Η χρονιά με μια ματιά

Ενώ η οικονομική μεγέθυνση στη ζώνη του ευρώ συνεχίστηκε το 2018, ο ρυθμός ανάπτυξης της οικονομίας απώλεσε μέρος της δυναμικής του. Η ανάπτυξη επιβραδύνθηκε από 2,5% το 2017 σε 1,8% το 2018, λόγω διαφόρων δυσμενών επιδράσεων στη διάρκεια του έτους. Η σημαντική εξασθένηση του παγκόσμιου εμπορίου, σε συνδυασμό με ορισμένους παράγοντες που αφορούσαν συγκεκριμένες χώρες και τομείς, επηρέασαν αρνητικά τον εξωτερικό τομέα και ιδίως τη μεταποίηση.

Εντούτοις, η εγχώρια οικονομία εξακολούθησε να είναι σχετικά ανθεκτική, υποβοηθούμενη από τη συνεχιζόμενη ανάκαμψη στην αγορά εργασίας. Ο αριθμός των απασχολουμένων αυξήθηκε κατά 10 εκατομμύρια από το κατώτατο σημείο στο οποίο είχε διαμορφωθεί στα μέσα του 2013, ενώ το ποσοστό ανεργίας υποχώρησε σε 7,8% τον Δεκέμβριο, το χαμηλότερο επίπεδό του από τον Οκτώβριο του 2008. Η ισχυρή δυναμική στην αγορά εργασίας μεταφράστηκε σε σταθερή και ευρείας βάσης άνοδο των μισθών, η οποία διαμορφώθηκε σε 2,2% το τελευταίο τρίμηνο. Η αύξηση της απασχόλησης και η άνοδος των μισθών βοήθησαν με τη σειρά τους να στηριχθεί η καταναλωτική δαπάνη.

Ο μετρούμενος πληθωρισμός αυξήθηκε σε σχέση με το προηγούμενο έτος και διαμορφώθηκε σε 1,7% κατά μέσο όρο στη διάρκεια του 2018, αν και η εξέλιξη αυτή αντανακλούσε κυρίως την άνοδο των τιμών της ενέργειας. Οι δείκτες υποκείμενου πληθωρισμού δεν σημείωσαν σε γενικές γραμμές αξιόλογη μεταβολή εντός του έτους. Ωστόσο, οι προοπτικές για την εγχώρια ζήτηση, την αγορά εργασίας και την άνοδο των μισθών μάς δημιούργησαν την πεποίθηση ότι ο πληθωρισμός θα συνεχίσει να συγκλίνει προς τον στόχο μας μεσοπρόθεσμα.

Κατά συνέπεια, τον Ιούνιο του 2018 το Διοικητικό Συμβούλιο εξέφρασε την πρόθεσή του να μειώσει το ύψος των μηνιαίων καθαρών αγορών στο πλαίσιο του προγράμματος αγοράς στοιχείων ενεργητικού (asset purchase programme - APP) σε 15 δισεκ. ευρώ από τον Σεπτέμβριο και –με την επιφύλαξη εισερχόμενων στοιχείων που να επιβεβαιώνουν τις μεσοπρόθεσμες εκτιμήσεις του για τον πληθωρισμό– να θέσει τέλος στις καθαρές αγορές τον Δεκέμβριο. Ταυτόχρονα, το Διοικητικό Συμβούλιο ανακοίνωσε ότι ανέμενε να παραμείνουν τα βασικά επιτόκια της ΕΚΤ στα σημερινά τους επίπεδα τουλάχιστον μέχρι και το καλοκαίρι του 2019[1] και πάντως για όσο χρονικό διάστημα χρειαστεί προκειμένου να διασφαλιστεί ότι η εξέλιξη του πληθωρισμού εξακολουθεί να συμβαδίζει με τις προσδοκίες για μια πορεία διαρκούς προσαρμογής.

Τον Δεκέμβριο το Διοικητικό Συμβούλιο επανεξέτασε τις οικονομικές προοπτικές και κατέληξε στο συμπέρασμα ότι η αξιολόγηση του Ιουνίου σε γενικές γραμμές εξακολουθεί να ισχύει. Κατόπιν τούτου, έθεσε τέλος στις καθαρές αγορές στοιχείων ενεργητικού στο πλαίσιο του APP και επιβεβαίωσε τις ενισχυμένες ενδείξεις για τη μελλοντική πορεία των επιτοκίων. Παράλληλα, επιβεβαίωσε την ανάγκη να συνεχιστεί η σημαντική στήριξη από τη νομισματική πολιτική προκειμένου να ενισχυθούν η περαιτέρω συσσώρευση εγχώριων πιέσεων στις τιμές και οι εξελίξεις στον μετρούμενο πληθωρισμό μεσοπρόθεσμα.

Αυτή η στήριξη προέρχεται από τις ενδείξεις που παρέχονται για τη μελλοντική πορεία των βασικών επιτοκίων, οι οποίες ενισχύονται με την επανεπένδυση των ποσών από την εξόφληση του σημαντικού αποθέματος τίτλων που έχουν αποκτηθεί στο πλαίσιο του προγράμματος APP κατά τη λήξη τους. Το Διοικητικό Συμβούλιο ανακοίνωσε ότι οι επανεπενδύσεις θα συνεχιστούν για παρατεταμένη χρονική περίοδο μετά την ημερομηνία κατά την οποία θα αυξηθούν τα επιτόκια και πάντως για όσο χρονικό διάστημα κρίνεται αναγκαίο για τη διατήρηση ευνοϊκών συνθηκών ρευστότητας και ενός διευκολυντικού, σε μεγάλο βαθμό, χαρακτήρα της νομισματικής πολιτικής.

Το Διοικητικό Συμβούλιο επιβεβαίωσε επίσης ότι, σε κάθε περίπτωση, είναι έτοιμο να προσαρμόσει καταλλήλως όλα τα μέσα που διαθέτει προκειμένου να διασφαλίσει ότι ο πληθωρισμός εξακολουθεί να κινείται διαρκώς προς επίπεδα συμβατά με την επιδίωξή μας για τον πληθωρισμό.

Η συνεχιζόμενη εγχώρια ανάκαμψη και τα μικροπροληπτικά και μακροπροληπτικά μέτρα συνέβαλαν επίσης στην ενίσχυση της ανθεκτικότητας του χρηματοπιστωτικού τομέα το 2018. Ο συνολικός δείκτης κεφαλαίου κοινών μετοχών της κατηγορίας 1 των σημαντικών ιδρυμάτων διαμορφώθηκε σε 14,2% στο τέλος του γ΄ τριμήνου του 2018. Το υπόλοιπο των μη εξυπηρετούμενων δανείων (ΜΕΔ) μειώθηκε κατά 94 δισεκ. ευρώ τα πρώτα τρία τρίμηνα του 2018 και ο συνολικός λόγος ΜΕΔ των σημαντικών ιδρυμάτων της ζώνης του ευρώ διαμορφώθηκε σε 4,2%, έναντι 5,2% πριν από ένα έτος.

Η ανάληψη κινδύνων σε τμήματα της χρηματοπιστωτικής αγοράς και της αγοράς ακινήτων τροφοδότησε ήπιες ενδείξεις υπερτίμησης σε ορισμένους τομείς, με έντονες διαφορές μεταξύ χωρών, ενώ συνέχισαν να αυξάνονται οι κίνδυνοι εντός του μη τραπεζικού χρηματοπιστωτικού τομέα. Υπό αυτές τις συνθήκες, ελήφθησαν μακροπροληπτικά μέτρα στις χώρες της ζώνης του ευρώ με στόχο να περιοριστούν οι συστημικοί κίνδυνοι: στη διάρκεια του 2018 η ΕΚΤ εξέτασε 103 κοινοποιήσεις αποφάσεων μακροπροληπτικής πολιτικής των εθνικών αρχών.

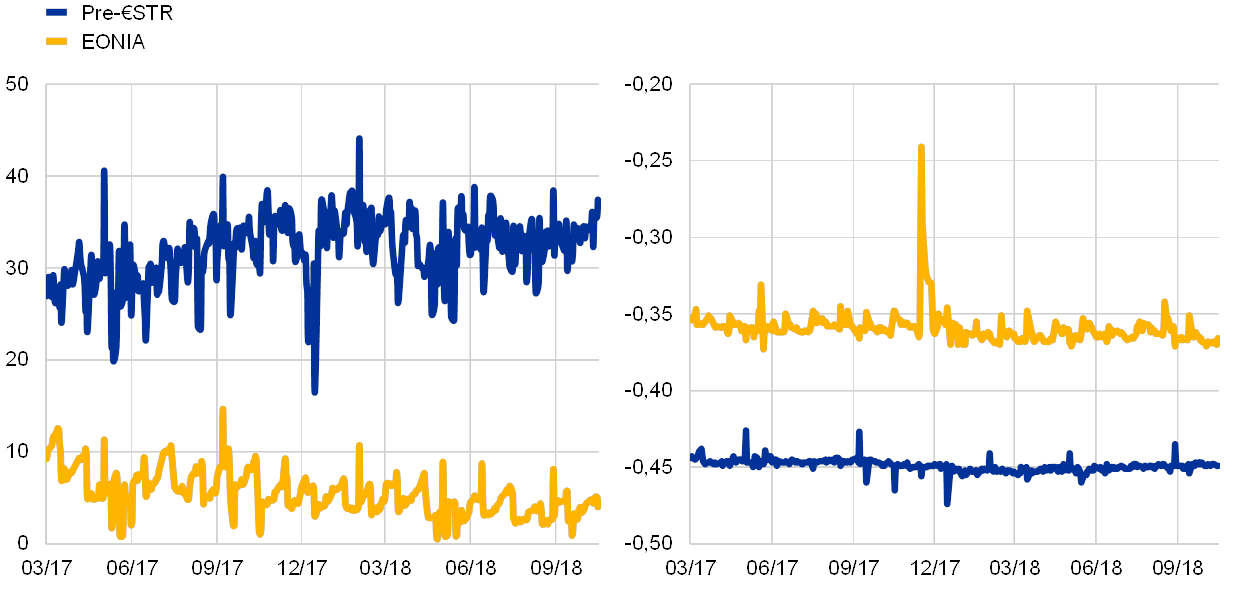

Η ΕΚΤ εξακολούθησε να στηρίζει τη μεταρρύθμιση των επιτοκίων αναφοράς στη ζώνη του ευρώ, με τη δημιουργία ενός νέου επιτοκίου αναφοράς για τις χρηματαγορές το 2018. Τον Ιούνιο του 2018 δημοσίευσε τη μεθοδολογία στην οποία στηρίζεται το βραχυπρόθεσμο επιτόκιο του ευρώ (€STR), μετά τη γενικώς ευνοϊκή υποδοχή του στο πλαίσιο δύο δημόσιων διαβουλεύσεων. Το €STR βασίζεται σε μέσο ημερήσιο όγκο συναλλαγών ύψους γύρω στα 32 δισεκ. ευρώ που πραγματοποιούνται από περίπου 32 τράπεζες. Τον Σεπτέμβριο του 2018 η ομάδα εργασίας του ιδιωτικού τομέα για τα επιτόκια μηδενικού κινδύνου του ευρώ εισηγήθηκε την αντικατάσταση του EONIA με το €STR. Το €STR θα είναι διαθέσιμο τον Οκτώβριο του 2019, έπειτα από περίοδο διεξοδικών εσωτερικών δοκιμών από το Ευρωσύστημα.

Το 2018 σηματοδότησε επίσης ένα σημαντικό βήμα όσον αφορά τις πληρωμές σε ευρώ. Τον Νοέμβριο το Ευρωσύστημα εγκαινίασε την υπηρεσία διακανονισμού άμεσων πληρωμών του TARGET (TARGET Instant Payment Settlement -TIPS), η οποία προσφέρει διακανονισμό άμεσων πληρωμών όλο το 24ωρο σε χρόνο λιγότερο από δέκα δευτερόλεπτα.

Σύμφωνα με το Ευρωβαρόμετρο του Δεκεμβρίου, η υποστήριξη προς το ευρώ αυξήθηκε σε 75% το 2018. Η ΕΚΤ συνέχισε τις προσπάθειές της να έλθει πιο κοντά στους πολίτες της ζώνης του ευρώ και να βελτιώσει τη λογοδοσία και τη διαφάνειά της, συνεργαζόμενη με το Ευρωπαϊκό Κοινοβούλιο, διευρύνοντας τον διάλογό μας με τους νέους (μέσω της πρωτοβουλίας “Youth Dialogues”) και προάγοντας τη χρήση του δικτυακού μας τόπου, των μέσων κοινωνικής δικτύωσης και του Κέντρου Επισκεπτών μας.

Όσον αφορά το τρέχον έτος, εξακολουθεί να είναι απαραίτητη η σημαντική στήριξη από τη νομισματική πολιτική προκειμένου να διασφαλιστεί η συνεχής συσσώρευση εγχώριων πιέσεων στις τιμές μεσοπρόθεσμα. Εν όψει των επίμονων αβεβαιοτήτων που συνδέονται με γεωπολιτικούς παράγοντες, με την απειλή του προστατευτισμού και με ευπάθειες στις αναδυόμενες αγορές, η άσκηση της νομισματικής πολιτικής στη ζώνη του ευρώ θα συνεχίσει να απαιτεί υπομονή, επιμονή και σύνεση.

Φραγκφούρτη, Απρίλιος 2019

Mario Draghi

Πρόεδρος

Η χρονιά σε αριθμούς

1 Η οικονομική δραστηριότητα εξακολούθησε να επεκτείνεται με ρυθμούς άνω του δυνητικού, ενώ οι πιέσεις στις τιμές ενισχύθηκαν και διευρύνθηκαν

Μετά την εξαιρετικά έντονη αναπτυξιακή δυναμική το 2017, η οικονομική μεγέθυνση της ζώνης του ευρώ συνεχίστηκε το 2018, αν και με πιο συγκρατημένο ρυθμό, λόγω της εξασθένησης της εξωτερικής ζήτησης και της αρνητικής επίδρασης ορισμένων παραγόντων που αφορούσαν συγκεκριμένες χώρες και τομείς. Ταυτόχρονα, οι παράγοντες που συμβάλλουν στην άνοδο της εγχώριας ζήτησης εξακολούθησαν να υφίστανται. Οι περαιτέρω βελτιώσεις στις αγορές εργασίας στήριξαν την ιδιωτική κατανάλωση, ενώ οι επιχειρηματικές επενδύσεις εξακολούθησαν να επηρεάζονται θετικά από τις ευνοϊκές συνθήκες χρηματοδότησης και τους βελτιούμενους ισολογισμούς. Η συνεχιζόμενη οικονομική μεγέθυνση και η αυξανόμενη στενότητα στις αγορές εργασίας μεταφράστηκαν επίσης σε συνεχιζόμενη ενίσχυση και διεύρυνση των εγχώριων πιέσεων στο κόστος. Παράλληλα, οι δείκτες υποκείμενου πληθωρισμού παρέμειναν γενικώς συγκρατημένοι. Όσον αφορά πάντως τις μελλοντικές εξελίξεις, ο υποκείμενος πληθωρισμός αναμένεται να αυξηθεί μεσοπρόθεσμα, υποβοηθούμενος από τα μέτρα νομισματικής πολιτικής της ΕΚΤ, τη συνεχιζόμενη οικονομική μεγέθυνση και την επιτάχυνση του ρυθμού ανόδου των μισθών.

1.1 Λιγότερο ισορροπημένη παγκόσμια οικονομική μεγέθυνση

Η παγκόσμια ανάπτυξη συνεχίστηκε με ρυθμούς κοντά στον μακροχρόνιο μέσο όρο

Η παγκόσμια οικονομική μεγέθυνση συνεχίστηκε τα τρία πρώτα τρίμηνα του 2018 με σταθερό ρυθμό 3,6%, παρόμοιο με του περασμένου έτους και πλησίον του μακροχρόνιου μέσου όρου της (βλ. Διάγραμμα 1). Ωστόσο, σε σύγκριση με τα προηγούμενα έτη, η ανάκαμψη της οικονομικής δραστηριότητας έγινε πιο ασύμμετρη και ήταν λιγότερο συγχρονισμένη μεταξύ των χωρών. Ενώ η ανάπτυξη παρέμεινε εύρωστη στις ΗΠΑ, ήταν πιο διστακτική σε κάποιες άλλες οικονομίες, μεταξύ των οποίων η Ιαπωνία και ορισμένες αναδυόμενες αγορές, ιδίως η Τουρκία και η Αργεντινή. Η δραστηριότητα επίσης επιβραδύνθηκε στην Κίνα το δεύτερο εξάμηνο του έτους. Όσον αφορά τις επιμέρους συνιστώσες της, o ρυθμός ανόδου της βιομηχανικής παραγωγής και του παγκόσμιου εμπορίου εξασθένησε, ενώ η αύξηση της ιδιωτικής κατανάλωσης παρέμεινε σταθερά υψηλή.

Διάγραμμα 1

Ρυθμός αύξησης του παγκόσμιου ΑΕΠ

(ετήσιες ποσοστιαίες μεταβολές, τριμηνιαία στοιχεία)

Πηγές: Ηaver Analytics, εθνικές πηγές και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Για τον υπολογισμό των περιφερειακών μεγεθών χρησιμοποιείται το ΑΕΠ σταθμισμένο με βάση τις ισοτιμίες αγοραστικών δυνάμεων. Με διακεκομμένες γραμμές παρουσιάζεται ο μακροχρόνιος μέσος όρος της περιόδου Μαρτίου 1999‑Σεπτεμβρίου 2018.

Τα ποσοστά ανεργίας σε πολλές χώρες διαμορφώθηκαν στα χαμηλότερα επίπεδα που έχουν καταγραφεί μετά την κρίση

Στις αρχές του ένατου κατά σειρά έτους της τρέχουσας περιόδου μεγέθυνσης της παγκόσμιας οικονομίας τα ποσοστά ανεργίας συνέχισαν να υποχωρούν τόσο στις προηγμένες όσο και στις αναδυόμενες οικονομίες και σε πολλές χώρες διαμορφώθηκαν στα χαμηλότερα επίπεδα που έχουν καταγραφεί μετά την κρίση. Σε ορισμένες περιπτώσεις, όπως στο Ηνωμένο Βασίλειο και την Ιαπωνία, τα ποσοστά ανεργίας υποχώρησαν σε ιστορικώς χαμηλά επίπεδα. Σε αρκετές προηγμένες οικονομίες έγιναν εμφανείς ελλείψεις εργατικού δυναμικού, ιδίως όσον αφορά εξειδικευμένους και υψηλών προσόντων εργαζομένους.

Υπάρχουν αυξανόμενες ενδείξεις ότι η συνεχιζόμενη μείωση της υπερπροσφοράς τόσο σε παραγωγικό δυναμικό όσο και στις αγορές εργασίας παγκοσμίως μεταφράζεται σταδιακά, αν και με βραδύ ρυθμό, σε υψηλότερο ρυθμό αύξησης των μισθών και υψηλότερο υποκείμενο πληθωρισμό. Στις χώρες του ΟΟΣΑ ο υποκείμενος πληθωρισμός (χωρίς τις τιμές της ενέργειας και των ειδών διατροφής) αυξήθηκε σε 2,1% το 2018. Ο μετρούμενος πληθωρισμός αυξήθηκε πολύ πιο έντονα και έφθασε το 2,6% σε ετήσιους όρους, αν και υποχώρησε το δεύτερο εξάμηνο του έτους, κυρίως λόγω της πτώσης των τιμών του πετρελαίου (βλ. Διάγραμμα 2).

Διάγραμμα 2

Ρυθμοί πληθωρισμού στον ΟΟΣΑ

(ετήσιες ποσοστιαίες μεταβολές, μηνιαία στοιχεία)

Πηγές: Haver Analytics, ΟΟΣΑ και υπολογισμοί της ΕΚΤ.

Οι εξελίξεις στην πλευρά της προσφοράς ήταν ένας από τους κυριότερους προσδιοριστικούς παράγοντες των τιμών του πετρελαίου το 2018 σε ένα περιβάλλον συνεχιζόμενης ισχυρής παγκόσμιας ζήτησης και στενότητας αποθεμάτων. Το πρώτο εξάμηνο του έτους οι τιμές του πετρελαίου αυξήθηκαν σταδιακά από περίπου 67 σε 79 δολ. ΗΠΑ το βαρέλι, ως αποτέλεσμα της μεγαλύτερης του αναμενομένου συμμόρφωσης των 22 μελών του ΟΠΕΚ και των εκτός ΟΠΕΚ πετρελαιοπαραγωγών χωρών προς τις συμφωνημένες μεταξύ τους περικοπές παραγωγής. Οι τιμές του πετρελαίου κυμάνθηκαν μεταξύ 70 και 86 δολ. ΗΠΑ το βαρέλι έως τις αρχές του φθινοπώρου, αλλά στη συνέχεια υποχώρησαν σε περίπου 52 δολ. ΗΠΑ το βαρέλι στο τέλος του έτους. Η άνοδός τους στο υψηλό επίπεδο των 86 δολ. ΗΠΑ το βαρέλι στις αρχές Οκτωβρίου συνδεόταν με φόβους για κατακόρυφη πτώση των ιρανικών εξαγωγών πετρελαίου, μετά την εκ νέου επιβολή κυρώσεων από τις ΗΠΑ. Ωστόσο, εν συνεχεία οι τιμές του πετρελαίου υποχώρησαν σημαντικά στο τέλος Δεκεμβρίου, λόγω των δυσμενέστερων προοπτικών της ζήτησης, σε συνδυασμό με τις ανησυχίες για υπερβάλλουσα προσφορά, καθώς οι ΗΠΑ, ορισμένα μέλη του ΟΠΕΚ και η Ρωσία αύξησαν την παραγωγή τους. Επιπλέον, έγιναν κάποιες εξαιρέσεις από τις κυρώσεις που επιβλήθηκαν κατά του Ιράν. Παράλληλα, οι τιμές των βασικών εμπορευμάτων εκτός πετρελαίου υποχώρησαν εν γένει το 2018 (σε όρους δολ. ΗΠΑ).[2] Οι τιμές των ειδών διατροφής και των μετάλλων παρέμειναν σε γενικές γραμμές σταθερές το πρώτο εξάμηνο του 2018. Οι τιμές των ειδών διατροφής σημείωσαν πτώση κατά το δεύτερο εξάμηνο εν μέσω άφθονης παγκόσμιας προσφοράς και προβληματισμών σχετικά με τους αμερικανικούς δασμούς και τον κίνδυνο αντιμέτρων από τις θιγόμενες χώρες. Οι τιμές των μετάλλων μειώθηκαν και αυτές από το καλοκαίρι, λόγω της μειωμένης ζήτησης από την Κίνα, καθώς και λόγω των ανησυχιών για πιθανή κλιμάκωση των εμπορικών εντάσεων.

Η σταθμισμένη συναλλαγματική ισοτιμία του ευρώ ανατιμήθηκε

Το ευρώ ανατιμήθηκε σε όρους ονομαστικής σταθμισμένης συναλλαγματικής ισοτιμίας (βλ. Διάγραμμα 3) από την αρχή του 2018. Σε διμερείς όρους, το ευρώ υποτιμήθηκε έναντι άλλων σημαντικών νομισμάτων. Ιδιαίτερα έντονη ήταν η υποτίμηση του ευρώ έναντι του δολαρίου ΗΠΑ, του ιαπωνικού γιεν και, σε μικρότερο βαθμό, του ελβετικού φράγκου. Ταυτόχρονα, το ευρώ ανατιμήθηκε σημαντικά έναντι των νομισμάτων των περισσότερων αναδυόμενων αγορών, ιδίως έναντι του κινεζικού γιουάν και, ως αποτέλεσμα αρνητικών εξελίξεων στις αντίστοιχες χώρες, έναντι της τουρκικής λίρας και του πέσο Αργεντινής.

Διάγραμμα 3

Η συναλλαγματική ισοτιμία του ευρώ

(ημερήσια στοιχεία, 1.1.2015 = 100)

Πηγές: Bloomberg, HWWI, ΕΚΤ και υπολογισμοί της ΕΚΤ.

Σημείωση: Ονομαστική σταθμισμένη συναλλαγματική ισοτιμία έναντι των νομισμάτων 38 κυριότερων εμπορικών εταίρων.

Η αβεβαιότητα για την εξέλιξη του εξωτερικού εμπορίου επηρέασε δυσμενώς τις προοπτικές της παγκόσμιας οικονομίας

Αν και η παγκόσμια ανάπτυξη συνεχίστηκε με σταθερά θετικό ρυθμό, οι κίνδυνοι και η αβεβαιότητα ασκούσαν αυξανόμενα αρνητική επίδραση στις προοπτικές της παγκόσμιας οικονομίας. Πιο συγκεκριμένα, η αβεβαιότητα για την εξέλιξη του εξωτερικού εμπορίου αυξήθηκε μετά από ορισμένα μέτρα της αμερικανικής κυβέρνησης και τα αντίμετρα των εμπορικών της εταίρων. Αποκορύφωμα υπήρξαν δύο ανακοινώσεις από την αμερικανική κυβέρνηση για την επιβολή δασμών επί κινεζικών εξαγωγών συνολικού ύψους 250 δισεκ. δολ. ΗΠΑ το καλοκαίρι, με την Κίνα να ανακοινώνει, από την πλευρά της, αντίμετρα επί αμερικανικών εξαγωγών ύψους 110 δισεκ. δολ. ΗΠΑ. Επιπλέον, αμφιβολίες σχετικά με την αποχώρηση του Ηνωμένου Βασιλείου από την ΕΕ άσκησαν επίσης αρνητική επίδραση στις προοπτικές του εμπορίου. Αν και ο άμεσος αντίκτυπος αυτών των δασμών αναμένεται να παραμείνει συγκρατημένος σε παγκόσμιο επίπεδο, οι απειλές προστατευτισμού μπορούν δυνητικά να διαβρώσουν την εμπιστοσύνη, να διαταράξουν τις παγκόσμιες αλυσίδες αξίας και να επηρεάσουν αρνητικά τις επενδύσεις, με αποτέλεσμα να συνιστούν με τη σειρά τους καθοδικό κίνδυνο για τις προοπτικές της παγκόσμιας οικονομίας. Μέχρι το τέλος του έτους είχαν ήδη διαφανεί ενδείξεις ότι η αβεβαιότητα για την εξέλιξη του διεθνούς εμπορίου είχε αρχίσει να επηρεάζει την επιχειρηματική δραστηριότητα. Αν οι εμπορικές διαμάχες κλιμακωθούν περαιτέρω, ενδέχεται να πληγεί σοβαρά η παγκόσμια ανάπτυξη.

1.2 Η οικονομική ανάπτυξη επιβραδύνθηκε, αλλά παρέμεινε συμβατή με συνεχιζόμενη μεγέθυνση

Μετά την εξαιρετικά ισχυρή αναπτυξιακή δυναμική του 2017, ο ρυθμός αύξησης του πραγματικού ΑΕΠ της ζώνης του ευρώ επιβραδύνθηκε σε 1,8% το 2018 (βλ. Διάγραμμα 4). Παρότι η επιβράδυνση αυτή αποδίδεται κυρίως στην εξασθένηση του παγκόσμιου εμπορίου, συνέβαλαν επίσης και ορισμένοι πιο παροδικοί παράγοντες. Το πρώτο εξάμηνο του 2018 προβλήματα λόγω δυσμενών καιρικών συνθηκών και απεργιακές κινητοποιήσεις, ιδιαίτερα στον τομέα των μεταφορών, επηρέασαν την παραγωγή σε ορισμένες χώρες. Το δεύτερο εξάμηνο του έτους, και ειδικότερα το γ΄ τρίμηνο, παρατηρήθηκαν σημαντικές διαταραχές στην παραγωγή της αυτοκινητοβιομηχανίας, μετά την εισαγωγή από 1ης Σεπτεμβρίου της παγκόσμιας εναρμονισμένης διαδικασίας δοκιμής ελαφρών οχημάτων (Worldwide Harmonised Light Vehicle Test Procedure). Επιπλέον, την επιβράδυνση της ανάπτυξης μπορεί να ενέτεινε η ανόδος της πολιτικής αβεβαιότητας, ιδίως σχετικά με την προοπτική αύξησης του προστατευτισμού.

Διάγραμμα 4

Πραγματικό ΑΕΠ της ζώνης του ευρώ

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Σημείωση: Ο ετήσιος ρυθμός αύξησης του ΑΕΠ για το δ΄ τρίμηνο του 2018 αφορά την πρώιμη προκαταρκτική εκτίμηση, ενώ οι πιο πρόσφατες παρατηρήσεις για τις συνιστώσες αφορούν το γ΄ τρίμηνο του 2018.

Παράλληλα, η υποκείμενη δυναμική της ανάπτυξης παρέμεινε σταθερά θετική

Παράλληλα, η υποκείμενη δυναμική της ανάπτυξης παρέμεινε σταθερά θετική, υποβοηθούμενη από την εύρωστη αγορά εργασίας και τη σταθερή άνοδο των εισοδημάτων και των κερδών. Οι επιδράσεις στην εγχώρια ζήτηση από την ασθενή εξωτερική ζήτηση και την αυξημένη αβεβαιότητα σχετικά με την εξέλιξή της παραμένουν περιορισμένες μέχρι στιγμής.

Η ιδιωτική κατανάλωση στη ζώνη του ευρώ αυξήθηκε το 2018 με μέσο ετήσιο ρυθμό γύρω στο 1,3%, υποστηριζόμενη από την ενίσχυση του εισοδήματος από την εργασία και τις ευνοϊκές συνθήκες χρηματοδότησης. Ταυτόχρονα, η σταδιακή άνοδος των τιμών του πετρελαίου από τα μέσα του 2017 δεν ανέκοψε σημαντικά την αύξηση του πραγματικού διαθέσιμου εισοδήματος. Καθώς προχωρούσε η οικονομική μεγέθυνση, η συμβολή των φόρων και των μεταβιβάσεων έγινε κάπως εντονότερα αρνητική το 2018. Σε περιόδους θετικής οικονομικής συγκυρίας, οι αυτόματοι δημοσιονομικοί σταθεροποιητές τείνουν να ασκούν περιοριστική επίδραση στην αύξηση τον πραγματικού διαθέσιμου εισοδήματος.

Η άνοδος της εγχώριας ζήτησης, οι ευνοϊκές συνθήκες χρηματοδότησης και η κερδοφορία των επιχειρήσεων συνέχισαν να στηρίζουν τις επιχειρηματικές επενδύσεις στη ζώνη του ευρώ το 2018. Οι επενδύσεις αυξήθηκαν και σε τομείς που αντιμετωπίζουν περιορισμούς όσον αφορά το παραγωγικό δυναμικό, όπως ο τομέας των μεταφορών. Εντούτοις, η ασθενέστερη δυναμική του εξωτερικού περιβάλλοντος και η αυξημένη αβεβαιότητα παγκοσμίως, κυρίως σε σχέση με τις εμπορικές πολιτικές, επηρέασαν αρνητικά τις επενδυτικές δραστηριότητες των επιχειρήσεων, ιδίως των επιχειρήσεων που είναι περισσότερο εκτεθειμένες στο εξωτερικό περιβάλλον. Στο προσεχές μέλλον, η αύξηση των επιχειρηματικών επενδύσεων είναι πιθανόν να επιβραδυνθεί, εν όψει του λιγότερου υποστηρικτικού εξωτερικού περιβάλλοντος, της πιο συγκρατημένης τελικής ζήτησης, καθώς και της αναμενόμενης βαθμιαίας επιδείνωσης των συνθηκών χρηματοδότησης.

Οι επενδύσεις στον τομέα των κατασκευών, τόσο για οικιστικά όσο και για επαγγελματικά ακίνητα, συνέχισαν επίσης να βελτιώνονται, αν και από χαμηλά επίπεδα, παράλληλα με την ανάκαμψη των αγορών κατοικιών στη ζώνη του ευρώ. Η εξέλιξη αυτή αντανακλούσε την αυξανόμενη εγχώρια ζήτηση, η οποία υποστηρίχθηκε από την αύξηση των πραγματικών εισοδημάτων, το περιβάλλον χαμηλών επιτοκίων και τις ευνοϊκές συνθήκες δανεισμού. Ωστόσο, τα φαινόμενα συμφόρησης στην αγορά εργασίας φαίνεται ότι περιόρισαν την ανάπτυξη στον τομέα των κατασκευών στη διάρκεια του 2018.

Το 2018 η συμβολή του εξωτερικού τομέα στις συνολικές επιδόσεις της ζώνης του ευρώ ήταν ιδιαίτερα συγκρατημένη και πάντως σημαντικά ασθενέστερη από ό,τι το 2017. Η μείωση της εξωτερικής ζήτησης, ιδίως από την Ασία και συγκεκριμένα για κεφαλαιακά αγαθά, λόγω της εντονότερης αβεβαιότητας και των αυξημένων εμπορικών εντάσεων, υπονόμευσε τις εξαγωγές της ζώνης του ευρώ προς την περιοχή και είχε αρνητική επίδραση στη συμβολή του συνολικού εμπορικού ισοζυγίου στο ΑΕΠ. Οι εξαγωγές προς το Ηνωμένο Βασίλειο και την Κίνα ήταν εκείνες που επλήγησαν περισσότερο από το μεταβαλλόμενο διεθνές περιβάλλον, ενώ οι εξαγωγές προς τις ΗΠΑ ευνοήθηκαν, πιθανόν επειδή αναμενόταν η επιβολή δασμών από την κυβέρνηση των ΗΠΑ στις εισαγωγές από την ΕΕ. Αρχικά, υποβοηθούμενη από τις ευνοϊκές οικονομικές εξελίξεις στη ζώνη του ευρώ, η δυναμική του εμπορίου εντός της ζώνης του ευρώ, αποδείχθηκε ανθεκτική, αλλά το δεύτερο εξάμηνο του 2018 εξασθένησε σημαντικά, καθώς η αβεβαιότητα σχετικά με το εξωτερικό εμπόριο και τα νέα πρότυπα εκπομπών ρύπων αυτοκινήτων άσκησαν αρνητική επίδραση στο εμπόριο κεφαλαιακών αγαθών και αυτοκινήτων. Κάποιες αρνητικές επιδράσεις είναι πιθανόν να προήλθαν και από προγενέστερες ανατιμήσεις της συναλλαγματικής ισοτιμίας του ευρώ.

Η αύξηση του προϊόντος το 2018 συνέχισε να αφορά ευρύ φάσμα τομέων της οικονομίας (βλ. Διάγραμμα 5). Η συνολική ακαθάριστη προστιθέμενη αξία αυξήθηκε περαιτέρω, με ρυθμό περίπου 2%, κάπως βραδύτερο από ό,τι το προηγούμενο έτος, αλλά παραπλήσιο με τους ρυθμούς αύξησης που καταγράφονταν το 2015 και το 2016. Η προστιθέμενη αξία στη βιομηχανία (εκτός κατασκευών) αυξήθηκε κατά περίπου 2% το 2018, όσο και η προστιθέμενη αξία στον τομέα των υπηρεσιών. Παράλληλα, η προστιθέμενη αξία στις κατασκευές, αν και εξακολουθεί να είναι χαμηλότερη από το προ της κρίσης επίπεδό της, συνέχισε να αυξάνεται, κατά περίπου 4%. Το γεγονός αυτό επιβεβαίωσε εκ νέου ότι ο τομέας των κατασκευών ανακάμπτει ολοένα περισσότερο από την παρατεταμένη περίοδο συρρίκνωσης ή βραδείας ανάπτυξης που ακολούθησε την εκδήλωση της χρηματοπιστωτικής κρίσης το 2008.

Διάγραμμα 5

Πραγματική ακαθάριστη προστιθέμενη αξία κατά τομέα οικονομικής δραστηριότητας στη ζώνη του ευρώ

(δείκτης: α΄ τρ. 2010 = 100)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Σημείωση: Πιο πρόσφατες παρατηρήσεις: γ΄ τρίμηνο 2018.

Οι αγορές εργασίας της ζώνης του ευρώ εξακολούθησαν να ανακάμπτουν, ενώ μεταβλήθηκε η ηλικιακή σύνθεση της απασχόλησης

Οι αγορές εργασίας της ζώνης του ευρώ ανέκαμψαν περαιτέρω το 2018. Σε σχέση με το κατώτατο επίπεδο στο οποίο είχε διαμορφωθεί το 2013, η απασχόληση αυξήθηκε κατά περίπου 10 εκατ. άτομα

Οι αγορές εργασίας της ζώνης του ευρώ ανέκαμψαν περαιτέρω το 2018 (βλ. Διάγραμμα 6). Το ποσοστό ανεργίας συνέχισε να υποχωρεί το 2018 και διαμορφώθηκε σε 7,8% τον Δεκέμβριο, το χαμηλότερο επίπεδο που έχει καταγραφεί από τον Οκτώβριο του 2008. Η μείωση της ανεργίας, που άρχισε το δεύτερο εξάμηνο του 2013, αφορά και τα δύο φύλα, αλλά και ευρύ φάσμα ηλικιακών ομάδων, ενώ τα επίπεδα ανεργίας εξακολουθούν να αποκλίνουν σημαντικά μεταξύ των χωρών της ζώνης του ευρώ. Το δ΄ τρίμηνο του έτους ο αριθμός των απασχολουμένων στη ζώνη του ευρώ διαμορφώθηκε 1,3% υψηλότερα σε σχέση με το αντίστοιχο τρίμηνο του 2017 ή 6,7% υψηλότερα από το πιο πρόσφατο κατώτατο σημείο στο οποίο είχε διαμορφωθεί το β΄ τρίμηνο του 2013. Καθ’ όλη τη διάρκεια της περιόδου ανάκαμψης, η απασχόληση αυξήθηκε κατά περίπου 10 εκατ. άτομα, με αποτέλεσμα να υπερβεί το προ της κρίσης ανώτατο επίπεδό της που είχει παρατηρηθεί το α΄ τρίμηνο του 2008. Η αύξηση της απασχόλησης στη διάρκεια της ανάκαμψης αφορούσε ευρύ σύνολο χωρών και τομέων και σημειώθηκε υπό συνθήκες περαιτέρω αύξησεων της προσφοράς εργασίας.

Διάγραμμα 6

Δείκτες της αγοράς εργασίας

(ποσοστό % του εργατικού δυναμικού, τριμηνιαίος ρυθμός αύξησης, με εποχική διόρθωση)

Πηγή: Eurostat.

Σημειώσεις: Πιο πρόσφατες παρατηρήσεις: δ΄ τρίμηνο 2018. Ο τριμηνιαίος ρυθμός αύξησης της απασχόλησης για το δ΄ τρίμηνο του 2018 αφορά την πρώιμη προκαταρκτική εκτίμηση.

Μια λεπτομερέστερη εξέταση σχετικά με τη σύνθεση της αύξησης της απασχόλησης στη διάρκεια της ανάκαμψης αποκαλύπτει ότι η άνοδος συγκεντρώνεται στα άτομα μεγαλύτερης ηλικίας.[3] Πράγματι, τα 3/4 περίπου της σωρευτικής αύξησης της απασχόλησης αποδίδονται σε άτομα ηλικίας 55‑74 ετών. Η αυξανόμενη απασχόληση των ατόμων μεγαλύτερης ηλικίας στη διάρκεια της ανάκαμψης οφείλεται κυρίως στην άνοδο του ποσοστού συμμετοχής της εν λόγω ηλικιακής ομάδας. Σε μεγάλο βαθμό, η εξέλιξη αυτή εκτιμάται ότι αντανακλά την επίδραση προγενέστερων μεταρρυθμίσεων των συνταξιοδοτικών συστημάτων, καθώς και την άνοδο του μορφωτικού επιπέδου της εν λόγω ηλικιακής ομάδας. Η σημαντική αύξηση του ποσοστού των εργαζομένων μεγαλύτερης ηλικίας στη συνολική απασχόληση μπορεί να προκαλέσει εκτεταμένες αλλαγές στην οικονομία, επηρεάζοντας τα καταναλωτικά, αποταμιευτικά και επενδυτικά πρότυπα, καθώς και τις εξελίξεις των μισθών και της παραγωγικότητας.[4] Κατά τη διάρκεια της ανάκαμψης, περίπου το 1/3 της ανόδου της απασχόλησης αποδίδεται στη μερική απασχόληση, η οποία είναι στενά συνδεδεμένη με τις πιο μακροχρόνιες ανοδικές τάσεις που χαρακτηρίζουν αφενός την αυξανόμενη προσφορά εργασίας από γυναίκες και εργαζομένους μεγαλύτερης ηλικίας και αφετέρου τη συνεχιζόμενη συγκέντρωση της αύξησης της απασχόλησης στον τομέα των υπηρεσιών.[5] Όσον αφορά το μέλλον, οι ελλείψεις εργατικού δυναμικού σε ορισμένες χώρες και τομείς αναμένεται να συμβάλουν στην εξασθένηση αυτών των συνεχιζόμενων τάσεων.

Το δημοσιονομικό έλλειμμα συνεχίζει να υποχωρεί, αλλά εξακολουθούν να υπάρχουν ασύμμετροι κίνδυνοι

Ο λόγος του ελλείμματος της γενικής κυβέρνησης στη ζώνη του ευρώ μειώθηκε, κυρίως λόγω των ευνοϊκών κυκλικών εξελίξεων

Ο λόγος του ελλείμματος της γενικής κυβέρνησης στη ζώνη του ευρώ συνέχισε να μειώνεται το 2018 και διαμορφώθηκε σε 0,6% του ΑΕΠ, επίπεδο που σπανίως έχει παρατηρηθεί από την έναρξη της Οικονομικής και Νομισματικής Ένωσης (ΟΝΕ) το 1999 (βλ. Διάγραμμα 7). Όπως και κατά το πρόσφατο παρελθόν, η μείωση του συνολικού ελλείμματος αποδίδεται σε μεγάλο βαθμό στις ευνοϊκές κυκλικές εξελίξεις, σε συνδυασμό με τις μειούμενες δαπάνες για τόκους καθώς το χρέος υψηλού κόστους εξακολούθησε να αντικαθίσταται κατά τη λήξη του από νέο, πιο χαμηλότοκο χρέος. Η κατεύθυνση της δημοσιονομικής πολιτικής στη ζώνη του ευρώ[6] ήταν σε γενικές γραμμές ουδέτερη το 2018, παρόλο που η συνολική εικόνα συγκαλύπτει σημαντικές διαφορές στις επιμέρους χώρες, καθώς τα υψηλά έκτακτα έσοδα σε ορισμένες χώρες αντιστάθμισαν συνολικά τη χαλάρωση της δημοσιονομικής πολιτικής στην ανοδική φάση του οικονομικού κύκλου στις ευάλωτες χώρες.

Διάγραμμα 7

Δημοσιονομικό αποτέλεσμα της γενικής κυβέρνησης και κατεύθυνση της δημοσιονομικής πολιτικής

(% του ΑΕΠ)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Σε ένα περιβάλλον μεγέθυνσης της οικονομικής δραστηριότητας, η πτώση του δημοσιονομικού ελλείμματος βοήθησε να συνεχιστεί η μείωση του λόγου του ακαθάριστου χρέους προς το ΑΕΠ, από 86,6% το 2017 σε 84,8% το 2018. Ενώ ο λόγος του χρέους προβλέπεται ότι θα συνεχίσει να υποχωρεί τα προσεχή έτη, θα πρέπει να ληφθεί υπόψη ότι παραμένει σημαντικά υψηλότερος από ό,τι κατά την έναρξη της ΟΝΕ. Τα υψηλά επίπεδα χρέους αποτελούν ευπάθεια, ιδίως σε χώρες με χαμηλό ρυθμό αύξησης του δυνητικού προϊόντος και αυξανόμενες δημογραφικές προκλήσεις (βλ. Πλαίσιο 1), καθώς οι χώρες αυτές θα έχουν μικρό περιθώριο προσαρμογής των δημοσιονομικών πολιτικών τους σε περίπτωση επιβράδυνσης της οικονομικής τους δραστηριότητας ή αύξησης των δαπανών για τόκους. Ως εκ τούτου, οι ευπαθείς χώρες θα ήταν σκόπιμο να σχηματίσουν αποθέματα ασφαλείας τώρα που το επιτρέπουν οι οικονομικές συνθήκες.

Πλαίσιο 1

Η γήρανση του πληθυσμού και οι δημοσιονομικές επιπτώσεις της

Η γήρανση του πληθυσμού δημιουργεί προκλήσεις για τη βιωσιμότητα των δημόσιων οικονομικών στη ζώνη του ευρώ. Οι κοινωνίες γερνούν, καθώς οι άνθρωποι ζουν περισσότερο και κάνουν λιγότερα παιδιά. Η δημογραφική μεταβολή αποτυπώνεται σαφώς από την άνοδο του δείκτη εξάρτησης ηλικιωμένων, ο οποίος παρουσιάζει τον αριθμό των ατόμων 65 ετών και άνω σε σχέση με τον πληθυσμό σε ηλικία εργασίας. Η Eurostat προβλέπει αύξηση του δείκτη από 31% το 2016 σε 52% το 2070 στη ζώνη του ευρώ ως σύνολο. Το μεγαλύτερο μέρος της αύξησης θα σημειωθεί την επόμενη εικοσαετία, καθώς η γενιά του baby boom πλησιάζει την ηλικία συνταξιοδότησης. Αν και η γήρανση του πληθυσμού μπορεί επίσης να έχει σημαντικές δυσμενείς μακροοικονομικές επιπτώσεις π.χ. στην παραγωγικότητα, το εργατικό δυναμικό και το πραγματικό επιτόκιο ισορροπίας, το παρόν πλαίσιο εξετάζει μόνο τον αντίκτυπό της στα δημόσια οικονομικά.

Η γήρανση του πληθυσμού θα επηρεάσει σημαντικά τα δημόσια οικονομικά τις επόμενες δεκαετίες. Οι δημόσιες δαπάνες που συνδέονται με τη γήρανση του πληθυσμού στη ζώνη του ευρώ – και αντιστοιχούσαν σε 1/4 του ΑΕΠ το 2016 – κρίνονται ήδη υψηλές για τα διεθνή δεδομένα. Σύμφωνα με την έκθεση 2018 Ageing Report, προβλέπεται ότι θα αυξηθούν περαιτέρω στο 28% του ΑΕΠ το 2040 και θα υποχωρήσουν ελαφρά στο 27% του ΑΕΠ μέχρι το 2070 (βλ. Διάγραμμα Α).[7] Η συνολική εικόνα συγκαλύπτει σημαντική ανομοιογένεια μεταξύ των χωρών. Οι προβολές για την εξέλιξη των συνολικών δαπανών γήρανσης κυμαίνονται από αύξηση κατά 12,9 ποσοστιαίες μονάδες του ΑΕΠ στο Λουξεμβούργο μέχρι μείωση κατά 6,4 ποσοστιαίες μονάδες του ΑΕΠ στην Ελλάδα την περίοδο 2016‑2070.[8] Εάν δεν αντιμετωπιστεί η αύξησή τους, οι εν λόγω δαπάνες θα φθάσουν σε πολύ μεγάλο ύψος μεσομακροπρόθεσμα. Κάτι τέτοιο θα αποτελούσε πρόκληση για τη διατηρησιμότητα των δημόσιων οικονομικών ήδη σε μεσοπρόθεσμο ορίζοντα, ιδιαίτερα στις χώρες με ήδη υψηλό δημόσιο χρέος (βλ. Διάγραμμα Β). Ωστόσο, σε αρκετές χώρες, ιδίως στη Γαλλία, την Ιταλία και την Ισπανία, οι πιέσεις των δαπανών γήρανσης προβλέπεται να κορυφωθούν, αλλά στη συνέχεια να υποχωρήσουν μέχρι το 2070 (βλ. Διάγραμμα Α).

Διάγραμμα Α

Συνολικές δαπάνες γήρανσης στη ζώνη του ευρώ

(% του ΑΕΠ)

Πηγή: 2018 Ageing Report.

Διάγραμμα B

Πιέσεις των δαπανών γήρανσης και τρέχοντα επίπεδα χρέους στις επιμέρους χώρες

(άξονας x: λόγος χρέους/ΑΕΠ το 2017, άξονας y: μεταβολή στις συνολικές δαπάνες γήρανσης ως ποσοστό του ΑΕΠ, 2016‑2040)

Πηγές: 2018 Ageing Report και Eurostat.

Σημείωση: Δεν περιλαμβάνεται η Ελλάδα επειδή καταγράφει ακραίες τιμές, με λόγο δημόσιου χρέους 176,1% του ΑΕΠ το 2017 και μείωση των συνολικών δαπανών γήρανσης κατά 4,6% του ΑΕΠ.

Οι δημόσιες δαπάνες που επηρεάζονται από τη γήρανση του πληθυσμού περιλαμβάνουν ιδίως τις δαπάνες για συντάξεις, καθώς και τις δαπάνες για υγειονομική περίθαλψη και μακροχρόνια φροντίδα. Καθώς αφενός αυξάνεται ο αριθμός των δικαιούχων των δημόσιων συνταξιοδοτικών συστημάτων και αφετέρου μειώνεται ο αριθμός εκείνων που καταβάλλουν εισφορές, τα ελλείμματα των συνταξιοδοτικών συστημάτων, και τελικά των συνολικών δημοσιονομικών ισοζυγίων, θα αυξηθούν αν δεν γίνουν οι κατάλληλες προσαρμογές στις παραμέτρους. Επιπλέον, τα συστήματα υγείας και μακροχρόνιας φροντίδας αναμένεται να επιβαρύνουν τα δημόσια οικονομικά τις επόμενες δεκαετίες, δεδομένου ότι αυτές οι υπηρεσίες χρηματοδοτούνται κυρίως από δημόσια συστήματα. Η επίπτωση της γήρανσης του πληθυσμού στα δημόσια έσοδα είναι λιγότερο μετρήσιμη, καθώς οι επιδράσεις της στις διάφορες φορολογικές βάσεις (π.χ. κατανάλωση, εισόδημα από εργασία, και κεφάλαιο) εν μέρει λειτουργούν αντισταθμιστικά και αναμένεται να ποικίλλουν διαχρονικά.

Προκειμένου να αποτυπώσει μέρος της αβεβαιότητας που περιβάλλει τις προβολές για τις δαπάνες γήρανσης, η έκθεση Ageing Report περιλαμβάνει αρκετές αναλύσεις ευαισθησίας σε δυσμενείς εξελίξεις και σενάρια κινδύνου, που όντως υποδηλώνουν υψηλότερες πιέσεις στο κόστος (βλ. Διάγραμμα Γ). Ένα σενάριο κινδύνου υποθέτει υψηλότερες δαπάνες υγείας και μακροχρόνιας φροντίδας, λόγω της αυξημένης χρήσης ακριβού ιατρικού εξοπλισμού και της εντονότερης προς τα άνω σύγκλισης του βιοτικού επιπέδου. Στο εν λόγω σενάριο η αύξηση των συνολικών δαπανών γήρανσης είναι υπερδιπλάσια εκείνης του βασικού σεναρίου στο τέλος του ορίζοντα προβολής το 2070. Επίσης, ένας χαμηλότερος ρυθμός αύξησης της συνολικής παραγωγικότητας των συντελεστών παραγωγής (ΣΠΣ) από ό,τι προβλέπεται στο βασικό σενάριο θα σήμαινε σημαντικά υψηλότερες δαπάνες μακροπρόθεσμα.

Διάγραμμα Γ

Σενάρια για τις δαπάνες γήρανσης στη ζώνη του ευρώ

(% του ΑΕΠ)

Πηγή: 2018 Ageing Report.

Σημειώσεις: Το σενάριο κινδύνου για τη ΣΠΣ υποθέτει σύγκλιση προς χαμηλότερο ρυθμό αύξησης της ΣΠΣ μέχρι το 2017 (δηλ. 0,8% αντί 1%). Το σενάριο κινδύνου της AWG υποθέτει υψηλότερη εισοδηματική ελαστικότητα των δαπανών υγείας (λόγω της αυξημένης χρήσης ακριβής ιατρικής τεχνολογίας) και υψηλότερες δαπάνες μακροχρόνιας φροντίδας (λόγω της αυξανόμενης κάλυψης δικαιούχων μακροχρόνιας φροντίδας και της προς τα άνω σύγκλισης του πραγματικού βιοτικού επιπέδου).

Προκειμένου να αντιμετωπίσουν μελλοντικές πιέσεις στις δαπάνες γήρανσης, οι περισσότερες χώρες της ζώνης του ευρώ έχουν εφαρμόσει τα τελευταία χρόνια συνταξιοδοτικές μεταρρυθμίσεις, που σε ορισμένες περιπτώσεις συμπληρώθηκαν από πιο περιορισμένης έκτασης μεταρρυθμίσεις των συστημάτων υγείας και μακροχρόνιας φροντίδας. Αυτές οι μεταρρυθμίσεις αντανακλούσαν ιδίως ανησυχίες σχετικά με τη διατηρησιμότητα των δημόσιων οικονομικών λόγω της κρίσης δημόσιου χρέους. Οι μεταρρυθμίσεις των συνταξιοδοτικών συστημάτων ήταν ιδιαίτερα σημαντικές σε χώρες που υπάγονται σε προγράμματα μακροοικονομικής προσαρμογής. Ενώ αυτές οι μεταρρυθμίσεις βοήθησαν τις χώρες να περιορίσουν εν μέρει τους κινδύνους για τη βιωσιμότητα των συνταξιοδοτικών τους συστημάτων, πιο πρόσφατα ο ρυθμός των μεταρρυθμίσεων έχει ανακοπεί και μάλιστα, σε λίγες περιπτώσεις, οι μεταρρυθμιστικές προσπάθειες έχουν ανατραπεί ή υπάρχει σοβαρός κίνδυνος να ανατραπούν.

Όσον αφορά το μέλλον, ιδίως οι χώρες που ήδη έχουν υψηλά επίπεδα δημόσιου χρέους πρέπει να θωρακιστούν έναντι των επερχόμενων δημογραφικών προκλήσεων. Προκειμένου να περιορίσουν τις πιθανές πιέσεις στις δαπάνες που προέρχονται από τα συστήματα κοινωνικής ασφάλισης, οι χώρες θα πρέπει να υιοθετήσουν περαιτέρω μεταρρυθμίσεις αν δεν σχηματίσουν δημοσιονομικά αποθέματα ασφαλείας, ενώ θα πρέπει να αποφευχθούν τυχόν ανατροπές των μεταρρυθμίσεων. Σε όρους συγκεκριμένων δράσεων πολιτικής, οι απαιτούμενες μεταρρυθμίσεις μπορεί να διαφέρουν μεταξύ των χωρών, αντανακλώντας διαφορές και στην αρχική θέση και στις κοινωνικές προτιμήσεις. Πράγματι, κάποιες χώρες ενδέχεται να προκρίνουν μεταρρυθμίσεις στις παροχές και παροχή συνταξιοδοτικών προϊόντων από τον ιδιωτικό τομέα πέραν όσων έχουν επιτευχθεί μέχρι στιγμής. Άλλες μπορεί να προτιμήσουν τη σύνδεση της ηλικίας συνταξιοδότησης με το προσδόκιμο ζωής, διατηρώντας παράλληλα την αναλογία του μέσου ύψους των συνταξιοδοτικών παροχών προς τις μέσες αποδοχές των εν ενεργεία. Κάποιες άλλες χώρες μπορεί να επιλέξουν να αυξήσουν τις εισφορές, αν και κάτι τέτοιο μπορεί να επιφέρει μεγάλη επιβάρυνση στις νεότερες γενιές. Οι επιλογές αυτές δεν είναι αμοιβαία αποκλειόμενες και μπορούν να εφαρμοστούν συνδυαστικά. Είναι επίσης σημαντικό ο σχεδιασμός των συνταξιοδοτικών μεταρρυθμίσεων να λαμβάνει υπόψη τις πιθανές συνέπειες στην προσφορά εργασίας και την πλευρά της προσφοράς της οικονομίας, καθώς η βελτίωση της κοινωνικής ευημερίας απαιτεί και υψηλότερα επίπεδα δυνητικής ανάπτυξης. Ιδανικά οι ασφαλιστικές μεταρρυθμίσεις θα πρέπει να συνοδεύονται από μεταρρυθμίσεις στην αγορά εργασίας που ενθαρρύνουν ειδικότερα τη συμμετοχή των μεγαλύτερων σε ηλικία ατόμων στο εργατικό δυναμικό. Τέλος, σημαντική πρόκληση για τους υπευθύνους χάραξης δημοσιονομικής πολιτικής είναι να αποφευχθεί η αύξηση της αβεβαιότητας που συνδέεται με τον κίνδυνο ανατροπής των μεταρρυθμίσεων, κάτι που θα μπορούσε να υπονομεύσει τη διατηρησιμότητα των δημόσιων οικονομικών.

Ο μικρότερος βαθμός συμμόρφωσης προς το ΣΣΑ παρατηρείται στις πιο ευάλωτες χώρες

Με βάση τα ανωτέρω, ανησυχία προκαλεί το γεγονός ότι ο μικρότερος βαθμός συμμόρφωσης προς το Σύμφωνο Σταθερότητας και Ανάπτυξης (ΣΣΑ) παρατηρείται στις χώρες που είναι πιο ευπαθείς σε διαταραχές. Πράγματι, σύμφωνα με τις προβολές της Ευρωπαϊκής Επιτροπής, οι περισσότερες χώρες που δεν έχουν ακόμη επιτύχει υγιείς δημοσιονομικές θέσεις δεν τήρησαν τις δεσμεύσεις που ανέλαβαν βάσει του ΣΣΑ το 2018. Μεταξύ των επτά χωρών της ζώνης του ευρώ για τις οποίες η Επιτροπή κρίνει ότι υπάρχει κίνδυνος να αποκλίνουν από τις απαιτήσεις του προληπτικού σκέλους του ΣΣΑ το 2018, τέσσερις χώρες – το Βέλγιο, η Γαλλία, η Ιταλία και η Πορτογαλία – εμφανίζουν λόγους χρέους άνω του 90% του ΑΕΠ. Επιπλέον, ενώ η Ισπανία – η μόνη χώρα που υπαγόταν σε διαδικασία υπερβολικού ελλείμματος (ΔΥΕ) το 2018 – προβλέπεται να τηρήσει την προθεσμία για τη διόρθωση του υπερβολικού της ελλείμματος εντός του 2018 που θέτει η ΔΥΕ, το επίτευγμα αυτό συγκαλύπτει το υψηλό και αυξανόμενο διαρθρωτικό έλλειμμα, σε αντιδιαστολή με τη συνιστώμενη βελτίωση. Επίσης, σύμφωνα με την αξιολόγηση της Ευρωπαϊκής Επιτροπής, μόνο δέκα χώρες προτίθενται να συμμορφωθούν προς το ΣΣΑ με βάση τα σχέδια δημοσιονομικών προγραμμάτων τους για το 2019. Ιδιαίτερα ανησυχητικό είναι το γεγονός ότι οι περισσότερες χώρες με υψηλούς λόγους χρέους δεν συγκαταλέγονται μεταξύ αυτών.

Η δυναμική των μεταρρυθμίσεων στη ζώνη του ευρώ παραμένει υποτονική

Η πρόοδος των μεταρρυθμίσεων έχει ανακοπεί – καμία από τις ειδικές ανά χώρα συστάσεις του 2017 δεν έχει εφαρμοστεί πλήρως

Οι ειδικές ανά χώρα συστάσεις παρέχουν κατευθύνσεις πολιτικής για την εκάστοτε χώρα, ώστε αυτή να επιτύχει ενίσχυση της οικονομικής της ανάπτυξης και ανθεκτικότητας, διασφαλίζοντας παράλληλα τη βιωσιμότητα των δημόσιων οικονομικών της. Οι ειδικές ανά χώρα συστάσεις συνυπογράφονται από τα κράτη‑μέλη στο Ευρωπαϊκό Συμβούλιο. Όπως και το περασμένο έτος, η Επιτροπή συμπέρανε ότι στη συντριπτική πλειοψηφία – πάνω από το 90% – των συστάσεων για μεταρρυθμίσεις που απηύθυνε σε χώρες της ζώνης του ευρώ το 2017 έχει σημειωθεί μόνο “κάποια” ή “περιορισμένη” πρόοδος όσον αφορά την εφαρμογή τους, ενώ καμία δεν έχει εφαρμοστεί πλήρως (βλ. Διάγραμμα 8).[9]

Διάγραμμα 8

Εφαρμογή των ειδικών ανά χώρα συστάσεων από τις χώρες της ζώνης του ευρώ

Πηγές: Υπολογισμοί της ΕΚΤ που βασίζονται στις εκθέσεις ανά χώρα της Ευρωπαϊκής Επιτροπής.

Σημειώσεις: Το διάγραμμα δείχνει την εφαρμογή των ειδικών ανά χώρα συστάσεων κατά έτος, όπως αυτή αξιολογείται από την Ευρωπαϊκή Επιτροπή στις αντίστοιχες εκθέσεις ανά χώρα που δημοσιεύονται το επόμενο έτος. “Πλήρης εφαρμογή”: το κράτος‑μέλος έχει εφαρμόσει όλα τα απαιτούμενα μέτρα για να ανταποκριθεί επαρκώς στη σύσταση. “Σημαντική πρόοδος”: το κράτος‑μέλος έχει λάβει μέτρα που ανταποκρίνονται σε μεγάλο βαθμό στη σύσταση, τα περισσότερα από τα οποία έχουν ήδη εφαρμοστεί. “Κάποια πρόοδος”: το κράτος‑μέλος έχει λάβει μέτρα που ανταποκρίνονται μερικώς στη σύσταση ή/και έχει λάβει μέτρα που ανταποκρίνονται στη σύσταση, αλλά απαιτείται ακόμη αρκετό έργο για την πλήρη ανταπόκριση στη σύσταση, καθώς έχουν εφαρμοστεί λίγα μόνο από τα μέτρα που έχουν ληφθεί. “Περιορισμένη πρόοδος”: το κράτος‑μέλος έχει ανακοινώσει κάποια μέτρα, τα οποία όμως ανταποκρίνονται στη σύσταση μόνο σε περιορισμένο βαθμό, ή/και έχει υποβάλει μη νομοθετικές πράξεις, αλλά χωρίς ακόμη να έχει προβεί σε περαιτέρω ενέργειες για την εφαρμογή. “Καμία πρόοδος”: το κράτος‑μέλος δεν έχει με πειστικό τρόπο ανακοινώσει ή λάβει μέτρα που ανταποκρίνονται στη σύσταση. Δεν περιλαμβάνονται οι ειδικές ανά χώρα συστάσεις που αφορούν την εφαρμογή του ΣΣΑ.

Εάν οι διαρθρωτικές μεταρρυθμίσεις είναι καλά σχεδιασμένες, είναι δυνατόν να επιφέρουν σημαντικά οφέλη στους πολίτες της ζώνης του ευρώ, μέσω της ισχυρότερης και χωρίς αποκλεισμούς αύξησης της απασχόλησης και των εισοδημάτων. Πρόσφατη ανάλυση του Ευρωσυστήματος δείχνει ότι υπάρχουν άφθονες ευκαιρίες για μεταρρυθμίσεις, οι οποίες προάγουν ταυτόχρονα την ανθεκτικότητα, τη μακροχρόνια ανάπτυξη και την κοινωνική δικαιοσύνη.[10] Χαρακτηριστικό παράδειγμα αποτελούν οι μεταρρυθμίσεις που αντιμετωπίζουν την προσοδοθηρία, ιδίως εκείνες που ενισχύουν τον ανταγωνισμό στην αγορά προϊόντων και την ποιότητα των θεσμών. Ομοίως, οι πολιτικές που στηρίζουν την παιδεία και τη διά βίου εκπαίδευση βελτιώνουν όχι μόνο τις μακροπρόθεσμες αναπτυξιακές προοπτικές της οικονομίας, αλλά και τις ευκαιρίες απασχόλησης των ευπαθών ομάδων της κοινωνίας.

1.3 Ο πληθωρισμός σε ανοδική τροχιά

Ο μετρούμενος πληθωρισμός στη ζώνη του ευρώ, με βάση τον Εναρμονισμένο Δείκτη Τιμών Καταναλωτή (ΕνΔΤΚ), αυξήθηκε σε 1,7% κατά μέσο όρο το 2018 από 1,5% το 2017. Η αύξηση αυτή αντανακλούσε κυρίως τις υψηλότερες συμβολές των τιμών της ενέργειας και, σε μικρότερο βαθμό, των ειδών διατροφής. Αντίθετα, η συμβολή του υποκείμενου πληθωρισμού, όπως μετρείται από τον ΕνΔΤΚ χωρίς τις τιμές της ενέργειας και των ειδών διατροφής, παρέμεινε σε γενικές γραμμές αμετάβλητη, καθώς ο δείκτης αυτός παρέμεινε συγκρατημένος – και χωρίς αξιόλογη μεταβολή – γύρω στο 1% καθ’ όλη τη διάρκεια του έτους (βλ. Διάγραμμα 9).

Διάγραμμα 9

Πληθωρισμός βάσει του ΕνΔΤΚ και συμβολές ανά συνιστώσα

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Οι εξελίξεις στις τιμές της ενέργειας επηρέασαν σημαντικά την πορεία του μετρούμενου πληθωρισμού βάσει του ΕνΔΤΚ εντός του έτους. Λόγω της αύξησης των τιμών του αργού πετρελαίου, ο πληθωρισμός των τιμών της ενέργειας σημείωσε έντονη άνοδο μεταξύ Απριλίου και Ιουλίου και στη συνέχεια εξακολούθησε να καταγράφει υψηλούς δωδεκάμηνους ρυθμούς αύξησης, εκ των οποίων ο υψηλότερος – σχεδόν 11% – τον Οκτώβριο του 2018. Έτσι, η συμβολή του στον μετρούμενο πληθωρισμό αυξήθηκε από 0,2 της ποσοστιαίας μονάδας το α΄ τρίμηνο του 2018 σε 0,9 και 0,8 της ποσοστιαίας μονάδας τα δύο τελευταία τρίμηνα του 2018. Στην άνοδο του πληθωρισμού εντός του έτους συνέβαλαν και οι εξελίξεις στις τιμές των μη επεξεργασμένων ειδών διατροφής, ως αποτέλεσμα έντονων επιταχύνσεων στους ετήσιους ρυθμούς αύξησης των τιμών των οπωροκηπευτικών λόγω των καιρικών συνθηκών τους θερινούς μήνες, επίδραση η οποία ωστόσο εξαλείφθηκε τους τελευταίους μήνες του έτους. Ως εκ τούτου, η συμβολή των τιμών των μη επεξεργασμένων ειδών διατροφής στον μετρούμενο πληθωρισμό αυξήθηκε από μηδενική το α΄ τρίμηνο του 2018 σε πάνω από 0,2 της ποσοστιαίας μονάδας τον Σεπτέμβριο του 2018 και στη συνέχεια υποχώρησε κάπως το τελευταίο τρίμηνο του 2018.

Ο πληθωρισμός χωρίς τις τιμές της ενέργειας και των ειδών διατροφής παρέμεινε συγκρατημένος

Ο πληθωρισμός βάσει του ΕνΔΤΚ χωρίς τις τιμές της ενέργειας και των ειδών διατροφής παρέμεινε αμετάβλητος σε σύγκριση με το 2017 και, όπως και άλλοι δείκτες υποκείμενου πληθωρισμού, δεν παρουσίασε αξιόλογη μεταβολή καθ’ όλη τη διάρκεια του έτους.[11] Ωστόσο, χωρίς τις πιο ευμετάβλητες συνιστώσες που αφορούν τα είδη ένδυσης και τα ταξίδια, ο δείκτης αυτός σημείωσε αύξηση.

Αυτές οι σχετικά συγκρατημένες εξελίξεις στον πληθωρισμό βάσει του ΕνΔΤΚ χωρίς τις τιμές της ενέργειας και των ειδών διατροφής παρατηρήθηκαν και στις δύο κύριες συνιστώσες του, ήτοι στα μη ενεργειακά βιομηχανικά αγαθά και στις υπηρεσίες. Ο πληθωρισμός των μη ενεργειακών βιομηχανικών αγαθών επέδειξε κάποια μεταβλητότητα, καθώς μέχρι τον Σεπτέμβριο του 2018 μειωνόταν, ενώ στη συνέχεια αυξήθηκε κάπως σε 0,4% το 2018, όσο και το 2017. Εξετάζοντας τους δείκτες που αποτυπώνουν τις πιέσεις επί των τιμών στα διάφορα στάδια της αλυσίδας τιμολόγησης, τόσο ο ετήσιος ρυθμός αύξησης των τιμών παραγωγού μη διατροφικών καταναλωτικών αγαθών που πωλούνται στην εγχώρια αγορά όσο και ο ρυθμός αύξησης των τιμών των εισαγόμενων μη διατροφικών καταναλωτικών αγαθών επιταχύνθηκαν στη διάρκεια του 2018. Οι εξελίξεις αυτές στην περίπτωση των τιμών των εισαγομένων αντανακλούσαν ουσιαστικά τη σταδιακά μειούμενη επίδραση της ανατίμησης του ευρώ που είχε σημειωθεί το 2017, ενώ στην περίπτωση των τιμών παραγωγού πιθανώς αντανακλούσαν την αύξηση του κόστους των εισροών και του όγκου των λιανικών πωλήσεων. Ο πληθωρισμός των τιμών των υπηρεσιών διατηρήθηκε σε γενικές γραμμές αμετάβλητος σε 1,3% το 2018, πολύ χαμηλότερος από τον μακροχρόνιο μέσο όρο του. Συγκρατημένη ανάκαμψη του ετήσιου ρυθμού μεταβολής των τιμών των υπηρεσιών παρατηρήθηκε το τελευταίο τρίμηνο του 2018, αλλά αντανακλούσε σε μεγάλο βαθμό επιδράσεις της βάσης, καθώς οι εξελίξεις του πληθωρισμού των υπηρεσιών κατά τους αντίστοιχους μήνες του 2017 ήταν μάλλον υποτονικές. Συνολικά, ο πληθωρισμός των τιμών των υπηρεσιών, οι οποίες έχουν υψηλό περιεχόμενο κόστους εργασίας, δεν έχει ακόμη αντικατοπτρίσει την επιτάχυνση του ρυθμού αύξησης των μισθών.

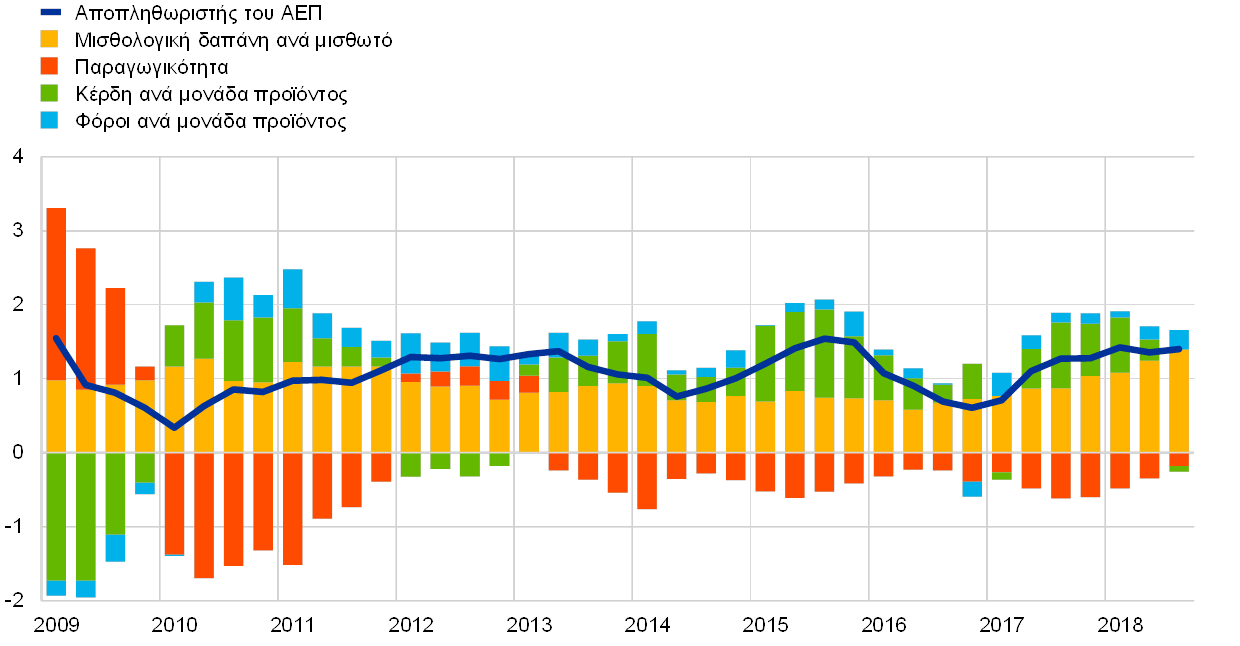

Ο ετήσιος ρυθμός αύξησης της μισθολογικής δαπάνης ανά μισθωτό συνέχισε να επιταχύνεται

Οι πιέσεις από την πλευρά του εγχώριου κόστους, όπως μετρούνται από τον ρυθμό αύξησης του αποπληθωριστή του ΑΕΠ, παρέμειναν σταθερές τα τρία πρώτα τρίμηνα του 2018, σε ελαφρώς υψηλότερο επίπεδο από ό,τι το δεύτερο εξάμηνο του 2017 (βλ. Διάγραμμα 10). Ο ετήσιος ρυθμός αύξησης της μισθολογικής δαπάνης ανά μισθωτό, ο οποίος είχε διαμορφωθεί στο κατώτατο σημείο του στα μέσα του 2016, συνέχισε να επιταχύνεται το 2018 σε 2,5% το γ΄ τρίμηνο του έτους, υπερβαίνοντας τον ιστορικό μέσο όρο του (2,1%) για την περίοδο από το 1999 και εξής. Συνολικά, η επιτάχυνση του ρυθμού αύξησης των μισθών αντανακλούσε τη βελτίωση των συνθηκών στις αγορές εργασίας (βλ. Ενότητα 1.2 παραπάνω) και τη σταδιακή εξασθένηση παραγόντων που είχαν συμβάλει στη συγκράτηση των μισθολογικών αυξήσεων στο παρελθόν, όπως η επίδραση του χαμηλού καταγεγραμμένου πληθωρισμού κατά το προηγούμενο διάστημα, που λαμβάνεται υπόψη στο πλαίσιο επίσημων και ανεπίσημων συστημάτων τιμαριθμικής αναπροσαρμογής, και οι συνέπειες των μεταρρυθμίσεων στην αγορά εργασίας που εφαρμόστηκαν σε ορισμένες χώρες κατά τη διάρκεια της χρηματοπιστωτικής κρίσης. Σε ένα συγκρατημένα ευνοϊκό για τη ζήτηση περιβάλλον, η επιτάχυνση του ρυθμού αύξησης των μισθών μεταφράστηκε σε επιτάχυνση του ρυθμού αύξησης του κόστους εργασίας ανά μονάδα προϊόντος, ωστόσο η επίδραση της τελευταίας στις πιέσεις από την πλευρά του εγχώριου κόστους αντισταθμίστηκε από τις εξελίξεις στα κέρδη (σε όρους ακαθάριστου λειτουργικού πλεονάσματος), τα οποία μειώθηκαν τα τελευταία τρίμηνα, αντανακλώντας εν μέρει την αρνητική επίδραση της επιδείνωσης των όρων του εμπορίου λόγω των υψηλότερων τιμών του πετρελαίου.[12]

Διάγραμμα 10

Ανάλυση του αποπληθωριστή του ΑΕΠ

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Οι πιο μακροπρόθεσμες προσδοκίες για τον πληθωρισμό ήταν κάπως αυξημένες το 2018 σε σχέση με το 2017. Οι προσδοκίες για τον πληθωρισμό σε ορίζοντα πέντε ετών με βάση την έρευνα της ΕΚΤ μεταξύ των Εξειδικευμένων Φορέων Διενέργειας Προβλέψεων (Survey of Professional Forecasters) παρέμειναν αμετάβλητες στο 1,9% επί σειρά τριμήνων, ελαφρώς αυξημένες συγκριτικά με το 2017. Οι μακροπρόθεσμες προσδοκίες για τον πληθωρισμό που βασίζονται σε δείκτες της αγοράς, όπως το επιτόκιο των συμφωνιών ανταλλαγής που συνδέονται με τον πληθωρισμό μετά από πέντε έτη και σε ορίζοντα πέντε ετών, επέδειξαν κάποια μεταβλητότητα, καθώς υποχώρησαν προς το τέλος του έτους, αλλά παρέμειναν ουσιαστικά αμετάβλητες συγκριτικά με το 2017.

1.4 Οι ευνοϊκές συνθήκες χρηματοδότησης στήριξαν τη νομισματική και πιστωτική επέκταση

Το 2018 οι χρηματοπιστωτικές αγορές της ζώνης του ευρώ επηρεάστηκαν από αβεβαιότητες σχετικά με τις προοπτικές της οικονομίας της ζώνης του ευρώ και της παγκόσμιας οικονομίας, σε συνδυασμό με ένα γενικότερο κλίμα απροθυμίας ανάληψης κινδύνων ως απόρροια πολιτικών εξελίξεων που συνδέονταν ιδίως με την έξοδο του Ηνωμένου Βασιλείου από την ΕΕ, τον εμπορικό προστατευτισμό και την αβεβαιότητα σχετικά με την κατεύθυνση της δημοσιονομικής πολιτικής που θα ακολουθούσε η ιταλική κυβέρνηση. Τα επιτόκια της αγοράς χρήματος και οι αποδόσεις των πιο μακροπρόθεσμων ομολόγων διατηρήθηκαν σε πολύ χαμηλά επίπεδα, εν μέρει χάρη στη συνέχιση της διευκολυντικής κατεύθυνσης της νομισματικής πολιτικής εκ μέρους της ΕΚΤ. Οι συνθήκες χρηματοδότησης διευκόλυναν τις επιχειρηματικές επενδύσεις, ενώ ο πλούτος των νοικοκυριών στήριξε την ιδιωτική κατανάλωση. Ο ρυθμός αύξησης της ποσότητας χρήματος επιβραδύνθηκε, ενώ ο ρυθμός πιστωτικής επέκτασης προς τον ιδιωτικό τομέα επιταχύνθηκε περαιτέρω.

Οι αποδόσεις των κρατικών ομολόγων της ζώνης του ευρώ παρέμειναν σε γενικές γραμμές αμετάβλητες

Οι αποδόσεις των κρατικών ομολόγων της ζώνης του ευρώ παρέμειναν σε γενικές γραμμές αμετάβλητες το 2018, αν και σημείωσαν μικρή αύξηση προς το τέλος του έτους (βλ. Διάγραμμα 11). Η αύξηση αυτή αντανακλούσε σε μεγάλο βαθμό τις επιδράσεις από τη σταδιακή άρση της διευκολυντικής νομισματικής πολιτικής στις ΗΠΑ, καθώς και τη διεύρυνση της διαφοράς αποδόσεων των ιταλικών ομολόγων, η επίδραση της οποίας σε άλλες αγορές κρατικών ομολόγων στη ζώνη του ευρώ είναι μέχρι στιγμής περιορισμένη. Ο σταθμισμένος ως προς το ΑΕΠ μέσος όρος των αποδόσεων των δεκαετών κρατικών ομολόγων της ζώνης του ευρώ διαμορφώθηκε σε 1,01% στις 31.12.2018, παραμένοντας σε γενικές γραμμές αμετάβλητος σε σχέση με το μέσο επίπεδο που είχε καταγραφεί το 2017. Η διαφορά αποδόσεων των δεκαετών κρατικών ομολόγων των επιμέρους χωρών της ζώνης του ευρώ έναντι του γερμανικού δεκαετούς ομολόγου (Bund) αυξήθηκε ελαφρώς σε ένα περιβάλλον αβεβαιότητας σχετικά με τη δημοσιονομική πολιτική.

Διάγραμμα 11

Αποδόσεις 10ετών κρατικών ομολόγων στη ζώνη του ευρώ, τις ΗΠΑ και τη Γερμανία

(ποσοστά % ετησίως, ημερήσια στοιχεία)

Πηγές: Bloomberg, Thomson Reuters Datastream και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Τα στοιχεία για τη ζώνη του ευρώ αφορούν τον σταθμισμένο ως προς το ΑΕΠ μέσο όρο των αποδόσεων των 10ετών κρατικών ομολόγων. Πιο πρόσφατες παρατηρήσεις: 31 Δεκεμβρίου 2018.

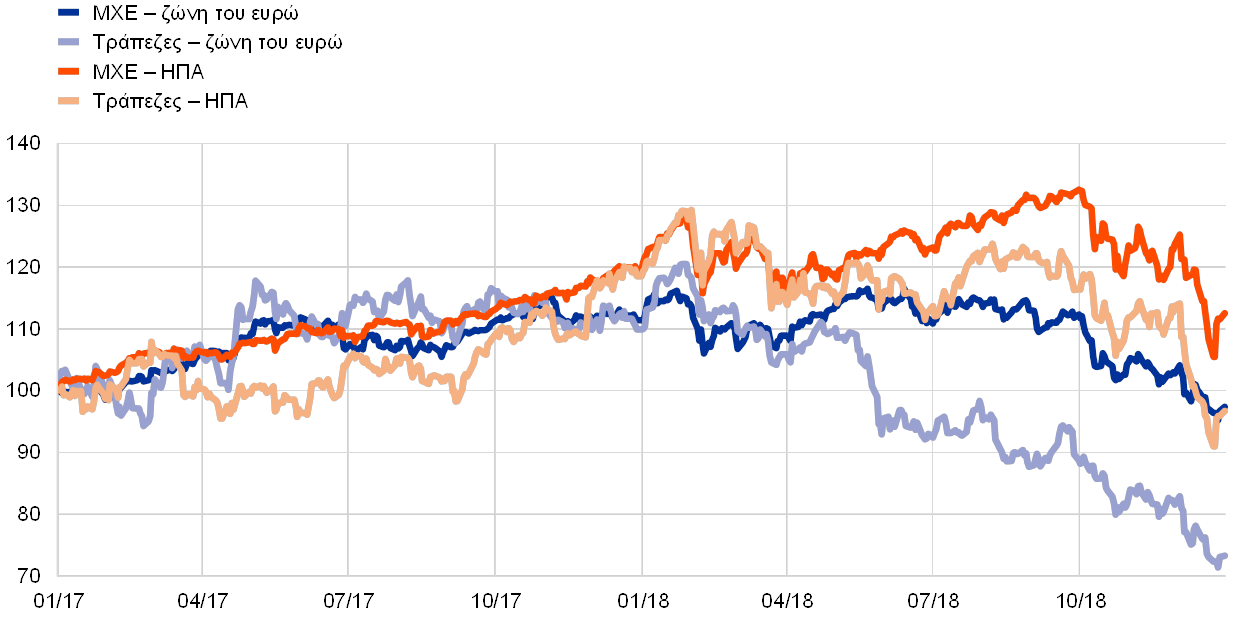

Οι τιμές των μετοχών στη ζώνη του ευρώ μειώθηκαν σημαντικά

Οι τιμές των μετοχών της ζώνης του ευρώ μειώθηκαν σημαντικά το 2018 σε ένα περιβάλλον αυξανόμενων εντάσεων παγκοσμίως, πολιτικής αβεβαιότητας στην Ιταλία και σταδιακής εξομάλυνσης της διευκολυντικής κατεύθυνσης της νομισματικής πολιτικής στις προηγμένες οικονομίες (βλ. Διάγραμμα 12). Πιο συγκεκριμένα, ο ευρύς δείκτης τιμών μετοχών των μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ) της ζώνης του ευρώ υποχώρησε κατά 12,6% στη διάρκεια του 2018, ενώ ο αντίστοιχος δείκτης τιμών μετοχών των τραπεζών της ζώνης του ευρώ μειώθηκε κατά 33,3%. Οι τιμές μετοχών των ΜΧΕ ήταν περισσότερο ανθεκτικές στις ΗΠΑ από ό,τι στη ζώνη του ευρώ, λόγω της ισχυρότερης μακροοικονομικής δυναμικής, που εν μέρει οφειλόταν στη λήψη μέτρων επεκτατικής δημοσιονομικής πολιτικής.

Διάγραμμα 12

Δείκτες τιμών μετοχών στη ζώνη του ευρώ και τις ΗΠΑ

(δείκτης: 1.1.2017 = 100) Πηγή: Thomson Reuters Datastream.

Σημειώσεις: Για τη ζώνη του ευρώ παρουσιάζονται ο δείκτης EURO STOXX για τις τράπεζες και ο δείκτης Datastream για τις ΜΧΕ. Για τις ΗΠΑ παρουσιάζονται ο δείκτης S&P για τις τράπεζες και ο δείκτης Datastream για τις ΜΧΕ. Πιο πρόσφατες παρατηρήσεις: 31 Δεκεμβρίου 2018.

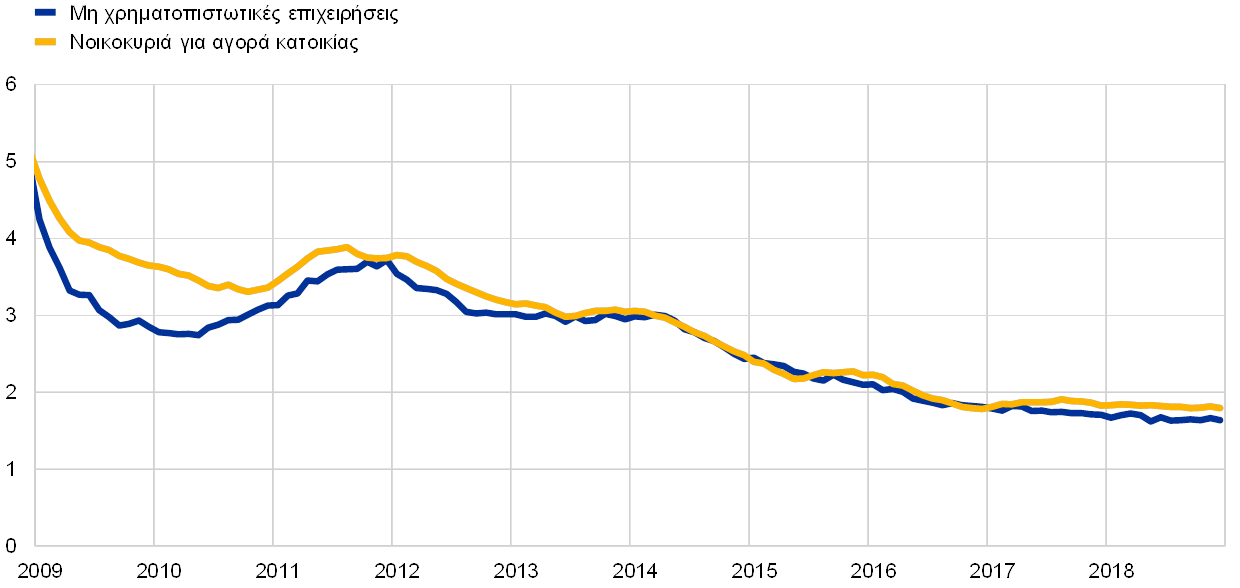

Οι συνθήκες χρηματοδότησης στήριξαν τις επιχειρηματικές επενδύσεις

Συνολικά, οι ευνοϊκές συνθήκες χρηματοδότησης για τις ΜΧΕ εξακολούθησαν να στηρίζουν τις επιχειρηματικές επενδύσεις το 2018, παρόλο που οι ροές εξωτερικής χρηματοδότησης των ΜΧΕ περιορίστηκαν κάπως (βλ. Διάγραμμα 13). Η μείωσή τους αντανακλούσε κυρίως τη μείωση “άλλων” πηγών χρηματοδότησης, όπως τα ενδοομιλικά δάνεια και οι πιστώσεις εξωτερικού εμπορίου. Ταυτόχρονα, η καθαρή έκδοση εισηγμένων και μη εισηγμένων μετοχών και λοιπών συμμετοχών επηρεάστηκε δυσμενώς από ειδικούς παράγοντες και το σχετικά υψηλό κόστος της χρηματοδότησης μέσω της έκδοσης μετοχών. Παρά τη σταδιακή αύξηση των διαφορών αποδόσεων των εταιρικών ομολόγων στη διάρκεια του 2018, η δραστηριότητα έκδοσης χρεογράφων εξακολούθησε να επηρεάζεται θετικά από το πρόγραμμα αγοράς ομολόγων του επιχειρηματικού τομέα (CSPP), το οποίο θεσμοθετήθηκε τον Ιούνιο του 2016 (βλ. Πλαίσιο 3). Επιπλέον, ο ετήσιος ρυθμός αύξησης των τραπεζικών δανείων προς τις ΜΧΕ επιταχύνθηκε περαιτέρω το 2018. Στην ανάκαμψη του ρυθμού αύξησης των δανείων συνέβαλε η σημαντική μείωση των επιτοκίων τραπεζικών χορηγήσεων ανά τη ζώνη του ευρώ από τα μέσα του 2014 και εξής (βλ. Ενότητα 2.1), η οποία συνεχίστηκε και το 2018. Η μείωση αυτή οφειλόταν σε μεγάλο βαθμό στα μη συμβατικά μέτρα νομισματικής πολιτικής της ΕΚΤ, τα οποία βελτίωσαν συνολικά την προσφορά και τη ζήτηση τραπεζικών δανείων. Επίσης, οι τράπεζες σημείωσαν πρόοδο στην εξυγίανση των ισολογισμών τους, παρότι ο όγκος των μη εξυπηρετούμενων δανείων παρέμεινε υψηλός σε ορισμένες χώρες.

Διάγραμμα 13

Καθαρές ροές εξωτερικής χρηματοδότησης προς μη χρηματοπιστωτικές επιχειρήσεις στη ζώνη του ευρώ

(ετήσιες ροές, δισεκ. ευρώ)

Πηγές: Eurostat και ΕΚΤ.

Σημειώσεις: Τα “λοιπά δάνεια” περιλαμβάνουν δάνεια από μη ΝΧΙ (λοιπά χρηματοπιστωτικά ιδρύματα, ασφαλιστικές επιχειρήσεις και ταμεία συντάξεων) και από τον υπόλοιπο κόσμο. Τα δάνεια από ΝΧΙ και τα δάνεια από μη ΝΧΙ είναι διορθωμένα ως προς τις πωλήσεις και τις τιτλοποιήσεις δανείων. “Άλλες πηγές” είναι η διαφορά μεταξύ του συνόλου και του αθροίσματος των χρηματοδοτικών μέσων που απεικονίζονται στο διάγραμμα. Περιλαμβάνουν τα ενδοομιλικά δάνεια και τις πιστώσεις εξωτερικού εμπορίου. Πιο πρόσφατες παρατηρήσεις: γ΄ τρίμηνο 2018.

Ο πλούτος των νοικοκυριών στήριξε την ιδιωτική κατανάλωση

Όσον αφορά τα νοικοκυριά, ο καθαρός πλούτος τους αυξήθηκε τα τρία πρώτα τρίμηνα του 2018, στηρίζοντας έτσι την ιδιωτική κατανάλωση. Ειδικότερα, εξαιτίας συνεχών αυξήσεων στις τιμές των κατοικιών, τα ακίνητα περιουσιακά στοιχεία των νοικοκυριών απέκτησαν σημαντική υπεραξία. Παράλληλα όμως, λόγω της πτώσης των τιμών των μετοχών τα χρηματοοικονομικά περιουσιακά στοιχεία των νοικοκυριών υπέστησαν ζημίες αποτίμησης. Ενώ ο ετήσιος ρυθμός αύξησης των δανείων προς τα νοικοκυριά για αγορά κατοικίας παρέμεινε συγκρατημένος με βάση τα ιστορικά δεδομένα, η δραστηριότητα χορήγησης νέων δανείων ήταν υψηλή.[13] Η ακαθάριστη δανειακή επιβάρυνση των νοικοκυριών – μετρούμενη ως ποσοστό του ονομαστικού ακαθάριστου διαθέσιμου εισοδήματός τους – παρέμεινε αρκετά υψηλότερη σε σχέση με το μέσο επίπεδο της προ της κρίσης περιόδου.

Η αύξηση του Μ3 ενισχύθηκε ολοένα περισσότερο από την πιστωτική επέκταση

Συνολικά, ο ρυθμός αύξησης των δανείων προς τον ιδιωτικό τομέα συνέχισε τη βαθμιαία ανοδική πορεία που καταγράφει από τις αρχές του 2014. Ο ετήσιος ρυθμός αύξησης των δανείων των ΝΧΙ (νομισματικών χρηματοπιστωτικών ιδρυμάτων) προς τον ιδιωτικό τομέα (διορθωμένος ως προς τις πωλήσεις και τιτλοποιήσεις δανείων και ως προς τη διευκόλυνση συγκέντρωσης ρευστών διαθεσίμων σε επίπεδο ομίλου – notional cash pooling) επιταχύνθηκε σε 3,4% τον Δεκέμβριο του 2018 από 2,9% τον Δεκέμβριο του 2017 (βλ. Διάγραμμα 14). Ως εκ τούτου, η πιστωτική επέκταση ισχυροποίησε τον ρόλο της ως σημαντικού παράγοντα μεταβολής της αύξησης της ποσότητας χρήματος με την ευρεία έννοια (βλ. το μπλε τμήμα στις ράβδους του Διαγράμματος 15), η οποία ωστόσο επιβραδύνθηκε σε σύγκριση με τον σταθερό ρυθμό (περίπου 5%) που καταγράφει από τα μέσα του 2015 (βλ. Διάγραμμα 14). Ο ετήσιος ρυθμός αύξησης του M3 διαμορφώθηκε σε 4,1% τον Δεκέμβριο του 2018, έναντι 4,6% στο τέλος του 2017. Ως αποτέλεσμα της μείωσης των καθαρών αγορών τίτλων εκ μέρους του Ευρωσυστήματος (από 80 δισεκ. ευρώ σε 60 δισεκ. ευρώ τον Απρίλιο του 2017, 30 δισεκ. ευρώ τον Ιανουάριο του 2018, 15 δισεκ. ευρώ τον Οκτώβριο του 2018 και μηδέν στο τέλος Δεκεμβρίου του 2018), το πρόγραμμα αγοράς στοιχείων ενεργητικού είχε μικρότερη θετική επίδραση στην άνοδο του Μ3 (βλ. το κόκκινο τμήμα στις ράβδους του Διαγράμματος 15). Παράλληλα, οι καθαρές πωλήσεις κρατικών ομολόγων από ΝΧΙ της ζώνης του ευρώ πλην του Ευρωσυστήματος περιόρισαν την αύξηση του Μ3 (βλ. το ανοικτό πράσινο τμήμα στις ράβδους του Διαγράμματος 15). Παρά τη διεύρυνση της διαφοράς των επιτοκίων έναντι απαιτήσεων εκτός της ζώνης του ευρώ, η συμβολή των καθαρών απαιτήσεων έναντι του εξωτερικού έγινε θετική σε καθαρούς όρους τον Οκτώβριο του 2018 (βλ. το κίτρινο τμήμα στις ράβδους του Διαγράμματος 15).

Διάγραμμα 14

Μ3 και δάνεια προς τον ιδιωτικό τομέα

(ετήσιες ποσοστιαίες μεταβολές)

Πηγή: ΕΚΤ.

Διάγραμμα 15

M3 και παράγοντες μεταβολής του

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες, με εποχική και ημερολογιακή διόρθωση)

Πηγή: ΕΚΤ.

Σημειώσεις: Οι πιστώσεις προς τον ιδιωτικό τομέα περιλαμβάνουν τα δάνεια των ΝΧΙ προς τον ιδιωτικό τομέα και τις τοποθετήσεις των ΝΧΙ σε χρεόγραφα που εξέδωσε ο ιδιωτικός μη χρηματοπιστωτικός τομέας της ζώνης του ευρώ. Συνεπώς περιλαμβάνουν και τις αγορές εκ μέρους του Ευρωσυστήματος χρεογράφων που εκδίδουν μη ΝΧΙ μέσω του προγράμματος CSPP. Πιο πρόσφατες παρατηρήσεις: Δεκέμβριος 2018.

Το Μ3 υποστηρίχθηκε από τις καταθέσεις μίας ημέρας

Η αύξηση του Μ3 εξακολούθησε να προέρχεται κυρίως από τις πιο ρευστές συνιστώσες του, λόγω του χαμηλού κόστους ευκαιρίας διακράτησης εύκολα ρευστοποιήσιμων καταθέσεων σε ένα περιβάλλον εξαιρετικά χαμηλών επιτοκίων και οριζόντιας καμπύλης αποδόσεων. Η αύξηση του Μ1, που είχε επωφεληθεί από την εντονότερη αύξηση των καταθέσεων μίας ημέρας των νοικοκυριών και των ΜΧΕ, επιβραδύνθηκε και αυτή σε 6,6% τον Δεκέμβριο του 2018, έναντι 8,7% τον Δεκέμβριο του 2017.

2 Νομισματική πολιτική: η υπομονή, η επιμονή και η σύνεση εξακολουθούν να έχουν πρωταρχική σημασία

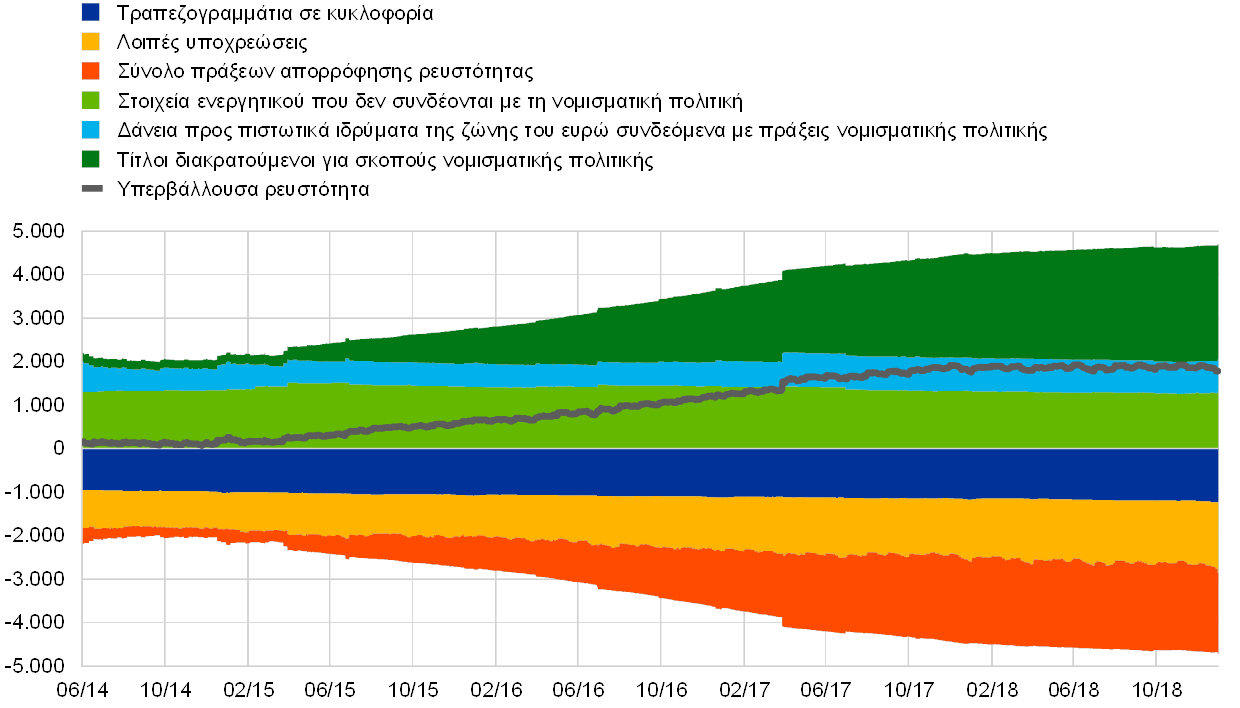

Λόγω της σημαντικής προόδου στην επίτευξη του στόχου για μια διατηρήσιμη προσαρμογή του πληθωρισμού, σε συνδυασμό με την υποκείμενη ευρωστία της οικονομίας στη ζώνη του ευρώ κpαι τις σταθεροποιημένες προσδοκίες για τον πληθωρισμό, το μηνιαίο ύψος των καθαρών αγορών τίτλων στο πλαίσιο του προγράμματος αγοράς στοιχείων ενεργητικού (asset purchase programme – APP) μειωνόταν σταδιακά κατά τη διάρκεια του 2018 και οι καθαρές αγορές έπαυσαν στο τέλος του έτους. Ωστόσο, η νομισματική πολιτική εξακολούθησε να χαρακτηρίζεται από υπομονή, επιμονή και σύνεση και διατήρησε την ιδιαίτερα διευκολυντική κατεύθυνση που εξακολουθούσε να είναι αναγκαία ώστε ο πληθωρισμός να συνεχίσει να συγκλίνει προς επίπεδα κάτω αλλά πλησίον του 2% μεσοπρόθεσμα. Οι παράγοντες που συνέβαλαν σ’ αυτή τη διευκολυντική κατεύθυνση ήταν οι εναπομένουσες καθαρές αγορές τίτλων, το υψηλό απόθεμα αποκτηθέντων τίτλων και οι συναφείς επανεπενδύσεις, καθώς και η παροχή καθοδηγητικών ενδείξεων (forward guidance) σχετικά με τη μελλοντική πορεία των βασικών επιτοκίων της ΕΚΤ, τα οποία παρέμειναν σε ιστορικώς χαμηλά επίπεδα. Στο τέλος του 2018 τα στοιχεία ενεργητικού που συνδέονται με τη νομισματική πολιτικής αποτελούσαν το 72% του ισολογισμού του Ευρωσυστήματος. Το μέγεθος του ισολογισμού έφθασε στο ιστορικώς υψηλό επίπεδο των 4,7 τρισεκ. ευρώ. Οι κίνδυνοι που συνδέονται με το μεγάλο μέγεθος του ισολογισμού εξακολούθησαν να περιορίζονται μέσω του πλαισίου διαχείρισης κινδύνων της ΕΚΤ.

2.1 Σταδιακή παύση των καθαρών αγορών τίτλων με ταυτόχρονη διατήρηση της ιδιαίτερα διευκολυντικής κατεύθυνσης της νομισματικής πολιτικής

Το μηνιαίο ύψος των καθαρών αγορών τίτλων μέσω του APP μειώθηκε από την αρχή του 2018, καθώς η οικονομία κατέγραφε μια όλο και πιο εύρωστη και ευρείας βάσης ανάπτυξη

Στο τέλος του 2017 η οικονομία της ζώνης του ευρώ κατέγραφε μια όλο και πιο εύρωστη και ευρείας βάσης ανάπτυξη. Η ισχυρή εξωτερική ζήτηση συνέβαλε στην ανάπτυξη και η αυξανόμενη εγχώρια ζήτηση στήριξε την οικονομική μεγέθυνση, υποβοηθούμενη από την άνοδο της απασχόλησης, την αύξηση του πλούτου των νοικοκυριών και της κερδοφορίας των επιχειρήσεων, καθώς και τις πολύ ευνοϊκές συνθήκες χρηματοδότησης. Οι υποκείμενες πιέσεις στις τιμές παρέμειναν υποτονικές, αλλά η σταθερή υποχώρηση της υποαπασχόλησης των πόρων στην οικονομία ενίσχυσε την πεποίθηση του Διοικητικού Συμβουλίου για την προοπτική διατηρήσιμης προσαρμογής της πορείας του πληθωρισμού. Με βάση τα ανωτέρω, το Διοικητικό Συμβούλιο ανακοίνωσε τον Οκτώβριο του 2017 την πρόθεσή του να περιορίσει τον μηνιαίο όγκο των αγορών στο πλαίσιο του APP από τις αρχές του 2018.

Έτσι, το μηνιαίο ύψος των καθαρών αγορών τίτλων μέσω του APP μειώθηκε από 60 δισεκ. ευρώ σε 30 δισεκ. ευρώ από τον Ιανουάριο του 2018. Το Διοικητικό Συμβούλιο ανέμενε ότι το νέο μηνιαίο ύψος των αγορών θα ισχύσει μέχρι το τέλος Σεπτεμβρίου 2018 ή και αργότερα, αν χρειαστεί, και πάντως έως ότου διαπιστώσει διαρκή προσαρμογή της πορείας του πληθωρισμού προς επίπεδα κάτω αλλά πλησίον του 2% μεσοπρόθεσμα.

Η ιδιαίτερα διευκολυντική κατεύθυνση της νομισματικής πολιτικής συνέχισε να εξασφαλίζεται μέσω των χαμηλών επιτοκίων πολιτικής, των συνεχιζόμενων καθαρών αγορών τίτλων και της επανεπένδυσης του προϊόντος της εξόφλησης του κεφαλαίου των τίτλων

Παράλληλα, οι προοπτικές της οικονομίας και η πορεία του πληθωρισμού εξακολούθησαν να εξαρτώνται από τη συνεχιζόμενη στήριξη από τα μέτρα πολιτικής του Διοικητικού Συμβουλίου. Η διευκολυντική κατεύθυνση της νομισματικής πολιτικής εξασφαλίστηκε μέσω των συνεχιζόμενων καθαρών αγορών τίτλων. Επιπλέον, τα επιτόκια των πράξεων κύριας αναχρηματοδότησης, της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων παρέμειναν αμετάβλητα στο 0,00%, 0,25% και -0,40% αντίστοιχα (βλ. Διάγραμμα 16). Τα νομισματικά μέτρα τόνωσης της οικονομίας ενισχύθηκαν περαιτέρω από τις καθοδηγητικές ενδείξεις του Διοικητικού Συμβουλίου: τα βασικά επιτόκια αναμενόταν να παραμείνουν αμετάβλητα στα σημερινά τους επίπεδα για παρατεταμένη χρονική περίοδο και πολύ πέραν του χρονικού ορίζοντα των καθαρών αγορών τίτλων. Επιπλέον, το Διοικητικό Συμβούλιο δήλωσε την πρόθεσή του να επανεπενδύει το προϊόν της εξόφλησης του κεφαλαίου των τίτλων που αποκτώνται μέσω του προγράμματος APP κατά τη λήξη τους για παρατεταμένη χρονική περίοδο μετά το τέλος των καθαρών αγορών τίτλων και πάντως για όσο χρονικό διάστημα χρειαστεί.

Διάγραμμα 16

Βασικά επιτόκια της ΕΚΤ

(ποσοστά % ετησίως)

Πηγή: ΕΚΤ.

Σημείωση: Πιο πρόσφατες παρατηρήσεις: 31 Δεκεμβρίου 2018.

Παρά κάποια επιβράδυνση μετά τις υψηλές αναπτυξιακές επιδόσεις του 2017 ως αποτέλεσμα της μείωσης της ζήτησης για εξαγωγές, η εγχώρια ζήτηση παρέμεινε εύρωστη, ενισχύοντας έτσι την ευρείας βάσης μεγέθυνση της οικονομίας της ζώνης του ευρώ κατά το πρώτο εξάμηνο του 2018. Επιπλέον, παρότι αναδείχθηκαν εντονότερα οι κινδύνοι αυξημένης μεταβλητότητας στις χρηματοπιστωτικές αγορές και οι αβεβαιότητες σχετικά με παγκόσμιους παράγοντες, όπως ο εμπορικός προστατευτισμός, οι κίνδυνοι που περιέβαλλαν τις αναπτυξιακές προοπτικές της ζώνης του ευρώ παρέμειναν σε γενικές γραμμές ισορροπημένοι.

Τα υψηλά επίπεδα χρησιμοποίησης του παραγωγικού δυναμικού, η στενότητα στην αγορά εργασίας και η επιτάχυνση της ανόδου των μισθών συνέβαλαν στη συσσώρευση πρόσθετων εγχώριων πιέσεων επί των τιμών. Οι δείκτες υποκείμενου πληθωρισμού παρέμειναν γενικώς συγκρατημένοι, αλλά είχαν σημειώσει άνοδο σε σχέση με προγενέστερα ιστορικώς χαμηλά τους επίπεδα. Οι μακροοικονομικές προβολές των εμπειρογνωμόνων του Ευρωσυστήματος του Ιουνίου 2018 ήταν συμβατές με σταδιακή σύγκλιση του πληθωρισμού προς επίπεδα κάτω αλλά πλησίον του 2% μεσοπρόθεσμα. Παράλληλα, η αβεβαιότητα ως προς τις προοπτικές του πληθωρισμού είχε υποχωρήσει σημαντικά και ο κίνδυνος αποπληθωρισμού είχε εξαλειφθεί.

Πεποίθηση ότι θα συνεχιστεί η διαρκής σύγκλιση της πορείας του πληθωρισμού

Κατά τη συνεδρίαση του Ιουνίου το Διοικητικό Συμβούλιο έκρινε ότι η πρόοδος που έχει σημειωθεί προς μια διαρκή προσαρμογή του πληθωρισμού ήταν σημαντική. Η υποκείμενη ευρωστία της οικονομίας της ζώνης του ευρώ και οι σταθεροποιημένες προσδοκίες για τον πληθωρισμό στήριξαν την πεποίθηση ότι θα συνεχιστεί η διαρκής σύγκλιση του πληθωρισμού, παρά τη σταδιακή παύση των καθαρών αγορών τίτλων.

Στο πλαίσιο αυτό στη συνεδρίαση του Ιουνίου το Διοικητικό Συμβούλιο αποφάσισε να επιβεβαιώσει ότι το Ευρωσύστημα θα συνεχίσει τις καθαρές αγορές τίτλων μέσω του προγράμματος APP με μηνιαίο ύψος 30 δισεκ. ευρώ μέχρι το τέλος Σεπτεμβρίου 2018. Αναμενόταν ότι μετά τον Σεπτέμβριο του 2018 – και με την επιφύλαξη εισερχόμενων στοιχείων που να επιβεβαιώνουν τις μεσοπρόθεσμες προοπτικές του πληθωρισμού – το ύψος των μηνιαίων καθαρών αγορών τίτλων θα μειωθεί σε 15 δισεκ. ευρώ για την περίοδο Οκτωβρίου‑Δεκεμβρίου. Μετά τον Δεκέμβριο οι καθαρές αγορές τίτλων αναμενόταν να λήξουν.

Διατήρηση της στήριξης της οικονομίας από τη νομισματική πολιτική μέσω της προσαρμογής του τρόπου επικοινωνίας της πολιτικής

Παράλληλα, λαμβανομένων υπόψη των αβεβαιοτήτων που επικρατούσαν, η υπομονή, η επιμονή και η σύνεση εξακολούθησαν να έχουν πρωταρχική σημασία, καθώς οι υποκείμενες πιέσεις στις τιμές εξακολούθησαν να συναρτώνται με τη διατήρηση μιας ιδιαίτερα διευκολυντικής κατεύθυνσης της νομισματικής πολιτικής. Έτσι, παρασχέθηκαν αξιόπιστες και αποτελεσματικές καθοδηγητικές ενδείξεις σχετικά με τη χρησιμοποίηση των λοιπών εργαλείων πολιτικής προκειμένου να ενισχυθεί περαιτέρω η διαρκής σύγκλιση του πληθωρισμού προς τα επίπεδα που επιδιώκει η ΕΚΤ:

- Το Διοικητικό Συμβούλιο ενίσχυσε τις καθοδηγητικές ενδείξεις σχετικά με τη μελλοντική πορεία των επιτοκίων πολιτικής ανακοινώνοντας ότι τα βασικά επιτόκια αναμενόταν να παραμείνουν στα σημερινά τους επίπεδα τουλάχιστον μέχρι και το καλοκαίρι του 2019 και πάντως για όσο διάστημα χρειαστεί ώστε ο πληθωρισμός να συνεχίσει σταθερά να συγκλίνει προς επίπεδα κάτω αλλά πλησίον του 2% μεσοπρόθεσμα. Η προσθήκη ρητής αναφοράς στο χρονικό πλαίσιο και σε συγκεκριμένη προϋπόθεση για την εξέλιξη των επιτοκίων προσέδωσε μεγαλύτερη σαφήνεια στη μελλοντική πορεία των επιτοκίων πολιτικής, με αποτέλεσμα να σταθεροποιηθούν περισσότερο οι προσδοκίες σχετικά με τα επιτόκια πολιτικής ώστε να ενισχυθούν οι χρηματοπιστωτικές συνθήκες που υποστηρίζουν μια διαρκή σύγκλιση του πληθωρισμού προς τον σχετικό στόχο. Η αναφορά σε ρητή προϋπόθεση, σύμφωνα με την οποία η πρώτη αύξηση των επιτοκίων πολιτικής τελεί υπό τον όρο ότι ο πληθωρισμός θα επανέλθει σε πορεία διατηρήσιμης προσαρμογής, ευθυγραμμιζόταν με μια στρατηγική νομισματικής πολιτικής με μελλοντικό, μεσοπρόθεσμο προσανατολισμό και υπογράμμισε την αξιόπιστη δέσμευση του Διοικητικού Συμβουλίου όσον αφορά τον στόχο του για τη σταθερότητα των τιμών. Παράλληλα, οι ενισχυμένες καθοδηγητικές ενδείξεις σχετικά με τη μελλοντική πορεία των επιτοκίων διατήρησαν την ευελιξία της πολιτικής σε επαρκή βαθμό.

- Επίσης, στο πλαίσιο των καθοδηγητικών ενδείξεων επαναβεβαιώθηκε η πρόθεση της ΕΚΤ να επανεπενδύει το προϊόν της εξόφλησης του κεφαλαίου των τίτλων που αποκτώνται μέσω του APP κατά τη λήξη τους. Οι επανεπενδύσεις θα συνεχιστούν επί πολύ καιρό μετά το τέλος των καθαρών αγορών τίτλων και πάντως για όσο χρονικό διάστημα χρειαστεί για τη διατήρηση ευνοϊκών συνθηκών ρευστότητας και ιδιαίτερα διευκολυντικής κατεύθυνσης της νομισματικής πολιτικής.

Δεδομένου ότι εξακολουθούσαν να επικρατούν αβεβαιότητες και ο υποκείμενος πληθωρισμός σημείωνε βραδεία μόνο άνοδο, η νομισματική πολιτική έπρεπε να επιδείξει υπομονή, επιμονή και σύνεση. Παρόλο που οι καθαρές ροές στο πλαίσιο του APP έβαιναν προς το τέλος τους, η νομισματική πολιτική θα έπρεπε να παραμείνει ιδιαιτέρως διευκολυντική. Παράλληλα, η απόφαση του Ιουνίου σηματοδότησε μια στροφή από τις καθαρές αγορές τίτλων προς τα επιτόκια πολιτικής και την παροχή συναφών καθοδηγητικών ενδείξεων ως μέσων προσαρμογής της κατεύθυνσης της νομισματικής πολιτικής. Γενικά, η επικοινωνία σχετικά με τη νομισματική πολιτική έπρεπε προσεκτικά να εξισορροπεί δύο μηνύματα, δηλ. αφενός την αναμενόμενη παύση των καθαρών αγορών τίτλων μέχρι το τέλος του 2018 και αφετέρου τη συνεχή δέσμευση ότι θα παρέχεται επαρκής τόνωση στην οικονομία μέσω νομισματικών μέτρων για όσο χρόνο χρειαστεί.

Καθ’ όλη τη διάρκεια του φθινοπώρου οι νέες πληροφορίες ήταν λιγότερο θετικές από ό,τι αναμενόταν, αντανακλώντας τη χαμηλότερη εξωτερική ζήτηση, αλλά και ορισμένους παράγοντες που αφορούσαν συγκεκριμένους τομείς και χώρες. Ορισμένοι από αυτούς τους παράγοντες πιθανόν να αντιστρέφονταν, κάποιοι άλλοι όμως θα μπορούσαν να είναι δηλωτικοί κάμψης της αναπτυξιακής δυναμικής. Παράλληλα, η υποκείμενη ευρωστία της εγχώριας ζήτησης εξακολουθούσε να στηρίζει τη μεγέθυνση της οικονομίας της ζώνης του ευρώ και τη βαθμιαία ενίσχυση των πληθωριστικών πιέσεων. Οι πιέσεις από την πλευρά του εγχώριου κόστους εξακολούθησαν να ενισχύονται και να διευρύνονται εν μέσω υψηλού βαθμού χρησιμοποίησης του παραγωγικού δυναμικού και αυξανόμενης στενότητας στις αγορές εργασίας, στοιχεία τα οποία είχαν ως αποτέλεσμα την επιτάχυνση του ρυθμού αύξησης των μισθών. Συνολικά, οι κίνδυνοι που περιέβαλλαν τις αναπτυξιακές προοπτικές εξακολουθούσαν να κρίνονται σε γενικές γραμμές ισορροπημένοι. Ωστόσο, έτειναν να επικρατήσουν οι καθοδικοί κίνδυνοι ως αποτέλεσμα γεωπολιτικών παραγόντων, της απειλής του προστατευτισμού, ευπαθειών σε αναδυόμενες αγορές και της μεταβλητότητας στις χρηματοπιστωτικές αγορές, παράγοντες που αναθείχθηκαν εντονότερα κατά τη διάρκεια του καλοκαιριού και παρέμειναν σημαντικοί προς το τέλος του έτους.

Το πρόγραμμα APP έληξε, αλλά η νομισματική πολιτική ήταν αναγκαίο να παραμείνει πολύ διευκολυντική

Τον Δεκέμβριο, βάσει των εισερχόμενων πληροφοριών, το Διοικητικό Συμβούλιο εξέτασε τις οικονομικές προοπτικές και συμπέρανε ότι η συνολική του αξιολόγηση σε γενικές γραμμές επιβεβαίωνε τις προοπτικές που διαφαίνονταν τον Ιούνιο. Η υποκείμενη ευρωστία της εγχώριας ζήτησης εξακολούθησε να ενισχύει την πεποίθηση ότι η διαρκής σύγκλιση του πληθωρισμού προς την επιδίωξη της ΕΚΤ συνεχιζόταν και θα διατηρούνταν ακόμη και μετά την παύση των καθαρών αγορών τίτλων. Βάσει των ανωτέρω, το Διοικητικό Συμβούλιο έκρινε σκόπιμο να παύσει τις καθαρές αγορές τίτλων μέσω του APP τον Δεκέμβριο του 2018, όπως αναμενόταν. Παράλληλα, για να συνεχιστεί η σύγκλιση του πληθωρισμού η νομισματική πολιτική έπρεπε να εξακολουθήσει να χαρακτηρίζεται από υπομονή, επιμονή και σύνεση. Έτσι, ενισχύθηκε η παροχή καθοδηγητικών ενδείξεων σχετικά με τη μελλοντική πορεία των επανεπενδύσεων. Ειδικότερα, το Διοικητικό Συμβούλιο δήλωσε την πρόθεσή του να συνεχίσει να επανεπενδύει, στο ακέραιο, το προϊόν της εξόφλησης του κεφαλαίου των τίτλων που αποκτώνται μέσω του προγράμματος APP κατά τη λήξη τους για παρατεταμένη χρονική περίοδο μετά την ημερομηνία κατά την οποία θα αρχίσει να αυξάνει τα βασικά επιτόκια της ΕΚΤ και πάντως για όσο χρονικό διάστημα χρειαστεί για τη διατήρηση ευνοϊκών συνθηκών ρευστότητας και της ιδιαίτερα διευκολυντικής κατεύθυνσης της νομισματικής πολιτικής. Η σύνδεση του ορίζοντα των επανεπενδύσεων με την έναρξη της αύξησης των επιτοκίων επιβεβαίωσε ότι τα βασικά επιτόκια της ΕΚΤ και οι συναφείς καθοδηγητικές ενδείξεις θα παραμείνουν το κύριο εργαλείο προσαρμογής της μελλοντικής κατεύθυνσης της νομισματικής πολιτικής. Οι καθοδηγητικές ενδείξεις σχετικά με τη μελλοντική πορεία των επιτοκίων, ενισχυόμενες από την πολιτική επανεπενδύσεων του σημαντικού αποθέματος αποκτηθέντων τίτλων, θα εξασφαλίσουν τον αναγκαίο βαθμό νομισματικής διευκόλυνσης για τη διατηρήσιμη σύγκλιση του πληθωρισμού προς επίπεδα πλησίον αλλά κάτω του 2% μεσοπρόθεσμα.

Τα μέτρα πολιτικής εξακολούθησαν να εξασφαλίζουν πολύ ευνοϊκές συνθήκες χρηματοδότησης και να στηρίζουν την οικονομική μεγέθυνση

Ομαλή υλοποίηση των καθαρών αγορών τίτλων

Η υλοποίηση του APP εξελίχθηκε ομαλά τόσο στο πρόγραμμα αγοράς τίτλων του δημόσιου τομέα (PSPP) όσο και στα προγράμματα αγοράς τίτλων του ιδιωτικού τομέα, δηλ. το πρόγραμμα αγοράς τιτλοποιημένων απαιτήσεων (asset-backed securities purchase programme – ΑΒSPP), το πρόγραμμα αγοράς ομολόγων του επιχειρηματικού τομέα (corporate sector purchase programme – CSPP) και το τρίτο πρόγραμμα αγοράς καλυμμένων ομολογιών (covered bond purchase programme – CBPP3). Ο όγκος των καθαρών μηνιαίων αγορών ήταν κατά μέσο όρο σύμφωνος προς τους μηνιαίους στόχους που έθεσε το Διοικητικό Συμβούλιο και ανήλθε σε 30 δισεκ. ευρώ μηνιαίως την περίοδο Ιανουαρίου‑Σεπτεμβρίου και σε 15 δισεκ. ευρώ μηνιαίως την περίοδο Οκτωβρίου‑Δεκεμβρίου (βλ. Διάγραμμα 17). Ο όγκος των καθαρών αγορών υπολειπόταν του μηνιαίου στόχου τον Αύγουστο, λόγω εποχικών διακυμάνσεων στη ρευστότητα της αγοράς, αλλά η υστέρηση αυτή αντισταθμίστηκε από τις ελαφρώς υψηλότερες αγορές το υπόλοιπο έτος. Σε επίπεδο επιμέρους χωρών, οι εξοφλήσεις χρεογράφων από τα διάφορα χαρτοφυλάκια του προγράμματος προκάλεσαν σημαντικές διακυμάνσεις στις ακαθάριστες μηνιαίες αγορές. Συνολικά, οι όγκοι των καθαρών μηνιαίων αγορών απέκλιναν οριακά μόνο από τους στόχους σε σχετικούς όρους. Το υπόλοιπο των διακρατούμενων τίτλων στο χαρτοφυλάκιο PSPP στο τέλος του έτους ήταν σε γενικές γραμμές σύμφωνο με την προβλεπόμενη κατά χώρα κατανομή με βάση την κλείδα συμμετοχής στο κεφάλαιο της ΕΚΤ. Η εφαρμογή του PSPP δεν είχε επηρεάσει αρνητικά τις συνθήκες ρευστότητας στις αγορές κρατικών ομολόγων της ζώνης του ευρώ (βλ. Πλαίσιο 2). Οι στοχευμένες πράξεις πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO) (βλ. Ενότητα 2.2) συνέβαλαν στη διαμόρφωση ευνοϊκών συνθηκών χρηματοδότησης, υποβοηθώντας τη συνεχιζόμενη προσαρμογή της πορείας του πληθωρισμού.

Διάγραμμα 17

Μηνιαίες καθαρές αγορές και εξοφλήσεις τίτλων στο πλαίσιο του APP το 2018

(δισεκ. ευρώ)

Πηγή: ΕΚΤ.

Σημειώσεις: Μηνιαίες καθαρές αγορές στη λογιστική τους αξία, μηνιαίο ύψος πραγματοποιηθεισών εξοφλήσεων. Το προϊόν της εξόφλησης του κεφαλαίου των τίτλων που αποκτώνται μέσω του PSPP επανεπενδύεται εγκαίρως και ευέλικτα από το Ευρωσύστημα κατά το δυνατόν τον μήνα της λήξης των τίτλων ή, εφόσον το απαιτούν οι συνθήκες ρευστότητας στην αγορά, το επόμενο δίμηνο.

Πλαίσιο 2

Ρευστότητα των αγορών κρατικών ομολόγων της ζώνης του ευρώ και εφαρμογή του προγράμματος αγοράς τίτλων του δημόσιου τομέα (PSPP)

Η ρευστότητα των αγορών κρατικών ομολόγων της ζώνης του ευρώ είναι σημαντική για τη μετάδοση της νομισματικής πολιτικής της ΕΚΤ. Συγκεκριμένα, μια αγορά με υψηλό βαθμό ρευστότητας ενισχύει τη σύνδεση μεταξύ των αποφάσεων νομισματικής πολιτικής της ΕΚΤ, της καμπύλης αποδόσεων, των τιμών των χρηματοοικονομικών περιουσιακών στοιχείων γενικά, καθώς και του συνολικού κόστους χρηματοδότησης και της κατανομής του κεφαλαίου στην οικονομία. Η ανάγκη για στενότερη παρακολούθηση της ρευστότητας των αγορών κρατικών ομολόγων έχει αυξηθεί αφότου η ΕΚΤ ξεκίνησε το PSPP, μέσω του οποίου το Ευρωσύστημα έχει αποκτήσει σημαντικό μέρος των κυκλοφορούντων κρατικών ομολόγων της ζώνης του ευρώ. Σε αυτή τη βάση, το παρόν πλαίσιο παρουσιάζει δύο από τους δείκτες ρευστότητας της αγοράς τους οποίους παρακολουθεί τακτικά η ΕΚΤ. Συνολικά, οι δείκτες αυτοί υποδηλώνουν ότι οι συνθήκες ρευστότητας στις αγορές κρατικών ομολόγων δεν αντέδρασαν έντονα στην έναρξη του προγράμματος PSPP ούτε στις μεταβολές του ύψους των μηνιαίων αγορών.

Κατά κανόνα, μια αγορά θεωρείται ότι έχει υψηλό βαθμό ρευστότητας όταν η εκτέλεση μιας συνήθους συναλλαγής έχει περιορισμένη επίδραση στις τιμές. Με άλλα λόγια, σε μια τέτοια αγορά τα βιβλία εντολών διαθέτουν “βάθος”, το οποίο αναπληρώνεται ταχέως μετά την εκτέλεση μιας συναλλαγής. Ως εκ τούτου, οι μεταβολές των τιμών μετά από μια συναλλαγή αναμένεται να είναι ελάχιστες σε μέγεθος και προσωρινές. Φυσικά, αν θεωρηθεί ότι η εκτελεσθείσα συναλλαγή παρέχει νέα πληροφόρηση σχετικά με τη θεμελιώδη αξία του υποκείμενου περιουσιακού στοιχείου, θα προκύψει και η ανάλογη προσαρμογή στις προσφερόμενες και ζητούμενες τιμές, αλλά το βιβλίο εντολών γύρω στα νέα επίπεδα τιμών θα συνεχίσει να διαθέτει βάθος.

Οι δείκτες ρευστότητας της αγοράς συνήθως επικεντρώνονται σε μία ή περισσότερες πτυχές που αφορούν το κόστος συναλλαγών, το βάθος της αγοράς ή/και την επανατακτικότητα (resiliency) της αγοράς. Ο πιο απλός δείκτης είναι η διαφορά μεταξύ προσφερόμενων και ζητούμενων τιμών (bid‑ask spread), η οποία παρέχει πληροφόρηση σχετικά με το αναμενόμενο κόστος μιας συναλλαγής. Δείκτες με μεγαλύτερο πληροφοριακό περιεχόμενο μπορούν να κατασκευαστούν αν οι πληροφορίες που παρέχει η διαφορά αυτή συνδυαστούν π.χ. με το βάθος των βιβλίων εντολών, το οποίο μετρά τον όγκο των συναλλαγών που μπορεί να απορροφήσει με άνεση η αγορά σε δεδομένη χρονική στιγμή. Οι δείκτες του βάθους της αγοράς βασίζονται συνήθως σε πληροφορίες προερχόμενες από τα βιβλία οριακών εντολών[14], τα οποία απεικονίζουν τα στοιχεία ποσοτήτων και τιμών σε πραγματικό χρόνο που είναι διαθέσιμα στους φορείς διαπραγμάτευσης. Η επανατακτικότητα αποτελεί συνάρτηση της δυναμικής της αγοράς π.χ. του πόσος χρόνος χρειάζεται για την αναπλήρωση των βιβλίων εντολών μετά την εκτέλεση μιας συναλλαγής, δηλ. εστιάζει στη χρονική διάσταση της ρευστότητας της αγοράς.

Το παρόν πλαίσιο εξετάζει τη ρευστότητα των αγορών κρατικών ομολόγων της ζώνης του ευρώ σύμφωνα με έναν δείκτη ρευστότητας με βάση τα βιβλία εντολών[15] και έναν δείκτη ρευστότητας με βάση τις εκτελεσθείσες συναλλαγές[16]. Παρόλο που οι δείκτες αυτοί βασίζονται σε διαφορετικά σύνολα δεδομένων της αγοράς (βιβλία οριακών εντολών και τιμές διαπραγμάτευσης αντίστοιχα), επικεντρώνονται κυρίως στις διαστάσεις του κόστους και του βάθους της ρευστότητας.

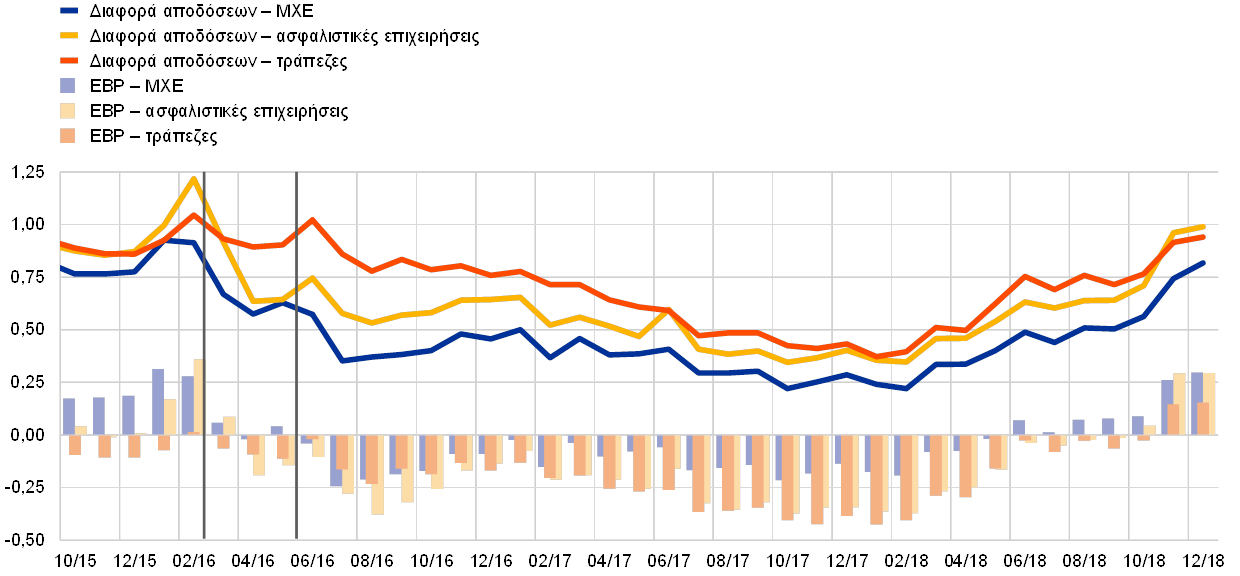

Τόσο ο δείκτης ρευστότητας με βάση τα βιβλία εντολών όσο και ο δείκτης ρευστότητας με βάση τις εκτελεσθείσες συναλλαγές υποδηλώνουν ότι οι συνθήκες ρευστότητας στις αγορές κρατικών ομολόγων της ζώνης του ευρώ δεν έχουν παρουσιάσει επιδείνωση από την έναρξη του προγράμματος PSPP και έπειτα (βλ. Διάγραμμα Α). Ενώ και οι δύο δείκτες επέδειξαν αρκετή μεταβλητότητα εντός της εξεταζόμενης περιόδου, δεν έχουν καταγράψει σταθερά ανοδική τάση, παρά τη σημαντική συσσώρευση διακρατούμενων τίτλων που έχουν αποκτηθεί μέσω του PSPP. Ομοίως, οι δείκτες γενικά δεν αντέδρασαν έντονα στις μεταβολές του ύψους των μηνιαίων αγορών του προγράμματος PSPP, αν και είναι πιθανόν η συνολική εικόνα να συγκαλύπτει κάποια ανομοιογένεια μεταξύ των χωρών.

Διάγραμμα A

Δείκτες ρευστότητας των αγορών κρατικών ομολόγων της ζώνης του ευρώ από την έναρξη του PSPP και εξής

(δείκτης: 100 = 9 Μαρτίου 2015)

Πηγές: Bloomberg, EuroMTS Ltd και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Αύξηση (μείωση) των δεικτών υποδηλώνει επιδείνωση (βελτίωση) των συνθηκών ρευστότητας. Το διάγραμμα δείχνει τον μέσο όρο των δεικτών για ένα κυλιόμενο πενθήμερο. Ο δείκτης με βάση τα βιβλία εντολών είναι ο σταθμισμένος ως προς το ΑΕΠ μέσος όρος για τα 10ετή κρατικά ομόλογα σε επίπεδο ζώνης του ευρώ και ο δείκτης με βάση τις εκτελεσθείσες συναλλαγές είναι ο σταθμισμένος ως προς τον όγκο μέσος όρος για τα κρατικά ομόλογα που έχουν αποτελέσει αντικείμενο συναλλαγών στο πλαίσιο του PSPP. Ως βάση των δεικτών (=100) λαμβάνεται η ημερομηνία έναρξης των αγορών μέσω του PSPP στις 9.3.2015. Οι κάθετες γραμμές δείχνουν τις εξής μεταβολές στον όγκο των αγορών τίτλων μέσω του PSPP: (1) έναρξη του προγράμματος με μηνιαίο ύψος αγορών 60 δισεκ. ευρώ (9.3.2015), (2) αύξηση των καθαρών μηνιαίων αγορών σε 80 δισεκ. ευρώ (1.4.2016), (3) μείωση των καθαρών μηνιαίων αγορών σε 60 δισεκ. ευρώ (3.4.2017), (4) μείωση των καθαρών μηνιαίων αγορών σε 30 δισεκ. (2.1.2018) και (5) μείωση των καθαρών μηνιαίων αγορών σε 15 δισεκ. ευρώ (1.10.2018). Πιο πρόσφατες παρατηρήσεις: 21 Δεκεμβρίου 2018. Τιμές των δεικτών άνω του 600 απεικονίζονται υπό κλίμακα 1:4.