Pilguheit möödunud aastale

Euroala majanduse elavnemine küll jätkus 2018. aastal, kuid majanduskasvu hoog rauges. Aasta jooksul ilmnenud mitme ebasoodsa teguri mõjul aeglustus kasv 2017. aasta 2,5%-lt 2018. aastal 1,8%-le. Maailmakaubanduse märkimisväärne nõrgenemine ning mitu riigi- ja sektorispetsiifilist tegurit pärssisid välissektori ja eelkõige töötleva tööstuse arengut.

Euroala majandus püsis sellegipoolest suhteliselt vastupidavana, saades tuge tööturu jätkuvast elavnemisest. Tööhõive on 2013. aasta keskpaigas registreeritud madalseisust saati suurenenud 10 miljoni töötaja võrra ja töötuse määr alanes 2018. aasta detsembris 7,8%-le, mis on madalaim määr alates 2008. aasta oktoobrist. Jõuline areng tööturul väljendus pidevas ja laiapõhjalises palgakasvus, mis ulatus 2018. aasta viimases kvartalis 2,2%ni. Suurenev tööhõive ja kiirenev palgakasv aitasid omakorda ergutada tarbimiskulutusi.

Koguinflatsioon elavnes eelnenud aastaga võrreldes ja oli 2018. aasta jooksul keskmiselt 1,7%, ehkki see kajastas peamiselt kõrgemaid energiahindu. Alusinflatsiooni näitajad püsisid terve aasta vältel üldjoontes stabiilsed. Samal ajal andsid sisenõudluse, tööturu ja palgakasvu väljavaated alust kindlustundeks, et inflatsiooni areng läheneb jätkuvalt meie keskpika aja eesmärgile.

Seetõttu kavandas EKP nõukogu 2018. aasta juunis vähendada alates 2018. aasta septembrist varaostukava raames tehtavate netovaraostude mahtu 15 miljardi euroni kuus ja lõpetada netovaraostud sama aasta detsembris, kui laekuvad andmed kinnitavad tema keskpika aja inflatsiooniväljavaadet. Ühtlasi teatas nõukogu, et EKP baasintressimäärad jäävad tema ootuste kohaselt nüüdsele tasemele vähemalt kuni 2019. aasta suve lõpuni[1] ning igal juhul seni, kuni see on vajalik, et tagada inflatsiooni arengu jätkumine kooskõlas püsiva kohandumise ootustega.

2018. aasta detsembris analüüsis nõukogu majandusväljavaadet uuesti ja jõudis järeldusele, et juunis antud hinnang on üldjoontes jätkuvalt asjakohane. Sellest lähtudes lõpetati varaostukava raames tehtavad netovaraostud ja kinnitati tõhustatud eelkommunikatsiooni intressimäärade arengu kohta. Samal ajal kinnitas EKP nõukogu endiselt vajadust märkimisväärsete rahapoliitiliste stiimulite järele, et toetada euroalasisese hinnasurve edasist tugevnemist ja koguinflatsiooni arengut keskmise aja jooksul.

Neid stiimuleid pakub baasintressimääradega seotud eelkommunikatsioon, mida toetavad varaostukava raames ostetud aegumistähtajani jõudnud varadelt laekuvate põhiosa tagasimaksete suuremahulised reinvesteeringud. Nõukogu teatas, et kavatseb reinvesteerimist jätkata pikema aja jooksul pärast kuupäeva, mil hakatakse tõstma EKP baasintressimäärasid, ning igal juhul seni, kuni see on vajalik soodsate likviidsustingimuste ja küllaldaselt toetava rahapoliitilise kursi säilitamiseks.

Ühtlasi kinnitas nõukogu, et on igal ajal valmis kõiki oma rahapoliitilisi instrumente vajadust mööda kohandama, et tagada inflatsiooni jätkusuutlik lähenemine nõukogu seatud eesmärgile.

Euroala majanduse elavnemine ning mikro- ja makrotasandi usaldatavusjärelevalve meetmed aitasid samuti tugevdada finantssektori vastupidavust 2018. aastal. Oluliste krediidiasutuste esimese taseme põhiomavahendite suhtarv ulatus 2018. aasta kolmanda kvartali lõpus 14,2%ni. Viivislaenude jääk vähenes 2018. aasta esimeses kolmes kvartalis 94 miljardi euro võrra ja euroala oluliste krediidiasutuste viivislaenude koguosakaal, mis oli 2017. aastal 5,2%, vähenes 2018. aastal 4,2%-le.

Riskide võtmine mõnedes finants- ja kinnisvaraturu osades viis teatavate märkideni väärtuse ülehindamisest mõningates piirkondades, kusjuures riigiti esines siin märkimisväärseid erinevusi; pankadevälise finantssektori riskid aga suurenesid jätkuvalt. Sellises keskkonnas võeti euroala riikides süsteemsete riskide maandamiseks makrotasandi usaldatavusmeetmeid: 2018. aastal andis EKP hinnangu 103 teatisele riiklike järelevalveasutuste tehtud makrotasandi usaldatavusjärelevalve otsuste kohta.

EKP jätkas euroala võrdlusaluste reformi toetamist, töötades 2018. aastal välja rahaturu uue viiteintressimäära. Pärast kahe avaliku konsultatsiooni käigus saadud laialdast toetust avaldas EKP 2018. aasta juunis üleöötehingute uue intressimäära (euro short-term rate, €STR) arvutamise metoodika. €STR tugineb ligikaudu 32 panga tehingutele, mille keskmine päevane maht on umbes 32 miljardit eurot. Euro riskivabade intressimääradega tegelev erasektori esindajatest koosnev töörühm avaldas 2018. aasta septembris oma soovituse võtta €STR kasutusele EONIA asemel. €STR võetakse kasutusele 2019. aasta oktoobris pärast eurosüsteemi tehtavat põhjalikku katsetamist.

2018. aastal tehti suuri edusamme ka euromaksete valdkonnas. Novembris käivitas eurosüsteem TARGETi välkmaksete arveldussüsteemi (TIPS), mis võimaldab ööpäev läbi teha ja vastu võtta makseid vähem kui kümne sekundiga.

Nagu näitas detsembris läbi viidud Eurobaromeetri uuring, suurenes toetus eurole 2018. aastal 75%ni. EKP jätkas jõupingutusi, et luua sidemed euroala riikide elanikega, tõhustada oma aruandekohustust ja suurendada läbipaistvust, suheldes Euroopa Parlamendiga, laiendades EKP dialoogi noortega ning edendades EKP veebilehe, sotsiaalmeediakanalite ja külastuskeskuse kasutamist.

Eelseisval aastal on endiselt vaja märkimisväärseid rahapoliitilisi stiimuleid, et võimaldada euroalasisese hinnasurve jätkuvat tugevnemist keskmise aja jooksul. Arvestades geopoliitiliste tegurite, protektsionismi ohu ja arenevate turgude haavatavusega seotud püsivat ebakindlust, eeldab euroala rahapoliitika elluviimine edaspidigi kannatlikkust, püsivust ja konservatiivsust.

Frankfurt Maini ääres, aprill 2019

Mario Draghi

EKP president

Aasta arvudes

1 Majandusaktiivsus suurenes endiselt potentsiaalsest määrast rohkem, kuid kulusurve tugevnes ja laienes

Pärast erakordselt tugevat kasvu 2017. aastal jätkus 2018. aastal euroala majanduskasv, ehkki mõõdukamas tempos, sest välisnõudlus nõrgenes ning teatavad riigi- ja sektoripõhised tegurid pärssisid kasvu. Samal ajal püsisid ka sisenõudlust mõjutavad tegurid. Tööturgude edasine paranemine toetas eratarbimist ning äriinvesteeringutele tulid endiselt kasuks soodsad rahastamistingimused ja bilansside paranemine. Tööturgude käimasolev laienemine ja karmistumine tekitas ka euroalasisese kulusurve jätkuva suurenemise ning selle ulatuse laienemise. Samal ajal püsisid alusinflatsiooni näitajad üldiselt tagasihoidlikud. Edaspidi peaks alusinflatsioon aga keskmise aja jooksul kiirenema, saades toetust EKP rahapoliitilistest meetmetest, majanduse jätkuvast elavnemisest ja kiirenevast palgakasvust.

1.1 Vähem tasakaalustatud üleilmne laienemine

Üleilmne kasv jätkus oma pikaajalisele keskmisele lähedase määraga

Maailmamajanduse laienemine jätkus 2018. aasta esimeses kolmes kvartalis püsiva määraga 3,6%, s.o eelnenud aastaga sarnase määraga ja oma pikaajalise keskmise lähedal (vt joonis 1). Kuid võrreldes eelmiste aastatega muutus majandusaktiivsuse elavnemine ebaühtlasemaks ja oli eri riikides vähem sünkroonne. Ehkki USAs püsis majanduskasv kindel, oli see nõrk mitmes teises riigis, sealhulgas Jaapanis ning mõnedel arenevatel turgudel, eelkõige Türgis ja Argentinas. Aktiivsus vähenes aasta teisel poolel ka Hiinas. Kui vaadata eri komponente, siis tööstusliku tootmise ja maailmakaubanduse kasv nõrgenes, samal ajal kui eratarbimise kasv püsis kindel.

Joonis 1

Üleilmne SKP kasv

(aastane muutus protsentides; kvartaliandmed)

Allikad: Haver Analytics, riikide andmed ja EKP arvutused.

Märkused. Piirkondlikud koondnäitajad arvutatakse ostujõu pariteediga korrigeeritud SKPd kasutades. Kriipsjooned näitavad pikaajalist keskmist (alates 1999. aasta märtsist kuni 2018. aasta septembrini).

Töötuse määrad olid mitmes riigis madalaimal tasemel pärast kriisi

Kuna algas üheksas järjestikune maailmamajanduse kasvu aasta, on töötuse määrad nii arenenud kui ka arenevates riikides jätkuvalt alanenud ning olid mitmes riigis madalaimal tasemel pärast kriisi. Mõnel juhul olid need isegi ajalooliselt madalad, näiteks Ühendkuningriigis ja Jaapanis. Tööjõupuudus muutus ilmseks mitmes arenenud majandusega riigis, eriti spetsialiseerunud ja kvalifitseeritud töötajate hulgas.

Aina rohkem on märke, et nii tootmisvõimsuse kui ka tööturgude loiduse jätkuv vähenemine kogu maailmas on sammhaaval, ehkki aeglaselt, avaldunud suuremas palgakasvus ja kiiremas alusinflatsioonis. OECD piirkonnas tõusis alusinflatsiooni määr (v.a energia ja toiduained) 2018. aastal 2,1%ni. Põhiinflatsioon kiirenes palju rohkem, ulatudes aasta arvestuses 2,6%ni, ehkki see aeglustus aasta teisel poolel peamiselt madalama naftahinna tõttu (vt joonis 2).

Joonis 2

OECD inflatsioonimäärad

(aastane muutus protsentides; kuised andmed)

Allikad: Haver Analytics, OECD ja EKP arvutused.

Pakkumisest tingitud muutused olid üks peamistest teguritest, mis mõjutasid naftahindu 2018. aastal, mil esineb ikka veel tugev üleilmne nõudlus ja varude nappus. Aasta esimesel poolel tõusis naftahind järk-järgult ligikaudu 67 USA dollarilt barreli eest 79 USA dollarini barreli eest. Sellele eelnes olukord, kus 22 OPECi ja OPECi-välist tootjat tegid oodatust suuremal määral oma kokkulepitud tootmismahu kärpeid. Naftahind kõikus varasügiseni vahemikus 70–86 USA dollarit barreli eest, aga langes seejärel aasta lõpuks ligikaudu 52 USA dollarini barreli eest. Oktoobri alguseks toimunud hinnatõus 86 USA dollarini barreli eest oli seotud Iraani naftaekspordi järsu vähenemise hirmuga, mis järgnes USA uuele sanktsioonide kehtestamisele. Samas muutus naftahind detsembri lõpuks märkimisväärselt mõõdukamaks, kuna nõudluse väljavaated olid kehvenenud ning kardeti ülemäärast pakkumist, sest USA, mõned OPECi liikmed ja Venemaa Föderatsioon suurendasid oma tootmismahtu. Lisaks kehtisid mõned vabastused Iraani Islamivabariigi suhtes kehtestatud sanktsioonidest. Muu toorme (v.a nafta) hinnad kokkuvõttes langesid 2018. aastal (USA dollarites arvestatuna).[2] Toiduainete ja metalli hinnad püsisid 2018. aasta esimesel poolel üldiselt stabiilsed. Toiduainete hinnad langesid teisel poolaastal tulenevalt nii toiduainete üleilmselt ulatuslikust pakkumisest kui ka kartustest USA tariifide ja neist mõjutatud riikide võimalike vastumeetmete suhtes. Ka metallihinnad alanesid alates suvest, kuna Hiinast tulenev nõudlus vähenes, samuti kardeti kaubanduspingete süvenemist.

Euro efektiivne vahetuskurss tõusis

Euro nominaalne efektiivne vahetuskurss tõusis alates 2018. aasta algusest (vt joonis 3). Kahepoolseid kursse vaadates odavnes euro enamiku muude suuremate vääringute suhtes. Eriti märkimisväärselt langes euro kurss USA dollari, Jaapani jeeni ja – vähemal määral – Šveitsi frangi suhtes. Samal ajal kallines euro märkimisväärselt enamiku arenevate riikide vääringute, eelkõige Hiina jüaani ning sisemajanduse ebakindluse tõttu Türgi liiri ja Argentina peeso suhtes.

Joonis 3

Euro vahetuskurss

(päevased andmed; 1. jaanaur 2015 = 100)

Allikad: Bloomberg, HWWI, EKP ja EKP arvutused.

Märkus. Nominaalne efektiivne vahetuskurss 38 peamise kaubanduspartneri suhtes.

Kaubanduse ebakindlus varjutas üleilmset väljavaadet

Ehkki üleilmne kasv jätkus kindlas tempos, varjutasid riskid ja ebakindlus väljavaadet aina rohkem. Eelkõige suurenes kaubanduse ebakindlus pärast USA valitsuse tegevust ja tema kaubanduspartnerite reaktsioone. See kulmineerus olukorraga, kus USA valitsus teatas suvel kahel korral tariifidest, mis olid suunatud 250 miljardi USA dollari väärtuses Hiina ekspordile, ning Hiina andis vastukaaluks teada meetmetest USAst pärit ekspordi suhtes, mille väärtus oli 110 miljardit USA dollarit. Lisaks avaldasid kaubanduse väljavaatele negatiivset mõju Brexitiga seotud kahtlused. Ehkki nende tariifide otsene mõju peaks püsima üleilmsel tasandil piiratud, võivad sellised protektsionistlikud ähvardused vähendada kindlustunnet, häirida üleilmseid väärtusahelaid ja mõjutada negatiivselt investeeringuid. Need omakorda tekitavad maailmamajanduse väljavaate halvenemisriski. Juba aasta lõpuks esines märke, et kaubanduse ebakindlus on hakanud äritegevust mõjutama. Kui kaubandusvaidlused veelgi süvenevad, võib see üleilmset kasvu tõsiselt kahjustada.

1.2 Majanduskasv aeglustus, aga jäi jätkuva laienemisega kooskõlla

Pärast erakordselt tugevat kasvudünaamikat 2017. aastal aeglustus euroala SKP reaalkasv 2018. aastal 1,8%ni (vt joonis 4). Ehkki aeglustumine oli peamiselt seostatav maailmakaubanduse nõrgenemisega, oli selles oma osa ka muudel ajutisemat laadi teguritel. 2018. aasta esimesel poolel mõjutasid mitme riigi toodangumahtu ilmastikuga seotud katkestused ja tööturu osaliste vahelised vaidlused, eelkõige transpordisektoris. Aasta teisel poolel ja eelkõige kolmandas kvartalis esines autotootmises märkimisväärne katkestus pärast kergsõidukite ülemaailmse ühtlustatud katsemenetluse kasutuselevõttu 1. septembril. Peale selle võib kasvu aeglustumist olla intensiivistanud poliitilise ebakindluse suurenemine, eriti seoses kasvava protektsionismi väljavaatega.

Joonis 4

Euroala reaalne SKP

(aastane muutus protsentides; osakaal protsendipunktides)

Allikad: Eurostat ja EKP arvutused.

Märkus. 2018. aasta neljanda kvartali SKP aastakasvu andmed näitavad esialgset kiirhinnangut ja komponentide viimased andmed pärinevad 2018. aasta kolmandast kvartalist.

Samal ajal püsis aluseks olev kasvutempo hea

Samal ajal püsis aluseks olev kasvutempo hea. Seda toetasid tugev tööturg ning kindel sissetulekute ja kasumikasv. Välisnõudluse nõrkuse ja välisnõudluse suhtes esineva suurema ebakindluse mõju sisenõudlusele on siiani püsinud piiratud.

Euroala eratarbimine 2018. aastal suurenes. Selle keskmine aastane kasvutempo oli ligikaudu 1,3% ning seda toetasid kõrgemad palgad ja soodsamad rahastamistingimused. Samal ajal ei kahjustanud naftahinna järkjärguline tõus alates 2017. aasta keskpaigast märkimisväärselt reaalse kasutatava tulu kasvu. Majanduskasvu edenedes muutus maksude ja ülekantavate summade osakaal 2018. aastal pisut negatiivseks. Heal ajal kipuvad automaatsed eelarve stabilisaatorid avaldama reaalse kasutatava tulu kasvule pärssivat mõju.

Sisenõudluse kasv, soodsad rahastamistingimused ja ettevõtete kasumlikkus toetasid 2018. aastal jätkuvalt euroala äriinvesteeringuid. Investeeringud suurenesid ka sektorites, kus esines tootmisvõimsuse piiranguid, näiteks transpordisektoris. Samas avaldas vähem dünaamiline väliskeskkond ja suurem üleilmne ebakindlus, eelkõige seoses kaubanduspoliitikaga, negatiivset mõju ettevõtete investeerimistegevusele, peamiselt selliste ettevõtete puhul, mis on väliskeskkonnast rohkem mõjutatud. Edaspidi äriinvesteeringute kasv tõenäoliselt aeglustub, pidades silmas vähem toetavat väliskeskkonda ja tagasihoidlikumat lõppnõudlust ning rahastamistingimuste eeldatavat järkjärgulist karmistumist.

Kõrvuti euroala eluasemeturgude elavnemisega jätkus ka nii eluaseme- kui ka muude ehitusinvesteeringute kasv, ehkki nende algtase oli madal. See omakorda kajastas kasvavat sisenõudlust, mida toetasid reaalse tulu kasv, madalate intressimäärade keskkond ja soodsad laenutingimused. Sellegipoolest tundub, et tööturu kitsaskohad on 2018. aasta jooksul ehitussektori kasvu piiranud.

2018. aastal oli välissektori mõju euroala kogutulemuslikkusele eriti tagasihoidlik, igal juhul märkimisväärselt nõrgem kui 2017. aastal. Kahanev välisnõudlus – eriti Aasiast ja eelkõige kapitalikaupade järele –, mis oli tingitud suuremast ebakindlusest ja süvenevatest kaubanduspingetest, pärssis euroala eksporti sellesse piirkonda ning kärpis ka netokaubanduse koguosakaalu SKPs. Eksport Ühendkuningriiki ja Hiinasse kannatas muutuva rahvusvahelise keskkonna tõttu enim, samal ajal kui eksport USAsse lõikas kasu, mis tulenes tõenäoliselt ootustest seoses riskiga, et USA valitsus kehtestab ka Euroopa Liidust pärit impordi suhtes tariifid. Tänu piirkonna positiivsele majandusarengule osutus kaubavahetuse tempo euroalal esialgu vastupidavaks. Samas nõrgenes see märkimisväärselt 2018. aasta teisel poolel, sest kaubanduse ebakindlus ja uute autode heitenormid mõjutasid kapitalikaupade ja autode kaubandust. Mõned takistused on võib-olla tulenenud ka varasemast euro vahetuskursi kallinemisest.

Kogutoodangu kasv oli 2018. aastal eri majandussektorites jätkuvalt laiaulatuslik (vt joonis 5). Kogulisandväärtus suurenes veelgi, ligikaudu 2%, mis oli mõnevõrra väiksem kasv kui eelmisel aastal, aga ligilähedane 2015. ja 2016. aastal täheldatud kasvumääradele. Nii tööstussektoris (v.a ehitus) kui ka teeninduses suurenes lisandväärtus 2018. aastal ligikaudu 2%. Ehitussektoris jäi lisandväärtus küll kriisieelsest tasemest allapoole, kuid kasvas siiski edasi – ligikaudu 4% võrra. See kinnitas taas, et ehitussektor elavneb pärast 2008. aastal alanud finantskriisile järgnenud pikaajalist kahanemise või aeglase kasvu perioodi aina rohkem.

Joonis 5

Euroala reaalne brutolisandväärtus majandusharude kaupa

(indeks: I kv 2010 = 100)

Allikad: Eurostat ja EKP arvutused.

Märkus. Viimased andmed pärinevad 2018. aasta kolmandast kvartalist.

Euroala tööturg paranes jätkuvalt, samal ajal kui töötavate isikute vanuseline koosseis muutus

Euroala tööturg paranes 2018. aastal veelgi; alates 2013. aasta madalseisust on tööhõive suurenenud ligikaudu 10 miljoni inimese võrra

Euroala tööturud elavnesid 2018. aastal veelgi (vt joonis 6). Ka töötuse määr alanes 2018. aastal edasi ja oli detsembris 7,8%, mis on madalaim tase alates 2008. aasta oktoobrist. Töötuse vähenemine, mis algas 2013. aasta teisel poolel, on olnud soo- ja vanuserühmiti laiapõhjaline, samal ajal kui töötuse määra tase on euroala liikmesriigiti endiselt väga erinev. Aasta neljandaks kvartaliks oli hõivatud isikute arv euroala riikides 1,3% suurem kui 2017. aastal samal ajal ja 6,7% suurem kui viimase madalseisu ajal 2013. aasta teises kvartalis. Kogu taastumisperioodi jooksul on tööhõive suurenenud ligikaudu 10 miljoni isiku võrra. See on viinud tööhõive näitaja kõrgemale kui selle kriisieelne tipptase 2008. aasta esimeses kvartalis. Tööhõive kasv on olnud taastumise ajal ulatuslik nii riikides kui ka sektorites ning on ilmnenud tänu tööjõupakkumise edasisele suurenemisele.

Joonis 6

Tööturunäitajad

(protsendina tööjõust; kvartaalne kasvumäär; hooajaliselt korrigeeritud)

Allikas: Eurostat.

Märkus. Viimased andmed pärinevad 2018. aasta neljandast kvartalist. Tööhõive kvartalikasv 2018. aasta neljandas kvartalis näitab esialgset kiirhinnangut.

Kui vaadata tööhõive kasvu struktuuri elavnemise ajal lähemalt, siis on näha, et kasv on olnud suurem eakamate isikute seas.[3] Tõepoolest – ligikaudu kolm neljandikku tööhõive kumulatiivsest kasvust on toimunud tänu 55–74aastastele isikutele. Eakama elanikkonna suurenev tööhõive elavnemise ajal tuleneb peamiselt asjaolust, et see vanuserühm on hakanud rohkem tööturul osalema. Võib eeldada, et see kajastab suurel määral hiljutiste pensionireformide mõju, samuti haridustaseme tõusu selles rühmas. Eakamate töötajate osakaalu märkimisväärne kasv võib tekitada majanduses kaugeleulatuvaid muutusi tarbimis-, säästmis- ja investeerimisharjumustele, aga ka palkade ja tööviljakuse arengule avalduva mõju kaudu.[4] Elavnemise ajal on ligikaudu kolmandik tööhõive kasvust tulenenud osaajaga töötamisest, mis on tihedalt seotud tööjõupakkumise pikemaajaliste kasvusuundumustega tänu sellele, et naiste ja eakamate töötajate seast tuleb varasemast rohkem töötajaid, aga samuti sellega, et aina rohkem koondub tööhõive kasv teenuste sektorisse.[5] Edaspidi võib eeldada, et tööjõupuudus mõnes riigis ja sektoris tingib nende jätkuvate suundumuste aeglustumise.

Valitsemissektori eelarvepuudujääk väheneb jätkuvalt, aga ebaühtlased riskid püsivad

Euroala valitsemissektori eelarve puudujäägi suhtarv vähenes peamiselt soodsate tsükliliste muutuste tulemusel

Euroala valitsemissektori eelarvepuudujäägi suhtarv vähenes 2018. aastal endiselt ja jõudis 0,6%ni SKPst; see on tase, mida on alates majandus- ja rahaliidu loomisest 1999. aastal harva nähtud (vt joonis 7). Nii nagu mõnel viimasel aastal tulenes kogupuudujäägi vähenemine suurel määral soodsatest tsüklilistest muutustest koostoimes vähenevate intressikuludega, sest saabuva tähtpäevaga kulukaid võlakohustusi asendati jätkuvalt uute, madalama intressimääraga võlakohustustega. Euroala eelarvepoliitika kurss[6] oli 2018. aastal üldjoontes neutraalne, ehkki euroalal esinesid riigiti märkimisväärsed erinevused. Seejuures kompenseerisid suured ootamatud tulud mõnes riigis protsüklilist eelarvepoliitika lõdvenemist haavatavates riikides.

Joonis 7

Valitsemissektori eelarvetasakaal ja eelarvepoliitika kurss

(protsendina SKPst)

Allikad: Eurostat ja EKP arvutused.

Majandusaktiivsuse suurenedes aitas valitsemissektori eelarvepuudujäägi vähenemine kaasa koguvõla ja SKP suhtarvu kestlikule langusele 2017. aasta 86,6%-lt 84,8%ni 2018. aastal. Kuigi võla suhtarv peaks ka eelolevatel aastatel vähenema, tuleks silmas pidada, et see jääb märkimisväärselt suuremaks kui majandus- ja rahaliidu alguses. Kõrge võlatase tekitab haavatavuse ning seda eriti riikides, kus esineb väike potentsiaalse kogutoodangu kasv ja kus süvenevad demograafilised probleemid (vt infokast 1). Sellistes riikides on piiratud võimalused eelarvepoliitikat korrigeerida, kui majandusaktiivsus halveneb või intressikulud suurenevad. Haavatavatel riikidel oleks seega väga soovitatav luua puhvrid nüüd, mil majandustingimused seda võimaldavad.

Infokast 1

Rahvastiku vananemine ja selle mõju eelarvele

Rahvastiku vananemine ohustab euroalal riigirahanduse jätkusuutlikkust. Ühiskonnad vananevad, sest inimesed elavad kauem ja neil on vähem lapsi. Demograafilisi muutuseid on hea jälgida tõusva vanadussõltuvusmäära järgi, mis kajastab 65aastaste või vanemate isikute arvu tööealise elanikkonna suhtes. Eurostati prognoosi kohaselt suureneb suhtarv euroalal tervikuna 2016. aasta 31%-lt 2070. aastaks 52%ni. Suurem osa kasvust toimub järgmise kahe aastakümne jooksul sedamööda, kuidas beebibuumi põlvkond jõuab pensioniikka. Kuigi elanikkonna vananemine võib avaldada märkimisväärset negatiivset makromajanduslikku mõju ka näiteks tööviljakusele, tööjõule ja reaalsele tasakaaluintressimäärale, keskendutakse selles infokastis üksnes selle eelarvemõjule.

Elanikkonna vananemine mõjutab eelolevatel aastakümnetel olulisel määral riigi rahandust. Vananemisega seotud avaliku sektori kulutused euroalal, mis moodustasid 2016. aastal veerandi SKPst, on rahvusvaheliste standardite järgi juba suurenenud. Rahvastiku vananemist käsitleva 2018. aasta aruande kohaselt peaksid need veelgi suurenema ja ulatuma 2040. aastal 28%ni SKPst, ent seejärel vähenema 27%ni SKPst 2070. aastaks (vt joonis A).[7] Üldnäitaja kätkeb samas liikmesriigiti märkimisväärseid erinevusi. Rahvastiku vananemisega seotud kulude prognoositav muutus SKP suhtes ulatub 12,9 protsendipunkti suurusest kasvust Luksemburgis 6,4 protsendipunkti suuruse vähenemiseni Kreekas aastatel 2016–2070.[8] Kui vananemisega seotud kulud jäetakse tähelepanuta, paisuvad need keskmise kuni pika aja jooksul väga suureks. See paneks eelarve jätkusuutlikkuse proovile juba keskmise aja jooksul, eelkõige riikides, kus esineb juba praegu niigi kõrge valitsemissektori võlatase (vt joonis B). Kuid mitmes riigis, eelkõige Prantsusmaal, Itaalias ja Hispaanias peaks vananemisega seonduv kulusurve võrreldes oma keskmise aja tipptasemega 2070. aastaks vähenema (vt joonis A).

Joonis A

Rahvastiku vananemisega seotud kogukulud euroalal

(protsendina SKPst)

Allikas: rahvastiku vananemist käsitlev 2018. aasta aruanne.

Joonis B

Vananemisega seotud kulusurve ja hiljutine võlatase eri riikides

(x-teljel: valitsuse võla ja SKP suhtarv 2017. aastal; y-teljel: vananemisega seotud kogukulude muutus protsendina SKPst, 2016–2040)

Allikad: rahvastiku vananemisega seotud 2018. aasta aruanne ja Eurostat.

Märkus. Kreeka on välja jäetud, kuna tema näitajad on võõrväärtused, sest valitsemissektori võlatase oli 2017. aastal 176,1% SKPst ning vananemisega seotud kogukulud vähenesid 4,6% SKPst.

Avaliku sektori kulutused, mida mõjutab rahvastiku vananemine, hõlmavad eelkõige pensionikulutusi, aga ka tervishoidu ja pikaajalist hooldust. Kuna riiklike pensionikavade soodustatud isikute arv kasvab ja sissemaksete tegijate arv kahaneb, siis hakkab pensionisüsteemide ja lõppkokkuvõttes üldise eelarvetasakaalu puudujääk suurenema, välja arvatud juhul, kui näitajaid korrigeeritakse. Peale selle eeldatakse, et tervishoiu- ja pikaajalise hoolduse süsteemid hakkavad eelolevatel aastakümnetel riigirahandust koormama, sest neid teenuseid rahastatakse peamiselt riiklikest süsteemidest. Rahvastiku vananemise mõju riigi tuludele ei ole nii otsene, sest selle mõjud eri maksubaasidele (näiteks tarbimisele, palkadele ja kapitalile) osaliselt tasakaalustuvad ning peaksid aja jooksul varieeruma.

Et kajastada mõningat ebakindlust, mis ümbritseb vananemisega seotud kuluprognoose, sisaldab rahvastiku vananemist käsitlev aruanne mitut negatiivset tundlikkusanalüüsi ja riskistsenaariumit, mis tõepoolest viitavad suuremale kulusurvele (vt joonis C). Üks riskistsenaarium näitab suuremaid tervishoiu- ja pikaajalise hoolduse kulusid, mis tulenevad kallite meditsiiniseadmete ulatuslikumast kasutamisest ja elatustaseme kindlamast tõusust. Selle stsenaariumi puhul oleks vananemisega seotud kogukulud prognoosiperioodi lõpus ehk 2070. aastal võrreldes baasstsenaariumiga rohkem kui kahekordsed. Madalam kogutootlikkuse kasvumäär võrreldes põhiprognoosis eeldatuga tekitab samuti pikas perspektiivis märkimisväärselt suuremaid kulusid.

Joonis C

Rahvastiku vananemise stsenaariumid euroalal

(protsendina SKPst)

Allikas: rahvastiku vananemist käsitlev 2018. aasta aruanne.

Märkused. Kogutootlikkuse riskistsenaarium eeldab kogutootlikkuse kasvumäära langust 2070. aastaks (st 1% asemel 0,8%ni). Vananemisteemalise töörühma riskistsenaarium eeldab tervishoiukulutuste suuremat tuluelastsust (tulenevalt kalli meditsiinitehnoloogia ulatuslikumast kasutamisest) ja suuremaid pikaajalise hoolduse kulusid (tulenevalt pikaajalise hoolduse kasutajate suuremast hõlmamisest ja reaalse elatustaseme tõusust).

Rahvastiku vananemisega seotud tulevase kulusurve vähendamiseks on enamik euroala riike viinud viimastel aastatel ellu pensionireforme, mida on mõnel juhul täiendanud vähem ulatuslikud tervishoiu- ja pikaajalise hoolduse süsteemide reformid. Sellised reformid kajastasid eelkõige eelarve jätkusuutlikkusega seotud muresid, mis tulenesid riigivõlakriisist. Pensionireformid olid eriti ulatuslikud riikides, kus viidi ellu makromajandusliku kohandamise programme. Ehkki need reformid on aidanud riikidel osaliselt piirata oma riske seoses pensionide jätkusuutlikkusega, on reformide elluviimise tempo viimasel ajal aeglustunud ning mõnel juhul on reformipüüdlustes isegi tehtud samm tagasi või valitseb märkimisväärne oht, et asutakse samm tagasi.

Edaspidi vajavad eelkõige niigi suure valitsemissektori võlaga riigid kaitset eelseisvate demograafiliste probleemide eest. Sotsiaalkindlustussüsteemidest tuleneva võimaliku kulusurve piiramiseks peaksid riigid vastu võtma lisareforme, kui nad ei loo eelarvepuhvreid, ning reformide tagasipöördumist tuleks vältida. Mis puutub konkreetsetesse poliitikameetmetesse, siis võivad nõutavad reformid riigiti erineda, kajastades ka lähtepunkti ja ühiskondlike eelistuste erinevusi. Mõned riigid võivad lisaks juba saavutatule soodustada pensioniõiguste reforme ja erasektori poolt pensionide pakkumise elavdamist. Teised riigid võivad eelistada pensioniea sidumist keskmise eluaega, säilitades samal ajal süsteemi pensionihüvitise suhtarvu. Mõned riigid võivad otsustada kõrgemate sissemaksemäärade kasuks, ehkki see võib panna suure koormuse noorematele põlvkondadele. Need võimalused ei välista üksteist ja neid võib ka koos ellu viia. Pensionireforme kavandades on oluline olla teadlik ka nende võimalikest mõjudest tööjõupakkumisele ja majanduse pakkumise poolele, sest sotsiaalse heaolu parandamiseks on oluline suurem potentsiaalne kasv. Ideaalsel juhul peaks pensionireforme täiendama tööturureformid, mis toetavad eelkõige eakamate töötajate osalemist. Viimaks on eelarvepoliitika kujundajate jaoks oluline vältida ebakindluse suurenemist seoses ohuga, et reformide tegemisel astutakse hoopis samme tagasi, mis võib kahandada eelarve jätkusuutlikkust.

Vastavus stabiilsuse ja kasvu paktile on väikseim kõige haavatavamates riikides

Seda silmas pidades valmistab muret, et stabiilsuse ja kasvu paktile vastavus on nõrgim sellistes riikides, mis on šokkide suhtes kõige haavatavamad. Tegelikult ei täitnud Euroopa Komisjoni prognooside kohaselt enamik riike, mis pole kindlat eelarvepositsiooni veel saavutanud, 2018. aastal oma stabiilsuse ja kasvu paktist tulenevaid kohustusi. Seitsme euroala riigi seas, mis võivad komisjoni hinnangul 2018. aastal stabiilsuse ja kasvu pakti ennetuslikust osast kõrvale kalduda, on nelja riigi – Belgia, Itaalia, Portugali ja Prantsusmaa – võla ja SKP suhe üle 90%. Ehkki Hispaania, mis on ainus riik, kus toimus 2018. aastal ülemäärase eelarvepuudujäägi menetlus, peaks suutma 2018. aastal ülemäärase eelarvepuudujäägi kõrvaldamise tähtaega järgida, peidab see saavutus endas suurt ja kasvavat struktuurset eelarvepuudujääki vastupidi soovitatud paranemisele. Peale selle näitab Euroopa Komisjoni hinnang seda, et üksnes kümme riiki kavatsevad 2019. aasta esialgsete eelarvekavade kohaselt stabiilsuse ja kasvu pakti järgida. Eriti murettekitav on see, et enamik suure võla suhtarvuga riike ei kuulu sellesse rühma.

Reformide elluviimise tempo euroalal püsib jõuetu

Reformide edenemine on raugenud; ühtki 2017. aasta riigipõhist soovitust ei ole täielikult ellu viidud

Riigipõhised soovitused sisaldavad konkreetse riigi jaoks kohandatud poliitikasoovitusi, kuidas edendada majanduskasvu ja vastupanuvõimet, säilitades samal ajal riigi rahanduse usaldusväärsuse. Liikmesriigid võtavad riigipõhised soovitused vastu koos Euroopa Ülemkogus. Nii nagu möödunud aastalgi tegi komisjon järelduse, et valdava osa – üle 90% – euroala riikidele 2017. aastal antud reformisoovituste rakendamisel on saavutatud üksnes teatavad või piiratud edusammud ning ühtegi soovitust ei ole täielikult rakendatud (vt joonis 8).[9]

Joonis 8

Riigipõhiste soovituste rakendamine euroala riikide poolt

Allikad: Euroopa Komisjoni riikide aruannetel põhinevad EKP arvutused.

Märkused. Joonis näitab riigipõhiste soovituste rakendamist asjaomasel aastal alapunktide tasandil, tuginedes Euroopa Komisjoni hinnangule asjaomase riigi aruandes, mis avaldatakse järgmisel aastal. „Täielik rakendamine“ tähendab, et liikmesriik on rakendanud kõik meetmed riigipõhise soovituse asjakohaseks täitmiseks; „märkimisväärsed edusammud“ tähendavad, et liikmesriik on vastu võtnud meetmed, mis aitavad märkimisväärselt kaasa riigipõhise soovituse täitmisele ning millest valdavat osa on ka rakendatud; „teatavad edusammud“ tähendavad, et liikmesriik on vastu võtnud meetmed, mis adresseerivad riigipõhist soovitust osaliselt ja/või on vastu võtnud meetmed, mis adresseerivad riigipõhist soovitust, kuid soovituse täielikuks täitmiseks on veel vaja teha palju tööd, kuna vastu võetud meetmetest on ellu viidud vaid mõni üksik; „piiratud edusammud“ tähendavad, et liikmesriik on teatanud mõnest meetmest, kuid need võtavad riigipõhist soovitust arvesse vaid piiratud määral, ja/või liikmesriik on esitanud muud kui seadusandlikud aktid, kuid riigipõhise soovituse rakendamiseks ei ole võetud vajalikke meetmeid; ning „edusammud puuduvad“ tähendab, et liikmesriik ei ole usaldusväärsel viisil välja kuulutanud ega vastu võtnud meetmeid riigipõhise soovituse täitmiseks. Riigipõhised soovitused stabiilsuse ja kasvu pakti rakendamiseks ei ole hõlmatud.

Hästi kavandatud struktuurireformid võivad tuua märkimisväärset kasu euroala kodanikele tööhõive ja tulu suurema ja kaasavama kasvu kaudu. Hiljutine eurosüsteemi analüüs näitab, et on väga suured võimalused reformideks, mis suurendavad korraga vastupanuvõimet, pikaajalist kasvu ja sotsiaalset õiglust.[10] Siinkohal on olulised reformid, mis käsitlevad kasu taotlemist, eelkõige need, mis tugevdavad tooteturgude konkurentsi ja riigiasutuste kvaliteeti. Samamoodi parandab haridust ja elukestvat õpet toetav poliitika mitte üksnes majanduse pikaajalise kasvu väljavaateid, vaid ka ühiskonna haavatavate elanikkonnarühmade tööhõivevõimalusi.

1.3 Inflatsioon kiireneb

Koguinflatsioon euroalal (mõõdetuna ühtlustatud tarbijahinnaindeksi (ÜTHI) alusel) kiirenes 2018. aastal keskmiselt 1,7%ni võrreldes eelneva aasta 1,5%ga. See kiirenemine kajastas suuresti energiahindade ja vähemal määral ka toiduainete hindade kasvanud osakaalu. Seevastu alusinflatsiooni osakaal, mõõdetuna ÜTHI-inflatsioonina (v.a energia ja toiduained), jäi üldiselt muutumatuks. See inflatsiooninäitaja püsis tagasihoidlik ja liikus aasta jooksul 1% lähedal peamiselt külgsuunas (vt joonis 9).

Joonis 9

ÜTHI-inflatsioon ja komponentide osakaal

(aastane muutus protsentides; osakaal protsendipunktides)

Allikad: Eurostat ja EKP arvutused.

Energiahindade muutused mõjutasid märkimisväärselt ÜTHI-koguinflatsiooni aastasisest arengut. Toornafta hinna tõusust tingituna kiirenes energiahindade inflatsioon alates aprillist kuni juulini tugevalt ning jäi seejärel aasta arvestuses kõrge kasvumäära juurde (2018. aasta oktoobri tipptase oli ligikaudu 11%). Seega suurenes energiahindade inflatsiooni osakaal koguinflatsioonis 2018. aasta esimese kvartali 0,2 protsendipunktilt 0,9 ja 0,8 protsendipunktini 2018. aasta kahes viimases kvartalis. Töötlemata toiduainete hindade muutused mõjutasid seda aastasisest arengut tingituna ilmastikuga seotud puu- ja köögiviljade hinna aastase muutuse määra järsust tõusust suvekuudel, mis aasta viimastel kuudel siiski rauges. See tõi kaasa töötlemata toiduainete osakaalu suurenemise koguinflatsioonis: 2018. aasta esimeses kvartalis täheldatud nullilt rohkem kui 0,2 protsendipunktini 2018. aasta septembris. 2018. aasta viimases kvartalis see mõnevõrra vähenes.

Inflatsioon (v.a energia ja toiduained) püsis tagasihoidlik

ÜTHI-inflatsioon (v.a energia ja toiduained) püsis võrreldes 2017. aastaga muutumatu ning liikus nagu teisedki alusinflatsiooni näitajad aasta jooksul peamiselt külgsuunas.[11] Kui aga jätta välja ka volatiilsemad komponendid, mis on seotud rõivaste ja reisimisega, siis see alusinflatsiooni näitaja tõusis.

ÜTHI-inflatsiooni (v.a energia ja toiduained) üsna tagasihoidlikku arengut täheldati mõlema põhikomponendi, nimelt tööstuskaupade (v.a energia) ja teenuste puhul. Tööstuskaupade (v.a energia) inflatsioon oli pisut volatiilne, aeglustudes kuni 2018. aasta septembrini ja pärast seda mõnevõrra kiirenedes, ning oli 2018. aastal 0,4% (nagu ka 2017. aastal). Kui vaadata hinnasurve näitajaid hinnakujundusahela eri etappides, siis suurenes 2018. aasta jooksul nii siseturul müümiseks mõeldud tarbekaupade (v.a toiduained) tootjahindade kui ka tarbekaupade (v.a toiduained) impordihindade aastane muutus. Impordihindade puhul kajastas see põhimõtteliselt 2017. aastal toimunud euro kallinemise vähenevat mõju, samal ajal kui tootjahindade puhul viitas see tõenäoliselt sisendikulude ja jaemüügimahu kasvule. Teenuste hinna inflatsioon oli 2018. aastal üldiselt muutumatult 1,3% ja püsis kindlalt allpool oma pikaajalist keskmist. 2018. aasta viimases kvartalis suurenes teenuste hinna aastane muutus mõningal määral, ent see kajastas peamiselt teenuste hinna inflatsiooni üsna vähese muutumise baasefekti 2017. aasta samadel kuudel. Kokkuvõttes ei ole teenuste hinna inflatsioon, mis on suurel määral seotud tööjõukuludega, palgakasvu kiirenemist veel kajastanud.

Töötaja kohta makstava hüvitise aastakasv kiirenes edasi

Euroalasisene kulusurve mõõdetuna SKP deflaatori kasvuna püsis 2018. aasta kolmes esimeses kvartalis muutumatu ning oli veidi üle 2017. aasta teisel poolel saavutatud määra (vt joonis 10). Töötaja kohta maksatava hüvitise aastakasv, mis oli jõudnud 2016. aasta keskpaigaks madalseisu, jätkas 2018. aastal kiirenemist ja oli aasta kolmandas kvartalis 2,5%, mis oli üle selle ajaloolise keskmise ehk 2,1% (alates 1999. aastast). Kokkuvõttes kajastas palgakasvu kiirenemine paranenud tööturutingimusi (vt eespool punkt 1.2) ning selliste tegurite taandumist, mis olid varem palgakasvu pärssinud, näiteks ametlikest ja mitteametlikest indekseerimiskavadest tulenenud hiljutise aeglase inflatsiooni mõju ning finantskriisi ajal mõnes riigis ellu viidud tööturureformide mõju. Mõõdukalt soodsas nõudluskeskkonnas tõi kiirem palgakasv kaasa suurema tööjõu ühikukulu kasvu, ent selle mõju euroalasisesele kulusurvele vähendas kasumite kasv (mõõdetuna tegevuse koguülejäägina), mis on viimastes kvartalites nõrgenenud, kajastades osaliselt kaubandustingimuste halvenemise negatiivset mõju seoses kõrgema naftahinnaga.[12]

Joonis 10

SKP deflaatori jaotus

(aastane muutus protsentides; osakaal protsendipunktides)

Allikad: Eurostat ja EKP arvutused.

Pikemaajalised inflatsiooniootused olid 2018. aastal mõnevõrra suuremad kui 2017. aastal. EKP kutseliste prognoosijate küsitluse järgi on viie eeloleva aasta inflatsiooniootused jäänud mitu kvartalit järjest muutumatult 1,9% juurde, püsides veidi kõrgemal kui 2017. aastal. Pikaajaliste inflatsiooniootuste turupõhised näitajad, nagu eelolevaks viieks aastaks prognoositav inflatsiooniga seotud viieaastaste vahetusvõlakirjade intressimäär, olid veidi volatiilsed, langedes aasta lõpu poole, ent jäid võrreldes 2017. aastaga keskmiselt üldiselt muutumatuks.

1.4 Soodsad rahastamistingimused toetasid laenu- ja rahapakkumise kasvu

2018. aastal mõjutas euroala finantsturge üleilmse ja euroala majandusväljavaatega seotud ebakindlus koos poliitilisest olukorrast tingitud riskikartlikkusega – eelkõige seoses Brexitiga, kaubandusprotektsionismiga ja ebakindlusega Itaalia valitsuse poliitilise kursi puhul riigirahanduse tuleviku suhtes. Rahaturu intressimäärad ja võlakirjade pikemaajaline tulusus püsisid väga madalal tasemel osaliselt tänu EKP jätkuvalt toetavale rahapoliitikale. Rahastamistingimused toetasid äriinvesteeringuid, samal ajal kui kodumajapidamiste jõukus edendas eratarbimist. Rahakasv aeglustus, samal ajal kui erasektorile antud laenude kasv kiirenes veelgi.

Euroala riigivõlakirjade tulusus püsis üldiselt muutumatu

Euroala riigivõlakirjade tulusus püsis 2018. aastal üldiselt muutumatu, ehkki aasta lõpu poole see veidi kasvas (vt joonis 11). See kajastas suurel määral USA toetava rahapoliitika järkjärgulisest vähendamisest, samuti Itaalia võlakirjade tulususe vahede suurenemisest tuleneva mõju ülekandumist; seni oli nende mõju teistele euroala riigivõlakirjade turgudele piiratud määral üle kandunud. Euroala kümneaastase tähtajaga riigivõlakirjade SKPga kaalutud keskmine tulusus oli 2018. aasta 31. detsembril 1,01% ehk üldjoontes sama nagu 2017. aastal valitsenud keskmine tase. Euroala riikide kümneaastaste riigivõlakirjade tulususte vahe võrreldes Saksamaa kümneaastaste riigivõlakirjade omadega suurenes mõõdukalt, arvestades valitsevat eelarvepoliitilist ebakindlust.

Joonis 11

Kümneaastase tähtajaga riigivõlakirjade tulusus euroalal, USAs ja Saksamaal

(protsentides aasta kohta; päevased andmed)

Allikad: Bloomberg, Thomson Reuters Datastream ja EKP arvutused.

Märkused. Euroala andmed osutavad kümneaastaste riigivõlakirjade tulususe SKPga kaalutud keskmisele. Viimased andmed pärinevad 31. detsembrist 2018.

Euroala aktsiahinnad langesid märkimisväärselt

Euroala aktsiahinnad langesid 2018. aastal märkimisväärselt, arvestades suurenenud üleilmseid pingeid, Itaalia poliitilist ebakindlust ning toetava rahapoliitika järkjärgulist normaliseerumist arenenud majandusega riikides (vt joonis 12). Täpsemalt langes euroala mittefinantsettevõtete aktsiahindade lai indeks 2018. aasta jooksul 12,6%, euroala pankade aktsiahindade indeks aga 33,3%. USAs olid mittefinantsettevõtete aktsiahinnad vastupidavamad kui euroalal tänu kindlale makromajanduslikule kasvutempole, mis oli osaliselt seotud protsükliliste eelarvestiimulitega.

Joonis 12

Aktsiaturuindeksid euroalal ja USAs

(indeks: 1. jaanuar 2017 = 100)

Allikas: Thomson Reuters Datastream.

Märkused. EURO STOXXi pankade indeks ja Datastreami turuindeks mittefinantsettevõtete suhtes on esitatud euroala kohta; S&P pankade indeks ja Datastreami turuindeks mittefinantsettevõtete suhtes aga USA kohta. Viimased andmed pärinevad 31. detsembrist 2018.

Rahastamistingimused toetasid äriinvesteeringuid

Kokkuvõttes toetasid mittefinantsettevõtete soodsad rahastamistingimused 2018. aastal jätkuvalt äriinvesteeringuid, ehkki mittefinantsettevõtete välisrahastamise vood vähenesid mõnevõrra (vt joonis 13). See vähenemine kajastas peamiselt muude rahastamisallikate (sealhulgas ettevõtetevaheliste laenude ja kaubanduskrediidi vähenemist). Samal ajal pärssisid börsil noteeritud aktsiate, börsil noteerimata aktsiate ja muude omandiväärtpaberite netoemissiooni eritegurid ja suhteliselt suur omakapitali kaudu rahastamise kulu. Arvestamata ettevõtete võlakirjade tulususe vahede järkjärgulist suurenemist 2018. aastal, toetas võlaväärtpaberite emiteerimist endiselt ettevõtlussektori varaostukava, mis võeti kasutusele 2016. aasta juunis (vt infokast 3). Peale selle kiirenes 2018. aastal veelgi mittefinantsettevõtetele antavate pangalaenude aastakasv. Laenukasvu taastumist on toetanud pangalaenude intressimäärade märkimisväärne alanemine euroalal alates 2014. aasta keskpaigast (vt punkt 2.1), mis jätkus 2018. aastal. See tulenes üsna suurel määral EKP mittestandardsetest rahapoliitika meetmetest, mis on kaasa toonud pangalaenude pakkumise ja nõudluse üldise suurenemise. Lisaks on pangad teinud edusamme oma bilansside konsolideerimisel, ehkki viivislaenude maht püsis mõnes riigis suur.

Joonis 13

Euroala mittefinantsettevõtete välisrahastamise netovood

(aastased vood; miljardites eurodes)

Allikad: Eurostat ja EKP.

Märkused. Muud laenud hõlmavad laene mitterahaloomeasutustelt (muud finantsasutused, kindlustusseltsid ja pensionifondid) ning ülejäänud maailmast. Rahaloomeasutuste ja mitterahaloomeasutuste laene on korrigeeritud laenude müügi ja väärtpaberistamisega. „Muu“ tähendab erinevust kogunäitaja ja joonisel esindatud instrumentide vahel. See hõlmab ettevõtetevahelisi laene ja kaubanduskrediiti. Viimased andmed pärinevad 2018. aasta kolmandast kvartalist.

Kodumajapidamiste jõukus toetas eratarbimist

Kui vaadata kodumajapidamisi, siis nende netojõukus suurenes 2018. aasta esimeses kolmes kvartalis, toetades seega eratarbimist. Eelkõige tõi eluasemehindade pidev tõus kaasa kodumajapidamistele kuuluva kinnisvara väärtuse märkimisväärse kasvu. Samal ajal tingis aktsiahindade langus kodumajapidamiste finantsvarade väärtuse vähenemisega seotud kahjumid. Ehkki kodumajapidamistele antud eluasemelaenude aastakasv püsis ajaloolises vaates tagasihoidlik, oli laenude saamine tugev.[13] Kodumajapidamiste kogu võlakoormus mõõdetuna protsentides kodumajapidamiste nominaalsest kasutatavast kogutulust oli palju suurem kui selle kriisieelne keskmine.

M3 kasvu toetas aina rohkem laenumahu kasv

Erasektorile pakutavate laenude kasv jätkas kokkuvõttes alates 2014. aasta algusest täheldatud järkjärgulist kiirenemist. Rahaloomeasutuste poolt erasektorile antud laenude aastakasv (korrigeerituna laenude müügi, väärtpaberistamise ja tingliku likviidsuse koondamisega) kiirenes 2018. aasta detsembris 3,4%ni võrreldes 2017. aasta detsembri 2,9%ga (vt joonis 14). Laenukasvu roll laia rahapakkumise kasvu märkimisväärse edendajana seega tugevnes (vt tulpade sinine osa joonisel 15), ent lai rahapakkumine vähenes sellegipoolest võrreldes alates 2015. aasta keskpaigast täheldatud kindla tempoga, mis oli ligikaudu 5% (vt joonis 14). 2018. aasta detsembris oli M3 aastakasv 4,1% võrreldes 4,6%ga 2017. aasta lõpus. Eurosüsteemi netovaraostude vähenemine (80 miljardilt eurolt 60 miljardi euroni 2017. aasta aprillis, 30 miljardi euroni 2018. aasta jaanuaris, 15 miljardi euroni 2018. aasta oktoobris ning seejärel nullini 2018. aasta detsembri lõpus) on tähendanud, et varaostukava avaldas M3 kasvule väiksemat positiivset mõju (vt tulpade punane osa joonisel 15). Samal ajal pärssis valitsemissektori võlakirjade netomüük euroala rahaloomeasutuste (v.a eurosüsteem) poolt M3 kasvu (vt tulpade heleroheline osa joonisel 15). Hoolimata intressimäära erinevuste suurenemisest euroalaväliste varade suhtes muutus netovälisvarade osakaal 2018. aasta oktoobris netoarvestuses positiivseks (vt tulpade kollane osa joonisel 15).

Joonis 14

M3 ja laenud erasektorile

(aastane muutus protsentides)

Allikas: EKP.

Joonis 15

Rahaagregaat M3 ja selle vastaskirjed

(aastane muutus protsentides; osakaalud protsendipunktides; hooajaliselt korrigeeritud)

Allikas: EKP.

Märkused. Erasektorile antud laenud hõlmavad rahaloomeasutuste laene erasektorile ja rahaloomeasutuste hoitavaid väärtpabereid, mille on emiteerinud euroala erasektori mitterahaloomeasutused. Need hõlmavad ka mitterahaloomeasutuste võlaväärtpabereid, mida eurosüsteem ostab ettevõtlussektori varaostukava alusel. Viimased andmed pärinevad 2018. aasta detsembrist.

M3 toetasid üleööhoiused

M3 kasvu hoogustasid endiselt selle kõige likviidsemad komponendid, arvestades hoiuste väikseid alternatiivkulusid olukorras, kus intressimäärad on väga madalad ja tulukõver lauge. M1 kasv, mis lõikas kasu nii kodumajapidamiste kui ka mittefinantsettevõtete üleööhoiuste kiiremast kasvust, aeglustus samuti ja oli 2018. aasta detsembris 6,6% võrreldes 2017. aasta detsembri 8,7%ga.

2 Rahapoliitika: kannatlikkus, konservatiivsus ja püsivus on endiselt tähtsaimad

Tuginedes märkimisväärsetele edusammudele inflatsiooni kestliku kohandamise poole koos euroala majanduse tugevuse ja hästi kinnistunud inflatsiooniootustega, vähendati varaostukava kohaste netovaraostude kuist tempot järk-järgult kogu 2018. aasta jooksul ning netoostud lõppesid aasta lõpus. Sellegipoolest jäädi rahapoliitikas kannatlikuks, konservatiivseks ja püsivaks ning säilitati ulatuslik toetus, mida oli endiselt vaja selleks, et tagada inflatsiooni jätkuv lähenemine tasemele, mis on keskmise aja jooksul alla 2%, ent selle lähedal. Tuge pakkusid järelejäänud netovaraostud, omandatud varade märkimisväärne hulk ja nendega seotud reinvesteeringud ning eelkommunikatsioon EKP baasintressimäärade kohta, mis jäid ajalooliselt madalale tasemele. 2018. aasta lõpus moodustasid rahapoliitikaga seotud varad 72% eurosüsteemi bilansist. Bilansimaht ulatus 4,7 triljoni euroni, mis on kõigi aegade kõrgeim tase. Suure bilansiga seotud riske vähendas jätkuvalt EKP riskijuhtimisraamistik.

2.1 Netovaraostude mahu vähendamine, säilitades samal ajal suure poliitilise toetuse

Varaostukava alusel tehtavate netoostude kuist tempot vähendati alates 2018. aasta algusest aina tugevama ja ulatuslikuma majanduskasvu tõttu

2017. aasta lõpuks kasvas euroala majandus aina tugevamalt ja ulatuslikumalt. Tugev välisnõudlus edendas kasvu ning suurenev sisenõudlus soosis laienemist, mida toetas tööhõive kasv, kodumajapidamiste suurenev jõukus ja ettevõtete kasumlikkus, aga samuti väga soodsad rahastamistingimused. Aluseks olev hinnasurve püsis vähene, aga majandusliku loiduse kindel vähenemine lõi aluse suuremaks kindlustundeks inflatsiooni arengu kestliku kohandumise suhtes. Sellele tuginedes teatas EKP nõukogu 2017. aasta oktoobris, et ta kavatseb alates 2018. aasta algusest vähendada varaostukava kuiseid ostumahte.

Netovaraostude kuine tempo vähenes seega 60 miljardilt eurolt 30 miljardi euroni 2018. aasta jaanuaris. EKP nõukogu eeldas, et uus kuine tempo kestab 2018. aasta septembri lõpuni või vajaduse korral kauem, ja igal juhul seni, kuni inflatsiooni areng on püsivalt kohandunud taseme suunas, mis on keskmise aja jooksul alla 2%, ent selle lähedal.

Madalad baasintressimäärad, kestvad netovaraostud ja põhiosa maksete reinvesteerimine hoidsid rahapoliitika endiselt väga toetavana

Samal ajal sõltuvad majanduse väljavaade ja inflatsiooni areng endiselt EKP nõukogu poliitikameetmete jätkuvast toetusest. Rahapoliitilist toetust pakkusid jätkuvad netovaraostud. Peale selle püsisid põhiliste refinantseerimisoperatsioonide, laenamise püsivõimaluse ja hoiustamise püsivõimaluse intressimäär samal tasemel ning olid vastavalt 0,00%, 0,25% ja –0,40% (vt joonis 16). Rahalist stiimulit toetas lisaks EKP nõukogu eelkommunikatsioon: baasintressimäärad jäävad eelduste kohaselt praegusele tasemele pikema aja vältel ja kindlasti kauem, kui tehakse netovaraoste. Samuti kavatses EKP nõukogu jätkata varaostukava raames ostetud aegumistähtajani jõudnud väärtpaberitelt laekuvate põhiosa tagasimaksete reinvesteerimist pikema aja jooksul pärast netovaraostude lõppemist ning igal juhul seni, kuni see on vajalik.

Joonis 16

EKP baasintressimäärad

(protsentides aasta kohta)

Allikas: EKP.

Märkus. Viimased andmed pärinevad 31. detsembrist 2018.

Hoolimata mõningasest aeglustumisest võrreldes väga heade kasvutulemustega 2017. aastal tulenevalt ekspordinõudluse nõrgenemisest püsis sisenõudlus kindel, toetades euroala majanduse laiaulatuslikku kasvu 2018. aasta esimesel poolel. Ehkki finantsturu suurenenud volatiilsuse riskid ja üleilmsete tegurite, sealhulgas protektsionismiga seotud ebakindlus olid muutunud tähtsamaks, püsisid euroala kasvuväljavaadet ümbritsevad riskid üldiselt tasakaalustatud.

Tootmisvõimsuse suur rakendatus, tööturu kindlus ja suurenev palgakasv toetasid siseturu hinnasurve edasist teket. Alusinflatsiooni näitajad püsisid üldjoontes endiselt tagasihoidlikud, ent olid varasema madala tasemega võrreldes kasvanud. 2018. aasta juuni eurosüsteemi ekspertide makromajanduslik ettevaade oli kooskõlas inflatsiooni järkjärgulise lähenemisega tasemetele, mis olid keskmise aja jooksul alla 2%, ent selle lähedal. Samal ajal on inflatsiooniväljavaadet ümbritsev ebakindlus märkimisväärselt vähenenud ja deflatsioonirisk kadunud.

Kindlustunne inflatsiooni püsiva lähenemise suhtes sihttasemele

Juunis peetud koosolekul hindas EKP nõukogu, et edusammud inflatsiooni jätkusuutliku kohandumise poole on olnud märkimisväärsed. Euroala majanduse tugevus koos hästi kinnistunud inflatsiooniootustega lõid aluse kindlustundele, et inflatsiooni kestlik kohandumine jätkub ning seda ka pärast netovaraostude järkjärgulist aeglustumist.

Seoses sellega otsustas EKP nõukogu oma juuni istungil kinnitada, et eurosüsteem jätkab varaostukava alusel netovaraoste kuise tempoga 30 miljardit eurot kuni 2018. aasta septembri lõpuni. Eeldati, et pärast 2018. aasta septembrit oleks kooskõlas avaldatud andmetega, mis kinnitavad keskmise aja inflatsiooniväljavaadet, netovaraoste vähendatud 15 miljardi euroni kuus alates oktoobrist kuni detsembrini. Eeldati, et pärast detsembrit netovaraostud lõppevad.

Üle vaadatud poliitiline teabevahetus säilitas rahapoliitilised stiimulid

Samal ajal olid valitsevat ebakindlust arvestades kannatlikkus, konservatiivsus ja püsivus jätkuvalt üliolulised, sest aluseks olev hinnasurve sõltus endiselt väga suurel määral rahapoliitilisest toetusest. Seega tagati usaldusväärne ja tõhus eelkommunikatsioon ülejäänud poliitikavahendite kasutamise kohta, et toetada veelgi inflatsiooni kestlikku kohandumist EKP inflatsioonieesmärgiga.

- EKP nõukogu täiustas oma eelkommunikatsiooni baasintressimäärade tulevase arengu kohta: baasintressimäärad püsivad eeldatavasti sel ajal valitsenud tasemel kogu 2019. aasta suve ning igal juhul seni, kuni see on vajalik, et tagada inflatsioonimäärade kestlik kohandumine tasemega, mis on keskmise aja jooksul 2%st allpool, ent selle lähedal. Sõnaselge kuupäevapõhise ja riigist sõltuva komponendi lisamine eelkommunikatsioonile tagas suurema selguse baasintressimäärade tulevase arengu kohta, kinnistades seega baasintressimäära ootused kindlamalt, et toetada finantstingimusi, mis on aluseks inflatsiooni jätkuvale lähenemisele inflatsioonieesmärgile. Eelkommunikatsiooni riigist sõltuv komponent, mis seostab baasintressimäära esimese tõstmise sõnaselgelt kestlikult areneva inflatsiooniga, oli ettevaatava ja keskmisele tähtajale keskenduva rahapoliitika strateegiaga kooskõlas ning rõhutas, et EKP nõukogu hinnastabiilsuse eesmärgi täitmise lubadus on usaldusväärne. Samal ajal säilitas parem intressimäära eelkommunikatsioon poliitika piisava paindlikkuse.

- Peale selle kinnitati taas eelkommunikatsiooni selle kohta, et varaostukava alusel ostetud ja saabuva tähtajaga väärtpaberite põhiosa tagasimaksed reinvesteeritakse. Reinvesteerimine jätkub pikema aja jooksul pärast netovaraostude lõppemist ning igal juhul seni, kuni see on vajalik soodsate likviidsustingimuste ja küllaldaselt toetava rahapoliitilise kursi hoidmiseks.

Võttes arvesse endiselt valitsevat ebakindlust ja üksnes sammhaaval kiirenevat alusinflatsiooni, pidi rahapoliitika jääma kannatlikuks, konservatiivseks ja püsivaks. Isegi kui netovood varaostukava alusel peaksid lõppema, tuleks rahapoliitikas jääda väga toetavaks. Samal ajal algatati juunikuise otsusega rotatsioon netovaraostudelt baasintressimäärade suunas ning eelkommunikatsioon nende tulevase tõenäolise arengu kohta kui vahend, millega juhtida rahapoliitika kurssi. Kokkuvõttes pidi kommunikatsioon olema hoolikalt tasakaalustatud: ühelt poolt ootus, et 2018. aasta lõpuks netovaraostud lõppevad, ning teiselt poolt vajadus rõhutada jätkuvat kohustust tagada piisavad rahapoliitilised stiimulid nii pikaks ajaks kui vajalik.

Kogu sügise jooksul olid avaldatavad andmed nõrgemad kui oodatud, kajastades leebemat välisnõudlust, aga ka teatud riigi- ja sektoripõhiseid tegureid. Samal ajal kui osa neist teguritest tõenäoliselt taanduvad, võivad teised viidata kasvutempo aeglustumisele. Samal ajal toetas sisenõudluse tugevus jätkuvalt euroala majanduse laienemist ja järk-järgult suurenevat inflatsioonisurvet. Euroalasisene kulusurve tugevnes ning laienes jätkuvalt tootmisvõimsuse suure rakendatuse ja tööturutingimuste pingestumise keskkonnas, mis edendas palgakasvu. Kokkuvõttes hinnati kasvuväljavaadet ümbritsevaid riske laias laastus tasakaalustatuks. Sellegipoolest liikus riskide tasakaal allapoole tingituna geograafilistest teguritest, protektsionismi ohust, arenevatel turgudel esinevast haavatavusest ja finantsturu volatiilsusest, mis oli muutunud silmapaistvamaks suvel ja jäi nähtavaks ka aasta lõpu poole.

Varaostukava lõppes, aga rahapoliitika pidi jääma väga toetavaks

Detsembris vaatas EKP nõukogu avaldatavate andmete alusel majandusväljavaate üle ja tegi järelduse, et koguhinnang kinnitas üldjoontes juunikuist väljavaadet. Sisenõudluse tugevus toetas endiselt kindlustunnet, et inflatsiooni kestlik kohandumine EKP eesmärgiga jätkub ja säilib isegi pärast netovaraostude lõppu. Sellele tuginedes pidas EKP nõukogu sobivaks lõpetada netovaraostud varaostukava alusel 2018. aasta detsembris, nagu varem oodatud. Samal ajal nõudis inflatsiooni jätkuv lähenemine endiselt seda, et rahapoliitika oleks kannatlik, konservatiivne ja püsiv. Seepärast täiustati reinvesteerimisega seotud eelkommunikatsiooni. Sellega kooskõlas kavatses EKP nõukogu jätkata varaostukava raames ostetud aegumistähtajani jõudnud väärtpaberitelt laekuvate põhiosa tagasimaksete täies mahus reinvesteerimist pikema aja jooksul pärast kuupäeva, mil EKP nõukogu hakkab tõstma EKP baasintressimäärasid, ning igal juhul seni, kuni see on vajalik soodsate likviidsustingimuste ja ulatuslikult toetava rahapoliitilise kursi hoidmiseks. Reinvesteerimishorisondi sidumine intressimäära tõstmisega kinnitas, et EKP baasintressimäärad ja seonduv eelkommunikatsioon nende tulevase tõenäolise arengu kohta jääks endiselt peamiseks vahendiks, millega kohandada rahapoliitika kurssi edaspidigi. Intressimäära puudutav eelkommunikatsioon, mida toetas omandatud ulatuslike varade reinvesteerimine, tagaks vajaliku toetuse inflatsiooni kestlikuks kohandumiseks tasemetega, mis on keskmise aja jooksul alla 2%, ent selle lähedal.

Poliitikameetmed tagasid endiselt väga soodsad rahastamistingimused ja toetasid majanduskasvu

Netovaraostude sujuv rakendamine

Varaostukava rakendamine sujus hästi. See puudutab nii avaliku sektori varaostukava kui ka erasektori ostukavasid, mis hõlmavad varaga tagatud väärtpaberite ostukava, ettevõtlussektori varaostukava ja kaetud võlakirjade kolmandat ostukava. Netoostude kuised mahud olid EKP nõukogu kehtestatud eesmärkidega keskmiselt kooskõlas ehk jaanuarist septembrini 30 miljardit eurot kuus ja oktoobrist detsembrini 15 miljardit eurot kuus (vt joonis 17). Turulikviidsuse hooajaliste kõikumiste tõttu olid ostumahud augustis allpool kuueesmärki, ent selle korvasid veidi suuremad ostumahud ülejäänud aasta jooksul. Eri riikide tasandil põhjustasid erisuguste ostukavade portfellides hoitavate võlaväärtpaberite lunastamised kuiste brutoostude märkimisväärseid kõikumisi. Kui vaadata suhtelisi näitajaid, kaldusid netoostude kuised mahud sihtmahtudest kokkuvõttes kõrvale üksnes vähesel määral. Avaliku sektori väärtpaberite ostukava varad olid aasta lõpus üldiselt kooskõlas kavandatava riigipõhise jaotusega, mis lähtus kapitali märkimise alusest. Avaliku sektori väärtpaberite ostukava rakendamine ei olnud euroala riigivõlakirjaturu likviidsustingimusi negatiivselt mõjutanud (vt infokast 2). Suunatud pikemaajalised refinantseerimisoperatsioonid (vt punkt 2.2) aitasid kaasa soodsatele rahastamistingimustele, toetades inflatsiooni arengu jätkuvat kohanemist.

Joonis 17

Kuised netovaraostud ja lunastamised varaostukava alusel 2018. aastal

(miljardites eurodes)

Allikas: EKP.

Märkused. Kuised netoostud bilansilises väärtuses; lunastamiste tegelikud kuised summad. Eurosüsteem reinvesteerib avaliku sektori varaostukava raames soetatud väärtpaberite põhiosade lunastamised paindlikult ja kiiresti nende tähtajaga samal kuul ning parimal võimalikul viisil või järgmise kahe kuu jooksul, kui see on turu likviidsustingimuste järgi põhjendatud.

Infokast 2

Euroala riigivõlakirjaturu likviidsus ja avaliku sektori väärtpaberite ostukava rakendamine

Euroala riigivõlakirjaturgude likviidsus on EKP rahapoliitika ülekandumise jaoks oluline. Eelkõige toetab likviidne turg seost EKP rahapoliitiliste otsuste, tulukõvera, finantsvarade üldiste hindade ning kogu rahastamiskulu ja kapitali jaotumise vahel majanduses. Vajadus jälgida hoolikalt riigivõlakirjaturgude likviidsust on suurenenud alates EKP avaliku sektori väärtpaberite ostukava käivitamisest, mille alusel on eurosüsteem ostnud märkimisväärse osa olemasolevaid euroala riigivõlakirju. Seda arvestades on selles infokastis esitatud kaks turu likviidsuse näitajat, mida EKP korrapäraselt jälgib. Kokkuvõttes viitavad need näitajad sellele, et likviidsustingimused riigivõlakirjaturgudel ei reageerinud märkimisväärselt avaliku sektori väärtpaberite ostukava algusele või kuiste ostude summa muutustele.

Likviidset turgu iseloomustatakse tavaliselt kui sellist, kus standardtehingu tegemine avaldab hindadele piiratud mõju. Teisisõnu on likviidsel turul mahukad tellimusraamatud, mis taastäidetakse kiiresti, kui tehing on tehtud. Selle tulemusena on kauplemistehingule järgnevad hinnamuutused minimaalsed ja ajutised. Kui tehtud tehingu puhul leitakse, et see annab uut teavet kaubeldavate varade baasväärtuse kohta, toimuks mõistagi sellele vastav noteeritud müügi- ja ostuhindade kohandamine, aga tellimusraamat jääks uute tasemete juures siiski ulatuslikuks.

Turu likviidsuse näitajad keskenduvad tavaliselt ühele või mitmele tehingute kulu, turu sügavuse ja/või vastupanuvõime aspektile. Lihtsaim näitaja on noteeritud ostu- ja müügihinna vahe, mis annab teavet selle kohta, kui kulukas tehing eeldatavasti on. Informatiivsemaid näitajaid saab konstrueerida, kombineerides seda vahet puudutavat teavet näiteks tellimusraamatu ulatuslikkusega, mis mõõdab tehingute mahtu, mida turg saab asjaomasel hetkel mugavalt vastu võtta. Turu sügavuse näitajad põhinevad tavaliselt teabel, mis on saadud määratud hinnaga korralduste tellimusraamatutest[14], mis on kauplejatele kättesaadavad reaalajas mahu- ja hinnakavad. Vastupanuvõime on turudünaamika funktsioon, mis näitab näiteks seda, kui kaua võtab aega tellimusraamatu taastäitmine pärast kauplemistehingu tegemist, st see keskendub turulikviidsuse ajamõõtmele.

Selles infokastis vaadeldakse euroala riigivõlakirjaturu likviidsust, tuginedes tellimusraamatu likviidsuse näitajale[15] ja täitmispõhisele likviidsuse näitajale[16]. Ehkki need näitajad põhinevad erinevatel turuandmete kogumitel (määratud hinnaga korralduste tellimusraamatud ja vastavad noteeringud), keskenduvad need peamiselt likviidsuse kulu ja ulatuse mõõtmetele.

Nii tellimusraamatu likviidsuse näitaja kui ka täitmispõhine likviidsuse näitaja viitavad sellele, et likviidsusolukord euroala riigivõlakirjaturgudel ei ole alates avaliku sektori väärtpaberite ostukava algusest halvenenud (vt joonis A). Ehkki mõlemad näitajad on olnud vaatlusalusel perioodil üsna volatiilsed, ei ole nende puhul täheldatud kestlikku tõususuundumust hoolimata sellest, et avaliku sektori väärtpaberite ostukava varad on aja jooksul märkimisväärselt kasvanud. Samamoodi ei ole näitajad üldiselt väga palju reageerinud avaliku sektori väärtpaberite ostukava alusel tehtud ostude kuiste summade muutustele, ehkki koondnäitaja võib varjata riikidevahelisi erinevusi.

Joonis A

Euroala riigivõlakirjaturu likviidsusnäitajad alates avaliku sektori väärtpaberite ostukava algusest

(indeks: 100 = 9. märts 2015)

Allikad: Bloomberg, EuroMTS Ltd ja EKP arvutused.

Märkused. Näitajate suurenemine (vähenemine) viitab likviidsusolukorra halvenemisele (paranemisele). Joonis kajastab näitajate viiepäevast libisevat keskmist. Tellimusraamatu näitaja on euroalaüleste kümneaastase tähtajaga riigivõlakirjade SKPga kaalutud keskmine ning täitmispõhine näitaja on mahuga kaalutud keskmine avaliku sektori väärtpaberite ostukava alusel kaubeldavate riigivõlakirjade puhul. Need normaliseeritakse 100-le 9. märtsil 2015, kui avaliku sektori väärtpaberite ostukava alusel tehtavad ostud algasid. Vertikaalsed jooned tähistavad järgmisi avaliku sektori väärtpaberite ostukava alusel ostetud varade mahu muutuseid: 1) kava algus kuise mahuga 60 miljardit eurot (9. märts 2015); 2) kuiste netoostude suurenemine 80 miljardi euroni (1. aprill 2016); 3) kuiste netoostude vähenemine 60 miljardi euroni (3. aprill 2017); 4) kuiste netoostude vähenemine 30 miljardi euroni (2. jaanuar 2018) ning 5) kuiste netoostude vähenemine 15 miljardi euroni (1. oktoober 2018). Märkus. Viimased andmed pärinevad 21. detsembrist 2018. Väärtuseid üle 600 vähendatakse teguriga 4.

Joonis A kajastab, et need likviidsusnäitajad kipuvad tõusma poliitiliste ja majanduslike sündmuste ajal seoses turu likviidsuse oodatava halvenemisega. Näiteks täheldati tõusu Saksamaa riigivõlakirjade volatiilsuse suurenemise (Bund tantrum)[17] perioodil (mis algas 28. aprillil 2015) ja pärast Ühendkuningriigi referendumit ELi liikmesuse kohta (23. juuni 2016). Ka USA (8. november 2016) ja Prantsusmaa (23. aprill 2017) presidendivalimiste ajal olid need näitajad kõrgemal. Suurimat vähese likviidsuse tõusu võib aga täheldada Itaalia uue valitsuse moodustamisega seotud poliitiliste pingete perioodil (mis algas 28. mail 2018), mil likviidsus halvenes eelkõige Itaalia turul. Need tõusud kajastavad peamiselt riigipõhist likviidsuse halvenemist ning mõju ülekandumine teistele turgudele on piiratud. Peale selle halveneb likviidsus tavaliselt suvel ja aasta lõpu poole, ehkki seda on laia skaalat arvestades joonisel vähem näha. Lisaks sarnanevad täitmispõhise näitaja muutused tellimusraamatu näitaja puhul täheldatud muutustega, aga tunduvad kajastavat rohkem müra. Kindlaid kaalumismeetodeid või mitme meetme liitmist kasutades konstrueeritud liitnäitaja võiks individuaalsete näitajate müra vähendada.

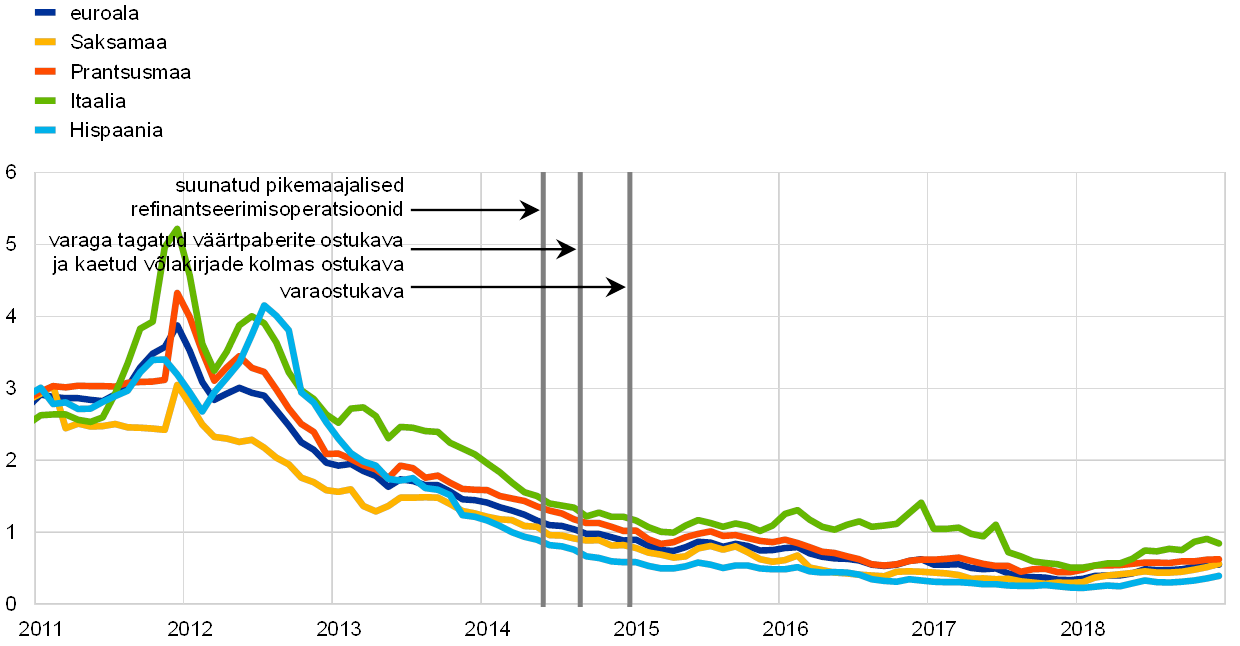

Pankade väga soodsatest rahastamistingimustest said kasu ka ettevõtted ja kodumajapidamised

Toetav rahapoliitiline kurss ja pankade bilansside tugevnemine aitasid jätkuvalt kaasa pankade väikestele rahastamiskuludele. Hoolimata rahastamiskulude hajuvuse suurenemisest euroala riikides 2018. aasta teisel poolel püsisid need kulud märgatavalt allpool taset, mida täheldati enne EKP krediidileevendusmeetmete vastuvõtmist 2014. aasta juunis (vt joonis 18). Pankade väga soodsatest rahastamistingimustest sai kasu laiem majandus ning ettevõtete ja kodumajapidamiste laenutingimused olid euroalal endiselt atraktiivsed. Mittefinantsettevõtetele ja kodumajapidamistele antavate pangalaenude intressimäärad olid ajalooliselt madala taseme lähedal. 2014. aasta juuni alguse ja 2018. aasta detsembri vahelisel ajal langesid need vastavalt ligikaudu 130 ja 110 baaspunkti, mis on märkimisväärselt rohkem kui turul võrdlusalusena kasutatavate intressimäärade muutus (vt joonis 19).

Joonis 18

Pankade võlafinantseerimise liitkulu

(hoiuste ja turupõhiste tagatiseta laenuvahendite liitkulu; protsentides aasta kohta)

Allikad: EKP, Markit iBoxx ja EKP arvutused.

Märkus. Hoiuste liitkulu arvutatakse kui üleööhoiuste, tähtajaliste hoiuste ja nõudmiseni hoiuste uute tehingute intressimäärade keskmisena, kaalutuna nende vastavate tasumata summadega.

Joonis 19

Mittefinantsettevõtetele ja kodumajapidamistele antavate pangalaenude intressimäärad

(protsentides aasta kohta)

Allikas: EKP.

Märkus. Pangalaenude kogukulu näitaja arvutatakse lühi- ja pikaajaliste intressimäärade liitmise teel, kasutades uute tehingute 24 kuu libisevat keskmist.

Mittefinantsettevõtete turupõhised rahastamiskulud püsisid samuti väga soodsad ning neid toetasid ettevõtlussektori varaostukava netoostude jätkuv tulususe vahesid vähendav mõju (vt infokast 3). Sellegipoolest laienesid investeerimisjärgule vastavate mittefinantsettevõtete võlakirjade tulususe vahed võrreldes kriisijärgse madala tasemega järk-järgult ja püsivalt kogu 2018. aasta jooksul tulenevalt suurenevast ebakindlusest seoses euroala ja maailma kasvuväljavaatega.

Krediidivood erasektorile said jätkuvalt kasu väga soodsatest rahastamistingimustest. Mittefinantsettevõtetele ja kodumajapidamistele antud pangalaenude mahu kasvu puhul jätkus järkjärgulise tõusu suundumus, mida täheldati alates 2014. aasta algusest (vt punkt 1.4). Mittefinantsettevõtete võlaväärtpaberite netoemissiooni toetas endiselt ettevõtlussektori varaostukava hoolimata mõningasest aeglustumisest võrreldes möödunud aastaga (vt infokast 3). Kooskõlas EKP väärtpaberiemissioonide statistikaga[18] ulatusid eurodes nomineeritud uued emissioonid 2018. aasta esimesel üheteistkümnel kuul 56 miljardi euroni võrreldes 91 miljardi euroga samal ajavahemikul 2017. aastal. Muudes vääringutes nomineeritud uued netoemissioonid ulatusid 2018. aasta esimese üheteistkümne kuu jooksul –3 miljardi euroni ning samal ajavahemikul 2017. aastal –7 miljardi euroni, mis on kooskõlas ettevõtlussektori varaostukavaga – viimane innustab euroala mittefinantsettevõtteid emiteerima uusi võlakirju eurodes ja lunastama teistes vääringutes võlakirjad.

Madalad baasintressimäärad ja varaostukava suurendasid laenumahtu ja muutsid pankade tingimused uute laenude andmisel leebemaks

Pangad andsid jätkuvalt teada laenutingimuste ja uute laenude üldtingimuste leevendamisest, mida toetasid EKP rahapoliitilised meetmed. Euroala pankade laenutegevuse küsitluse kohaselt avaldas varaostukava jätkuvalt leevendavat mõju pankadest ettevõtetele ja kodumajapidamistele antavate uute laenude üldtingimustele. Peale selle avaldasid EKP rahapoliitilised meetmed pankade laenumahtudele positiivset mõju. Madalad intressimäärad ja euroala jätkuv majanduskasv toetasid laenunõudlust (vt punkt 1.4). Värskeima küsitluse järgi ettevõtete juurdepääsu kohta rahastamisele[19] paranesid 2018. aastal välisrahastamise kättesaadavus ja tingimused väikeste ja keskmise suurusega ettevõtete jaoks. Seda edendasid märkimisväärselt toetav rahapoliitika ja paremad rahastamistingimused VKEde jaoks (vt infokast 3).

Infokast 3

Ettevõtlussektori väärtpaberite ostukava mõju mittefinantsettevõtete rahastamisele euroalal

EKP varaostukava osaks oleva ettevõtlussektori väärtpaberite ostukava eesmärk on leevendada euroala reaalmajanduse rahastamistingimusi. Selles infokastis esitatud EKP analüüsi kokkuvõte viitab sellele, et ettevõtlussektori väärtpaberite ostukava tõi kaasa rahastamistingimuste märkimisväärse leevenemise euroala ettevõtete (v.a pangad) jaoks. See toimus tänu sellele, et ostukava aitas vähendada ettevõtete võlakirjade tulususe vahesid, samuti parandada pakkumistingimusi esmasel ettevõtete võlakirjaturul. Peale selle võib ettevõtlussektori väärtpaberite ostukava olla aidanud suurendada pangarahastust mittefinantsettevõtetele, kes ei kasuta ettevõtete võlakirjaturgu.[20]

Ettevõtlussektori väärtpaberite ostukava on varaostukava osa

Ettevõtlussektori väärtpaberite ostukava koosneb eurosüsteemi poolt investeerimisjärgule vastavate eurodes nomineeritud võlakirjade ostudest, mille on välja lasknud euroalal asutatud pankadevälised ettevõtted (st mittefinantsettevõtted ja kindlustusseltsid). See kuulutati välja 10. märtsil 2016 ja ostud algasid 8. juunil 2016. Alates sellest ajast on eurosüsteem ostnud mittefinantsasutuste emiteeritud võlaväärtpabereid nii esmastel kui ka teisestel turgudel. Need väärtpaberid pidid olema eurosüsteemi refinantseerimisoperatsioonide tagatisena kõlblikud ja nomineeritud eurodes. Selleks ajaks, kui varaostukava kohased netovaraostud 2018. aasta detsembris lõppesid, oli eurosüsteemi omanduses 178 miljardi euro ulatuses ettevõtete võlakirju: see moodustas veidi vähem kui 7% kogu varadest, mida hoiti varaostukavade raames tehtud ostude tagajärjel.

Mõju mittefinantsettevõtete rahastamiskuludele: ettevõtete võlakirjade tulususe vahede vähenemine

Alates ettevõtlussektori väärtpaberite ostukava väljakuulutamisest 2016. aasta märtsis vähenesid ettevõtete võlakirjade tulususe vahed pidevalt kuni 2017. aasta lõpuni ning hakkasid seejärel 2018. aasta jooksul taas sammhaaval suurenema (vt joonis A). Ökonomeetriline analüüs[21] näitab, et ettevõtete võlakirjade tulususe vahede pidevat vähenemist ettevõtlussektori väärtpaberite ostukava jaoks kõlblike võlakirjade puhul alates 2016. aasta keskpaigast kuni 2017. aasta lõpuni võib suurel määral seostada ettevõtlussektori väärtpaberite ostukavaga. Kõlblike ettevõtete võlakirjade tulususe vahede vähenemine kahandas omakorda portfelli tasakaalustamise mõjusid ning tõi kaasa ka selliste ettevõtete võlakirjade tulususe vahede vähenemise, mis ei ole ettevõtlussektori väärtpaberite ostukava alusel tehtavateks ostudeks kõlblikud[22]. 2018. aastal tasakaalustas ja ületas nii üleilmne kui ka euroala ebakindlus ettevõtlussektori väärtpaberite ostukava mõju ning aitas kaasa krediidiriski ja seega ka ettevõtete võlakirjade tulususe vahede järkjärgulisele suurenemisele. Netovaraostude peatumine ettevõtlussektori väärtpaberite ostukava alusel 2018. aasta lõpus ning selle tekitatud nõudlussurve kõrvaldamine langes kokku krediidiriski preemiate ja ettevõtete võlakirjade hindade suurenemisega tasemete suunas, mida täheldati enne kava väljakuulutamist.

Joonis A

Investeerimisjärguga ettevõtete võlakirjade tulususe vahe ja ülemäärased võlakirjapreemiad euroalal

(kuised andmed; protsendipunktides)

Allikad: Merrill Lynchi indeksid ja EKP arvutused.

Märkused. Ülemäärane võlakirjapreemia on ettevõtete krediidiriski marginaali kõrvalekalle võrreldes emitendi mõõdetud makseviivituse riskiga. Esitatud andmeread hõlmavad üksnes investeerimisjärgule vastavaid võlakirju. Vertikaalsed jooned osutavad EKP nõukogu istungitele 10. märtsil 2016 ja 2. juunil 2016. Vt De Santis, R. A., „Credit spreads, economic activity and fragmentation“, EKP teadustoimetised nr 1930, juuli 2016. Viimased andmed pärinevad 2018. aasta detsembrist.

Mõju mittefinantsettevõtete võlaväärtpaberite emiteerimisele

Ettevõtlussektori väärtpaberite ostukava aitas parandada ka pakkumistingimusi ettevõtete võlakirjade esmastel turgudel, eelkõige kõlblike emitentide seas. Mittefinantsettevõtete netoemissioon suurenes 2016. aasta märtsis, mis langes kokku ettevõtlussektori väärtpaberite ostukava väljakuulutamisega ja ettevõtete võlakirjade tulususe vahede vähenemisega. Sestsaadik on see püsinud tugevam kui eelmistel aastatel. Lisaks oli äsja emiteeritud ettevõtlussektori väärtpaberite ostukava puhul kõlblikel võlakirjadel pikem tähtaeg, mis aitas märkimisväärselt pikendada mittefinantsettevõtete emiteeritud, investeerimisjärgule vastavate kõrgema nõudeõiguse järguga tagamata võlakirjade keskmist järelejäänud tähtaega. Lisaks viitavad empiirilised tõendid sellele, et ettevõtlussektori väärtpaberite ostukava tugevdas jätkuvalt mittefinantsettevõtete poolt kõlblike, pigem eurodes kui muudes vääringutes nomineeritud uute võlakirjade emiteerimist. Ka vähese tulususe keskkond ja väikesed ettevõtete võlakirjade tulususe vahed tunduvat olevat tugevdanud emiteerimist väiksema reitinguga emitentide poolt.

Mõju mittefinantsettevõtete rahastamisstruktuurile

Mittefinantsettevõtete võlakirjade emiteerimise kasv, mida on täheldatud viimase kahe ja poole aasta jooksul, kajastab vähemalt esialgu seda, et mõned ettevõtted lähevad laenudelt üle turupõhisele rahastamisele.[23] EKP analüüs, mis hõlmab ajavahemikku alates 2015. aasta lõpust kuni 2017. aasta keskpaigani, näitab, et euroala mittefinantsettevõtete suures valimis esines nende ettevõtete koguvõlakohustustes, kes emiteerisid ettevõtlussektori väärtpaberite ostukava mõttes kõlblikke võlakirju, võlakirjade osakaalu suurenemine ja pikaajaliste laenude osakaalu vähenemine.

Mikromajanduslikke andmeid kinnitavad euroala mittefinantsettevõtete koondfinantskontod. Alates ettevõtlussektori väärtpaberite ostukava väljakuulutamisest kuni 2017. aasta keskpaigani vähenes aasta arvestuses euroala ettevõtete võetud uute pangalaenude osakaal nende emiteeritud uute võlaväärtpaberite osakaalu suhtes. Seega hakkasid euroala mittefinantsettevõtted eelistama oma rahastamisstruktuuris võlainstrumente. Sellest hoolimata on alates 2016. aasta keskpaigast pangalaenude netovool mittefinantsettevõtete sektorisse olnud positiivne ja isegi kiirenenud. 2017. aasta keskpaigast hakkas olukord, kus euroala mittefinantsettevõtted asendasid pangalaenud ajutiselt võlaväärtpaberitega, pöörduma ning uute võetud pangalaenude suhteline osakaal kasvas taas kuni 2018. aasta lõpuni.

Mõju pangalaenude pakkumisele

Kui vaadelda andmeid koos küsitlusest saadud tõenditega, siis tundub, et ettevõtlussektori väärtpaberite ostukava võib olla aidanud vabastada pankade bilansimahtu, mida kasutati seejärel ettevõtlussektori väärtpaberite ostukava puhul mittekõlblikele (peamiselt väiksematele) ettevõtetele laenude andmisel.[24] Küsitlus ettevõtete juurdepääsu kohta rahastamisele näitab, et selliste väikeste ja keskmise suurusega ettevõtete netoosakaal protsentides, kes teatavad pankade laenuandmisvalmiduse suurenemisest – mille puhul on alates 2014. aastast täheldatud kasvusuundumust –, kasvas veelgi mõnevõrra 2016. aasta esimesel poolel, kui hakati rakendama ettevõtlussektori väärtpaberite ostukava. See mõju tundub kõige nähtavam Prantsusmaal, kus ettevõtted on moodustanud suure osa ulatuslikumast võlakirjade emiteerimisest alates ettevõtlussektori väärtpaberite ostukava väljakuulutamisest.

Alates 2014. aastast aitasid rahapoliitika meetmed märkimisväärselt parandada euroala majandustulemusi

Alates 2014. aastast kasutusele võetud väga toetav rahapoliitika on aidanud märkimisväärselt kaasa euroala majanduse paranemisele, mis toetab inflatsiooni lähenemist EKP nõukogu inflatsioonieesmärgile. Eratarbimist toetasid jätkuv tööhõive kasv (mis omakorda kajastas osaliselt hiljutisi tööturureforme) ja kodumajapidamiste jõukuse suurenemine. Ettevõtlusinvesteeringuid toetasid soodsad rahastamistingimused, ettevõtete suurenev kasumlikkus ja tugev nõudlus. Eluasemeinvesteeringuid tehti endiselt jõudsas tempos. Arvestades kõiki rahapoliitika meetmeid, mida on võetud alates 2014. aasta keskpaigast, on kogumõju nii euroala reaalse SKP kasvule kui ka euroala inflatsioonile hinnangute järgi 2016.–2020. aastal kumulatiivselt ligikaudu 1,9 protsendipunkti.[25]

2.2 Eurosüsteemi bilansi muutused varaostude lõpu lähenedes

Alates üleilmse finantskriisi puhkemisest aastatel 2007–2008 on eurosüsteem võtnud mitmesuguseid standardseid, aga ka mittestandardseid rahapoliitilisi meetmeid, mis on avaldanud aja jooksul otsest mõju eurosüsteemi bilansi mahule ja struktuurile. Mittestandardsed meetmed on hõlmanud tagatud laenuoperatsioone, et pakkuda vastaspooltele rahastamist esialgse tähtajaga kuni neli aastat, samuti avaliku ja erasektori emiteeritud varade oste (varaostukava alusel) eesmärgiga parandada rahapoliitika mõju ülekandumist ja leevendada rahastamistingimusi euroalal. 2018. aasta jooksul kasvas eurosüsteemi bilansimaht tänu nendele ebastandardsetele poliitikameetmetele edasi ning jõudis 2018. aasta lõpuks 4,7 triljoni euroni, mis on kõigi aegade kõrgeim tase ja 0,2 triljoni euro võrra suurem kui 2017. aasta lõpus.

Varaostukava tõi 2018. aastal kaasa eurosüsteemi bilansi edasise laienemise, ehkki mõnevõrra aeglasemalt kui eelmistel aastatel, sest igakuiseid netovaraoste vähendati (vt punkt 2.1). 2018. aasta lõpus ulatusid rahapoliitikaga seotud kirjed bilansi varade poolel 3,4 triljoni euroni, moodustades 72% eurosüsteemi bilansi koguvaradest (2017. aasta lõpus oli see näitaja 70%). Need rahapoliitikaga seotud varad hõlmavad euroala krediidiasutustele antud laene, mis moodustasid 16% koguvaradest (vähem kui 2017. aasta lõpu 17%), ning rahapoliitilistel eesmärkidel ostetud varasid, mis moodustasid ligikaudu 56% koguvaradest (2017. aasta lõpus 53%) (vt joonis 20). Muud bilansi finantsvarad koosnesid peamiselt i) eurosüsteemi välisvaluuta- ja kullavarudest, ii) eurodes nomineeritud rahapoliitikavälistest portfellidest ja iii) erakorralisest likviidsusabist, mida mõned eurosüsteemi riikide keskpangad andsid ajutisi likviidsusraskusi kogevatele maksevõimelistele finantseerimisasutustele. Nende muude finantsvarade suhtes kohaldatakse ka eurosüsteemi sisemisi aruandlusnõudeid ja piiranguid, mis tulenevad eelkõige keskpankadepoolse rahastamise keelust, ning mitmesugustes õigusdokumentides[26] sätestatud nõuet, et need ei tohiks sekkuda rahapoliitikasse.

Kohustuste poolel avaldas jätkuvalt toetav rahapoliitika 2018. aastal peamist mõju vastaspoolte reservihoiustele ja hoiustamise püsivõimaluse kasutamisele, mis jäi üldiselt samaks ehk 2 triljoni euro juurde ja moodustas 2018. aasta lõpus 39% kohustustest, mida oli vähem kui 2017. aasta lõpu 42%. Ringluses olevate pangatähtede maht kasvas kooskõlas ajaloolise kasvusuundumusega, ent jäi suhtelise näitajana võrreldes 2017. aasta lõpuga muutumatuks ehk 26% juurde kohustustest. Muud kohustused, sealhulgas kapitali- ja ümberhindluskontod, moodustasid 34% (suurem kui 32% osakaal 2017. aasta lõpus) ning absoluutarvestuses suurenesid need 0,2 triljoni euro võrra (vt joonis 20).

Joonis 20

Eurosüsteemi konsolideeritud bilansi areng

(miljardites eurodes)

Allikas: EKP.