Het jaar in vogelvlucht

De economische expansie in het eurogebied hield in 2018 aan, maar boette aan kracht in. De groei vertraagde van 2,5% in 2017 tot 1,8% in 2018, als gevolg van een reeks ongunstige ontwikkelingen tijdens het jaar. De externe sector, en de verwerkende industrie in het bijzonder, had te lijden van een aanzienlijke verzwakking van de wereldhandel, in combinatie met een aantal land- en sectorspecifieke factoren.

De binnenlandse economie bleef evenwel relatief veerkrachtig, onder impuls van het aanhoudend herstel op de arbeidsmarkt. De werkgelegenheid is met 10 miljoen mensen gestegen sinds het dieptepunt van medio 2013 en de werkloosheid liep terug tot 7,8% in december, het laagste peil sedert oktober 2008. De krachtige dynamiek op de arbeidsmarkt kwam tot uiting in een gestage en breed gedragen loongroei, die uitkwam op 2,2% tijdens het laatste kwartaal. De stijgende werkgelegenheid en hogere lonen droegen op hun beurt bij tot de ondersteuning van de consumptieve bestedingen.

De totale inflatie nam toe in vergelijking met het voorgaande jaar en beliep gemiddeld 1,7% in 2018, hoewel dit veelal de hogere energieprijzen weerspiegelde. Het verloop van de maatstaven van de onderliggende inflatie bleef gedurende het jaar globaal genomen stabiel. De vooruitzichten voor de binnenlandse vraag, de arbeidsmarkt en de loongroei sterkten evenwel ons vertrouwen dat de inflatie verder zou convergeren in de richting van onze doelstelling op middellange termijn.

In juni 2018 verwachtte de Raad van Bestuur dan ook dat het maandelijkse bedrag van de nettoaankopen in het kader van het programma voor de aankoop van activa (asset purchase programme – APP) zou worden verlaagd tot € 15 miljard vanaf september en dat – op voorwaarde dat de actuele gegevens de vooruitzichten voor de inflatie op middellange termijn zouden bevestigen – deze aankopen zouden worden beëindigd in december. Tegelijkertijd deelde de Raad van Bestuur mee te verwachten dat de basisrentetarieven van de ECB ten minste de hele zomer van 2019[1] op het huidige niveau zouden blijven en in ieder geval zo lang als noodzakelijk is om ervoor te zorgen dat het beloop van de inflatie in overeenstemming bleef met de verwachtingen van een duurzame verandering van de inflatie.

Bij de beoordeling van de economische vooruitzichten in december kwam de Raad van Bestuur tot het besluit dat de inschatting van juni grotendeels overeind bleef. Op die basis beëindigde de Raad de nettoaankopen van activa in het kader van het APP en bevestigde hij de nadere forward guidance omtrent het verloop van de rentevoeten. Tegelijkertijd bevestigde de Raad dat een aanhoudende aanzienlijke monetairbeleidsstimulans nodig blijft om steun te geven aan de verdere opbouw van de binnenlandse prijsdruk en de totale-inflatieontwikkelingen op middellange termijn.

Die stimulans zou geleverd worden door forward guidance over de basisrentetarieven, versterkt door herinvestering van de aflossingsbedragen van de aanzienlijke portefeuille aangekochte activa in het kader van het APP. De Raad van Bestuur gaf te kennen dat deze herinvesteringen nog geruime tijd zouden doorgaan nadat de basisrentetarieven stijgen, en in ieder geval zo lang als noodzakelijk is om gunstige liquiditeitscondities en een ruime mate van monetaire accommodatie te handhaven.

De Raad van Bestuur bevestigde ook dat hij in elk geval klaarstond om al zijn instrumenten zo nodig aan te passen om ervoor te zorgen dat de inflatie zich op duurzame wijze blijft ontwikkelen in de richting van onze inflatiedoelstelling.

Het aanhoudend binnenlands herstel en de micro- en macroprudentiële maatregelen droegen eveneens bij tot de ondersteuning van de weerbaarheid van de financiële sector in 2018. De geaggregeerde tier 1-kernkapitaalratio van de belangrijke instellingen beliep aan het einde van het derde kwartaal van 2018 14,2%. De uitstaande niet-renderende leningen (non-performing loans – NPL's) liepen tijdens de eerste drie kwartalen van 2018 met € 94 miljard terug, en de totale NPL-ratio van de belangrijke instellingen in het eurogebied kwam uit op 4,2%, tegen 5,2% een jaar eerder.

Het nemen van risico’s in bepaalde segmenten van de financiële en vastgoedmarkten droeg bij tot lichte tekenen van overwaardering op sommige terreinen, met grote verschillen tussen de landen, terwijl de risico’s in de niet-bancaire financiële sector bleven toenemen. Tegen deze achtergrond werden in de landen van het eurogebied macroprudentiële maatregelen genomen om de systeemrisico's te beperken: in 2018 beoordeelde de ECB 103 kennisgevingen van macroprudentiële beleidsmaatregelen door nationale autoriteiten.

De ECB bleef de hervorming van de referentierentetarieven in het eurogebied steunen, en ontwikkelde in 2018 een nieuw referentietarief voor de geldmarkt. In juni 2018 publiceerde de ECB de methodologie voor de korte rente voor de euro (€STR), die brede steun had gekregen in twee openbare raadplegingen. De €STR berust op gemiddelde dagelijkse volumes van ongeveer € 32 miljard, verhandeld door circa 32 banken. In september 2018 beval de werkgroep risicovrije euroreferentierentes van de private sector de €STR aan als vervanging van de Eonia. De €STR zal beschikbaar zijn in oktober 2019, na grondige interne tests door het Eurosysteem.

In 2018 werd ook een belangrijke stap gezet op het vlak van eurobetalingen. In november ging het Eurosysteem van start met de dienst voor de afwikkeling van directe betalingen in TARGET (TARGET instant payment settlement – TIPS), waarmee de klok rond instantbetalingen kunnen worden uitgevoerd in minder dan tien seconden.

Zoals blijkt uit de Eurobarometer van december, steeg de steun voor de euro in 2018 tot 75%. De ECB zette haar inspanningen voort om de band met de burgers in het eurogebied te versterken en haar verantwoording en transparantie te verbeteren, door in gesprek te gaan met het Europees Parlement, maar ook door de Youth Dialogues uit te breiden en in te zetten op het gebruik van de website, sociale media en het bezoekerscentrum.

Voor het komende jaar blijft een aanzienlijke monetairbeleidsstimulans cruciaal, teneinde de opbouw van de binnenlandse prijsdruk op middellange termijn voort te zetten. Gelet op de voortdurende onzekerheid in verband met geopolitieke factoren, de dreiging van protectionisme en de kwetsbaarheden in de opkomende markten, blijven geduld, voorzichtigheid en volharding geboden bij de monetairbeleidsvoering in het eurogebied.

Frankfurt am Main, april 2019

Mario Draghi

President

Het jaar in cijfers

1 De economische bedrijvigheid bleef gestaag toenemen met meer dan het potentiële groeicijfer, terwijl de kostendruk sterker en breder werd

Na de uitzonderlijk sterke groeidynamiek van 2017 bleef de economische groei in het eurogebied in 2018 toenemen, zij het in een gematigder tempo doordat de buitenlandse vraag afzwakte en een aantal land- en sectorspecifieke factoren de groei drukte. Tegelijkertijd bleven de onderliggende aanjagers van de binnenlandse vraag onveranderd. Verdere verbeteringen van de arbeidsmarkt ondersteunden de particuliere consumptie, terwijl de bedrijfsinvesteringen bleven profiteren van gunstige financieringscondities en betere financiële posities. De aanhoudende uitbreiding en verkrapping van arbeidsmarkten vertaalde zich ook in een verdere versterking en verbreding van de binnenlandse kostendruk. Tegelijkertijd bleven maatstaven voor de onderliggende inflatie doorgaans gematigd. Verwacht wordt echter dat de onderliggende inflatie op de middellange termijn zal stijgen, ondersteund door de monetairbeleidsmaatregelen van de ECB, de aanhoudende economische expansie en stijgende loongroei.

1.1 Minder evenwichtige mondiale groei

Mondiale groei bleef dicht bij langetermijngemiddelde

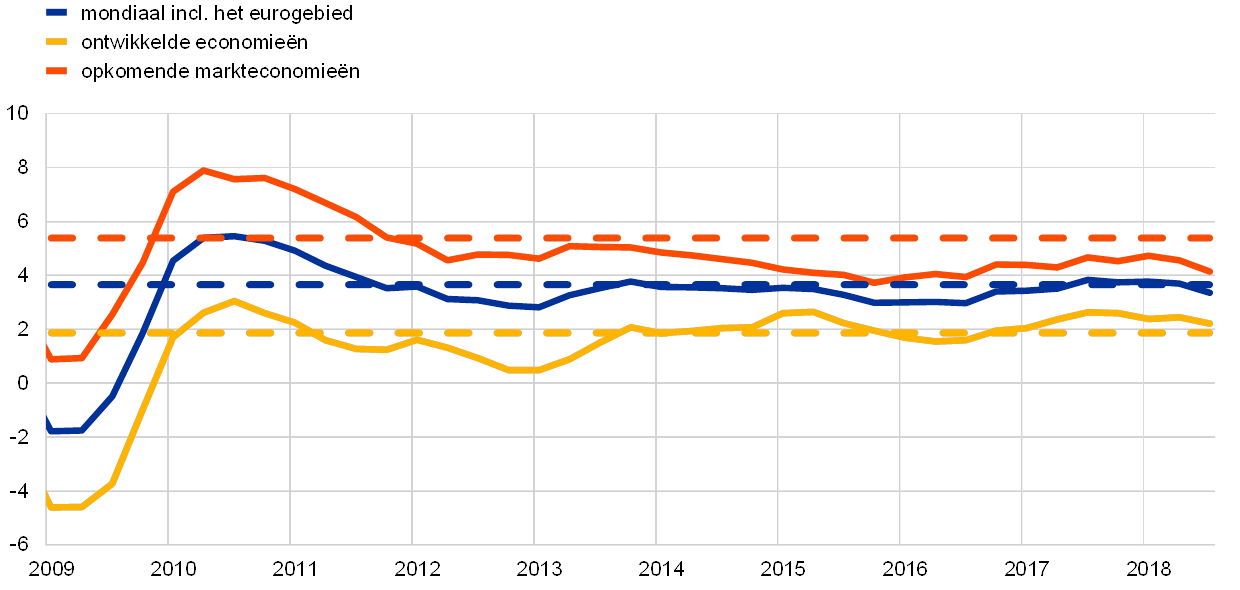

In de eerste drie kwartalen van 2018 bleef de mondiale economische groei doorzetten met een gestaag tempo van 3,6%, vergelijkbaar met het voorgaande jaar en dicht bij het langjarig gemiddelde (zie Grafiek 1). In vergelijking met voorgaande jaren werd deze opleving van de economische bedrijvigheid echter minder gelijkmatig en minder gesynchroniseerd tussen landen. Terwijl de groei zeer fors bleef in de Verenigde Staten, zwakte deze af in een aantal andere economieën, waaronder Japan en een aantal opkomende markten, met name Turkije en Argentinië. Ook in China daalde de bedrijvigheid in de tweede jaarhelft. Wat de verschillende componenten betreft, zwakte de groei van de industriële productie en de wereldhandel af, terwijl de particuliere consumptiegroei stevig bleef.

Grafiek 1

Mondiale bbp-groei

(mutaties in procenten per jaar; kwartaalgegevens)

Bronnen: Haver Analytics, nationale gegevens en berekeningen van de ECB.

Toelichting: Regionale aggregaten worden berekend op basis van het bbp gewogen ten opzichte van de koopkrachtpariteiten. De onderbroken lijnen geven het langjarig gemiddelde (tussen maart 1999 en september 2018) aan.

De werkloosheidsgraad lag in veel landen op het laagste niveau sinds de crisis

Aan het begin van het negende achtereenvolgende jaar van de huidige mondiale groei bleef de werkloosheidsgraad zowel in ontwikkelde economieën als in opkomende markteconomieën dalen en lag deze in veel landen op het laagste niveau sinds de crisis. In sommige gevallen was deze zelfs historisch laag, bijvoorbeeld in het Verenigd Koninkrijk en in Japan. In verschillende ontwikkelde economieën was sprake van een tekort aan met name gespecialiseerde en hooggeschoolde arbeidskrachten.

Er zijn steeds meer signalen dat de aanhoudend afnemende ruimte wat productiecapaciteit en arbeidsmarkten op mondiaal niveau betreft zich geleidelijk, hoewel slechts langzaam, vertaalt in aantrekkende loongroei en hogere onderliggende inflatie. In het OESO-gebied steeg de onderliggende inflatie (ongerekend energie en voedingsmiddelen) tot 2,1% in 2018. De totale inflatie nam veel sterker toe, naar 2,6% op jaarbasis, maar werd in de tweede helft van het jaar weer getemperd, voornamelijk door lagere olieprijzen (zie Grafiek 2).

Grafiek 2

Inflatie in het OESO-gebied

(mutaties in procenten per jaar; maandgegevens)

Bronnen: Haver Analytics, OESO en berekeningen van de ECB.

Ontwikkelingen aan de aanbodzijde waren een sleutelfactor achter de olieprijzen in 2018, in een klimaat dat werd gekenmerkt door een aanhoudend sterke mondiale vraag en krappe voorraden. In de eerste helft van het jaar stegen de olieprijzen geleidelijk van circa USD 67 per vat naar USD 79 per vat, na een beter dan verwachte naleving van de overeengekomen productieverlaging door de 22 OPEC- en niet-OPEC-producenten. Tot aan het vroege najaar fluctueerden de olieprijzen tussen de USD 70 en USD 86 per vat, maar daalden vervolgens naar circa USD 52 per vat aan het einde van het jaar. De stijging naar het hoogtepunt van USD 86 per vat begin oktober hield verband met de angst voor een sterke daling van de olie-uitvoer uit Iran na de herintroductie van sancties door de Verenigde Staten. Eind december daalden de olieprijzen echter aanzienlijk als gevolg van een combinatie van verslechterde vraagvooruitzichten en bezorgdheid over overaanbod doordat de Verenigde Staten, een aantal OPEC-leden en de Russische Federatie hun productie opschroefden. Daarnaast waren er enkele vrijstellingen van de sancties die waren opgelegd aan de Islamitische Republiek Iran. Tegelijkertijd daalden de prijzen van grondstoffen exclusief olie (uitgedrukt in Amerikaanse dollars) in 2018 over de hele linie.[2] De prijzen van voedingsmiddelen en de metaalprijzen bleven in de eerste helft van 2018 overwegend stabiel. In de loop van de tweede helft van het jaar daalden de voedselprijzen in een klimaat dat werd gekenmerkt door een ruime mondiale voedselvoorziening en bezorgdheid over Amerikaanse heffingen en het risico op vergelding door getroffen landen. Vanaf de zomer daalden ook de metaalprijzen als gevolg van een dalende vraag vanuit China en bezorgdheid over een escalatie van de handelsspanningen.

De effectieve wisselkoers van de euro is gestegen

De nominaal-effectieve wisselkoers van de euro is sinds begin 2018 gestegen (zie Grafiek 3). Bilateraal is de waarde van de euro gedaald ten opzichte van andere belangrijke valuta’s. De waardedaling van de euro was met name sterk ten opzichte van de Amerikaanse dollar, de Japanse yen en – hoewel in mindere mate – de Zwitserse frank. Tegelijkertijd steeg de waarde van de euro significant ten opzichte van de meeste valuta’s van opkomende markteconomieën, met name de Chinese renminbi en, als gevolg van binnenlandse tegenvallers, de Turkse lira en de Argentijnse peso.

Grafiek 3

De wisselkoers van de euro

(daggegevens; 1 januari 2015 = 100)

Bronnen: Bloomberg, HWWI, ECB en berekeningen van de ECB.

Toelichting: Nominale effectieve wisselkoers ten opzichte van 38 belangrijke handelspartners.

Wereldwijde vooruitzichten vertroebeld door handelsonzekerheid

Hoewel de mondiale groei zich in een stevig tempo doorzette, werden de vooruitzichten in steeds hogere mate vertroebeld door risico’s en onzekerheden. Er ontstond met name handelsonzekerheid na acties van de Amerikaanse regering en de reacties daarop door de handelspartners van de VS. Dat culmineerde in een tweetal aankondigingen door de Amerikaanse regering van heffingen op USD 250 miljard aan Chinese uitvoer in de zomer, waarna China een vergelding aankondigde met betrekking tot USD 110 miljard aan uitvoer uit de Verenigde Staten. Daarnaast hebben onzekerheden over de brexit de handelsvooruitzichten ook gedrukt. Hoewel de directe gevolgen van deze heffingen op mondiaal niveau beperkt zouden moeten blijven, kunnen dergelijke protectionistische dreigingen het vertrouwen aantasten, mondiale waardeketens verstoren en een negatieve invloed hebben op investeringen, waardoor zij weer een neerwaarts risico vormen voor de mondiale economische vooruitzichten. Aan het einde van het jaar waren er al signalen dat handelsonzekerheid gevolgen begon te hebben voor de uitoefening van bedrijfsactiviteiten. Verdere escalatie van de handelsconflicten zou de mondiale groei ernstig kunnen belemmeren.

1.2 De economische groei zwakte af, maar bleef verenigbaar met aanhoudende expansie

Na de exceptioneel sterke groeidynamiek van 2017 zwakte de reële bbp-groei in het eurogebied af tot 1,8% in 2018 (zie Grafiek 4). Hoewel die terugval hoofdzakelijk was toe te schrijven aan een verzwakking van de wereldhandel speelden ook andere factoren, van meer voorbijgaande aard, een rol. In de eerste helft van 2018 werd de productie in een aantal landen beïnvloed door weergerelateerde verstoringen en arbeidsongeregeldheden, met name in de transportsector. In de tweede helft van het jaar, met name in het derde kwartaal, was er een significante verstoring van de autoproductie na de introductie van de wereldwijd geharmoniseerde testprocedure voor lichte voertuigen op 1 september. Daarnaast werd de afname van de groei mogelijk versterkt door groeiende politieke onzekerheid, met name met betrekking tot de kans op toenemend protectionisme.

Grafiek 4

Reëel bbp van het eurogebied

(mutaties in procenten per jaar; bijdragen in procentpunten)

Bronnen: Eurostat en berekeningen van de ECB.

Toelichting: De jaar-op-jaargroei van het bbp voor het vierde kwartaal van 2018 betreft de voorlopige flashraming, terwijl de meest recente waarnemingen voor de componenten het derde kwartaal van 2018 betreffen.

Tegelijkertijd bleef de onderliggende groeidynamiek solide

Tegelijkertijd bleef de onderliggende groeidynamiek solide, gesteund door een robuuste arbeidsmarkt en gestage inkomens- en winstgroei. De overloopeffecten van de zwakte van – en de toegenomen onzekerheid over – de buitenlandse vraag op de binnenlandse vraag zijn tot nu toe beperkt gebleven.

De particuliere consumptie in het eurogebied steeg in 2018 met een gemiddeld twaalfmaands groeicijfer van ongeveer 1,3%, gesteund door hogere arbeidsinkomens en gunstige financieringsvoorwaarden. Tegelijkertijd had de geleidelijke stijging van de olieprijzen sinds medio 2017 geen significant negatief effect op de groei van het reëel besteedbaar inkomen. Naarmate de economische groei doorzette, werd de bijdrage van belastingen en overdrachten in 2018 iets negatiever. In goede tijden hebben automatische begrotingsstabilisatoren in het algemeen een temperend effect op de groei van het reëel besteedbaar inkomen.

De groei van de binnenlandse vraag, gunstige financieringsvoorwaarden en winstgevendheid van bedrijven bleven in 2018 de bedrijfsinvesteringen in het eurogebied ondersteunen. De investeringen namen ook toe in sectoren die capaciteitsbelemmeringen ondervinden, zoals de transportsector. De minder dynamische externe omgeving en de toegenomen mondiale onzekerheid, met name ten aanzien van handelsbeleid, drukte echter op de bedrijfsinvesteringen, met name van bedrijven die meer zijn blootgesteld aan de externe omgeving. In de toekomst zal de groei van de bedrijfsinvesteringen waarschijnlijk afzwakken in het licht van de minder ondersteunende externe omgeving, een meer gematigde vraag naar eindproducten en de verwachte geleidelijke aanscherping van financieringsvoorwaarden.

Ook de bouwinvesteringen, zowel in woningen als in commercieel vastgoed, bleven verbetering vertonen, zij het ten opzichte van een laag uitgangsniveau, naast het herstel van de huizenmarkten in het eurogebied. Hierin kwam op zijn beurt de toenemende binnenlandse vraag tot uiting, die werd gesteund door groei van het reëel inkomen, een lagerenteomgeving en gunstige kredietvoorwaarden. Toch lijkt het erop dat knelpunten in de arbeidsmarkt in de loop van 2018 de groei in de bouwnijverheid hebben beperkt.

In 2018 was de bijdrage van de externe sector aan de resultaten van het eurogebied als geheel bijzonder bescheiden, in ieder geval significant kleiner dan in 2017. De afnemende buitenlandse vraag, met name vanuit Azië en in het bijzonder naar kapitaalgoederen, ondermijnde als gevolg van toegenomen onzekerheid en opgelopen handelsspanningen de uitvoer van het eurogebied naar deze regio en had een remmend effect op de totale bijdrage van het uitvoersaldo aan het bbp. De uitvoer naar het Verenigd Koninkrijk en China had het meeste te lijden van de veranderende internationale omgeving, terwijl de uitvoer naar de VS daarvan profiteerde, waarschijnlijk dankzij anticipatie-effecten in verband met het risico dat de Amerikaanse regering ook heffingen zou opleggen aan invoer vanuit de EU. Ondersteund door positieve economische ontwikkelingen in het eurogebied toonde de handel zich daar zich aanvankelijk veerkrachtig. In de tweede helft van 2018 deed zich echter een significante verzwakking voor, doordat handelsonzekerheid en nieuwe emissienormen voor auto's de handel in kapitaalgoederen en auto's nadelig beïnvloedden. Ook appreciaties van de wisselkoers van de euro in het verleden hebben mogelijk tot tegenwind geleid.

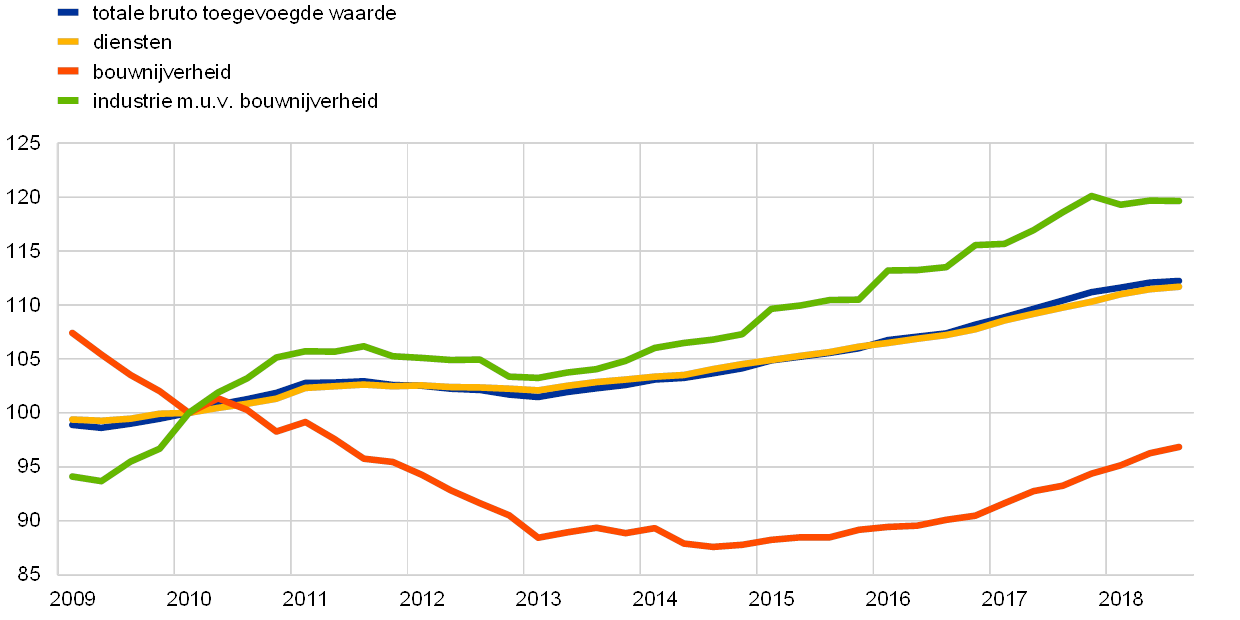

De productiegroei bleef in 2018 breed gedragen door de economische sectoren (zie Grafiek 5). De totale bruto toegevoegde waarde steeg verder, met circa 2%, wat enigszins lager was dan in het voorgaande jaar, maar dicht bij de groeitempo’s van 2015 en 2016. De toegevoegde waarde in de industrie (met uitzondering van de bouwnijverheid) en de toegevoegde waarde in de dienstensector stegen in 2018 met circa 2%. Tegelijkertijd bleef de toegevoegde waarde in de bouwnijverheid groeien – hoewel deze wel onder het niveau van voor de crisis bleef – en steeg met circa 4%. Dit bevestigt eens te meer dat de bouwnijverheid zich steeds meer herstelt van de lange periode van inkrimping of trage groei die volgde na het begin van de financiële crisis in 2008.

Grafiek 5

Reële bruto toegevoegde waarde naar bedrijfstak in het eurogebied

(index: 2010-I = 100)

Bronnen: Eurostat en berekeningen van de ECB.

Toelichting: De meest recente waarnemingen betreffen het derde kwartaal van 2018.

De arbeidsmarkten in het eurogebied bleven verbetering laten zien, terwijl de uitsplitsing naar leeftijd van de werkgelegenheidsgroei veranderde

De arbeidsmarkten in het eurogebied bleven zich in 2018 verder herstellen; sinds het dieptepunt in 2013 is het aantal werkenden met ongeveer 10 miljoen personen gegroeid

De arbeidsmarkten in het eurogebied bleven zich in 2018 verder herstellen (zie Grafiek 6). De werkloosheidsgraad bleef in 2018 dalen en bedroeg in december 7,8%, het laagste niveau sinds oktober 2008. De daling van de werkloosheid, die in de tweede helft van 2013 inzette, was zowel bij mannen als bij vrouwen en in alle leeftijdsgroepen te zien. Wel blijft de werkloosheidsgraad significant verschillen tussen landen in het eurogebied. In het vierde kwartaal van het jaar lag het aantal werkenden in het eurogebied 1,3% boven het niveau van hetzelfde kwartaal van 2017 en 6,7% boven het laatste dieptepunt in het tweede kwartaal van 2013. In de loop van de gehele herstelperiode is het aantal werkenden toegenomen met ongeveer 10 miljoen personen. Daarmee is de werkgelegenheid gestegen tot boven de piek die vóór de crisis, in het eerste kwartaal van 2008, werd bereikt. De werkgelegenheidsgroei is in de herstelperiode breed gedragen, zowel in veel landen als in veel sectoren, en is tot stand gekomen tegen een achtergrond van een verder groeiend arbeidsaanbod.

Grafiek 6

Arbeidsmarktindicatoren

(percentage van de beroepsbevolking; groei op kwartaalbasis; voor seizoen gecorrigeerd)

Bron: Eurostat.

Toelichting: De meest recente waarnemingen betreffen het vierde kwartaal van 2018. De werkgelegenheidsgroei op kwartaalbasis voor het vierde kwartaal van 2018 betreft de voorlopige flashraming.

Bij nadere beschouwing van de samenstelling van de werkgelegenheidsgroei in de loop van het herstel blijkt dat de groei zich heeft geconcentreerd rondom ouderen.[3] Circa driekwart van de cumulatieve werkgelegenheidsgroei is zelfs toe te schrijven aan personen tussen 55 en 74 jaar oud. De toenemende indienstneming van oudere bevolkingsgroepen tijdens het herstel is voornamelijk een gevolg van de toenemende participatiegraad van deze groep. Aangenomen kan worden dat dit grotendeels een weerspiegeling is van de impact van eerdere pensioenhervormingen en de steeds hogere opleidingsniveaus in deze groep. De significante toename van het aandeel oudere werknemers zou kunnen leiden tot verstrekkende veranderingen in de economie als gevolg van de impact op zowel consumptie-, spaar- en beleggingspatronen als op loon- en productiviteitsontwikkelingen.[4] Circa één derde van de werkgelegenheidsgroei in de loop van de herstelperiode is toe te schrijven aan parttime arbeid, wat nauw verband houdt met de opwaartse trend voor de langere termijn van een steeds groter arbeidsaanbod door vrouwen en oudere werknemers, naast een aanhoudende concentratie van de werkgelegenheidsgroei in de dienstensector.[5] Verwacht kan worden dat tekorten aan arbeidskrachten in sommige landen en sectoren zullen bijdragen tot een afzwakking van deze aanhoudende trend.

Overheidstekort blijft afnemen, maar in wisselende mate blijven er risico’s bestaan

Het overheidstekort in het eurogebied nam af, hoofdzakelijk als gevolg van gunstige conjuncturele ontwikkelingen

Het overheidstekort in het eurogebied bleef in 2018 afnemen en bereikte 0,6% van het bbp, een niveau dat sinds het begin van de Economische en Monetaire Unie (EMU) in 1999 zelden is voorgekomen (zie Grafiek 7). Net als de afgelopen jaren was de afname van het algehele tekort voor een groot deel toe te schrijven aan gunstige conjuncturele ontwikkelingen in combinatie met dalende rentelasten, door de voortgaande vervanging van aflopend duur schuldpapier door lagerrentend schuldpapier. De koers van het begrotingsbeleid in het eurogebied[6] was in 2018 overwegend neutraal, hoewel het totaal voor het eurogebied significante verschillen maskeerde doordat grote meevallers in een klein aantal landen de procyclische budgettaire versoepeling in kwetsbare landen voor het totaal compenseerden.

Grafiek 7

Begrotingssaldo en begrotingskoers

(in procenten bbp)

Bronnen: Eurostat en berekeningen van de ECB.

Tegen een achtergrond van toenemende economische bedrijvigheid droeg het afnemende overheidstekort bij aan een aanhoudende daling van de bruto schuldquote als percentage van het bbp, van 86,6% in 2017 naar 84,8% in 2018. Hoewel de schuldquote volgens de prognose de komende jaren eveneens zal dalen, mag hierbij niet worden vergeten dat deze significant hoger blijft dan aan het begin van de EMU. Een hoog schuldenpeil zorgt voor kwetsbaarheid, met name in landen die onder een lage potentiële productiegroei lijden en met toenemende demografische opgaven te maken hebben (zie Kader 1). Die landen zouden in geval van een verslechtering van de economische bedrijvigheid of toenemende rentelasten slechts beperkte marges hebben om het begrotingsbeleid bij te stellen. Derhalve zouden deze landen er goed aan doen om buffers op te bouwen nu de economische omstandigheden dat toelaten.

Kader 1

Gevolgen van de vergrijzing voor de begrotingen

Vergrijzing vormt een risico voor de houdbaarheid van de overheidsfinanciën in het eurogebied. Doordat mensen langer leven en minder kinderen krijgen, vergrijzen samenlevingen. Deze demografische verandering is goed terug te zien in de stijgende grijze druk of ouderdomsafhankelijkheidsratio, dat wil zeggen de verhouding tussen het aantal personen van 65 jaar of ouder en de bevolking van beroepsgeschikte leeftijd. Eurostat verwacht dat deze verhouding zal stijgen, van 31% in 2016 naar 52% in 2070 in het eurogebied als geheel. De grootste stijging zal de komende twee decennia plaatsvinden, doordat de babyboomgeneratie de pensioengerechtigde leeftijd nadert. Hoewel vergrijzing in potentie ook grote, ongunstige macro-economische gevolgen heeft, bijvoorbeeld voor de productiviteit, de beroepsbevolking en het evenwichtsniveau van de reële rente, beperken we ons in dit Kader tot de gevolgen voor de begrotingen.

De komende decennia zal de vergrijzing significante gevolgen hebben voor de overheidsfinanciën. De vergrijzingsgerelateerde overheidsuitgaven in het eurogebied, die in 2016 een kwart van het bbp bedroegen, zijn naar internationale maatstaven al hoog. Volgens het Ageing Report 2018 zullen deze naar verwachting nog verder stijgen, naar 28% van het bbp in 2040, en vervolgens licht dalen, naar 27% van het bbp in 2070 (zie Grafiek A).[7] Het algemene beeld maskeert aanzienlijke verschillen tussen landen. De voorziene veranderingen aan het totaal aan vergrijzingsgerelateerde uitgaven variëren van een stijging met 12,9 procentpunten van het bbp in Luxemburg tot een daling met 6,4 procentpunten van het bbp in Griekenland tijdens de periode 2016-2070.[8] Als er niets wordt ondernomen met betrekking tot de stijgingen van de vergrijzingsgerelateerde uitgaven zullen deze op middellange tot lange termijn tot zeer hoge bedragen oplopen. Hierdoor zou op middellange termijn de houdbaarheid van de begrotingen al problematisch kunnen worden, met name in landen die momenteel al een hoge overheidsschuld hebben (zie Grafiek B). Voor sommige landen, met name Frankrijk, Italië en Spanje, wordt echter voorzien dat de vergrijzingsgerelateerde kostendruk tegen 2070 zal zijn gedaald van het hoogtepunt op de middellange termijn (zie Grafiek A).

Grafiek A

Totale vergrijzingsgerelateerde uitgaven in het eurogebied

(in procenten bbp)

Bron: Ageing Report 2018.

Grafiek B

Vergrijzingsgerelateerde druk op de uitgaven en actuele schuldniveaus in de verschillende landen

(x-as: overheidsschuldquote in 2017; y-as: verandering in totale vergrijzingsgerelateerde uitgaven als percentage van het bbp, 2016-2040)

Bronnen: The 2018 Ageing Report en Eurostat.

Toelichting: Griekenland is buiten beschouwing gelaten, aangezien dit een uitschieter is met een overheidsschuldquote van 176,1% van het bbp in 2017 en een afname van het totaal aan vergrijzingsgerelateerde uitgaven met 4,6% van het bbp.

Met name pensioenuitgaven en uitgaven aan gezondheidszorg en langdurige zorg worden door de vergrijzing beïnvloed. Door de toename van het aantal begunstigden van publieke pensioenregelingen, die bovendien worden geconfronteerd met dalende aantallen premiebetalende deelnemers, zullen de tekorten in pensioenstelsels – en uiteindelijk in de begrotingssaldo’s – groeien, tenzij de parameters worden bijgesteld. Bovendien zullen de stelsels voor gezondheidszorg en langdurige zorg naar verwachting de komende decennia een belasting vormen voor de overheidsfinanciën, aangezien deze stelsels hoofdzakelijk vanuit publieke middelen worden gefinancierd. De gevolgen van de vergrijzing voor de overheidsinkomsten zijn complexer van aard, omdat de effecten daarvan op de verschillende belastinggrondslagen (bijvoorbeeld consumptie, arbeidsinkomen en vermogen) elkaar voor een deel zullen compenseren en naar verwachting in de loop van de tijd zullen variëren.

Om een beeld te geven van een deel van de onzekerheid met betrekking tot de voorspelde vergrijzingsgerelateerde prognoses zijn in het Ageing Report diverse ongunstige gevoeligheidsanalyses en risicoscenario’s opgenomen, die inderdaad wijzen op een hogere kostendruk (zie Grafiek C). Eén risicoscenario wijst op hogere kosten voor gezondheidszorg en langdurige zorg, als gevolg van intensiever gebruik van kostbare medische apparatuur en een sterkere opwaartse convergentie van de levensstandaard. In dit scenario zou de stijging van het totaal aan vergrijzingsgerelateerde uitgaven aan het einde van de ramingsperiode in 2070 ruim twee keer zo groot zijn als in het basisscenario. Ook een lagere groei van de totale factorproductiviteit (TFP) dan in de centrale projecties is aangenomen zou op lange termijn tot aanzienlijk hogere kosten leiden.

Grafiek C

Scenario’s vergrijzingsgerelateerde uitgaven in het eurogebied

(in procenten bbp)

Bron: Ageing Report 2018.

Toelichting: Voor het TFP-risicoscenario is uitgegaan van convergentie naar een lagere TFP-groei in 2070, te weten naar 0,8% in plaats van 1%. In het risicoscenario van de AWG wordt uitgegaan van een hogere inkomenselasticiteit met betrekking tot uitgaven voor gezondheidszorg (als gevolg van een toenemend gebruik van kostbare medische technologie) en hogere kosten voor langdurige zorg (als gevolg van meer dekking van ontvangers van langdurige zorg en opwaartse convergentie van de reële levensstandaard).

Om de vergrijzingsgerelateerde druk op de uitgaven in de toekomst het hoofd te bieden, hebben de meeste eurolanden de afgelopen jaren pensioenhervormingen doorgevoerd, in sommige gevallen aangevuld met beperktere hervormingen van de stelsels voor gezondheidszorg en langdurige zorg. Dergelijke hervormingen kwamen vooral voort uit bezorgdheid over de houdbaarheid van de overheidsfinanciën als gevolg van de schuldencrisis. Met name in landen die onderworpen waren aan macro-economische aanpassingsprogramma’s waren de pensioenhervormingen substantieel. Hoewel deze landen mede dankzij deze hervormingen de risico’s voor de houdbaarheid van pensioenen deels hebben kunnen beperken, zijn de hervormingen recentelijk gestagneerd en zijn ze in een aantal gevallen zelfs teruggedraaid of bestaat er een significant risico dat dit gaat gebeuren.

Voor de toekomst zullen met name landen die nu al hoge overheidsschulden hebben zich moeten wapenen tegen de komende demografische veranderingen. Om de potentiële druk op de uitgaven die is toe te rekenen aan socialezekerheidsstelsels te beperken, zullen landen verdere hervormingen moeten doorvoeren als zij geen budgettaire buffers aanleggen, en moet het terugdraaien van hervormingen worden vermeden. Wat de concrete beleidsmaatregelen betreft, kunnen de vereiste hervormingen tussen landen verschillen, mede naargelang de verschillende uitgangsposities en maatschappelijke voorkeuren. Zo hebben sommige landen mogelijk een voorkeur voor hervorming van de pensioenrechten en het nog verder stimuleren van private oudedagsvoorzieningen. Andere landen kunnen er juist een voorkeur voor hebben om de pensioengerechtigde leeftijd te koppelen aan de levensverwachting, terwijl de uitkeringsquote van het stelsel gelijk blijft. Weer andere landen kiezen mogelijk voor hogere premies, hoewel dat voor jongere generaties een zware belasting kan vormen. Deze opties sluiten elkaar niet uit en kunnen ook gecombineerd worden uitgevoerd. Bij het vormgeven van pensioenhervormingen is het eveneens belangrijk om rekening te houden met de potentiële gevolgen voor het arbeidsaanbod en de aanbodzijde van de economie, aangezien een hogere potentiële groei essentieel is voor de verbetering van de maatschappelijke dienstverlening. Idealiter worden pensioenhervormingen aangevuld met arbeidsmarkthervormingen die met name de participatie van oudere werknemers bevorderen. Ten slotte is het voor begrotingsinstanties belangrijk om te voorkomen dat er onzekerheid ontstaat ten aanzien van het risico dat hervormingen ongedaan worden gemaakt, waardoor de houdbaarheid van de overheidsfinanciën zou kunnen worden ondermijnd.

De naleving van het SGP is het zwakst in de meest kwetsbare landen

In dat verband is het zorgwekkend dat de naleving van het Stabiliteits- en Groeipact (SGP) het zwakst is in de landen die het meest kwetsbaar zijn voor schokken. Sterker nog, afgaand op de ramingen van de Europese Commissie hebben de meeste landen die er begrotingstechnisch nog niet goed voorstaan in 2018 niet aan hun inspanningstoezeggingen in het kader van het SGP voldaan. Van de zeven eurolanden die naar oordeel van de Commissie het risico lopen om in 2018 af te wijken van de preventieve tak van het SGP hebben vier landen – België, Frankrijk, Italië en Portugal – een schuldquote van ruim 90% van het bbp. Daar komt nog bij dat hoewel Spanje – het enige land dat in 2018 aan een buitensporigtekortprocedure (excessive deficit procedure – EDP) is onderworpen – naar verwachting de EDP-correctiedeadline voor 2018 zal gaan halen, deze prestatie een hoog en oplopend structureel tekort maskeert (in tegenstelling tot de aanbevolen verbetering). Verder wijst de beoordeling van de Europese Commissie erop dat slechts tien landen voornemens zijn om aan het SGP te voldoen, zo blijkt uit ontwerpbegrotingen voor 2019. Vooral zorgwekkend is het feit dat de meeste landen met een hoog schuldenpeil niet tot deze tien behoren.

De hervormingsbereidheid in het eurogebied blijft beperkt

De vooruitgang met betrekking tot hervormingen is tot stilstand gekomen; geen van de CSR’s voor 2017 is volledig uitgevoerd

De landspecifieke aanbevelingen (country-specific recommendations – CSR’s) bevatten op individuele landen afgestemde beleidsaanbevelingen voor het versterken van economische groei en veerkracht terwijl de overheidsfinanciën gezond blijven. De CSR’s worden door lidstaten gezamenlijk goedgekeurd in de Europese Raad. Net als vorig jaar concludeerde de Commissie dat met de uitvoering van de overgrote meerderheid – meer dan 90% – van de hervormingsaanbevelingen die in 2017 aan eurolanden zijn verstrekt slechts “enige” of “beperkte” vooruitgang is geboekt terwijl er geen enkele volledig is uitgevoerd (zie Grafiek 8).[9]

Grafiek 8

Tenuitvoerlegging van de landspecifieke aanbevelingen door eurolanden

Bronnen: Berekeningen van de ECB op basis van de Landverslagen van de Europese Commissie.

Toelichting: De grafiek geeft de tenuitvoerlegging van CSR’s op rubrieksniveau voor het jaar weer zoals beoordeeld door de Europese Commissie in het respectieve Landverslag dat het jaar daarop is gepubliceerd. “Volledige uitvoering” betekent dat de lidstaat alle maatregelen heeft uitgevoerd die nodig zijn om op passende wijze gevolg te geven aan de CSR; “aanzienlijke vooruitgang” betekent dat de lidstaat maatregelen heeft goedgekeurd die voor een groot deel gevolg geven aan de CSR en dat de meeste daarvan zijn uitgevoerd; “enige vooruitgang” betekent dat de lidstaat maatregelen heeft goedgekeurd waarmee deels aan de CSR gevolg wordt gegeven en/of dat de lidstaat maatregelen heeft goedgekeurd waarmee aan de CSR gevolg wordt gegeven, maar dat er nog flink wat werk moet worden verzet om volledig gevolg aan de CSR te geven aangezien nog maar enkele goedgekeurde maatregelen zijn uitgevoerd; “beperkte vooruitgang” betekent dat de lidstaat bepaalde maatregelen heeft aangekondigd, maar dat deze slechts in beperkte mate gevolg geven aan de CSR en/of dat de lidstaat voorstellen zonder wetgevend karakter heeft gedaan, maar zonder verdere opvolging in uitvoerende zin; en “geen vooruitgang” betekent dat de lidstaat niet op geloofwaardige wijze maatregelen heeft aangekondigd of goedgekeurd om gevolg te geven aan de CSR. CSR’s voor de tenuitvoerlegging van het SGP zijn buiten beschouwing gelaten.

Goed opgezette structurele hervormingen kunnen aanzienlijke voordelen opleveren voor burgers van het eurogebied als gevolg van sterkere en meer inclusieve werkgelegenheids- en inkomensgroei. Uit een recente analyse van het Eurosysteem blijkt dat er volop gelegenheid is voor hervormingen die tegelijk de veerkracht, de groei op lange termijn en de sociale rechtvaardigheid bevorderen.[10] Een voorbeeld daarvan zijn hervormingen die betrekking hebben op ‘politieke rente’ of rent-seeking, met name hervormingen die de concurrentie op de productenmarkt en de kwaliteit van openbare instellingen bevorderen. Evenzo verbetert beleid gericht op de ondersteuning van onderwijs en permanente educatie niet alleen de groeivooruitzichten van een economie voor de lange termijn, maar ook de baankans van kwetsbare groepen in de samenleving.

1.3 Inflatie op een hoger pad

De totale inflatie in het eurogebied, gemeten naar de geharmoniseerde consumptieprijsindex (HICP), steeg in 2018 naar gemiddeld 1,7% ten opzichte van 1,5% het jaar daarvoor. Deze stijging weerspiegelt grotendeels hogere bijdragen van de energieprijzen en, in mindere mate, die van voedingsmiddelen. Daar staat tegenover dat de bijdrage van de onderliggende inflatie, gemeten naar de HICP-inflatie met uitzondering van energie en voedingsmiddelen, overwegend gelijk bleef. Deze inflatiemaatstaf bleef gematigd en bewoog in de loop van het jaar in essentie zijwaarts rond de 1% (zie Grafiek 9).

Grafiek 9

HICP-inflatie en bijdragen van de componenten

(mutaties in procenten per jaar; bijdragen in procentpunten)

Bronnen: Eurostat en berekeningen van de ECB.

De ontwikkeling van de energieprijzen had een sterke invloed op het profiel van de totale HICP-inflatie in de loop van het jaar. Onder invloed van de stijgende prijzen van ruwe aardolie steeg de energie-inflatie tussen april en juli sterk en deze bleef daarna op jaarbasis sterk hoger (met een piek van bijna 11% in oktober 2018). Derhalve steeg de bijdrage van de energie-inflatie aan de totale inflatie van 0,2 procentpunt in het eerste kwartaal van 2018 naar 0,9 en 0,8 procentpunt in de laatste twee kwartalen van 2018. De ontwikkeling van de prijzen van onbewerkte voedingsmiddelen leverden een bijdrage aan dit profiel als gevolg van de door het weer veroorzaakte sterke toenamen van de prijswijzigingen voor groenten en fruit tijdens de zomermaanden, die echter de laatste maanden van het jaar weer afnam. Daardoor is de bijdrage van onbewerkte voedingsmiddelen aan de totale inflatie gestegen van nul in het eerste kwartaal van 2018 naar ruim 0,2 procentpunt in september 2018, om vervolgens in het laatste kwartaal van 2018 weer iets te dalen.

Inflatie met uitzondering van voedingsmiddelen en energie bleef gematigd

De HICP-inflatie met uitzondering van energie en voedingsmiddelen bleef ten opzichte van 2017 ongewijzigd, en bewoog zich net als andere indicatoren van de onderliggende inflatie in de loop van het jaar overwegend zijwaarts.[11] Maar als de volatielere componenten, die gerelateerd zijn aan kleding en reizen, ook buiten beschouwing worden gelaten, nam deze onderliggende indicator van de inflatie toe.

De vrij gematigde ontwikkeling van de HICP-inflatie met uitzondering van energie en voedingsmiddelen is waargenomen in beide hoofdcomponenten, te weten dienstverlening en industriële goederen met uitzondering van energie. De inflatie voor industriële goederen met uitzondering van energie vertoonde enige volatiliteit en nam tot september 2018 af alvorens weer enigszins toe te nemen, en bedroeg in 2018 0,4%, evenals in 2017. Wat betreft de indicatoren van de prijsdruk in verschillende stadia van de prijsketen steeg in de loop van 2018 zowel het mutatietempo op jaarbasis van de producentenprijzen voor de binnenlandse afzet van consumptiegoederen met uitzondering van voedingsmiddelen als het mutatietempo van de invoerprijzen voor consumptiegoederen met uitzondering van voedingsmiddelen. Wat de invoerprijzen betreft weerspiegelde dit in essentie de afnemende impact van de appreciatie van de euro in 2017, terwijl de producentenprijzen waarschijnlijk de stijging van de inputkosten en de detailhandelsafzet weerspiegelden. De dienstenprijsinflatie bleef in 2018 overwegend onveranderd op 1,3%, ruim onder het langetermijngemiddelde. In het laatste kwartaal van 2018 stegen de dienstenprijzen op jaarbasis iets sneller, maar dat was grotendeels een gevolg van het basiseffect van de vrij zwakke ontwikkeling van de diensteninflatie tijdens dezelfde maanden in 2017. In het algemeen is de stijging van de loongroei nog niet terug te zien in de inflatie van de dienstenprijzen, die voor een groot deel door de arbeidskosten worden bepaald.

De groei op jaarbasis van de loonsom per werknemer bleef toenemen

De binnenlandse kostendruk zoals afgemeten aan de groei van de bbp-deflator bleef tijdens de eerste drie kwartalen van 2018 constant en iets boven het cijfer dat in de tweede helft van 2017 werd bereikt (zie Grafiek 10). De groei van de loonsom per werknemer op jaarbasis, die medio 2016 een dieptepunt had bereikt, bleef in 2018 stijgen en bedroeg in het derde kwartaal van het jaar 2,5%, hoger dan het historisch gemiddelde (sinds 1999) van 2,1%. Al met al weerspiegelde de versnelling van de loongroei de verbeterde omstandigheden op de arbeidsmarkt (zie paragraaf 1.2 hierboven) en het wegebben van de factoren die in het verleden hadden bijgedragen tot een beperking van de loongroei, zoals de impact van de eerdere lage inflatie die het gevolg was van formele en informele loonindexeringen en de effecten van arbeidsmarkthervormingen die tijdens de financiële crisis in een aantal landen zijn doorgevoerd. Tegen een achtergrond van gematigd gunstige vraag vertaalde de sterkere loongroei zich in een snellere stijging van de arbeidskosten per eenheid product, maar de gevolgen daarvan voor de binnenlandse kostendruk werd verzacht door de winstontwikkeling (afgemeten aan het bruto exploitatie-overschot), die in recente kwartalen is afgezwakt, deels als gevolg van de negatieve impact van de verslechtering van de ruilvoet die verband hield met hogere olieprijzen.[12]

Grafiek 10

Uitsplitsing van de bbp-deflator

(mutaties in procenten per jaar; bijdragen in procentpunten)

Bronnen: Eurostat en berekeningen van de ECB.

De inflatieverwachtingen voor de lange termijn waren in 2018 iets hoger dan in 2017. De verwachtingen voor de inflatie vijf jaar vooruit uit de Survey of Professional Forecasters van de ECB bleven voor een aantal opeenvolgende kwartalen ongewijzigd op 1,9%, iets hoger dan in 2017. De marktgebaseerde indicatoren van de langetermijn-inflatieverwachtingen, zoals de vijfjaars geïndexeerde swaprente vijf jaar vooruit, vertoonden enige volatiliteit en namen tegen het einde van het jaar af, maar bleven gemiddeld grotendeels ongewijzigd ten opzichte van 2017.

1.4 Gunstige financieringsvoorwaarden ondersteunden kredietverlening en geldgroei

In 2018 werden de financiële markten in het eurogebied beïnvloed door onzekerheid met betrekking tot de mondiale en binnenlandse economische vooruitzichten in het eurogebied in combinatie met door politieke factoren veroorzaakt ‘risk off’-sentiment, met name in verband met de brexit, handelsprotectionisme en onzekerheid over de beleidskoers van de Italiaanse regering omtrent de overheidsfinanciën. De geldmarktrente en rendementen op langerlopende obligaties bleven zeer laag, met name dankzij de voortzetting van het accommoderend monetair beleid door de ECB. De financieringsvoorwaarden steunden de bedrijfsinvesteringen, terwijl het vermogen van huishoudens de particuliere consumptie steunde. De geldgroei zwakte af, terwijl de groei van de kredietverlening aan de private sector verder versnelde.

Het rendement op overheidsobligaties in het eurogebied bleef overwegend ongewijzigd

Het rendement op overheidsobligaties in het eurogebied bleef in 2018 overwegend ongewijzigd, maar vertoonde tegen het einde van het jaar een lichte stijging (zie Grafiek 11). Dit was grotendeels het gevolg van overloopeffecten van de geleidelijke afbouw van accommoderend monetair beleid in de Verenigde Staten en de toegenomen spreads in Italië, die tot dusverre slechts beperkte overloopeffecten hebben gehad op andere overheidsobligatiemarkten in het eurogebied. Het bbp-gewogen gemiddelde van de rendementen op tienjaars overheidsobligaties in het eurogebied bedroeg op 31 december 2018 1,01% en bleef daarmee vrijwel ongewijzigd ten opzichte van het gemiddelde in 2017. De spread van de tienjaars overheidsobligaties in de eurolanden steeg ten opzichte van de Duitse tienjaars overheidsobligaties bescheiden, tegen een achtergrond van heersende onzekerheid met betrekking tot begrotingsbeleid.

Grafiek 11

Rendementen op tienjaars overheidsobligaties in het eurogebied, de Verenigde Staten en Duitsland

(procenten per jaar; daggegevens)

Bronnen: Bloomberg, Thomson Reuters Datastream en berekeningen van de ECB.

Toelichting: De gegevens voor het eurogebied betreffen het tienjaars bbp-gewogen gemiddelde van de rendementen op overheidsobligaties. De laatste waarneming betreft 31 december 2018.

De aandelenkoersen in het eurogebied daalden fors

De aandelenkoersen in het eurogebied daalden in 2018 fors, tegen een achtergrond van oplopende internationale spanningen, politieke onzekerheid in Italië en de geleidelijke normalisering van accommoderend monetair beleid in ontwikkelde economieën (zie Grafiek 12). Meer specifiek daalde een ruime index voor aandelenkoersen van niet-financiële ondernemingen (NFC’s) in het eurogebied in de loop van 2018 met 12,6%, terwijl een index van de aandelenkoersen van banken in het eurogebied daalde met 33,3%. De aandelenkoersen van NFC’s in de Verenigde Staten waren veerkrachtiger dan die in het eurogebied, als gevolg van de sterke macro-economische dynamiek, die voor een deel samenhing met de procyclische budgettaire stimuleringsmaatregelen.

Grafiek 12

Aandelenindices in het eurogebied en de Verenigde Staten

(index: 1 januari 2017 = 100)

Bron: Thomson Reuters Datastream.

Toelichting: Voor het eurogebied worden de EURO STOXX-bankenindex en de Datastream-beursindex voor niet-financiële ondernemingen (NFC’s) getoond en voor de Verenigde Staten de S&P-bankenindex en de Datastream-beursindex voor NFC’s. De laatste waarneming betreft 31 december 2018.

Financieringsvoorwaarden ondersteunden bedrijfsinvesteringen

Over het algemeen bleven de bedrijfsinvesteringen in 2018 steun ondervinden van de gunstige financieringsvoorwaarden voor NFC’s, hoewel de externe financieringsstromen van NFC’s iets afnamen (zie Grafiek 13). Deze afname was vooral het gevolg van een verminderd aanbod van "overige” financieringsbronnen (waaronder intragroepsleningen en handelskredieten). Tegelijkertijd werd de netto-uitgifte van genoteerde aandelen, niet-genoteerde aandelen en deelnemingen gedrukt door bijzondere factoren en door de betrekkelijk hoge kosten van financiering middels eigen vermogen. Ondanks een geleidelijke groei van het rendementsecart van bedrijfsobligaties in de loop van 2018 bleef de uitgifte van schuldbewijzen steun ondervinden van het aankoopprogramma voor bedrijfsobligaties (CSPP), dat in juni 2016 werd geïntroduceerd (zie Kader 3). Bovendien versnelde de twaalfmaands groei van bankleningen aan NFC’s in 2018 verder. Het herstel van de kredietgroei is vanaf medio 2014 ondersteund door de significante daling van de rentetarieven voor bancaire kredietverlening overal in het eurogebied (zie Paragraaf 2.1), die in 2018 doorzette. Dit was in niet geringe mate toe te schrijven aan de bijzondere monetairbeleidsmaatregelen van de ECB, die voor algemene verbetering hebben gezorgd in het aanbod van en de vraag naar bankleningen. Daarnaast hebben banken vooruitgang geboekt met het consolideren van hun balans, hoewel het volume aan niet-renderende leningen in enkele landen hoog bleef.

Grafiek 13

Netto externe financieringsstromen naar niet-financiële ondernemingen in het eurogebied

(stromen op jaarbasis; EUR miljard)

Bronnen: Eurostat en ECB.

Toelichting: “Overige leningen” omvat leningen van niet-MFI’s (overige financiële instellingen, verzekeringsondernemingen en pensioenfondsen) en van de rest van de wereld. MFI-leningen en leningen van niet-MFI’s zijn gecorrigeerd voor verkopen van leningen en securitisaties. “Overige” is het verschil tussen het totaal en de in de grafiek genoemde instrumenten. Hierin zijn intragroepsleningen en handelskredieten begrepen. De meest recente waarnemingen betreffen het derde kwartaal van 2018.

De particuliere consumptie werd ondersteund door de vermogens van huishoudens

Het nettovermogen van huishoudens steeg de eerste drie kwartalen van 2018 en ondersteunde daardoor de particuliere consumptie. Hierbij zorgde met name de voortdurende stijging van de huizenprijzen voor aanzienlijke vermogenswinsten op door huishoudens aangehouden vastgoed. Tegelijkertijd resulteerden dalingen van de aandelenkoersen in vermogensverlies op door huishoudens aangehouden financiële activa. Hoewel de twaalfmaands groei van de bancaire leningen aan huishoudens voor woningaankoop historisch beschouwd bescheiden was, werden er veel leningen afgesloten.[13] De bruto schuldenlast van huishoudens – uitgedrukt als percentage van het bruto nominaal besteedbaar inkomen van huishoudens – was ruimschoots hoger dan het gemiddelde vóór de crisis.

De M3-groei ondervond steeds meer steun van de kredietgroei

Al met al bleef de groei van de kredietverlening aan de private sector de geleidelijke opwaartse tendens voortzetten die sinds het begin van 2014 wordt waargenomen. De groei op jaarbasis van de leningen van MFI's (monetaire financiële instellingen) aan de private sector (gecorrigeerd voor verkopen en securitisaties van leningen en saldocompensatie (notional cash pooling)) steeg van 2,9% in december 2017 naar 3,4% in december 2018 (zie Grafiek 14). De kredietgroei consolideerde zich daardoor als belangrijke aanjager van de groei van het ruime monetaire aggregaat (zie het blauwe gedeelte van de balken in Grafiek 15), die niettemin afnam ten opzichte van de gestage groei van circa 5% die sinds medio 2015 werd waargenomen (zie Grafiek 14). De twaalfmaands groei van M3 bedroeg in december 2018 4,1%, tegen 4,6% aan het einde van 2017. Als gevolg van de vermindering van de netto activa-aankopen door het Eurosysteem (van € 80 miljard naar € 60 miljard in april 2017, naar € 30 miljard in januari 2018, naar € 15 miljard in oktober 2018 en vervolgens naar nul eind december 2018) had het programma voor de aankoop van activa een geringer positief effect op de groei van M3 (zie het rode gedeelte van de balken in Grafiek 15). Tegelijkertijd temperde de netto verkoop van overheidsobligaties door MFI’s in het eurogebied uitgezonderd het Eurosysteem de M3-groei (zie het lichtgroene gedeelte van de balken in Grafiek 15). Ondanks een oplopend rente-ecart ten opzichte van niet in euro's luidende activa werd de bijdrage van netto externe activa per saldo positief in oktober 2018 (zie het gele gedeelte van de balken in Grafiek 15).

Grafiek 14

M3 en leningen aan de private sector

(mutaties in procenten per jaar)

Bron: ECB.

Grafiek 15

M3 en tegenposten

(mutaties in procenten per jaar; bijdragen in procentpunten; gecorrigeerd voor seizoens- en kalendereffecten)

Bron: ECB.

Toelichting: Onder de kredietverlening aan de private sector vallen zowel MFI-leningen aan de private sector als door MFI’s aangehouden effecten die zijn uitgegeven door de private niet-MFI-sector in het eurogebied. De aankopen van door de niet-MFI-sector uitgegeven schuldbewijzen die het Eurosysteem doet in het kader van het CSPP vallen er derhalve ook onder. De laatste waarnemingen betreffen december 2018.

M3 werd gesteund door girale deposito’s

De groei van M3 bleef gesteund worden door de meest liquide componenten van M3, dankzij de lage alternatieve kosten voor het aanhouden van deze liquide deposito’s in een klimaat van zeer lage rentes en een vlakke rendementscurve. De groei van M1, die profiteerde van de hogere groei van girale deposito’s aangehouden door zowel huishoudens als NFC’s, liep eveneens terug en bedroeg in december 2018 6,6%, tegen 8,7% in december 2017.

2 Monetair beleid: geduld, voorzichtigheid en volharding blijven van cruciaal belang

Samen met de onderliggende robuustheid van de economie van het eurogebied en de stevig verankerde inflatieverwachtingen, maakte de aanzienlijke vooruitgang in de richting van een duurzame aanpassing van het inflatieverloop dat het maandelijks tempo van de nettoaankopen van activa in het kader van het programma voor de aankoop van activa (APP) gedurende heel 2018 geleidelijk werd afgeremd en dat die nettoaankopen aan het einde van het jaar werden stopgezet. Het monetair beleid bleef niettemin geduldig, voorzichtig en volhardend, en ook voldoende accommoderend, wat nog steeds nodig was opdat de inflatie duurzaam zou convergeren naar een niveau onder, maar dicht bij 2% op middellange termijn. De monetairbeleidsversoepeling werd verschaft door de resterende nettoaankopen van activa, door de aanzienlijke voorraad aangekochte activa en de daarmee gepaard gaande herinvesteringen, en door de forward guidance betreffende de basisrentetarieven van de ECB, die historisch laag bleven. Eind 2018 waren de monetairbeleidsactiva goed voor 72% van de balans van het Eurosysteem. De balansomvang bereikte een historisch hoogtepunt van €4,7 biljoen. De risico’s verbonden aan de omvangrijke balans werden nog steeds gematigd door het ECB-kader voor risicobeheersing.

2.1 De nettoaankopen van activa werden teruggeschroefd, terwijl de beleidsverruiming aanzienlijk bleef

Het maandelijks tempo van de nettoaankopen van activa in het kader van het APP vertraagde vanaf begin 2018 als gevolg van de steeds robuustere en breder gedragen economische expansie

Omstreeks eind 2017 maakte de economie van het eurogebied een steeds robuustere en breedgedragen economische expansie door. De stevige buitenlandse vraag werkte de groei in de hand en de aantrekkende binnenlandse vraag schraagde de expansie, daarbij geholpen door de werkgelegenheidsgroei, het stijgend vermogen van de huishoudens en de oplopende bedrijfswinsten, alsook door de zeer gunstige financieringsvoorwaarden. De onderliggende prijsdruk bleef gematigd, maar het gestaag wegwerken van de economische onderbenutting zorgde voor een versteviging van het vertrouwen in een duurzame aanpassing van het inflatieverloop. Op basis daarvan kondigde de Raad van Bestuur in oktober 2017 zijn voornemen aan om de maandelijkse aankoopvolumes in het kader van het APP vanaf begin 2018 te reduceren.

Het maandelijks tempo van de nettoaankopen van activa in het kader van het APP werd dus vanaf januari 2018 teruggeschroefd van €60 miljard tot €30 miljard. De Raad van Bestuur ging ervan uit dat het nieuw maandelijks tempo zou worden aangehouden tot eind september 2018 of langer, indien nodig, en in ieder geval tot wanneer hij een duurzame aanpassing zag van het inflatieverloop naar een niveau onder, maar dicht bij 2% op middellange termijn.

Lage basisrentetarieven, aanhoudende nettoaankopen van activa en herinvestering van de hoofdsommen bleven zorgen voor een aanzienlijke beleidsverruiming

Terzelfder tijd bleven de economische vooruitzichten en het inflatieverloop afhankelijk van de aanhoudende ondersteuning door de beleidsmaatregelen van de Raad van Bestuur. De monetaire versoepeling werd verschaft door de aanhoudende nettoaankopen van activa. Bovendien bleven de rentes op de basisherfinancieringstransacties en op de marginale beleningsfaciliteit en de depositofaciliteit ongewijzigd op respectievelijk 0,00%, 0,25% en −0,40% (zie Grafiek 16). De monetaire stimulans werd verder kracht bijgezet door de forward guidance van de Raad van Bestuur: verwacht werd dat de basisrentetarieven geruime tijd op hun huidige niveaus zouden blijven, zeker tot lang na het beëindigen van de nettoaankopen van activa. Daarnaast was de Raad van Bestuur van plan de aflossingen op de in het kader van het APP aangekochte effecten die hun vervaldag bereikten, te herinvesteren gedurende een lange periode na het beëindigen van de nettoaankopen van activa, en in ieder geval zolang als nodig.

Grafiek 16

Basisrentetarieven van de ECB

(procenten per jaar)

Bron: ECB.

Toelichting: De laatste waarneming betreft 31 december 2018.

Ofschoon de economische groei als gevolg van de afgenomen exportvraag enigszins verzwakte ten opzichte van zijn sterk resultaat in 2017, bleef de binnenlandse vraag robuust. Zodoende ondersteunde ze tijdens de eerste helft van 2018 de breedgedragen economische expansie in het eurogebied. Terwijl de risico’s verbonden aan de toegenomen volatiliteit op de financiële markten en de onzekerheid over mondiale factoren, bijvoorbeeld het protectionisme, vergroot waren, bleven de risico’s voor de groei in het eurogebied grotendeels in evenwicht.

Een hoge capaciteitsbezetting, krappe arbeidsmarkten en een aantrekkende loongroei ondersteunden de verdere opbouw van binnenlandse prijsdruk. De indicatoren van de onderliggende inflatie bleven algemeen beschouwd gematigd, maar ze waren wel gestegen ten opzichte van eerdere dieptepunten. De door medewerkers van het Eurosysteem opgestelde macro-economische projecties van juni 2018 waren in overeenstemming met een geleidelijke convergentie van de inflatie naar een niveau onder, maar dicht bij 2% op middellange termijn. Inmiddels was de onzekerheid over de inflatievooruitzichten aanzienlijk afgenomen en was het risico van deflatie verdwenen.

Vertrouwen in de duurzame convergentie van het inflatieverloop

Op zijn vergadering van juni oordeelde de Raad van Bestuur dat er aanzienlijke vooruitgang was geboekt in de richting van een duurzame aanpassing van de inflatie. De onderliggende kracht van de economie van het eurogebied was, samen met de stevig verankerde inflatieverwachtingen, reden om erop te vertrouwen dat de inflatie duurzaam zou blijven convergeren, zelfs na een geleidelijke afbouw van de nettoaankopen van activa.

Tegen die achtergrond bevestigde de Raad van Bestuur tijdens zijn vergadering van juni dat het Eurosysteem tot eind september 2018 door zou gaan met zijn nettoaankopen van activa in het kader van het APP in een maandelijks tempo van €30 miljard. Er werd van uitgegaan dat, afhankelijk van binnenkomende gegevens die de inflatievooruitzichten op middellange termijn zouden bevestigen, de nettoaankopen van activa na september 2018 zouden worden gereduceerd tot €15 miljard per maand voor de periode oktober-december. Daarna zouden de nettoaankopen van activa vermoedelijk worden stopgezet.

Herziene beleidscommunicatie handhaafde monetairbeleidsstimulus

Tegelijkertijd bleven, gelet op de heersende onzekerheid, geduld, voorzichtigheid en volharding van cruciaal belang aangezien de onderliggende prijsdruk afhankelijk bleef van een zeer aanzienlijke monetairbeleidsverruiming. Derhalve werd geloofwaardige en doeltreffende forward guidance verstrekt in verband met het gebruik van de overige beleidsinstrumenten teneinde de duurzame convergentie van de inflatie in de richting van de doelstelling van de ECB verder te ondersteunen:

- De Raad van Bestuur versterkte zijn forward guidance over het toekomstig verloop van de beleidsrentes: de basisrentetarieven zouden naar verwachting gedurende ten minste de hele zomer van 2019 op hun huidige niveaus blijven, en in ieder geval zolang als nodig om ervoor te zorgen dat de inflatie duurzaam blijft convergeren naar een niveau onder, maar dicht bij 2% op middellange termijn. Door aan de forward guidance een expliciete tijds- en situatiegebonden component toe te voegen, kwam er meer duidelijkheid over het toekomstig verloop van de beleidsrentes, waardoor de verwachtingen ter zake steviger verankerd werden ter ondersteuning van de financiële voorwaarden waarop een duurzame convergentie van de inflatie in de richting van de doelstelling berust. De situatiegebonden component van de forward guidance, die een eerste verhoging van de beleidsrentes expliciet linkt aan de inflatie die volgens een duurzaam aanpassingspad convergeert, was in overeenstemming met een vooruitlopende en op middellange termijn gerichte monetairbeleidsstrategie en beklemtoonde de geloofwaardigheid van het engagement van de Raad van Bestuur ten aanzien van de doelstelling inzake prijsstabiliteit. Tegelijkertijd handhaafde de versterkte forward guidance over de beleidsrentes een adequate beleidsflexibiliteit.

- Bovendien werd de forward guidance over de herinvestering van de hoofdsommen van op vervaldag gekomen effecten die waren aangekocht in het kader van het APP nogmaals bevestigd. De herinvesteringstermijn zou nog geruime tijd duren na het beëindigen van de nettoaankopen van activa, en in ieder geval zolang als nodig om de gunstige liquiditeitsvoorwaarden en een aanzienlijke monetairbeleidsverruiming te handhaven.

In het licht van de nog steeds heersende onzekerheid en de slechts geleidelijk toenemende onderliggende inflatie, moest het monetair beleid geduldig, voorzichtig en volhardend blijven. Het feit dat de nettostromen in het kader van het APP ten einde liepen, nam niet weg dat het monetair beleid sterk accommoderend diende te blijven. Intussen bracht de beslissing van juni een rotatie op gang van de nettoaankopen van activa naar de beleidsrentes en naar de forward guidance over het vermoedelijk toekomstig verloop van die tarieven als een middel om de monetairbeleidskoers te sturen. Al met al diende in de communicatie een nauwgezet evenwicht te worden gerespecteerd tussen het anticiperen op het einde van de nettoaankopen van activa tegen eind 2018 en het beklemtonen van het vaste voornemen om zolang als nodig monetaire stimuli te verschaffen.

Het hele najaar lang bleef de binnenkomende informatie zwakker dan verwacht als gevolg van de minder levendige buitenlandse vraag, maar ook van enkele land- en sectorspecifieke factoren. Terwijl sommige van die factoren vermoedelijk uitgewerkt zouden raken, zouden andere kunnen wijzen op een matiging van de groeidynamiek. Terzelfder tijd bleef de onderliggende sterkte van de binnenlandse vraag de expansie van de economie van het eurogebied alsook de geleidelijk toenemende inflatiedruk schragen. De binnenlandse kostendruk bleef toenemen en zich uitbreiden tegen de achtergrond van een hoge capaciteitsbezetting en krapper wordende arbeidsmarkten, waardoor de loonstijging opwaarts werd beïnvloed. Over het geheel genomen, werden de risico’s met betrekking tot de groeivooruitzichten nog steeds als grotendeels in evenwicht beschouwd. De risicobalans bewoog zich niettemin neerwaarts vanwege geopolitieke factoren, de dreiging van het protectionisme, kwetsbaarheden op de opkomende markten en volatiliteit op de financiële markten, factoren die tijdens de zomer duidelijker tot uiting waren gekomen en die ook naar het einde van het jaar toe op de voorgrond bleven.

Het APP werd beëindigd, maar het monetair beleid diende sterk accommoderend te blijven

Op basis van de binnenkomende informatie herzag de Raad van Bestuur in december de economische vooruitzichten en kwam hij tot de conclusie dat de algemene beoordeling de prognoses van juni grotendeels bevestigde. De onderliggende robuustheid van de binnenlandse vraag bleef het vertrouwen sterken dat de duurzame convergentie van de inflatie in de richting van de doelstelling van de ECB voortgang had geboekt en zelfs na het beëindigen van de nettoaankopen van activa gehandhaafd zou blijven. Op basis daarvan achtte de Raad van Bestuur het gepast de nettoaankopen van activa in het kader van het APP in december 2018 te beëindigen, zoals was gepland. Tegelijkertijd eiste de duurzame convergentie van de inflatie nog steeds een geduldig, voorzichtig en volhardend monetair beleid. Om die reden werd de forward guidance met betrekking tot de herinvesteringen versterkt. De Raad van Bestuur wilde derhalve de hoofdsommen van de op vervaldag gekomen effecten die waren aangekocht in het kader van het APP, integraal blijven herinvesteren tot lang na het tijdstip waarop hij de basisrentetarieven van de ECB zou zijn beginnen op te trekken, en in ieder geval zolang als nodig om de gunstige liquiditeitsvoorwaarden en een aanzienlijke monetaire versoepeling te handhaven. Het linken van de herinvesteringstermijn aan de renteverhoging bevestigde dat de basisrentetarieven van de ECB en de daarmee gepaard gaande forward guidance inzake het toekomstig verloop van die rentes het voornaamste instrument zouden blijven om de monetairbeleidskoers in de toekomst aan te passen. De forward guidance omtrent de beleidsrentes, versterkt door de herinvestering van de aanzienlijke hoeveelheid aangekochte activa, zou de vereiste ruimte bieden voor de duurzame convergentie van de inflatie naar een niveau onder, maar dicht bij 2% op middellange termijn.

De beleidsmaatregelen zorgden nog steeds voor zeer gunstige financieringsvoorwaarden en bleven de economische expansie ondersteunen

Vlotte tenuitvoerlegging van de nettoaankopen van activa

De tenuitvoerlegging van het APP verliep vlot, zowel in het aankoopprogramma voor staatsobligaties (public sector purchase programme - PSPP) als in de aankoopprogramma’s van de private sector, dat zijn het programma voor de aankoop van effecten op onderpand van activa (asset-backed securities purchase programme - ABSPP), het programma voor de aankoop van bedrijfsobligaties (corporate sector purchase programme - CSPP) en het derde aankoopprogramma voor gedekte obligaties (third covered bond purchase programme - CBPP3). De volumes van de maandelijkse nettoaankopen waren, gemiddeld beschouwd, in overeenstemming met de door de Raad van Bestuur vastgestelde maandelijkse doelstellingen, namelijk €30 miljard per maand van januari tot september en €15 miljard per maand van oktober tot december (zie Grafiek 17). In augustus bleven de volumes van de nettoaankopen onder de maandelijkse doelstelling als gevolg van seizoenschommelingen in de marktliquiditeit, wat echter werd geneutraliseerd door de lichtjes grotere aankoopvolumes gedurende de rest van het jaar. Op het niveau van de individuele landen gaven de aflossingen van schuldbewijzen die werden aangehouden in de diverse portefeuilles van het programma aanleiding tot sterke schommelingen in de maandelijkse brutoaankopen. Algemeen beschouwd, weken de maandelijkse nettoaankopen in relatieve termen slechts zeer weinig af van de beoogde volumes. De voorraad schuldbewijzen die aan het einde van het jaar in het kader van het PSPP werd aangehouden, bleef grotendeels aansluiten bij de beoogde, op een verdeelsleutel gebaseerde kapitaalallocatie. De tenuitvoerlegging van het PSPP had de liquiditeitsvoorwaarden op de markt voor overheidsobligaties in het eurogebied niet negatief beïnvloed (zie Kader 2). De gerichte langerlopende herfinancieringstransacties (TLTRO’s) (zie Paragraaf 2.2) droegen bij tot de gunstige financieringsvoorwaarden, en ondersteunden zodoende de duurzame aanpassing van het inflatieverloop.

Grafiek 17

Maandelijkse nettoaankopen van activa en aflossingen in het kader van het APP in 2018

(EUR miljard)

Bron: ECB.

Toelichting: Maandelijkse nettoaankopen tegen boekwaarde; maandelijkse werkelijke aflossingsbedragen. De afgeloste bedragen van in het kader van het PSPP aangekochte effecten worden door het Eurosysteem naar best vermogen soepel en tijdig geherinvesteerd in de maand waarin ze vervallen, of in de twee daaropvolgende maanden indien de liquiditeitssituatie op de markt dat rechtvaardigt.

Kader 2

De liquiditeit op de markt van de overheidsobligaties in het eurogebied en de tenuitvoerlegging van het programma voor de aankoop van door de overheidssector uitgegeven schuldbewijzen

De liquiditeit op de markten voor overheidsobligaties in het eurogebied is belangrijk voor de transmissie van het monetair beleid van de ECB. Een liquide markt bevordert vooral de link tussen de monetairbeleidsbeslissingen van de ECB, de rendementscurve, de prijzen van de financiële activa in het algemeen, en de totale financieringskosten en kapitaaltoewijzingen in de economie. De noodzaak om de liquiditeit op de markten voor overheidsobligaties nauwgezet te volgen, is toegenomen sinds de ECB het PSPP heeft opgestart. Het Eurosysteem heeft in het kader van dat programma een groot aandeel opgekocht van de in het eurogebied uitstaande overheidsobligaties. Tegen die achtergrond worden in dit Kader twee door de ECB regelmatig gevolgde indicatoren van de marktliquiditeit toegelicht. Algemeen beschouwd, lijken die indicatoren erop te wijzen dat de liquiditeitsvoorwaarden op de markten voor overheidsobligaties niet opvallend hebben gereageerd op de start van het PSPP of op wijzigingen in het bedrag van de maandelijkse aankopen.

Een liquide markt wordt doorgaans gezien als een markt waarop het verrichten van een standaardtransactie een beperkte impact heeft op de prijzen. Met andere woorden, een liquide markt heeft ‘diepe’ orderboeken, die na een transactie snel worden aangevuld. Bijgevolg zouden de prijswijzigingen na een transactie minimaal en tijdelijk zijn. Mocht een transactie geacht worden nieuwe informatie te verschaffen over de fundamentele waarde van het verhandelde actief, dan zouden de bied- en laatkoersen uiteraard evenredig worden aangepast, maar het orderboek rond de nieuwe niveaus zou nog steeds diep blijven.

Bij indicatoren van de marktliquiditeit ligt de klemtoon doorgaans op een of meerdere aspecten van de transactiekosten en op de diepte en/of de veerkracht van de markt. De eenvoudigste indicator is de spread tussen de bied- en laatkoers, die informatie verschaft over hoe duur de transactie naar verwachting zal zijn. Meer informatieve indicatoren kunnen worden samengesteld door die spreadinformatie te combineren met, bijvoorbeeld, de diepte van het orderboek, die een maatstaf is voor het transactievolume dat de markt op een bepaald ogenblik gemakkelijk kan verwerken. Maatstaven voor de diepte van de markt zijn doorgaans gebaseerd op informatie afkomstig van de limietenboeken[14], dat zijn de voor traders in real time beschikbare volume- en prijsoverzichten. Veerkracht zegt iets over de dynamiek van de markt, bijvoorbeeld hoe lang het duurt vooraleer de orderboeken na een transactie opnieuw worden aangevuld. Deze maatstaf focust dus op de tijdsdimensie van de marktliquiditeit.

In dit Kader wordt de liquiditeit van de markt voor overheidsobligaties in het eurogebied geanalyseerd op basis van een indicator voor de liquiditeit van het orderboek[15] en een liquiditeitsindicator gebaseerd op de orderuitvoering[16]. Ofschoon deze indicatoren gebaseerd zijn op uiteenlopende marktgegevens (respectievelijk limietboeken en prijsopgaven), focussen ze vooral op de dimensie ‘kosten’ en ‘diepte’ van de liquiditeit.

Zowel de liquiditeitsindicator van de orderboeken als de liquiditeitsindicator gebaseerd op de orderuitvoering wijst erop dat de toestand van de liquiditeit op de markten voor overheidsobligaties in het eurogebied sinds de start van het PSPP niet verslechterd is (zie Grafiek A). Hoewel de beide indicatoren tijdens de beschouwde periode vrij volatiel zijn gebleken, hebben ze geen duurzame opwaartse tendens laten optekenen, ondanks de mettertijd aanzienlijke opbouw van PSPP-belangen. In diezelfde geest hebben de indicatoren doorgaans niet opvallend sterk gereageerd op wijzigingen in de hoeveelheid maandelijkse aankopen in het kader van het PSPP, ook al kan achter de totale hoeveelheid een zekere heterogeniteit tussen de landen schuilgaan.

Grafiek A

Indicatoren van de liquiditeit van de markten voor overheidsobligaties in het eurogebied sinds de start van het PSPP

(index: 100 = 9 maart 2015)

Bronnen: Bloomberg, EuroMTS Ltd en berekeningen van de ECB.

Toelichting: Een stijging (daling) van de indicatoren impliceert een verslechtering (verbetering) van de liquiditeitssituatie. In de grafiek wordt het vijfdaags voortschrijdend gemiddelde van de indicatoren weergegeven. De orderboekindicator is een voor het hele eurogebied bbp-gewogen gemiddelde van tienjaars overheidsobligaties en de indicator gebaseerd op de orderuitvoering is een volumegewogen gemiddelde voor alle in het kader van het PSPP verhandelde overheidsobligaties. Ze zijn genormaliseerd op 100 per 9 maart 2015, toen de aankopen in het kader van het PSPP van start gingen. De verticale lijnen geven de volgende volumewijzigingen weer in de activa-aankopen die werden verricht in het kader van het PSPP: (1) de start van het programma, met een maandelijks volume van €60 miljard (9 maart 2015); (2) de toename van de maandelijkse nettoaankopen tot €80 miljard (1 april 2016); (3) de daling van de maandelijkse nettoaankopen tot €60 miljard (3 april 2017); (4) de daling van de maandelijkse nettoaankopen tot €30 miljard (2 januari 2018); en (5) de daling van de maandelijkse nettoaankopen tot €15 miljard (1 oktober 2018). De laatste waarneming betreft 21 december 2018. Waarden boven 600 worden proportioneel verkleind met een factor 4.

Uit Grafiek A blijkt dat die liquiditeitsindicatoren doorgaans fors stijgen naar aanleiding van politieke en economische gebeurtenissen, wat gepaard gaat met een verwachte verslechtering van de marktliquiditeit. Dergelijke stijgingen van de indicatoren werden bijvoorbeeld opgetekend tijdens de “Bund tantrum”[17]-periode (die aanving op 28 april 2015) en na het Britse referendum over het EU-lidmaatschap (23 juni 2016). Ook naar aanleiding van de presidentsverkiezingen in de Verenigde Staten (8 november 2016) en Frankrijk (23 april 2017) noteerden deze indicatoren hoger. De hoogste piek in illiquiditeit werd evenwel opgetekend tijdens de periode van politieke spanningen na de vorming van de nieuwe Italiaanse regering (die periode begon op 28 mei 2018), toen de liquiditeit vooral op de Italiaanse markt verslechterde. Die pieken geven meestal landspecifieke verslechteringen van de liquiditeit weer, met beperkte overloopeffecten op andere markten. Bovendien gaat de liquiditeit er gewoonlijk tijdens de zomer en omstreeks het einde van het jaar op achteruit, hoewel dat vanwege de grote schaal minder duidelijk blijkt uit de grafiek. En tot slot lijken de bewegingen van de op de orderuitvoering gebaseerde indicator op die van de indicator van de orderboeken, maar ze geven kennelijk meer ruis. Een samengestelde indicator die wordt opgesteld aan de hand van robuuste wegingsmethodologieën of door aggregatie van een ruime waaier van maatstaven zou de ruis in de individuele maatstaven kunnen matigen.

De zeer gunstige financieringsvoorwaarden van de banken kwamen ten goede aan de bedrijven en de huishoudens

De accommoderende monetairbeleidskoers en de versterking van de bankbalansen bleven bijdragen tot de lage financieringskosten van de banken. Ondanks de toegenomen verspreiding, in de tweede helft van 2018, van de financieringskosten over de landen van het eurogebied, bleven die kosten een flink eind onder de niveaus die werden opgetekend vóór de goedkeuring van het kredietverruimingspakket van de ECB in juni 2014 (zie Grafiek 18). De zeer gunstige financieringsvoorwaarden van de banken werden doorgegeven aan de ruimere economie; daarbij bleven de leenvoorwaarden voor bedrijven en huishoudens over het hele eurogebied aantrekkelijk. De bancaire krediettarieven voor de niet-financiële vennootschappen (NFC’s) en de gezinnen bleven in de buurt van hun historische dieptepunten. Tussen begin juni 2014 en december 2018 daalden ze met respectievelijk ongeveer 130 en 110 basispunten, wat aanzienlijk meer is dan de wijziging in de marktreferentietarieven (zie Grafiek 19).

Grafiek 18

Samengestelde kosten van schuldfinanciering voor de banken

(samengestelde kosten van deposito’s en ongedekte schuldfinanciering via de markt; procenten per jaar)

Bronnen: ECB, Markit iBoxx en berekeningen van de ECB.

Toelichting: De samengestelde kosten van deposito’s worden berekend als het gemiddelde van de rentetarieven op nieuwe contracten van overnight deposito’s, deposito’s met een vaste looptijd en deposito’s met een opzegtermijn, gewogen naar hun respectieve uitstaande bedragen.

Grafiek 19

Samengestelde rentetarieven voor bankkredieten aan NFC’s en huishoudens

(procenten per jaar)

Bron: ECB.

Toelichting: De samengestelde rentetarieven voor bankkredieten worden berekend door de korte- en langetermijnrentes te aggregeren aan de hand van een 24-maands voortschrijdend gemiddelde van de volumes van de nieuwe contracten.

Ook de marktfinancieringskosten voor de NFC’s bleven uitermate gunstig dankzij de aanhoudende spread-reducerende impact van de nettoaankopen in het kader van het CSPP (zie Kader 3). Niettemin namen de spreads op door NFC’s uitgegeven kredietwaardige obligaties gedurende heel 2018 geleidelijk en gestaag toe ten opzichte van hun dieptepunten van na de crisis, wat toe te schrijven was aan de toenemende onzekerheid over de groeivooruitzichten voor het eurogebied en voor de wereld.

De kredietstromen naar de private sector bleven profijt trekken van de zeer gunstige financieringsvoorwaarden. De toename van de bankkredieten aan de NFC’s en aan de huishoudens zette haar sinds begin 2014 opgetekende geleidelijke opwaartse tendens voort (zie Paragraaf 1.4). De netto-uitgifte van schuldbewijzen door de NFC’s werd nog steeds ondersteund door het CSPP, hoewel ze ietwat afnam ten opzichte van het voorgaande jaar (zie Kader 3). Volgens de statistieken van de ECB betreffende de effectenuitgiften[18], bedroegen de in euro luidende nieuwe netto-uitgiften €56 miljard in de eerste elf maanden van 2018, vergeleken met €91 miljard in de overeenstemmende periode van 2017. De in andere valuta’s luidende nieuwe netto-uitgiften beliepen €3 miljard in de eerste elf maanden van 2018, en €7 miljard in de overeenstemmende periode van 2017, wat strookt met het feit dat het CSPP de NFC’s uit het eurogebied stimuleert om nieuwe schuld uit te geven in euro en om de in andere valuta’s luidende schuld af te lossen.

De lage beleidsrentes en het APP zorgden voor een verhoging van de kredietverstrekkingsvolumes en versoepelden de bankvoorwaarden voor nieuwe leningen