Rok ve zkratce

I když hospodářský růst v eurozóně pokračoval i v roce 2018, ekonomika zaznamenala ztrátu jeho dynamiky. V souvislosti s několika nepříznivými faktory, které se během roku objevily, hospodářský růst dosahující 2,5 % v roce 2017 zpomalil v roce 2018 na 1,8 %. Výrazné oslabení světového obchodu v kombinaci s řadou faktorů specifických pro jednotlivé země a sektory ovlivňovalo nepříznivě zahraniční sektor a zejména zpracovatelský průmysl.

Domácí ekonomika, podpořená pokračujícím oživením na trhu práce, nicméně zůstala poměrně odolná. Zaměstnanost se od dna ekonomické aktivity v polovině roku 2013 zvýšila o 10 mil. osob a míra nezaměstnanosti klesla v prosinci na 7,8 %, nejnižší úroveň od října 2008. Silná dynamika trhu práce se projevila ve stabilním a plošném růstu mezd, který v posledním čtvrtletí dosáhl úrovně 2,2 %. Růst zaměstnanosti a mezd následně přispěl k posílení soukromé spotřeby.

Celková inflace se ve srovnání s předchozím rokem zvýšila a během roku 2018 dosahovala průměrné výše 1,7 %, i když tento vývoj většinou odráží vyšší ceny energií. Ukazatele jádrové inflace během roku víceméně kolísaly. Výhled domácí poptávky, růst trhu práce a mezd nám však dodaly důvěru, že se inflace bude ve střednědobém horizontu přibližovat k našemu cíli.

V červnu 2018 proto Rada guvernérů očekávala, že pokud aktuální údaje potvrdí její střednědobý inflační výhled, sníží od září měsíční objem čistých nákupů v rámci programu nákupu aktiv (APP) na 15 mld. EUR a že v prosinci čisté nákupy ukončí. Rada guvernérů současně oznámila svůj předpoklad, že základní úrokové sazby ECB zůstanou na svých stávajících úrovních alespoň do léta 2019[1] a v každém případě tak dlouho, jak bude nezbytné, aby bylo zajištěno, že vývoj inflace zůstane v souladu s očekáváními udržitelného trendu korekce.

V prosinci provedla Rada guvernérů přezkum hospodářského výhledu a došla k závěru, že hodnocení z června zůstává v zásadě správné. Z toho důvodu ukončila čisté nákupy aktiv v rámci APP a potvrdila posílenou signalizaci měnové politiky v oblasti vývoje úrokových sazeb. Současně potvrdila, že k podpoře dalšího růstu domácích cenových tlaků a vývoje celkové inflace ve střednědobém horizontu je stále třeba výrazného měnového stimulu.

Tento stimul by poskytla signalizace měnové politiky v oblasti základních úrokových sazeb, umocněná reinvesticemi splatných jistin značného objemu aktiv pořízených v rámci APP. Rada guvernérů oznámila, že tyto reinvestice budou pokračovat po delší dobu od chvíle, kdy se začnou zvyšovat základní úrokové sazby a v každém případě tak dlouho, jak to bude nezbytné k udržení příznivých podmínek likvidity a výrazné míry měnové akomodace.

Rada guvernérů také potvrdila, že je v každém případě připravena upravit podle potřeby veškeré své nástroje, aby zajistila, že inflace bude udržitelným způsobem nadále směřovat k našemu cíli.

Pokračující domácí oživení společně s mikroobezřetnostními a makroobezřetnostními opatřeními také pomohlo v roce 2018 podpořit odolnost finančního sektoru. Na konci třetího čtvrtletí roku 2018 dosáhl celkový poměr kmenového kapitálu tier 1 významných institucí úrovně 14,2 %. Objem nesplacených úvěrů se selháním v prvních třech čtvrtletích roku 2018 klesl o 94 mld. EUR, celkový podíl úvěrů se selháním poskytnutých významnými institucemi v eurozóně dosáhl úrovně 4,2 % a oproti 5,2 % v předchozím roce tak klesl.

Přijímání rizika v částech finančních trhů a trhů s nemovitostmi přispělo v některých oblastech k mírným náznakům nadhodnocení s výraznými rozdíly mezi jednotlivými zeměmi, zatímco rizika v nebankovním finančním sektoru nadále rostla. Za těchto podmínek byla za účelem zmírnění systémových rizik uplatňována v zemích eurozóny makroobezřetnostní opatření: během roku 2018 ECB posoudila 103 oznámení vnitrostátních orgánů o rozhodnutích makroobezřetnostní politiky.

ECB nadále podporovala reformu referenčních sazeb v eurozóně tím, že během roku 2018 vytvořila novou referenční sazbu pro peněžní trh. Poté, co ECB během dvou veřejných konzultací získala širokou podporu, zveřejnila v červnu 2018 metodiku krátkodobé eurové sazby (€STR). Sazba €STR je založena na průměrných denních objemech přibližně 32 mld. EUR obchodovaných zhruba 32 bankami. Pracovní skupina soukromého sektoru pro eurové bezrizikové sazby doporučila v září 2018 sazbu €STR jako náhradu za sazbu EONIA. Sazba €STR bude dostupná od října 2019 poté, co projde důkladným interním testováním Eurosystémem.

Rok 2018 představoval také výrazný krok kupředu, pokud jde o platby v eurech. V listopadu zahájil Eurosystém službu vypořádání okamžitých plateb v systému TARGET (TIPS), která 24 hodin denně nabízí zpracování okamžitých plateb do deseti sekund.

Podle prosincového průzkumu Eurobarometr vzrostla v roce 2018 podpora eura na 75 %. ECB pokračovala ve snahách o oslovení občanů eurozóny a o zlepšování své odpovědnosti a transparentnosti v rámci spolupráce s Evropským parlamentem, ale také tím, že rozšířila cyklus „Youth Dialogues“ a podporovala využívání svých webových stránek, sociálních medií a návštěvnického centra.

Pokud jde o vývoj v nadcházejícím roce, k zajištění pokračujícího růstu domácích cenových tlaků ve střednědobém horizontu je stále velmi třeba výrazného měnového stimulu. Vzhledem k přetrvávání nejistot spojených s geopolitickými faktory, hrozbou protekcionismu a slabými místy na rozvíjejících se trzích je k provádění měnové politiky v eurozóně stále zapotřebí trpělivost, obezřetnost a vytrvalost.

Frankfurt nad Mohanem, duben 2019

Mario Draghi

prezident

Rok v číslech

1 Ekonomická aktivita nadále rostla tempem přesahujícím růst potenciálního produktu, přičemž došlo k posílení a rozšíření nákladových tlaků

Po výjimečně silné dynamice růstu v roce 2017 pokračovala hospodářská expanze eurozóny i v roce 2018, i když mírnějším tempem, jelikož vnější poptávka zeslábla a růst tlumily faktory specifické pro jednotlivé země a sektory. Faktory podporující domácí poptávku zároveň zůstávaly v platnosti. Další zlepšení na trzích práce podporovalo soukromou spotřebu, přičemž podnikové investice dále těžily z příznivých podmínek financování a zlepšení bilancí. Pokračující expanze a rostoucí napětí na trzích práce se také promítly do pokračujícího posilování a rozšiřování domácích nákladových tlaků. Ukazatele jádrové inflace zůstaly zároveň obecně utlumené. Z hlediska dalšího vývoje by však jádrová inflace měla ve střednědobém výhledu růst, v čemž by ji měla podpořit měnověpolitická opatření ECB, probíhající hospodářská expanze a rostoucí růst mezd.

1.1 Méně vyrovnaná globální expanze

Globální růst pokračoval tempem v blízkosti dlouhodobého průměru

Světová ekonomika rostla v prvních třech čtvrtletích roku 2018 nadále stabilním tempem ve výši 3,6 %, tj. podobným tempem jako v předchozím roce a v blízkosti svého dlouhodobého průměru (viz graf 1). V porovnání s předchozími lety bylo ale oživení ekonomické aktivity v jednotlivých zemích nerovnoměrnější a méně synchronizované. Zatímco ve Spojených státech zůstal růst vysoký, v řadě jiných ekonomik, včetně Japonska a některých rozvíjejících se trhů (zejména Turecka a Argentiny), došlo k jeho oslabení. Ve druhé polovině roku zaznamenala zpomalení také aktivita v Číně. Bližší pohled na různé složky ukazuje, že růst průmyslové produkce a světového obchodu oslabil, zatímco růst soukromé spotřeby zůstal silný.

Graf 1

Globální růst HDP

(meziroční změny v %, čtvrtletní údaje)

Zdroje: Haver Analytics, národní zdroje a výpočty ECB.

Poznámky: Pro výpočet regionálních agregátů se použijí údaje o HDP očištěné údaji o váze parity kupní síly. Přerušované čáry zobrazují dlouhodobý průměr (od března 1999 do září 2018).

Míra nezaměstnanosti byla v mnoha zemích na pokrizovém minimu

Současná globální expanze vstoupila do devátého roku a míra nezaměstnanosti ve vyspělých ekonomikách i rozvíjejících se zemích pokračovala v poklesu, přičemž v mnoha zemích dosáhla pokrizového minima. V některých případech dosáhla dokonce historického minima, jako například ve Velké Británii a Japonsku. Nedostatek pracovní síly byl patrný v několika rozvinutých ekonomikách, a to především mezi specializovanými a vysoce kvalifikovanými pracovníky.

Množí se signály toho, že pokračující pokles objemu nevyužité produkční kapacity i kapacity na trhu práce na globální úrovni se postupně, i když zatím pouze pomalu, promítá do vyššího růstu mezd a vyšší jádrové inflace. Jádrová inflace (bez energií a potravin) v zemích OECD vzrostla v roce 2018 na 2,1 %. Celková inflace se zvýšila mnohem výrazněji a v meziročním vyjádření dosáhla výše 2,6 %, i když ve druhé polovině roku tento nárůst odezněl především v důsledku nižších cen ropy (viz graf 2).

Graf 2

Míra inflace v zemích OECD

(meziroční změny v %; měsíční údaje)

Zdroje: Haver Analytics, OECD a výpočty ECB.

Klíčovým faktorem cen ropy byl v roce 2018 vývoj na straně nabídky v prostředí pokračující solidní globální poptávky a napjatých zásob. V první polovině roku ceny ropy pozvolna vzrostly ze zhruba 67 USD za barel na 79 USD za barel, jelikož 22 producentů z členských i nečlenských zemí OPEC dodržovalo dohodu o omezení těžby ve větším měřítku, než se předpokládalo. Ceny ropy se až do začátku podzimu pohybovaly mezi 70 USD a 86 USD za barel, ale následně do konce roku klesly na úroveň kolem 52 USD za barel. Nárůst na 86 USD za barel do začátku října souvisel se strachem z prudkého poklesu vývozu íránské ropy poté, co Spojené státy obnovily sankce. Růst cen ropy se ale do konce prosince výrazně zmírnil vlivem souběhu oslabeného výhledu poptávky a obav z převisu nabídky, když Spojené státy, některé členské země OPEC a Ruská federace zvýšily produkci. Kromě toho existovaly určité výjimky ze sankcí uvalených na Íránskou islámskou republiku. Na druhou stranu ceny neropných komodit (v amerických dolarech) v roce 2018 celkově poklesly.[2] Ceny potravin a kovů zůstaly v první polovině roku 2018 víceméně stabilní. Ceny potravin ve druhé polovině roku poklesly kvůli dostatečné nabídce i obavám ohledně amerických cel a riziku odvetných opatření ze strany dotčených zemí. Ceny kovů se od léta také snížily, a to v důsledku nižší poptávky z Číny, ale i obav z eskalace napětí v obchodních vztazích.

Efektivní směnný kurz eura posílil

Směnný kurz eura v nominálním efektivním vyjádření od začátku roku 2018 posílil (viz graf 3). Bilaterální kurz eura vůči ostatním hlavním měnám oslabil. Euro obzvlášť významně oslabilo vůči americkému dolaru, japonskému jenu a v menší míře i vůči švýcarskému franku. Zároveň významně posílilo vůči většině měn všech rozvíjejících se zemí, především vůči čínskému renminbi a v důsledku domácích nepříznivých faktorů i vůči turecké liře a argentinskému pesu.

Graf 3

Kurz eura

(denní údaje; 1. ledna 2015 = 100)

Zdroje: Bloomberg, HWWI, Eurostat, ECB a výpočty ECB.

Poznámka: Nominální efektivní směnný kurz vůči měnám 38 nejvýznamnějších obchodních partnerů.

Nejistota v obchodních vztazích tlumila globální výhled

Přestože globální růst pokračoval solidním tempem, výhled stále více tlumily rizika a nejistoty. Nejistota v oblasti obchodu vzrostla především v souvislosti s kroky administrativy Spojených států a reakcemi jejích obchodních partnerů. Toto vyvrcholilo v létě, když americká administrativa vydala dvě oznámení o zavedení cla na zboží vyvážené z Číny v objemu 250 mld. USD a Čína oznámila odvetná opatření na zboží vyvážené ze Spojených států v objemu 110 mld. USD. Vedle toho výhled obchodu tlumily také pochybnosti ohledně brexitu. i když přímý dopad těchto cel by měl na globální úrovni zůstat omezený, takovéto protekcionistické hrozby mají potenciál oslabit důvěru, narušit světové výrobní řetězce a nepříznivě ovlivňovat investice a představují riziko zpomalení globálního ekonomického výhledu. Do konce roku již byly patrné známky toho, že nejistota v oblasti obchodu začala ovlivňovat obchodování. Pokud by obchodní spory měly dále eskalovat, mohl by být vážně narušen globální růst.

1.2 Hospodářský růst zmírnil, zůstal ale konzistentní s probíhající expanzí

Po výjimečně silné dynamice růstu v roce 2017 růst HDP v eurozóně v roce 2018 zmírnil na 1,8 % (viz graf 4). Přestože bylo toto zpomalení způsobeno především oslabením globálního obchodu, svou roli hrály i jiné faktory přechodného charakteru, V prvním pololetí 2018 ovlivnily produkci v řadě zemí výpadky v souvislosti s počasím a protestní akce, především v odvětví dopravy. Ve druhé polovině roku, a to především ve třetím čtvrtletí, došlo k významnému narušení automobilové výroby poté, co byl 1. září zaveden celosvětově harmonizovaný zkušební postup pro lehká vozidla (Worldwide Harmonised Light Vehicle Test Procedure). Pokles růstu mohl být dále umocněn zvýšením politické nejistoty, zejména s vidinou nárůstu protekcionismu.

Graf 4

Reálný HDP eurozóny

(meziroční změny v %; příspěvky v procentních bodech)

Zdroje: Eurostat a výpočty ECB.

Poznámka: Meziroční růst HDP za 4. čtvrtletí 2018 představuje předběžný odhad, zatímco poslední údaje o jednotlivých složkách jsou za 3. čtvrtletí 2018.

Tempo růstu zůstalo zároveň solidní

Tempo růstu zůstalo zároveň solidní a odráželo robustní trh práce a stálý růst příjmů a zisků. Dopady slabé vnější poptávky a s ní spojené zvýšené nejistoty do domácí poptávky zůstaly zatím utlumené.

Soukromá spotřeba v eurozóně se v roce 2018 zvýšila a její průměrné meziroční tempo růstu činilo zhruba 1,3 %, k čemuž přispěly silnější mzdové příjmy a příznivé podmínky financování. Zároveň postupné zvýšení cen ropy od poloviny roku 2017 nenarušilo růst reálného disponibilního příjmu. S rozvojem hospodářské expanze začal být příspěvek daní a transferů v roce 2018 mírně zápornější. V dobrých časech mívají automatické fiskální stabilizátory tlumící vliv na růst reálných disponibilních příjmů.

Růst domácí poptávky, příznivé podmínky financování a ziskovost podniků v roce 2018 nadále podporovaly podnikové investice v eurozóně. Investice vzrostly také v odvětvích čelících kapacitním omezením, např. v odvětví dopravy. Méně dynamické vnější prostředí a zvýšená globální nejistota, především ve vztahu k obchodním politikám, ale nepříznivě ovlivňovaly investiční činnost podniků, zejména těch více vystavených vnějšímu prostředí. V budoucnu je možné, že růst podnikových investic zmírní vzhledem k méně podpůrnému vnějšímu prostředí a mírnější konečné poptávce a očekávanému postupnému zpřísnění podmínek financování.

Nadále také docházelo ke zlepšování stavebních investic, rezidenčních i nerezidenčních, byť z nízkých úrovní, spojenému s oživením trhů s bydlením v eurozóně. To odráželo rostoucí domácí poptávku, kterou podporovaly růst reálných příjmů, jakož i prostředí nízkých úrokových sazeb a příznivé úvěrové podmínky. Zdá se ale, že nedostatky na trhu práce omezily během roku 2018 růst ve stavebnictví.

V roce 2018 byl příspěvek externího sektoru k celkovému výkonu eurozóny zvláště mírný, každopádně výrazně slabší než v roce 2017. Oslabující zahraniční poptávka, především z Asie a zejména po kapitálových statcích, oslabila kvůli zvýšené nejistotě a zvýšenému napětí v obchodních vztazích vývoz z eurozóny do tohoto regionu a zbrzdila celkový příspěvek čistého obchodu k HDP. Změnami mezinárodního prostředí utrpěl nejvíce vývoz do Velké Británie a Číny, zatímco vývoz do Spojených států profitoval, pravděpodobně v očekávání rizika, že americká administrativa zavede také cla na dovoz z EU. Dynamika zahraničního obchodu v rámci eurozóny odrážela pozitivní ekonomický vývoj v oblasti a zpočátku prokazovala odolnost. Ve druhé polovině roku 2018 ale výrazně oslabila, když nejistota v oblasti obchodu a nové emisní normy pro automobily značně ovlivnily obchod s investičními statky a automobily. Určité obtíže mohlo také způsobit předchozí posílení kurzu eura.

K růstu výkonů došlo v roce 2018 opět ve všech ekonomických sektorech (viz graf 5). Celková hrubá přidaná hodnota se dále zvýšila o přibližně 2 %, což bylo o něco méně než v předchozím roce, ale poblíž temp růstu v roce 2015 a 2016. Přidaná hodnota v průmyslu (bez stavebnictví) i přidaná hodnota v sektoru služeb vzrostly v roce 2018 přibližně o 2 %. Přidaná hodnota ve stavebnictví sice setrvávala pod hodnotami zaznamenanými před krizí, získávala ale nadále na dynamice a zvýšila se přibližně o 4 %. To opět potvrdilo, že vývoj ve stavebnictví čím dál více oživuje po dlouhém období poklesu nebo pomalého růstu, které začalo po vypuknutí finanční krize v roce 2008.

Graf 5

Reálná hrubá přidaná hodnota v eurozóně v jednotlivých sektorech

(index: 1.Q 2010 = 100)

Zdroje: Eurostat a výpočty ECB.

Poznámka: Poslední údaje jsou za třetí čtvrtletí 2018.

Situace na trzích práce v eurozóně se nadále zlepšovala a došlo ke změně věkového složení zaměstnanosti

V roce 2019 došlo k dalšímu oživení na trzích práce v eurozóně; od roku 2013, kdy zaměstnanost dosáhla svého dna, došlo k jejímu nárůstu o zhruba 10 milionů osob

V roce 2018 pokračovalo oživení na trzích práce v eurozóně (viz graf 6). Míra nezaměstnanosti v roce 2018 dále klesala a v prosinci dosáhla výše 7,8 %, což byla nejnižší hodnota od října 2008. Pokles nezaměstnanosti, který začal ve druhé polovině roku 2013, se projevoval plošně pro obě pohlaví a všechny věkové skupiny, zatímco úroveň míry nezaměstnanosti se v jednotlivých zemích eurozóny nadále výrazně lišila. Ve čtvrtém čtvrtletí roku byl počet zaměstnaných osob v eurozóně o 1,3 % vyšší než v témže čtvrtletí roku 2017 a 6,7 % nad minimem zaznamenaným ve druhém čtvrtletí roku 2013. Během celého období oživení vzrostla zaměstnanost zhruba o 10 mil. osob. Tím se zaměstnanost dostala nad své maximum z předkrizového období v prvním čtvrtletí 2008. Růst nezaměstnanosti během období oživení se projevoval plošně v jednotlivých zemích a odvětvích a došlo k němu v souvislosti s dalším nárůstem nabídky práce.

Graf 6

Indikátory trhu práce

(v % pracovní síly; mezičtvrtletní tempo růstu; sezonně očištěné údaje)

Zdroj: Eurostat.

Poznámky: Poslední údaje jsou za čtvrté čtvrtletí 2018. Mezičtvrtletní tempo růstu HDP za 4. čtvrtletí 2018 představuje předběžný odhad.

Bližší pohled na složení růstu zaměstnanosti během oživení ukazuje, že se růst soustředil mezi starší osoby.[3] k přibližně třem čtvrtinám kumulativního růstu zaměstnanosti přispěly osoby ve věku 55–75 let. Růst zaměstnanosti starší populace během oživení je způsoben především růstem míry participace této kategorie. Dá se předpokládat, že se zde odráží dopad předchozích důchodových reforem i rostoucí úroveň vzdělanosti této kategorie. Výrazný nárůst podílu starších pracovníků v zaměstnanosti může způsobit dalekosáhlé změny v ekonomice, a to prostřednictvím dopadu na vzorce spotřeby, úspor a investic i na vývoj mezd a produktivity.[4] Během oživení přispěly ke třetině růstu zaměstnanosti kratší úvazky, což má úzkou souvislost s dlouhodobějšími trendy růstu nabídky práce ze strany žen a starších pracovníků i pokračující koncentrací růstu zaměstnanosti v odvětví služeb.[5] Z hlediska dalšího vývoje se dá předpokládat, že nedostatek pracovních sil v některých zemích a odvětvích přispěje ke zmírnění těchto pokračujících trendů.

Vládní investice nadále klesají, ale nerovnoměrná rizika zůstávají

Schodek veřejných financí eurozóny se snížil především díky příznivému cyklickému vývoji

Poměr schodku veřejných financí v roce 2018 dále klesal a dosáhl hodnoty 0,6 % HDP, tj. úrovně, která byla od počátku hospodářské a měnové unie (HMU) v roce 1999 zaznamenaná jen výjimečně (viz graf 7). Jak tomu bylo v několika posledních letech, bylo snížení celkového schodku do značné míry důsledkem příznivého cyklického vývoje v kombinaci s poklesem úrokových výdajů, když splatný dluh s vysokými náklady byl nadále nahrazován novým dluhem emitovaným s nižšími úrokovými sazbami. Nastavení fiskální politiky eurozóny[6] bylo v roce 2018 zhruba neutrální, přestože úhrn za eurozónu v sobě skrýval výrazné rozdíly mezi zeměmi, kdy velké neočekávané příjmy v několika zemích kompenzovaly v úhrnu procyklické fiskální uvolnění ve zranitelných zemích.

Graf 7

Saldo sektoru vládních institucí a fiskální pozice

(v % HDP)

Zdroje: Eurostat a výpočty ECB.

V kontextu rostoucí ekonomické aktivity přispěl klesající schodek vládního sektoru k udržení poklesu hrubého dluhu z 86,6 % HDP v roce 2017 na 84,8 % HDP v roce 2018. Přestože by se zadlužení mělo i v dalších letech snižovat, je třeba mít na paměti, že zůstává výrazně vyšší než na začátku HMU. Vysoká úroveň zadlužení představuje zranitelné místo, a to především v zemích, které trpí nízkým růstem potenciálního produktu a čelí rostoucím demografickým výzvám (viz box 1). Tyto země by v případě zhoršení ekonomické aktivity nebo nárůstu úrokových výdajů měly omezený prostor pro přizpůsobení fiskální politiky. Zranitelné země by proto měly vytvářet rezervy nyní, když to hospodářské podmínky umožňují.

Box 1

Stárnutí populace a jeho fiskální dopad

Stárnutí populace představuje výzvu pro udržitelnost veřejných financí v eurozóně. Společnost stárne, protože lidé žijí déle a mají méně dětí. Demografickou změnu dobře zachycuje rostoucí poměr zastoupení občanů v důchodovém věku, který uvádí podíl věkové skupiny nad 65 let na obyvatele v produktivním věku. Podle Eurostatu by se měl tento podíl zvýšit v eurozóně jako celku z 31 % v roce 2016 na 52 % v roce 2070. K tomuto nárůstu dojde z velké části v dalších dvaceti letech s tím, jak se silné ročníky přiblíží důchodovému věku. i když stárnutí obyvatelstva může mít výrazné nepříznivé makroekonomické implikace, například pro produktivitu, pracovní sílu nebo rovnovážnou reálnou úrokovou míru, tento box se zaměřuje pouze na fiskální dopad.

Stárnutí populace významnou měrou ovlivní veřejné finance v následujících dekádách. Veřejné výdaje v souvislosti se stárnutím populace v eurozóně, které v roce 2016 tvořily čtvrtinu HDP, jsou nyní již v mezinárodním srovnání zvýšené. Podle Zprávy o stárnutí populace za rok 2018 by se měly v roce 2040 dále zvýšit na 28 % HDP a do roku 2070 mírně poklesnout na 27 % HDP (viz graf A).[7] Celkový obrázek skrývá značné rozdíly mezi jednotlivými zeměmi. Předpokládané změny celkových výdajů v souvislosti se stárnutím populace v období let 2016–2070 se pohybují od zvýšení o 12,9 procentního bodu HDP v Lucembursku po pokles o 6,4 procentního bodu HDP v Řecku.[8] Pokud se zvýšení výdajů v souvislosti se stárnutím populace nebude řešit, narostou ve střednědobém až dlouhodobém výhledu do velmi vysokých částek. To by představovalo výzvu pro udržitelnost financí již ve střednědobém horizontu, a to především v zemích, které mají již dnes vysoký veřejný dluh (viz graf B). V některých zemích, zejména ve Francii, Itálii a Španělsku, se ale předpokládá, že tlaky na náklady spojené se stárnutím populace se do roku 2070 sníží z maxima ve střednědobém horizontu (viz graf A).

Graf A

Celkové výdaje v souvislosti se stárnutím populace v eurozóně

(v % HDP)

Zdroj: Zpráva o stárnutí populace za rok 2018.

Graf B

Tlaky na výdaje spojené se stárnutím populace a současná úroveň zadlužení v jednotlivých zemích

(osa x: poměr dluhu vládních institucí k HDP v roce 2017; osa y: změna celkových výdajů spojených se stárnutím populace v poměru k HDP, 2016–2040)

Zdroje: Zpráva o stárnutí populace za rok 2018 a Eurostat.

Poznámka: Řecko není zařazeno, protože vzhledem k podílu veřejného dluhu na HDP ve výši 176,1 % v roce 2017 a poklesu celkových výdajů v souvislosti se stárnutím populace o 4,6 % HDP je jeho vývoj označen za „mimořádnou hodnotu“.

Mezi veřejné výdaje ovlivněné stárnutím populace patří zejména výdaje na důchody i zdravotní a dlouhodobou péči. S rostoucím počtem příjemců veřejných penzijních systémů čelících poklesu přispěvatelů dojde ke zvýšení schodků penzijních systémů a v konečném důsledku i celkových fiskálních sald, pokud nebudou upraveny parametry. Předpokládá se, že veřejné finance navíc v následujících desetiletích zatíží systém zdravotnictví a dlouhodobé péče, protože tyto služby jsou většinou financovány veřejnými systémy. Dopad stárnutí populace na veřejné příjmy je složitější, protože jeho vliv na různé daňové základny (například na spotřebu, mzdové příjmy a kapitál) se částečně kompenzuje a měl by se v čase měnit.

K částečnému zachycení nejistoty spojené s projekcemi výdajů v souvislosti se stárnutím populace Zpráva o stárnutí populace obsahuje několik nepříznivých citlivostních analýz a rizikových scénářů, které skutečně naznačují tlak na nárůst výdajů (viz graf C). Jeden rizikový scénář předpokládá vyšší náklady na zdravotní a dlouhodobou péči z důvodu zvýšeného využití nákladných zdravotnických přístrojů a silnějšímu růstu a sbližování životní úrovně. V tomto scénáři by byl nárůst celkových výdajů v souvislosti se stárnutím populace na konci horizontu projekcí v roce 2070 více než dvojnásobný oproti základnímu scénáři. Nižší míra růstu souhrnné produktivity výrobních faktorů, než předpokládají základní projekce, by v dlouhodobém horizontu také znamenala výrazně vyšší náklady.

Graf C

Scénáře výdajů v souvislosti se stárnutím populace v eurozóně

(v % HDP)

Zdroj: Zpráva o stárnutí populace za rok 2018.

Poznámky: Rizikový scénář souhrnné produktivity výrobních faktorů předpokládá přibližování nižší míře růstu souhrnné produktivity výrobních faktorů do roku 2070 (tj. úrovni 0,8 % místo 1 %). Rizikový scénář pracovní skupiny pro stárnutí obyvatelstva předpokládá vyšší důchodovou elasticitu výdajů na zdravotní péči (kvůli zvýšenému využití nákladných zdravotních přístrojů) a vyšší náklady na dlouhodobou péči (kvůli rostoucímu pokrytí příjemců dlouhodobé péče a růstu a sbližování reálných životních nákladů).

Za účelem řešení budoucích tlaků na výdaje spojené se stárnutím populace zavedla většina zemí eurozóny v posledních letech penzijní reformy, které v některých zemích doplnily omezenější reformy systému zdravotní a dlouhodobé péče. V těchto reformách se odrážely především obavy o udržitelnost financí vyplývající z dluhové krize. Penzijní reformy byly zvláště výrazné v zemích, kde probíhají makroekonomické přizpůsobovací programy. Přestože tyto reformy pomohly zemím částečně snížit rizika ohrožující udržitelnost penzijního systému, jejich tempo se v nedávné době zastavilo a v několika případech dokonce nabraly opačný směr nebo jim hrozí, že tento směr naberou.

Z hlediska dalšího vývoje se především země s již vysokým zadlužením potřebují zabezpečit proti nadcházejícím demografickým výzvám. Pokud země nevytvářejí fiskální rezervy, měly by přijmout další reformy a zabránit změně směru reforem a omezit tak potenciální tlaky na výdaje vycházející ze systémů sociálního zabezpečení. Pokud jde o konkrétní hospodářskopolitické kroky, požadované reformy se mohou v jednotlivých zemích lišit a odrážet i rozdíly ve výchozí pozici a společenských preferencích. Některé země mohou totiž dát přednost reformám před nároky a podporou zajištění penzí soukromým sektorem nad rámec toho, čeho bylo již dosaženo. Jiné země mohou dát přednost propojení věku odchodu do důchodu s očekávanou délkou dožití a ponechání stávajícího poměru průměrného starobního důchodu k průměrné mzdě. Jiné země ale mohou zvolit vyšší míry příspěvků, i když to může výrazně zatížit mladší generace. Tyto možnosti se vzájemně nevylučují a mohou být implementovány společně. Při tvorbě penzijních reforem je také důležité dbát na jejich možné implikace pro nabídku práce a nabídkovou stranu ekonomiky, protože vyšší úroveň potenciálního růstu je nezbytná pro zlepšení sociálního blahobytu. V ideálním případě by penzijní reformy měly být doplněny reformami trhu práce, které by podpořily především zapojení starších pracovníků. Důležitým úkolem pro tvůrce fiskální politiky je nevyvolávat nejistotu ohledně rizika zvrácení reforem, která by mohla oslabit fiskální udržitelnost.

Plnění Paktu stability a růstu je nejslabší v nejvíce zranitelných zemích

V této souvislosti je znepokojující, že plnění Paktu stability a růstu je nejslabší v zemích, které jsou nejvíce zranitelné vůči šokům. Podle projekcí Evropské komise většina zemí, které ještě nedosáhly zdravých rozpočtových pozic, nedodržela v roce 2018 své závazky vyplývající z Paktu stability a růstu. Ze sedmi zemí eurozóny, které podle hodnocení Komise čelí riziku, že se v roce 2018 odchýlí od preventivní části Paktu stability a růstu, čtyři země – Belgie, Francie, Itálie a Portugalsko – mají dluh nad 90 % HDP. Navíc i když se očekává, že Španělsko – jediná země, na kterou se v roce 2018 vztahuje postup při nadměrném schodku – dodrží v roce 2018 termín pro nápravu, tento úspěch zakrývá vysoký a rostoucí strukturální schodek na rozdíl od doporučovaného zlepšení. Hodnocení Evropské komise dále naznačuje, že pouze deset zemí hodlá splnit Pakt stability a růstu podle návrhu rozpočtových plánů na rok 2019. Je zvláště znepokojivé, že mezi ně nepatří většina zemí s vysokým zadlužením.

Dynamika reforem v eurozóně zůstává nevýrazná

Reformy se zastavily; žádné z doporučení pro jednotlivé země z roku 2017 se plně nerealizovalo

Doporučení pro jednotlivé země jsou doporučení šitá na míru jednotlivým zemím, která se týkají toho, jak zlepšit hospodářský růst a odolnost a zároveň udržet zdravé veřejné finance. Doporučení společně schvalují členské státy Evropské rady. Stejně jako loni dospěla Komise k závěru, že naprostá většina – více než 90 % – reformních doporučení pro země eurozóny v roce 2017 zaznamenala „určitý“ nebo „omezený“ pokrok v realizaci, zatímco žádné nebylo implementováno zcela (viz graf 8).[9]

Graf 8

Provádění doporučení pro jednotlivé země ze strany zemí eurozóny

Zdroje: Výpočty ECB na základě analytických zpráv Evropské komise.

Poznámky: Graf znázorňuje implementaci doporučení na úrovni podpoložek pro konkrétní rok podle hodnocení Evropské komise v příslušné analytické zprávě zveřejněné následující rok. „Implementace v plném rozsahu“ znamená, že členský stát provedl všechna opatření, která byla potřebná k odpovídající implementaci doporučení; „výrazný pokrok“ znamená, že členský stát přijal opatření, která obsahují velkou část doporučení, z nichž většina byla provedena; „určitý pokrok“ znamená, že členský stát přijal opatření, která doporučení částečně zapracovávají, případně přijal opatření, která doporučení zapracovávají, ale bude zapotřebí ještě další práce směřující k plné implementaci doporučení, neboť implementována byla pouze menší část přijatých opatření; „omezený pokrok“ znamená, že členský stát oznámil některá opatření, která však doporučení zapracovávají pouze v omezené míře, případně předložil nelegislativní akty, ovšem bez navazující implementace, a „žádný pokrok“ znamená, že členský stát věrohodně neoznámil ani nepřijal žádná opatření k implementaci doporučení. Doporučení pro implementaci Paktu stability a růstu nejsou zahrnuta.

Dobře navržené strukturální reformy mají pro občany eurozóny významné přínosy prostřednictvím silnějšího a inkluzivnějšího růstu zaměstnanosti a příjmů. Nedávná analýza Eurosystému ukazuje, že se nabízí dostatek příležitostí pro reformy, které zároveň zvyšují odolnost, dlouhodobý růst a sociální spravedlnost.[10] Příkladem jsou reformy, které řeší dobývání renty, a to především ty, které posilují konkurenci na trzích zboží a kvalitu veřejných institucí. Podobně opatření podporující školství a celoživotní vzdělávání zlepšují nejen dlouhodobý výhled růstu ekonomiky, ale také pracovní příležitosti zranitelných skupin společnosti.

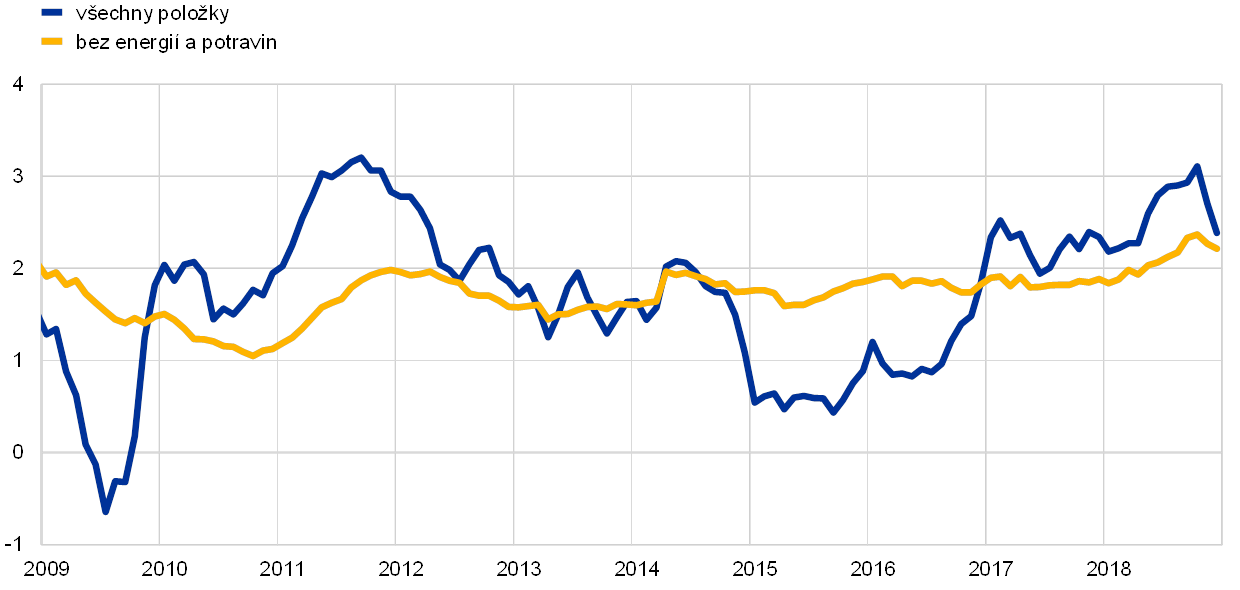

1.3 Inflace na vzestupu

Celková inflace v eurozóně, měřená harmonizovaným indexem spotřebitelských cen (HICP), vzrostla z průměrné hodnoty 1,5 % v roce 2017 na průměrnou hodnotu 1,7 % v roce 2018. Tento nárůst odrážel především vyšší příspěvky cen energií a v menší míře i cen potravin. Oproti tomu příspěvek inflace, měřený HICP bez energií a potravin, zůstal víceméně beze změny. Tento ukazatel inflace zůstal utlumený a během roku v zásadě kolísal kolem 1 % (viz graf 9).

Graf 9

Inflace měřená HICP a příspěvky jednotlivých složek

(meziroční změny v %; příspěvky v procentních bodech)

Zdroje: Eurostat a výpočty ECB.

Vývoj cen energií silně ovlivnil vývoj celkové inflace měřené HICP během roku. V důsledku zvýšení cen surové ropy ceny energií od dubna do července silně vzrostly a poté si udržely vysoké meziroční tempo růstu (s maximem ve výši téměř 11 % v říjnu 2018). Příspěvek růstu cen energií k celkové inflaci proto vzrostl z 0,2 procentního bodu v prvním čtvrtletí roku 2018 na 0,9 a 0,8 procentního bodu v posledních dvou čtvrtletích roku 2018. K tomuto vývoji během roku přispěly i ceny nezpracovaných potravin v důsledku prudkého zvýšení meziročního tempa růstu cen ovoce a zeleniny v letních měsících souvisejícího s vývojem počasí, které ale v posledních měsících roku odeznělo. Příspěvek nezpracovaných potravin k celkové inflaci proto vzrostl z nuly v prvním čtvrtletí roku 2018 na více než 0,2 procentního bodu v září 2018 a poté v posledním čtvrtletí roku 2018 mírně poklesl.

Inflace bez energií a potravin zůstala utlumená

Inflace měřená pomocí HICP bez energií a potravin zůstala proti roku 2017 beze změny a během roku stejně jako ostatní ukazatele inflace celkově kolísala.[11] Při vyloučení volatilnější složky týkající se odívání a cestovního ruchu došlo ale u tohoto ukazatele inflace k nárůstu.

V obou hlavních složkách, tj. v neenergetickém průmyslovém zboží a službách, byl pozorován spíše utlumený vývoj inflace měřené HICP bez energií a potravin. Růst cen neenergetického průmyslového zboží vykázal určitou volatilitu, když se do září 2018 snižoval a poté mírně vzrostl a v roce 2018 činil stejně jako v roce 2017 0,4 %. Bližší pohled na ukazatele cenových tlaků v různých stupních cenového řetězce ukazuje, že meziroční tempo růstu cen výrobců pro prodej nepotravinářského spotřebního zboží na domácím trhu i dovozních cen nepotravinářského spotřebního zboží se během roku 2018 zvýšilo. Dovozní ceny v zásadě odrážely slábnoucí vliv posílení eura v roce 2017, zatímco u cen výrobců se zřejmě projevoval růst vstupních nákladů a objemu maloobchodních tržeb. Tempo růstu cen služeb bylo v roce 2018 beze změny na úrovni 1,3 % a zůstalo výrazně pod dlouhodobým průměrem. Meziroční tempo růstu cen služeb zaznamenalo v posledním čtvrtletí roku 2018 mírný nárůst, ale do značné míry odráželo vliv srovnávací základny v souvislosti se slabým vývojem růstu cen služeb ve stejných měsících roku 2017. Růst cen služeb, které obsahují z velké části mzdové náklady, celkově ještě neodráží zrychlení růstu mezd.

Meziroční růst náhrady na zaměstnance se nadále zvyšoval

Domácí nákladové tlaky, měřené růstem deflátoru HDP, zůstaly v prvních třech čtvrtletích roku 2018 konstantní a mírně nad úrovní dosaženou v první polovině roku 2017 (viz graf 10). Meziroční růst náhrady na zaměstnance, který dosáhl minima v polovině roku 2016, se v roce 2018 nadále zvyšoval a ve třetím čtvrtletí roku činil 2,5 %, což bylo nad jeho historickým průměrem ve výši 2,1 % (od roku 1999). Zrychlení růstu mezd celkově odráželo zlepšení podmínek na trhu práce (viz kapitola 1.2 nahoře) a odeznívání faktorů, které v minulosti přispívaly ke zpomalení růstu mezd, jako byl dopad nízké předchozí inflace v důsledku systémů formální a neformální indexace a vliv reforem trhů práce prováděných v některých zemích během finanční krize. V prostředí mírně příznivé poptávky se vyšší růst mezd odrazil ve vyšším růstu jednotkových mzdových nákladů, ale jeho dopad na domácí nákladové tlaky byl zmírněn vývojem zisků (měřených hrubým provozním přebytkem), které v posledních čtvrtletích oslabily a částečně odrážely negativní dopad zhoršování směnných relací v souvislosti s vyššími cenami ropy.[12]

Graf 10

Struktura deflátoru HDP

(meziroční změny v %; příspěvky v procentních bodech)

Zdroje: Eurostat a výpočty ECB.

Dlouhodobější inflační očekávání byla v roce 2018 mírně vyšší než v roce 2017. Inflační očekávání na pět let dopředu z výběrového šetření ECB mezi prognostiky zůstala několik čtvrtletí za sebou beze změny na úrovni 1,9 % a zůstala mírně vyšší než v roce 2017. Tržní ukazatele dlouhodobých inflačních očekávání, jako je inflačně indexovaná pětiletá swapová sazba, vykázaly určitou volatilitu a ke konci roku se snížily, ale proti roku 2017 zůstaly v průměru víceméně beze změny.

1.4 Růst peněžní zásoby a úvěrů byl podpořen příznivými podmínkami financování

Vývoj na finančních trzích v eurozóně byl v roce 2018 ovlivněn nejistotou plynoucí z globálního ekonomického výhledu i domácího výhledu pro eurozónu v kombinaci s politicky podmíněnou averzí k riziku – zejména v souvislosti s brexitem, protekcionismem a nejistotou ohledně nastavení politiky italské vlády ohledně veřejných financí. Sazby peněžního trhu i výnosy z dlouhodobých vládních dluhopisů byly i nadále velmi nízké, částečně v důsledku pokračujícího uvolňování měnové politiky ze strany ECB. Podnikové investice byly podpořeny podmínkami financování, zatímco soukromou spotřebu posilovalo bohatství domácností. Růst peněžní zásoby se snížil, zatímco tempo růstu úvěrů soukromému sektoru se dále zvýšilo.

Výnosy státních dluhopisů v eurozóně se významně nezměnily

Výnosy státních dluhopisů v eurozóně se v roce 2018 výrazně nezměnily, i když ke konci roku mírně vzrostly (viz graf 11). Tento nárůst odrážel především dopady postupného ukončování akomodace měnové politiky ve Spojených státech a také rozšíření spreadů italských dluhopisů, jejichž vliv na trhy státních dluhopisů ostatních zemí eurozóny byl až dosud omezený. Vážený průměr výnosů desetiletých státních dluhopisů v eurozóně, kde byl jako váha použit HDP, činil k 31. prosinci 2018 1,01 % a zůstal tak zhruba na stejné průměrné úrovni jako v roce 2017. Spread výnosů desetiletých státních dluhopisů zemí eurozóny vůči výnosu německého desetiletého vládního dluhopisu se mírně zvýšil v souvislosti s přetrvávající fiskální nejistotou.

Graf 11

Výnosy desetiletých státních dluhopisů v eurozóně, Spojených státech a Německu

(v % p.a.; denní údaje)

Zdroje: Bloomberg, Thomson Reuters Datastream a výpočty ECB.

Poznámky: Údaje za eurozónu se týkají desetiletého váženého průměru výnosů státních dluhopisů, kde byl jako váha použit HDP. Poslední údaje jsou z 31. prosince 2018.

Ceny akcií v eurozóně se výrazně snížily

Ceny akcií v eurozóně se v roce 2018 výrazně snížily v souvislosti se zvýšeným globálním napětím, politickou nejistotou v Itálii a postupnou normalizací měnové akomodace (viz graf 12). Široký index cen akcií nefinančních podniků v eurozóně se v průběhu roku 2018 snížil o 12,6 % a index cen akcií bank v eurozóně klesl o 33,3 %. Ve Spojených státech byly ceny akcií nefinančních podniků odolnější než v eurozóně v důsledku silného makroekonomického růstu, který částečně souvisel s procyklickým fiskálním stimulem.

Graf 12

Indexy akciových trhů v eurozóně a ve Spojených státech

(index: 1. ledna 2017 = 100)

Zdroj: Thomson Reuters Datastream.

Poznámky: Pro eurozónu se uvádí bankovní index EURO STOXX banks a tržní index Datastream pro nefinanční podniky; pro Spojené státy se uvádí bankovní index S&P banks a tržní index Datastream pro nefinanční podniky. Poslední údaje jsou z 31. prosince 2018.

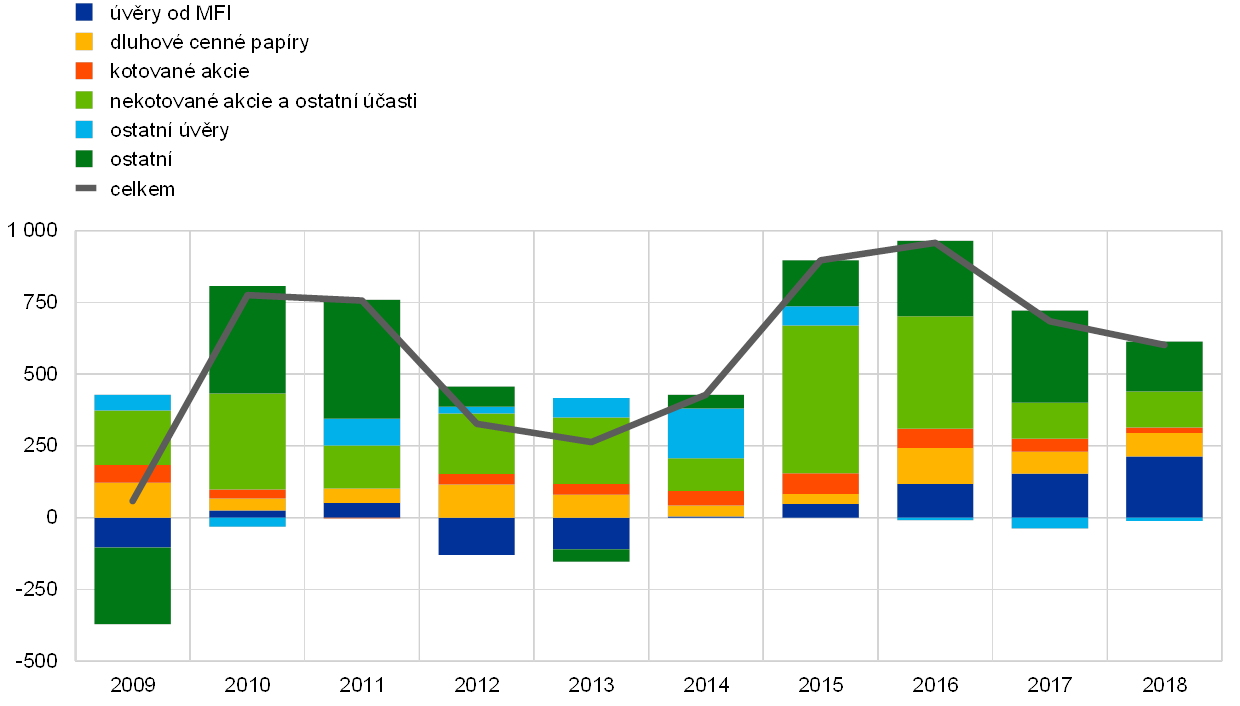

Podnikové investice byly podpořeny podmínkami financování

Podnikové investice byly v roce 2018 nadále celkově podporovány příznivými podmínkami financování pro nefinanční podniky, přestože se toky externího financování nefinančních podniků poněkud snížily (viz graf 13). Tento pokles odrážel zejména snížení „ostatních“ zdrojů financování (včetně mezipodnikových úvěrů a obchodních úvěrů). Zároveň čistou emisi kotovaných a nekotovaných akcií a ostatních majetkových účastí brzdily zvláštní faktory a relativně vysoké náklady na financování prostřednictvím emise akcií. Ačkoli spready podnikových dluhopisů během roku 2018 pozvolně rostly, emise dluhových cenných papírů byla i nadále podporována programem nákupu aktiv podnikového sektoru (CSPP), který byl spuštěn v červnu 2016 (viz box 3). Meziroční tempo růstu bankovních úvěrů nefinančním podnikům se navíc v roce 2018 dále zvýšilo. Oživení tempa růstu úvěrů se opíralo o výrazné snižování úrokových sazeb z bankovních úvěrů, ke kterému docházelo v celé eurozóně od poloviny roku 2014 (viz kapitola 2.1) a které pokračovalo i v roce 2018. Důvodem tohoto snížení byla především mimořádná měnověpolitická opatření ECB, která se projevila celkovým zlepšením nabídky a poptávky po bankovních úvěrech. Banky navíc dosáhly pokroku v konsolidaci svých rozvah, přestože v některých zemích byl objem úvěrů se selháním i nadále vysoký.

Graf 13

Čisté toky externího financování nefinančním podnikům v eurozóně

(roční toky; v mld. EUR)

Zdroje: Eurostat a ECB.

Poznámky: „Ostatní úvěry“ zahrnují úvěry od neměnových finančních institucí (ostatních finančních institucí, pojišťoven a penzijních fondů) a od nerezidentů. Úvěry od měnových finančních institucí a neměnových finančních institucí jsou očištěny o prodej a sekuritizaci úvěrů. Položka „ostatní“ představuje rozdíl mezi celkovými zdroji a nástroji uvedenými v grafu a zahrnuje mezipodnikové a obchodní úvěry. Poslední údaje jsou za třetí čtvrtletí 2018.

Soukromá spotřeba se opírala o bohatství domácností

Pokud jde o domácnosti, jejich čisté bohatství se v prvních třech čtvrtletích zvýšilo a podpořilo tak soukromou spotřebu. Pokračující nárůst cen rezidenčních nemovitostí vedl především k významným ziskům z přecenění držby nemovitostí domácnostmi. Pokles cen akcií zároveň způsobil ztráty z přecenění finančních aktiv domácností. Meziroční tempo růstu bankovních úvěrů poskytnutých domácnostem na bydlení zůstalo z historického pohledu mírné, zatímco tvorba nových hypotéčních úvěrů byla vysoká.[13] Hrubá zadluženost domácností – vyjádřená v poměru k nominálnímu hrubému disponibilnímu příjmu domácností – byla výrazně vyšší než průměrná předkrizová hodnota.

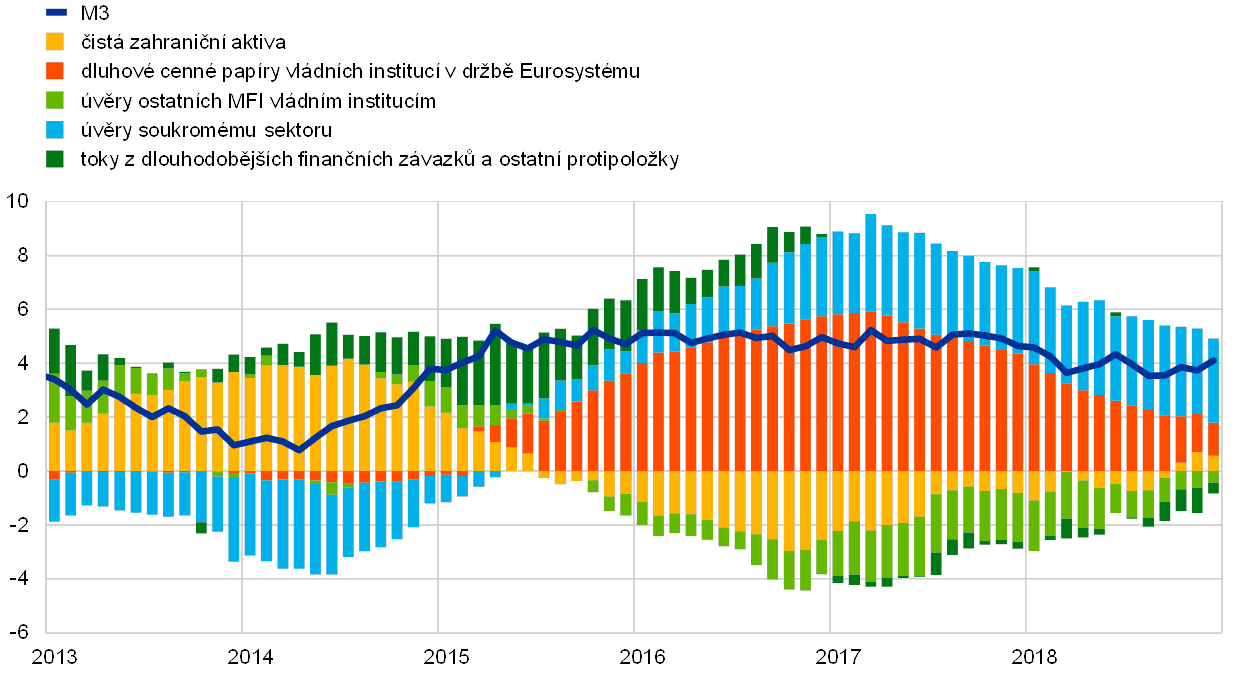

Růst peněžního agregátu M3 se výrazněji opíral o růst úvěrů

Růst úvěrů soukromému sektoru i nadále celkově vykazoval pozvolně stoupající trend, který lze pozorovat již od začátku roku 2014. Meziroční růst úvěrů poskytnutých měnovými finančními institucemi (MFI) soukromému sektoru (očištěný o prodej, sekuritizaci a fiktivní cash pooling) se v prosinci 2018 zvýšil na 3,4 % z 2,9 % v prosinci 2017 (viz graf 14). Úvěrový růst tak upevnil svou úlohu významného tahouna růstu širokého peněžního agregátu (viz modré části sloupců v grafu 15). Ten se však ve srovnání se stabilním tempem kolem 5 % zaznamenaným od poloviny roku 2015 zmírnil (viz graf 14). V prosinci 2018 činil meziroční růst M3 4,1 % oproti 4,6 % na konci roku 2017. Snižování čistých nákupů aktiv ze strany Eurosystému (z 80 mld. EUR na 60 mld. EUR v dubnu 2017, 30 mld. EUR v lednu 2018, 15 mld. EUR v říjnu 2018 a poté na nulu na konci prosince 2018) znamenalo, že se zmenšil i pozitivní vliv programu nákupu aktiv na růst M3 (viz červené části sloupců v grafu 15). Růst M3 zároveň tlumily čisté prodeje státních dluhopisů ze strany MFI eurozóny vyjma Eurosystému (viz světle zelené části sloupců v grafu 15). Příspěvek vnějších aktiv v čistém vyjádření přešel v říjnu 2018 do kladných hodnot, ačkoli se rozšířil úrokový diferenciál vůči aktivům rezidentů zemí mimo eurozónu (viz žluté části sloupců v grafu 15).

Graf 14

Agregát M3 a úvěry soukromému sektoru

(meziroční změny v %)

Zdroj: ECB.

Graf 15

Peněžní agregát M3 a jeho protipoložky

(meziroční změny v %; příspěvky v procentních bodech; očištěno o sezonní a kalendářní vlivy)

Zdroj: ECB.

Poznámky: Úvěry soukromému sektoru obsahují úvěry MFI soukromému sektoru a cenné papíry emitované soukromým sektorem (resp. sektorem jiným než MFI) eurozóny v držbě MFI. Ty zahrnují rovněž nákupy dluhových cenných papírů soukromého sektoru ze strany Eurosystému v rámci programu CSPP. Poslední údaje jsou za prosinec 2018.

Růst M3 odrážel jednodenní vklady

Růst M3 byl i nadále ovlivňován jeho nejlikvidnějšími složkami, a to v důsledku nízkých nákladů příležitosti z držby likvidních vkladů v prostředí, které se vyznačovalo velmi nízkými sazbami a plochou výnosovou křivkou. Růst peněžního agregátu M1, který odrážel zvýšený růst jednodenních vkladů domácností i nefinančních podniků, se také snížil a v prosinci 2018 činil 6,6 % oproti 8,7 % v prosinci 2017.

2 Měnová politika: trpělivost, obezřetnost a vytrvalost jsou i nadále klíčové

Vzhledem k výraznému posunu směrem k udržitelné korekci inflace spolu se silnou výkonností ekonomiky eurozóny a dobře ukotvenými inflačními očekáváními byly během roku 2018 postupně snižovány měsíční objemy čistých nákupů v rámci programu nákupu aktiv (APP) a ke konci roku byly čisté nákupy ukončeny. Měnová politika však nadále zůstávala trpělivá, obezřetná a vytrvalá a zachovávala výrazný stupeň akomodace, který byl nadále potřeba k zajištění pokračujícího přibližování inflace ve střednědobém horizontu k hodnotám pod 2 %, ale blízko této úrovně. Měnovou akomodaci zajišťovaly zbytkové čisté nákupy aktiv, značné množství již nakoupených aktiv a s nimi spojené reinvestice a signalizace budoucího vývoje základních úrokových sazeb ECB, které zůstávaly na historicky nejnižších úrovních. Na konci roku 2018 představovala měnověpolitická aktiva 72 % rozvahy Eurosystému. Velikost rozvahy dosáhla historického maxima 4,7 bil. EUR. Rizika spojená s velikostí rozvahy nadále tlumil rámec ECB pro řízení rizik.

2.1 Postupné ukončování čistých nákupů aktiv při nadále výrazné měnové akomodaci

Měsíční tempo čistých nákupů aktiv v rámci APP bylo od začátku roku 2018 sníženo z důvodu stále robustnější a plošnější ekonomické expanze

Ke konci roku 2017 vykazovala ekonomika eurozóny stále robustnější a plošnější expanzi. Přispívala k ní silná zahraniční poptávka, ale také rostoucí domácí poptávka, kterou podporovaly růst zaměstnanosti, zvyšující se bohatství domácností a podnikové zisky i velmi příznivé podmínky financování. Základní inflační tlaky zůstávaly mírné, ale pokračující růst využití kapacit v ekonomice opravňoval zvýšenou důvěru v trvalejší korekci vývoje inflace. Na tomto základě Rada guvernérů v říjnu 2017 oznámila svůj záměr od začátku roku 2018 snížit měsíční objemy nákupů v rámci APP.

Měsíční tempo čistých nákupů aktiv v rámci APP tak bylo od ledna 2018 sníženo z 60 mld. EUR na 30 mld. EUR. Rada guvernérů předpokládala, že nový objem měsíčních nákupů bude trvat do konce září 2018 nebo podle potřeby i delší dobu. V každém případě potrvá do doby, dokud Rada guvernérů nezaznamená udržitelnou korekci vývoje inflace směrem k hodnotám pod 2 %, ale blízko této úrovně, ve střednědobém horizontu.

Nízké měnověpolitické sazby, pokračující čisté nákupy aktiv a reinvestice splátek jistin zachovávaly vysokou míru měnové akomodace

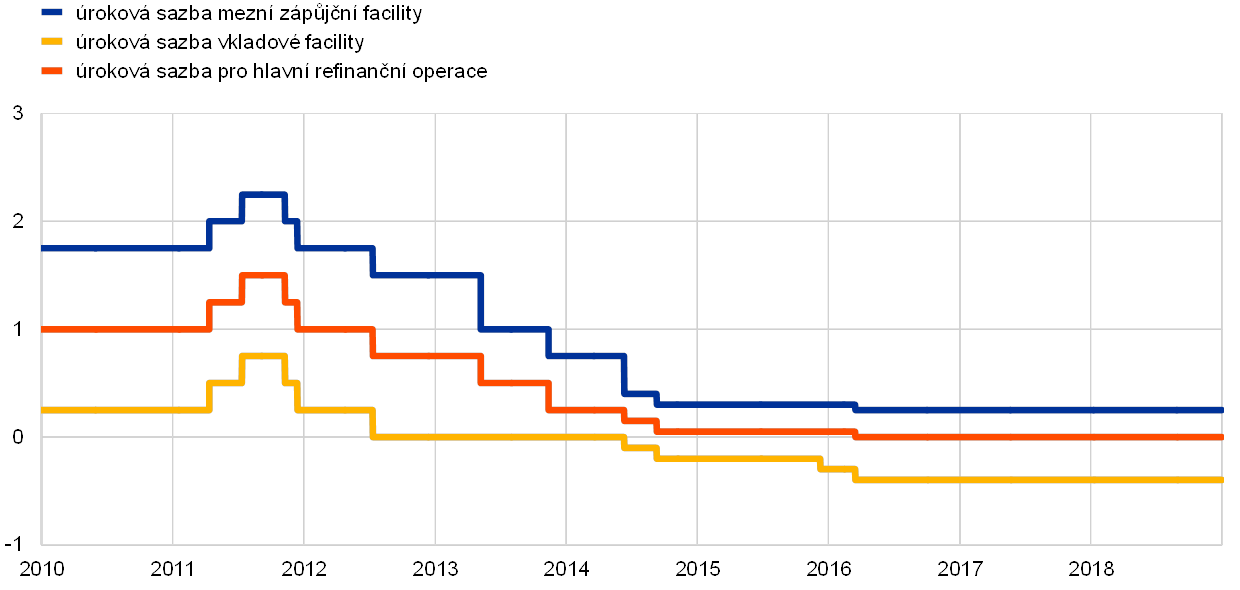

Výhled pro hospodářský růst a inflaci byl zároveň nadále ovlivněn pokračující podporou ze strany měnové politiky Rady guvernérů. Měnovou akomodaci zajišťovaly pokračující čisté nákupy aktiv. Úroková sazba pro hlavní refinanční operace a úrokové sazby mezní zápůjční facility a vkladové facility byly navíc ponechány beze změny na úrovni 0,00 %, 0,25 % a −0,40 % (viz graf 16). Tento měnový stimul byl dále podpořen signalizací budoucí měnové politiky Rady guvernérů: očekávala se stabilita základních úrokových sazeb na současné úrovni po delší dobu, a to výrazně za horizont čistých nákupů aktiv. Navíc Rada guvernérů oznámila záměr reinvestovat splátky jistin ze splatných cenných papírů zakoupených v rámci APP během delšího období po skončení čistých nákupů aktiv a v každém případě po nezbytně dlouhou dobu.

Graf 16

Základní úrokové sazby ECB

(v % p. a.)

Zdroj: ECB.

Poznámka: Poslední údaje jsou z 31. prosince 2018.

Navzdory jistému zpomalení oproti velmi silnému růstu v roce 2017, které bylo způsobeno oslabením poptávky po vývozech, pokračovala domácí poptávka v solidním růstu a po celou první polovinu roku 2018 podporovala plošnou expanzi ekonomiky eurozóny. Zatímco do popředí vystupovala rizika zvýšené volatility finančních trhů a nejistoty spojené s globálními faktory včetně protekcionismu, rizika vztahující se k růstovému výhledu eurozóny zůstávala zhruba vyrovnaná.

Další nárůst domácích cenových tlaků podporovalo vysoké využití kapacit, napětí na trhu práce a zrychlující růst mezd. Ukazatele jádrové inflace zůstávaly celkově utlumené, ale zvýšily se z předchozích nízkých hodnot. Makroekonomické projekce odborníků Eurosystému z června 2018 byly konzistentní s postupným přibližováním inflace k hodnotám pod 2 %, ale blízko této úrovně ve střednědobém horizontu. Nejistota ohledně výhledu inflace mezitím výrazně ustupovala a riziko deflace odeznělo.

Důvěra v udržitelné přibližování inflace k definici cenové stability

Na svém červnovém zasedání Rada guvernérů vyhodnotila pokrok dosažený na cestě k udržitelné korekci inflace jako výrazný. Silná ekonomika eurozóny spolu s pevně ukotvenými inflačními očekáváními odůvodňovala důvěru v pokračující přibližování inflace k definici cenové stability, a to i po postupném ukončení čistých nákupů aktiv.

V této souvislosti Rada guvernérů na svém červnovém zasedání potvrdila, že Eurosystém bude nadále provádět čisté nákupy aktiv v rámci APP v měsíčním objemu 30 mld. EUR až do konce září 2018. V závislosti na tom, zda by přicházející data potvrdila střednědobý výhled inflace, se předpokládalo snížení čistých nákupů aktiv na 15 mld. EUR měsíčně pro období od října do prosince 2018. Poté měly být čisté nákupy aktiv ukončeny.

Upravená měnověpolitická komunikace zachovávala měnověpolitický stimul

Vzhledem k přetrvávajícím nejistotám zároveň měly zásadní význam trpělivost, obezřetnost a vytrvalost, neboť fundamentální cenové tlaky byly i nadále podmíněny velmi výraznou mírou měnověpolitické akomodace. V souladu s tím ECB důvěryhodným a efektivním způsobem signalizovala budoucí použití svých ostatních nástrojů, aby dále podpořila pokračující přibližování inflace k definici cenové stability:

- Rada guvernérů rozšířila signalizaci budoucí trajektorie svých měnověpolitických sazeb: očekávala, že základní úrokové sazby zůstanou na aktuální úrovni nejméně do léta roku 2019 nebo podle potřeby i delší dobu a v každém případě do doby, dokud nebude zajištěno pokračující přibližování inflace hodnotám pod 2 %, ale blízko této úrovně, ve střednědobém horizontu. Doplnění signalizace budoucí měnové politiky o výslovné podmínky ohledně načasování a vývoje inflace zvýšilo srozumitelnost informací o budoucím vývoji úrokových sazeb a pevněji ukotvilo inflační očekávání, což podpořilo finanční podmínky příznivé pro pokračující přibližování inflace k definici cenové stability. Složka signalizace budoucí měnové politiky, která se týkala vývoje inflace a výslovně spojovala první zvýšení měnověpolitických sazeb s udržitelnou korekcí inflace, byla v souladu s vpředhledící měnověpolitickou strategií orientovanou na střednědobý horizont a posílila důvěryhodnost závazku Rady guvernérů dosahovat cenové stability. Zároveň rozšířená signalizace budoucího vývoje sazeb zachovala přiměřenou míru flexibility měnové politiky.

- Dále byla potvrzena signalizace budoucí politiky v oblasti reinvestování splátek jistin ze splatných cenných papírů zakoupených v rámci programu APP. Horizont reinvestic byl prodloužen na delší období po ukončení čistých nákupů aktiv a v každém případě po dobu nezbytnou k udržení příznivé situace na trhu likvidity a výrazného stupně měnové akomodace.

Vzhledem k přetrvávajícím nejistotám a pouze postupnému nárůstu jádrové inflace musela měnová politika zůstat trpělivá, obezřetná a vytrvalá. Ačkoli se blížil konec čistých nákupů v rámci APP, měnová politika musela zachovat výrazný stupeň akomodace. Červnové rozhodnutí zahájilo přechod od čistých nákupů aktiv k měnověpolitickým úrokovým sazbám a signalizaci jejich pravděpodobného budoucího vývoje jako nástroji, kterým se upravuje nastavení měnové politiky. Celkově musela komunikace vyvažovat mezi avizováním ukončení čistých nákupů aktiv do konce roku 2018 a zdůrazňováním pokračujícího odhodlání zajistit dostatečný měnový stimul po nezbytně dlouhou dobu.

Během podzimu byla nově příchozí data slabší, než se očekávalo, což odráželo utlumenější zahraniční poptávku, ale také některé faktory specifické pro jednotlivé země a sektory. Bylo pravděpodobné, že některé z nich odezní, nicméně jiné mohly ukazovat na zmírnění dynamiky růstu. Zároveň silná domácí poptávka nadále podporovala expanzi ekonomiky eurozóny a postupný nárůst inflačních tlaků. Domácí nákladové tlaky nadále zesilovaly a rozšiřovaly se při vysokém využití kapacit a rostoucím napětí na trzích práce, které vedlo ke zrychlení růstu mezd. Rizika pro výhled růstu byla nadále hodnocena jako zhruba vyrovnaná. Nicméně bilance rizik se posouvala směrem dolů vlivem geopolitických faktorů, hrozby protekcionismu, zranitelnosti rozvíjejících se trhů a volatility finančních trhů. Tyto faktory během léta získaly na závažnosti a výrazné zůstaly až do konce roku.

APP skončil, ale měnová politika musela zůstat výrazně akomodativní

V prosinci Rada guvernérů na základě nově dostupných informací analyzovala ekonomický výhled a dospěla k závěru, že celkové hodnocení zhruba potvrdilo červnový výhled. Silná domácí poptávka nadále podporovala důvěru v to, že přibližování inflace k definici cenové stability ECB pokračuje a bude zachováno i po ukončení čistých nákupů aktiv. Rada guvernérů proto vyhodnotila jako přiměřené ukončení čistých nákupů aktiv v rámci APP v prosinci 2018, jak se již dříve očekávalo. Zároveň pokračující přibližování inflace k definici cenové stability nadále vyžadovalo, aby měnová politika byla trpělivá, obezřetná a vytrvalá. Byla proto rozšířena signalizace budoucích opatření v oblasti reinvestic. Rada guvernérů v souladu s tím oznámila záměr nadále zcela reinvestovat splátky jistiny ze splatných cenných papírů zakoupených v rámci APP během delšího období po dni, kdy začne zvyšovat základní úrokové sazby ECB, a v každém případě po dobu nezbytnou k udržení příznivých podmínek likvidity a výrazného stupně měnové akomodace. Propojení horizontu reinvestic s počátkem zvyšování úrokových sazeb potvrdilo, že základní úrokové sazby ECB a související signalizace jejich pravděpodobného budoucího vývoje zůstanou do budoucna hlavním nástrojem, kterým se upravuje nastavení měnové politiky. Signalizace budoucího vývoje úrokových sazeb, kterou podpoří reinvestice značného objemu nakoupených aktiv, zajistí míru měnové akomodace nezbytnou pro pokračující přibližování inflace k hodnotám pod 2 %, ale blízko této úrovně ve střednědobém horizontu.

Opatření měnové politiky nadále zajišťovala velmi příznivé podmínky financování a podporovala expanzi ekonomiky

Hladké provádění čistých nákupů aktiv

Provádění APP probíhalo hladce jak v rámci programu nákupu cenných papírů veřejného sektoru (PSPP), tak v programech zaměřených na soukromý sektor, mezi něž patřily program nákupu cenných papírů krytých aktivy (ABSPP), program nákupu aktiv podnikového sektoru (CSPP) a třetí program nákupu krytých dluhopisů (CBPP3). Měsíční čisté objemy nákupů v průměru odpovídaly měsíčním cílům stanoveným Radou guvernérů a činily 30 mld. EUR měsíčně od ledna do září a dále 15 mld. EUR měsíčně od října do prosince (viz graf 17). V srpnu byl objem čistých nákupů nižší než měsíční cíl vlivem sezonních výkyvů tržní likvidity, což však kompenzovaly mírně vyšší nákupy ve zbytku roku. Na úrovni jednotlivých zemí způsobovalo splácení dluhových cenných papírů držených v různých portfoliích výrazné výkyvy hrubých měsíčních nákupů. Celkově byly odchylky měsíčních nákupů od cílových objemů v relativním vyjádření zanedbatelné. Stav aktiv držených v rámci PSPP ke konci roku zhruba odpovídal předpokládanému rozdělení mezi jednotlivé země podle klíče pro upisování základního kapitálu ECB. Provádění PSPP nemělo negativní vliv na podmínky likvidity na trhu státních dluhopisů v eurozóně (viz box 2). K příznivým podmínkám financování přispěly cílené dlouhodobější refinanční operace (TLTRO) (viz kapitola 2.2), které podpořily pokračující korekci vývoje inflace.

Graf 17

Měsíční čisté nákupy aktiv a splátky v rámci APP v roce 2018

(v mld. EUR)

Zdroj: ECB.

Poznámky: Měsíční čisté nákupy v účetní hodnotě a skutečné částky měsíčních splátek. Splátky jistiny cenných papírů nakoupených v rámci PSPP Eurosystém reinvestuje flexibilně a včas během měsíce, kdy jsou splatné, a to metodou tzv. nákupů s nejlepší snahou, nebo v následujících dvou měsících, jestliže to vyžadují podmínky likvidity na trhu.

Box 2

Likvidita trhu státních dluhopisů v eurozóně a zavedení programu nákupu cenných papírů veřejného sektoru

Likvidita trhu státních dluhopisů v eurozóně je důležitá pro transmisi měnové politiky ECB. Likvidní trh podporuje zejména vazbu mezi měnověpolitickými rozhodnutími ECB, výnosovou křivkou, cenami finančních aktiv obecně a celkovými náklady financování a alokace kapitálu v ekonomice. Od spuštění programu PSPP, v jehož rámci nakoupil Eurosystém značnou část nesplacených státních dluhopisů zemí eurozóny, se potřeba pozorně sledovat likviditu trhů se státními dluhopisy zvýšila. V této souvislosti představuje tento box dva ukazatele tržní likvidity, které ECB pravidelně sleduje. Uvedené ukazatele celkově naznačují, že podmínky likvidity na trzích se státními dluhopisy nezareagovaly na začátek programu PSPP nebo změny v objemu měsíčních nákupů nijak významně.

Likvidním trhem je obvykle takový trh, kde je dopad standardní transakce na ceny omezený. Jinými slovy jde o trh s „dlouhými“ knihami objednávek (resp. zakázek), které jsou rychle doplněny, jakmile dojde k provedení transakce. Změny cen po dokončení transakce jsou v důsledku toho minimální a dočasné. Pokud se lze domnívat, že by provedená transakce poskytla nové informace o fundamentální hodnotě aktiva, které je jejím předmětem, došlo by přirozeně k odpovídající úpravě kupní a prodejní ceny, avšak kniha objednávek pohybujících se kolem nové úrovně by si zachovala svoji délku, resp. hloubku.

Ukazatele tržní likvidity se obvykle zaměřují na jeden či více aspektů transakčních nákladů, hloubky trhu a/nebo jeho pružnosti. Nejjednodušším ukazatelem je spread mezi kotacemi nabízené a požadované ceny, který uvádí informace o tom, jaká je očekávaná nákladnost transakce. Ukazatele, které by poskytly více informací, lze zkonstruovat kombinací této informace o spreadu a například délkou (hloubkou) knihy objednávek představující měřítko objemu transakcí, které trh dokáže v daný okamžik pohodlně absorbovat. Ukazatele hloubky trhu obvykle vycházejí z informací získaných z knih objednávek[14], což jsou harmonogramy objemů a cen v reálném čase, které mají obchodníci k dispozici. Pružnost zachycuje fungování tržní dynamiky. Ukazuje, jak dlouho například trvá, než dojde k doplnění knih objednávek po provedení transakce, a zaměřuje se tedy na časovou dimenzi tržní likvidity.

Tento box zkoumá likviditu trhu státních dluhopisů zemí eurozóny na základě ukazatele likvidity knih pokynů[15] a ukazatele likvidity vycházejícího z provedených transakcí[16]. Ačkoli jsou tyto ukazatele založeny na rozdílných souborech tržních údajů (knihy limitních objednávek v prvním případě a kotace ve druhém), zaměřují se zejména na aspekty nákladovosti likvidity a její hloubky.

Jak ukazatel likvidity knih objednávek/zakázek, tak ukazatel likvidity založený na provedených transakcích naznačují, že se likviditní situace na trzích se státními dluhopisy zemí eurozóny od spuštění PSPP nezhoršila (viz graf A). Oba ukazatele sice vykázaly ve sledovaném období značnou volatilitu, žádný trvale růstový trend však nezaznamenaly, a to i přes značný nárůst stavu cenných papírů držených v rámci PSPP. Podobně tyto ukazatele obecně příliš nereagovaly na změny v měsíčních objemech nákupů v rámci PSPP, i když celkový údaj může zakrývat jisté odlišnosti v rámci jednotlivých zemí.

Graf A

Vývoj ukazatelů likvidity trhu státních dluhopisů zemí eurozóny od spuštění PSPP

(index: 100 = 6. března 2015)

Zdroje: Bloomberg, EuroMTS Ltd a výpočty ECB.

Poznámky: Nárůst (pokles) ukazatele naznačuje zhoršení (zlepšení) likvidity. Graf znázorňuje pětidenní klouzavý průměr ukazatelů. Ukazatel knihy objednávek (resp. zakázek) je váženým průměrem desetiletých výnosů státních dluhopisů zemí eurozóny, kde byl jako váha použit HDP. Ukazatel likvidity založený na provedených transakcích je váženým průměrem státních dluhopisů zobchodovaných v rámci PSPP, kde byl jako váha použit objem obchodů. K 9. březnu 2015, kdy nákupy v rámci PSPP započaly, byly indikátory normalizovány na hodnotu 100. Vertikální čáry znázorňují následující změny v nákupech aktiv v rámci PSPP: 1. spuštění programu v měsíčním objemu 60 mld. EUR (9. března 2015); 2. nárůst čistých měsíčních nákupů na 80 mld. EUR (1. dubna 2016); 3. pokles čistých měsíčních nákupů na 60 mld. EUR (3. dubna 2017); 4. pokles čistých měsíčních nákupů na 30 mld. EUR (2. ledna 2018); 5. pokles čistých měsíčních nákupů na 15 mld. EUR (1. října 2018). Poslední údaje jsou z 21. prosince 2018. Hodnoty nad 600 byly sníženy koeficientem v hodnotě 4.

Z grafu A je patrné, že během politických a ekonomických událostí spojovaných s očekávaným zhoršením tržní likvidity mají tyto ukazatele likvidity sklon prudce růst. K přechodnému prudkému nárůstu došlo například během období nazývaného jako „Bund tantrum“[17] (s počátkem 28. dubna 2015) a po britském referendu o členství v EU (23. června 2016). Vyšší hodnoty těchto indikátorů doprovázely i prezidentské volby ve Spojených státech (8. listopadu 2016) a ve Francii (23. dubna 2017). Největší dočasný nárůst likvidity byl však pozorován v období politického napětí spojeného se vznikem nové italské vlády (toto období začalo 28. května 2018), což se projevilo ve zhoršení likvidity zejména na italském trhu. Tyto nárůsty obvykle odrážejí zhoršení likviditní situace v určitých zemích a na ostatní trhy mají pouze omezený vliv. Likvidita se navíc obvykle zhoršuje v létě a ke konci daného roku, i když tato skutečnost je z grafu vzhledem k jeho širokému časovému rozmezí méně patrná. Změny ukazatele založeného na provedených transakcích navíc připomínají změny ukazatele vycházejícího z knihy objednávek, přestože zřejmě odrážejí více šumu. Šum v jednotlivých indikátorech by bylo možné zredukovat vytvořením kompozitního indikátoru, který by byl sestaven pomocí robustních metodologií vážení či agregace širokého souboru ukazatelů.

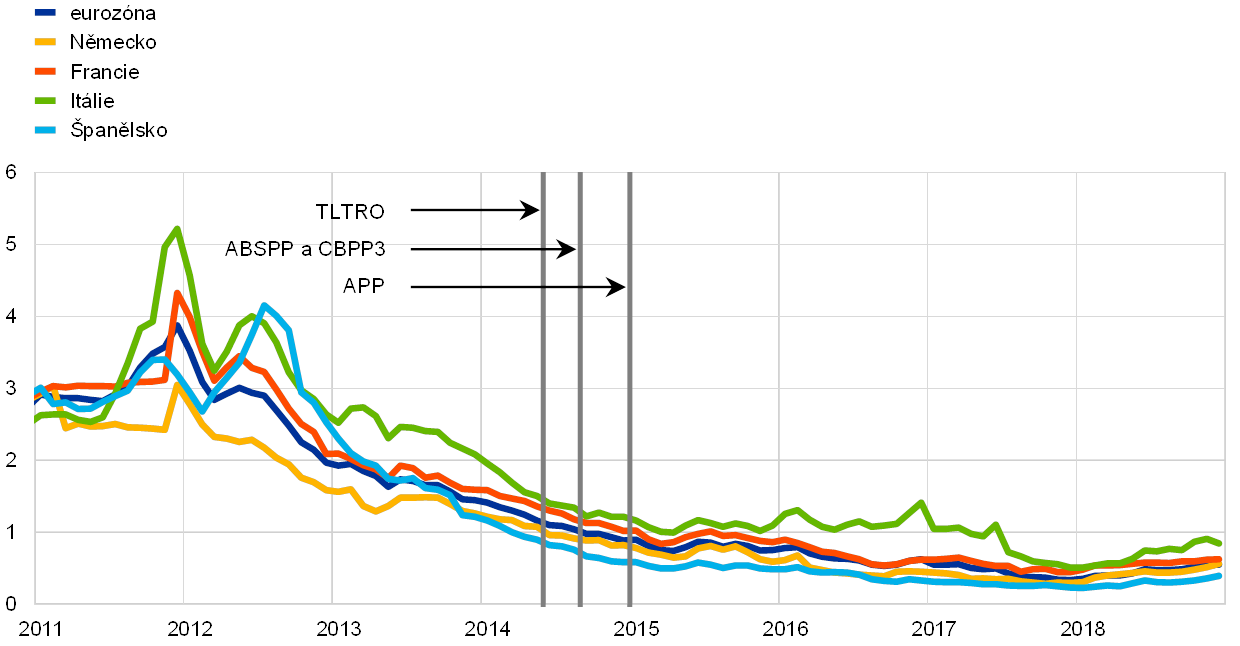

Z velmi příznivých podmínek financování bank těžily i podniky a domácnosti

Akomodativní měnová politika a posílení bankovních rozvah nadále přispívaly k nízkým nákladům financování bank. Navzdory zvýšenému rozptylu nákladů financování napříč zeměmi eurozóny ve druhé polovině roku 2018 zůstaly tyto náklady výrazně pod úrovní zaznamenanou před přijetím opatření ECB na uvolnění úvěrových podmínek v červnu 2014 (viz graf 18). Z velmi příznivých podmínek financování bank těžila i ekonomika jako celek, neboť výpůjční podmínky pro podniky a domácnosti byly v celé eurozóně nadále atraktivní. Úrokové sazby z bankovních úvěrů nefinančním podnikům a domácnostem zůstaly poblíž svých historických minim. Od začátku června 2014 do prosince 2018 se snížily o zhruba 130, resp. 110 bazických bodů, což je výrazně více, než činila změna referenčních tržních sazeb (viz graf 19).

Graf 18

Souhrnné náklady dluhového financování bank

(souhrnné náklady financování prostřednictvím vkladů a financování na nezajištěných trzích; v % p. a.)

Zdroje: ECB, Markit iBoxx a výpočty ECB.

Poznámka: Souhrnné náklady financování prostřednictvím vkladů jsou vypočteny jako průměr sazeb z nových jednodenních vkladů, vkladů s dohodnutou splatností a vkladů s výpovědní lhůtou, přičemž jako váhy jsou použity zůstatky těchto vkladů.

Graf 19

Souhrnné sazby z bankovních úvěrů nefinančním podnikům a domácnostem

(v % p. a.)

Zdroj: ECB.

Poznámka: Souhrnné sazby z bankovních úvěrů jsou vypočítány agregací krátkodobých a dlouhodobých sazeb pomocí 24měsíčního klouzavého průměru objemu nových obchodů.

Náklady tržního financování nefinančních podniků rovněž zůstaly velmi příznivé a byly podporovány čistými nákupy v rámci CSPP, které působily ve směru snižování úrokového rozpětí (viz box 3). Rozpětí se u dluhopisů nefinančních podniků s ratingem investičního stupně přesto po celý rok 2018 postupně zvyšovalo z nejnižších hodnot zaznamenaných po krizi. Příčinou byly zesilující nejistoty spojené s růstovým výhledem pro eurozónu i světovou ekonomiku.

Úvěrování soukromého sektoru nadále těžilo z velmi příznivých podmínek financování. Růst bankovních úvěrů nefinančním podnikům a domácnostem i nadále vykazoval pozvolna stoupající trend, který lze pozorovat již od začátku roku 2014 (viz kapitola 1.4). Čistou emisi dluhových cenných papírů nefinančních podniků i přes určité meziroční zpomalení nadále podporoval CSPP (viz box 3). Podle statistiky ECB o emisích cenných papírů[18] čisté nové emise v eurech za prvních 11 měsíců roku 2018 dosáhly 56 mld. EUR oproti 91 mld. EUR ve stejném období roku 2017. Čisté nové emise v ostatních měnách za prvních 11 měsíců roku 2018 činily −3 mld. EUR ve srovnání s −7 mld. EUR ve stejném období roku 2017, což odpovídá tomu, že CSPP motivuje nefinanční podniky v eurozóně k emitování dluhu v eurech a splácení dluhu v jiných měnách.

Nízké měnověpolitické sazby a APP zvýšily objem poskytnutých úvěrů a uvolnily podmínky bank pro poskytování nových úvěrů

Banky dále vykazovaly uvolňování úvěrových standardů a podmínek pro poskytování nových úvěrů, což bylo podpořeno opatřeními měnové politiky ECB. Podle šetření úvěrových podmínek pro eurozónu přetrvával vliv APP na uvolňování celkových podmínek pro nové úvěry podnikům a domácnostem. Navíc měla opatření měnové politiky ECB kladný dopad také na objemy poskytnutých bankovních úvěrů. Nízké úrokové sazby a pokračující ekonomická expanze v eurozóně nadále podporovaly poptávku po úvěrech (viz kapitola 1.4). Podle posledního šetření o přístupu podniků k financování[19] se v roce 2018 opět zlepšily dostupnost a podmínky externího financování pro malé a střední podniky, což bylo dáno výrazně akomodativní měnovou politikou a zlepšenými podmínkami financování těchto podniků (viz box 3).

Box 3

Vliv programu nákupu aktiv podnikového sektoru na financování nefinančních podniků v eurozóně

Cílem programu nákupu aktiv podnikového sektoru (CSPP), který je součástí programu nákupu aktiv ECB (APP), je uvolnění podmínek financování reálné ekonomiky eurozóny. Analýza ECB shrnutá v tomto boxu naznačuje, že program nákupu aktiv podnikového sektoru vedl k výraznému uvolnění podmínek financování nebankovních podniků v eurozóně. Přispěl k poklesu spreadů podnikových dluhopisů i ke zlepšení podmínek nabídky na primárním trhu podnikových dluhopisů. Je také možné, že přispěl ke zvýšení bankovních úvěrů nefinančním podnikům, které nevyužívají trh podnikových dluhopisů.[20]

CSPP je součástí APP

Program nákupu aktiv podnikového sektoru se skládá z nákupů dluhopisů v eurech s investičním stupněm vydaných nebankovními podniky usazenými v eurozóně (tj. nefinančními podniky a pojišťovnami) ze strany Eurosystému. Byl oznámen 10. března 2016 a nákupy byly zahájeny 8. června 2016. Od té doby Eurosystém nakupoval dluhové cenné papíry emitované nefinančními podniky na primárním i sekundárním trhu. Tyto cenné papíry musely být způsobilé jako zajištění pro refinanční operace Eurosystému a denominované v eurech. Před ukončením nákupů čistých aktiv v rámci APP v prosinci 2018 měl Eurosystém v držbě podnikové dluhopisy v objemu 178 mld. EUR, které představovaly téměř 7 % celkových nesplacených aktiv držených v důsledku nákupů v rámci APP.

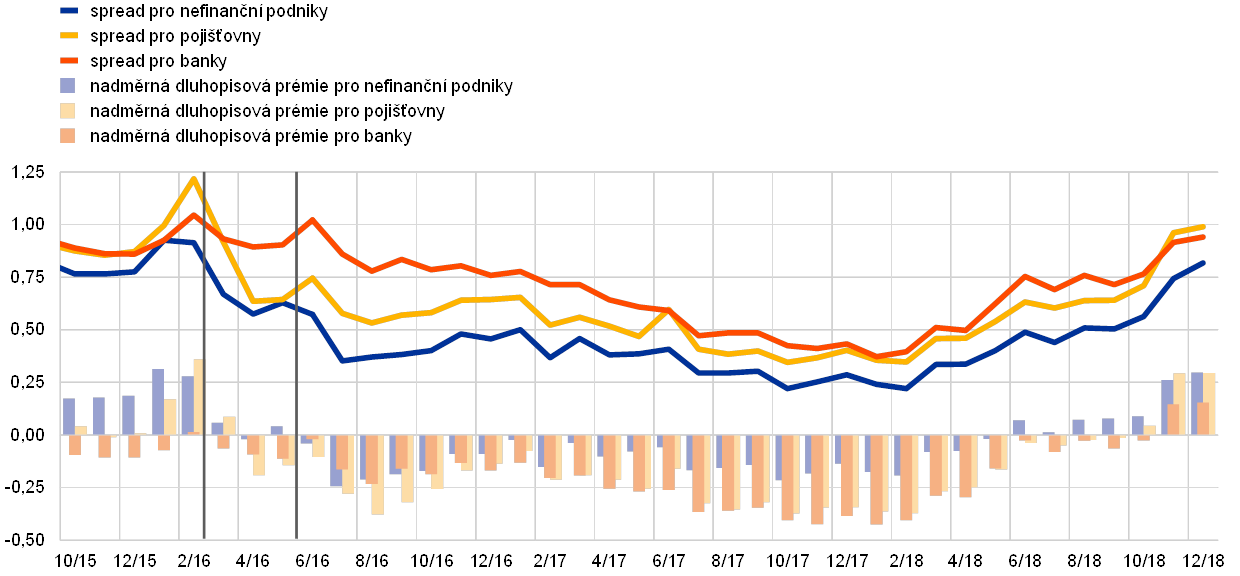

Dopad na náklady financování nefinančních podniků: zpřísnění spreadů podnikových dluhopisů

Od oznámení CSPP v březnu 2016 se spready podnikových dluhopisů do konce roku 2017 postupně snižovaly a poté se během roku 2018 opět pozvolna zvyšovaly (viz graf A). Ekonometrická analýza[21] ukazuje, že postupný pokles spreadů podnikových dluhopisů u dluhopisů způsobilých pro účast v CSPP od poloviny roku 2016 do konce toku 2017 lze z velké části přičíst CSPP. Snížení spreadů způsobilých podnikových dluhopisů zase vyvolalo změnu struktury portfolií a vedlo také k poklesu spreadů podnikových dluhopisů, které nejsou způsobilé pro nákup v rámci CSPP.[22] Globální nejistoty i domácí nejistoty v eurozóně v roce 2018 převážily nad dopadem CSPP a přispěly k postupnému nárůstu úvěrového rizika, a tudíž i spreadů podnikových dluhopisů. Ukončení čistých nákupů aktiv v rámci CSPP na konci roku 2018 a odstranění poptávkového tlaku, který vytvářely, se časově shodovalo s nárůstem prémií za úvěrové riziko a cen podnikových dluhopisů na hodnoty zaznamenané před oznámením programu.

Graf A

Spready s investičním ratingovým stupněm a „nadměrné dluhopisové prémie“ v eurozóně

(měsíční údaje; v procentních bodech)

Zdroje: Indexy Merrill Lynch a výpočty ECB.

Poznámky: „Nadměrná dluhopisová prémie“ je odchýlení spreadu podnikových dluhopisů od měřeného rizika nesplacení emitenta. Uvedená řada zahrnuje pouze dluhopisy investičního ratignového stupně. Svislé čáry označují jednání Rady guvernérů 10. března 2016 a 2. června 2016. Viz De Santis, R.A., „Credit spreads, economic activity and fragmentation“, Working Paper Series, č. 1930, ECB, červenec 2016. Poslední údaje jsou za prosinec 2018.

Dopad na emise dluhových cenných papírů nefinančních podniků

CSPP také přispěl ke zlepšení podmínek nabídky na primárních trzích podnikových dluhopisů, především mezi způsobilými emitenty. u čistých emisí nefinančních podniků došlo v březnu 2016 k nárůstu, což se časově shodovalo s oznámením CSPP a poklesem spreadů podnikových dluhopisů. Od té doby byly silnější než v předchozích letech. Nově emitované dluhopisy způsobilé pro účast v CSPP měly delší splatnost, což přispělo k významnému prodloužení průměrné zbytkové splatnosti nesplacených prioritních nezajištěných dluhopisů s investičním ratingovým stupněm emitovaných nefinančními podniky. Empirické údaje naznačují, že CSPP dále podporoval spíše emise nových způsobilých dluhopisů nefinančních podniků v eurech než v jiných měnách. Zdá se, že emise emitentů s nižším ratingem podpořilo i prostředí nízkých výnosů a nízké spready podnikových dluhopisů.

Dopad na strukturu financování nefinančních podniků

Růst emisí dluhopisů nefinančních podniků v posledních dvou a půl letech odráží, alespoň zpočátku, přesun některých podniků od úvěrů k tržnímu dluhovému financování.[23] Analýza ECB pokrývající období od konce roku 2015 do poloviny roku 2017 ukazuje, že ve velkém vzorku nefinančních podniků v eurozóně zaznamenaly firmy emitující dluhopisy, které byly způsobilé pro účast v CSPP, ve svých celkových dluhových závazcích růst podílu dluhopisů a pokles podílu dlouhodobých úvěrů.

Tyto mikroúdaje potvrzují souhrnné finanční účty nefinančních podniků v eurozóně. Od oznámení CSPP do poloviny roku 2017 podíl nových bankovních údajů čerpaných firmami v eurozóně v porovnání s novými čistými dluhovými cennými papíry emitovanými těmito firmami meziročně poklesl. Nefinanční podniky v eurozóně tudíž přesunuly svou strukturu financování směrem k dluhovým nástrojům. Navzdory tomu byl čistý tok bankovních úvěrů do sektoru nefinančních podniků od poloviny roku 2016 kladný a dokonce zrychloval. Od poloviny roku 2017 nefinanční podniky v eurozóně postupně korigovaly dočasné nahrazení bankovních úvěrů dluhovými cennými papíry a relativní podíl čerpaných nových bankovních úvěrů se do konce roku 2018 opět zvýšil.

Dopad na úvěrovou nabídku bank

Při kombinaci těchto údajů s údaji ze šetření se zdá, že CSPP možná přispěl k uvolnění rozvahové kapacity bank, která byla následně použita na zvýšení objemu úvěrů (zejména malým) firmám nezpůsobilým pro účast v CSPP.[24] Šetření o přístupu podniků k financování ukazuje, že čisté procento malých a středních podniků vnímajících zlepšení v ochotě bank poskytovat úvěry, která od roku 2014 vykazuje rostoucí trend, se dále mírně zvýšilo v první polovině roku 2016, kde byl zaveden CSPP. Tento efekt je nejvíce patrný ve Francii, kde se podniky z velké části podílely na zvýšení emise dluhopisů od oznámení CSPP.

Opatření měnové politiky přijatá od roku 2014 významně přispěla ke zlepšenému výkonu ekonomiky eurozóny

Výrazný stupeň měnové akomodace od roku 2014 významně přispěl ke zlepšenému výkonu ekonomiky eurozóny a podpořil přibližování inflace k úrovni, o jejíž dosažení usiluje Rada guvernérů. Soukromou spotřebu podpořily pokračující růst zaměstnanosti, který zčásti odrážel minulé reformy na trhu práce, a rostoucí bohatství domácností. Podnikatelské investice těžily z příznivých podmínek financování, rostoucí ziskovosti podniků a silné poptávky. Pokračoval robustní růst investic do bydlení. Kumulativní vliv všech opatření měnové politiky přijatých od poloviny roku 2014 na růst reálného HDP a inflaci v eurozóně v letech 2016–2020 je v obou případech odhadován na zhruba 1,9 procentního bodu.[25]

2.2 Vývoj rozvahy Eurosystému ke konci programu čistých nákupů aktiv

Od vypuknutí světové finanční krize v letech 2007–2008 přijal Eurosystém řadu standardních i mimořádných měnověpolitických opatření, která měla postupem času přímý dopad na velikost a složení rozvahy Eurosystému. Mimořádná opatření zahrnovala kolateralizované úvěrové operace na poskytování financování protistranám s počáteční splatností do čtyř let i nákupy aktiv emitovaných soukromými i veřejnými subjekty (v rámci APP) s cílem zlepšit transmisi měnové politiky a uvolnit podmínky financování v eurozóně. Během roku 2018 bilanční suma Eurosystému nadále rostla, a to vlivem těchto mimořádných měnověpolitických opatření; ke konci roku 2018 dosáhla historicky nejvyšší úrovně 4,7 bil. EUR, což představuje nárůst oproti konci roku 2017 o 0,2 bil. EUR.

Program APP vedl v roce 2018 k dalšímu nárůstu bilanční sumy Eurosystému, i když o něco pomalejším tempem než v předchozích letech, neboť měsíční čisté nákupy aktiv byly sníženy (viz kapitola 2.1). Na konci roku 2018 činily měnověpolitické položky na straně aktiv 3,4 bil. EUR, což představuje 72 % bilanční sumy Eurosystému (na konci roku 2017 jen 70 %). Tato měnověpolitická aktiva zahrnují úvěry poskytnuté úvěrovým institucím v eurozóně, které představovaly 16 % celkových aktiv (na konci roku 2017 pak 17 %), a aktiva zakoupená pro účely měnové politiky, která představovala přibližně 56 % celkových aktiv (na konci roku 2017 jen 53 %) (viz graf 20). Součástí ostatních finančních aktiv v rozvaze byly především: (i) cizí měny a zlato v držbě Eurosystému, (ii) portfolia v eurech nevztahující se k měnové politice a (iii) nouzová pomoc v oblasti likvidity poskytovaná některými národními centrálními bankami Eurosystému solventním finančním institucím čelícím dočasným problémům s likviditou. Ostatní finanční aktiva podléhají interním vykazovacím požadavkům a omezením Eurosystému plynoucím zejména ze zákazu měnového financování a z požadavku, že by neměla zasahovat do měnové politiky, které stanoví různé právní předpisy.[26]

Na straně pasiv se dopad pokračující akomodační měnové politiky v roce 2018 projevil především v objemu minimálních rezerv držených protistranami a ve využívání vkladové facility, které zůstaly víceméně beze změny na úrovni 2 bil. EUR a na konci roku 2018 představovaly 39 % celkového objemu pasiv oproti 42 % na konci roku 2017. Položka bankovky v oběhu vzrostla v souladu s historickým růstovým trendem, avšak v relativním vyjádření zůstala oproti konci roku 2017 na úrovni 26 % pasiv. Podíl ostatních pasiv včetně kapitálu a účtů přecenění činil 34 % (oproti 32 % na konci roku 2017) a v absolutním vyjádření tato pasiva vzrostla o 0,2 bil. EUR (viz graf 20).

Graf 20

Vývoj konsolidované rozvahy Eurosystému

(v mld. EUR)

Zdroj: ECB.

Poznámky: Kladné hodnoty se vztahují k aktivům a záporné hodnoty k pasivům. Křivka přebytečné likvidity je zobrazena v kladných hodnotách, ačkoli představuje součet následujících pasivních položek: zůstatků na běžných účtech nad rámec povinných minimálních rezerv a využívání vkladové facility.

Průměrná splatnost portfolia APP a rozdělení mezi aktiva a země

Na konci roku 2018 činil objem programu APP 2,6 bil. EUR

Měsíční objem čistých nákupů aktiv byl snížen z 30 mld. EUR (leden) na 15 mld. EUR (říjen 2018). Na konci roku činil objem aktiv v rámci APP[27] 2,6 bil. EUR.[28]

ABSPP představoval 1 % (28 mld. EUR), CBPP3 10 % (262 mld. EUR) a CSPP 7 % (178 mld. EUR) celkových aktiv držených na konci roku v rámci APP. Z programů nákupu cenných papírů soukromého sektoru přispěl v roce 2018 k růstu objemu aktiv držených v rámci APP nejvíce program CSPP s čistými nákupy ve výši 48 mld. EUR. Nákupy v rámci CSPP se provádějí podle referenční hodnoty, která odráží proporcionálně všechny způsobilé nesplacené emise. To znamená, že každá země emitenta má v rámci referenční hodnoty váhu odpovídající tržní kapitalizaci.

Program PSPP představoval 82 % celkových aktiv APP

Program PSPP představoval velkou většinu programu APP, když na konci roku 2018 dosahoval 2,1 bil. EUR neboli 82 % všech aktiv držených v rámci APP, přičemž na konci roku 2017 činil tento poměr 83 %. V programu PSPP se jednotlivým zemím přidělují nákupy podle klíče pro upisování základního kapitálu ECB. V rámci jim přidělených objemů mohou ECB a národní centrální banky zemí eurozóny vybírat mezi nákupy cenných papírů ústředních, regionálních a místních vládních institucí, cenných papírů emitovaných určitými agenturami usazenými v příslušné zemi a v případě potřeby také cennými papíry emitovanými nadnárodními institucemi. Vážená průměrná splatnost aktiv držených v rámci PSPP ke konci roku 2018 činila 7,4 roku, což představuje mírný pokles oproti 7,7 roku na konci roku 2017, v jednotlivých zemích se však do určité míry lišila.[29]

Eurosystém reinvestuje splátky jistiny z aktiv koupených v rámci APP, jakmile jsou splatné. V roce 2018 dosáhly reinvestice v rámci programů nákupu aktiv soukromého sektoru výše 30,9 mld. EUR a reinvestice v rámci PSPP hodnoty 116,7 mld. EUR.[30] Nadále bylo umožňováno využití aktiv zakoupených v rámci programů PSPP a CSPP pro zápůjčky cenných papírů[31], s cílem podpořit tržní likviditu dluhopisů a smluv o zpětném odkupu.[32]

Vývoj v oblasti refinančních operací Eurosystému

Nesplacený objem refinančních operací Eurosystému od konce roku 2017 klesl o 30,6 mld. EUR a na konci roku 2018 dosahoval úrovně 733,4 mld. EUR. Tento vývoj lze z velké části připsat dobrovolnému splacení 4,5 mld. EUR a splatnosti 8,9 mld. EUR v rámci série TLTRO-I a také dobrovolnému splacení objemu 17,8 mld. EUR v rámci série TLTRO-II. Vážená průměrná splatnost nesplacených refinančních operací Eurosystému klesla z přibližně 2,7 roku na konci roku 2017 na zhruba 1,8 roku na konci roku 2018. Vážená průměrná úroková sazba v rámci TLTRO-II činila −0,3650 % (zaokrouhleno).

2.3 Systém řízení rizika pro program APP zmírňuje finanční rizika, přičemž podporuje cíl měnové politiky