Godišnje izvješće ESB-a za 2020.

Ukratko o protekloj godini

Gospodarstvo europodručja u 2020. pogodio je izniman, težak šok prouzročen pandemijom bolesti COVID‑19. Zbog mjera zatvaranja i povećane nesklonosti riziku gospodarska aktivnost znatno se smanjila u prvoj polovini godine. Snažan, usklađen odgovor monetarne i fiskalne politike te pozitivne novosti o cjepivima pridonijeli su stabiliziranju aktivnosti u drugoj polovini godine. Općenito gledajući, BDP europodručja smanjio se za 6,6 % u 2020. Godišnja ukupna inflacija smanjila se s 1,2 % u 2019. na 0,3 %. Smanjenje je u velikoj mjeri posljedica pada cijena energije, premda su na njega utjecali i čimbenici povezani s pandemijom. Primjerice, sektori najjače pogođeni krizom, kao što su prijevozni sektor i hotelijerstvo, pridonijeli su padu inflacije u drugoj polovini godine.

Kako bi neutralizirao negativan učinak pandemije na gospodarstvo europodručja, ESB je znatno ublažio stajalište monetarne politike poduzimanjem sveobuhvatnog skupa mjera koje su prilagođavane tijekom godine. Među tim mjerama bili su uvođenje novoga, privremenoga hitnog programa kupnje zbog pandemije, popuštanje kriterija povezanih s prihvatljivošću imovine i kolateralom te ponuda novih operacija dugoročnijeg refinanciranja. Odgovor monetarne politike bio je ključan za stabiliziranje tržišta i pridonio je umanjenju ozbiljnih rizika za transmisiju monetarne politike, za izglede za gospodarstvo europodručja i, naposljetku, za ESB‑ov cilj stabilnosti cijena, koji su proizišli iz pandemije. Osim toga, makrobonitetne politike bile su usmjerene na održavanje toka kredita prema gospodarstvu, a nadzor banaka ESB‑a donio je mikrobonitetne mjere za ublažavanje učinka krize i promicanje otpornosti europskoga bankarskog sektora.

Upravno vijeće u siječnju je počelo preispitivati strategiju monetarne politike ESB‑a kako bi ona i nadalje bila primjerena svrsi. Preispitivanjem se nastoje temeljito analizirati posljedice velikih promjena koje su se dogodile od prošlog preispitivanja u 2003. Među njima su postojano smanjivanje inflacije, ravnotežne kamatne stope te učinci globalizacije, digitalizacije i klimatskih promjena. Razmotrit će se i pitanje treba li ESB i na koji način prilagoditi svoju strategiju monetarne politike kao odgovor na te promjene. Dovršetak preispitivanja očekuje se u drugoj polovini 2021.

ESB istražuje sve moguće načine da u okviru svojih ovlasti pridonese ograničenju potencijalno znatnih gospodarskih i društvenih posljedica klimatskih promjena. To uključuje pomnu analizu svih odgovarajućih područja politike, održivo i odgovorno ulaganje portfelja mirovinskog fonda i portfelja vlastitih sredstava ESB‑a i brigu o ugljičnom otisku ESB‑a. ESB je nedavno osnovao centar za klimatske promjene radi oblikovanja i usmjeravanja klimatskog plana.

Eurosustav je razvio sveobuhvatnu strategiju za plaćanja malih vrijednosti kako bi iskoristio inovacijski potencijal digitalizacije. Njezino je težište na omogućavanju trenutačnih plaćanja, razvoju paneuropskog rješenja za plaćanja i istraživanju mogućnosti uvođenja digitalnog eura. Javno savjetovanje o digitalnom euru pokrenuto je u listopadu 2020. kako bi se održalo povjerenje građana u vezi s novim oblicima novca i plaćanja koje bi Eurosustav mogao ponuditi.

ESB je u 2020. unaprijedio komunikaciju i rad s javnošću kako bi odgovorio na izazove proizišle iz pandemije te bolje razumio razloge za zabrinutost i potrebe europskih građana kada je riječ o gospodarstvu. Počeo je objavljivati i blog ESB‑a. U 2020. na blogu je bilo 19 objava, od kojih su mnoge govorile o ESB‑ovu odgovoru na krizu. Prvi događaj „ESB vas sluša” održan je u listopadu 2020. Na portalu „ESB vas sluša” primljeno je gotovo 4000 komentara o strategiji monetarne politike.

Godina 2020. bila je puna intenzivnih i žurnih aktivnosti koje smo provodili u bliskoj suradnji s europskim institucijama, ali i s drugim središnjim bankama diljem svijeta, kako bismo se suprotstavili silnom egzogenom šoku koji je pogodio globalno gospodarstvo. ESB je dao svoj doprinos.

Frankfurt na Majni, travanj 2021.

Christine Lagarde

predsjednica

Godina u brojkama

1. Gospodarstvo je bilo pogođeno iznimnim i ozbiljnim pandemijskim šokom

Globalno gospodarstvo u 2020. doživjelo je duboku recesiju u okružju nezapamćenih izazova. Međutim, šok prouzročen koronavirusom po svojoj je naravi više egzogen od činitelja koji su uzrokovali prethodne krize u 2008. i od 2011. do 2012. Dok su u prethodnim kriznim epizodama u središtu pozornosti bili specifični problemi u financijskom sektoru, glavni uzrok recesije u 2020. bio je izvan gospodarstva. Širenje bolesti COVID‑19 imalo je vrlo snažan utjecaj na gospodarsku aktivnost, najprije u Kini, a kasnije na globalnoj razini. Međunarodna trgovina naglo se smanjila, funkcioniranje globalnih lanaca vrijednosti bilo je ozbiljno narušeno, a neizvjesnost na globalnim financijskim tržištima snažno je porasla.

Gospodarstvo europodručja također je bilo pod snažnim nepovoljnim utjecajem pandemije. Taj utjecaj vidljiv je, primjerice, u potrošnji, koja se naglo smanjila u prvoj polovini godine kao posljedica dalekosežnih mjera zatvaranja i povećane nesklonosti riziku. Aktivnost, posebice u sektoru usluga, također je znatno oslabjela zbog nedostatka potražnje i ograničenja aktivnosti. Zbog toga se realni BDP smanjivao iznimno brzim tempom u drugom tromjesečju. Istodobno su nositelji monetarnih i fiskalnih politika djelovali brzo i odlučno kako bi riješili problem urušavanja potražnje i visokih razina neizvjesnosti, među ostalim, osiguravajući povoljne i stabilne uvjete financiranja i kontinuirani pristup likvidnosti. Od početka krize uzrokovane koronavirusom očekivanja glede dubine i trajanja recesije bila su pod velikim utjecajem izgleda za pronalaženje medicinskih rješenja, posebice cjepiva. Uz snažne i koordinirane mjere politike, pozitivne vijesti u kasnu jesen u vezi s napretkom u razvoju cjepiva dovele su do postupne obnove povjerenja. Kretanja rasta ostala su kolebljiva u drugoj polovini godine kada je došlo do novog vala širenja zaraze, a očekivanja glede rasta učvrstila su se i stabilizirala. I kretanja cijena bila su pod snažnim utjecajem pandemije. Zbog posustale potražnje, nižih cijena nafte i oslabljene aktivnosti inflacija mjerena HIPC‑om smanjivala se tijekom godine i bila je na negativnoj razini od kolovoza nadalje. Ostali činitelji, kao što je privremeno smanjenje njemačke stope PDV‑a u drugoj polovini godine, također su doveli do smanjenja inflacije. Istodobno su se izgledi za povećanje inflacije zasnivali na očekivanjima glede solidnog oporavka u 2021. i ukidanja privremenih činitelja, kao što je smanjenje njemačke stope PDV‑a. Odlučnim mjerama politike očuvani su pogodni uvjeti kreditiranja i financiranja te je uvelike poništen utjecaj pooštravanja kreditnih standarda banaka koje je bilo posljedica pogoršanja u okružju rizika. Iako je zbog poremećaja na tržištu nastalih zbog pandemijskog šoka došlo do snažnog pooštravanja financijskih uvjeta u ožujku, brzo djelovanje politike pridonijelo je ukupnom smanjenju prinosa na državne obveznice europodručja u 2020. i postupnom oporavku cijena vlasničkih vrijednosnih papira u europodručju u drugoj polovini godine u odnosu na najniže razine tijekom pandemije. Razdoblje velike neizvjesnosti dovelo je i do ubrzavanja rasta novčane mase i kredita, što je odražavalo snažnu sklonost poduzeća i kućanstava prema likvidnosti i njezino povećanje.

1.1. Pandemija je uzrokovala snažan gospodarski pad

Koronavirus je prouzročio najveće smanjenje globalnoga gospodarstva od Velike depresije, no pozitivne vijesti o cjepivu dovele su do postupne obnove povjerenja.

Razvoj pandemije bolesti COVID‑19 zajedno s pratećim mjerama za sprječavanje širenja virusa i potporom politike za ublažavanje gospodarskog učinka pandemije bili su glavne odrednice trenda rasta na globalnoj razini. Globalno gospodarstvo bilo je pogođeno jakim vanjskim šokom, a sve su države odgovorile snažnom potporom politike za ublažavanje gospodarskog učinka pandemije. Nakon što je palo na najnižu razinu u drugom tromjesečju 2020. zbog mjera za sprječavanje širenja virusa, globalno gospodarstvo počelo se oporavljati u trećem tromjesečju, kada je došlo do ublažavanja pandemije i mjera za njezino suzbijanje i kada su se pojavile vijesti o učinkovitim cjepivima. Međutim, drugi val pandemije i ponovno uvođenje strogih mjera za sprječavanje širenja zaraze u nekim razvijenim gospodarstvima znatno su usporili rast u posljednjem tromjesečju godine (vidi Grafikon 1.). U svim velikim zemljama s tržištima u nastajanju tromjesečni rast bio je negativan u prvoj polovini 2020., ali se snažno oporavio u drugom polugodištu.

Grafikon 1.

Rast globalnog BDP‑a

(godišnje promjene u postotcima, tromjesečni podatci)

Izvori: Haver Analytics, nacionalni izvori i izračun ESB‑a

Napomene: Regionalni agregati izračunavaju se pomoću BDP‑a prilagođenog primjenom pondera pariteta kupovne moći. Pune linije označuju podatke i obuhvaćaju razdoblje do četvrtog tromjesečja 2020. Isprekidane linije označuju dugoročni prosjek (između prvog tromjesečja 1999. i četvrtog tromjesečja 2020.). Posljednji podatci odnose se na 25. veljače 2021.

Nagli pad globalnoga gospodarstva uglavnom je bio potaknut znatnim smanjenjem proizvodnje sektora usluga, koji je bio pod snažnim utjecajem mjera za suzbijanje pandemije, i padom trgovine i ulaganja. Rast proizvodnje u sektoru prerađivačke industrije oporavio se brže od rasta proizvodnje sektora usluga, potpomognut državnim planovima poticaja, povećanom potražnjom za elektronikom, računalima i medicinskim proizvodima te bržim ukidanjem mjera za suzbijanje pandemije u odnosu na sektor usluga, u kojemu je važnija osobna prisutnost.

Trgovina i ulaganja znatno su se smanjili u 2020. pod utjecajem mjera za sprječavanje širenja virusa i trgovinskih poremećaja.

Poremećaji i neizvjesnosti povezani s bolešću COVID‑19 snažno su porasli i zadržali se na povišenoj razini, što je oslabilo globalno gospodarstvo. Pandemija je poremetila i međunarodnu trgovinu i globalne opskrbne lance. Ti su se poremećaji umjereno ublažili u drugoj polovini 2020. jer su mjere za sprječavanje širenja virusa samo djelomično ukinute. Unatoč prvoj fazi sporazuma između SAD‑a i Kine, trgovinske napetosti između dviju zemalja ostale su povišene, što je vidljivo iz niza različitih pokazatelja. U uvjetima povišenih trgovinskih napetosti, udar pandemije na potražnju i prethodno uvedene carine doveli su do snažnog pada trgovine, a povećana neizvjesnost i pogoršano ekonomsko raspoloženje usporavali su ulaganja (vidi Grafikon 2.).

Grafikon 2.

Rast globalne trgovine (obujam uvoza)

(godišnje promjene u postotcima, tromjesečni podatci)

Izvori: Haver Analytics, nacionalni izvori i izračun ESB‑a

Napomene: Rast globalne trgovine definira se kao rast globalnog uvoza, uključujući europodručje. Pune linije označuju podatke i obuhvaćaju razdoblje do četvrtog tromjesečja 2020. Isprekidane linije označuju dugoročni prosjek (između četvrtog tromjesečja 1999. i četvrtog tromjesečja 2020. Posljednji podatci odnose se na 25. veljače 2021.

Ukupna je inflacija pala, ali se temeljna inflacija smanjila manje.

Globalna inflacija smanjila se u 2020., odražavajući slabu globalnu potražnju povezanu s pandemijom (vidi Grafikon 3.) i nagli pad cijena mnogih sirovina. Na području OECD‑a godišnja ukupna inflacija mjerena indeksom potrošačkih cijena smanjila se s oko 2 % u drugoj polovini 2019. na 1,2 % u prosincu 2020. zbog pada cijena energije i usporene inflacije cijena prehrambenih proizvoda. Temeljna inflacija (bez energije i prehrambenih proizvoda) smanjila se manje od ukupne inflacije, na oko 1,6 % na kraju 2020.

Grafikon 3.

Stope inflacije potrošačkih cijena na području OECD‑a

(godišnje promjene u postotcima, mjesečni podatci)

Izvor: Organizacija za gospodarsku suradnju i razvoj (OECD)

Napomena: Posljednji podatci odnose se na siječanj 2021.

Cijene nafte fluktuirale su pod utjecajem očekivanja glede slabe globalne potražnje.

Cijene nafte naglo su se smanjile u prvoj polovini godine nakon snažnog pada globalne potražnje, posebice jer su ograničenja glede putovanja i rada od kuće dovela do smanjene potrošnje nafte. Cijena međunarodne referentne sirove nafte tipa Brent snažno je fluktuirala između 20 USD (najniža razina u dva desetljeća) i 70 USD po barelu u 2020. Cijena američke referentne nafte tipa West Texas Intermediate u travnju je nakratko pala ispod nule.

Euro je ojačao u odnosu na valute trgovinskih partnera europodručja.

Nominalni efektivni tečaj eura ojačao je za oko 7 % tijekom 2020. Bilateralni tečaj eura bio je pod utjecajem jačanja eura uglavnom u odnosu na američki dolar. Tečaj eura u odnosu na funtu sterlinga porastao je, uz znatna kolebanja tijekom cijele 2020., ponajprije zbog promjenjivih očekivanja u vezi s Brexitom.

Rizici za globalnu aktivnost bili su negativni, ali bi izgledi za pronalaženje medicinskog rješenja mogli potaknuti gospodarski oporavak.

U kontekstu pozitivnih kretanja glede cjepiva protiv bolesti COVID‑19 krajem 2020., izgledi za globalni rast uključivali su snažan oporavak u 2021. Ovi izgledi bili su ipak vrlo neizvjesni, a, uzevši sve u obzir, rizici za globalnu aktivnost bili su negativni jer su porast broja novozaraženih i daljnje mjere za sprječavanje širenja zaraze u velikim gospodarstvima utjecali na dinamiku oporavka.[1]

1.2. Kretanja gospodarstva europodručja bila su u skladu s kretanjima globalnoga gospodarstva[2]

Nakon umjerene gospodarske aktivnosti u 2019., rast realnog BDP‑a u europodručju smanjio se za 6,6 % u 2020. (vidi Grafikon 4.). Dramatičan pad gospodarske aktivnosti i njezina neujednačenost tijekom 2020. bili su posljedice učinka pandemijskog šoka prouzročenog koronavirusom i povezanih mjera zatvaranja provedenih kako bi se spriječilo širenje virusa. Prvi val pandemije pogodio je države europodručja uglavnom u razdoblju od ožujka do travnja dosad nezabilježenom brzinom i intenzitetom, a u većini je država bio praćen strogim mjerama za sprječavanje širenja zaraze na razini cijeloga gospodarstva. Kao rezultat tih mjera, gospodarska aktivnost europodručja smanjila se kumulativno za 15,3 % u prvoj polovini 2020. Obuzdavanje pandemije i ukidanje mjera za sprječavanje širenja zaraze, koje je u većini zemalja počelo u svibnju 2020., dovelo je do snažnog oporavka aktivnosti u trećem tromjesečju. Međutim, do jeseni se gospodarska aktivnost opet počela usporavati, a ponovno povećavanje broja zaraza dovelo je do sljedećega kruga mjera zatvaranja u posljednjem tromjesečju godine, koje su ipak bile bolje ciljane od onih na snazi tijekom prvog vala. Iako je pandemija prije svega bila zajednički šok koji je pogodio sva gospodarstva, njezin gospodarski učinak bio je donekle različit u državama europodručja, uglavnom zbog različitih izloženosti prema sektorima koji su bili najviše pogođeni mjerama za ograničavanje fizičkih kontakata i zbog razlika u intenzitetu same zdravstvene krize te u opsegu i prirodi provedenih poticajnih mjera. Do kraja 2020. gospodarska aktivnost europodručja smanjila se za 4,9 % u odnosu na razdoblje prije pandemije, uz znatne različitosti među zemljama, pri čemu je [Španjolska] bila za 9,1 % ispod svoje razine prije pandemije, dok je Nizozemska bila za 3,0 % ispod svoje razine prije pandemije.

Grafikon 4.

Realni BDP u europodručju

(godišnje promjene u postotcima, doprinosi u postotnim bodovima)

Izvor: Eurostat

Napomena: Posljednji podatci odnose se na četvrto tromjesečje 2020.

U usporedbi s nedavnim dugotrajnim recesijskim epizodama, kao što je globalna financijska kriza iz 2008. i 2009. ili kriza državnog duga u europodručju od 2011. do 2012., recesija koja prati pandemiju bila je izraženija u ranim fazama. Istodobno su se snažne naznake i očekivanja glede oporavka pojavili znatno ranije nego u drugim krizama. To je uglavnom odražavalo egzogenu narav šoka prouzročenog koronavirusom, ulogu pravodobnih i odlučnih mjera monetarne i fiskalne politike i napredak u razvoju cjepiva, kao i znatno ograničenije povratne sprege s financijskim sektorom u usporedbi s prethodnim kriznim epizodama, čemu su pripomogle i ciljane mjere središnje banke.

Privatna potrošnja u europodručju smanjila se za 8,0 % u 2020., a posebno je snažno pala u prvoj polovini godine, uglavnom zbog mjera zatvaranja. S obzirom na to da su gubitci realnoga raspoloživog dohotka nastali zbog mjera zatvaranja bili ublaženi znatnim državnim kompenzacijama, pad potrošnje također se ogledao u naglom povećavanju stope štednje. Kako su mjere zatvaranja znatno ublažene u trećem tromjesečju 2020., privatna se potrošnja snažno oporavila, što je, međutim, prekinuto u posljednjem tromjesečju tijekom drugog vala pandemije. Krajem 2020. privatna potrošnja i nadalje je bila ispod razine prije pandemije u okružju udara na tržišta rada i visoke razine neizvjesnosti.

Poslovna ulaganja također su jako pala u prvoj polovini 2020. Zbog uvođenja mjera zatvaranja i posljedičnoga snažnog pada prihoda, poduzeća su odgađala odluke o ulaganjima. Osim toga, smanjena globalna i domaća potražnja nastavila je negativno utjecati na ulaganja. U drugoj polovini godine izgledi za poslovna ulaganja bili su obilježeni dodatnom povećanom neizvjesnošću u drugom valu pandemije i očekivanjima glede dugotrajnih umjerenih kretanja s obzirom na oslabljeno vanjsko okružje, umjereniju finalnu potražnju i uočeno pogoršanje bilanca poduzeća.

Neto doprinos vanjskog sektora proizvodnji europodručja bio je negativan i u 2020. Mjere zatvaranja u Kini uvedene radi suzbijanja bolesti COVID‑19 smanjile su trgovinu europodručja na početku godine, a mjere za sprječavanje širenja virusa u Europi dovele su do pada uvoza i izvoza u drugom tromjesečju, pri čemu je izvoz bio najteže pogođen privremenim zatvaranjem poslovnih aktivnosti. Tijekom ljetnih mjeseci ublažavanje ograničenja otvorilo je put za oporavak trgovinskih tokova, a poboljšanja su zaostajala u najpogođenijim sektorima putovanja, turizma i ugostiteljstva. Novi val pandemije usporio je oporavak trgovine u europodručju, koji nije bio potpun na kraju godine.

Utjecaj bolesti COVID‑19 na rast proizvodnje također je bio neujednačen među sektorima, pri čemu je sektor usluga najviše pridonio padu realne bruto dodane vrijednosti, što odražava njegovu posebnu izloženost mjerama ograničavanja fizičkih kontakata kao i sektorski sastav gospodarstva europodručja (vidi Grafikon 5.).

Grafikon 5.

Realna bruto dodana vrijednost europodručja prema ekonomskoj aktivnosti

(godišnje promjene u postotcima, doprinosi u postotnim bodovima)

Izvor: Eurostat

Napomena: Posljednji podatci odnose se na četvrto tromjesečje 2020.

Tržišta rada europodručja oslabjela su, iako su politike vlada pomogle ublažiti učinak na nezaposlenost

Smanjenje zaposlenosti u 2020. ostalo je ograničeno, što odražava učinak programa za očuvanje radnih mjesta.

Iako je rast zaposlenosti također bio pod znatnim utjecajem pandemije, politike tržišta rada bile su presudne za rezultate tržišta rada europodručja u 2020. (vidi Grafikon 6.). U usporedbi s velikim i brzim smanjenjem gospodarske aktivnosti od oko 15 % u prvoj polovini 2020., smanjenje zaposlenosti bilo je manje, iako i nadalje znatno. Ukupna zaposlenost smanjila se za oko 5 milijuna u istom razdoblju i tako se vratila na razine prije 2018. Mjere potpore vlada u svim državama europodručja pridonijele su ograničavanju otpuštanja iz radnog odnosa (vidi Okvir 1. za raspravu o programima za očuvanje radnih mjesta). U usporedbi s prethodnim gospodarskim i financijskim krizama, vlade država europodručja povećale su broj radnika obuhvaćenih programima za očuvanje radnih mjesta, što je uvelike ograničilo otpuštanja radnika, čime su pripomogle očuvanju poslovnoga i specifičnoga ljudskoga kapitala. Unatoč tome, stopa participacije radne snage znatno se smanjila tijekom krize uzrokovane pandemijom, a oko 3 milijuna osoba napustilo je radnu snagu u prvom polugodištu 2020. Kontinuirana prilagodba na tržištu rada različito utječe na radnike zbog važnosti sadašnje krize za sektor usluga i za poduzeća na koja najviše utječu mjere ograničavanja fizičkih kontakata i ograničenja mobilnosti. Posebice, radna snaga smanjila se za gotovo 7 % kod osoba s niskom razinom vještina i 5,4 % kod osoba sa srednjom razinom vještina, ali je kod osoba s visokom razinom vještina zapravo porasla za 3,3 %.

Grafikon 6.

Pokazatelji tržišta rada

(postotak radne snage, tromjesečna stopa rasta, sezonska prilagodba)

Izvor: Eurostat

Napomena: Posljednji podatci odnose se na četvrto tromjesečje 2020.

Porast stope nezaposlenosti bio je manji nego u prethodnim recesijama.

Zaposlenost se smanjila za 1,9 % u 2020., a stopa nezaposlenosti porasla je na 8,4 %. Porast stope nezaposlenosti bio je manji nego u prethodnim recesijama, primjerice u 2008. i 2009. te 2011. i 2012., zahvaljujući i pravodobnom i opsežnom odgovoru vlada država europodručja. Istodobno je rast proizvodnosti rada po satu iznosio prosječno 1 % u 2020., a ublažen je znatnim smanjenjem radnih sati zbog primjene programa za očuvanje radnih mjesta.

Okvir 1.

Srednjoročni i dugoročni gospodarski učinak bolesti COVID‑19

Tržišta rada europodručja reagirala su vrlo otporno na gospodarske posljedice pandemije bolesti COVID‑19, uz potporu ekonomskih politika, kao što su programi za očuvanje radnih mjesta i jamstva za kredite, što je pomoglo u ograničavanju gubitaka radnih mjesta i izbjegavanju naglog porasta broja izlazaka poduzeća s tržišta zbog pandemije. Kako bi se spriječili dugoročni ožiljci od krize i izbjeglo ugrožavanje neophodnog restrukturiranja gospodarstva, oblik i vrijeme izlaznih strategija tih politika bit će jednako važni kao i kod samih paketa potpore. U idućem bi razdoblju dugoročne posljedice pandemije za mobilnost radne snage, kao i sve veće prihvaćanje digitalizacije, mogli dovesti do znatne preraspodjele radnih mjesta i poduzeća.

U novijem istraživanju vodećih poduzeća europodručja snažno je istaknuto kako je pandemija ubrzala primjenu digitalnih tehnologija, povećavajući proizvodnost, ali dugoročno smanjujući zaposlenost.[3] Kada se od poduzeća tražilo da poredaju po važnosti tri načina na koji će pandemija dugoročno utjecati na njihovo poslovanje, najčešće spomenuti učinci odnosili su se na povećano korištenje „kućnog ureda” i ubrzanu primjenu digitalnih tehnologija. Ostali često spominjani činitelji bili su trajnije smanjenje poslovnih putovanja i/ili porast broja virtualnih sastanaka, kao i povećana e‑trgovina (ili – u segmentima poslovanja među poduzećima – „virtualna prodaja”). Velika većina ispitanika složila se da će njihovo poslovanje biti učinkovitije i/ili otpornije zbog onoga što je naučeno tijekom pandemije. Oko tri četvrtine ispitanika izjavilo je da će znatno veći udio njihove radne snage dugoročno raditi na daljinu. Istodobno nisu smatrali da bi se radom na daljinu smanjila proizvodnost radne snage. U tom smislu, iako se smanjena neformalna osobna interakcija smatrala negativnom, uočene su i mnoge prednosti, uključujući uštede na vremenu zbog smanjenih potreba za odlaskom na posao i natrag, mogućnost boljeg balansiranja između kućanskih i radnih obveza i povećanu povezivost. U skladu s tim više od polovine ispitanika izjavilo je da će proizvodnost u njihovu poduzeću ili sektoru porasti, a gotovo nitko nije smatrao da će se proizvodnost smanjiti kao dugoročna posljedica pandemije. S druge strane, više od polovine ispitanika predvidjelo je negativan dugoročan učinak na zaposlenost, a samo ih je oko 10 % smatralo da će dugoročan učinak na zaposlenost biti pozitivan. Mišljenja o dugoročnom utjecaju na prodaju te cijene, troškove i plaće bila su više podijeljena, ali uglavnom negativna.

Kriza uzrokovana pandemijom imala je znatan učinak na tržište rada europodručja. Stopa nezaposlenosti u europodručju (vidi Grafikon A, plava linija) slabije reagira u odnosu na smanjenje gospodarske aktivnosti i ne odražava u potpunosti učinak bolesti COVID‑19 na tržište rada. Kako bi se bolje izmjerila neiskorištenost radne snage tijekom krize uzrokovane pandemijom, standardna stopa nezaposlenosti može se prilagoditi tako da odražava broj obeshrabrenih radnika koji su trenutačno neaktivni (vidi Grafikon A, žuta linija). Osim toga, posebno obilježje krize uzrokovane pandemijom bila je raširena primjena programa za očuvanje radnih mjesta, što je pridonijelo zaštiti radnih mjesta i smanjenju broja radnih sati te podupiranju prihoda radnika. Broj radnika obuhvaćenih programima za očuvanje radnih mjesta dosegnuo je oko 30 milijuna (oko 19 % radne snage) u travnju 2020. Kombinacija standardne stope nezaposlenosti i obeshrabrenih radnika te broja radnika obuhvaćenih programima za očuvanje radnih mjesta (vidi grafikon A, crvena linija) stoga daje reprezentativniju sliku stanja neiskorištenosti radne snage.

Grafikon A

Standardne i nestandardne mjere nezaposlenosti

(u postotcima)

Izvor: izračun ESB‑a na temelju podataka Eurostata[4]

Sveukupno gledano, šok prouzročen koronavirusom povećao je udio poduzeća izloženih riziku, što bi moglo imati dodatni dugoročni učinak na gubitak radnih mjesta. Nakon velikog pada gospodarske aktivnosti u drugom tromjesečju 2020., oporavak koji je zabilježen tijekom trećeg tromjesečja upućivao je na to da bi pandemijski šok mogao biti uglavnom privremene naravi. Međutim, drugim valom mjera zatvaranja povećao se rizik od dugotrajnih štetnih učinaka na gospodarski rast i radna mjesta. Šok prouzročen koronavirusom različito je utjecao na sektore, sa slabijim učinkom na poduzeća koja više primjenjuju digitalne tehnologije i većim učinkom na poduzeća uključena u interakciju licem u lice. Potonja poduzeća mogu biti izložena riziku od izlaska s tržišta, ovisno o duljini pandemije i o tome jesu li nacionalne mjere politike uspješne u ograničavanju i premošćivanju manjka likvidnosti. Drugo posebno obilježje šoka prouzročenog koronavirusom odnosi se na njegovu egzogenu narav, što upućuje na to da je šok utjecao i na produktivna i na neproduktivna poduzeća. Doista, učinak čišćenja koji proizlazi iz izlaska manje produktivnih poduzeća s tržišta, koja su obično više pogođena šokom produktivnosti, bit će manji nego u prethodnim krizama jer bi produktivnija poduzeća s privremenim problemima likvidnosti također mogla biti ugrožena.[5]

1.3. Odgovor fiskalne politike na krizu

Pandemija bolesti COVID‑19 donijela je nezapamćene izazove za javne financije.

Javne financije u 2020. bile su duboko obilježene pandemijom bolesti COVID‑19, koja je državama donijela nezapamćene izazove, ali je ujedno potaknula snažan odgovor politike. Fiskalna pozicija bila je znatno pogođena s obiju strana državnih proračuna, povećavanjem rashoda potrebnih za rješavanje krize i nižim fiskalnim prihodima koji su odražavali snažnu recesiju i mjere rashoda usmjerene na poduzeća i kućanstva. Stoga se udio proračunskog manjka opće države u europodručju povećao s 0,6 % BDP‑a u 2019. na 8,0 % BDP‑a u 2020. prema makroekonomskim projekcijama stručnjaka Eurosustava iz prosinca 2020. (vidi Grafikon 7.). Odražavajući snažnu gospodarsku potporu država, fiskalna politika[6] promijenila se od blago ekspanzivne u 2019. u vrlo akomodativnu, u iznosu od 4,8 % BDP‑a u 2020., premda treba spomenuti da su se veličina fiskalnog odgovora, a time i fiskalna politika, znatno razlikovali među zemljama. Međutim, brzina i opseg potpore koju pružaju vlade država europodručja općenito su pokazali njihovu povećanu sposobnost reagiranja i usklađenog djelovanja u kriznim vremenima. Potonje je potpomognuto aktivacijom opće klauzule o odstupanju predviđene u Paktu o stabilnosti i rastu.

Grafikon 7.

Saldo opće države i fiskalna politika

(postotak BDP‑a)

Izvori: Eurostat i izračun ESB‑a

Najveći dio dodatne potrošnje odnosio se na izravne troškove rješavanja zdravstvene krize ili potpore kućanstvima i poduzećima.

Prema procjenama Europske komisije[7] fiskalne mjere poduzete kao odgovor na pandemiju iznosile su 4,2 % BDP‑a u 2020. za europodručje u cjelini. Najveći dio te dodatne potrošnje bio je povezan s izravnim državnim troškovima rješavanja krize javnog zdravstva ili mjerama potpore usmjerenima na kućanstva i poduzeća (vidi Grafikon 8.). Glavni cilj tih mjera potpore bio je očuvanje zaposlenosti i proizvodnih kapaciteta kako bi gospodarstvo bilo u dobrom položaju za brz oporavak nakon smirivanja pandemije. U skladu s tim ciljem glavnina potpora danih kućanstvima bila je u obliku programa skraćenoga radnog vremena ili privremene nezaposlenosti kako bi se izbjegla masovna nezaposlenost, a samo je manji dio bio u obliku izravnih fiskalnih transfera kućanstvima.[8] Na kraju prvog vala pandemije uvedene su određene ograničenije mjere s ciljem podupiranja gospodarskog oporavka, poput smanjenja neizravnih poreza ili povećanja javnih investicijskih projekata. Međutim, s obzirom na to da pandemija nije bila ni blizu završetka u 2020. jer je došlo do izbijanja drugog vala u jesen, vjerojatnije je da će te mjere imati istaknutu ulogu u budućnosti.

Grafikon 8.

Procijenjeni sastav mjera povezanih s bolešću COVID‑19 u 2020.

Izvor: izračun ESB‑a koji se zasniva na nacrtima proračunskih planova za 2021.

Države su gospodarstvu pružile i znatnu likvidnosnu potporu.

Osim fiskalne potpore za svoja gospodarstva, države europodručja osigurale su znatan iznos za jamstva za kredite kako bi poduprle likvidnosnu poziciju poduzeća, posebice malih i srednjih poduzeća, koja često nemaju jednostavan pristup vanjskom financiranju. Takva likvidnosna potpora bila je posebno istaknuta u kombinaciji politika u ranoj fazi krize prije uvođenja drugih programa potpore. Ta jamstva dosegnula su ukupno oko 17 % BDP‑a za europodručje u cjelini.[9] Jamstva za kredite potencijalne su obveze država, pa će iznos jamstava pozvanih na naplatu stoga činiti dodatnu javnu potrošnju. Osim toga, mnoge su države odobravale i porezne odgode i davale kredite i injekcije kapitala poduzećima. Takve injekcije gotovine i druge likvidnosne potpore općenito nisu obuhvaćene proračunskim saldom, ali se djelomično odražavaju na državni dug.

Razine državnog duga bile su pod negativnim utjecajem, ali su rizici za održivost duga i nadalje bili dobro obuzdavani.

Kriza je dovela i do znatnog povećanja razina državnog duga u cijelom europodručju. To je bilo vidljivo u makroekonomskim projekcijama stručnjaka Eurosustava iz prosinca 2020., koje su pokazale da je prema procjenama omjer ukupnog duga i BDP‑a porastao na 98,4 % BDP‑a u 2020., što je povećanje od 14,5 postotnih bodova u odnosu na 2019. Države su osim toga preuzele velike potencijalne obveze u obliku jamstava za kredite. Iako će trebati vremena da se razine duga znatno smanje, nema naznaka da bi održivost javnog duga u europodručju bila dovedena u pitanje. Ta se procjena zasniva na poboljšanim očekivanjima za oporavak u 2021., posebice nakon pozitivnih kretanja glede nekoliko cjepiva protiv bolesti COVID‑19, ali, što je također važno, i na financijskim uvjetima koji bi trebali ostati pogodni u doglednoj budućnosti. Osim toga, koordiniranim fiskalnim mjerama koje se poduzimaju na razini EU‑a trebao bi se osigurati stabilizirajući učinak (noviji primjer vidi u Okviru 4.). I nadalje je važno da se države članice vrate na dobre fiskalne pozicije nakon što se gospodarska aktivnost oporavi.

1.4. Inflacija se znatno smanjila zbog pada cijena nafte i smanjenja gospodarske aktivnosti[10]

Prosječna ukupna stopa inflacije u europodručju bila je 0,3 % u 2020., što je smanjenje u odnosu na 1,2 % u 2019. Promatrano po komponentama harmoniziranog indeksa potrošačkih cijena (HIPC), taj je pad uglavnom odražavao manje doprinose inflacije cijena energije, a u drugoj polovini godine također i inflacije mjerene HIPC‑om bez energije i prehrambenih proizvoda (vidi Grafikon 9.). Glede činitelja koji su na to utjecali, dezinflacijski proces odvijao se u uvjetima oštrog smanjenja gospodarske aktivnosti, što je znatno oslabilo potražnju potrošača i stvorilo ozbiljne negativne rizike za gospodarske izglede. Dezinflacijski pritisci odražavali su i neke činitelje specifične za gospodarske implikacije pandemije bolesti COVID‑19 i odgovore na nju. Primjerice, dodatno smanjenje inflacije u drugoj polovini godine djelomično je posljedica pada cijena usluga povezanih s putovanjima (posebice prijevoza i hotela), koje su bile najjače pogođene krizom, i učinka privremenog smanjenja stope PDV‑a u Njemačkoj.

Grafikon 9.

Inflacija mjerena HIPC‑om i doprinosi po komponentama

(godišnje promjene u postotcima, doprinosi u postotnim bodovima)

Izvori: Eurostat i izračun ESB‑a

Kolebljive komponente HIPC‑a djelomično su se kretale u suprotnim smjerovima.

Kretanja inflacije cijena energije uvelike su pridonijela smanjenju prosječne ukupne inflacije u 2020. u odnosu na 2019., što je odraz pada cijena nafte na početku pandemije. S druge strane, doprinos ukupne inflacije cijena prehrambenih proizvoda ukupnoj inflaciji mjerenoj HIPC‑om blago se povećao na 0,4 postotna boda u 2020., na razinu nešto višu od one iz 2019., što uglavnom odražava činjenicu da se posebice inflacija cijena neprerađenih prehrambenih proizvoda privremeno znatno povećala tijekom pandemije (uz vrhunac od 7,6 % u travnju 2020.).[11]

Temeljna inflacija smanjila se tijekom 2020.

Mjere temeljne inflacije smanjile su se tijekom 2020. Stopa inflacije mjerene HIPC‑om bez energije i prehrambenih proizvoda iznosila je prosječno 0,7 %, nakon 1,0 % u 2019., uz najnižu razinu zabilježenu u posljednja četiri mjeseca 2020. Slabija kretanja inflacije cijena industrijskih proizvoda bez energije i usluga pridonijela su prigušenoj inflaciji mjerenoj HIPC‑om bez energije i prehrambenih proizvoda. Inflacija cijena industrijskih proizvoda bez energije postala je negativna u kolovozu 2020. i pala na najnižu razinu u prosincu 2020., a inflacija cijena usluga dosegnula je dosad najnižu razinu od 0,4 % u listopadu 2020., premda se nakon toga blago povećala. Kretanja tih dviju komponenata bila su pod utjecajem zajedničkog skupa činitelja, no u donekle različitoj mjeri. Aprecijacija eura u drugoj polovini godine malo je više utjecala na inflaciju cijena industrijskih proizvoda bez energije nego na inflaciju cijena usluga. Isto vrijedi za promjene neizravnih poreza jer su neke komponente usluga, poput najamnina, izuzete od PDV‑a. Mjere zatvaranja i mjere za sprječavanje širenja zaraze u uvjetima pandemije imale su veći utjecaj na razinu inflacije cijena usluga, što je bilo posebno vidljivo u padu inflacije cijena za putovanja i stavke povezane sa slobodnim vremenom. Međutim, općenitije rečeno, inflacija cijena industrijskih proizvoda bez energije i inflacija cijena usluga ponajviše su bile pod utjecajem pada potražnje koji je izazvala pandemija zbog povećane neizvjesnosti i nesklonosti riziku, mjera za sprječavanje širenja zaraze te gubitka prihoda i radnih mjesta. To je znatno nadmašilo neke pritiske na povećanje cijena koji su nastali zbog poremećaja u ponudi u određenim sektorima. Nadalje, pandemija je otežala prikupljanje podataka o cijenama uključenima u HIPC. Kao rezultat toga, udio imputiranih cijena u HIPC‑u dosegnuo je najvišu razinu u travnju, a potom se smanjio, pa su imputirane cijene upotrijebljene za samo nekoliko stavki od srpnja do listopada. Udio imputiranih cijena ponovo je porastao u studenome i prosincu, ali je ostao ispod razine tijekom proljeća.[12] Učinci potražnje i ponude vjerojatno su upućivali i na to da su udjeli pojedine robe i usluga u potrošnji bili različiti od onih na kojima se zasnivala izrada HIPC‑a u 2020.

Domaći su troškovni pritisci porasli.

Domaći troškovni pritisci mjereni porastom deflatora BDP‑a rasli su u 2020. po prosječnoj stopi višoj od prosjeka u 2019. (vidi Grafikon 10.). Nasuprot tome, godišnji rast naknade po zaposlenom brzo se smanjivao te je iznosio –0,6 % u 2020., što je znatno niže nego u 2019. Istodobno je još veće smanjenje rasta proizvodnosti upućivalo na znatno povećanje jediničnih troškova rada, što je pridonijelo zabilježenom rastu deflatora BDP‑a. Rast jediničnih troškova rada iznosio je 4,6 % u 2020., što je povećanje u odnosu na 1,9 % u 2019. Međutim, kretanja rasta jediničnih troškova rada, rasta proizvodnosti i rasta naknade po zaposlenom u 2020. bila su pod utjecajem široke primjene programa rada sa skraćenim radnim vremenom, što je, primjerice, dovelo do toga da je zaposlenost bila znatno otpornija od proizvodnje ili stvarno odrađenih sati. Postojali su i problemi povezani sa statističkim bilježenjem tih mjera, što je podrazumijevalo neobično velik doprinos subvencija kretanjima domaćih troškova i ometalo usporedivost novijih i prošlih kretanja.[13] Primjerice, na strani rashoda takva statistička pitanja bila su vidljiva u naglom povećanju stope rasta deflatora državne potrošnje u drugom tromjesečju.

Grafikon 10.

Raščlamba deflatora BDP‑a

(godišnje promjene u postotcima, doprinosi u postotnim bodovima)

Izvori: Eurostat i izračun ESB‑a

Dugoročnija inflacijska očekivanja ostala su na povijesno niskim razinama.

Dugoročnija inflacijska očekivanja iz ESB‑ove Ankete o prognozama stručnjaka (engl. Survey of Professional Forecasters, SPF) ostala su na povijesno niskim razinama u 2020. te su se kretala između 1,6 % i 1,7 %, nakon što su pala na te razine u prethodnoj godini. Inflacijska očekivanja za sljedećih pet godina iz SPF‑a iznosila su 1,7 % u četvrtom tromjesečju 2020., odnosno ostala su nepromijenjena od četvrtog tromjesečja 2019. Mjerila dugoročnijih inflacijskih očekivanja zasnovana na tržišnim pokazateljima, posebice kamatna stopa petogodišnjih ugovora o razmjeni vezanih uz stopu inflacije, bila su zamjetljivo kolebljiva tijekom godine. Potonja stopa naglo se smanjila na početku pandemije i pala je na svoju najnižu zabilježenu razinu na kraju prvog tromjesečja 2020. (iznosila je 0,7 % na dan 23. ožujka), prije nego što se na kraju godine oporavila i stabilizirala na razinama blizu onih prije pandemije (1,3 % na dan 31. prosinca). S obzirom na to, tržišni pokazatelji dugoročnijih inflacijskih očekivanja ostali su vrlo slabi.

1.5. Odlučnim mjerama politike očuvani su pogodni uvjeti kreditiranja i financiranja

Prinosi na državne obveznice europodručja smanjili su se u 2020. u uvjetima odlučnog odgovora na monetarnu i fiskalnu krizu.

Pandemija bolesti COVID‑19 dovela je do brzog pogoršanja globalnih i domaćih gospodarskih izgleda, uz naglo povećanje razlika prinosa na državne obveznice u okružju općenitog pooštravanja financijskih uvjeta. Radi sprječavanja učinka pandemijskog šoka na gospodarstvo i inflaciju i suočena s novim rizicima za financijsku stabilnost i neometano funkcioniranje transmisije monetarne politike, tijela nadležna za monetarnu i fiskalnu politiku reagirala su brzo i odlučno (vidi odjeljak 2.1.). Tako su djelotvorno spriječila pooštravanje financijskih uvjeta izazvano šokom i posebice pridonijela smanjenju dugoročnih nerizičnih stopa i smanjenju razlika prinosa na desetogodišnje državne obveznice država europodručja u odnosu na desetogodišnje prekonoćne kamatne ugovore o razmjeni s njihovih najviših razina tijekom pandemije. Zbog toga je prosječan prinos na desetogodišnje državne obveznice europodručja ponderiran BDP‑om pao za 50 baznih bodova između 1. siječnja i 31. prosinca 2020., kada je iznosio –0,23 % (vidi Grafikon 11.).

Grafikon 11.

Dugoročni prinosi u europodručju i Sjedinjenim Američkim Državama

(postotci na godišnjoj razini, dnevni podatci)

Izvori: Bloomberg, Thomson Reuters Datastream i izračun ESB‑a

Napomene: Podatci za europodručje odnose se na prosječan prinos na desetogodišnje državne obveznice ponderiran BDP‑om i na desetogodišnje prekonoćne kamatne ugovore o razmjeni (OIS). Posljednji podatci odnose se na 31. prosinca 2020.

Iako su se oporavile u odnosu na najniže razine tijekom pandemije, cijene vlasničkih vrijednosnih papira u europodručju i nadalje su niže nego na početku 2020.

Nakon naglog pada sredinom ožujka cijene dionica postupno se, ali postojano oporavljaju zahvaljujući oporavku aktivnosti i snažnijim očekivanjima glede rasta, potpomognute monetarnim i fiskalnim politikama te ohrabrujućim vijestima o potencijalnim cjepivima, što je vjerojatno snizilo premiju za rizik vlasničkih vrijednosnih papira i podržalo tržišna očekivanja glede oporavka zarada. To se kretanje dosta razlikovalo od veće i posebice dugotrajnije korekcije na dioničkom tržištu do koje je došlo uoči financijske krize u 2008. i 2009. Istodobno su cijene vlasničkih vrijednosnih papira u europodručju zabilježile znatne razlike među sektorima u odnosu na svoje razine krajem 2019. Široki indeks cijena vlasničkih vrijednosnih papira nefinancijskih društava europodručja bio je krajem godine neznatno iznad svoje razine na kraju 2019., a cijene vlasničkih vrijednosnih papira banaka europodručja znatnije su pale i bile niže za oko 24 % (vidi Grafikon 12.).

Grafikon 12.

Indeksi tržišta vlasničkih vrijednosnih papira u europodručju i Sjedinjenim Američkim Državama

(indeks: 1. siječnja 2019. = 100)

Izvori: Bloomberg, Thomson Reuters Datastream i izračun ESB‑a

Napomene: Indeks banaka EURO STOXX i tržišni indeks baze podataka Datastream za nefinancijska društva prikazani su za europodručje, a indeks S&P za banke i tržišni indeks baze podataka Datastream za nefinancijska društva prikazani su za Sjedinjene Američke Države. Posljednji podatci odnose se na 31. prosinca 2020.

Zaduživanje nefinancijskih društava kod banaka i izdavanje dužničkih vrijednosnih papira porasli su.

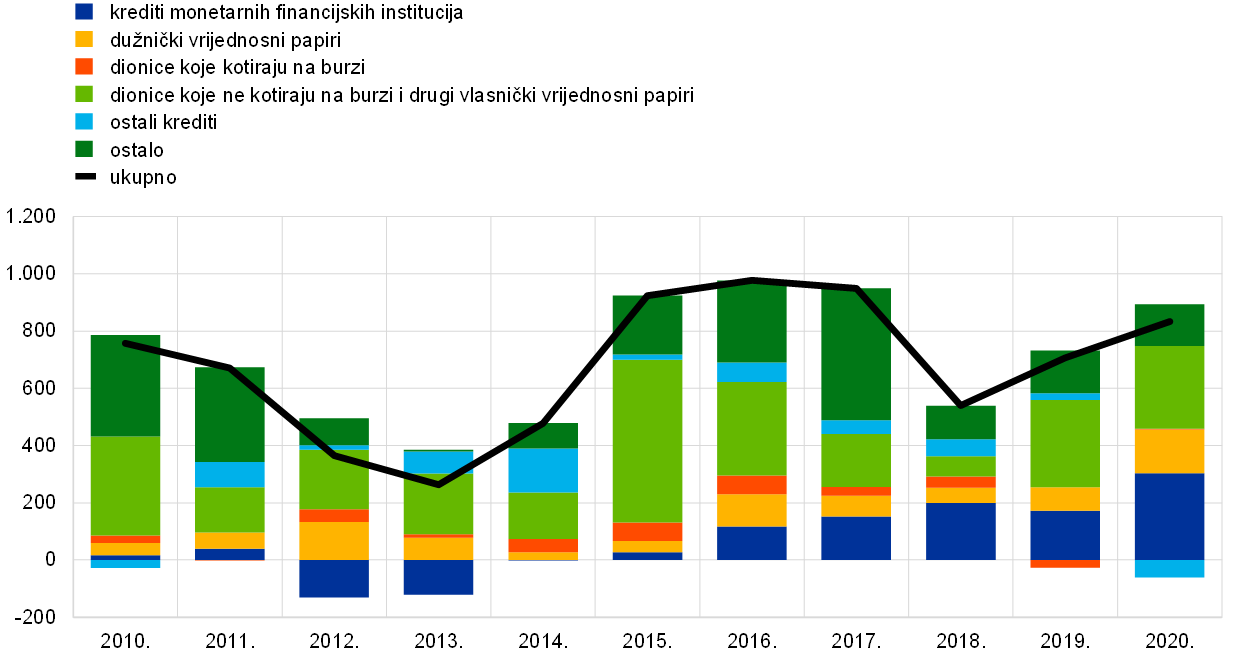

Tokovi vanjskog financiranja nefinancijskih društava povećali su se u 2020. u odnosu na prethodnu godinu, ali su ostali ispod posljednjeg vrhunca zabilježenog u 2017. (vidi Grafikon 13.). Tijekom 2020. kamatne stope banaka na kredite ostale su uglavnom stabilne oko svojih dosad najnižih razina, što je u skladu s kretanjima tržišnih stopa. Istodobno su se mogli primijetiti snažan rast zaduživanja nefinancijskih društava kod banaka i njihovo izdavanje dužničkih vrijednosnih papira, što je odražavalo iznimno velike potrebe za likvidnošću s obzirom na znatan gospodarski pad i snažno smanjenje prodaje i novčanih tokova poduzeća. Neto izdavanje dionica koje kotiraju na burzi bilo je negativno, što se uglavnom može objasniti povlačenjem dionica s burze u drugom tromjesečju 2020. Nasuprot tome, neto izdavanje dionica koje ne kotiraju na burzi i ostalih vlasničkih vrijednosnih papira bilo je snažno, također uzimajući u obzir prilagodbu za učinak povlačenja dionica s burze, što je vjerojatno također odražavalo injekcije kapitala zbog gubitaka. Naposljetku, upotreba ostalih izvora financiranja, uključujući kredite između poduzeća i trgovinske kredite, bila je uglavnom stabilna.

Grafikon 13.

Neto tokovi vanjskog financiranja nefinancijskih društava u europodručju

(godišnji tokovi, mlrd. EUR)

Izvori: Eurostat i ESB

Napomene: „Ostali krediti” uključuju kredite nemonetarnih financijskih institucija (drugi financijski posrednici, mirovinski fondovi i osiguravajuća društva) i kredite ostatka svijeta. „Krediti monetarnih financijskih institucija” i „ostali krediti” prilagođeni su za prodaje kredita i sekuritizacije. „Ostalo” je razlika između ukupnog iznosa i instrumenata navedenih u grafikonu i uključuje kredite između poduzeća i trgovinske kredite. Posljednji podatci odnose se na treće tromjesečje 2020.

Rast novčane mase i kredita ubrzao se kao odgovor na krizu uzrokovanu koronavirusom.

Rast najširega monetarnog agregata snažno se povećao kao odgovor na krizu uzrokovanu koronavirusom (vidi Grafikon 14.), uglavnom potaknut rastom najužega monetarnog agregata M1. To ubrzanje odražavalo je povećanje zaštitnih slojeva likvidnosti poduzeća i kućanstava u uvjetima povećane neizvjesnosti, a kod kućanstava i određene prisilne uštede zbog smanjenih mogućnosti potrošnje. Stvaranje novca bilo je potaknuto povećanjem domaćih kredita i privatnom sektoru i državama, što je kod država uglavnom odražavalo kupnje vrijednosnih papira Eurosustava. Pravodobne i znatne mjere monetarnih, fiskalnih i nadzornih tijela osiguravale su povoljne uvjete za kreditiranje gospodarstva europodručja.

Grafikon 14.

M3 i krediti privatnom sektoru

(godišnje promjene u postotcima, prilagođeno za sezonske i kalendarske učinke)

Izvori: Eurostat i ESB

Napomena: Posljednji podatci odnose se na prosinac 2020.

Povećana percepcija rizika banaka dovela je do pooštravanja kreditnih standarda.

Iako su tijekom godine uvjeti kreditiranja banaka općenito bili pogodni, anketa o kreditnoj aktivnosti banaka u europodručju pokazala je da su kreditni standardi banaka (tj. kriteriji odobravanja) za kredite poduzećima pooštreni u drugoj polovini 2020. To je uglavnom bilo posljedica povećane percepcije rizika banaka povezane s utjecajem pandemije na izglede za kreditnu sposobnost dužnika. Prema izvješćima banaka, kupnje vrijednosnih papira u sklopu programa kupnje vrijednosnih papira i hitnog programa kupnje zbog pandemije, kao i treće serije ciljanih operacija dugoročnijeg refinanciranja, posebice nakon prilagođavanja u ožujku i travnju, istodobno su pridonijele poboljšanju njihove likvidnosne pozicije i tržišnih uvjeta financiranja. Te su mjere, zajedno s mjerama koje su uvele države, kao što su jamstva za kredite i moratoriji, spriječile izrazitije pooštravanje kreditnih standarda.

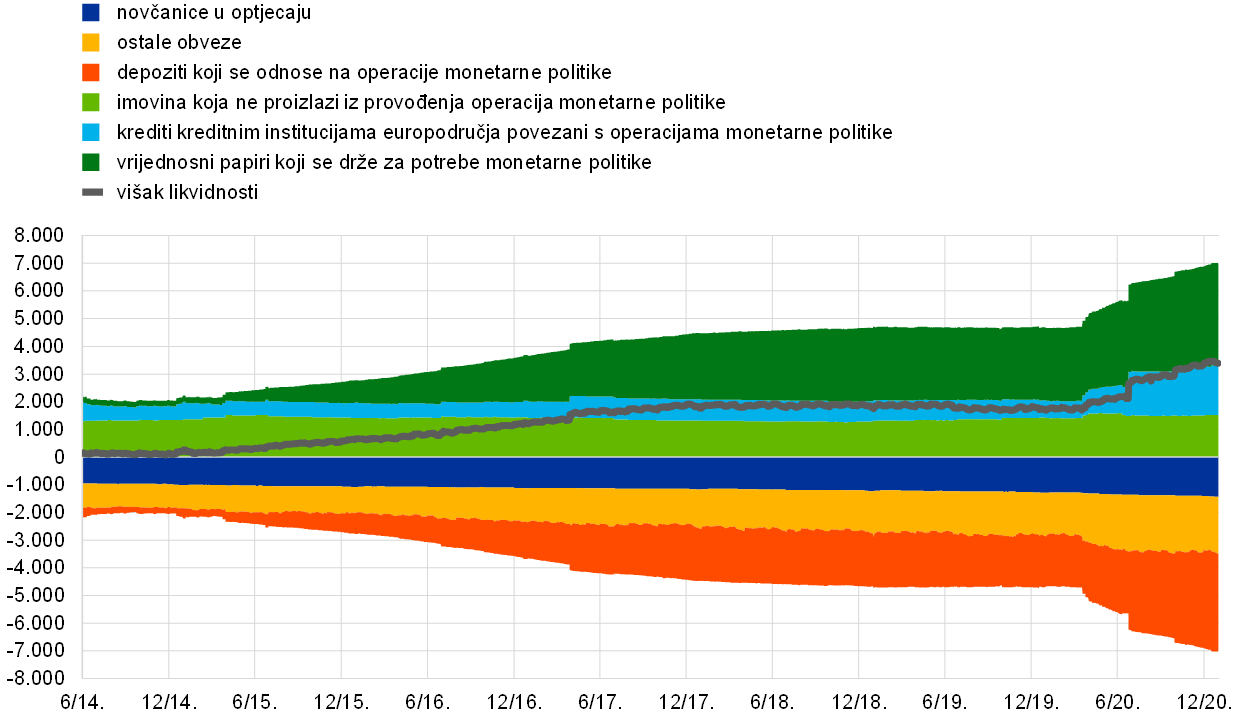

2. Monetarna politika: očuvanje povoljnih uvjeta financiranja

ESB je tijekom 2020. u znatnoj mjeri ublažio monetarnu politiku kako bi se suzbio negativan učinak pandemije bolesti COVID‑19 na gospodarstvo europodručja. Sveobuhvatnim skupom mjera i njihovim naknadnim prilagođavanjem ublažena je prijetnja smanjene likvidnosti i kreditne krize očuvanjem uvjeta izdašne likvidnosti u bankovnom sustavu, zaštićen je priljev kredita u realno gospodarstvo i sačuvana je akomodativna monetarna politika uz sprječavanje procikličkog pooštravanja uvjeta financiranja. Odgovor monetarne politike u 2020. bio je ključan za stabiliziranje tržišta i pridonio je umanjenju ozbiljnih rizika koje je brzo širenje virusa stvorilo za transmisijski mehanizam monetarne politike, izglede za gospodarstvo europodručja i, naposljetku, cilj ESB‑a koji se odnosi na stabilnost cijena. Veličina bilance Eurosustava dosegnula je u 2020. dosad najveći iznos od 7 bil. EUR, što je za 2,3 bil. EUR više nego na kraju prethodne godine. Na kraju 2020. stavke povezane s monetarnom politikom na strani imovine iznosile su 79 % ukupne imovine u bilanci Eurosustava. ESB‑ov okvir upravljanja rizicima nastavio je smanjivati rizike povezane s velikom bilancom.

2.1. Odgovor monetarne politike ESB‑a na izvanrednu situaciju izazvanu pandemijom dao je ključnu potporu gospodarskom oporavku i inflacijskim izgledima[14]

Početni odgovor ESB‑a na pandemiju bolesti COVID‑19

Oprezno optimistično raspoloženje na početku godine silovito je prekinuto bolešću COVID‑19.

Podatci dostupni na početku godine upućivali su na postojan, ali umjeren rast gospodarstva europodručja. Iako je slabost međunarodne trgovine u okružju globalne neizvjesnosti i nadalje negativno utjecala na rast, povećanje zaposlenosti zajedno s rastom plaća, blago ekspanzivna fiskalna politika europodručja i postojan, iako malo sporiji, rast globalne aktivnosti podupirali su gospodarstvo europodručja. Inflacijska kretanja općenito su i nadalje bila prigušena, ali su se pojavile neke naznake umjerenog rasta temeljne inflacije u skladu s očekivanjima. Mjere monetarne politike provedene tijekom 2019. pridonijele su povoljnim uvjetima financiranja, što je podupiralo gospodarski rast u europodručju, povećanje domaćih cjenovnih pritisaka i konvergenciju inflacije prema srednjoročnom cilju Upravnog vijeća.

Na sastanku u siječnju 2020. Upravno vijeće odlučilo je pokrenuti preispitivanje strategije monetarne politike ESB‑a. Od posljednjeg preispitivanja strategije gospodarstva europodručja i svijeta prolazila su duboke strukturne promjene. Pad trenda rasta zbog usporavanja proizvodnosti i starenja stanovništva, kao i posljedice financijske krize doveli su do snižavanja kamatnih stopa, što je, s obzirom na nepovoljna ciklička kretanja, smanjilo prostor ESB‑a i ostalih središnjih banaka za ublažavanje monetarne politike konvencionalnim instrumentima. Osim toga, rješavanje problema niske inflacije razlikuje se od prethodnih izazova rješavanja problema visoke inflacije. Prijetnja ekološkoj održivosti, ubrzana digitalizacija, globalizacija i razvoj financijskih struktura dodatno su promijenili okružje u kojemu djeluje monetarna politika, uključujući dinamiku inflacije. S obzirom na te izazove, Upravno vijeće odlučilo je pokrenuti preispitivanje svoje strategije monetarne politike, uz potpuno poštovanje mandata ESB‑a glede stabilnosti cijena, kako je utvrđeno u Ugovoru (vidi Okvir 2.).

Oprezno optimistično raspoloženje na početku godine silovito je prekinuto krajem veljače izbijanjem i globalnim širenjem bolesti COVID‑19. Iako su opseg i trajanje korekcije naniže izgleda za rast bili neizvjesni, postajalo je sve jasnije da će pandemija imati snažan učinak na gospodarstvo europodručja. Premda se smatralo da bi poremećaji u globalnim opskrbnim lancima mogli vršiti određeni pritisak na povećanje inflacije u europodručju, ipak se očekivalo da će prevladati utjecaj slabije potražnje koja obuzdava inflaciju. Nadalje, naglo pogoršanje raspoloženja prema riziku dovelo je do ozbiljnog pooštravanja financijskih uvjeta i uvjeta financiranja banaka, što je, u kombinaciji s umjerenom aprecijacijom tečaja eura, moglo pojačati pritiske na smanjenje inflacije.

Bio je potreban sveobuhvatan paket mjera monetarne politike.

U tom je okružju Upravno vijeće na svojem sastanku o monetarnoj politici 12. ožujka 2020. odlučilo da je potreban sveobuhvatan paket mjera monetarne politike. Paket je, s jedne strane, bio usmjeren na ublažavanje prijetnje smanjene likvidnosti i kreditne krize uz očuvanje uvjeta izdašne likvidnosti u bankovnom sustavu i zaštitu priljeva kredita u realno gospodarstvo i, s druge strane, zaštitu akomodativne monetarne politike uz sprječavanje procikličkog pooštravanja uvjeta financiranja u gospodarstvu.

Preciznije rečeno, Upravno vijeće donijelo je odluku o dodatnim operacijama dugoročnijeg refinanciranja po kamatnoj stopi koja je jednaka onoj na stalno raspoloživu mogućnost deponiranja kod središnje banke. Također je odlučilo primjenjivati znatno povoljnije uvjete za sve operacije u sklopu treće serije ciljanih operacija dugoročnijeg refinanciranja (TLTRO III) u razdoblju od lipnja 2020. do lipnja 2021. Kamatna stopa na operacije TLTRO III smanjena je za 25 baznih bodova i mogla je biti čak 25 baznih bodova ispod prosječne kamatne stope na stalno raspoloživu mogućnost deponiranja kod središnje banke u razdoblju od lipnja 2020. do lipnja 2021. za nepodmireni iznos svih operacija TLTRO III tijekom tog razdoblja. Osim toga, najveći dopušteni ukupni iznos koji su druge ugovorne strane mogle pozajmiti u sklopu operacija TLTRO III povećan je na 50 % stanja njihovih prihvatljivih kredita. U skladu s tim, dodatnim operacijama dugoročnijeg refinanciranja omogućilo bi se bankama da odmah iskoriste vrlo povoljne uvjete zaduživanja i osiguralo bi se djelotvorno premošćivanje do početka prilagođenih operacija TLTRO III, što je bilo usmjereno na održivije ublažavanje uvjeta financiranja za banke kako bi se poduprli kreditni tokovi pogođenim sektorima i izbjeglo smanjenje ponude kredita.

Upravno vijeće odlučilo je dodati privremeni iznos za dodatne neto kupnje vrijednosnih papira u iznosu od 120 mlrd. EUR za program kupnje vrijednosnih papira (APP) do kraja godine, osiguravajući snažan doprinos programa kupnje vrijednosnih papira privatnog sektora. Ograničavanje dodatnog iznosa na tekuću kalendarsku godinu smatralo se primjerenim odgovorom na šok koji je ocijenjen kao privremen. U kombinaciji s postojećim APP‑om, ovaj privremeni iznos bio je usmjeren na podupiranje povoljnih uvjeta financiranja za realno gospodarstvo u razdobljima povećane neizvjesnosti.

U tjednu nakon sastanka Upravnog vijeća u ožujku 2020. stanje se znatno pogoršalo zbog brzog širenja bolesti COVID‑19, a gotovo sve države europodručja uvele su dalekosežne mjere za sprječavanje širenja zaraze. Na financijskim tržištima zabilježena je iznimna kolebljivost s naznakama ozbiljnih poremećaja zbog nelikvidnosti i zamrzavanja tržišta te sve veće fragmentacije. To je dovelo do snažnog pooštravanja uvjeta financiranja, što je moglo narušiti neometanu transmisiju monetarne politike ESB‑a u svim državama europodručja i ugroziti stabilnost cijena.

S obzirom na ovo brzo pogoršanje, Upravno vijeće odlučilo je 18. ožujka 2020. da je potreban daljnji snažan odgovor monetarne politike kako bi se tržišta stabilizirala i kako bi se spriječilo naglo pooštravanje financijskih uvjeta. Cilj ove mjere bilo je suzbijanje ozbiljnih rizika koje je pandemija činila za izglede za gospodarstvo europodručja, transmisijski mehanizam monetarne politike i, naposljetku, ESB‑ov cilj stabilnosti cijena. Upravno vijeće najavilo je sljedeće dodatne mjere.

Upravno vijeće odlučilo je pokrenuti novi privremeni program kupnje vrijednosnih papira – hitni program kupnje zbog pandemije.

Prvo, odlučilo je pokrenuti novi privremeni program kupnje vrijednosnih papira – hitni program kupnje zbog pandemije (PEPP). S ukupnim iznosom od 750 mlrd. EUR, PEPP bi uključivao sve kategorije vrijednosnih papira prihvatljive u sklopu APP‑a. Usto, Upravno vijeće proširilo je i raspon prihvatljivih vrijednosnih papira u sklopu programa kupnje vrijednosnih papira sektora poduzeća na nefinancijske komercijalne zapise, čime su utrživi dužnički instrumenti s početnim dospijećem do jedne godine postali prihvatljivi ako je njihovo preostalo dospijeće u trenutku kupnje bilo najmanje 28 dana. Proširenjem prihvatljivih vrijednosnih papira poduprla bi se dostupnost financiranja trgovačkih društava, čime bi se pružila ključna pomoć dijelu gospodarstva koji je bio teško pogođen učincima virusa. Za kupnje u sklopu PEPP‑a, Upravno vijeće također je odlučilo odobriti izuzeće od zahtjeva za prihvatljivost za dužničke vrijednosne papire koje je izdala Helenska Republika. Osim toga, Upravno vijeće donijelo je odluku da su vrijednosni papiri javnog sektora s preostalim dospijećem do jedne godine, ako je ono u trenutku kupnje bilo najmanje 70 dana, prihvatljivi za kupnje u sklopu PEPP‑a zbog svog privremenog karaktera.

PEPP je osmišljen tako da ispunjava dvostruku ulogu. Prvo, zajedno s drugim sastavnicama okvira monetarne politike, PEPP je bio usmjeren na osiguravanje monetarne akomodacije potrebne da bi se osiguralo da je srednjoročna stabilnost cijena zaštićena uz podupiranje gospodarskog oporavka od krize uzrokovane pandemijom. Drugo, kupnje u sklopu PEPP‑a provodile bi se fleksibilno, dopuštajući fluktuacije u raspodjeli tokova kupnje tijekom vremena, po kategorijama imovine i jurisdikcijama. Fleksibilnost ugrađena u oblikovanje programa osigurala je da PEPP može djelotvorno ispunjavati ulogu stabilizacije tržišta, posebice s obzirom na veliku neizvjesnost povezanu s učincima pandemije na različita tržišta imovine i države europodručja.

Osim toga, Upravno vijeće na istom je sastanku najavilo da će privremeno ublažiti standarde povezane s kolateralom prilagodbom glavnih parametara rizika u okviru kolaterala kako bi se osiguralo da druge ugovorne strane i nadalje mogu u potpunosti iskorištavati kreditne poslove Eurosustava. Preciznije rečeno, Upravno vijeće naknadno je usvojilo dva paketa privremenih mjera ublažavanja zahtjeva povezanih s kolateralom. Prvim skupom mjera najavljenim 7. travnja 2020. nastojala se olakšati dostupnost prihvatljivoga kolaterala drugim ugovornim stranama Eurosustava kako bi mogle u potpunosti iskoristiti operacije pružanja likvidnosti, kao što su operacije TLTRO III. Upravno je vijeće 22. travnja 2020. odlučilo da bi utrživi vrijednosni papiri i njihovi izdavatelji, koji su ispunjavali minimalne zahtjeve kreditne kvalitete 7. travnja 2020., i nadalje bili prihvatljivi u slučaju smanjenja rejtinga sve dok su rejtinzi i nadalje iznad određene razine kreditne kvalitete i dok su i nadalje ispunjeni svi ostali zahtjevi za prihvatljivost. Cilj ove mjere bio je ublažiti učinak mogućeg smanjenja rejtinga na dostupnost kolaterala i izbjeći potencijalnu procikličku dinamiku.

U vrijeme sastanka Upravnog vijeća o monetarnoj politici u travnju 2020. gospodarsko stanje nastavilo se ubrzano pogoršavati jer se gospodarska aktivnost smanjivala, a uvjeti na tržištu rada vidljivo su bili sve lošiji. Mjere za sprječavanje širenja virusa uvelike su zaustavile gospodarsku aktivnost u cijelom europodručju i diljem svijeta. Iako je još bilo teško predvidjeti cjelokupni opseg i trajanje posljedica pandemije za gospodarstvo, postalo je jasno da se gospodarstvo europodručja kreće prema padu gospodarske aktivnosti čiji su razmjer i brzina nezabilježeni u novijoj povijesti.

Sve slabiji gospodarski izgledi uz nagli pad cijena nafte i sve niža inflacijska očekivanja stvorili su znatne negativne rizike za inflacijske izglede za europodručje. Upravno vijeće stoga je u travnju 2020. odlučilo dodatno ojačati svoju potporu politike kućanstvima i poduzećima. Preciznije rečeno, Upravno vijeće dodatno je ublažilo uvjete za operacije TLTRO III smanjenjem kamatne stope na operacije u razdoblju od lipnja 2020. do lipnja 2021. na 50 baznih bodova ispod prosječne kamatne stope na glavne operacije refinanciranja Eurosustava u istom razdoblju. Nadalje, za druge ugovorne strane čije je prihvatljivo neto kreditiranje dosegnulo prag uspješnosti kreditiranja, kamatna stopa u razdoblju od lipnja 2020. do lipnja 2021. bila bi 50 baznih bodova ispod prosječne kamatne stope na stalno raspoloživu mogućnost deponiranja kod središnje banke u istom razdoblju. Osim toga, Upravno vijeće donijelo je odluku o novoj seriji neciljanih hitnih operacija dugoročnijeg refinanciranja zbog pandemije (operacije PELTRO), kako bi se poduprli likvidnosni uvjeti u financijskom sustavu europodručja i pridonijelo očuvanju nesmetanog funkcioniranja tržišta novca pružanjem učinkovitoga likvidnosnoga zaštitnog mehanizma. Naposljetku, ESB je tijekom ožujka i travnja 2020. također uspostavio i privremene linije za ugovore o razmjeni i repo ugovore sa središnjim bankama izvan europodručja, a u lipnju 2020. privremeno je uspostavio stalno raspoloživu mogućnost repo operacija za središnje banke Eurosustava (EUREP) radi poboljšanog osiguravanja eurske likvidnosti izvan europodručja i sprječavanja učinaka povratnog prelijevanja na financijska tržišta europodručja.

Prilagođavanje monetarne politike u lipnju

Najnoviji podatci potvrdili su da je u gospodarstvu europodručja došlo do nezapamćenog pada.

U lipnju su najnoviji podatci potvrdili da je u gospodarstvu europodručja došlo do nezapamćenog pada zbog pandemije i mjera za sprječavanje njezina širenja. Zbog velikih gubitaka radnih mjesta i dohodaka i vrlo velike neizvjesnosti povezane s gospodarskim izgledima osobna potrošnja i ulaganja znatno su se smanjili. Premda su anketni podatci i pokazatelji gospodarske aktivnosti u realnom vremenu pokazivali neke naznake da je usporedno s postupnim ublažavanjem mjera za sprječavanje širenja zaraze zaustavljen pad gospodarske aktivnosti, dotadašnji oporavak bio je skroman u usporedbi s brzinom pada tih pokazatelja u prethodna dva mjeseca. Makroekonomske projekcije stručnjaka Eurosustava iz lipnja 2020., iako povezane s visokim stupnjem neizvjesnosti, predvidjele su pad gospodarske aktivnosti u drugom tromjesečju po dotad nezabilježenim stopama. Očekivalo se da će cjenovni pritisci ostati slabi zbog snažnog pada realnog BDP‑a i povezanog znatnog pojačavanja gospodarskog usporavanja. Projekcije iz lipnja 2020. uključivale su znatnu korekciju naniže razine gospodarske aktivnosti i inflacijskih izgleda tijekom cijeloga projekcijskog razdoblja. Posebice, inflacija je korigirana naniže s 1,6 % na kraju projekcijskog razdoblja u makroekonomskim projekcijama stručnjaka Eurosustava iz prosinca 2019. na 1,3 % u projekcijama iz lipnja 2020.

Upravno vijeće odlučilo je povećati iznos za PEPP za 600 mlrd. EUR, na ukupno 1.350 mlrd. EUR.

U tim uvjetima Upravno vijeće odlučilo je donijeti paket dodatnih mjera monetarne politike radi podupiranja gospodarstva tijekom njegova postupnoga ponovnog otvaranja i zaštite srednjoročne stabilnosti cijena. Posebice, odlučilo je povećati iznos za PEPP za 600 mlrd. EUR, na ukupno 1.350 mlrd. EUR, produljiti razdoblje za neto kupnje u sklopu PEPP‑a najmanje do kraja lipnja 2021. i produljiti reinvestiranje glavnice dospjelih vrijednosnih papira kupljenih u sklopu PEPP‑a najmanje do kraja 2022.[15] Cilj prilagođavanja PEPP‑a bio je dodatno ublažiti monetarnu politiku i tako poduprijeti povoljne financijske uvjete za sve sektore i jurisdikcije te naposljetku osigurati da se inflacija održivo kreće prema cilju Upravnog vijeća.

Najnoviji podatci tijekom ljeta upućivali su na snažan oporavak gospodarske aktivnosti, ponajviše zbog ublažavanja mjera za sprječavanje širenja zaraze. Međutim, oporavak je bio asimetričan i bolje je napredovao u sektoru prerađivačke industrije nego u sektoru usluga, a aktivnost je ostala znatno ispod razina prije pandemije. Na ukupnu inflaciju i nadalje su nepovoljno utjecale niske cijene energije i slabi cjenovni pritisci u uvjetima slabe potražnje i znatnih slabosti na tržištu rada.

Prilagođavanje monetarne politike u prosincu

Nakon snažnog, iako djelomičnog i neujednačenog, oporavka aktivnosti tijekom ljeta, gospodarski oporavak europodručja gubio je zamah.

U jesen je postalo jasnije da je nakon snažnog, iako djelomičnog i neujednačenog, oporavka gospodarske aktivnosti u ljetnim mjesecima, gospodarski oporavak europodručja gubio zamah brže nego što se očekivalo. Ponovni porast broja novozaraženih virusom COVID‑19 i povezane mjere za sprječavanje širenja zaraze stvorili su nove izazove za javno zdravstvo i izglede za rast gospodarstava europodručja i svijeta. Inflacija je i nadalje bila vrlo niska u uvjetima slabe potražnje i znatnih slabosti na tržištu rada i proizvoda. Općenito gledajući, najnoviji podatci upućivali su na veći kratkoročni učinak pandemije na gospodarstvo i trajniju slabost inflacije u odnosu na prethodna predviđanja. Upravno vijeće stoga je u listopadu 2020. istaknulo da će prilagoditi svoje instrumente, prema potrebi, na svojem sljedećem sastanku u prosincu 2020. kako bi se odgovorilo na razvoj situacije i osiguralo da uvjeti financiranja ostanu povoljni za poticanje gospodarskog oporavka i suzbijanje negativnog učinka pandemije na projiciranu inflaciju.

U vrijeme održavanja sastanka Upravnog vijeća u prosincu 2020. najnoviji podatci i makroekonomske projekcije stručnjaka Eurosustava upućivali su na veći kratkoročni učinak pandemije na gospodarstvo i trajniju slabost inflacije u odnosu na prethodna predviđanja. Ponovno jačanje pandemije znatno je ograničavalo gospodarsku aktivnost svijeta i europodručja, čiji se pad očekivao u četvrtom tromjesečju 2020. Očekivalo se da će ukupna inflacija ostati negativna dulje nego što se prethodno predviđalo, mjere temeljne inflacije smanjivale su se, a očekivalo se i da će inflacijski pritisci ostati prigušeni zbog slabe potražnje, nižih pritisaka na plaće i aprecijacije eura tijekom proljeća i ljeta 2020.

S obzirom na gospodarske posljedice ponovnog jačanja pandemije, Upravno vijeće prilagodilo je svoje instrumente monetarne politike.

Upravno vijeće odlučilo je povećati iznos za PEPP za 500 mlrd. EUR, na ukupno 1.850 mlrd. EUR.

Upravno vijeće odlučilo je povećati iznos za PEPP za 500 mlrd. EUR, na ukupno 1.850 mlrd. EUR, produljiti razdoblje neto kupnje u sklopu PEPP‑a najmanje do ožujka 2022. i produljiti reinvestiranje glavnice dospjelih vrijednosnih papira kupljenih u sklopu PEPP‑a najmanje do kraja 2023. Kupnje bi se nastavile provoditi fleksibilno u skladu s tržišnim uvjetima i tijekom vremena, po kategorijama imovine i jurisdikcijama, kako bi se spriječilo pooštravanje uvjeta financiranja koje ne bi bilo u skladu sa suzbijanjem učinka pandemije na snižavanje projicirane inflacije i kako bi se poduprla neometana transmisija monetarne politike. Upravno vijeće također je najavilo da se ne mora upotrijebiti cijeli iznos ako bude moguće održavati povoljne uvjete financiranja tokovima kupnja vrijednosnih papira kojima se neće iscrpiti ukupan iznos tijekom razdoblja neto kupnja u sklopu PEPP‑a. Isto tako, ukupan se iznos može i povećati bude li potrebno za održavanje povoljnih uvjeta financiranja radi suzbijanja učinka pandemijskog šoka na inflacijska kretanja.

Nadalje, Upravno vijeće odlučilo je dodatno prilagoditi uvjete operacija TLTRO III. Preciznije rečeno, Upravno vijeće najavilo je da će za dvanaest mjeseci, do lipnja 2022., produljiti razdoblje u kojemu bi se primjenjivali znatno povoljniji uvjeti, provesti tri dodatne operacije tijekom 2021. i povećati ukupan iznos koji bi druge ugovorne strane imale pravo pozajmiti s 50 % na 55 % stanja njihovih prihvatljivih kredita.

Naposljetku, Upravno vijeće odlučilo je produljiti trajanje mjera ublažavanja zahtjeva povezanih s kolateralom donesenih u travnju 2020. sve do lipnja 2022., ponuditi četiri dodatne operacije PELTRO u 2021., produljiti sve privremene linije za ugovore o razmjeni i repo ugovore sa središnjim bankama izvan europodručja, kao i stalno raspoloživu mogućnost repo operacija za središnje banke Eurosustava (EUREP) do ožujka 2022. te nastaviti provoditi sve redovite operacije kreditiranja putem raspodjele punog iznosa likvidnosti na aukcijama s nepromjenjivom kamatnom stopom po postojećim uvjetima dok god to bude potrebno.

Provedene mjere monetarne politike bile su usmjerene na održavanje povoljnih uvjeta financiranja tijekom pandemije.

Provedene mjere monetarne politike bile su sve zajedno usmjerene na daljnje održavanje povoljnih uvjeta financiranja tijekom pandemije, što je podupiralo priljev kredita svim sektorima gospodarstva, pridonosilo gospodarskoj aktivnosti i zaštiti srednjoročne stabilnosti cijena. No istodobno je i nadalje postojala velika neizvjesnost, među ostalim, povezana s dinamikom pandemije i vremenom provedbe cijepljenja te kretanjima tečaja eura. Zbog toga je Upravno vijeće naglasilo svoju spremnost da po potrebi prilagodi sve svoje instrumente kako bi osiguralo postojano kretanje inflacije prema ciljnim razinama, u skladu sa svojom opredijeljenošću za simetričnost u ciljanju inflacije.

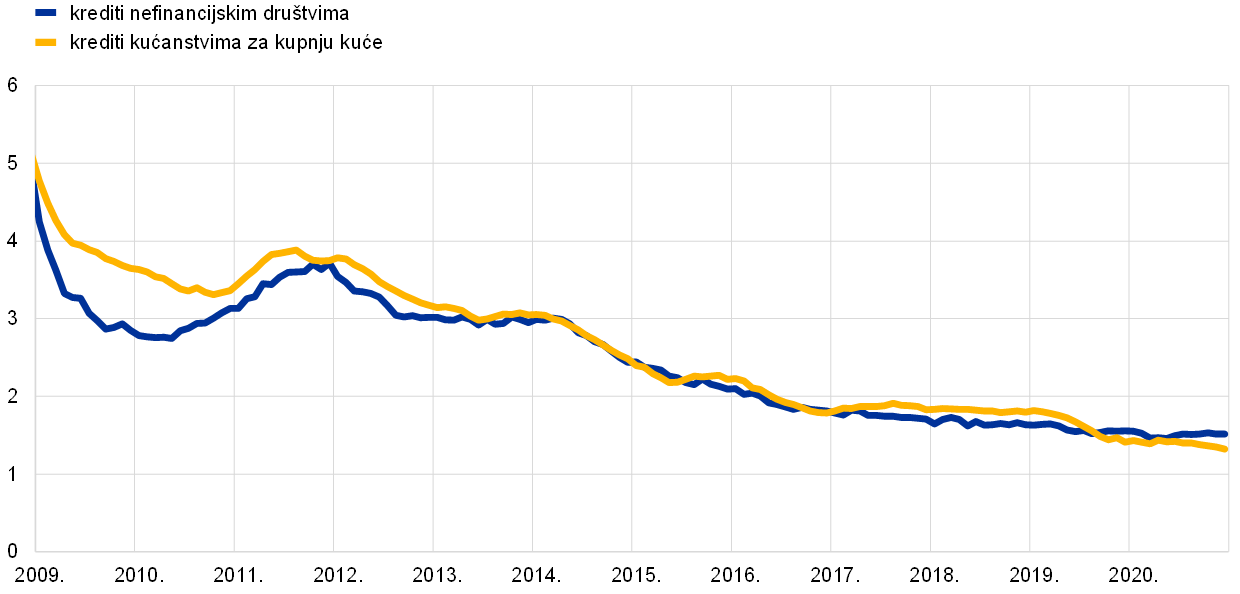

Sažeto rečeno, kako bi se suzbio negativan učinak pandemije, tijekom 2020. provedena je znatna akomodacija monetarne politike. Sveobuhvatan skup mjera i njihova naknadna prilagođavanja bili su ključni za stabiliziranje tržišta i pomogli su preokrenuti pooštravanje financijskih uvjeta zabilježeno u prethodnom dijelu godine. Mjere su bile učinkovite u obuzdavanju prinosa na državne obveznice (vidi Grafikon 15.), koji su osnova za troškove financiranja za kućanstva, poduzeća i banke. Također su zadržale vrlo povoljne troškove financiranja banaka tijekom cijelog razdoblja pandemije (vidi Grafikon 16.). Osim toga, tim mjerama osigurano je i da kućanstva i poduzeća ostvaruju korist od tih povoljnih uvjeta financiranja, a kamatne stope na kredite pale su na svoje najniže razine dosad od 1,32 % i 1,46 % (vidi Grafikon 17.). Odgovorom monetarne politike u 2020. stoga su osigurani povoljni uvjeti financiranja kojima se podupire gospodarski oporavak i suzbija negativan učinak pandemije na projiciranu inflaciju, čime se potiče održiva konvergencija inflacije prema cilju Upravnog vijeća.

Grafikon 15.

Promjene prinosa na desetogodišnje državne obveznice europodručja ponderiranog BDP‑om

(postotni bodovi)

Izvor: izračun ESB‑a

Napomena: Posljednji podatci odnose se na 31. prosinca 2020. OIS: prekonoćni kamatni ugovor o razmjeni

Grafikon 16.

Složeni trošak dužničkog financiranja za banke

(složeni trošak financiranja depozitima i neosiguranim tržišnim dugom, postotci na godišnjoj razini)

Izvori: ESB, Markit iBoxx i izračun ESB‑a

Napomene: Složeni trošak depozita izračunava se kao prosjek kamatnih stopa na nove prekonoćne depozite, depozite s ugovorenim rokom dospijeća i depozite s otkaznim rokom, ponderiranih odgovarajućim nepodmirenim iznosima. Posljednji podatci odnose se na prosinac 2020.

Grafikon 17.

Složene kamatne stope banaka na kredite nefinancijskim društvima i kućanstvima

(postotci na godišnjoj razini)

Izvor: ESB

Napomene: Složene kamatne stope banaka na kredite izračunavaju se agregiranjem kratkoročnih i dugoročnih kamatnih stopa uporabom 24‑mjesečnog pomičnog prosjeka iznosa novih poslova. Posljednji podatci odnose se na prosinac 2020.

2.2. Dinamika bilance Eurosustava u izazovnim vremenima

Od početka globalne financijske krize u 2007. i 2008. Eurosustav je provodio različite standardne i nestandardne mjere monetarne politike, koje su imale izravan utjecaj na veličinu i sastav njegove bilance tijekom vremena. Nestandardne mjere uključivale su operacije refinanciranja kojima se osigurava financiranje drugim ugovornim stranama s početnim dospijećem do četiri godine kao i kupnje vrijednosnih papira koje su izdali privatni i javni subjekti (u sklopu APP‑a). Kao odgovor na izbijanje bolesti COVID‑19, uz već postojeće nestandardne mjere, ESB je 2020. donio sveobuhvatan paket dodatnih mjera monetarne politike, koji je imao znatan utjecaj na bilancu Eurosustava. U ožujku 2020. ESB je povećao APP za privremen dodatan iznos za 2020. i pokrenuo PEPP, što je zajedno dovelo do povećanja ulaganja u izravno kupljene vrijednosne papire. Osim toga, u razdoblju od ožujka do travnja 2020. ESB je ublažio uvjete za TLTRO III (dva puta) i izmijenio okvire kolaterala i kontrole rizika. Te dodatne mjere zajedno su dovele do znatnog povećanja posredovanja Eurosustava.[16] Sveukupno gledajući, bilanca Eurosustava nastavila je rasti tijekom 2020. zahvaljujući tim nestandardnim mjerama politike kojima je u bankovni sustav puštena dodatna likvidnost od 2,2 bil. EUR, pa je do kraja 2020. njezina veličina dosegnula dosad najveći iznos od 7 bil. EUR, što je za 49 % (2,3 bil. EUR) više nego na kraju 2019.

Na kraju 2020. stavke povezane s monetarnom politikom na strani imovine iznosile su 5,5 bil. EUR, a na njih se odnosilo 79 % ukupne imovine u bilanci Eurosustava (porast u odnosu na 70 % na kraju 2019.). Te stavke uključuju kredite kreditnim institucijama europodručja, koji su iznosili 26 % ukupne imovine (povećanje u odnosu na 13 % na kraju 2019.), i vrijednosne papire koji se drže za potrebe monetarne politike, na koje se odnosilo oko 53 % ukupne imovine (smanjenje u odnosu na 56 % na kraju 2019.) (vidi Grafikon 18.). Ostala financijska imovina u bilanci uglavnom je obuhvaćala devizna sredstva i zlato koje drži Eurosustav i portfelje nominirane u eurima koji se ne drže za potrebe monetarne politike.

Na strani obveza ukupan iznos sredstava pričuva drugih ugovornih strana i korištenja novčanih depozita porastao je na 3,5 bil. EUR (povećanje u odnosu na 2 bil. EUR na kraju 2019.) te činio 50 % pasivne strane bilance na kraju 2020. (povećanje u odnosu na 39 % na kraju 2019.). Novčanice u optjecaju rasle su po stopi višoj od prijašnjeg trenda rasta zbog snažnog povećanja u ožujku 2020. i iznosile su 21 % obveza na kraju 2020. (što je smanjenje u odnosu na 28 % na kraju 2019.). Ostale obveze, uključujući kapitalni i revalorizacijski račun, povećale su se na 2,1 bil. EUR (u odnosu na 1,6 bil. EUR na kraju 2019.) i činile su 30 % (smanjenje s 34 % na kraju 2019.) (vidi Grafikon 18.). Povećanje ostalih obveza uglavnom je posljedica povećanja državnih depozita s 0,2 bil. EUR na 0,5 bil. EUR, što je 25 % ostalih obveza (porast u odnosu na 11 % na kraju 2019.).

Grafikon 18.

Kretanje konsolidirane bilance Eurosustava

(mlrd. EUR)

Izvor: ESB

Napomene: Pozitivni podatci odnose se na imovinu, a negativni na obveze. Linija za višak likvidnosti predstavljena je kao pozitivan podatak iako se odnosi na zbroj sljedećih stavki obveza: stanje na tekućim računima iznad obvezne pričuve i korištenje novčanih depozita.

Dospijeće portfelja APP‑a i PEPP‑a i distribucija po kategorijama imovine i jurisdikcijama

APP obuhvaća četiri aktivna programa kupnje vrijednosnih papira: treći program kupnje pokrivenih obveznica (CBPP3), program kupnje vrijednosnih papira osiguranih imovinom (ABSPP), program kupnje vrijednosnih papira javnog sektora (PSPP) i program kupnje vrijednosnih papira sektora poduzeća (CSPP). PEPP je uveden 2020., a sve kategorije imovine prihvatljive u sklopu APP‑a također su prihvatljive za PEPP. Za kupnje u sklopu PEPP‑a odobreno je izuzeće od zahtjeva za prihvatljivost za dužničke vrijednosne papire koje je izdala Helenska Republika. Osim toga, u ožujku 2020. prihvatljivost nefinancijskoga komercijalnog zapisa u sklopu CSPP‑a proširena je na vrijednosne papire s preostalim dospijećem od najmanje 28 dana.

Na kraju 2020. APP je iznosio 2,9 bil. EUR.

Na kraju 2020. APP je iznosio 2,9 bil. EUR (po amortiziranom trošku). Na ABSPP odnosilo se 1 % (29 mlrd. EUR), na CBPP3 10 % (288 mlrd. EUR), a na CSPP 9 % (250 mlrd. EUR) ukupnog stanja APP‑a na kraju godine. Među programima kupnje vrijednosnih papira privatnog sektora CSPP je najviše pridonio rastu stanja APP‑a u 2020., sa 66 mlrd. EUR neto kupnja. Kupnje u sklopu CSPP‑a provode se na osnovi referentne vrijednosti koja odražava tržišnu kapitalizaciju svih prihvatljivih nepodmirenih korporativnih obveznica.

Na PSPP odnosilo se 80 % ukupnog stanja APP‑a.

PSPP je činio najveći dio APP‑a, u iznosu od 2,3 bil. EUR, a na njega se odnosilo 80 % ukupnog stanja APP‑a na kraju 2020., što je smanjenje u odnosu na 82 % na kraju 2019. U sklopu PSPP‑a raspodjela kupnja na jurisdikcije određuje se prema ključu kapitala ESB‑a na osnovi stanja. Usto, neke nacionalne središnje banke kupile su vrijednosne papire koje su izdale nadnacionalne institucije EU‑a. Ponderirano prosječno dospijeće stanja PSPP‑a iznosilo je 7,3 godine na kraju 2020., što je malo više od 7,12 godina na kraju 2019., uz određene razlike među jurisdikcijama.[17]

Na kraju 2020. PEPP je iznosio 753,7 mlrd. EUR.

Na kraju 2020. PEPP je iznosio 753,7 mlrd. EUR (po amortiziranom trošku). Na pokrivene obveznice odnosilo se manje od 1 % (3,1 mlrd. EUR), na korporativni sektor 6 % (43,2 mlrd. EUR), a na javni sektor 94 % (707,4 mlrd. EUR) ukupnog stanja PEPP‑a na kraju godine.

Kad je riječ o kupnji vrijednosnih papira javnog sektora u sklopu PEPP‑a, referentna vrijednost na osnovi stanja za raspodjelu na jurisdikcije jesu doprinosi nacionalnih središnjih banaka kapitalu ESB‑a. Istodobno, kupnje su se provodile fleksibilno, što je dovodilo do fluktuacija u raspodjeli tokova kupnje tijekom vremena po kategorijama imovine i jurisdikcijama. Ponderirano prosječno dospijeće ulaganja u vrijednosne papire javnog sektora u sklopu PEPP‑a iznosilo je 7,0 godina na kraju 2020., uz određene razlike među jurisdikcijama.

Eurosustav je reinvestirao glavnice dospjelih vrijednosnih papira iz portfelja APP‑a i PEPP‑a. Otkupi u sklopu programa kupnje vrijednosnih papira privatnog sektora dosegnuli su 80,2 mlrd. EUR u 2020., a otkupi u sklopu programa kupnje vrijednosnih papira javnog sektora dosegnuli su 229,4 mlrd. EUR. Vrijednosni papiri kupljeni u sklopu PSPP‑a, CSPP‑a i CBPP3 i nadalje su bili raspoloživi za pozajmljivanje vrijednosnih papira[18] kako bi se poduprla likvidnost tržišta obveznica i repo ugovora.[19] Ulaganja u sklopu PEPP‑a dostupna su i za pozajmljivanje vrijednosnih papira pod istim uvjetima kao u sklopu APP‑a. U studenome 2020. Eurosustav je prilagodio uvjete određivanja cijena svojih instrumenata pozajmljivanja vrijednosnih papira, pri čemu ih je učinio povoljnijima za druge ugovorne strane i osigurao da ostanu učinkovit zaštitni mehanizam.

Kretanja operacija refinanciranja Eurosustava

Nepodmireni iznos operacija refinanciranja Eurosustava povećao se za 1,2 bil. EUR od kraja 2019. i iznosio je 1,8 bil. EUR na kraju 2020. To se uglavnom može pripisati iznosu od 1,75 bil. EUR dodijeljenom seriji TLTRO III, uz 26,6 mlrd. EUR dodijeljenih za operacije PELTRO. Dobrovoljnim otplatama u iznosu od 192 mlrd. EUR i dospijećem 303 mlrd. EUR serije TLTRO II samo je u manjoj mjeri neutralizirano povećanje nepodmirenog iznosa operacija. Bankama je dana mogućnost da obnove nepodmirene iznose prethodnih operacija TLTRO‑a u operacijama TLTRO III u lipnju, rujnu i prosincu 2020. Ponderirano prosječno dospijeće nepodmirenog iznosa operacija refinanciranja Eurosustava povećalo se s oko 1,2 godine na kraju 2019. na oko 2,4 godine na kraju 2020.

ESB‑ove mjere ublažavanja zahtjeva povezanih s kolateralom

ESB‑ove privremene mjere ublažavanja zahtjeva povezanih s kolateralom najavljene u travnju 2020. i produljene u prosincu 2020. bile su temeljni element odgovora monetarne politike ESB‑a na pandemiju. Središnji element tih mjera bilo je privremeno proširiti prihvaćanje kreditnih potraživanja kao kolaterala, posebice putem mogućeg proširenja okvira za dodatna kreditna potraživanja. U skladu s revidiranim privremenim okvirom nacionalne središnje banke mogu, među ostalim, prihvatiti kao kolateral kredite malim i srednjim poduzećima ili samozaposlenim osobama koji su korisnici programa državnih jamstava povezanih s pandemijom bolesti COVID‑19.

Radi izbjegavanja potencijalno procikličke dinamike snižavanja rejtinga, Upravno vijeće također je odlučilo privremeno zadržati prihvatljivost utrživih vrijednosnih papira i izdavatelja takvih vrijednosnih papira koji su ispunjavali minimalne zahtjeve kreditne kvalitete 7. travnja 2020. Posebice, Eurosustav i nadalje prihvaća kao kolateral utržive vrijednosne papire koji su referentnog dana bili prihvatljivi za likvidnosne operacije, pod uvjetom da je rejting i nadalje iznad određene razine kreditne kvalitete i da su ispunjeni svi ostali zahtjevi za prihvatljivost.

Nadalje, ESB je donio odluku o privremenom općem smanjenju korektivnih faktora za kolateral za točno 20 % za sve kategorije imovine koja je prihvatljiva kao kolateral prihvatljivih kolaterala, čime se privremeno dopušta veći rizik za bilancu Eurosustava. Osim toga, Upravno vijeće odlučilo je povećati graničnu vrijednost koncentracije za neosigurane bankovne obveznice s 2,5 % na 10 % i snizilo neujednačenu razinu minimalnog praga za domaća kreditna potraživanja s 25.000 EUR na 0 EUR kako bi se olakšalo da se kao kolateral mobiliziraju krediti malim poslovnim subjektima. U sklopu svojeg odgovora monetarne politike na gospodarski šok prouzročen pandemijom, Upravno vijeće također je odlučilo privremeno ukinuti zahtjev za minimalni kreditni rejting za utržive dužničke vrijednosne papire koje je izdala Helenska Republika.