ECB 2020 metų ataskaita

Žvilgsnis į praėjusius metus

2020 m. euro zonos ekonomika patyrė neeilinį, stiprų sukrėtimą dėl koronaviruso (COVID‑19) pandemijos. Per pirmąjį pusmetį dėl taikytų karantino priemonių ir didesnio rizikos vengimo ekonominis aktyvumas labai susitraukė. Antrąjį pusmetį aktyvumą stabilizuoti padėjo ryžtingas ir koordinuotas atsakas pinigų ir fiskalinės politikos priemonėmis ir palankios naujienos apie vakcinas. 2020 m. euro zonos BVP iš viso susitraukė 6,6 %. Metinė bendroji infliacija, 2019 m. buvusi 1,2 %, sumažėjo iki 0,3 %, daugiausia dėl krintančių energijos kainų, bet ir dėl veiksnių, susijusių su pandemija. Pavyzdžiui, antrąjį pusmetį infliacija mažėjo ir dėl krizės labiausiai paveiktų sektorių, kaip antai transporto ir viešbučių.

ECB itin sušvelnino savo pinigų politikos pobūdį, kad galėtų sumažinti neigiamą pandemijos poveikį euro zonos ekonomikai, taikydamas išsamų per metus koreguotų priemonių rinkinį. Taikytos šios priemonės: pradėta vykdyti nauja laikina specialioji pandeminė pirkimo programa, sušvelninti tinkamumo ir įkaitui taikomi kriterijai ir pradėtos vykdyti naujos ilgesnės trukmės refinansavimo operacijos. Atsakas pinigų politikos priemonėmis buvo lemiamas veiksnys, padėjęs stabilizuoti rinkas ir sumažinti didelę pandemijos keliamą riziką pinigų politikos perdavimo mechanizmui, euro zonos ekonomikos perspektyvai ir galiausiai – ECB tikslui palaikyti kainų stabilumą. Be to, vykdant makroprudencinę politiką buvo siekiama palaikyti ekonomikos kreditavimą, o ECB Bankų priežiūros tarnybos taikomomis mikroprudencinėmis priemonėmis buvo švelninamas krizės poveikis ir didinamas Europos bankų sektoriaus atsparumas.

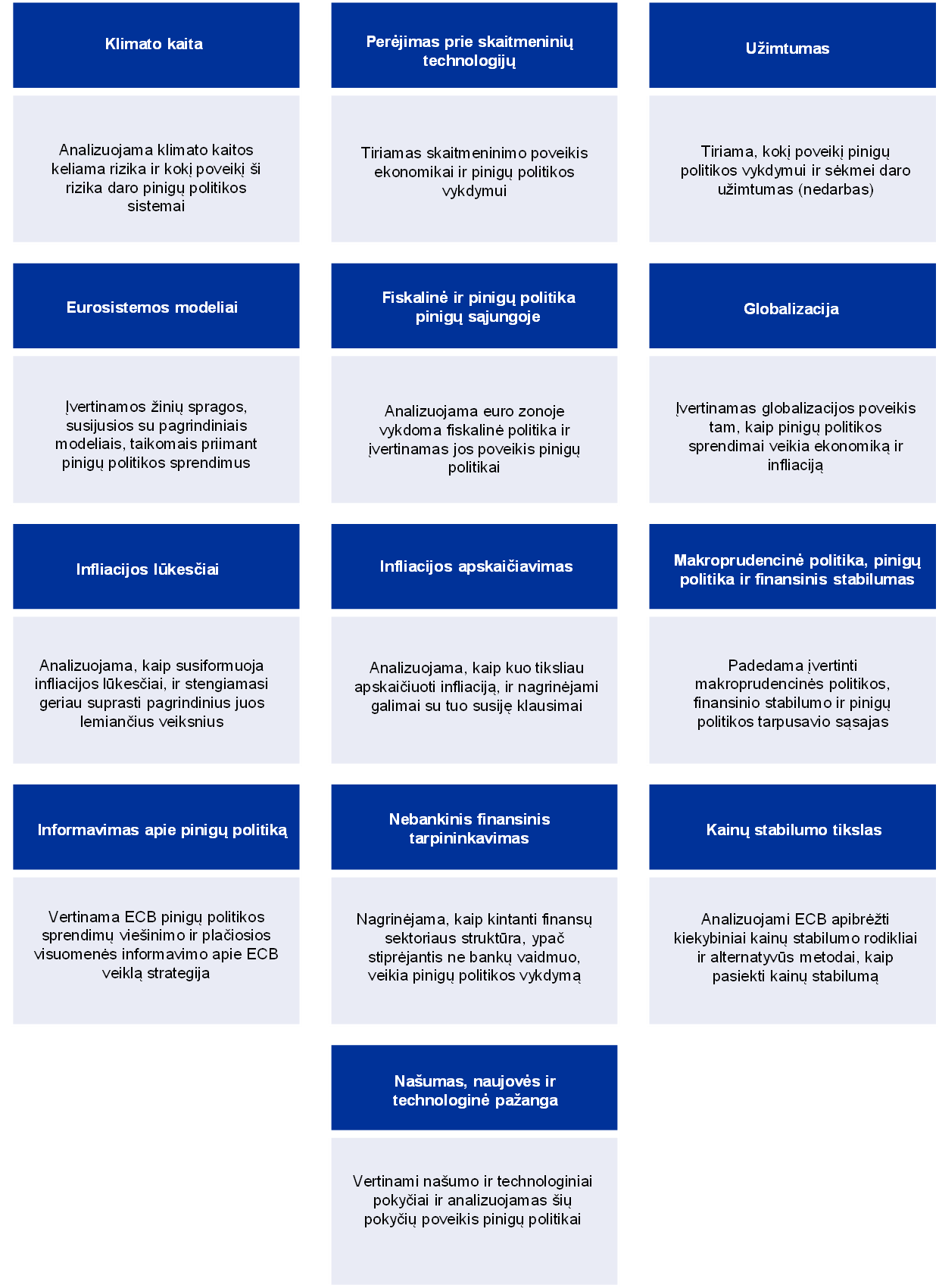

Sausio mėn. Valdančioji taryba pradėjo ECB pinigų politikos strategijos peržiūrą, kad užtikrintų jos tinkamumą dabar ir ateityje. Šios peržiūros metu siekiama atidžiai išnagrinėti didelių pokyčių, įvykusių nuo paskutinės peržiūros 2003 m., poveikį. Šie pokyčiai tai, pavyzdžiui, nuolat mažėjanti infliacija ir pusiausvyros palūkanų normos, taip pat globalizacijos, skaitmenizacijos ir klimato kaitos poveikis. Atliekant peržiūrą, kurią planuojama baigti per 2021 m. antrąją pusę, bus sprendžiama, ar, reaguodamas į šiuos pokyčius, ECB turėtų koreguoti savo pinigų politikos strategiją ir, jei taip – kaip.

ECB nagrinėja visus įmanomus būdus, kaip pagal savo įgaliojimus galėtų prisidėti mažinant veikiausiai didelius klimato kaitos ekonominius ir socialinius padarinius. Šiuo tikslu jis atidžiai analizuoja įvairias politikos sritis, savo pensijų fondo ir nuosavas lėšas investuoja vadovaudamasis tvaraus bei atsakingo investavimo principais ir daug dėmesio skiria savo anglies dioksido išmetimo kiekiui. ECB neseniai įkūrė klimato kaitos centrą. Jo paskirtis – su klimatu susijusių klausimų koordinavimas.

Siekdama panaudoti naujovėms palankų skaitmenizacijos potencialą, Eurosistema sukūrė išsamią mažmeninių mokėjimų strategiją. Dėmesys buvo sutelktas į momentinių mokėjimų sprendimo įgyvendinimą, europinio mokėjimų sprendimo sukūrimą ir skaitmeninio euro projektą. 2020 m. spalio mėn. vyko viešos konsultacijos dėl skaitmeninio euro. Jomis siekta užtikrinti, kad tuo atveju, jeigu Eurosistema pasiūlytų naują pinigų ir mokėjimų formą, visuomenė ja pasitikėtų.

2020 m. ECB dar pagerino savo komunikavimą ir informavimą, kad galėtų reaguoti į pandemijos keliamus iššūkius ir geriau suprastų Europos piliečių ekonominius rūpesčius ir poreikius. Buvo sukurtas ir ECB tinklaraštis. 2020 m. jame paskelbta 19 įrašų – daugelis jų skirti ECB atsakui į krizę. 2020 m. spalio mėn. įvyko pirmasis serijos „ECB klauso“ renginys. Per portalą „ECB klauso“ buvo išsakyta beveik 4 000 nuomonių apie pinigų politikos strategiją.

2020-ieji buvo intensyvių ir skubių darbų metai. Buvo glaudžiai bendradarbiaujama tiek su Europos institucijomis, tiek su įvairių pasaulio šalių centriniais bankais, siekiant kartu įveikti didžiulį išorinį sukrėtimą, kurį patyrė pasaulio ekonomika. ECB atliko jam priklausančius darbus.

2021 m. balandžio mėn., Frankfurtas prie Maino

Christine Lagarde

Pirmininkė

Praėję metai skaičiais

1 Ekonomika dėl pandemijos patyrė išskirtinį ir didelį sukrėtimą

2020 m., kilus precedento neturinčių iššūkių, pasaulio ekonomika patyrė gilų nuosmukį. Tačiau COVID‑19 veiksnys, nulėmęs sukrėtimą, buvo labiau išorinio pobūdžio negu veiksniai, lėmę ankstesnes 2008 m. ir 2011–2012 m. krizes. Per ankstesnes krizes dėmesio centre buvo atsidūrusios konkrečios finansų sektoriaus problemos, o 2020 m. recesijos pagrindinė priežastis nebuvo susijusi su ekonomika. COVID‑19 plitimas padarė itin didelį poveikį ekonominiam aktyvumui, iš pradžių – Kinijoje, o paskui – ir visame pasaulyje. Staigiai sumažėjo tarptautinės prekybos apimtis, smarkiai sutriko pasaulinių vertės grandinių veikimas ir gerokai padidėjo neapibrėžtumas pasaulio finansų rinkose.

Euro zonos ekonomika taip pat patyrė intensyvų pandemijos poveikį. Šį poveikį buvo galima pastebėti, pavyzdžiui, vartojimo srityje, nes vartojimas dėl plataus masto karantino priemonių ir padidėjusio rizikos vengimo pirmąjį pusmetį smarkiai sumažėjo. Dėl paklausos stokos ir veiklai taikomų apribojimų taip pat gerokai sumažėjo aktyvumas, ypač paslaugų sektoriuje. Taigi realusis BVP antrąjį ketvirtį nepaprastai sparčiai smuko. Kartu pinigų ir fiskalinės politikos formuotojai skubiai ir ryžtingai ėmėsi veiksmų, siekdami spręsti paklausos kritimo ir didelio neapibrėžtumo klausimus, be kita ko, užtikrindami palankias bei stabilias finansavimo sąlygas ir tolesnes galimybes gauti likvidumo. Nuo pat COVID‑19 sukeltos krizės pradžios didelį poveikį lūkesčiams dėl recesijos masto ir trukmės darė perspektyva, kad bus rasta medicininių sprendimų ir visų pirma bus sukurta vakcina. Ryžtingi ir koordinuoti politiniai veiksmai ir vėlyvą rudenį pasirodžiusios teigiamos naujienos apie pažangą kuriant vakcinas paskatino laipsnišką pasitikėjimo sugrįžimą. Nors ekonomikos augimo raida antrąjį pusmetį, kai prasidėjo nauja pandemijos banga, tebebuvo permaininga, augimo lūkesčiai sustiprėjo ir stabilizavosi. Pandemija didelį poveikį padarė ir kainų raidai. Sumenkus paklausai, nukritus naftos kainoms ir sumažėjus aktyvumui, infliacija pagal SVKI per metus mažėjo ir nuo rugpjūčio mėn. svyravo žemiau nulio. Infliacijos mažėjimą paskatino ir kiti veiksniai, kaip antai laikinas PVM tarifo Vokietijoje sumažinimas antrąjį pusmetį. Kartu lūkesčiai dėl tvirto atsigavimo 2021 m. ir laikino pobūdžio veiksnių panaikinimas, pavyzdžiui, PVM tarifo Vokietijoje sumažinimas, palaikė infliacijos augimo perspektyvą. Ryžtingi politikos veiksmai padėjo išsaugoti palankias kredito ir finansavimo sąlygas ir daugiausia atsvėrė rizikos aplinkos blogėjimo poveikį, kuris bankus skatino griežtinti kredito reikalavimus. Nors finansavimo sąlygos dėl pandemijos įvykusio sukrėtimo rinkoje išprovokuotos suirutės kovo mėn. tapo nepalankesnės, skubūs politiniai veiksmai, kurių buvo imtasi, prisidėjo prie bendro euro zonos šalių vyriausybės obligacijų pajamingumo mažėjimo 2020 m. ir prie laipsniško euro zonos akcijų kainų atsigavimo antrąjį pusmetį bei jų pakilimo iš per pandemiją pasiektų žemumų. Dėl šio didelio neapibrėžtumo laikotarpio taip pat sparčiau didėjo pinigų kiekis ir kreditas, tai rodė, kad bendrovės ir namų ūkiai teikia didelę pirmenybę likvidumui ir jį didina.

1.1 Pandemija sukėlė gilų ekonomikos nuosmukį

Koronavirusas sukėlė didžiausią pasaulio ekonomikos nuosmukį nuo Didžiosios depresijos laikų, bet teigiamos naujienos apie vakcinas paskatino laipsnišką pasitikėjimo sugrįžimą

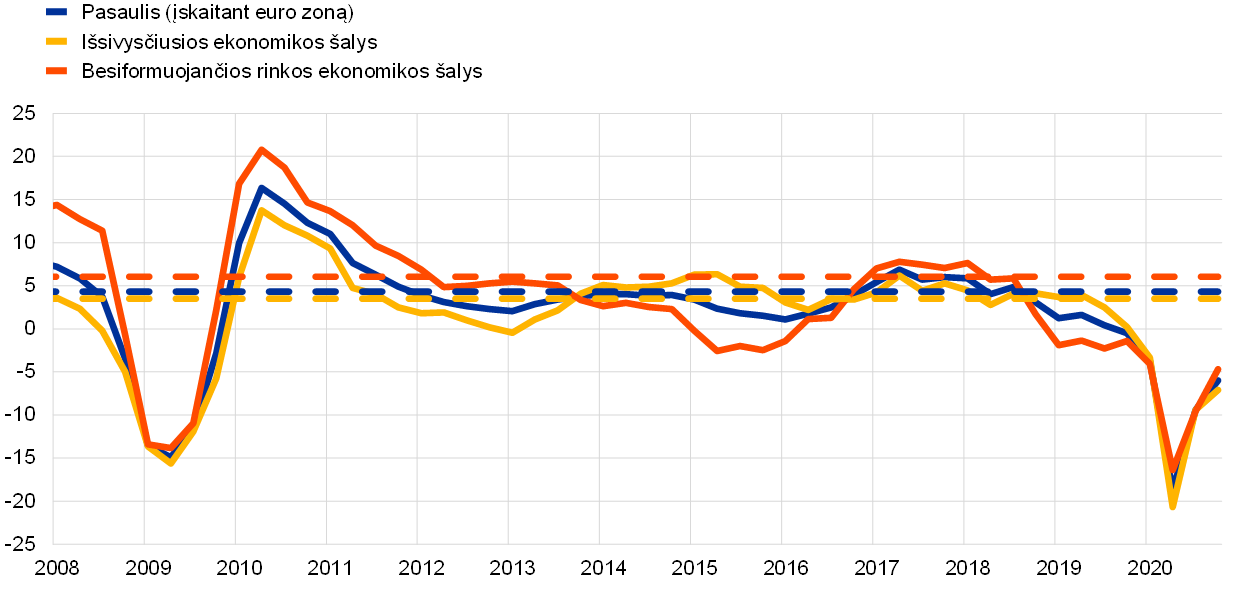

Pagrindiniai veiksniai, pasauliniu lygmeniu nulėmę ekonomikos augimo tendenciją, buvo COVID‑19 pandemijos raida, taip pat viruso plitimo ribojimo priemonės ir politinė parama, kuria buvo siekiama sušvelninti pandemijos poveikį ekonomikai. Pasaulio ekonomika patyrė staigų išorės sukrėtimą ir vyriausybės dėl jo apskritai ėmėsi tvirtų politikos paramos priemonių, siekdamos sušvelninti pandemijos ekonominį poveikį. Dėl viruso plitimo ribojimo priemonių žemiausią lygį 2020 m. antrąjį ketvirtį pasiekusi pasaulio ekonomika trečiąjį ketvirtį ėmė atsigauti, nes atslūgo pandemija, buvo sušvelnintos viruso plitimo ribojimo priemonės ir atsirado žinių apie veiksmingas vakcinas. Tačiau dėl antrosios pandemijos bangos ir kai kuriose išsivysčiusios ekonomikos šalyse vėl įvestų griežtų viruso plitimo ribojimo priemonių ekonomikos augimas paskutinį metų ketvirtį gerokai sulėtėjo (žr. 1 pav.). Kalbant apie didžiąsias besiformuojančios rinkos ekonomikos šalis, ketvirčių augimo tempas 2020 m. pirmąjį pusmetį buvo neigiamas, bet antrąjį pusmetį augimo kreivė smarkiai atsitiesė.

1 pav.

Pasaulio BVP augimas

(metiniai pokyčiai, procentais; ketvirtiniai duomenys)

Šaltiniai: Haver Analytics, nacionaliniai šaltiniai ir ECB skaičiavimai.

Pastabos: regioniniai agreguoti rodikliai skaičiuojami naudojant BVP duomenis, pakoreguotus pagal perkamosios galios paritetą. Ištisinės linijos rodo duomenis iki 2020 m. ketvirtojo ketvirčio, brūkšninės linijos – ilgalaikį vidurkį (1999 m. I ketv.–2020 m. IV ketv.). Paskutiniai duomenys – 2021 m. vasario 25 d.

Staigų pasaulio ekonomikos nuosmukį daugiausia nulėmė reikšmingai smukęs paslaugų sektorius, tam didelę įtaką darė pandemijos nustatytos viruso plitimo ribojimo priemonės ir sumažėjusi prekybos bei investicijų apimtis. Apdirbamosios gamybos sektoriuje produkcijos augimas atsigavo sparčiau negu paslaugų sektoriuje, nes jį palaikė vyriausybių įgyvendinami ekonomikos skatinimo planai, padidėjusi elektronikos prekių, kompiuterių ir medicinos produktų paklausa bei spartesnis dėl pandemijos nustatytų viruso plitimo ribojimo priemonių atšaukimas, palyginti su paslaugų sektoriumi, kuris labiau priklauso nuo tiesioginių ryšių su paslaugų gavėjais.

2020 m. dėl viruso plitimo ribojimo priemonių ir prekybos sutrikimų gerokai sumažėjo prekybos ir investicijų apimtis

Smarkiai padaugėjo su COVID‑19 susijusių sutrikimų, kurių lygis tebebuvo padidėjęs, taip pat labai išaugo neapibrėžtumas, kuris ir toliau buvo didelis, o tai slopino pasaulio ekonomikos augimą. Dėl pandemijos taip pat sutriko tarptautinių prekybos ir pasaulinių tiekimo grandinių veikimas. 2020 m. antrąjį pusmetį šie sutrikimai sumažėjo nedaug, nes tik iš dalies buvo atšauktos viruso plitimo ribojimo priemonės. Nepaisant JAV ir Kinijos pasirašyto „pirmojo etapo“ prekybos susitarimo, įtampa dviejų šalių prekybos santykiuose, kaip matyti iš daugelio įvairių rodiklių, tebebuvo padidėjusi. Prekybos santykiuose vyraujant didelei įtampai, pandemijos suduotas smūgis paklausai ir anksčiau nustatyti muitai paskatino staigų prekybos apimties sumažėjimą, o padidėjęs neapibrėžtumas ir prastėjantys ekonominiai vertinimai varžė investicijas (žr. 2 pav.).

2 pav.

Pasaulinės prekybos augimas (importo apimtis)

(metiniai pokyčiai, procentais; ketvirtiniai duomenys)

Šaltiniai: Haver Analytics, nacionaliniai šaltinai ir ECB skaičiavimai.

Pastabos: pasaulinės prekybos augimas – tai pasaulio, įskaitant euro zoną, importo augimas. Ištisinės linijos rodo duomenis iki 2020 m. ketvirtojo ketvirčio, brūkšninės linijos – ilgalaikį vidurkį (1999 m. IV ketv.–2020 m. IV ketv.). Paskutiniai duomenys – 2021 m. vasario 25 d.

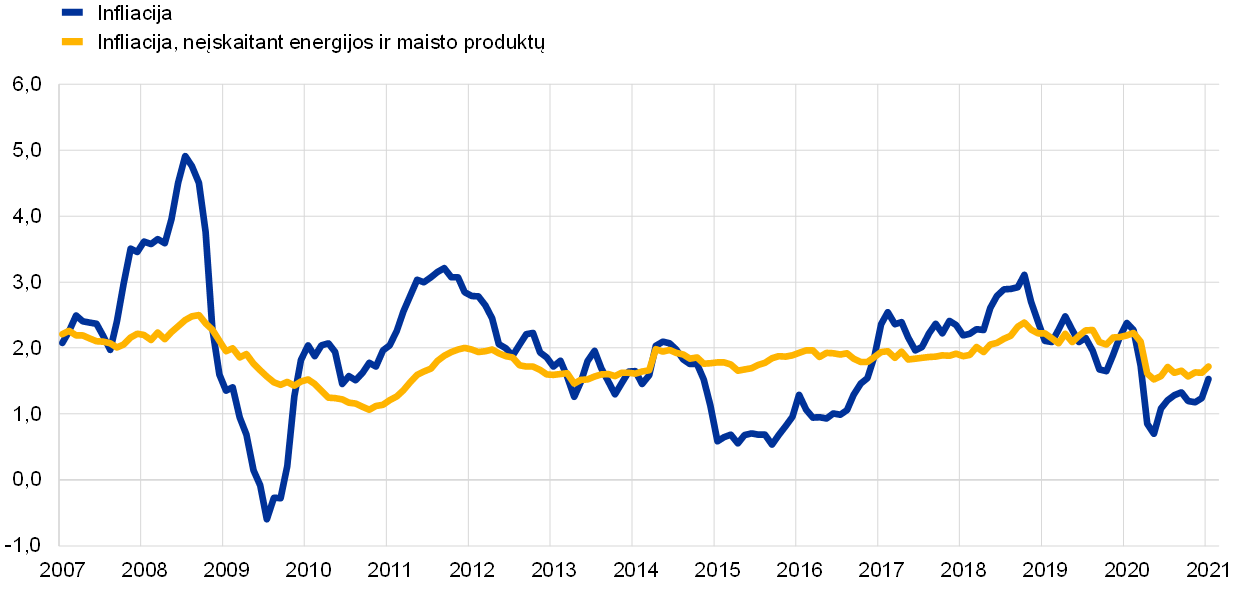

Bendroji infliacija sumažėjo, bet grynoji infliacija smuko mažiau

Pasaulinė infliacija 2020 m. sumažėjo ir tai paskatino dėl pandemijos sumenkusi pasaulinė paklausa (žr. 3 pav.) bei staigus daugelio žaliavų kainų sumažėjimas. EBPO šalyse metinė bendroji infliacija sumažėjo nuo maždaug 2 % (2019 m. antrąjį pusmetį) iki 1,2 % (2020 m. gruodžio mėn.) ir tai lėmė mažėjančios energijos kainos bei lėčiau kylančios maisto produktų kainos. Grynoji infliacija, neįskaitant energijos ir maisto produktų, sumažėjo mažiau negu bendroji infliacija ir 2020 m. pabaigoje sudarė apie 1,6 %.

3 pav.

Bendrosios infliacijos lygis EBPO šalyse

(metiniai pokyčiai, procentais; mėnesiniai duomenys)

Šaltinis: Ekonominio bendradarbiavimo ir plėtros organizacija (EBPO).

Pastaba: paskutiniai duomenys – 2021 m. sausio mėn.

Naftos kainos svyravo – tai lėmė lūkesčiai dėl mažos pasaulinės paklausos

Dėl staigaus pasaulinės paklausos smukimo, kurį visų pirma paskatino su kelionėmis susiję apribojimai ir darbas iš namų, dėl kurių sumažėjo naftos vartojimas, naftos kainos pirmąjį pusmetį labai sumažėjo. 2020 m. Brent žalios naftos kaina smarkiai svyravo – nuo 20 (žemiausio lygio per pastaruosius du dešimtmečius) iki 70 JAV dolerių už barelį. JAV West Texas Intermediate naftos kainos balandžio mėn. nukrito žemiau nulio, tačiau tik trumpam.

Euras pabrango euro zonos prekybos partnerių valiutų atžvilgiu

2020 m. euro nominalusis efektyvusis kursas pakilo apie 7 %. Vertinant pagal abipusę prekybą, tai paskatino euro pabrangimas daugiausia JAV dolerio atžvilgiu. Euro kursas svaro sterlingų atžvilgiu pakilo, bet 2020 m. gerokai svyravo – daugiausia dėl besikeičiančių su Brexitu susijusių lūkesčių.

Pasauliniam aktyvumui kylanti rizika buvo labiau neigiama, bet medicininio sprendimo perspektyvos galėtų paskatinti ekonomikos atsigavimą

2020 m. pabaigoje, atsiradus teigiamų žinių apie kuriamas vakcinas nuo COVID‑19, pasaulio ekonomikos augimo prognozėse buvo numatytas spartus atsigavimas 2021 m. Tačiau šios perspektyvos buvo itin miglotos ir pasauliniam aktyvumui kylanti rizika apskritai buvo labiau neigiama, kadangi ekonomikos atsigavimo tempui įtakos turėjo didėjantis užsikrėtimų skaičius ir didžiosiose šalyse toliau taikomos viruso plitimo ribojimo priemonės[1].

1.2 Euro zonos ir pasaulio ekonomikos raidos tendencijos – panašios[2]

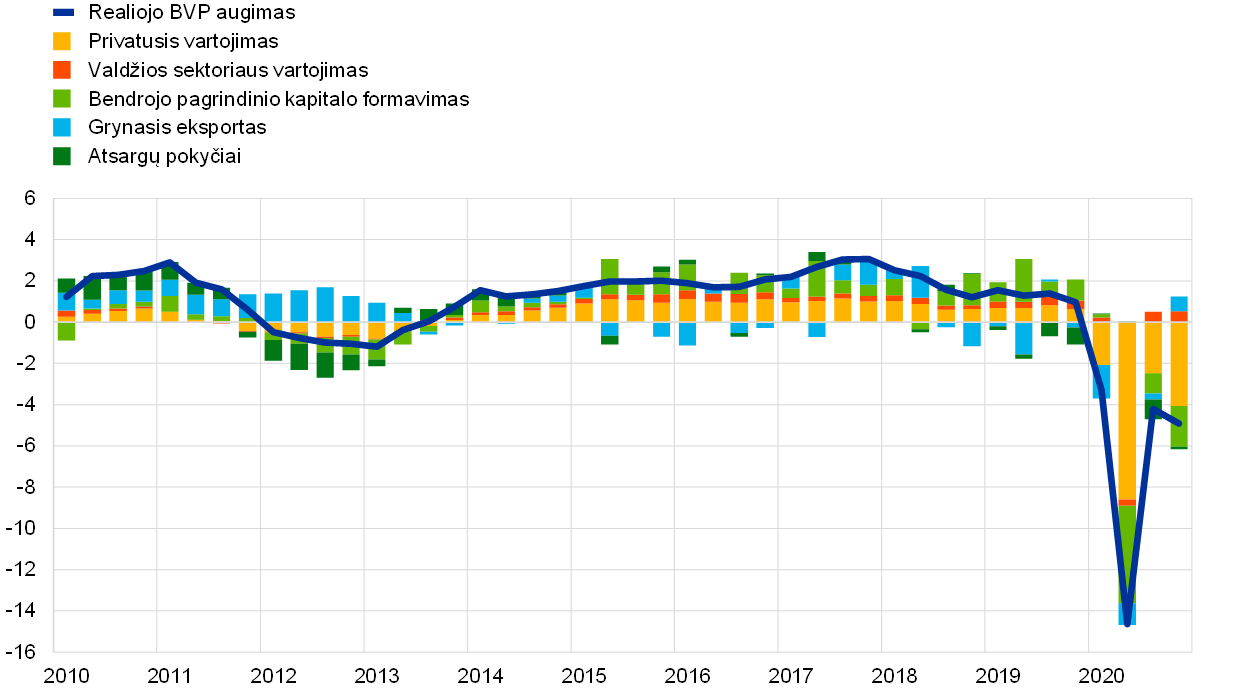

2019 m. sulėtėjus ekonominio aktyvumo augimui, 2020 m. euro zonos realusis BVP sumažėjo 6,6 % (žr. 4 pav.). Smarkų ekonominio aktyvumo sumažėjimą ir jo netolygumą 2020 m. lėmė poveikis, kurį padarė COVID‑19 pandemijos sukrėtimas ir susijusios karantino priemonės, kurios buvo įgyvendintos siekiant suvaldyti viruso plitimą. Pirmoji pandemijos banga, kurios greitis ir intensyvumas neturėjo precedento, euro zonos šalims smogė daugiausia kovo–balandžio mėn. ir dėl jos daugumoje šalių buvo imtasi griežtų viruso plitimo ribojimo priemonių, kurios buvo taikomos visos ekonomikos mastu. Dėl šių priemonių euro zonos ekonomikos aktyvumas 2020 m. pirmąjį pusmetį sumažėjo iš viso 15,3 %. Suvaldžius pandemiją ir nuo 2020 m. gegužės mėn. daugumoje šalių atšaukus viruso plitimo ribojimo priemones, aktyvumas trečiąjį ketvirtį smarkiai atsigavo. Tačiau iki rudens ekonominio aktyvumo augimas vėl ėmė lėtėti, o vėl smarkiai padaugėjus užsikrėtimo atvejų, paskutinį ketvirtį įvairiose šalyse buvo vėl paskelbtas karantinas, kuris visgi buvo kryptingesnis už galiojusįjį per pirmąją bangą. Nors pandemija visų pirma buvo bendras sukrėtimas, paveikęs visų šalių ekonomiką, jos ekonominis poveikis įvairiose euro zonos šalyse taip pat buvo iš dalies nevienodas ir tai daugiausia lėmė nevienoda socialinių kontaktų ribojimo priemonių labiausiai paveiktų sektorių svarba ekonomikoje, taip pat pačios sveikatos krizės intensyvumo ir įgyvendintų ekonomikos skatinimo priemonių apimties bei pobūdžio skirtumai. 2020 m. pabaigoje euro zonos ekonomikos aktyvumas buvo 4,9 % mažesnis už prieš pandemiją buvusį lygį, tačiau šis rodiklis įvairiose šalyse gerokai skyrėsi: pavyzdžiui, Ispanijoje jis buvo 9,1 % mažesnis negu prieš pandemiją, o Nyderlanduose – 3,0 % mažesnis negu prieš pandemiją buvęs lygis.

4 pav.

Euro zonos realusis BVP

(metiniai pokyčiai, procentais; kaitos veiksniai, procentiniais punktais)

Šaltinis: Eurostatas.

Pastaba: paskutiniai duomenys – 2020 m. ketvirtojo ketvirčio.

Palyginti su paskutiniais ilgalaikio nuosmukio atvejais, kaip antai 2008–2009 m. pasauline finansų krize ar 2011–2012 m. euro zonos šalių valstybės skolos krize, pandemiją lydintis nuosmukis ankstyvaisiais etapais buvo ūmesnis. O tvirti atsigavimo ženklai ir jo lūkesčiai atsirado kur kas anksčiau negu per kitas krizes. Tai daugiausia buvo susiję su išoriniu COVID‑19 sukrėtimo pobūdžiu, laiku įgyvendintų ryžtingų pinigų ir fiskalinės politikos priemonių vaidmeniu bei pažanga kuriant vakcinas, taip pat su kur kas geriau suvaldytais nei per ankstesnes krizes grįžtamojo ryšio su finansų sektoriumi ciklais (prie to taip pat buvo prisidėta tikslingomis centrinių bankų priemonėmis).

Privatusis vartojimas euro zonoje iki 2020 m. sumažėjo 8,0 %; ypač smarkiai jis smuko 2020 m. pirmąjį pusmetį ir tai visų pirma lėmė karantino priemonių poveikis. Dideli valstybės pervedimai sušvelnino karantino paskatintą realiųjų disponuojamųjų pajamų sumažėjimą, tad, sumažėjus vartojimui, taip pat staigiai padidėjo santaupų lygis. 2020 m. trečiąjį ketvirtį karantino priemonės buvo gerokai sušvelnintos ir privatusis vartojimas ėmė užtikrintai didėti, tačiau paskutinį ketvirtį, per antrąją pandemijos bangą, šis augimas nutrūko. 2020 m. pabaigoje, darbo rinkoms patyrus smūgį ir vyraujant dideliam neapibrėžtumui, privatusis vartojimas tebebuvo mažesnis negu prieš pandemiją.

Verslo investicijos 2020 m. pirmąjį pusmetį taip pat gerokai sumažėjo. Dėl įgyvendintų karantino priemonių ir dėl jų smarkiai kritusių pajamų bendrovės atidėjo investicinius sprendimus. Be to, investicijas toliau slopino sumažėjusi pasaulinė ir vidaus paklausa. Antrąjį pusmetį, prasidėjus antrajai pandemijos bangai, verslo investicijų perspektyvoms buvo būdingas tolesnis padidėjęs neapibrėžtumas ir ilgalaikių nuosaikių pokyčių lūkesčiai, kuriuos nulėmė suprastėjusi išorės aplinka, nuosaikesnė galutinė paklausa ir blogėjantys bendrovių balansai.

Išorės sektoriaus grynasis poveikis euro zonos ekonomikos aktyvumui 2020 m. taip pat buvo neigiamas. COVID‑19 pažaboti Kinijoje įvestas karantinas metų pradžioje pakirto euro zonos prekybą, o priemonės, kurių buvo imtasi siekiant apriboti viruso plitimą Europoje, antrąjį ketvirtį išprovokavo ir importo, ir eksporto nuosmukį (eksportui labiausiai pakenkė laikinas verslo veiklos nutraukimas). Apribojimų sušvelninimas vasaros mėnesiais atvėrė kelią prekybos srautų atsigavimui, nors labiausiai nukentėjusiuose kelionių, turizmo, apgyvendinimo ir maitinimo paslaugų sektoriuose padėtis gerėjo lėčiau. Nauja pandemijos banga sulėtino euro zonos prekybos augimą – iki metų pabaigos ji taip ir neatsigavo.

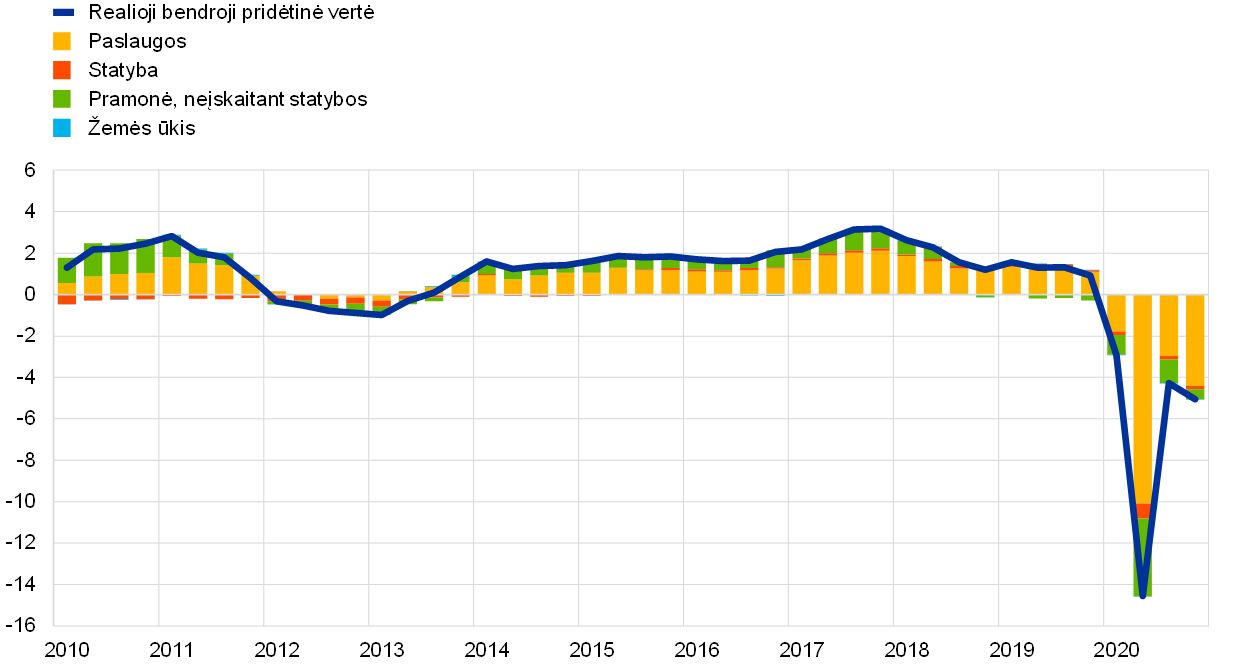

COVID‑19 poveikis aktyvumo augimui įvairiuose sektoriuose taip pat buvo nevienodas: labiausiai prie realiosios bendrosios pridėtinės vertės sumažėjimo prisidėjo paslaugų sektorius ir tai lėmė ypatingas poveikis, kurį jam darė socialinių kontaktų ribojimo priemonės ir euro zonos ekonomikos sektorių struktūra (žr. 5 pav.).

5 pav.

Euro zonos realioji bendroji pridėtinė vertė pagal ekonominę veiklą

(metiniai pokyčiai, procentais; kaitos veiksniai, procentiniais punktais)

Šaltinis: Eurostatas.

Pastaba: paskutiniai duomenys – 2020 m. ketvirtojo ketvirčio.

Euro zonos darbo rinkos susilpnėjo, nors vyriausybių politikos priemonės padėjo sušvelninti poveikį nedarbui

Užimtumo nuostoliai 2020 m. tebebuvo riboti ir tai lėmė, be kita ko, darbo vietų išsaugojimo schemų poveikis

Nors pandemija gerokai pakenkė ir užimtumo augimui, euro zonos darbo rinkų rezultatus 2020 m. nulėmė darbo rinkos politikos priemonės (žr. 6 pav.). Palyginti su ekonominiu aktyvumu, kuris 2020 m. pirmąjį pusmetį smarkiai ir sparčiai smuko maždaug 15 %, užimtumo nuosmukis buvo mažesnis, bet vis vien labai didelis. Bendras užimtumas tuo laikotarpiu sumažėjo apie 5 mln. žmonių ir grįžo į prieš 2018 m. buvusius lygius. Įvairių euro zonos šalių vyriausybių įgyvendintos paramos priemonės padėjo sumažinti atleidimų iš darbo skaičių (apie darbo vietų išsaugojimo schemas žr. 1 intarpą). Palyginti su ankstesnėmis ekonominėmis ir finansų krizėmis, euro zonos vyriausybės, siekdamos sumažinti darbuotojų atleidimus, didesniam darbuotojų skaičiui taikė darbo vietų išsaugojimo schemas, kurios padėjo išsaugoti bendrovių ir darbuotojų žmogiškąjį kapitalą. Vis dėlto darbo jėgos aktyvumo lygis per pandemijos sukeltą krizę gerokai sumažėjo ir darbo jėga 2020 m. pirmąjį pusmetį sumažėjo apie 3 mln. žmonių. Besitęsiantis darbo rinkos prisitaikymas prie pokyčių darbuotojams padarė nevienodą poveikį ir tai lėmė dabartinės krizės įtaka paslaugų sektoriui bei įmonėms, kurias socialinių kontaktų ribojimo priemonės ir judumo apribojimai paveikė labiausiai. Visų pirma, žemos kvalifikacijos darbo jėga sumažėjo beveik 7 %, o vidutinės kvalifikacijos darbo jėga – 5,4 %, tačiau aukštos kvalifikacijos darbo jėga faktiškai padidėjo 3,3 %.

6 pav.

Darbo rinkos rodikliai

(procentais, palyginti su darbo jėga; augimo tempas, palyginti su ankstesniu ketvirčiu; dėl sezoniškumo pakoreguota)

Šaltinis: Eurostatas.

Pastaba: paskutiniai duomenys – 2020 m. ketvirtojo ketvirčio.

Nedarbo lygis pakilo mažiau negu per ankstesnius nuosmukio laikotarpius

Užimtumas 2020 m. sumažėjo 1,9 %, o nedarbo lygis pakilo iki 8,4 %. Nedarbo lygis pakilo mažiau negu per ankstesnius nuosmukio laikotarpius, kaip antai 2008–2009 m. ir 2011–2012 m., ir tai taip pat lėmė plataus masto atsakomosios priemonės, kurių laiku ėmėsi euro zonos vyriausybės. O valandinis darbo našumo augimas 2020 m. sudarė vidutiniškai 1 % ir jį palaikė dėl pasitelktų darbo vietų išsaugojimo schemų gerokai sumažėjęs dirbtų valandų skaičius.

1 intarpas

Vidutinės trukmės ir ilgalaikis COVID‑19 poveikis ekonomikai

Euro zonos darbo rinkų reakcija į COVID‑19 pandemijos sukeltus ekonominius padarinius buvo gana atspari, nes jos buvo remiamos įvairiomis ekonominės politikos priemonėmis, tokiomis kaip darbo vietų išsaugojimo schemos ar paskolų garantijos, kurios padėjo apriboti užimtumo nuostolius ir išvengti staigaus iš verslo dėl pandemijos pasitraukiančių bendrovių skaičiaus padidėjimo. Siekiant užkirsti kelią ilgalaikių krizės padarinių atsiradimui ir taip pat išvengti kliūčių būtinam ekonomikos restruktūrizavimui, laipsniško šių politikos priemonių nutraukimo strategijos modelis ir laikas bus ne ką mažiau svarbūs už tai, kaip ir kada baigs galioti patys paramos paketai. Žvelgiant į ateitį, dėl ilgalaikių pandemijos padarinių darbo jėgos judumui, taip pat dėl vis didėjančio skaitmeninimo įsisavinimo gali prireikti gerokai perskirstyti darbo vietas ir verslą.

Neseniai atliktoje pirmaujančių euro zonos bendrovių apklausoje daug dėmesio skirta nustatymui, kaip dėl pandemijos paspartėjo skaitmeninių technologijų įsisavinimas, dėl kurio didėja našumas, bet ilgainiui mažėja užimtumas[3]. Paprašyti paaiškinti ir svarbos tvarka nurodyti ne daugiau kaip tris būdus, kuriais pandemija darys ilgalaikį poveikį jų verslui, respondentai dažniausiai minėjo poveikį, susijusį su padidėjusiu darbo iš namų aplinkos naudojimu ir aktyvesniu skaitmeninių technologijų naudojimu. Kiti daugelio minėti veiksniai buvo susiję su sumažėsiančiu verslo kelionių skaičiumi ir (arba) virtualių susitikimų skaičiaus padidėjimu, taip pat su padidėjusia elektroninės prekybos (arba verslas verslui (B2B) segmentuose – vadinamojo virtualaus pardavimo) apyvarta. Dauguma respondentų sutiko, kad dėl to, kas buvo išmokta per pandemiją, jų verslas bus veiksmingesnis ir (arba) atsparesnis. Maždaug trys ketvirtadaliai respondentų nurodė, kad nuotoliniu būdu ilgainiui dirbs kur kas didesnė jų darbo jėgos dalis. Kartu jie nemanė, kad dėl darbo nuotoliniu būdu sumažės darbuotojų našumas. Nors sumažėjęs neformalaus asmeninio bendravimo mastas šiuo požiūriu buvo laikytas trūkumu, buvo įžvelgta ir nemažai privalumų, įskaitant sutaupytą laiką dėl sumažėjusių kelionių į darbą ir atgal poreikių, galimybę geriau suderinti pareigas šeimoje ir darbe, taip pat glaudesnius ryšius. Atsižvelgdami į tai, daugiau nei pusė respondentų pareiškė, kad našumas jų versle ar sektoriuje padidės, o manančiųjų, jog viena iš ilgalaikių pandemijos pasekmių bus našumo sumažėjimas, beveik nebuvo. Ir atvirkščiai, daugiau nei pusė apklaustųjų numatė neigiamą ilgalaikį poveikį užimtumui, o kad ilgalaikis poveikis užimtumui bus teigiamas, manė tik maždaug 10 %. Nuomonės apie ilgalaikį poveikį pardavimams, taip pat kainoms, sąnaudoms ir darbo užmokesčiui buvo įvairesnės, bet apskritai buvo neigiamos.

Pandemijos sukelta krizė padarė didelį poveikį euro zonos darbo rinkai. Palyginti su ekonominio aktyvumo sumažėjimu, euro zonos nedarbo lygio (žr. mėlyną liniją A pav.) pokytis buvo nuosaikus ir neparodo viso COVID‑19 poveikio darbo rinkai. Siekiant tiksliau įvertinti nepakankamo darbo jėgos panaudojimo per pandemijos krizę mastą, standartinį nedarbo lygį galima pakoreguoti darbo rinkoje neaktyvių darbingo amžiaus gyventojų skaičiumi (žr. geltoną liniją A pav.). Be to, ši pandemijos sukelta krizė išsiskyrė, be kita ko, tuo, kad buvo plačiai taikytos darbo vietų išsaugojimo schemos, kurios padėjo apsaugoti darbo vietas mažinant darbo valandas ir remiant darbuotojų pajamas. 2020 m. balandžio mėn. darbuotojų, kuriems buvo taikytos darbo vietų išsaugojimo schemos, skaičius pasiekė maždaug 30 mln. (apie 19 % darbo jėgos). Taigi lygis, apskaičiuojamas naudojant standartinį nedarbo lygį, neaktyvių darbingo amžiaus gyventojų skaičiaus rodiklį, taip pat ir darbuotojų, įtrauktų į darbo vietų išsaugojimo schemas, skaičių (žr. raudoną liniją A pav.), aiškiau parodo nepakankamo darbo jėgos panaudojimo būseną.

A pav.

Standartiniai ir nestandartiniai nedarbo matai

(procentais)

Šaltinis: ECB skaičiavimai, pagrįsti Eurostato duomenimis[4].

Apskritai dėl COVID‑19 sukelto sukrėtimo padidėjo bendrovių, kurioms kyla rizika, dalis, o tai gali padaryti papildomą ilgalaikį poveikį užimtumo nuostoliams. Po 2020 m. antrąjį ketvirtį įvykusio didelio ekonominio aktyvumo nuosmukio trečiąjį ketvirtį stebėtas atsigavimas leido daryti prielaidą, kad pandemijos sukrėtimas gali būti daugiausia laikino pobūdžio. Tačiau dėl antrosios karantino priemonių bangos sustiprėjo ilgalaikio žalingo poveikio ekonomikos augimui ir darbo vietoms rizika. COVID‑19 sukeltas sukrėtimas įvairiems sektoriams padarė nevienodą poveikį: mažesnį poveikį bendrovėms, kurioms yra būdingas aktyvesnis skaitmeninių technologijų įsisavinimas, ir didesnį poveikį bendrovėms, kurių veikla yra susijusi su tiesioginiu bendravimu. Pastarosioms bendrovėms gali grėsti rizika pasitraukti iš rinkos ir tai priklausys nuo pandemijos trukmės bei nuo to, ar, taikant nacionalines politikos priemones, bus sėkmingai apribotas ir pašalintas likvidumo trūkumas. Antrasis išskirtinis COVID‑19 sukelto sukrėtimo ypatumas yra susijęs su jo išoriniu pobūdžiu, o tai reiškia, kad šis sukrėtimas poveikį padarė ir našioms, ir nenašioms bendrovėms. Iš tikrųjų „valomasis poveikis“, kurį darys mažiau našių bendrovių (jas našumo sukrėtimai paprastai veikia labiau) pasitraukimas iš rinkos, bus mažesnis negu per ankstesnes krizes, nes rizika taip pat gali kilti našesnėms bendrovėms, turinčioms laikinų likvidumo problemų[5].

1.3 Fiskalinės politikos atsakas į krizę

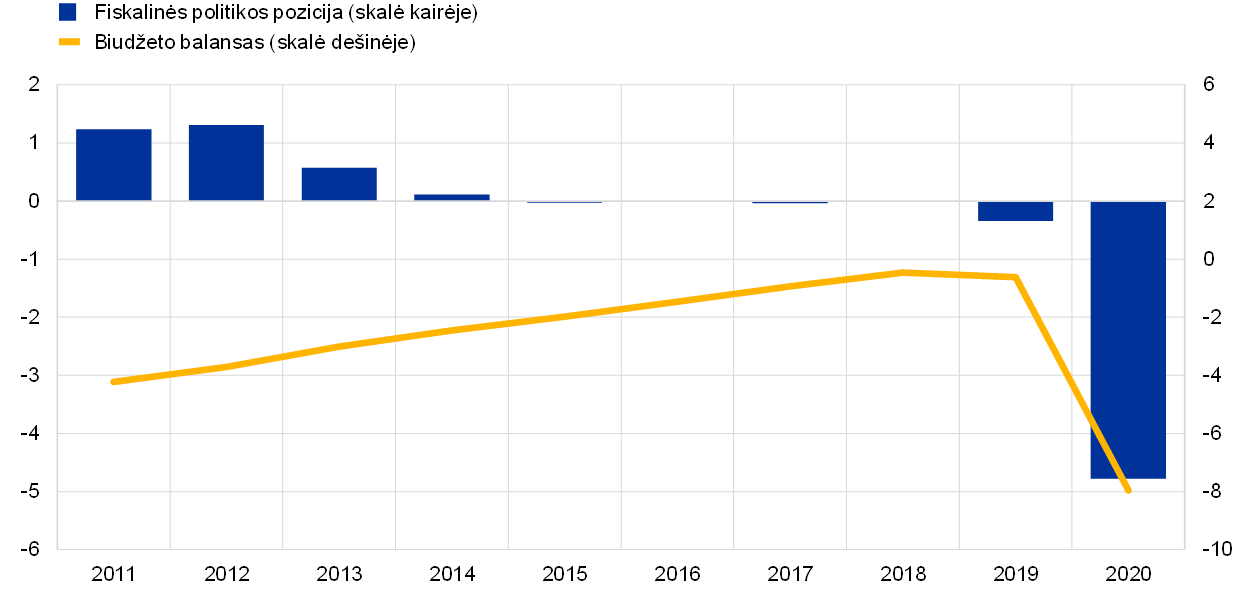

Dėl COVID-19 pandemijos viešieji finansai patyrė precedento neturinčių iššūkių

2020 m. viešuosius finansus paveikė COVID‑19 pandemija, kuri vyriausybėms sukėlė precedento neturinčių iššūkių, bet ir paskatino imtis atsakomųjų priemonių. Didelis poveikis fiskalinės politikos pozicijai pasireiškė ir valdžios sektoriaus biudžeto pajamų, ir išlaidų srityse, nes padidėjo kovai su krize reikalingos išlaidos ir, ištikus giliam nuosmukiui ir ėmus taikyti su išlaidomis susijusias priemones įmonėms bei namų ūkiams, sumažėjo biudžeto pajamos. Tad, kaip matyti iš 2020 m. gruodžio mėn. Eurosistemos ekspertų makroekonominių prognozių, euro zonos valdžios sektoriaus deficitas padidėjo nuo 0,6 % BVP (2019 m.) iki 8,0 % BVP (2020 m.) (žr. 7 pav.). Taigi 2019 m. buvusi šiek tiek skatinamoji fiskalinės politikos pozicija[6] 2020 m. dėl, be kita ko, vyriausybių suteiktos tvirtos paramos ekonomikai virto itin skatinamąja, o jos mastas pasiekė 4,8 % BVP, nors pažymėtina, kad fiskalinio atsako dydis, taigi ir fiskalinės politikos pozicija įvairiose šalyse gerokai skyrėsi. Tačiau tai, kad euro zonos vyriausybės skubiai suteikė paramą, ir tos paramos mastas apskritai parodė pagerėjusius gebėjimus imtis veiksmų per krizę ir tai daryti koordinuotai. Tą palengvino pradėta taikyti Stabilumo ir augimo pakte numatyta bendroji nukrypti leidžianti išlyga.

7 pav.

Valdžios sektoriaus balansas ir fiskalinės politikos pozicija

(procentais, palyginti su BVP)

Šaltiniai: Eurostatas ir ECB skaičiavimai.

Didžioji dalis papildomų išlaidų buvo susijusi arba su tiesioginėmis išlaidomis kovai su sveikatos krize, arba su parama namų ūkiams ir bendrovėms

Europos Komisijos skaičiavimais[7], fiskalinių priemonių, kurių buvo imtasi dėl pandemijos, vertė visoje euro zonoje 2020 m. sudarė 4,2 % BVP. Didžioji dalis šių papildomų išlaidų buvo susijusi arba su tiesioginėmis valdžios išlaidomis kovoje su visuomenės sveikatos krize, arba su namų ūkiams ir bendrovėms skirtomis paramos priemonėmis (žr. 8 pav.). Šiomis priemonėmis buvo visų pirma siekiama išsaugoti darbo vietas ir gamybos pajėgumus, kad, slopstant pandemijai, ekonomika sparčiau atsigautų. Siekiant šio tikslo, didžioji dalis paramos namų ūkiams buvo suteikta pasitelkus sutrumpinto darbo laiko ar prastovų programas, kuriomis buvo siekiama išvengti masinio nedarbo, o tiesioginiams pervedimams namų ūkiams iš biudžeto buvo skirta tik mažesnė tos paramos dalis[8]. Artėjant pirmosios pandemijos bangos pabaigai, buvo nustatyta tam tikrų labiau ribotos apimties priemonių, kuriomis buvo siekiama paremti ekonomikos atsigavimą, kaip antai, buvo apkarpyti netiesioginiai mokesčiai arba imtasi daugiau viešojo sektoriaus investicijų projektų. Tačiau, atsižvelgiant į tai, kad pandemija 2020 m. nebuvo įveikta ir rudenį prasidėjo jos antroji banga, šios priemonės svarbų vaidmenį veikiausiai atliks ir ateityje.

8 pav.

Apytikrė su COVID‑19 susijusių priemonių sudėtis 2020 m.

Šaltiniai: ECB skaičiavimai remiantis 2021 m. biudžeto planų projektais.

Vyriausybės ekonomikai taip pat suteikė didelę likvidumo paramą

Be fiskalinės paramos savo ekonomikai, euro zonos šalys suteikė daug paskolų garantijų, siekdamos pagerinti bendrovių, visų pirma mažų ir vidutinio dydžio įmonių, kurios dažnai negali lengvai gauti finansavimo iš išorės šaltinių, likvidumo padėtį. Vertinant politikos priemones, kurių buvo imtasi, tokia likvidumo parama buvo ypač svarbi ankstyvame krizės etape, kai dar nebuvo pradėtos įgyvendinti kitos paramos programos. Šių garantijų vertė visoje euro zonoje sudarė iš viso apie 17 % BVP[9]. Paskolų garantijos priskiriamos prie vyriausybių neapibrėžtųjų įsipareigojimų, taigi panaudotų garantijų suma virs papildomomis viešosiomis išlaidomis. Be to, daugelis vyriausybių taip pat atidėjo mokesčių mokėjimą ir bendrovėms suteikė paskolų bei akcinio kapitalo injekcijų. Tokios grynųjų pinigų injekcijos ir kita likvidumo parama į biudžeto balansą paprastai neįtraukiamos, tačiau jas iš dalies atspindi valdžios sektoriaus skola.

Vyriausybių skolos lygiams buvo padarytas neigiamas poveikis, tačiau skolos tvarumui kylanti rizika tebebuvo tinkamai ribojama

Krizė taip pat prisidėjo prie labai išaugusio valstybių skolos lygio visoje euro zonoje. Tai parodė 2020 m. gruodžio mėn. Eurosistemos ekspertų makroekonominės prognozės, iš kurių matyti, kad bendras skolos ir BVP santykis 2020 m., apytikriais vertinimais, pašoko iki 98,4 % BVP ir buvo 14,5 procentinio punkto didesnis negu 2019 m. Valstybės papildomai prisiėmė didelių neapibrėžtųjų įsipareigojimų dėl paskolų garantijų. Nors skolos lygiams gerokai sumažinti reikės laiko, nėra jokių ženklų, kad būtų abejojama dėl euro zonos valstybių skolos tvarumo. Šis vertinimas grindžiamas pagerėjusiais lūkesčiais dėl atsigavimo 2021 m., kuriuos ypač parėmė geros žinios apie kelias vakcinas nuo COVID‑19, bet, svarbiausia, ir finansavimo sąlygos, kurios artimiausioje ateityje turėtų būti palankios. Be to, stabilizuojantį poveikį turėtų padaryti koordinuoti fiskaliniai veiksmai, kurių buvo imtasi ES lygmeniu (apie naujausią pavyzdį žr. 4 intarpe). Tebėra svarbu, kad, atsigavus ekonominiam aktyvumui, valstybės narės atkurtų patikimą fiskalinės politikos poziciją.

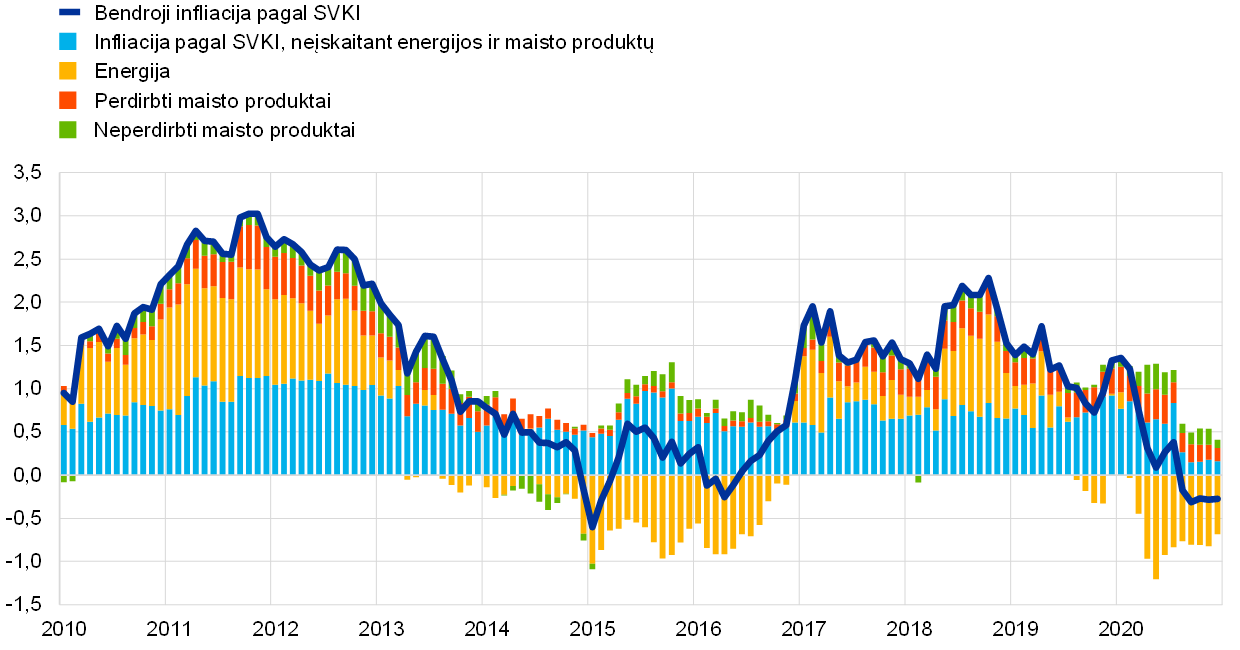

1.4 Infliacija dėl kritusių naftos kainų ir ekonomikos nuosmukio gerokai sumažėjo[10]

Bendroji infliacija euro zonoje, 2019 m. siekusi 1,2 %, 2020 m. sumažėjo iki vidutiniškai 0,3 %. Vertinant pagal suderinto vartotojų kainų indekso (SVKI) sudedamąsias dalis, šį sumažėjimą daugiausia lėmė mažesnis energijos kainų poveikis, bet antrąjį pusmetį – ir mažesnis infliacijos pagal SVKI, neįskaitant energijos ir maisto produktų, poveikis (žr. 9 pav.). Kalbant apie šiuos pokyčius lėmusius veiksnius, pabrėžtina, kad defliacijos procesas vyko tuo metu, kai smarkiai smuko ekonominis aktyvumas ir dėl to gerokai sumažėjo vartotojų paklausa ir kilo didelė rizika ekonomikos perspektyvoms. Defliacinis spaudimas taip pat buvo susijęs su tam tikrais veiksniais, kuriuos lėmė COVID‑19 pandemijos ekonominės pasekmės ir atsakomieji veiksmai, kurių buvo imtasi dėl jos. Pavyzdžiui, antrąjį pusmetį infliacija dar labiau sumažėjo iš dalies dėl krizės labiausiai paveiktų su kelionėmis susijusių paslaugų (ypač transporto ir viešbučių) kainų sumažėjimo ir laikino PVM tarifo sumažinimo Vokietijoje poveikio.

9 pav.

Infliacija pagal SVKI ir jos sudedamųjų dalių poveikis

(metiniai pokyčiai, procentais; kaitos veiksniai, procentiniais punktais)

Šaltiniai: Eurostatas ir ECB skaičiavimai.

Kintančios SVKI sudedamosios dalys iš dalies kito priešingomis kryptimis

2020 m., palyginti su 2019 m., prie vidutinės bendrosios infliacijos sumažėjimo daug prisidėjo energijos kainų pokyčiai, susiję su naftos kainų kritimu pandemijos pradžioje. O pakilusių maisto produktų kainų poveikis bendrajai infliacijai pagal SVKI 2020 m. šiek tiek padidėjo iki 0,4 procentinio punkto ir buvo šiek tiek didesnis nei 2019 m., o tai daugiausia lėmė visų pirma laikinai reikšmingai per pandemiją pakilusios neperdirbtų maisto produktų kainos(7,6 % šuolis 2020 m. balandžio mėn.)[11].

Grynoji infliacija 2020 m. sumažėjo

Grynosios infliacijos rodikliai 2020 m. sumažėjo. Infliacija pagal SVKI, neįskaitant energijos ir maisto produktų, 2019 m. siekusi 1,0 %, 2020 m. vidutiniškai sudarė 0,7 %, o 2020 m. paskutinius keturis mėnesius buvo pasiekusi rekordiškai žemą lygį. Prie mažesnės infliacijos pagal SVKI, neįskaitant energijos ir maisto produktų, prisidėjo vangūs pramonės prekių, neįskaitant energijos, ir paslaugų kainų augimo pokyčiai. Pramonės prekių, neįskaitant energijos, kainų augimo tempas 2020 m. rugpjūčio mėn. tapo neigiamas, gruodžio mėn. pasiekė rekordiškai žemą lygį, o paslaugų kainų augimo tempas spalio mėn. pasiekė istoriškai žemiausią 0,4 % lygį, kuris vėliau šiek tiek padidėjo. Poveikį šių dviejų sudedamųjų dalių pokyčiams darė tam tikri bendri veiksmai, tačiau jų įtaka buvo šiek tiek nevienoda. Pakilęs euro kursas antrąjį pusmetį pramonės prekių, neįskaitant energijos, kainų augimui padarė didesnį poveikį negu paslaugų kainų augimui. Tas pats pasakytina ir apie netiesioginių mokesčių pokyčius, nes kai kurios paslaugų sudedamosios dalys, kaip antai nuoma, yra neapmokestinamos PVM. Karantinas ir viruso plitimo ribojimo priemonės, kurių buvo imtasi dėl pandemijos, didesnį poveikį padarė paslaugų kainų augimui ir tai visų pirma parodė sumažėjęs kelionių bei su laisvalaikiu susijusių paslaugų kainų augimas. Tačiau didžiausią poveikį pramonės prekių, neįskaitant energijos, ir paslaugų kainų kilimui apskritai darė pandemijos nulemtas paklausos sumažėjimas, kurį paskatino padidėjęs neapibrėžtumas ir rizikos vengimas, viruso plitimo ribojimo priemonės ir pajamų bei darbo vietų praradimas. Šis poveikis reikšmingai atsvėrė šiokį tokį infliaciją didinantį poveikį, kurį nulėmė tiekimo sutrikimai tam tikruose sektoriuose. Be to, pandemija trukdė rinkti SVKI apskaičiavimui reikalingus kainų duomenis. Dėl to įvertintų kainų dalis SVKI struktūroje balandžio mėn. gerokai padidėjo, o po to sumažėjo ir nuo liepos iki spalio mėn. buvo naudojamos tik kelių prekių ir paslaugų sąlyginai apskaičiuotos kainos. Sąlyginai apskaičiuotų kainų dalis lapkričio–gruodžio mėn. vėl padidėjo, bet buvo mažesnė nei pavasarį[12]. Paklausos ir pasiūlos efektai taip pat galėjo reikšti, kad atskirų prekių ir paslaugų dalis vartojimo atžvilgiu, palyginti su 2020 m. SVKI sudėtimi, skyrėsi.

Vidaus sąnaudų spaudimas padidėjo

Vidaus sąnaudų spaudimas, kuris matuojamas atsižvelgiant į BVP defliatoriaus augimą, 2020 m. buvo vidutiniškai didesnis už 2019 m. vidurkį (žr. 10 pav.). O atlygio vienam samdomajam darbuotojui metinis augimo tempas 2020 m. sparčiai sumažėjo iki –0,6 % ir buvo gerokai mažesnis nei 2019 m. Kartu dar didesnis darbo našumo kilimo sumažėjimas lėmė tai, kad vienetinių darbo sąnaudų augimo tempas gerokai paspartėjo ir tai prisidėjo prie stebėto BVP defliatoriaus augimo. Vienetinių darbo sąnaudų augimo tempas, 2019 m. siekęs 1,9 %, 2020 m. padidėjo iki 4,6 %. Tačiau vienetinių darbo sąnaudų, darbo našumo ir atlygio vienam samdomajam darbuotojui augimo pokyčiams 2020 m. darė poveikį plačiai taikytos sutrumpinto darbo laiko schemos, kurios lėmė, kad užimtumo atsparumas tebebuvo didesnis nei produkcijos ar faktinio dirbtų valandų skaičiaus pokyčiai. Taip pat kilo klausimų, kaip statistiškai suregistruoti šiuos rodiklius, kurie rodė neįprastai didelį subsidijų poveikį vidaus sąnaudų pokyčiams ir trukdė naujausius pokyčius lyginti su ankstesniais pokyčiais[13]. Kalbant apie išlaidas, pasakytina, kad šie statistikos aspektai pasireiškė kaip, pavyzdžiui, antrąjį ketvirtį staigiai padidėjęs valdžios sektoriaus vartojimo defliatoriaus augimo tempas.

10 pav.

BVP defliatoriaus išskaidymas

(metiniai pokyčiai, procentais; kaitos veiksniai, procentiniais punktais)

Šaltiniai: Eurostatas ir ECB skaičiavimai.

Ilgesnės trukmės infliacijos lūkesčiai ir toliau buvo istoriškai žemo lygio

2020 m. ilgesnės trukmės infliacijos lūkesčiai, nustatyti remiantis ECB profesionaliųjų prognozuotojų apklausos duomenimis, ir toliau buvo istoriškai žemo lygio, kurį pasiekė prieš metus, ir svyravo nuo 1,6 % iki 1,7 %. Infliacijos lūkesčiai po 5 m., remiantis minėtos apklausos duomenimis, 2020 m. ketvirtąjį ketvirtį sudarė 1,7 % ir buvo tokie pat, kaip 2019 m. ketvirtąjį ketvirtį. Rinka pagrįsti ilgalaikės infliacijos lūkesčių rodikliai, visų pirma 5 m. su infliacija susietų apsikeitimo sandorių palūkanų norma po 5 m., per metus gerokai pakito. Pastarasis rodiklis pandemijos pradžioje reikšmingai sumažėjo ir 2020 m. pirmojo ketvirčio pabaigoje pasiekė žemiausią lygį savo istorijoje (kovo 23 d. jis sudarė 0,7 %), o vėliau padidėjo ir, artėjant metų pabaigai, stabilizavosi arti prieš pandemiją buvusių lygių (gruodžio 31 d. – 1,3 %). Vis dėlto rinka pagrįsti ilgalaikės infliacijos lūkesčių rodikliai tebebuvo labai nedideli.

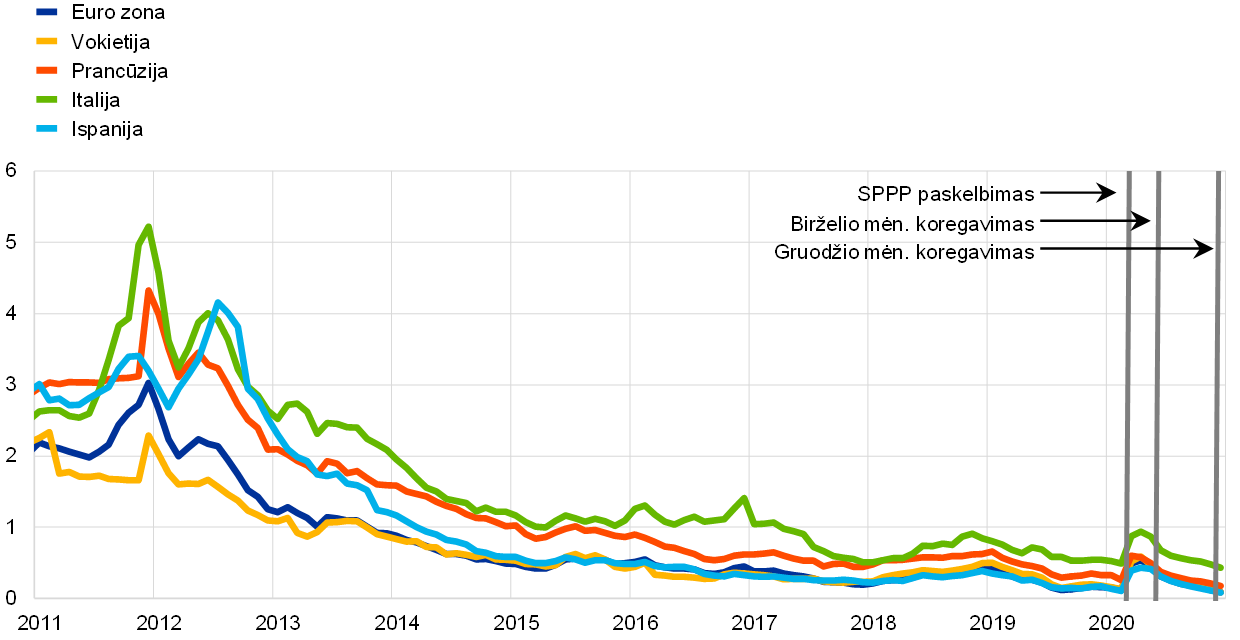

1.5 Ryžtingi politikos veiksmai palaikė palankias kreditavimo ir finansavimo sąlygas

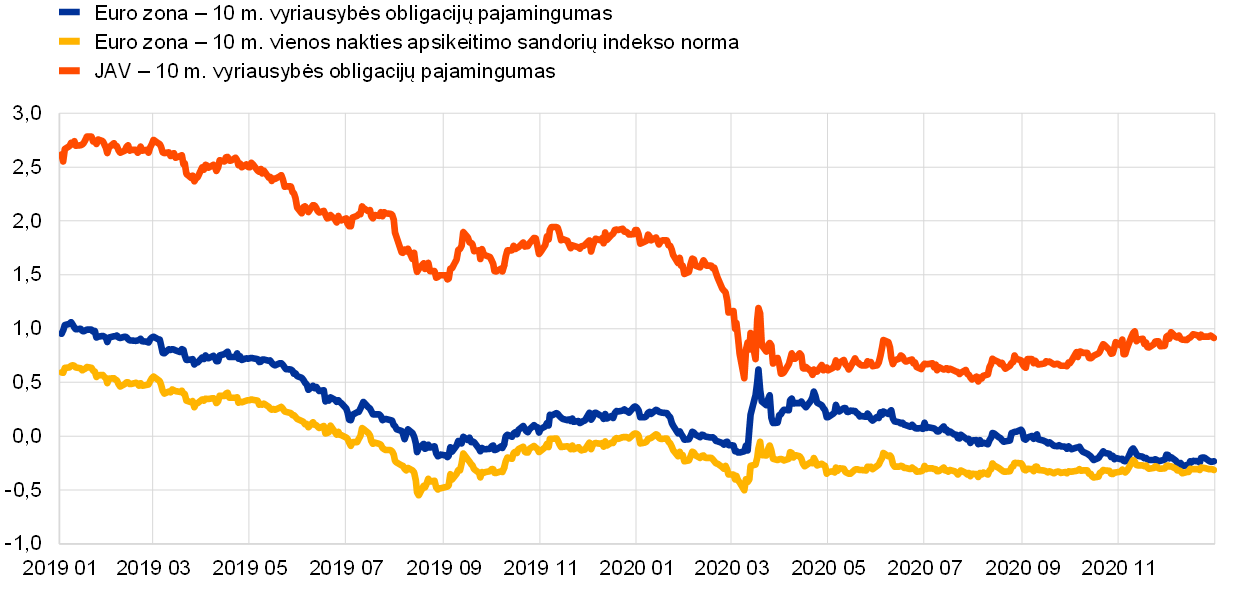

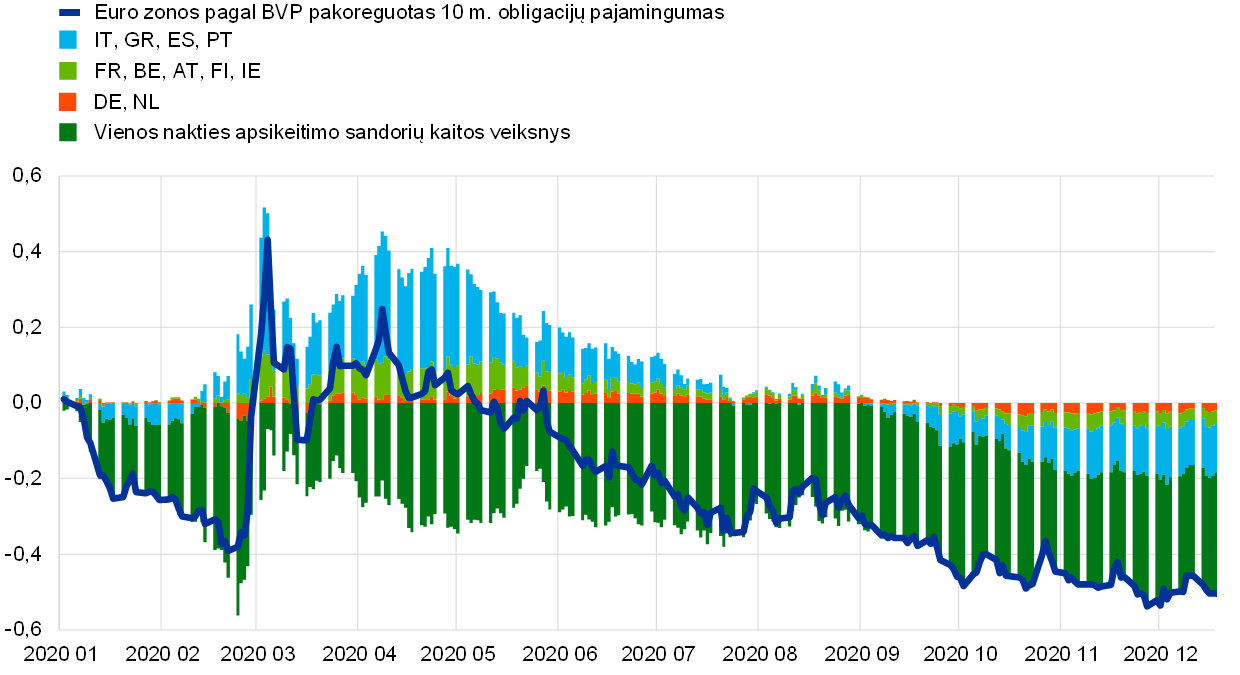

Euro zonos šalių vyriausybės obligacijų pajamingumas 2020 m. sumažėjo dėl ryžtingų pinigų ir fiskalinės politikos priemonių krizei įveikti

Dėl COVID‑19 pandemijos greitai suprastėjo viso pasaulio bei atskirų šalių augimo perspektyvos ir kartu bendrai griežtinamų finansavimo sąlygų aplinkoje staigiai padidėjo vyriausybės obligacijų pajamingumo skirtumai. Siekdamos atremti pandemijos sukrėtimo poveikį ekonomikai ir infliacijai, pinigų ir fiskalinės politikos institucijos, susidūrusios su kylančia rizika finansiniam stabilumui ir sklandžiam pinigų politikos perdavimui, skubiai ir ryžtingai ėmėsi atsakomųjų veiksmų (žr. 2.1 skirsnį), taip veiksmingai sušvelnindamos dėl patirto sukrėtimo sugriežtintas finansavimo sąlygas ir, visų pirma, prisidėdamos prie ilgalaikių nerizikingų palūkanų normų mažėjimo bei euro zonos šalių 10 m. vyriausybės obligacijų pajamingumo ir 10 m. vienos nakties apsikeitimo sandorių indekso normos skirtumų sumažėjimo nuo per pandemiją pasiektų aukštumų. Taigi pagal BVP pakoreguotas euro zonos 10 m. vyriausybės obligacijų pajamingumo vidurkis nuo 2020 m. sausio 1 d. iki gruodžio 31 d. (kai jis sudarė –0,23 % (žr. 11 pav.) sumažėjo 50 bazinių punktų.

11 pav.

Euro zonos ir JAV ilgalaikių vyriausybės obligacijų pajamingumas

(metinės palūkanų normos, procentais; dienos duomenys)

Šaltiniai: Bloomberg, Thomson Reuters Datastream ir ECB skaičiavimai.

Pastabos: euro zonos duomenys – tai pagal BVP pakoreguotas 10 m. vyriausybės obligacijų pajamingumo vidurkis ir 10 m. vienos nakties apsikeitimo sandorių indekso norma. Paskutiniai duomenys – 2020 m. gruodžio 31 d.

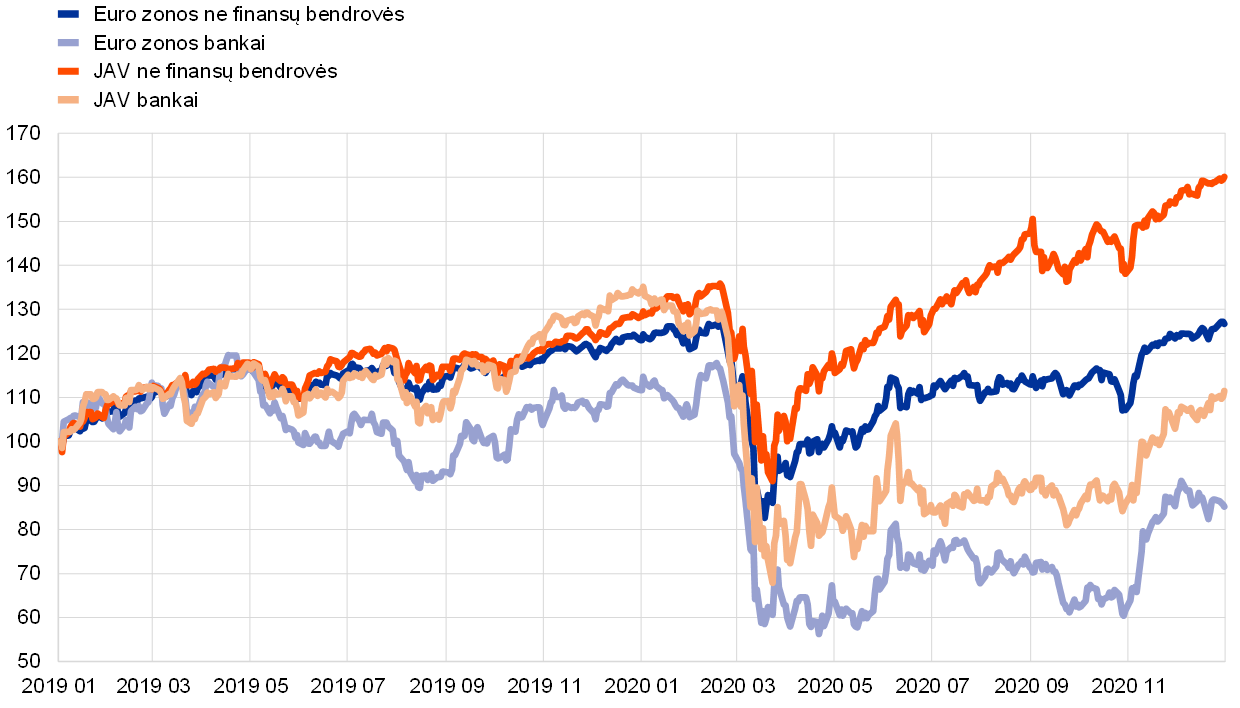

Nors per pandemiją labai sumažėjusios euro zonos akcijų kainos pakilo, jos vis dar buvo mažesnės negu 2020 m. pradžioje

Kovo viduryje smarkiai kritusios akcijų kainos iš lėto, bet nuosekliai padidėjo dėl atsigaunančio aktyvumo ir labiau pagrįstų augimo lūkesčių, palaikomos pinigų bei fiskalinės politikos priemonių ir vilčių teikiančių žinių apie galimas vakcinas, o tai greičiausiai lėmė akcijų rizikos priedų sumažėjimą ir palaikė rinkos lūkesčius dėl pelno atsigavimo. Iš esmės ši tendencija skyrėsi nuo didesnių ir, ypač, labiau užsitęsusių akcijų rinkos korekcijų po 2008–2009 m. finansų krizės. Tačiau euro zonos akcijų kainų raida atskiruose sektoriuose, palyginti su šių kainų atitinkamais lygiais 2019 m. pabaigoje, aiškiai skyrėsi. Euro zonos ne finansų bendrovių akcijų kainų bendras indeksas metų pabaigoje šiek tiek viršijo 2019 m. pabaigoje buvusį lygį, o euro zonos bankų akcijų kainos sumažėjo labiau ir tebebuvo maždaug 24 % mažesnės (žr. 12 pav.).

12 pav.

Euro zonos ir JAV akcijų rinkų indeksai

(indeksas: 2019 m. sausio 1 d. = 100)

Šaltiniai: Bloomberg, Thomson Reuters Datastream ir ECB skaičiavimai.

Pastabos: EURO STOXX bankų indeksas ir Datastream rinkos ne finansų bendrovių indeksas rodo euro zonos duomenis; S&P bankų indeksas ir Datastream rinkos ne finansų bendrovių indeksas rodo JAV duomenis. Paskutiniai duomenys – 2020 m. gruodžio 31 d.

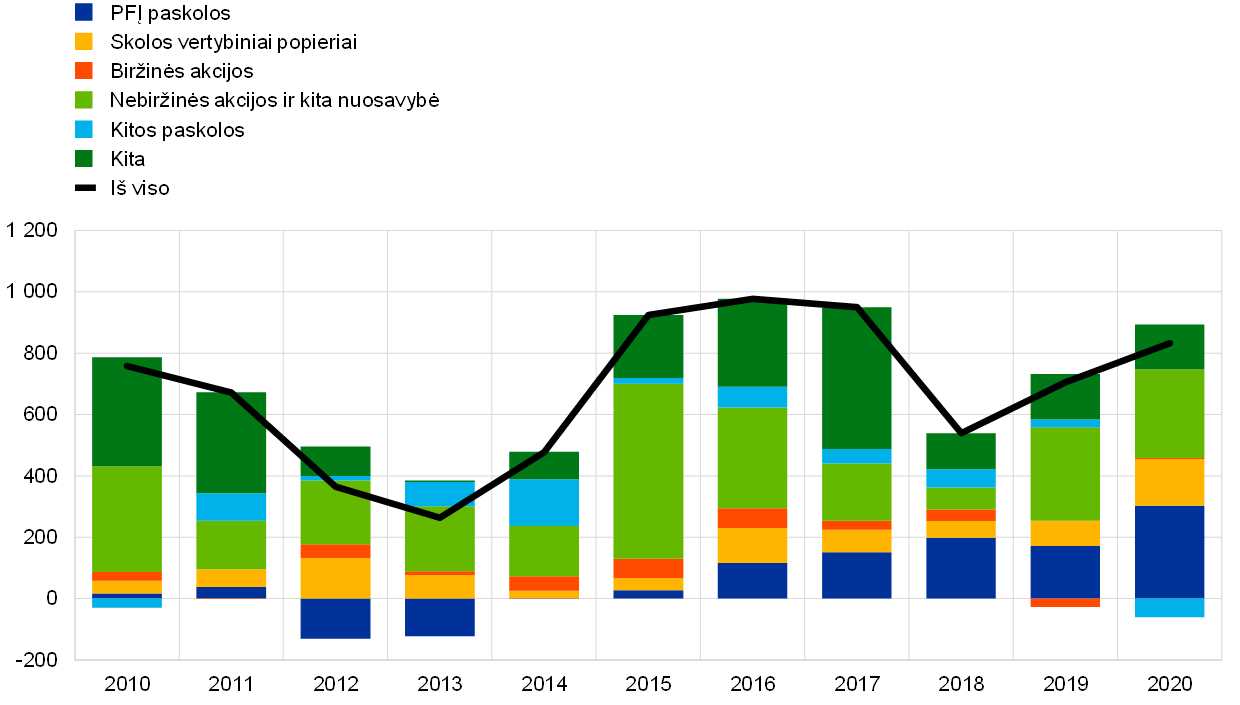

Ne finansų bendrovių skolinimasis iš bankų ir skolos vertybinių popierių išleidimas padidėjo

2020 m. ne finansų bendrovių finansavimosi skolintomis lėšomis srautai buvo didesni negu metais anksčiau, bet vis dar buvo mažesni negu 2017 m., kai paskutinį kartą buvo pasiekusios aukščiausią lygį (žr. 13 pav.). Bankų paskolų palūkanų normos 2020 m. buvo daugmaž stabilios ir artimos istoriškai žemiausiems lygiams, tokie jų pokyčiai atitiko rinkos palūkanų normų raidą. Kartu buvo galima stebėti spartų ne finansų bendrovių skolinimosi iš bankų ir skolos vertybinių popierių išleidimo augimą, kuris rodė išskirtinai didelius likvidumo poreikius, atsiradusius dėl didelio ekonomikos nuosmukio ir reikšmingo bendrovių pardavimų bei grynųjų pinigų srautų sumažėjimo. Grynasis biržinių akcijų išleidimas, priešingai, buvo neigiamas ir tai iš esmės galima paaiškinti tam tikrų akcijų pašalinimu iš biržos sąrašų 2020 m. antrąjį ketvirtį. Grynasis nebiržinių akcijų ir kitų nuosavybės vertybinių popierių išleidimas buvo spartus, net ir pakoregavus jį dėl akcijų pašalinimo iš biržos sąrašų poveikio, ir greičiausiai taip pat buvo susijęs su kapitalo injekcijomis, kurios buvo atliktos patyrus nuostolių. Galiausiai kiti finansavimosi šaltiniai, įskaitant bendrovių tarpusavio paskolas ir prekybos kreditus, buvo naudojami mažiau, kadangi susilpnėjo ekonominis aktyvumas ir buvo aktyviau skolinamasi iš bankų bei naudojamasi finansavimosi rinkoje skolintomis lėšomis galimybėmis.

13 pav.

Grynieji euro zonos ne finansų bendrovių finansavimosi skolintomis lėšomis srautai

(metiniai srautai, mlrd. eurų)

Šaltiniai: Eurostatas ir ECB.

Pastabos: „kitos paskolos“ – tai paskolos iš ne pinigų finansų įstaigų (kitų finansinių tarpininkų, pensijų fondų ir draudimo bendrovių) ir iš likusio pasaulio. „PFĮ paskolos“ ir „kitos paskolos“ yra pakoreguotos dėl paskolų pardavimo ir pakeitimo vertybiniais popieriais. „Kita“ – tai skirtumas tarp bendro skaičiaus bei paveiksle pateiktų priemonių ir tai apima bendrovių tarpusavio paskolas bei prekybos kreditą. Paskutiniai duomenys – 2020 m. trečiojo ketvirčio.

Dėl COVID‑19 sukeltos krizės sparčiau didėjo pinigų kiekis ir paskolos

Pinigų kiekio augimas 2020 m. dėl COVID‑19 sukeltos krizės staigiai paspartėjo (žr. 14 pav.), jį daugiausia skatino pinigų junginys P1. Šis paspartėjimas buvo susijęs su bendrovių ir namų ūkių didintais likvidumo rezervais išaugus neapibrėžtumui, o namų ūkių atveju – ir su šiokiu tokiu priverstiniu taupymu, nes sumažėjo galimybių vartoti. Pinigų kūrimą skatino augęs vidaus kreditas ir privačiajam sektoriui, ir vyriausybėms – jų atveju kredito augimas buvo daugiausia susijęs su Eurosistemos vykdomais turto pirkimais. Pinigų, fiskalinių ir priežiūros institucijų laiku taikytos tinkamos apimties priemonės užtikrino kreditų teikimą euro zonos ekonomikai palankiomis sąlygomis.

14 pav.

P3 ir paskolos privačiajam sektoriui

(metiniai pokyčiai, procentais; dėl sezoniškumo ir kalendoriškai pakoreguota)

Šaltiniai: Eurostatas ir ECB.

Pastaba: paskutiniai duomenys – 2020 m. gruodžio mėn.

Griežtesnis bankų rizikos vertinimas lėmė ir griežtėjančias skolinimo sąlygas

Nors bankų skolinimo sąlygos per metus buvo apskritai palankios, euro zonos bankų apklausa dėl skolinimo sąlygų parodė, kad bendrovėms teikiamoms paskoloms taikomi bankų kredito reikalavimai (patvirtinimo kriterijai) 2020 m. antrąjį pusmetį buvo sugriežtinti. Tą daugiausia lėmė tai, kad bankai ėmė griežčiau vertinti riziką, susijusią su pandemijos poveikiu skolininkų kreditingumo perspektyvoms. Kartu bankai nurodė, kad pagal turto pirkimo programą ir specialiąją pandeminę pirkimo programą vykdomi turto pirkimai, taip pat trečiosios serijos tikslinės ilgesnės trukmės refinansavimo operacijos, ypač po šios serijos perkalibravimo kovo ir balandžio mėn., prisidėjo prie bankų likvidumo padėties ir rinkos finansavimo sąlygų gerėjimo. Šios priemonės kartu su priemonėmis, kurių ėmėsi vyriausybės, kaip antai paskolų garantijos ir moratoriumai, užkirto kelią didesniam kredito reikalavimų sugriežtinimui.

2 Pinigų politika. Palankių finansavimo sąlygų išsaugojimas

2020 m. ECB gerokai sušvelnino pinigų politiką, siekdamas įveikti neigiamą COVID‑19 pandemijos poveikį euro zonos ekonomikai. Išsamiu priemonių, kurios vėliau buvo pakoreguotos, rinkiniu buvo sumažinta likvidumo ir kreditų krizės grėsmė išsaugojus pakankamą likvidumą bankų sistemoje, apsaugotas realiosios ekonomikos kreditavimas ir užtikrinta skatinamoji pinigų politika išvengus procikliško finansavimo sąlygų griežtinimo. Pinigų politikos atsakas 2020 m. buvo itin svarbi rinkas stabilizuojanti jėga ir padėjo įveikti didelę riziką, kurią spartus viruso plitimas kėlė pinigų politikos perdavimo mechanizmui, euro zonos ekonomikos augimo perspektyvoms ir galiausiai ECB kainų stabilumo tikslui. Eurosistemos balansas 2020 m. pasiekė istoriškai didžiausią dydį – 7 trln. eurų ir buvo 2,3 trln. eurų didesnis negu ankstesnių metų pabaigoje. Su pinigų politika susijęs turtas 2020 m. pabaigoje sudarė 79 % viso Eurosistemos balanse esančio turto. Su dideliu balansu susijusi rizika ir toliau buvo mažinama taikant ECB rizikos valdymo sistemą.

2.1 ECB pinigų politikos atsakas į pandemijos sukeltą nepaprastąją padėtį užtikrino tvirtą paramą ekonomikos atsigavimui ir infliacijos perspektyvoms[14]

Pradinis ECB atsakas į COVID‑19 pandemiją

COVID‑19 pandemija sužlugdė metų pradžioje vyravusį atsargų optimizmą

Metų pradžioje gaunami duomenys rodė besitęsiantį, bet nuosaikų euro zonos ekonomikos augimą. Nors menka tarptautinė prekyba visame pasaulyje vyraujančio neapibrėžtumo aplinkoje tebeslopino augimą, didėjęs užimtumas kartu su kylančiu darbo užmokesčiu, šiek tiek skatinamąja euro zonos fiskalinės politikos pozicija ir besitęsiančiu, nors ir šiek tiek lėtesniu pasaulinio aktyvumo augimu palaikė euro zonos ekonomiką. Infliacijos raida apskritai tebebuvo vangi, tačiau, kaip ir tikėtasi, buvo tam tikrų nuosaikaus grynosios infliacijos didėjimo ženklų. Pinigų politikos priemonėmis, kurių buvo imtasi 2019 m., buvo palaikomos palankios finansavimo sąlygos, taigi buvo palaikoma ir euro zonos ekonomikos plėtra, vidaus kainų spaudimo stiprėjimas bei infliacijos artėjimas Valdančiosios tarybos nustatyto vidutinio laikotarpio tikslo link.

Valdančioji taryba savo 2020 m. sausio mėn. posėdyje nusprendė pradėti ECB pinigų politikos strategijos peržiūrą. Po paskutinės strategijos peržiūros prasidėjo dideli struktūriniai pokyčiai tiek euro zonos, tiek ir pasaulio ekonomikos lygmenimis. Dėl mažėjančio augimo, kurį lemia mažėjantis našumas ir senėjanti visuomenė, taip pat dėl finansų krizės poveikio palūkanų normos sumažėjo, o kartu su jomis ir ECB bei kitų centrinių bankų galimybės švelninti pinigų politiką įprastomis priemonėmis, atsižvelgiant į nepalankius ciklinius pokyčius. Be to, mažos infliacijos problemos sprendimas skiriasi nuo istorinio uždavinio kovoti su didele infliacija. Grėsmė ekologiniam tvarumui, sparčiai skaitmenizacijai, globalizacijai ir besikeičiančioms finansinėms struktūroms toliau keitė pinigų politikos aplinką, įskaitant infliacijos raidą. Atsižvelgdama į šiuos iššūkius, Valdančioji taryba nusprendė pradėti savo pinigų politikos strategijos peržiūrą, visapusiškai atsižvelgdama į Sutartyje įtvirtintus ECB įgaliojimus palaikyti kainų stabilumą (žr. 2 intarpą).

Vasario pabaigoje COVID‑19 protrūkis ir paplitimas visame pasaulyje sužlugdė metų pradžioje vyravusį atsargų optimizmą. Nors buvo neaišku, kiek bus pablogintos augimo prognozės ir kokiam laikotarpiui, vis labiau aiškėjo, kad pandemija padarys didelį poveikį euro zonos ekonomikai. Nors buvo spėjama, kad pasaulinių tiekimo grandinių sutrikimai infliacijai euro zonoje darys tam tikrą spaudimą didėti, taip pat buvo tikimasi, kad šias tendencijas nusvers infliacijos augimą stabdanti silpnesnė paklausa. Be to, dėl staiga pablogėjusio rizikos vertinimo buvo smarkiai sugriežtintos finansinės ir bankų finansavimo sąlygos, o tai kartu su nuosaikiu euro kurso kilimu kėlė riziką, kad atsiras papildomas spaudimas infliacijai mažėti.

Buvo būtina priimti visapusišką pinigų politikos priemonių paketą

Atsižvelgusi į tai, Valdančioji taryba 2020 m. kovo 12 d. posėdyje pinigų politikos klausimais nusprendė, kad būtina priimti visapusišką pinigų politikos priemonių paketą. Šiuo paketu buvo siekta, viena vertus, sumažinti likvidumo ir kreditų krizės grėsmę bankų sistemoje išsaugant pakankamą likvidumą ir apsaugant realiosios ekonomikos kreditavimą, kita vertus, užtikrinti skatinamąją pinigų politikos poziciją ekonomikoje išvengiant procikliško finansavimo sąlygų griežtinimo.

Visų pirma Valdančioji taryba nusprendė, kad bus vykdomos papildomos ilgesnės trukmės refinansavimo operacijos (ITRO), kurioms bus taikoma palūkanų normai už naudojimąsi indėlių galimybe lygi palūkanų norma. Ji taip pat nusprendė, kad nuo 2020 m. birželio mėn. iki 2021 m. birželio mėn. visoms tuo laikotarpiu galiosiančioms trečiosios serijos tikslinėms ilgesnės trukmės refinansavimo operacijoms (TITRO III) bus taikomos gerokai palankesnės sąlygos. TITRO III operacijoms taikoma palūkanų norma buvo sumažinta 25 baziniais punktais ir nuo 2020 m. birželio mėn. iki 2021 m. birželio mėn. taikoma norma visoms tuo laikotarpiu galiojančioms TITRO III operacijoms gali būti net 25 baziniais punktais mažesnė už vidutinę palūkanų normą, taikomą už naudojimąsi indėlių galimybe. Be to, didžiausia bendra suma, kurią sandorių šalims buvo leista pasiskolinti vykdant TITRO III operacijas, buvo padidinta iki 50 % jų tinkamų paskolų sumos. Taigi, papildomos ITRO bankams suteiks galimybę nedelsiant pasinaudoti labai palankiomis skolinimosi sąlygomis ir taps veiksminga pereinamojo laikotarpio priemone, kol bus pradėtos vykdyti pakoreguotos TITRO III operacijos, kuriomis siekiama tvariau sušvelninti bankų finansavimosi sąlygas ir paremti nukentėjusiems sektoriams teikiamo kredito srautus ir išvengti kredito pasiūlos mažėjimo.

Valdančioji taryba taip pat nusprendė, kad iki metų pabaigos pagal turto pirkimo programą (TPP) bus laikinai vykdomi papildomi 120 mlrd. eurų vertės grynieji turto pirkimai, užtikrinsiantys didelį privačiojo sektoriaus pirkimo programų indėlį. Papildomų pirkimų vykdymas tik einamaisiais kalendoriniais metais buvo laikytas tinkamu atsaku į sukrėtimą, kuris buvo vertinamas kaip laikinas. Kartu su galiojančia TPP šiais laikinais papildomais pirkimais buvo siekta palaikyti palankias realiosios ekonomikos finansavimo sąlygas esant padidėjusiam neapibrėžtumui.

Per savaitę po Valdančiosios tarybos 2020 m. kovo mėn. posėdžio padėtis dėl spartaus COVID‑19 plitimo gerokai pablogėjo ir beveik visos euro zonos šalys ėmėsi plataus masto viruso plitimo ribojimo priemonių. Finansų rinkose pasireiškė didžiulis kintamumas, o dėl nelikvidumo ir rinkų įšalimo bei didėjančio susiskaidymo atsirado rimtų sutrikimo ženklų. Tai paskatino staigų finansavimo sąlygų griežtinimą, kuris būtų galėjęs pakenkti sklandžiam ECB pinigų politikos perdavimui visose euro zonos šalyse ir sukelti riziką kainų stabilumui.

Atsižvelgusi į šį spartų padėties blogėjimą, Valdančioji taryba 2020 m. kovo 18 d. nusprendė, kad, siekiant stabilizuoti rinkas ir spręsti staigaus finansavimo sąlygų griežtėjimo problemą, reikia imtis papildomų ryžtingų pinigų politikos atsakomųjų priemonių. Šiais veiksmais buvo siekiama įveikti didelę riziką, kurią pandemija kėlė euro zonos ekonomikos augimo perspektyvoms, pinigų politikos perdavimo mechanizmui ir galiausiai ECB kainų stabilumo tikslui. Valdančioji taryba paskelbė šias papildomas priemones.

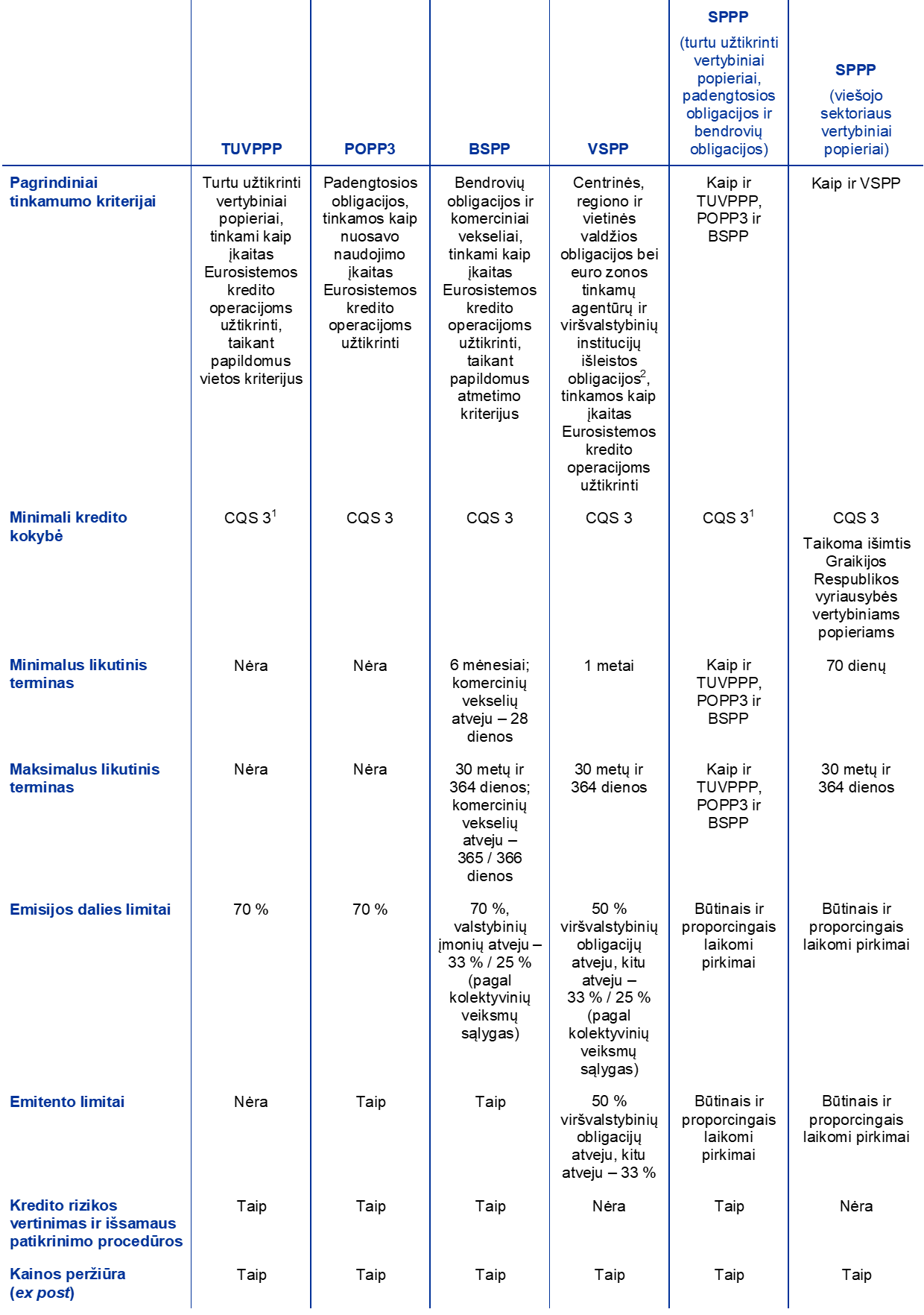

Valdančioji taryba nusprendė pradėti naująją laikinąją turto pirkimo programą – specialiąją pandeminę pirkimo programą

Pirma, ji nusprendė pradėti naująją laikinąją turto pirkimo programą – specialiąją pandeminę pirkimo programą (SPPP). Buvo nustatyta, kad SPPP, kurios bendra apimtis sieks 750 mlrd. eurų, apims visas turto kategorijas, laikomas tinkamomis pagal TPP. Be to, Valdančioji taryba taip pat išplėtė bendrovių sektoriaus pirkimo programos reikalavimus atitinkančio turto sąrašą, kad jis apimtų nefinansinius komercinius popierius, ir prie tokio turto priskyrė trumpesnio nei vienų metų pradinio termino antrinę rinką turinčias skolos priemones, jeigu jų likęs terminas pirkimo metu yra mažiausiai 28 dienos. Išplėtus reikalavimus atitinkančio turto sąrašą, būtų paremta bendrovių finansavimo padėtis, taigi būtų suteikta labai svarbi parama nuo viruso poveikio smarkiai kenčiančiai ekonomikos daliai. Valdančioji taryba taip pat nusprendė Graikijos Respublikos išleistiems skolos vertybiniams popieriams netaikyti tinkamumo reikalavimų, kad juos būtų galima pirkti pagal SPPP. Be to, Valdančioji taryba nusprendė, kad viešojo sektoriaus vertybiniai popieriai, kurių terminas yra trumpesnis nei vieni metai, bet ne trumpesnis kaip 70 dienų, galėtų būti perkami pagal SPPP dėl jos laikino pobūdžio.

SPPP buvo sukurta siekiant dviejų tikslų. Pirma, šia programa kartu su kitomis pinigų politikos priemonių sistemos sudedamosiomis dalimis siekta įgyvendinti būtiną skatinamąją pinigų politiką, kuria būtų užtikrinta kainų stabilumo vidutiniu laikotarpiu apsauga ir būtų paremtas ekonomikos atsigavimas nuo pandemijos sukeltos krizės. Antra, pirkimai pagal SPPP būtų vykdomi lanksčiai ir pirkimo srautų pasiskirstymas laiko atžvilgiu ir pagal turto klases bei jurisdikcijas galėtų būti nevienodas. Taikant programoje įtvirtintą lankstumą buvo užtikrinta, kad SPPP galėtų veiksmingai atlikti rinkų stabilizavimo vaidmenį, ypač atsižvelgiant į didelį neapibrėžtumą, siejamą su pandemijos poveikiu įvairaus turto rinkose ir euro zonos šalyse.

Be to, Valdančioji taryba tame pat posėdyje paskelbė, kad įkaitui taikomi standartai bus laikinai sušvelninti pakoregavus pagrindinius įkaito sistemos rizikos parametrus, kad būtų užtikrinta, jog sandorių šalys ir toliau galėtų visapusiškai naudotis Eurosistemos kredito operacijomis. Konkrečiau kalbant, Valdančioji taryba vėliau patvirtino du laikinų įkaitui taikomų sąlygų sušvelninimo priemonių rinkinius. Pirmuoju priemonių rinkiniu, apie kurį buvo paskelbta 2020 m. balandžio 7 d., siekta Eurosistemos sandorių šalims sudaryti palankesnes sąlygas pasinaudoti reikalavimus atitinkančiu įkaitu, kad jos galėtų visapusiškai naudotis likvidumo didinimo operacijomis, kaip antai TITRO III operacijomis. 2020 m. balandžio 22 d. Valdančioji taryba nusprendė, kad antrinę rinką turintis turtas ir tokio turto emitentai, 2020 m. balandžio 7 d. atitikę būtiniausius kredito kokybės reikalavimus, reitingų pabloginimo atveju tebebus laikomi tinkamais, jeigu tie reitingai tebeviršys tam tikrą kredito kokybės lygį ir bus įgyvendinti visi kiti tinkamumo reikalavimai. Šia priemone buvo siekta sušvelninti galimo reitingų pabloginimo poveikį įkaito prieinamumui ir išvengti galimos procikliškos raidos.

2020 m. balandžio mėn., kai įvyko Valdančiosios tarybos posėdis pinigų politikos klausimais, ekonominė padėtis ir toliau sparčiai prastėjo, nes smuko ekonominis aktyvumas ir akivaizdžiai blogėjo darbo rinkos sąlygos. Priemonės, skirtos viruso plitimui suvaldyti, iš esmės sustabdė ekonominę veiklą visoje euro zonoje ir pasaulyje. Nors visą pandemijos pasekmių ekonomikai mastą ir trukmę vis dar buvo sunku prognozuoti, jau buvo aišku, kad euro zonos ekonomika precedento pastarojo meto istorijoje neturinčiu greičiu juda ekonominio aktyvumo nuosmukio, kurio mastas taip pat neturi precedento nesenų laikų istorijoje, link.

Dėl prastėjančių ekonomikos augimo perspektyvų, staigaus naftos kainų kritimo ir mažėjančių infliacijos lūkesčių rodiklių atsirado didelė infliacijos euro zonoje perspektyvų prastėjimo rizika. Todėl 2020 m. balandžio mėn. Valdančioji taryba nusprendė toliau stiprinti savo politikos paramą namų ūkiams ir bendrovėms. Visų pirma Valdančioji taryba dar labiau sušvelnino TITRO III operacijų sąlygas, sumažinusi 2020 m. birželio mėn.–2021 m. birželio mėn. šioms operacijoms taikytiną palūkanų normą, kad ji būtų 50 bazinių punktų mažesnė už Eurosistemos pagrindinėms refinansavimo operacijoms tuo laikotarpiu taikomą vidutinę palūkanų normą. Be to, nustatyta, kad palūkanų norma, 2020 m. birželio mėn.–2021 m. birželio mėn. taikytina sandorių šalims, kurių tinkamu pripažintas grynasis skolinimasis pasiekė nustatytą skolinimo ribą, bus 50 bazinių punktų mažesnė už vidutinę palūkanų normą, tuo laikotarpiu taikomą už naudojimąsi indėlių galimybe. Valdančioji taryba taip pat nusprendė, kad bus vykdomos naujos serijos netikslinės specialiosios pandeminės ilgesnės trukmės refinansavimo operacijos (SPITRO), kuriomis siekiama palaikyti likvidumo sąlygas euro zonos finansų sistemoje ir, suteikiant veiksmingą likvidumo užtikrinimo priemonę, prisidėti išsaugant sklandų pinigų rinkų veikimą. Galiausiai 2020 m. kovo ir balandžio mėn. ECB taip pat atvėrė laikinų apsikeitimo ir atpirkimo sandorių linijų su euro zonai nepriklausančiais centriniais bankais, o 2020 m. birželio mėn. sukūrė centriniams bankams skirtą laikiną Eurosistemos atpirkimo sandorių priemonę (EUREP), siekdamas išplėsti likvidumo eurais didinimo mastą už euro zonos ribų ir užkirsti kelią itin švelnios politikos kitose šalyse nutraukimo poveikiui euro zonos finansų rinkoms.

Pinigų politikos pozicijos koregavimas birželio mėn.

Gaunami duomenys patvirtino, kad euro zonos ekonomika patiria precedento neturintį nuosmukį

Birželio mėn. gaunami duomenys patvirtino, kad euro zonos ekonomika dėl pandemijos ir jos plitimo ribojimo priemonių patiria precedento neturintį nuosmukį. Dėl daugybės darbo vietų praradimo, reikšmingo pajamų sumažėjimo ir ypač didelio neapibrėžtumo dėl ekonomikos augimo perspektyvų gerokai sumažėjo vartotojų išlaidos ir investicijos. Nors apklausų duomenys ir ekonominio aktyvumo realiojo laiko rodikliai rodė tam tikrų ženklų, kad vyriausybėms pamažu švelninant viruso plitimo ribojimo priemones, krizė jau pasiekė giliausią tašką, atsigavimas iki tol buvo vangus, palyginti su tuo, kokiu greičiu šie rodikliai krito per ankstesnius du mėnesius. 2020 m. birželio mėn. Eurosistemos ekspertų makroekonominėse prognozėse buvo numatyta, kad ekonominis aktyvumas antrąjį ketvirtį rekordiškai sumažės, nors su šiomis prognozėmis buvo susijęs išskirtinai didelis neapibrėžtumas. Manyta, kad kainų spaudimas dėl staigaus realiojo BVP sumažėjimo ir susijusio gerokai padidėjusio ekonomikos sąstingio tebebus sumažėjęs. 2020 m. birželio mėn. prognozėse buvo gerokai sumažintas ir numatomas ekonominio aktyvumo lygis, ir infliacijos perspektyvos visu prognozuojamu laikotarpiu. Visų pirma prognozuojama infliacija, kuri pagal 2019 m. gruodžio mėn. Eurosistemos ekspertų makroekonomines prognozes prognozuojamo laikotarpio pabaigoje turėjo sudaryti 1,6 %, 2020 m. birželio mėn. prognozėse buvo sumažinta iki 1,3 %.

Valdančioji taryba nusprendė SPPP numatytą sumą padidinti 600 mlrd. eurų – iki 1 350 mlrd. eurų

Atsižvelgusi į tai, Valdančioji taryba priėmė sprendimą dėl papildomų pinigų politikos priemonių, kuriomis būtų siekiama paremti ekonomiką, kai ji bus iš lėto atveriama, ir apsaugoti kainų stabilumą vidutiniu laikotarpiu. O konkrečiai, ji nusprendė SPPP numatytą sumą padidinti 600 mlrd. eurų – iki 1 350 mlrd. eurų, grynuosius pirkimus pagal SPPP vykdyti ilgiau (bent iki 2021 m. birželio pabaigos) ir pagrindines sumas, gaunamas iš pagal SPPP įsigytų vertybinių popierių išpirkimo suėjus jų terminui, reinvestuoti ne trumpiau kaip iki 2022 m. pabaigos[15]. Šitaip pakoregavus SPPP buvo siekta dar labiau sušvelninti pinigų politikos poziciją ir taip palaikyti palankias visų sektorių bei jurisdikcijų finansavimo sąlygas ir galiausiai užtikrinti, kad infliacija tvariai artėtų Valdančiosios tarybos siekiamo lygio link.

Vasaros mėnesiais gaunamai duomenys rodė, kad ekonominis aktyvumas sparčiai atsigauna, daugiausia dėl viruso plitimo ribojimo priemonių švelninimo. Tačiau atsigavimas buvo netolygus – apdirbamosios gamybos sektoriuje jis buvo didesnis negu paslaugų sektoriuje, o aktyvumo lygis tebebuvo gerokai žemesnis už buvusį prieš pandemiją. Bendrąją infliaciją ir toliau slopino žemos energijos išteklių kainos ir silpnas kainų spaudimas, kuriam darė poveikį sumažėjusi paklausa bei didelis darbo rinkos sąstingis.

Pinigų politikos pozicijos koregavimas gruodžio mėn.

Po spartaus, nors ir dalinio bei netolygaus aktyvumo atsigavimo vasaros mėnesiais euro zonos ekonomikos atsigavimas ėmė slopti

Rudenį vis labiau aiškėjo, kad po spartaus, nors ir dalinio bei netolygaus ekonominio aktyvumo atsigavimo vasaros mėnesiais euro zonos ekonomikos atsigavimas slopsta sparčiau, negu buvo tikėtasi anksčiau. Vėl pradėjo daugėti COVID‑19 užsikrėtimo atvejų ir buvo imtasi susijusių viruso plitimo ribojimo priemonių, dėl to vėl kilo iššūkių visuomenės sveikatai ir euro zonos bei viso pasaulio ūkių augimo perspektyvoms. Esant mažai paklausai ir dideliam sąstingiui darbo bei produktų rinkose, infliacija tebebuvo labai nedidelė. Apskritai gaunami duomenys rodė, kad pandemijos poveikis ekonomikai artimiausioje ateityje bus didesnis, negu buvo manyta anksčiau, o infliacija bus nedidelė ilgiau, negu buvo numatyta. Taigi Valdančioji taryba 2020 m. spalio mėn. pranešė, kad kitame savo posėdyje 2020 m. gruodžio mėn. atitinkamai pakoreguos savo priemones, kad būtų tinkamai reaguojama į kintančią padėtį ir kad būtų užtikrinta, jog finansavimo sąlygos ir toliau būtų palankios ekonomikos atsigavimui ir taip atsvertų pandemijos daromą neigiamą poveikį numatomai infliacijos raidai.

2020 m. gruodžio mėn., kai įvyko Valdančiosios tarybos posėdis, gaunami duomenys ir Eurosistemos ekspertų makroekonominės prognozės rodė, kad pandemijos poveikis ekonomikai artimiausioje ateityje bus didesnis, negu buvo manyta anksčiau, o infliacija bus nedidelė ilgiau, negu buvo numatyta. Vėl įsisiūbavusi pandemija gerokai varžė viso pasaulio ir euro zonos ekonomikos aktyvumą ir buvo manyta, kad jis 2020 m. ketvirtąjį ketvirtį sumažės. Taip pat buvo manyta, kad bendroji infliacija bus neigiama ilgiau, negu numatyta (grynosios infliacijos rodikliai mažėjo), o infliacinis spaudimas dėl menkos paklausos, mažesnio darbo užmokesčio spaudimo ir euro pabrangimo 2020 m. pavasario ir vasaros mėnesiais vis dar bus nedidelis.

Atsižvelgusi į atsinaujinusios pandemijos pasekmes ekonomikai, Valdančioji taryba pakoregavo savo pinigų politikos priemones.

Valdančioji taryba nusprendė SPPP numatytą sumą padidinti 500 mlrd. eurų – iki 1 850 mlrd. eurų iš viso

Valdančioji taryba nusprendė SPPP numatytą sumą padidinti 500 mlrd. eurų – iki 1 850 mlrd. eurų iš viso, grynųjų turto pirkimų pagal SPPP terminą pratęsti bent iki 2022 m. kovo mėn., o pagrindinių sumų, gaunamų iš pagal SPPP įsigytų vertybinių popierių išpirkimo suėjus jų terminui, reinvestavimą pratęsti bent iki 2023 m. pabaigos. Siekiant užkirsti kelią finansavimo sąlygų griežtinimui, kuris trukdytų kovoti su slopinančiu pandemijos poveikiu prognozuojamai infliacijos raidai, ir paremti sklandų pinigų politikos perdavimą, įvairių klasių ir jurisdikcijų turtas ir toliau bus perkamas lanksčiai pagal rinkos sąlygas ir laiko atžvilgiu. Valdančioji taryba taip pat paskelbė, kad tuo atveju, jeigu palankias finansavimo sąlygas bus galima palaikyti turto pirkimui nepanaudojant visos gryniesiems pirkimams pagal SPPP numatytos sumos per tam numatytą laiką, panaudoti ją visą nėra būtina. Šią sumą lygiai taip pat būtų galima padidinti, jeigu to reikėtų, kad būtų palaikytos palankios finansavimo sąlygos ir taip būtų atsvertas neigiamas pandemijos sukelto sukrėtimo poveikis infliacijos raidai.

Be to, Valdančioji taryba nusprendė dar pakoreguoti TITRO III operacijų sąlygas. O konkrečiai, Valdančioji taryba paskelbė, kad laikotarpis, kuriuo bus taikomos gerokai palankesnės sąlygos, bus pratęstas dvylika mėnesių iki 2022 m. birželio mėn., 2021 m. bus įvykdytos trys papildomos operacijos, o bendra suma, kurią sandorių šalys galės pasiskolinti, bus padidinta nuo 50 % iki 55 % jų tinkamų paskolų sumos.

Galiausiai Valdančioji taryba nusprendė 2020 m. balandžio mėn. patvirtintų įkaitui taikomų sąlygų švelninimo priemonių taikymą pratęsti iki 2022 m. birželio mėn., 2021 m. pasiūlyti keturias papildomas SPITRO, pratęsti visų laikinųjų apsikeitimo ir atpirkimo sandorių linijų su ne euro zonos centriniais bankais galiojimą iki 2022 m. kovo mėn., taip pat centriniams bankams skirtos atpirkimo sandorių priemonės EUREP galiojimą ir tol, kol bus reikalinga, toliau vykdyti visas įprastas skolinimo operacijas kaip fiksuotųjų palūkanų aukcionus pagal vyraujančias rinkos sąlygas, paskirstant visą sumą.

Pinigų politikos priemonėmis, kurių buvo imtasi, buvo siekiama padėti pandemijos laikotarpiu palaikyti palankias finansavimo sąlygas

Visomis pinigų politikos priemonėmis, kurių buvo imtasi, buvo siekiama toliau padėti pandemijos laikotarpiu išsaugoti palankias finansavimo sąlygas ir taip palaikyti visų ekonomikos sektorių kreditavimą, paremti ekonominį aktyvumą ir išsaugoti kainų stabilumą vidutiniu laikotarpiu. O neapibrėžtumas, be kita ko, susijęs su pandemijos raida ir vakcinavimo procesu, taip pat su euro kurso pokyčiais, tebebuvo didelis. Taigi Valdančioji taryba pareiškė, kad, laikydamasi savo įsipareigojimo užtikrinti siekį atitinkantį infliacijos lygį, yra pasirengusi atitinkamai koreguoti visas savo priemones, kad užtikrintų tvarią infliacijos raidą siekiamo lygio link.

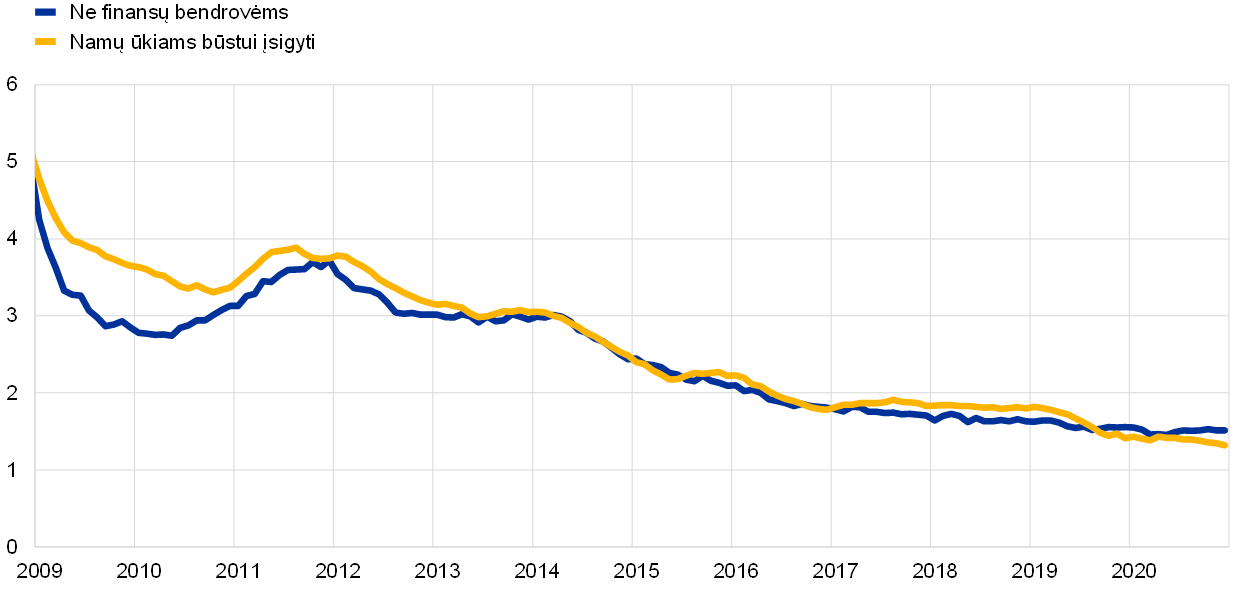

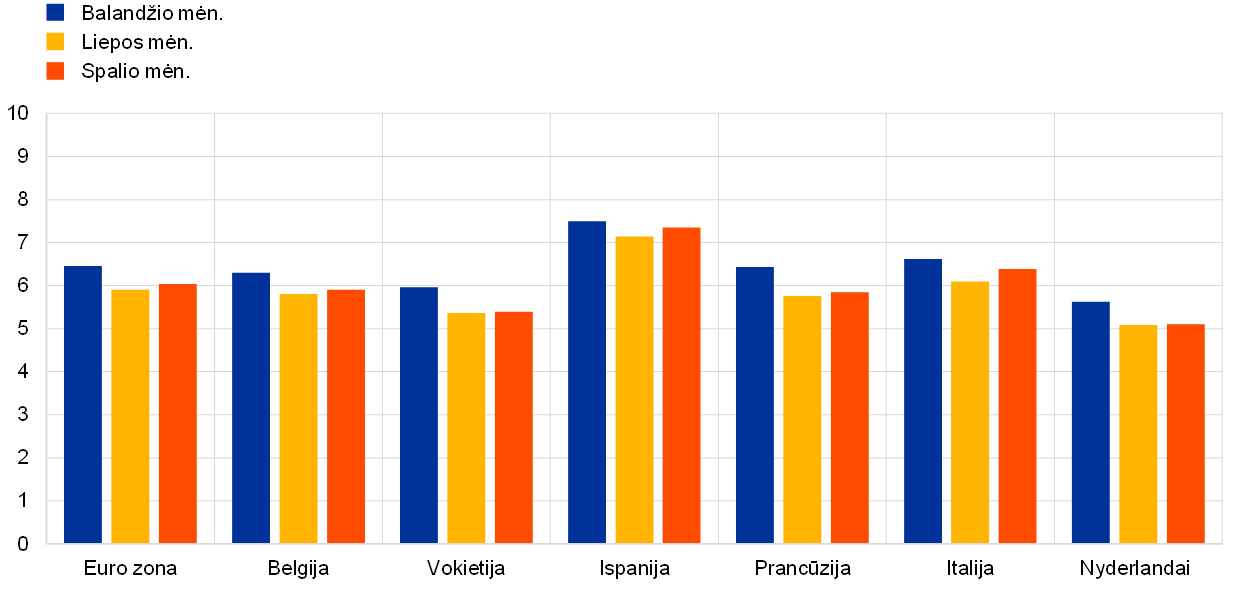

Apibendrinant pasakytina, kad, kovojant su neigiamu pandemijos poveikiu, 2020 m. buvo įgyvendinta daug skatinamųjų pinigų politikos priemonių. Išsamus rinkinys priemonių ir jų paskesnis koregavimas buvo itin svarbus rinkas stabilizuojantis veiksnys ir padėjo atkurti anksčiau 2020 m. griežtintas finansavimo sąlygas. Šios priemonės buvo veiksmingos ribojant vyriausybių obligacijų pajamingumą (žr. 15 pav.), kuriuo grindžiamos namų ūkių, bendrovių ir bankų finansavimo išlaidos. Jos taip pat padėjo visu pandemijos laikotarpiu išsaugoti labai palankias bankų finansavimosi kainas (žr. 16 pav.). Be to, jomis taip pat buvo užtikrinta, kad namų ūkiai ir bendrovės gautų naudos iš šių palankių finansavimo sąlygų, nes palūkanų normos pasiekė istoriškai žemiausius lygius – atitinkamai 1,32 ir 1,46 % (žr. 17 pav.). Taigi pinigų politikos atsaku 2020 m. buvo užtikrintos palankios finansavimo sąlygos, kad būtų paremtas ekonomikos atsigavimas ir šalinamas neigiamas pandemijos poveikis numatomai infliacijos raidai, šitaip skatinant tvarų infliacijos artėjimą prie Valdančiosios tarybos siekiamo tikslo.

15 pav.

Euro zonos pagal BVP pakoreguoto 10 m. vyriausybės obligacijų pajamingumo pokyčiai

(procentiniais punktais)

Šaltinis: ECB skaičiavimai.

Pastaba: paskutiniai duomenys – 2020 m. gruodžio 31 d.

16 pav.

Bendra bankų finansavimosi skolintomis lėšomis kaina

(bendra indėlių ir įkaitu neužtikrinto finansavimosi rinkoje skolintomis lėšomis kaina; procentais per metus)

Šaltiniai: ECB, Markit iBoxx ir ECB skaičiavimai.

Pastabos: bendra indėlių kaina – tai pagal atitinkamus indėlių likučius apskaičiuotas svertinis naujų indėlių palūkanų normų už vienadienius indėlius, sutarto termino indėlius ir įspėjamojo laikotarpio indėlius vidurkis. Paskutiniai duomenys – 2020 m. gruodžio mėn.

17 pav.

Bankų paskolų ne finansų bendrovėms ir namų ūkiams vidutinės palūkanų normos

(metinės palūkanų normos, procentais)

Šaltinis: ECB.

Pastabos: paskolų sudėtinės palūkanų normos apskaičiuotos agreguojant trumpalaikes ir ilgalaikes normas, taikant naujų sandorių sumų 24 mėn. slenkamąjį vidurkį. Paskutiniai duomenys – 2020 m. gruodžio mėn.

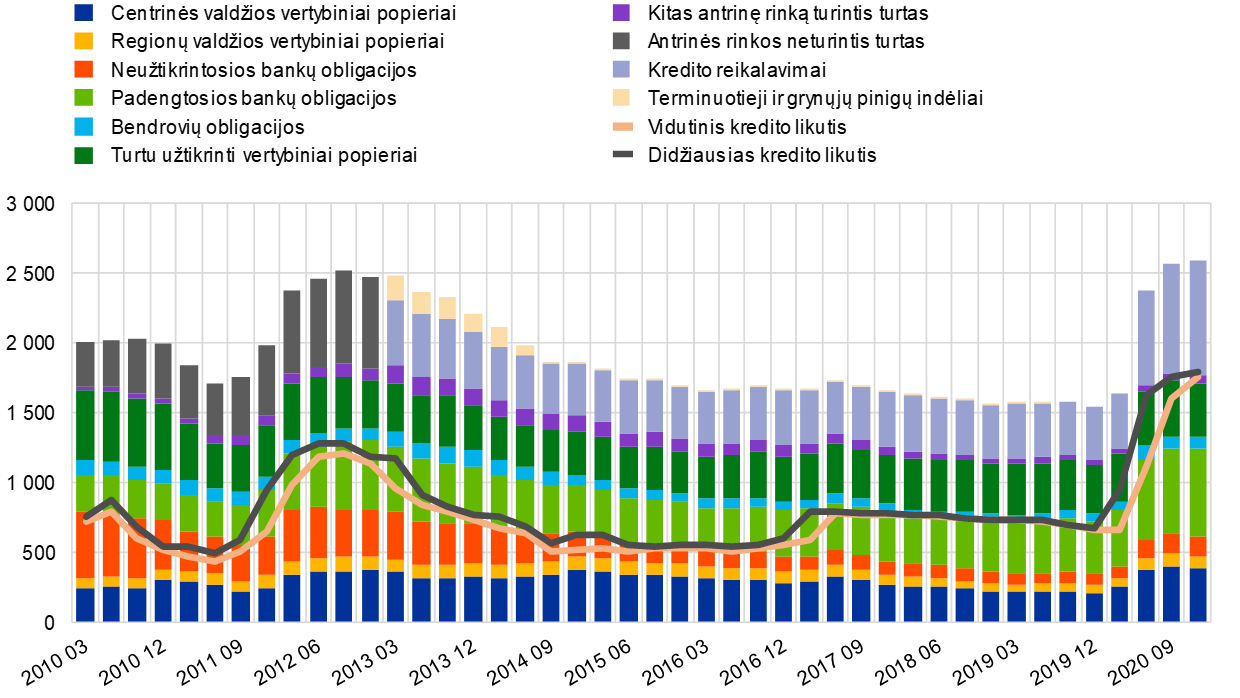

2.2 Eurosistemos balanso raida sunkmečiu

Nuo 2007–2008 m. pasaulinės finansų krizės pradžios Eurosistema taikė įvairias standartines ir nestandartines pinigų politikos priemones, kurios ilgainiui darė tiesioginę įtaką Eurosistemos balanso dydžiui ir sudėčiai. Nestandartinės priemonės apėmė refinansavimo operacijas, kurių pradinis grąžinimo terminas yra iki 4 m., skirtas finansavimui sandorių šalims teikti, ir privačiųjų bei viešųjų subjektų išleisto turto pirkimą (pagal TPP). 2020 m., kilus COVID‑19 protrūkiui, ECB, be jau taikomų nestandartinių priemonių, patvirtino išsamų papildomų pinigų politikos priemonių rinkinį, kuris padarė didelį poveikį Eurosistemos balansui. 2020 m. kovo mėn. ECB iki metų pabaigos laikinai padidino pagal TPP vykdomų pirkimų apimtį ir pradėjo įgyvendinti SPPP – dėl šių veiksmų padidėjo turimo vienakrypčiais sandoriais įsigyto turto apimtis. Be to, 2020 m. kovo–balandžio mėn. ECB sušvelnino (per du kartus) savo TITRO III sąlygas ir pakeitė įkaitui taikomas sąlygas, taip pat rizikos valdymo sistemas. Dėl visų šių papildomų priemonių gerokai padidėjo Eurosistemos tarpininkavimo mastas[16]. Apskritai Eurosistemos balansas dėl šių nestandartinių politikos priemonių, kuriomis į bankų sistemą buvo įlieta 2,2 trln. eurų papildomo likvidumo, toliau didėjo ir 2020 m. pabaigoje pasiekė istoriškai didžiausią 7 trln. eurų dydį – 49 % (arba 2,3 trln. eurų) didesnį negu 2019 m. pabaigoje.

2020 m. pabaigoje su pinigų politika susijęs turtas sudarė 5,5 trln. eurų, arba 79 % (2019 m. pabaigoje – 70 %) viso Eurosistemos balanse esančio turto. Šis su pinigų politika susijęs turtas – tai paskolos euro zonos kredito įstaigoms, jos sudarė 26 % (2019 m. pabaigoje – 13 %) viso turto, ir pinigų politikos tikslais įsigytas turtas, jis sudarė maždaug 53 % (2019 m. pabaigoje – 56 %) viso turto (žr. 18 pav.). Kitą į balansą įtrauktą finansinį turtą daugiausia sudarė Eurosistemos turima užsienio valiuta ir auksas bei ne pinigų politikos portfeliai eurais.

Kalbant apie įsipareigojimų dalį, sandorių šalių laikomos atsargos ir naudojimasis indėlių galimybe padidėjo iki 3,5 trln. eurų (2019 m. pabaigoje buvo 2 trln. eurų) ir 2020 m. pabaigoje sudarė 50 % (2019 m. pabaigoje – 39 %) visų įsipareigojimų. Dėl didelio padidėjimo 2020 m. kovo mėn. banknotų apyvartoje augimas buvo spartesnis už istorinę augimo tendenciją ir 2020 m. pabaigoje sudarė 21 % (2019 m. pabaigoje – 28 %) visų įsipareigojimų. Kiti įsipareigojimai, įskaitant kapitalo ir perkainojimo sąskaitas, padidėjo iki 2,1 trln. eurų (2019 m. pabaigoje – 1,6 trln. eurų) ir sudarė 30 % (2019 m. pabaigoje – 34 %) (žr. 18 pav.). Kitų įsipareigojimų augimą daugiausia lėmė nuo 0,2 trln. iki 0,5 trln. eurų padidėję valdžios sektoriaus indėliai, sudarę 25 % kitų įsipareigojimų (2019 m. pabaigoje – 11 %).

18 pav.

Konsoliduotojo Eurosistemos balanso raida

(mlrd. eurų)

Šaltinis: ECB.

Pastabos: teigiami skaičiai rodo turtą, neigiami – įsipareigojimus. Perteklinio likvidumo linija pateikta kaip teigiamas skaičius, nors ji reiškia šių įsipareigojimų straipsnių – privalomųjų atsargų pertekliaus einamosiose sąskaitose ir naudojimosi indėlių galimybe – sumą.

TPP ir SPPP portfelių trukmė ir pasiskirstymas pagal turtą bei jurisdikciją

TPP sudaro keturios turto pirkimo programos: trečioji padengtųjų obligacijų pirkimo programa (POPP3), turtu užtikrintų vertybinių popierių pirkimo programa (TUVPPP), viešojo sektoriaus pirkimo programa (VSPP) ir bendrovių sektoriaus pirkimo programa (BSPP). 2020 m. pradėta vykdyti SPPP ir visos pagal TPP tinkamomis laikomos turto kategorijos taip pat laikomos tinkamomis pagal SPPP. Kalbant apie pirkimus pagal SPPP, pasakytina, kad Graikijos Respublikos išleistiems skolos vertybiniams popieriams buvo nuspręsta netaikyti tinkamumo reikalavimų. Be to, 2020 m. kovo mėn. buvo išplėstas BSPP reikalavimus atitinkančių nefinansinių komercinių popierių sąrašas, į jį įtraukus vertybinius popierius, kurių likęs terminas yra mažiausiai 28 dienos.

2020 m. pabaigoje pagal TPP turimi vertybiniai popieriai sudarė 2,9 trln. eurų

2020 m. pabaigoje pagal TPP turimi vertybiniai popieriai, vertinami amortizuota savikaina, sudarė 2,9 trln. eurų. Pagal TUVPPP turimi vertybiniai popieriai sudarė 1 % (29 mlrd. eurų), pagal POPP3 – 10 % (288 mlrd. eurų), o pagal BSPP – 9 % (250 mlrd. eurų) visų pagal TPP metų pabaigoje turėtų vertybinių popierių. Kalbant apie privačiojo sektoriaus pirkimo programas, prie TPP portfelio augimo 2020 m. labiausiai prisidėjo BSPP, pagal kurią įvykdyti grynieji pirkimai sudarė 66 mlrd. eurų. Pirkimai pagal BSPP vykdomi remiantis lyginamuoju indeksu, kuris apskaičiuojamas pagal visų BSPP pirkimams tinkamų bendrovių obligacijų rinkos kapitalizaciją.

VSPP sudarė 80 % visų pagal TPP įsigytų vertybinių popierių

2020 m. pabaigoje VSPP sudarė didžiausią TPP dalį – 2,3 trln. eurų, arba 80 % visų pagal TPP turimų vertybinių popierių (2019 m. pabaigoje – 82 %). Pagal VSPP jurisdikcijoms skiriama pirkimų dalis nustatoma pagal ECB kapitalo pasirašymo raktą. Be to, kai kurie nacionaliniai centriniai bankai (NCB) pirko ES viršvalstybinių institucijų išleistus vertybinius popierius. 2020 m. pabaigoje pagal VSPP turimų vertybinių popierių vidutinė svertinė trukmė buvo 7,3 metų (2019 m. pabaigoje – 7,12 metų), su tam tikrais skirtumais tarp jurisdikcijų[17].

2020 m. pabaigoje pagal SPPP turimi vertybiniai popieriai sudarė 753,7 mlrd. eurų

2020 m. pabaigoje pagal SPPP turimi vertybiniai popieriai, vertinami amortizuota savikaina, sudarė 753,7 mlrd. eurų. Turimos padengtosios obligacijos sudarė mažiau nei 1 % (3,1 mlrd. eurų), bendrovių obligacijos – 6 % (43,2 mlrd. eurų), o viešojo sektoriaus obligacijos – 94 % (707,4 mlrd. eurų) visų metų pabaigoje pagal SPPP turėtų vertybinių popierių.

Vykdant viešojo sektoriaus vertybinių popierių pirkimą pagal SPPP, jurisdikcijoms skiriama pirkimų dalis nustatoma pagal NCB įnašus į ECB kapitalą. Tačiau pirkimai buvo vykdomi lanksčiai, todėl pirkimo srautų pasiskirstymas pagal turto klases ir jurisdikcijas apžvelgiamu laikotarpiu nebuvo vienodas. 2020 m. pabaigoje pagal SPPP turimų viešojo sektoriaus vertybinių popierių vidutinė svertinė trukmė buvo 7,0 metų, su tam tikrais skirtumais tarp jurisdikcijų.

Eurosistema reinvestavo pagrindines sumas, gautas už TPP ir SPPP portfeliuose laikomus vertybinius popierius, suėjus jų išpirkimo terminui. Reinvesticijos pagal privačiojo sektoriaus turto pirkimo programas 2020 m. sudarė 80,2 mlrd. eurų, o pagal VSPP – 229,4 mlrd. eurų. Pagal VSPP, BSPP ir POPP3 įsigytas turtas ir toliau buvo skolinamas[18] siekiant palaikyti obligacijų ir atpirkimo sandorių rinkų likvidumą[19]. Pagal SPPP turimi vertybiniai popieriai taip pat yra skolinami tokiomis pačiomis sąlygomis kaip ir pagal TPP. 2020 m. lapkričio mėn. Eurosistema pakoregavo savo vertybinių popierių skolinimo priemonių kainodaros sąlygas, kad jos būtų palankesnės sandorių šalims ir toliau būtų veiksminga kraštutinė priemonė norinčioms pasiskolinti sandorių šalims.

Eurosistemos refinansavimo operacijų pokyčiai

Nuo 2019 m. pabaigos pagal Eurosistemos refinansavimo operacijas paskolinta suma padidėjo 1,2 trln. ir 2020 m. pabaigoje sudarė 1,8 trln. eurų. Tai daugiausia susiję su 1,75 trln. eurų, pasiskolintų pagal TITRO III, taip pat su 26,6 mlrd. eurų, pasiskolintų pagal SPITRO operacijas. Savanoriškas pasiskolintų 192 mlrd. eurų grąžinimas ir terminų grąžinti pagal TITRO II pasiskolintus 303 mlrd. eurų pasibaigimas tik šiek tiek atsvėrė per ankstesnes refinansavimo operacijas esamų paskolintų sumų padidėjimą. Bankams buvo suteikta galimybė perkelti TITRO operacijų likutines sumas į 2020 m. birželio, rugsėjo ir gruodžio mėn. TITRO III operacijas. Vykdomų Eurosistemos refinansavimo operacijų vidutinis svertinis terminas pailgėjo nuo maždaug 1,2 metų (2019 m. pabaigoje) iki maždaug 2,4 metų (2020 m. pabaigoje).

Įkaitui ECB taikomų sąlygų sušvelninimo priemonės

Įkaitui ECB laikinai taikomų sąlygų sušvelninimo priemonės, apie kurias buvo paskelbta 2020 m. balandžio mėn. ir kurios buvo pratęstos 2020 m. gruodžio mėn., buvo viena pagrindinių ECB pinigų politikos atsako į pandemiją sudedamųjų dalių. Šiomis priemonėmis visų pirma buvo siekta kuriam laikui išplėsti kredito reikalavimų kaip įkaito naudojimo galimybes, ypač per galimą papildomų kredito reikalavimų (angl. additional credit claim, ACC) sistemų išplėtimą. Pagal persvarstytą laikiną sistemą NCB leidžiama kaip įkaitą priimti, be kita ko, paskolas mažoms ir vidutinėms įmonėms ar savarankiškai dirbantiems asmenims, kuriems taikomos su COVID‑19 susijusios vyriausybių garantijų sistemos.

Be to, siekdama išvengti procikliško reitingų sumažinimo, Valdančioji taryba nusprendė laikinai nekeisti antrinę rinką turinčio turto ir tokio turto emitentų, minimalius kredito kokybės reikalavimus atitikusius 2020 m. balandžio 7 d., tinkamumo. Konkrečiau, Eurosistema ir toliau kaip įkaitą priima antrinę rinką turintį turtą, kuris minėtą atskaitos dieną buvo laikomas tinkamu likvidumo operacijoms, tačiau tik tuo atveju, jeigu reitingas tebėra aukštesnis už tam tikrą kredito kokybės lygį ir yra įgyvendinti visi kiti tinkamumo reikalavimai.

Be to, ECB nusprendė laikinai proporcingai 20 % sumažinti visų įkeičiamo turto kategorijų įkaito vertės sumažinimo koeficientus, taigi laikinai padidino Eurosistemos balanse priimtinos rizikos lygį. Valdančioji taryba taip pat nusprendė neužtikrintųjų bankų obligacijų koncentracijos ribą padidinti nuo 2,5 iki 10 % ir minimalią neunifikuotų vidaus rinkos kredito reikalavimo sumą – nuo 25 000 iki 0 eurų, siekdama palengvinti paskolų mažoms įmonėms panaudojimą įkaitu. Imdamasi politikos veiksmų pandemijos ekonominio sukrėtimo padariniams šalinti, Valdančioji taryba taip pat nusprendė Graikijos Respublikos išleistiems antrinę rinką turintiems skolos vertybiniams popieriams laikinai netaikyti minimalaus kredito kokybės reitingo reikalavimo.