El año en síntesis

En 2020, la economía de la zona del euro se vio golpeada por la extraordinaria y grave perturbación originada por la pandemia de coronavirus (COVID-19). La actividad económica se contrajo notablemente durante el primer semestre del año como consecuencia de las medidas de confinamiento y del aumento de la aversión al riesgo. La respuesta firme y coordinada de las políticas monetaria y fiscal, junto con las noticias positivas sobre las vacunas, ayudaron a estabilizar la actividad en el segundo semestre. En conjunto, el PIB de la zona del euro se contrajo un 6,6 % en 2020. La inflación general anual se redujo hasta el 0,3 %, desde el 1,2 % de 2019, en gran parte como resultado del descenso de los precios de la energía, aunque también de otros factores relacionados con la pandemia. Por ejemplo, los sectores más duramente afectados por la crisis, como el transporte y la hostelería, contribuyeron a la caída de la inflación durante el segundo semestre del año.

El BCE relajó considerablemente la orientación de su política monetaria para contrarrestar el impacto negativo de la pandemia en la economía de la zona del euro mediante un amplio conjunto de medidas que se recalibraron a lo largo del año. Estas medidas incluyeron un nuevo programa de compras de emergencia frente a la pandemia de carácter temporal, la relajación de los criterios de admisión de los activos de garantía, y nuevas operaciones de financiación a plazo más largo. La respuesta de política monetaria fue crucial para estabilizar los mercados y contribuyó a hacer frente a los importantes riesgos derivados de la pandemia para el mecanismo de transmisión de la política monetaria, para las perspectivas de la economía de la zona del euro y, en última instancia, para el objetivo de estabilidad de precios del BCE. Asimismo, las políticas macroprudenciales se centraron en mantener el flujo de crédito a la economía, mientras que la Supervisión Bancaria del BCE introdujo medidas microprudenciales para moderar el impacto de la crisis y promover la resiliencia del sector bancario europeo.

En enero, el Consejo de Gobierno inició una revisión de la estrategia de política monetaria del BCE para asegurar que siga siendo adecuada para su fin. Su objetivo es analizar detalladamente las implicaciones de los profundos cambios ocurridos desde la anterior revisión en 2003, que incluyen un descenso persistente de la inflación y de los tipos de interés de equilibrio, así como los efectos de la globalización, la digitalización y el cambio climático. En la revisión se estudiará si el BCE debe adaptar su estrategia de política monetaria, y de qué manera, para responder a estos cambios, y se espera que concluya en el segundo semestre de 2021.

El BCE está examinando todas las vías posibles en el marco de su mandato para contribuir a limitar las consecuencias económicas y sociales potencialmente graves del cambio climático. Esto incluye un análisis detenido de todas las áreas de política pertinentes, invertir el fondo de pensiones y las carteras de recursos propios del BCE de manera sostenible y responsable, y focalizar la atención en la huella de carbono del BCE. El BCE ha creado recientemente un centro sobre el cambio climático que definirá y dirigirá su agenda climática.

El Eurosistema ha desarrollado una estrategia amplia para los pagos minoristas con el fin de aprovechar el potencial de innovación de la digitalización, centrada en implantar los pagos inmediatos, desarrollar una solución paneuropea de pagos e investigar la posibilidad de un euro digital. En octubre de 2020 se inició una consulta pública sobre un euro digital para asegurar que cualquier nueva forma de dinero y medio de pago que proporcione el Eurosistema mantenga la confianza del público.

El BCE aumentó sus actividades de divulgación y comunicación con el público en 2020 para afrontar los retos derivados de la pandemia y comprender mejor las preocupaciones económicas y las necesidades de los ciudadanos europeos. El BCE también lanzó el blog del BCE, en el que se publicaron diecinueve entradas en 2020, muchas de ellas sobre la respuesta del BCE a la crisis. El primer encuentro de la serie «El BCE te escucha» se celebró en octubre de 2020 y el portal «El BCE te escucha» recibió cerca de 4.000 comentarios sobre la estrategia de política monetaria.

2020 fue un año de actividad intensa y urgente, llevada a cabo en estrecha colaboración con las instituciones europeas, pero también con otros bancos centrales de todo el mundo, para responder a la extraordinaria perturbación exógena que afrontó la economía mundial. El BCE asumió su papel en este proceso.

Fráncfort del Meno, abril de 2021

Christine Lagarde

Presidenta

El año en cifras

1 La economía se vio golpeada por la extraordinaria y grave perturbación originada por la pandemia

En 2020, la economía mundial se vio sumida en una recesión profunda, en un contexto de retos sin precedentes. Con todo, la perturbación generada por el COVID-19 fue de carácter más exógeno que el de los factores que causaron las crisis de 2008 y 2011-2012. Mientras que en episodios de crisis anteriores los problemas específicos del sector financiero ocuparon el primer plano, la recesión de 2020 no tuvo su origen en la economía. La propagación del COVID-19 tuvo un impacto muy severo en la actividad económica, inicialmente en China y luego a escala global. El comercio internacional experimentó una contracción pronunciada, el funcionamiento de las cadenas globales de valor se vio seriamente perjudicado y la incertidumbre aumentó de forma vertiginosa en los mercados financieros mundiales.

La economía de la zona del euro también padeció el fuerte impacto de la pandemia. Este impacto fue evidente, por ejemplo, en el consumo, que se contrajo con intensidad en la primera mitad del año como resultado de la imposición generalizada de medidas de confinamiento y de la mayor aversión al riesgo. La producción, en especial la del sector servicios, también se debilitó de forma notable, debido a la falta de demanda y a las restricciones a la actividad. En consecuencia, el PIB real se redujo a un ritmo excepcionalmente rápido en el segundo trimestre del año. Al mismo tiempo, las autoridades monetarias y fiscales actuaron con celeridad y determinación para hacer frente al desplome de la demanda y a los altos niveles de incertidumbre asegurando, entre otras cosas, unas condiciones de financiación favorables y estables, y el acceso continuado a la liquidez. Desde el comienzo de la crisis del COVID-19, las expectativas sobre la profundidad y la duración de la recesión se vieron notablemente afectadas por las perspectivas de disponibilidad de soluciones médicas, en especial de una vacuna. Junto con la enérgica actuación coordinada de las autoridades, a finales del otoño, las noticias positivas sobre los avances en el desarrollo de vacunas propiciaron una recuperación gradual de la confianza. Aunque la evolución del crecimiento siguió siendo volátil en el segundo semestre del año cuando se produjo una nueva ola de contagios, las expectativas de crecimiento se afianzaron y se estabilizaron. La pandemia también incidió con fuerza en la dinámica de los precios. Como consecuencia de la pérdida de impulso de la demanda, del descenso de los precios del petróleo y del debilitamiento de la actividad, la inflación medida por el IAPC descendió durante el año, y a partir de agosto se situó en territorio negativo. Otros factores, como la reducción temporal del IVA en Alemania en la segunda mitad del año, también ejercieron presiones a la baja sobre la inflación. Al mismo tiempo, las expectativas de una sólida recuperación en 2021 y la reversión de factores transitorios, como la citada reducción del IVA en Alemania, sostuvieron las perspectivas de repunte de la inflación. Las contundentes medidas de las autoridades hicieron que las condiciones crediticias y financieras continuaran siendo favorables y contrarrestaron, en gran parte, el endurecimiento de los criterios de concesión del crédito bancario derivado del deterioro del entorno de riesgos. Pese a que las disrupciones en los mercados inducidas por la perturbación de la pandemia provocaron un endurecimiento pronunciado de las condiciones financieras en marzo, la rápida actuación de las autoridades contribuyó a una disminución general de los rendimientos de la deuda pública de la zona del euro en 2020 y, en el segundo semestre del año, a la recuperación paulatina de los precios de las acciones de la zona desde los mínimos registrados durante la pandemia. El período de elevada incertidumbre también dio lugar a una aceleración del crecimiento monetario y crediticio, reflejo de una acusada preferencia por la liquidez y de su acumulación por parte de las empresas y los hogares.

1.1 La pandemia provocó un fuerte desplome económico

El coronavirus provocó la mayor contracción de la economía mundial desde la Gran Depresión, pero las noticias positivas sobre las vacunas dieron lugar a una recuperación gradual de la confianza

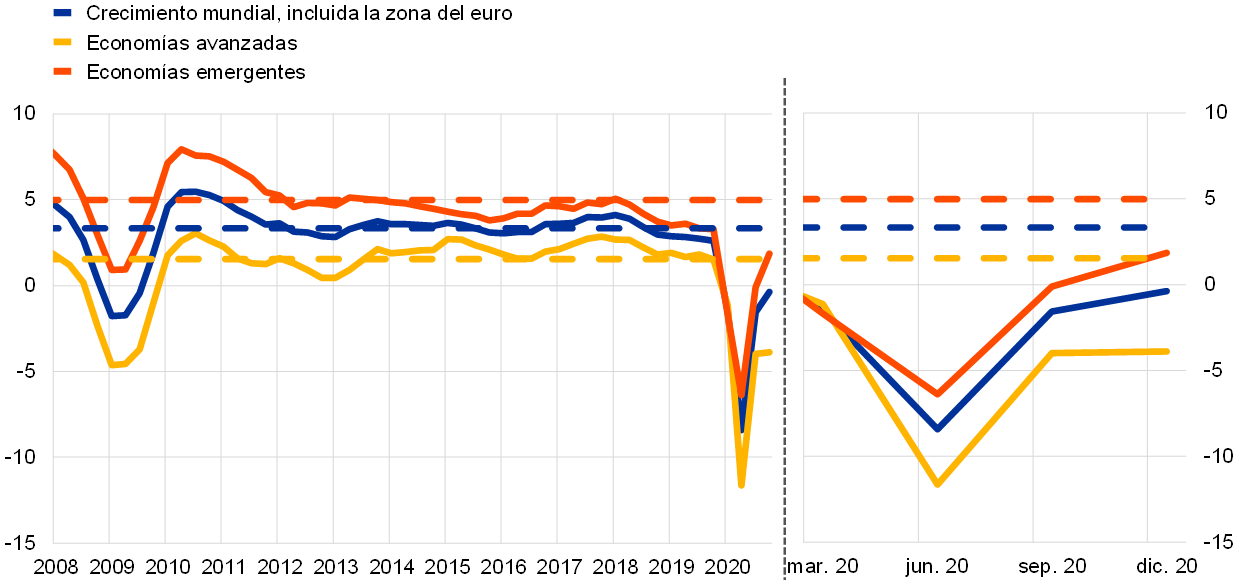

La evolución de la pandemia de COVID-19, junto con las medidas asociadas de contención del virus y las actuaciones de apoyo para amortiguar el impacto económico de la pandemia, fueron los determinantes clave de la tendencia de crecimiento en todo el mundo. La economía mundial se vio golpeada por una fuerte perturbación externa y, en general, los Gobiernos respondieron con contundentes medidas de respaldo dirigidas a mitigar los efectos económicos de la pandemia. Después de registrar un mínimo en el segundo trimestre de 2020, como consecuencia de las medidas adoptadas para contener el virus, la economía mundial empezó a recuperarse en el tercer trimestre, en un contexto en el que la pandemia perdía fuerza, las medidas de contención se relajaban y se publicaban noticias sobre vacunas eficaces. No obstante, la irrupción de la segunda ola y la reintroducción de estrictas medidas de contención en algunas economías avanzadas ralentizaron considerablemente el crecimiento en el último trimestre del año (véase gráfico 1). En las principales economías emergentes, el crecimiento intertrimestral fue negativo en la primera mitad de 2020, pero repuntó de forma pronunciada en el segundo semestre.

Gráfico 1

Crecimiento del PIB mundial

(tasas de variación interanual; datos trimestrales)

Fuentes: Haver Analytics, fuentes nacionales y cálculos del BCE.

Notas: Los agregados regionales se calculan utilizando el PIB ajustado por ponderaciones de la paridad del poder adquisitivo. Las líneas continuas muestran datos hasta el cuarto trimestre de 2020. Las líneas discontinuas indican las medias de largo plazo (primer trimestre de 1999-cuarto trimestre de 2020). Las últimas observaciones corresponden al 25 de febrero de 2021.

La fuerte contracción económica mundial estuvo determinada principalmente por la acusada caída de la producción de los servicios, que se vio considerablemente afectada por las medidas de contención de la pandemia, así como por la contracción del comercio y de la inversión. El crecimiento de la producción de las manufacturas se recuperó con mayor celeridad que los servicios, y se vio favorecido por los planes de estímulo de los Gobiernos, por el aumento de la demanda de productos electrónicos, informáticos y médicos, y por el levantamiento más rápido de las medidas de contención que en el sector servicios, que requiere un mayor grado de interacción personal.

El comercio y la inversión experimentaron una contracción considerable en 2020, debido a las medidas de contención del virus y a las disrupciones en el comercio

Las disrupciones y la incertidumbre asociadas al COVID-19 aumentaron de manera acusada y siguieron siendo considerables, lo que debilitó la economía mundial. La pandemia también alteró el comercio internacional y las cadenas globales de suministro. Estas disrupciones disminuyeron moderadamente en la segunda mitad de 2020 cuando las medidas de contención del virus se relajaron parcialmente. Pese a la firma de la primera fase del acuerdo entre Estados Unidos y China, las tensiones comerciales entre ambos países continuaron siendo elevadas, como mostraron diversos indicadores. En un contexto de fuertes tensiones comerciales, el impacto de la pandemia en la demanda y los aranceles adoptados anteriormente provocaron una caída pronunciada de los flujos comerciales, mientras que la mayor incertidumbre y el deterioro del clima económico frenaron la inversión (véase gráfico 2).

Gráfico 2

Crecimiento del comercio mundial (importaciones reales)

(tasas de variación interanual; datos trimestrales)

Fuentes: Haver Analytics, fuentes nacionales y cálculos del BCE.

Notas: El crecimiento del comercio mundial se define como el crecimiento de las importaciones mundiales, incluida la zona del euro. Las líneas continuas muestran datos hasta el cuarto trimestre de 2020. Las líneas discontinuas indican las medias de largo plazo (cuarto trimestre de 1999-cuarto trimestre de 2020). Las últimas observaciones corresponden al 25 de febrero de 2021.

La inflación subyacente disminuyó menos que la inflación general

La inflación mundial descendió en 2020 como reflejo de la debilidad de la demanda global relacionada con la pandemia (véase gráfico 3) y de la fuerte caída de los precios de muchas materias primas. En los países de la OCDE, la inflación general medida por los precios de consumo se redujo desde una tasa interanual de alrededor del 2 % en el segundo semestre de 2019 hasta el 1,2 % en diciembre de 2020, como consecuencia de la bajada de los precios de la energía y de la moderación de la inflación de los precios de los alimentos. La inflación subyacente (excluidos la energía y los alimentos) disminuyó menos que la inflación general y se situó en torno al 1,6 % al final de 2020.

Gráfico 3

Tasas de inflación medida por los precios de consumo en la OCDE

(tasas de variación interanual; datos mensuales)

Fuente: Organización para la Cooperación y el Desarrollo Económicos (OCDE).

Nota: Las últimas observaciones corresponden a enero de 2021.

Los precios del petróleo fluctuaron, debido a las expectativas de debilidad de la demanda mundial

Los precios del petróleo descendieron de forma acusada en la primera mitad del año tras la fuerte disminución de la demanda mundial, sobre todo porque las restricciones a los desplazamientos y el teletrabajo provocaron una caída del consumo de esta materia prima. El precio del Brent (referencia internacional) experimentó amplias fluctuaciones ―entre 20 dólares (su nivel más bajo en dos décadas) y 70 dólares por barril― en 2020. El precio del West Texas Intermediate (referencia en Estados Unidos) se redujo hasta situarse por debajo de cero durante un breve período en abril.

El euro se apreció frente a las monedas de los socios comerciales de la zona del euro

El euro se apreció en torno a un 7 % en términos efectivos nominales durante 2020. Bilateralmente, esta evolución se debió principalmente a la revalorización de la moneda única frente al dólar estadounidense. El tipo de cambio del euro frente a la libra esterlina también se incrementó, aunque mostró una volatilidad significativa a lo largo del año, sobre todo como resultado de los cambios en las expectativas relacionadas con el Brexit.

Los riesgos para la actividad mundial siguieron orientados a la baja, pero las perspectivas de disponer de una solución médica podrían impulsar la recuperación económica

Al final de 2020, en un contexto de avances positivos en relación con las vacunas contra el COVID-19, las perspectivas de crecimiento global señalaban una fuerte recuperación en 2021. Con todo, estas perspectivas eran muy inciertas y, en general, los riesgos para la actividad mundial siguieron orientados a la baja, dado que el repunte de nuevos contagios y las medidas de contención adicionales adoptadas en economías importantes estaban afectando al ritmo de recuperación[1].

1.2 La economía de la zona del euro evolucionó en paralelo a la economía mundial[2]

Después de que la actividad económica se moderase en 2019, el PIB real de la zona del euro se redujo un 6,6 % en 2020 (véase gráfico 4). La drástica disminución de la actividad económica y la desigual caída a lo largo de 2020 fueron consecuencia del impacto de la perturbación generada por la pandemia de COVID-19 y de las medidas de confinamiento adoptadas para contener la propagación del virus. La primera ola de la pandemia afectó a los países de la zona del euro principalmente entre marzo y abril, a una velocidad y con una intensidad inauditas, y llevó aparejada la aplicación de estrictas medidas de contención al conjunto de la economía en la mayoría de ellos. Como resultado de estas medidas, la actividad económica de la zona del euro se contrajo un 15,3 %, en términos acumulados, en la primera mitad de 2020. La contención de la pandemia y la retirada de las medidas a partir de mayo de 2020 en la mayor parte de los países se tradujo en un fuerte repunte de la actividad en el tercer trimestre. No obstante, para el otoño, la actividad económica comenzó a ralentizarse otra vez, y el nuevo repunte de los contagios dio lugar a una nueva ronda de confinamientos en el último trimestre del año, que, sin embargo, tuvieron un carácter más focalizado que los de la primera ola. Aunque la pandemia fue, ante todo, una perturbación común que golpeó a todas las economías, su impacto económico en los diferentes países de la zona del euro fue también heterogéneo hasta cierto punto, en gran parte debido a los distintos grados de exposición a los sectores más afectados por las medidas de distanciamiento social, y también como reflejo de diferencias en la intensidad de la propia crisis sanitaria, así como del alcance y la naturaleza de las medidas de estímulo implementadas. Al final de 2020 la actividad económica se situaba un 4,9 % por debajo de los niveles previos a la pandemia en la zona del euro y presentaba una heterogeneidad considerable de unos países a otros, con un retroceso del 9,1 % en España y del 3 % en los Países Bajos con respecto a antes de la pandemia.

Gráfico 4

PIB real de la zona del euro

(tasas de variación interanual; contribuciones en puntos porcentuales)

Fuentes: Eurostat y cálculos del BCE.

Nota: Las últimas observaciones corresponden al cuarto trimestre de 2020.

En comparación con episodios recesivos prolongados recientes, como la crisis financiera global de 2008-2009 o la crisis de deuda soberana de la zona del euro de 2011-2012, la recesión que llevó aparejada la pandemia fue más intensa en las fases iniciales. Al mismo tiempo, se observaron sólidas señales y expectativas de recuperación mucho antes que en otras crisis. Ello fue reflejo, principalmente, de la naturaleza exógena de la perturbación generada por el COVID-19, del papel de las oportunas y contundentes medidas de política monetaria y fiscal adoptadas, y de los avances en el desarrollo de vacunas, así como de unos efectos de retroalimentación con el sector financiero muchos más contenidos que en episodios de crisis anteriores, a lo que también contribuyeron las medidas específicas aplicadas por los bancos centrales.

El consumo privado de la zona del euro disminuyó un 8 % en 2020, con una contracción particularmente intensa en la primera mitad del año, principalmente como consecuencia de las medidas de confinamiento. Como las pérdidas de renta real disponible derivadas de los confinamientos se vieron amortiguadas por sustanciales transferencias públicas, la caída del consumo también se tradujo en un incremento acusado de la tasa de ahorro. Cuando las medidas de confinamiento se relajaron de forma significativa en el tercer trimestre de 2020, el consumo privado registró un fuerte repunte, aunque se vio interrumpido en el último trimestre del año durante la segunda ola de la pandemia. Al final de 2020, el consumo privado continuaba por debajo de los niveles previos a la pandemia en el contexto del impacto sufrido por los mercados de trabajo y del alto grado de incertidumbre.

La inversión empresarial también se desplomó en la primera mitad de 2020. Como consecuencia de las medidas de confinamiento aplicadas y de las intensas caídas de ingresos resultantes, las empresas aplazaron sus decisiones de inversión. Además, el deterioro de la demanda interna y mundial siguió lastrando la inversión. En la segunda mitad del año, las perspectivas de inversión empresarial se caracterizaron por un nuevo aumento de la incertidumbre en el contexto de la segunda ola de la pandemia y por la expectativa de una evolución moderada y prolongada, en vista del debilitamiento del entorno exterior, de una demanda final más contenida y del deterioro de los balances de las empresas.

La contribución neta del sector exterior al producto de la zona del euro también fue negativa en 2020. El confinamiento impuesto en China para eliminar el COVID-19 hizo mella en el comercio de la zona del euro a principios del año, y las medidas adoptadas para frenar la propagación del virus en Europa provocaron un desplome tanto de las importaciones como de las exportaciones en el segundo trimestre, aunque estas últimas fueron las más perjudicadas por la suspensión temporal de las actividades empresariales. Durante los meses de verano, la relajación de las restricciones allanó el camino para un repunte de los flujos comerciales, aunque las mejoras fueron menores en los sectores más afectados —viajes, turismo y hostelería—. La nueva ola de la pandemia ralentizó la recuperación del comercio de la zona del euro, que al final del año seguía siendo incompleta.

El impacto del COVID-19 en el crecimiento del producto también fue desigual en los distintos sectores, y los servicios fueron los que más contribuyeron a la caída del valor añadido bruto real, reflejo de su especial exposición a las medidas de distanciamiento social, así como a la composición sectorial de la economía de la zona del euro (véase gráfico 5).

Gráfico 5

Valor añadido bruto real de la zona del euro por actividad económica

(tasas de variación interanual; contribuciones en puntos porcentuales)

Fuente: Eurostat.

Nota: Las últimas observaciones corresponden al cuarto trimestre de 2020.

Los mercados de trabajo de la zona del euro se debilitaron, aunque las políticas públicas contribuyeron a amortiguar el impacto sobre el desempleo

Las pérdidas de empleo se mantuvieron contenidas en 2020, reflejo del impacto de los programas de mantenimiento del empleo

Aunque el crecimiento del empleo también se vio muy afectado por la pandemia, las políticas de empleo determinaron la evolución de los mercados de trabajo en la zona del euro en 2020 (véase gráfico 6). En comparación con la rápida e intensa contracción de la actividad económica, de alrededor del 15 % en la primera mitad de 2020, la caída del empleo fue menor, pero, aun así, también muy sustancial. El empleo total se redujo en unos 5 millones de personas durante el mismo período, con lo que volvió a situarse en los niveles anteriores a 2018. Las medidas de apoyo público adoptadas en los países de la zona del euro contribuyeron a limitar los despidos (para un análisis de los programas de mantenimiento del empleo, véase el recuadro 1). En comparación con crisis económicas y financieras anteriores, los Gobiernos de la zona incluyeron a un mayor número de trabajadores en los programas de mantenimiento del empleo, lo que ayudó de forma notable a contener los despidos, contribuyendo así a proteger el capital humano específico de cada trabajador y cada empresa. Con todo, la tasa de actividad descendió considerablemente durante la crisis provocada por la pandemia y la población activa disminuyó en unos 3 millones de personas en la primera mitad de 2020. El ajuste en curso del mercado de trabajo ha afectado a los trabajadores de manera diferente, debido a la incidencia de la crisis actual en el sector servicios y en las empresas más perjudicadas por las medidas de distanciamiento social y por las restricciones a la movilidad. En concreto, la población activa disminuyó casi un 7 % en el colectivo de trabajadores poco cualificados y un 5,4 % en el caso de los trabajadores de cualificación media, pero de hecho creció un 3,3 % en el de los de alta cualificación.

Gráfico 6

Indicadores del mercado de trabajo

(porcentaje de la población activa; tasa de crecimiento intertrimestral; datos desestacionalizados)

Fuente: Eurostat.

Nota: Las últimas observaciones corresponden al cuarto trimestre de 2020.

La tasa de paro aumentó menos que en recesiones anteriores

El empleo se contrajo un 1,9 % en 2020, mientras que la tasa de paro creció hasta el 8,4 %. La tasa de paro aumentó menos que en recesiones anteriores, como las de 2008-2009 y 2011-2012, también gracias a la oportuna y amplia respuesta de los Gobiernos de la zona del euro. Al mismo tiempo, el crecimiento de la productividad por hora trabajada fue de alrededor del 1 %, en promedio, en 2020 y se vio frenado por la sustancial reducción de las horas trabajadas debido al recurso a los programas de mantenimiento del empleo.

Recuadro 1

El impacto económico del COVID-19 a medio y largo plazo

Los mercados de trabajo de la zona del euro han mostrado bastante capacidad de resistencia a las repercusiones económicas de la pandemia de COVID-19, y se han visto respaldados por políticas económicas ―como los programas de mantenimiento del empleo y los avales para préstamos― que han contribuido a limitar las pérdidas de empleo y a evitar un aumento brusco de la desaparición de empresas como consecuencia de la pandemia. Para impedir que la crisis deje secuelas a largo plazo y para no dificultar la necesaria reestructuración de la economía, el diseño y el calendario de implementación de las estrategias de retirada de estas políticas serán tan importantes como los de los propios paquetes de apoyo. De cara al futuro, las secuelas a largo plazo de la pandemia para la movilidad laboral, así como la creciente adopción de la digitalización, pueden requerir una reasignación sustancial del empleo y de la actividad empresarial.

En una encuesta reciente a empresas líderes de la zona del euro se hizo gran hincapié en cómo la pandemia ha acelerado la adopción de tecnologías digitales, lo que incrementa la productividad pero reduce el empleo en el largo plazo[3]. Al pedir a los encuestados que indicaran, por orden de importancia, hasta tres aspectos en los que la pandemia causaría un impacto a largo plazo en su negocio, los efectos señalados con más frecuencia fueron el mayor uso del teletrabajo y la aceleración del uso de tecnologías digitales. Otros factores ampliamente mencionados fueron una disminución más permanente de los viajes de trabajo y un aumento de las reuniones virtuales, así como el crecimiento del comercio electrónico (o, en las relaciones comerciales entre empresas, de las «ventas virtuales»). Una amplia mayoría de los participantes en la encuesta se mostraron de acuerdo en que la eficiencia y la capacidad de resistencia de su negocio se incrementarían como consecuencia de las lecciones aprendidas durante la pandemia. Alrededor de tres cuartas partes de los encuestados coincidieron en que una proporción sustancialmente más elevada de la plantilla seguiría trabajando a distancia en el largo plazo. Al mismo tiempo, no creían que el teletrabajo reduciría la productividad de los empleados. En este sentido, aunque la menor interacción personal de carácter informal se consideraba un aspecto negativo, también se percibían muchas ventajas, entre ellas el ahorro de tiempo en desplazamientos al lugar de trabajo, la posibilidad de compaginar mejor los compromisos familiares y los profesionales, y la mayor conectividad. En consonancia con estas opiniones, más de la mitad de los entrevistados afirmaron que la productividad de su empresa o sector aumentaría, mientras que casi ninguno pensaba que una repercusión a largo plazo de la pandemia sería una disminución de la productividad. En cambio, más de la mitad preveía un efecto negativo en el empleo a largo plazo, frente a solo aproximadamente el 10 % que anticipaba un impacto positivo. Las opiniones sobre el efecto a largo plazo en las ventas, así como en los precios, costes y salarios, fueron más dispares, aunque, en general, se consideró que sería negativo.

La crisis provocada por la pandemia ha tenido un impacto significativo en el mercado de trabajo de la zona del euro. La reacción de la tasa de paro de la zona (véase la línea de color azul del gráfico A) ha sido tímida si se compara con la contracción de la actividad económica, y no refleja por completo los efectos del COVID-19 en el mercado laboral. Para medir mejor el grado de infrautilización del factor trabajo durante la crisis de la pandemia, la tasa de paro convencional puede ajustarse para reflejar el número de trabajadores desanimados actualmente inactivos (véase la línea de color amarillo del gráfico A). Además, una característica especial de esta crisis ha sido el uso generalizado de programas de mantenimiento del empleo, que han contribuido a proteger puestos de trabajo al tiempo que han reducido las horas trabajadas y han sostenido las rentas de los trabajadores. El número de ocupados acogidos a estos programas se situó en unos 30 millones de personas (alrededor del 19 % de la población activa) en abril de 2020. Por lo tanto, si a la tasa de paro convencional se añaden los trabajadores desanimados y los acogidos a programas de mantenimiento del empleo (véase la línea de color rojo del gráfico A) se obtiene una imagen más representativa de la situación en cuanto a la infrautilización del factor trabajo.

Gráfico A

Indicadores convencionales y no convencionales de paro

(porcentajes)

Fuente: Cálculos del BCE basados en datos de Eurostat[4].

En general, la perturbación generada por el COVID-19 ha incrementado la proporción de empresas en riesgo, lo que podría tener un efecto adicional en el largo plazo en términos de pérdidas de empleo. Tras el fuerte retroceso de la actividad económica registrado en el segundo trimestre de 2020, la recuperación observada durante el tercero apuntaba a que el shock de la pandemia podría ser, en gran medida, de naturaleza temporal. Sin embargo, la segunda oleada de medidas de confinamiento intensificó el riesgo de que se produjeran secuelas a largo plazo en el crecimiento económico y en el empleo. La perturbación del COVID-19 ha incidido de forma heterogénea en los distintos sectores, y su impacto ha sido más débil en las empresas que han aumentado el uso de tecnologías digitales y más intenso en aquellas que requieren la interacción personal. Estas últimas podrían estar expuestas al riesgo de salida del mercado, lo que dependerá de la duración de la pandemia y de si las medidas adoptadas en el ámbito nacional logran limitar y cubrir los déficits de liquidez. La segunda característica distintiva de esta perturbación está relacionada con su carácter exógeno, lo que hace que haya afectado tanto a las empresas productivas como a las improductivas. De hecho, el efecto de «depuración» resultante de la desaparición de empresas menos productivas, que suelen verse más afectadas por una perturbación de productividad, será menor que en crisis anteriores porque la supervivencia de empresas más productivas con problemas transitorios de liquidez también podría estar amenazada[5].

1.3 La respuesta de la política fiscal a la crisis

La pandemia de COVID-19 planteó retos sin precedentes para las finanzas públicas

En 2020, las finanzas públicas estuvieron muy marcadas por la pandemia de COVID-19, que planteó retos sin precedentes a los Gobiernos, pero también suscitó una respuesta contundente. La posición fiscal se vio muy afectada en ambas vertientes de los presupuestos públicos, a través del incremento del gasto necesario para afrontar la crisis y de la disminución de los ingresos fiscales, reflejo de la intensa recesión y de las medidas de gasto dirigidas a las empresas y los hogares. Como resultado, la ratio de déficit de las Administraciones Públicas de la zona del euro aumentó desde el 0,6 % del PIB en 2019 hasta el 8 % del PIB en 2020, según las proyecciones macroeconómicas de los expertos del Eurosistema de diciembre de 2020 (véase gráfico 7). Así pues, como reflejo del firme respaldo económico proporcionado por los Gobiernos, la orientación de la política fiscal[6] pasó de ser ligeramente expansiva en 2019 a adoptar un tono muy acomodaticio —4,8 % del PIB— en 2020, aunque se ha de señalar que la magnitud de la respuesta de la política fiscal y, por tanto, la orientación fiscal, variaron sustancialmente de un país a otro. Sin embargo, en general, la rapidez y el alcance del apoyo prestado por los Gobiernos de la zona del euro pusieron de manifiesto una mayor capacidad de reacción y de coordinación en tiempos de crisis, a lo que contribuyó la activación de la cláusula general de salvaguardia prevista en el Pacto de Estabilidad y Crecimiento.

Gráfico 7

Saldo presupuestario de las Administraciones Públicas y orientación de la política fiscal

(porcentaje del PIB)

Fuentes: Eurostat y cálculos del BCE.

El grueso del gasto adicional estuvo relacionado con los costes directos de la crisis sanitaria o con el apoyo proporcionado a los hogares y a las empresas

Según estimaciones de la Comisión Europea[7], las medidas fiscales adoptadas en respuesta a la pandemia ascendieron al 4,2 % del PIB en 2020 para la zona del euro en su conjunto. El grueso de este gasto adicional estuvo relacionado con los costes públicos directos de la crisis sanitaria o con las medidas de apoyo dirigidas a los hogares y a las empresas (véase gráfico 8). Un objetivo primordial de estas medidas fue preservar el empleo y la capacidad productiva para que, cuando la pandemia remita, la economía se encuentre en una buena posición para recuperarse con rapidez. En consonancia con este objetivo, la mayor parte del apoyo proporcionado a los hogares se canalizó a través de programas de regulación temporal de empleo diseñados para evitar una situación de desempleo masivo, mientras que solo una proporción menor del respaldo se instrumentó mediante trasferencias fiscales directas a las familias[8]. Hacia el final de la primera ola de la pandemia se introdujeron algunas medidas más limitadas para contribuir a la recuperación económica, como recortes de los impuestos indirectos o un aumento de los proyectos de inversión pública. Sin embargo, como la pandemia distó mucho de terminar en 2020, dada la irrupción de una segunda ola en el otoño, es más probable que estas medidas desempeñen un papel destacado en el futuro próximo.

Gráfico 8

Estimación de la composición de las medidas relacionadas con el COVID-19 en 2020

Fuente: Cálculos del BCE basados en los proyectos de planes presupuestarios de 2021.

Los Gobiernos también proporcionaron un importante apoyo de liquidez a la economía

Además de brindar apoyo fiscal a sus economías, los países de la zona del euro proporcionaron considerables avales públicos para préstamos con el fin de reforzar la posición de liquidez de las empresas, en particular a pequeñas y medianas empresas que, con frecuencia, no tienen facilidades de acceso a la financiación externa. Este respaldo en forma de liquidez fue particularmente importante en la combinación de medidas adoptadas en la fase inicial de la crisis, antes de que se introdujeran otros programas de apoyo. En total, estos avales ascendieron a alrededor del 17 % del PIB para la zona del euro en su conjunto[9]. Los avales para préstamos constituyen pasivos contingentes para los Gobiernos y, por tanto, el importe por el que se ejecuten supondrá un incremento del gasto público. Además, muchos Gobiernos también concedieron aplazamientos en el pago de impuestos y proporcionaron préstamos e inyecciones de capital a las empresas. Estas inyecciones y otras medidas de apoyo a la liquidez no suelen recogerse en el saldo presupuestario, pero una parte queda reflejada en la deuda pública.

Los niveles de deuda pública se vieron adversamente afectados, pero los riesgos para la sostenibilidad de la deuda se mantuvieron bastante contenidos

La crisis también llevó a un aumento pronunciado de los niveles de deuda pública en toda la zona del euro. Este aumento se reflejó en las proyecciones macroeconómicas de los expertos del Eurosistema de diciembre de 2020, según las cuales la ratio agregada de deuda en relación con el PIB se habría incrementado de forma acusada y se habría situado en el 98,4 % del PIB en 2020, 14,5 puntos porcentuales por encima de 2019. Además, los Estados contrajeron cuantiosos pasivos contingentes en forma de avales para préstamos. Aunque lograr una reducción sustancial de los niveles de deuda llevará tiempo, no hay indicios de que la sostenibilidad de la deuda pública en la zona del euro vaya a verse comprometida. Esta valoración se basa en la mejora de las expectativas de recuperación en 2021, en especial tras los avances positivos en varias vacunas contra el COVID-19, pero también en las condiciones de financiación, que deberían continuar siendo favorables en el futuro próximo. Asimismo, la actuación fiscal coordinada emprendida a escala de la UE debería tener un efecto estabilizador (en el recuadro 4 se presenta un ejemplo reciente). Con todo, sigue siendo importante que los Estados miembros retornen a unas posiciones fiscales saneadas cuando la actividad económica se haya recuperado.

1.4 La inflación disminuyó notablemente por la caída de los precios del petróleo y la contracción económica[10]

La inflación general de la zona del euro se situó, en promedio, en el 0,3 %, en 2020, frente al 1,2 % de 2019. En términos de los componentes del Índice Armonizado de Precios de Consumo (IAPC), este descenso reflejó, básicamente, la menor contribución de la tasa de variación de los precios de la energía y, en la segunda mitad del año, también de la inflación medida por el IAPC, excluidos la energía y los alimentos (véase gráfico 9). En términos de sus determinantes, el proceso de desinflación tuvo lugar en un contexto de una intensa contracción de la actividad económica que debilitó considerablemente la demanda de los consumidores y planteó importantes riesgos a la baja para las perspectivas económicas. Las presiones desinflacionistas también reflejaron algunos factores específicos de las implicaciones económicas de la pandemia de COVID-19 y las respuestas instrumentadas. Así, por ejemplo, la disminución adicional de la inflación en la segunda mitad del año se debió, en parte, a la caída de los precios de los servicios relacionados con turismo y viajes (en especial, el transporte y la hostelería) —que fueron los más afectados por la crisis— y al impacto de la rebaja temporal del IVA en Alemania.

Gráfico 9

Inflación medida por el IAPC y contribuciones por componentes

(tasas de variación interanual; contribuciones en puntos porcentuales)

Fuentes: Eurostat y cálculos del BCE.

Los componentes volátiles del IAPC evolucionaron, en parte, en direcciones opuestas

La evolución de la tasa de variación de los precios de la energía contribuyó en gran medida a la reducción de la inflación media en 2020 con respecto a 2019, reflejo de la caída de los precios del petróleo al comienzo de la pandemia. En cambio, la contribución de la tasa de variación total de los precios de los alimentos a la inflación medida por el IAPC general aumentó ligeramente en 2020, 0,4 puntos porcentuales, algo por encima de nivel de 2019, debido, sobre todo, al notable incremento temporal de la inflación de los alimentos no elaborados, en particular, en el contexto de la pandemia (con un repunte del 7,6 % en abril de 2020)[11].

La inflación subyacente retrocedió a lo largo de 2020

Los indicadores de la inflación subyacente retrocedieron a lo largo de 2020. La inflación medida por el IAPC, excluidos la energía y los alimentos, se situó, en promedio, en el 0,7 %, frente al 1 % observado en 2019, y en los cuatro últimos meses de 2020 registró un mínimo histórico. La debilidad de la tasa de variación de los precios de los bienes industriales no energéticos y de los servicios contribuyó a moderar la inflación medida por el IAPC, excluidos la energía y los alimentos. La inflación de los bienes industriales no energéticos pasó a ser negativa en agosto de 2020lo y registró un mínimo sin precedentes en diciembre de 2020, mientras que la tasa de variación de los precios de los servicios se situó en un mínimo histórico (0,4 %) en octubre de 2020, aunque aumentó levemente a partir de entonces. La evolución de estos dos componentes se vio afectada por un conjunto común de factores, pero en un grado algo diferente. La apreciación del euro en la segunda mitad del año influyó ligeramente más en la inflación de los bienes industriales no energéticos que en la de los servicios. Lo mismo es aplicable a las modificaciones de los impuestos indirectos, ya que algunos componentes de los servicios, como los alquileres, están exentos de IVA. Los confinamientos y las medidas de contención que se impusieron en el contexto de la pandemia tuvieron un impacto mayor en la tasa de variación de los precios de los servicios, que fue particularmente evidente en la caída de la inflación de las partidas relacionadas con turismo, viajes y ocio. Sin embargo, en términos más generales, la inflación de los precios de los bienes industriales no energéticos y la de los servicios se vieron dominadas sobre todo por el desplome de la demanda provocado por la pandemia que se plasmó en un aumento de la incertidumbre y de la aversión al riesgo, en medidas de contención y en pérdidas de renta y de empleo. Esta dinámica contrarrestó con creces algunos efectos al alza derivados de las disrupciones de oferta en determinados sectores. Además, la pandemia dificultó la recopilación de datos de precios para la elaboración del IAPC. Como resultado, el porcentaje de precios imputados en su elaboración aumentó de manera notable en abril y se redujo posteriormente, y de julio a octubre solo se utilizó en algunos componentes. Este porcentaje volvió a ser elevado en noviembre y en diciembre, aunque fue menor que el observado durante la primavera[12]. También es probable que los efectos de demanda y de oferta hicieran que las contribuciones al consumo de los bienes y servicios individuales fuesen distintas de las utilizadas en la elaboración del IAPC en 2020.

Las presiones de costes de origen interno crecieron

En 2020, las presiones de costes de origen interno, medidas por el avance del deflactor del PIB, aumentaron, en media, a un ritmo superior al promedio registrado en 2019 (véase gráfico 10). En cambio, la tasa de crecimiento interanual de la remuneración por asalariado se redujo con rapidez en 2020 y se situó en el −0,6 %, muy por debajo del valor de 2019. Al mismo tiempo, el avance de la productividad registró una caída aún más acusada que se tradujo en un incremento sustancial de los costes laborales unitarios, lo que contribuyó al avance observado en el deflactor del PIB. El crecimiento de los costes laborales unitarios fue del 4,6 % en 2020, frente al 1,9 % de 2019. Con todo, la evolución del crecimiento de estos costes, del de la productividad y del de la remuneración por asalariado en 2020 se vio afectada por la aplicación generalizada de programas de regulación temporal de empleo, lo que implicó, por ejemplo, que el empleo mantuviese una capacidad de resistencia mucho mayor que el producto o las horas reales trabajadas. También hubo problemas relacionados con el registro estadístico de estos indicadores, lo que hizo que la contribución de los subsidios a la evolución de los costes internos fuese inusualmente elevada y que la dinámica reciente fuera difícil de comparar con la anterior[13]. Por el lado del gasto, estos problemas estadísticos se apreciaron claramente, por ejemplo, en el fuerte incremento de la tasa de crecimiento del deflactor del consumo público en el segundo trimestre.

Gráfico 10

Descomposición del deflactor del PIB

(tasas de variación interanual; contribuciones en puntos porcentuales)

Fuentes: Eurostat y cálculos del BCE.

Las expectativas de inflación a largo plazo se mantuvieron en niveles históricamente bajos

Las expectativas de inflación a largo plazo reflejadas en la encuesta a expertos en previsión económica (EPE) del BCE se mantuvieron en mínimos históricos en 2020, fluctuando entre el 1,6 % y el 1,7 %, después de haber caído hasta esos niveles en el año anterior. Las expectativas de inflación dentro de cinco años obtenidas de la encuesta EPE se situaron en el 1,7 % en el cuarto trimestre de 2020, sin variación con respecto al cuarto trimestre de 2019. Los indicadores de mercado de las expectativas de inflación a largo plazo, en particular el tipo swap de inflación a cinco años dentro de cinco años, mostraron una volatilidad notable a lo largo del año. Este último tipo disminuyó drásticamente al comienzo de la pandemia y registró su nivel más bajo al final del primer trimestre de 2020 (el 23 de marzo se situó en el 0,7 %), antes de recuperarse y estabilizarse en niveles próximos a los observados con anterioridad a la pandemia hacia finales de año (el 31 de diciembre alcanzó el 1,3 %). Con todo, los indicadores de mercado de las expectativas de inflación a largo plazo siguieron siendo muy moderados.

1.5 La enérgica actuación de las autoridades permitió mantener unas condiciones crediticias y de financiación favorables

Los rendimientos de la deuda pública de la zona del euro disminuyeron en 2020 en el contexto de una respuesta decidida de las políticas monetaria y fiscal a la crisis

La pandemia de COVID-19 provocó un rápido deterioro de las perspectivas económicas nacionales y mundiales, así como un fuerte aumento de los diferenciales soberanos en un entorno de endurecimiento general de las condiciones financieras. Para contrarrestar el impacto de la perturbación generada por la pandemia en la economía y en la inflación, y ante los riesgos emergentes para la estabilidad financiera y para el correcto funcionamiento de la transmisión de la política monetaria, las autoridades monetarias y fiscales respondieron con celeridad y determinación (véase sección 2.1). Por lo tanto, contrarrestaron con efectividad el tensionamiento de las condiciones financieras provocado por la perturbación y contribuyeron, en particular, a la disminución de los tipos de interés libres de riesgo a largo plazo, así como a la reducción con respecto a los máximos de la pandemia de los diferenciales de rendimiento de la deuda pública a diez años de los países de la zona del euro frente al tipo swap del eonia a diez años. Como resultado, la media ponderada por el PIB de los rendimientos de la deuda pública a diez años de la zona se redujo 50 puntos básicos entre el 1 de enero de 2020 y el 31 de diciembre de 2020, cuando se situó en el -0,23 % (véase gráfico 11).

Gráfico 11

Rendimientos a largo plazo de la zona del euro y de Estados Unidos

(porcentajes; datos diarios)

Fuentes: Bloomberg, Thomson Reuters Datastream y cálculos del BCE.

Notas: Los datos de la zona del euro se refieren a la media ponderada por el PIB de los rendimientos de la deuda pública a diez años y del tipo swap del eonia (OIS, por sus siglas en inglés) a diez años. Las últimas observaciones corresponden al 31 de diciembre de 2020.

Pese a la recuperación de los precios con respecto a los mínimos de la pandemia, las cotizaciones de las acciones de la zona del euro se mantuvieron por debajo de los niveles registrados a principios de 2020

Tras desplomarse a mediados de marzo, las cotizaciones bursátiles experimentaron una recuperación gradual, pero continuada, como consecuencia del repunte de la actividad y del afianzamiento de las expectativas de crecimiento, respaldadas por las políticas monetaria y fiscal, y por las noticias alentadoras sobre las posibles vacunas, lo que probablemente redujo las primas de riesgo de las acciones y sostuvo las expectativas de los mercados de un repunte de los beneficios. Por tanto, esta evolución se diferenció bastante de la corrección más intensa y, sobre todo, más prolongada, que se produjo en el mercado de renta variable a raíz de la crisis financiera de 2008-2009. Al mismo tiempo, los precios de las acciones de la zona del euro mostraron distintas evoluciones sectoriales en relación con los respectivos niveles de finales de 2019. El índice amplio de los precios de las acciones de las sociedades no financieras de la zona del euro cerró el año ligeramente por encima de los niveles observados al final de 2019, mientras que las cotizaciones del sector bancario de la zona descendieron de forma más acusada y se mantuvieron alrededor de un 24 % por debajo de esas cotas (véase gráfico 12).

Gráfico 12

Índices bursátiles de la zona del euro y de Estados Unidos

(índice: 1 de enero de 2019 = 100)

Fuentes: Bloomberg, Thomson Reuters Datastream y cálculos del BCE.

Notas: Para la zona del euro se muestran los índices EURO STOXX Banks (entidades de crédito) y Datastream (sociedades no financieras), y para Estados Unidos, el S&P Banks (entidades de crédito) y Datastream (sociedades no financieras).

Las últimas observaciones corresponden al 31 de diciembre de 2020.

La financiación bancaria y la emisión de valores representativos de deuda de las sociedades no financieras aumentaron

En 2020, los flujos de financiación externa de las sociedades no financieras aumentaron con respecto al año anterior, pero se mantuvieron por debajo del máximo más reciente, registrado en 2017 (véase gráfico 13). Durante 2020, los tipos de interés de los préstamos bancarios permanecieron prácticamente estables en torno a sus mínimos históricos, en línea con la evolución de los tipos de mercado. Al mismo tiempo, se observó un crecimiento pronunciado de la financiación bancaria de las sociedades no financieras y de su emisión de valores representativos de deuda, que fue reflejo de unas necesidades de liquidez extraordinariamente elevadas a la luz de la acusada contracción económica y de las intensas caídas de las ventas y de los flujos de efectivo de las empresas. La emisión neta de acciones cotizadas fue negativa, lo que puede explicarse principalmente por una exclusión de cotización en el segundo trimestre de 2020. En cambio, la emisión neta de acciones no cotizadas y de otras participaciones fue robusta, incluso después de corregir por el impacto de la exclusión, también debido, probablemente, a las inyecciones de capital efectuadas para hacer frente a las pérdidas. Por último, el uso de otras fuentes de financiación —como los préstamos entre empresas relacionadas y el crédito comercial— se mantuvo estable, en general.

Gráfico 13

Flujos netos de financiación externa de las sociedades no financieras de la zona del euro

(flujos interanuales; mm de euros)

Fuentes: Eurostat y BCE.

Notas: «Otros préstamos» incluye préstamos de entidades distintas de IFM (otros intermediarios financieros, fondos de pensiones y empresas de seguros) y del resto del mundo. Los «préstamos de las IFM» y los «otros préstamos» están corregidos por titulizaciones y otras transferencias. «Otros» es la diferencia entre el total y los instrumentos incluidos en el gráfico, y comprende préstamos entre empresas relacionadas y crédito comercial. Las últimas observaciones corresponden al tercer trimestre de 2020.

El crecimiento monetario y de los préstamos se aceleró en respuesta a la crisis del COVID-19

El crecimiento del agregado monetario amplio aumentó de forma acusada en respuesta a la crisis del COVID-19 (véase gráfico 14), impulsado principalmente por el agregado monetario estrecho M1. Esta aceleración fue consecuencia de la acumulación de colchones de liquidez por parte de las empresas y los hogares en un contexto de mayor incertidumbre, pero también, en el caso de los hogares, de cierto ahorro forzoso, debido a las menores oportunidades de consumo. El factor impulsor de la creación de dinero fue la expansión del crédito interno, tanto del concedido al sector privado como a los Gobiernos, que en este último caso reflejó sobre todo las compras de activos por parte del Eurosistema. Las oportunas e importantes medidas adoptadas por las autoridades monetarias, fiscales y supervisoras han garantizado el flujo de crédito a la economía de la zona del euro en términos favorables.

Gráfico 14

M3 y préstamos al sector privado

(tasas de variación interanual; datos desestacionalizados y ajustados de efectos de calendario)

Fuentes: Eurostat y BCE.

Nota: Las últimas observaciones corresponden a diciembre de 2020.

La mayor percepción de riesgos de las entidades de crédito propició el endurecimiento de los criterios de concesión de los préstamos

Aunque, en general, las condiciones de financiación bancaria fueron favorables durante el año, la encuesta sobre préstamos bancarios en la zona del euro mostró que las entidades de crédito endurecieron los criterios de concesión de préstamos a empresas en la segunda mitad de 2020. Ello se debió principalmente a la mayor percepción de riesgos de las entidades asociada al impacto de la pandemia en las perspectivas de solvencia de los prestatarios. Al mismo tiempo, las entidades de crédito indicaron que las adquisiciones de activos efectuadas al amparo del programa de compra de activos y del programa de compras de emergencia frente a la pandemia, así como la tercera serie de operaciones de financiación a plazo más largo con objetivo específico —sobre todo tras los reajustes de marzo y abril—, habían contribuido a mejorar su posición de liquidez y sus condiciones de financiación en los mercados. Estas medidas, junto con las introducidas por los Gobiernos, como los avales públicos para préstamos y las moratorias, evitaron un endurecimiento más pronunciado de los criterios de aprobación.

2 Política monetaria: mantenimiento de unas condiciones de financiación favorables

El BCE relajó de forma sustancial la orientación de la política monetaria a lo largo de 2020, con el fin de contrarrestar el impacto negativo de la pandemia de COVID-19 en la economía de la zona del euro. El amplio conjunto de medidas implementadas y sus posteriores recalibraciones mitigaron la amenaza de que se produjeran restricciones de liquidez y de crédito al mantener unas condiciones holgadas de liquidez en el sistema bancario, protegieron el flujo de crédito a la economía real y preservaron el tono acomodaticio de la política monetaria evitando un endurecimiento procíclico de las condiciones de financiación. En 2020, la respuesta de la política monetaria fue crucial para estabilizar los mercados y contribuyó a hacer frente a los importantes riesgos originados por la rápida propagación del virus para el mecanismo de transmisión de la política monetaria, para las perspectivas económicas de la zona del euro y, en última instancia, para el objetivo de estabilidad de precios del BCE. El tamaño del balance del Eurosistema alcanzó un máximo histórico de 7 billones de euros en 2020, 2,3 billones de euros más que al cierre del ejercicio anterior. Al final de 2020, los activos relacionados con operaciones de política monetaria representaban el 79 % de los activos totales en el balance del Eurosistema. El marco de gestión de riesgos del BCE siguió reduciendo los riesgos asociados al elevado tamaño del balance.

2.1 La respuesta de política monetaria del BCE a la situación de emergencia generada por la pandemia fue crucial para sostener la recuperación económica y las perspectivas de inflación[14]

La respuesta inicial del BCE a la pandemia de COVID-19

El clima de cauto optimismo imperante a principios de año se vio bruscamente interrumpido por el COVID-19

La información disponible a principios de año señalaba un avance continuado, pero moderado, de la economía de la zona del euro. Pese a que la debilidad del comercio internacional seguía lastrando el crecimiento, en un contexto de incertidumbre global, la conjunción de mejoras del empleo y subidas salariales, la orientación ligeramente expansiva de las políticas fiscales en la zona del euro y el avance sostenido ―aunque algo más lento― de la actividad mundial sustentaron la economía de la zona del euro. A pesar de que la inflación continuó siendo, en general, débil, se observaron señales de un alza moderada de la inflación subyacente en línea con las expectativas. Las medidas de política monetaria adoptadas en 2019 estaban apuntalando unas condiciones de financiación favorables, contribuyendo así a la expansión económica de la zona, a la acumulación de presiones inflacionistas internas y a la convergencia de la inflación hacia el objetivo a medio plazo del Consejo de Gobierno.

En su reunión de enero de 2020, el Consejo de Gobierno decidió iniciar una revisión de la estrategia de política monetaria del BCE. Desde su última revisión de la estrategia, las economías de la zona del euro y mundial han experimentado cambios estructurales profundos. La tendencia a la baja del crecimiento, relacionada con el descenso de la productividad y el envejecimiento de la población, junto con el legado de la crisis financiera, han presionado a la baja los tipos de interés, reduciendo el margen del BCE y de otros bancos centrales para relajar la política monetaria con instrumentos convencionales frente a acontecimientos cíclicos adversos. Por otra parte, hacer frente a bajos niveles de inflación es distinto del reto histórico de abordar niveles de inflación elevados. Las amenazas para la sostenibilidad del medio ambiente, la rápida digitalización, la globalización y la evolución de las estructuras financieras han transformado en mayor medida el entorno en el que opera la política monetaria, incluida la dinámica de la inflación. Frente a estos retos, el Consejo de Gobierno decidió iniciar una revisión de su estrategia de política monetaria, respetando plenamente el mandato de estabilidad de precios del BCE consagrado en el Tratado (véase recuadro 2).

El clima de cauto optimismo imperante a principios de año se vio bruscamente interrumpido a finales de febrero por la irrupción y la propagación global del COVID-19. Aunque la magnitud y la duración de la revisión a la baja de las perspectivas de crecimiento eran inciertas, se fue haciendo evidente que la pandemia tendría un impacto importante en la economía de la zona del euro. Aunque se consideró que las disrupciones en las cadenas globales de suministro podrían ejercer algunas presiones al alza sobre la inflación de la zona del euro, se esperaba que estas se vieran dominadas por la contención de la inflación derivada de una mayor debilidad de la demanda. Además, el acusado deterioro de la percepción de riesgo provocó un fuerte endurecimiento de las condiciones financieras y de financiación bancaria, lo que ―junto con la moderada apreciación del tipo de cambio del euro― amenazaba con añadir presiones a la baja sobre la inflación.

Fue necesario adoptar un amplio paquete de medidas de política monetaria

En este contexto, en su reunión de política monetaria celebrada el 12 de marzo de 2020, el Consejo de Gobierno decidió que era necesario adoptar un amplio paquete de medidas de política monetaria. El objetivo de las medidas era, por un lado, mitigar la amenaza de que se produjeran restricciones de liquidez y de crédito manteniendo unas condiciones holgadas de liquidez en el sistema bancario y facilitando el flujo de crédito a la economía real y, por otro, preservar el tono acomodaticio de la política monetaria evitando un endurecimiento procíclico de las condiciones de financiación en la economía.

En concreto, el Consejo de Gobierno decidió llevar a cabo operaciones de financiación a plazo más largo (OFPML) adicionales con un tipo de interés igual al tipo aplicable a la facilidad de depósito. Asimismo, acordó aplicar unas condiciones considerablemente más favorables a todas las operaciones de la tercera serie de operaciones de financiación a plazo más largo con objetivo específico (TLTRO III, por sus siglas en inglés) durante el período comprendido entre junio de 2020 y junio de 2021. El tipo de interés de las TLTRO III se redujo 25 puntos básicos, y podría ser tan bajo como el tipo de interés medio aplicable a la facilidad de depósito en el citado período menos 25 puntos básicos en todas las operaciones TLTRO III vigentes durante ese período. Además, el importe máximo total de la financiación que podrían obtener las entidades de contrapartida en las operaciones TLTRO III se incrementó hasta el 50 % de sus préstamos computables. Por lo tanto, en la práctica, las OFPML adicionales permitirían que las entidades de crédito se beneficiaran inmediatamente de unas condiciones de financiación muy favorables y proporcionarían financiación puente hasta que comenzaran a realizarse las operaciones TLTRO III recalibradas, que tenían por objeto relajar las condiciones de financiación de las entidades de manera más sostenible a fin de apoyar los flujos de crédito a los sectores afectados e impedir una contracción de la oferta de crédito.

Asimismo, el Consejo de Gobierno decidió realizar con carácter temporal compras netas de activos por valor de 120 mm de euros adicionales en el marco del programa de compra de activos (APP, por sus siglas en inglés) hasta final de año, lo que aseguraría una fuerte contribución de los programas de compras del sector privado. La limitación de la dotación adicional al año natural en curso se consideró una respuesta adecuada a una perturbación que se pensó que sería transitoria. Junto con el APP vigente, estas compras temporales estaban orientadas a sostener unas condiciones de financiación favorables para la economía real en momentos de aumento de la incertidumbre.

En la semana siguiente a la reunión de marzo de 2020 del Consejo de Gobierno, la situación empeoró significativamente por la rápida propagación del COVID-19, y casi todos los países de la zona del euro impusieron medidas de contención de amplio alcance. Los mercados financieros registraron una volatilidad extrema y se detectaron señales de graves perturbaciones como consecuencia de la falta de liquidez y de la paralización de la actividad en los mercados, así como de la creciente fragmentación. Todo ello provocó un endurecimiento acusado de las condiciones de financiación que podría haber dificultado la transmisión fluida de la política monetaria del BCE en todos los países de la zona del euro y poner en peligro la estabilidad de precios.

En vista de este rápido deterioro de la situación, el 18 de marzo de 2020, el Consejo de Gobierno decidió que era precisa una respuesta más contundente de la política monetaria para estabilizar los mercados y contrarrestar el acusado endurecimiento de las condiciones financieras. El objetivo de esta respuesta era paliar los graves riesgos originados por la pandemia para las perspectivas de la economía de la zona del euro, para el mecanismo de transmisión de la política monetaria y, en última instancia, para el objetivo de estabilidad de precios del BCE. El Consejo de Gobierno anunció las siguientes medidas adicionales.

El Consejo de Gobierno decidió poner en marcha un nuevo programa temporal de compra de valores, el programa de compras de emergencia frente a la pandemia

En primer lugar, decidió poner en marcha un nuevo programa temporal de compra de valores, el programa de compras de emergencia frente a la pandemia (PEPP, por sus siglas en inglés). En este programa, con una dotación total de 750 mm de euros, se incluirían todas las categorías de activos admisibles en el APP. Además, el Consejo de Gobierno amplió el conjunto de activos admisibles en el programa de compras de bonos corporativos (CSPP, por sus siglas en inglés) para incluir el papel comercial no financiero, con lo que podrían adquirirse instrumentos de renta fija negociables con plazo de vencimiento inicial inferior a un año si su vida residual era, como mínimo, de 28 días en el momento de la adquisición. La ampliación de los activos admisibles brindaría apoyo a la situación de financiación de las empresas, proporcionando así una ayuda crucial a una parte de la economía que estaba resultando duramente golpeada por los efectos del virus. En las compras que se realizarían en el marco del PEPP, el Consejo de Gobierno acordó también conceder una exención del cumplimiento de los requisitos de admisión a los valores de renta fija emitidos por la República Helénica. Asimismo, el Consejo de Gobierno decidió que los valores del sector público con vencimiento residual inferior a un año, pero de al menos 70 días, podrían ser adquiridos en el PEPP, debido a su carácter temporal.

El PEPP se diseñó para cumplir una doble función. En primer lugar, junto con los demás componentes del marco de la política monetaria, el objetivo de este programa era proporcionar el grado de acomodación monetaria necesario para asegurar que la estabilidad de precios a medio plazo quedara protegida, contribuyendo así a que la economía se recuperara de la crisis generada por la pandemia. En segundo lugar, las compras del PEPP se llevarían cabo con flexibilidad, permitiendo fluctuaciones en la distribución de los flujos de adquisición a lo largo del tiempo entre las distintas clases de activos y entre jurisdicciones. La flexibilidad inherente al diseño del programa garantizó que el PEPP desempeñara un papel estabilizador de los mercados con eficiencia, sobre todo en vista de la elevada incertidumbre asociada a los efectos de la pandemia observada en los distintos mercados de activos y países de la zona del euro.

Además, en esa misma reunión, el Consejo de Gobierno anunció que relajaría temporalmente los criterios aplicables a los activos de garantía ajustando los principales parámetros de riesgo del sistema de activos de garantía para asegurar que las entidades de contrapartida pudieran seguir participando plenamente en las operaciones de crédito del Eurosistema. Más en concreto, posteriormente, el Consejo de Gobierno adoptó dos paquetes de medidas temporales de flexibilización de los criterios de admisión de los activos de garantía. El primer conjunto de medidas, anunciadas el 7 de abril de 2020, tenían por objeto que las entidades de contrapartida del Eurosistema pudieran disponer de activos admisibles para participar en las operaciones de provisión de liquidez, como las TLTRO III. El 22 de abril de 2020, el Consejo de Gobierno acordó seguir aceptando activos negociables y a los emisores de dichos activos que a fecha de 7 de abril de 2020 cumplían los requisitos mínimos de calidad crediticia en el caso de que sus calificaciones crediticias se rebajaran, siempre que las calificaciones se mantuvieran por encima de un nivel determinado de calidad crediticia y todos los demás criterios de admisión se siguiesen cumpliendo. Esta medida iba dirigida a mitigar el efecto de posibles rebajas de las calificaciones sobre la disponibilidad de activos de garantía y a evitar posibles dinámicas de carácter procíclico.

Cuando se celebró la reunión de política monetaria del Consejo de Gobierno de abril de 2020, la situación económica seguía deteriorándose con rapidez mientras la actividad económica se contraía y las condiciones del mercado de trabajo empeoraban de manera perceptible. Las medidas adoptadas para contener la propagación del virus habían paralizado gran parte de la actividad económica en la zona del euro y en todo el mundo. Aunque el alcance completo y la duración de las secuelas de la pandemia en la economía todavía eran difíciles de predecir, en esos momentos era evidente que la economía de la zona del euro se encaminaba hacia un retroceso de la actividad económica a una velocidad y de una magnitud sin precedentes en la historia reciente.

El empeoramiento de las perspectivas económicas, unido a la fuerte caída de los precios del petróleo y a las menores expectativas de inflación, introdujeron importantes riesgos a la baja para las perspectivas de inflación de la zona del euro. Por consiguiente, en abril de 2020, el Consejo de Gobierno decidió seguir reforzando sus medidas de apoyo a los hogares y las empresas. En concreto, acordó relajar adicionalmente las condiciones de las TLTRO III y redujo el tipo de interés de esas operaciones durante el período comprendido entre junio de 2020 y junio de 2021, en el que se aplicaría un tipo 50 puntos básicos por debajo del tipo de interés medio aplicable a las operaciones principales de financiación del Eurosistema vigentes durante ese período. Asimismo, para las entidades de contrapartida para las que la variación neta de sus préstamos computables alcanzara el umbral de concesión de préstamos, el tipo de interés durante el período comprendido entre junio de 2020 y junio de 2021 sería 50 puntos básicos inferior al tipo de interés medio de la facilidad de depósito durante ese período. Además, el Consejo de Gobierno decidió llevar a cabo una nueva serie de operaciones de financiación a plazo más largo sin objetivo específico de emergencia frente a la pandemia (PELTRO, por sus siglas en inglés) para inyectar liquidez al sistema financiero de la zona del euro y contribuir a mantener el buen funcionamiento de los mercados monetarios ofreciendo un mecanismo eficaz de respaldo de la liquidez. Por último, a lo largo de marzo y abril de 2020, el BCE también estableció líneas swap y repo de carácter temporal con bancos centrales de países no pertenecientes a la zona del euro, y en junio de 2020 activó una facilidad repo del Eurosistema para bancos centrales (EUREP) de naturaleza temporal, con el fin de mejorar la provisión de liquidez en euros fuera de la zona y evitar efectos de retorno (spillback effects) en los mercados financieros de la zona del euro.

Recalibración de la orientación de la política monetaria en junio

La información disponible confirmó que la economía de la zona del euro estaba experimentando una contracción sin precedentes

En junio, la información disponible confirmó que la economía de la zona del euro estaba experimentando una contracción sin precedentes como resultado de la pandemia y de las medidas adoptadas para contenerla. Las graves pérdidas de puestos de trabajo y de ingresos, junto con la incertidumbre excepcionalmente elevada sobre las perspectivas económicas, se tradujeron en una caída significativa del gasto en consumo y de la inversión. Pese a que los datos procedentes de las encuestas y los indicadores en tiempo real habían mostrado signos de que la actividad económica había tocado fondo en paralelo a la retirada gradual de las medidas de contención, la mejora observada hasta ese momento fue leve en comparación con la velocidad del desplome de los indicadores en los dos meses precedentes. Aunque las proyecciones macroeconómicas de los expertos del Eurosistema de junio 2020 se vieron sujetas a un grado extraordinariamente elevado de incertidumbre, preveían una contracción récord de la actividad económica en el segundo trimestre del año. Se esperaba que las presiones sobre los precios siguieran siendo débiles, debido al fuerte retroceso del PIB real y al consiguiente aumento significativo de la capacidad productiva sin utilizar. Las proyecciones de junio de 2020 incluyeron una sustancial revisión a la baja tanto del nivel de actividad económica como de las perspectivas de inflación durante todo el horizonte de proyección. Concretamente, la inflación se redujo del 1,6 % previsto al final del horizonte contemplado en las proyecciones macroeconómicas del Eurosistema de diciembre de 2019, al 1,3 % en las de junio de 2020.

El Consejo de Gobierno decidió incrementar la dotación del PEPP en 600 mm de euros hasta un total de 1.350 mm de euros

En ese contexto, el Consejo de Gobierno decidió adoptar una serie de medidas de política monetaria adicionales para dar apoyo a la economía durante su reapertura gradual y salvaguardar la estabilidad de precios a medio plazo. En concreto, acordó incrementar la dotación del PEPP en 600 mm de euros hasta un total de 1.350 mm de euros, con el fin de ampliar el horizonte de las compras netas en el marco del programa al menos hasta el final de junio de 2021, así como seguir reinvirtiendo el principal de los valores adquiridos en el marco del PEPP que fueran venciendo al menos hasta el final de 2022[15]. La recalibración del PEPP tenía por objeto relajar en mayor medida la orientación de la política monetaria y, de ese modo, contribuir a que las condiciones de financiación continuaran siendo favorables para todos los sectores y jurisdicciones, así como, en última instancia, asegurar el avance de la inflación hacia el objetivo del Consejo de Gobierno de forma sostenida.

Durante el verano, la información disponible señalaba un fuerte repunte de la actividad económica, debido principalmente a la relajación de las medidas de contención. Sin embargo, la recuperación fue asimétrica y más intensa en el sector de manufacturas que en el de servicios, y los niveles de actividad se mantuvieron muy por debajo de los registrados antes de la pandemia. Los bajos precios de la energía y las débiles presiones inflacionistas siguieron frenando la inflación general, en un contexto de atonía de la demanda y de holgura significativa en el mercado de trabajo.

Recalibración de la orientación de la política monetaria en diciembre

Tras un intenso repunte ―aunque parcial y desigual― de la actividad económica durante los meses de verano, la recuperación de la zona del euro fue perdiendo impulso

En otoño se fue haciendo cada vez más evidente que, tras un intenso repunte ―aunque parcial y desigual― de la actividad durante los meses de verano, la recuperación de la economía de la zona del euro estaba perdiendo impulso a una velocidad mayor de la esperada. El aumento de los contagios por COVID-19 y las medidas de contención asociadas volvieron a plantear retos para la salud pública y para las perspectivas de crecimiento de la economía mundial y de la zona del euro. La inflación continuaba en niveles muy bajos, en un entorno de atonía de la demanda y elevada holgura en los mercados de trabajo y de productos. En conjunto, los datos más recientes señalaban un impacto de la pandemia en la economía más pronunciado a corto plazo y una debilidad de la inflación más prolongada de lo previsto. En consecuencia, en octubre de 2020, el Consejo de Gobierno indicó que en su próxima reunión de diciembre de 2020 ajustaría sus instrumentos, según procediese, para responder al curso de la situación y asegurar que las condiciones de financiación continuaran siendo favorables a fin de apoyar la recuperación económica y contrarrestar el impacto negativo de la pandemia en la senda de inflación proyectada.

Cuando se celebró la reunión del Consejo de Gobierno de diciembre de 2020, los datos disponibles y las proyecciones macroeconómicas de los expertos del Eurosistema sugerían un impacto de la pandemia en la economía más pronunciado a corto plazo y una inflación débil más prolongada de lo previsto. El recrudecimiento de la pandemia estaba restringiendo significativamente la actividad económica mundial y de la zona del euro, que se esperaba que se contrajese durante el cuarto trimestre de 2020. Se esperaba que la inflación general se mantuviera en territorio negativo durante más tiempo del previsto, los indicadores de la inflación subyacente estaban descendiendo y se preveía que las presiones inflacionistas siguieran siendo moderadas, debido a la debilidad de la demanda, a las menores presiones salariales y a la apreciación del euro durante la primavera y el verano de 2020.

En vista de las consecuencias económicas de la reactivación de la pandemia, el Consejo de Gobierno recalibró sus instrumentos de política monetaria.

El Consejo de Gobierno decidió incrementar la dotación del PEPP en 500 mm de euros hasta un total de 1.850 mm de euros

El Consejo de Gobierno decidió incrementar la dotación del PEPP en 500 mm de euros hasta un total de 1.850 mm de euros, ampliar el horizonte de las compras netas en el marco del PEPP al menos hasta finales de marzo de 2022 y seguir reinvirtiendo el principal de los valores adquiridos en el marco del PEPP que fueran venciendo al menos hasta finales de 2023. Las compras continuarían realizándose con flexibilidad a lo largo del tiempo de acuerdo con las condiciones de mercado, entre distintas clases de activos y entre jurisdicciones, con vistas a evitar un endurecimiento de las condiciones de financiación que impidiera contrarrestar el impacto a la baja de la pandemia en la senda de inflación proyectada y respaldar la transmisión fluida de la política monetaria. El Consejo de Gobierno anunció también que, si las condiciones de financiación favorables pudieran mantenerse con unos flujos de compras de activos que no agotaran la dotación del PEPP durante el horizonte de las compras netas del programa, no sería necesario utilizarla íntegramente. Asimismo, esta dotación podría incrementarse si fuera necesario para mantener unas condiciones de financiación favorables, con el fin de contribuir a paliar el efecto de la perturbación originada por la pandemia en la senda de la inflación.

Además, el Consejo de Gobierno decidió reajustar las condiciones de las operaciones TLTRO III. En concreto, anunció que ampliaría en doce meses, hasta junio de 2022, el período durante el que se aplicarían condiciones considerablemente más favorables, que efectuaría tres operaciones adicionales durante 2021 y que aumentaría el importe total que las entidades de contrapartida podrían obtener del 50 % al 55 % de sus préstamos computables.

Por último, el Consejo de Gobierno acordó extender, hasta junio de 2022, la duración de las medidas de flexibilización de los criterios de admisión de activos de garantía adoptadas en abril de 2020, realizar cuatro PELTRO adicionales en 2021, ampliar, hasta marzo de 2022, todas las líneas swap y repo de carácter temporal con bancos centrales de países no pertenecientes a la zona del euro, así como la facilidad repo para bancos centrales (EUREP), y seguir ejecutando todas las operaciones regulares de financiación mediante subastas a tipo de interés fijo con adjudicación plena en las condiciones vigentes mientras fuera necesario.

Las medidas de política monetaria adoptadas tenían por objeto contribuir a mantener unas condiciones de financiación favorables durante el período de la pandemia