Proiecțiile macroeconomice pentru zona euro ale experților Eurosistemului, decembrie 2019

Prezentare generală

După creșterea scăzută înregistrată în trimestrele II și III 2019, se anticipează că avansul PIB real se va menține redus pe termen scurt. Indicatorii de încredere economică s-au deteriorat, reflectând cu precădere evoluția în continuare modestă a schimburilor comerciale internaționale într-un context caracterizat de incertitudini globale persistente (legate de intensificarea protecționismului, de posibilitatea unei încetiniri mai pronunțate a creșterii economice în China și de un Brexit fără acord). Cu toate acestea, cei mai recenți indicatori privind sectorul prelucrător indică o relativă stabilizare, în timp ce încrederea în sectorul construcțiilor și cea a consumatorilor au manifestat un grad mai ridicat de reziliență, iar situația pe piața forței de muncă rămâne favorabilă. Pe termen mai lung, condițiile foarte favorabile de finanțare (sprijinite de orientarea deosebit de acomodativă a politicii monetare a BCE), ipoteza privind un Brexit ordonat și o relativă disipare a altor incertitudini globale, redresarea progresivă asociată a cererii externe și relaxarea fiscală semnificativă ar trebui să sprijine o redresare susținută a creșterii pe termen mediu. Pe ansamblu, dinamica PIB real este proiectată să se reducă ușor la 1,1% în 2020, urmând să se intensifice la 1,4% în 2021 și 2022. Comparativ cu proiecțiile din luna septembrie 2019, creșterea a fost revizuită în sens descendent cu 0,1 puncte procentuale în 2020, în condițiile în care impactul revizuirilor semnificative în sens descendent ale cererii externe este numai parțial compensat de cel al unor politici fiscale și monetare mai favorabile și al deprecierii euro în termeni efectivi.

După moderarea consemnată în anul 2019, se anticipează încetinirea în continuare a inflației IAPC în 2020, urmată de o intensificare graduală la 1,6% până în 2022. Profilul inflației totale în trimestrele următoare va fi puternic afectat de efectele de bază ale dinamicii prețurilor produselor energetice. După creșterea înregistrată la sfârșitul anului 2019, se estimează că inflația IAPC exclusiv produse energetice și alimente se va accelera treptat pe parcursul orizontului de proiecție. Aceasta ar trebui să fie sprijinită de intensificarea creșterii economice, de dinamica relativ robustă a câștigurilor salariale, pe fondul unor condiții restrictive pe piața forței de muncă, și de redresarea marjelor de profit în contextul redinamizării activității economice, susținute, printre altele, de pachetul de măsuri de politică monetară adoptate recent. Creșterea prețurilor materiilor prime non-energetice ar trebui să sprijine, de asemenea, inflația de bază. Comparativ cu exercițiul de proiecție din luna septembrie 2019, inflația IAPC a fost revizuită în sens ascendent pentru anul 2020 pe seama majorării prețurilor petrolului și în sens ușor descendent pentru anul 2021 ca urmare a reducerii presiunilor din surse externe asupra prețurilor și a evoluțiilor mai modeste ale câștigurilor salariale și ale marjelor de profit.[1]

1 Economia reală

Creșterea PIB real în zona euro s-a situat la 0,2% în trimestrul III 2019, nivel ușor superior celui estimat în proiecțiile din luna septembrie 2019. Cererea internă a avut o contribuție pozitivă la creșterea economică în trimestrul III 2019, în timp ce schimburile comerciale nete și variația stocurilor au avut un impact relativ inhibitor. Dinamica moderată a exporturilor reflectă influențele nefavorabile pe plan internațional și, în special, temperarea activității economice globale și a cererii externe în contextul incertitudinilor sporite la nivel mondial. Avansul consumului privat a fost rezilient în trimestrul III și a rămas principalul motor al creșterii.

Graficul 1

PIB real în zona euro

(variații procentuale trimestriale, date trimestriale ajustate sezonier și cu numărul de zile lucrătoare)

Notă: Intervalele din jurul proiecțiilor centrale se bazează pe diferențele dintre rezultatele efective și proiecțiile anterioare elaborate pe parcursul unui anumit număr de ani. Amplitudinea acestor intervale este egală cu dublul valorii absolute medii a acestor diferențe. Metoda de calcul al intervalelor de variație, care include și o ajustare în cazul producerii unor evenimente excepționale, este prezentată în publicația New procedure for constructing Eurosystem and ECB staff projection ranges, BCE, decembrie 2009, disponibilă pe website-ul BCE.

Indicatorii pe termen scurt arată o creștere scăzută pe un orizont apropiat. Indicatorul de încredere în economie (Economic Sentiment Indicator – ESI) calculat de Comisia Europeană a cunoscut o ameliorare în noiembrie, după scăderea consemnată în ultimele două luni, dar se menține sub media pentru trimestrul III. Evoluția în continuare modestă a schimburilor comerciale internaționale și persistența incertitudinilor pronunțate (legate de disputele comerciale mondiale, posibilitatea unui Brexit dezordonat și riscul unei încetiniri mai accentuate a creșterii economice în China) afectează anticipațiile sectorului corporativ. Acest lucru este valabil mai ales în sectorul prelucrător, unde încrederea se menține mult sub nivelul său mediu pe termen mai lung. În schimb, încrederea în sectorul construcțiilor și cea a consumatorilor au continuat să manifeste reziliență. Indicele aferent anchetei în rândul directorilor de achiziții (Purchasing Managers’ Index – PMI) continuă să semnaleze o divergență între sectoare, datele referitoare la sectorul prelucrător situându-se în continuare mult sub pragul de creștere egal cu 50, deși au înregistrat recent o relativă stabilizare, în timp ce indicii referitori la sectorul serviciilor și la cel al construcțiilor sunt superiori acestui nivel. Efectele de propagare de la sectorul prelucrător la cel al serviciilor au fost, până în prezent, limitate și sunt, în linii mari, cele prognozate, având în vedere expunerea limitată a sectorului serviciilor la șocurile globale care au afectat sectorul prelucrător (Caseta 3). În ansamblu, cei mai recenți indicatori sugerează persistența creșterii modeste consemnate în trimestrele II și III 2019, precum și în ultimele luni ale anului 2019 și primele luni ale anului 2020.

Pe termen mediu, proiecțiile prevăd o relativă disipare a influențelor nefavorabile pe plan internațional, ceea ce va permite o redinamizare a factorilor fundamentali care sprijină expansiunea zonei euro (Graficul 1 și Tabelul 1). În special, proiecția de bază prevede o ieșire ordonată a Regatului Unit din UE și absența unor noi măsuri protecționiste (în afara celor deja anunțate), evoluție care reduce, de asemenea, posibilitatea unei încetiniri abrupte a creșterii economice în China. Astfel, nivelul actual de incertitudine se va diminua treptat, permițând o redinamizare a factorilor fundamentali care sprijină creșterea economică. Se anticipează menținerea unor condiții de finanțare foarte acomodative, iar măsurile de politică monetară ale BCE, inclusiv pachetul de măsuri adoptate în luna septembrie 2019, vor continua să se propage la nivelul economiei. Mai exact, ipotezele tehnice implică faptul că ratele nominale ale dobânzilor vor consemna, pe parcursul orizontului de proiecție, numai majorări modeste față de nivelurile scăzute actuale. După ce s-a menținut, în linii mari, nemodificată pe termen scurt, creditarea sectorului privat nefinanciar ar trebui, de asemenea, să se intensifice modest, impulsionată de ameliorarea contextului macroeconomic, de ratele foarte scăzute ale dobânzilor și de condițiile favorabile de creditare bancară atât pentru gospodăriile populației, cât și pentru societățile nefinanciare. Restrângerea necesității de reducere a gradului de îndatorare, ameliorarea capacității de rambursare a datoriilor la nivelul sectoarelor și creșterea profiturilor vor contribui, de asemenea, la dinamismul cheltuielilor private. Totodată, expansiunea consumului privat și a investițiilor în obiective rezidențiale ar trebui să beneficieze de dinamica relativ robustă a câștigurilor salariale și de avuția netă, precum și de reducerea șomajului. Se anticipează că exporturile zonei euro vor beneficia de redresarea proiectată a cererii externe și de recenta depreciere a euro în termeni efectivi. Nu în ultimul rând, se previzionează că orientarea politicii fiscale se va relaxa în perioada 2020-2021 și va fi, în linii mari, neutră în 2022 (Secțiunea 3).

Cu toate acestea, disiparea unor efecte favorabile ar conduce la o încetinire marginală a ritmurilor de creștere pe parcursul anului 2022. Se preconizează o temperare a creșterii gradului de ocupare a forței de muncă pe termen mediu, ilustrând cu precădere constrângerile tot mai accentuate la nivelul ofertei de forță de muncă în unele țări.

Tabelul 1

Proiecții macroeconomice pentru zona euro

(variații procentuale anuale)

Notă: PIB real și componentele sale, costul unitar cu forța de muncă, remunerarea pe salariat și productivitatea muncii se referă la date ajustate sezonier și cu numărul zilelor lucrătoare.

1) Intervalele din jurul proiecțiilor se bazează pe diferențele dintre rezultatele efective și proiecțiile anterioare elaborate pe parcursul unui anumit număr de ani. Amplitudinea acestor intervale este egală cu dublul valorii absolute medii a acestor diferențe. Metoda de calcul al intervalelor de variație, care include și o ajustare în cazul producerii unor evenimente excepționale, este prezentată în publicația New procedure for constructing Eurosystem and ECB staff projection ranges, BCE, decembrie 2009, disponibilă pe website-ul BCE.

2) Inclusiv schimburile comerciale din interiorul zonei euro.

3) Subindicele se bazează pe estimări ale impactului efectiv al impozitelor indirecte. Acesta poate să difere de datele Eurostat, care presupun transmiterea integrală și imediată a efectelor impozitelor la nivelul IAPC.

4) Calculat ca soldul bugetar excluzând efectele tranzitorii ale ciclului economic și măsurile temporare adoptate de autoritățile guvernamentale.

Expansiunea consumului privat s-a consolidat în trimestrul III 2019 și ar trebui să se modereze ușor pe parcursul orizontului de proiecție. Aceasta s-a intensificat de la 0,2% în trimestrul II 2019 la 0,5% în trimestrul III, într-un context caracterizat de reziliența încrederii consumatorilor și de condiții favorabile pe piața forței de muncă. Privind în perspectivă, se anticipează că, în semestrul II 2019, dinamica trimestrială a consumului privat va fi, în medie, relativ mai robustă decât în semestrul I, parțial pe seama unei reacții întârziate a consumului la măsurile adoptate de autoritățile guvernamentale pentru a sprijini veniturile în mai multe țări mari. În anul 2020, nivelurile încă relativ favorabile ale încrederii consumatorilor, noile reduceri anticipate ale șomajului și creșterea în continuare a remunerării reale pe salariat sugerează intensificarea dinamicii consumului, sprijinită și de efectele pozitive ale relaxării fiscale în unele țări. Această dinamică este așteptată să se modereze ușor în 2021-2022, în concordanță cu creșterea mai redusă a veniturilor disponibile reale în acești doi ani.

Expansiunea consumului privat ar trebui să fie sprijinită de condițiile favorabile de finanțare și de creșterea avuției nete. Conform proiecțiilor, ratele dobânzilor nominale la creditele bancare se vor reduce în continuare ușor pe termen scurt, urmând să consemneze o stabilizare și, ulterior, o creștere modestă în perioada 2021-2022. Având în vedere că se proiectează numai o majorare moderată a ratelor dobânzilor la creditele bancare și a volumului creditelor bancare acordate populației în anii următori, se anticipează că plățile brute de dobânzi vor rămâne la niveluri reduse și, prin urmare, vor continua să sprijine consumul privat. În plus, avuția netă este previzionată să se majoreze din nou în termeni reali în perioada 2020-2022, impulsionată de câștigurile în continuare robuste din reevaluarea patrimoniului imobiliar. Alături de progresele înregistrate anterior în ceea ce privește reducerea gradului de îndatorare, creșterea avuției nete ar trebui, de asemenea, să furnizeze un sprijin moderat consumului.

Caseta 1

Ipoteze tehnice privind ratele dobânzilor, cursurile de schimb și prețurile materiilor prime

Comparativ cu proiecțiile publicate în luna septembrie 2019, ipotezele tehnice includ prețuri mai ridicate ale petrolului, o depreciere a cursului de schimb efectiv al euro și o majorare a ratelor dobânzilor. Ipotezele tehnice referitoare la ratele dobânzilor și la prețurile materiilor prime se bazează pe anticipațiile pieței, data-limită pentru includerea ultimelor informații fiind 19 noiembrie 2019. Ratele dobânzilor pe termen scurt se referă la EURIBOR la trei luni, anticipațiile pieței fiind derivate din ratele dobânzilor futures. Conform acestei metodologii, ratele dobânzilor pe termen scurt se vor situa, în medie, la −0,4% în anii 2019, 2020 și 2021 și la −0,3% în anul 2022. Anticipațiile pieței cu privire la randamentele nominale ale obligațiunilor de stat cu scadența la 10 ani din zona euro indică un nivel mediu de 0,4% pentru anul 2019, 0,3% pentru 2020, 0,4% pentru 2021 și 0,6% pentru 2022.[2] Comparativ cu proiecțiile din luna septembrie 2019, anticipațiile pieței privind ratele dobânzilor pe termen scurt au fost revizuite în sens ascendent cu circa 20 puncte de bază pentru 2020 și circa 25 puncte de bază pentru 2021, iar randamentele nominale ale obligațiunilor de stat cu scadența la 10 ani din zona euro au fost revizuite în sens ascendent cu circa 20 puncte de bază pentru 2020 și 2021.

Referitor la prețurile materiilor prime, pe baza traiectoriei implicite de pe piețele futures, calculată cu ajutorul mediei aferente perioadei de două săptămâni anterioare datei-limită de 19 noiembrie 2019, se anticipează că prețul țițeiului Brent se va situa la 63,8 USD/baril în 2019 și se va reduce la 56,8 USD/baril în 2022. Această traiectorie implică faptul că, față de proiecțiile din luna septembrie 2019, prețurile în dolari SUA ale petrolului sunt mai ridicate pe parcursul întregului orizont de proiecție. Se estimează că prețurile în dolari SUA ale materiilor prime non-energetice au scăzut în 2019, previzionându-se însă o revigorare a acestora pe parcursul anilor ulteriori.

În ceea ce privește cursurile de schimb bilaterale, se preconizează că acestea vor rămâne nemodificate pe parcursul orizontului de proiecție, la nivelurile medii înregistrate în perioada de două săptămâni anterioară datei-limită de 19 noiembrie 2019. Această ipoteză presupune un curs de schimb mediu de 1,12 USD/EUR în anul 2019 și de 1,10 USD/EUR în perioada 2020-2022, ușor inferior celui estimat în proiecțiile din luna septembrie 2019. Cursul de schimb efectiv al euro (față de 38 de parteneri comerciali) s-a depreciat cu 1,6% de la proiecțiile din luna septembrie 2019, reflectând o apreciere a lirei sterline, pe fondul disipării temerilor privind iminența unui Brexit fără acord, precum și relativa apreciere a monedelor unor economii de piață emergente.

Ipoteze tehnice

Avansul investițiilor în obiective rezidențiale este preconizat să continue, deși într-un ritm mai moderat. Pe termen scurt, indicatorii de încredere pentru sectorul construcțiilor arată expansiunea în continuare, dar într-un ritm moderat, a investițiilor în obiective rezidențiale. Dinamica moderată actuală este sugerată și de reducerea numărului de autorizații de construcție acordate, precum și de sondajele recente, care indică o scădere a ponderii gospodăriilor populației care intenționează să desfășoare lucrări de renovare a locuinței pe parcursul anului următor. Pe termen mediu, se anticipează o stabilizare la niveluri scăzute a dinamicii investițiilor în obiective rezidențiale, reflectând constrângerile tot mai accentuate la nivelul capacităților de producție în sectorul construcțiilor din unele țări. Se estimează că tendințele demografice nefavorabile din unele țări vor inhiba, de asemenea, investițiile în obiective rezidențiale pe termen mediu.

Conform anticipațiilor, investițiile corporative se vor menține scăzute pe termen scurt, urmând să se accelereze gradual pe parcursul orizontului de proiecție. Se previzionează că dinamica investițiilor corporative va rămâne modestă pe termen scurt, în mare parte pe seama efectelor ciclice nefavorabile asociate cererii externe reduse, restrângerii gradului de utilizare a capacităților de producție până la niveluri apropiate de media istorică, precum și incertitudinilor sporite. Pe termen mediu, se anticipează o intensificare a creșterii investițiilor corporative, care vor fi însă mai puțin dinamice decât în anii precedenți, reflectând evoluția relativ modestă a schimburilor comerciale internaționale, precum și necesarul mai scăzut de noi capacități de producție. Cu toate acestea, pe termen mai lung, în condițiile în care se prevede o disipare a incertitudinilor, se estimează că o serie de fundamente favorabile vor sprijini investițiile corporative. În primul rând, pe fondul menținerii unei cereri agregate robuste timp de mai mulți ani, firmele își vor spori investițiile în vederea majorării stocului lor de capital productiv. În al doilea rând, potrivit anticipațiilor, condițiile de finanțare vor rămâne foarte favorabile pe parcursul orizontului de proiecție. În al treilea rând, se previzionează o ameliorare a marjelor de profit, care ar trebui să sprijine dinamica investițiilor. În al patrulea rând, investițiile corporative ar trebui să fie susținute de reducerea gradului de îndatorare a societăților nefinanciare în ultimii ani, ca urmare a redresării cotațiilor acțiunilor, a acumulării constante de active și a creșterii moderate a finanțării prin îndatorare, deși îndatorarea brută consolidată se situează încă la niveluri superioare celor din perioada pre-criză, și se anticipează creșterea moderată a acestora pe parcursul orizontului de proiecție. Nu în ultimul rând, plățile brute de dobânzi ale societăților nefinanciare s-au redus la niveluri minime în ultimii câțiva ani și se așteaptă numai o creștere progresivă a acestora în anii următori, sprijinind investițiile corporative.

Caseta 2

Contextul internațional

Cele mai recente date disponibile confirmă o scădere accentuată a dinamicii PIB real la nivel mondial (exceptând zona euro) în 2019. După o decelerare bruscă în semestrul II 2018, economia mondială și-a menținut evoluția modestă pe parcursul anului 2019, înregistrând perioada cu cel mai scăzut ritm de creștere de la criza financiară mondială. Încetinirea producției și a investițiilor, în contextul sporirii incertitudinilor asociate politicilor comerciale, continuă să reprezinte principalele influențe nefavorabile la adresa economiei mondiale, compensate numai parțial de măsurile de stimulare adoptate în mai multe țări pentru a contracara deteriorarea perspectivelor. Trenarea activității economice în economiile de piață emergente a depășit așteptările pe seama șocurilor idiosincratice de la sfârșitul anului 2019 și începutul anului 2020, precum și a problemelor structurale cu care se confruntă unele dintre aceste țări. La nivelul economiilor dezvoltate, politicile economice avantajoase și unii factori temporari favorabili au contribuit la atenuarea încetinirii.

Pe termen mediu, se previzionează numai o intensificare marginală a dinamicii globale, reflectând redresarea moderată a economiilor de piață emergente, care compensează scăderea ritmului de creștere în economiile dezvoltate și în China. După ce a scăzut la 2,9% în 2019, față de 3,8% în 2018, creșterea economică mondială (exceptând zona euro) este proiectată să se redreseze gradual, ajungând la 3,4% până în 2022. Evoluțiile dinamicii globale sunt influențate de trei factori principali. Încetinirea dinamicii componentei ciclice în majoritatea economiilor dezvoltate și trecerea progresivă a Chinei la o traiectorie de creștere economică mai lentă vor afecta ritmul de creștere la nivel mondial. În schimb, un efect de bază favorabil datorat stabilizării activității economice în economiile de piață emergente care s-au confruntat cu o recesiune severă (de exemplu, Argentina, Venezuela și Iran) va contribui la redresarea economică. Comparativ cu proiecțiile din luna septembrie 2019, perspectivele creșterii globale au fost revizuite în sens descendent pe parcursul orizontului de proiecție, reflectând o redresare mai puțin dinamică decât s-a estimat anterior în unele economii de piață emergente și, într-o măsură mai mică, impactul tensiunilor comerciale globale actuale.

Schimburile comerciale internaționale (exceptând zona euro) s-au redus semnificativ pe parcursul anului 2019, în contextul escaladării recurente a tensiunilor comerciale și al încetinirii activității industriale. La nivelul economiilor dezvoltate, se proiectează revenirea schimburilor comerciale la o creștere moderată în trimestrele III și IV 2019, sprijinită de normalizarea importurilor în Regatul Unit (după scăderea pronunțată înregistrată în trimestrul II 2019 ca urmare a constituirii excepționale de stocuri la începutul anului 2019[3]) și de intensificarea importurilor în țările din Europa Centrală și de Est după o încetinire temporară în trimestrul II. În economiile de piață emergente, se așteaptă ca schimburile comerciale să coboare în teritoriu negativ în trimestrul III 2019, ca urmare a influențelor nefavorabile de natură comercială din China, a încetinirii economice din India și a turbulențelor politice din America Latină. Cu toate acestea, se anticipează că schimburile comerciale din aceste economii se vor stabiliza, în linii mari, în trimestrul IV.

Contextul internațional

(variații procentuale anuale)

1) Calculate ca medie ponderată a importurilor.

2) Calculată ca medie ponderată a importurilor partenerilor comerciali ai zonei euro.

Pe termen mediu, importurile globale (exceptând zona euro) sunt proiectate să crească treptat, dar într-un ritm mai modest decât cel al activității economice mondiale. Escaladarea în continuare a tensiunilor comerciale globale (ale cărei efecte vor continua să fie resimțite în 2020), o redresare mai progresivă decât s-a anticipat anterior a economiilor de piață emergente și reechilibrarea structurală a economiei Chinei vor contribui la amânarea redresării schimburilor comerciale internaționale. Prin urmare, elasticitatea schimburilor comerciale în raport cu producția este proiectată să revină la 1 numai ulterior orizontului de proiecție. Se estimează că dinamica importurilor globale (exceptând zona euro) va înregistra o scădere accentuată, de la 4,6% în 2018 la 0% în 2019, urmând să se redreseze până la ritmuri de creștere de 0,8% în 2020, 2,4% în 2021 și 2,7% în 2022. După o expansiune de 3,7% în anul 2018, se anticipează că cererea externă adresată zonei euro va încetini la 0,7% în 2019, iar ulterior se va intensifica treptat la 1,0% în 2020, 2,3% în 2021 și 2,6% în 2022. Comparativ cu proiecțiile din luna septembrie 2019, aceasta a fost revizuită în sens descendent cu 0,3 puncte procentuale în 2019, 0,9 puncte procentuale în 2020 și 0,4 puncte procentuale în 2021. Pe lângă impactul tarifelor anunțate după data-limită pentru proiecțiile din septembrie 2019 și al rezultatelor mai modeste, aceste revizuiri reflectă și moderarea generalizată a dinamicii importurilor atât în economiile dezvoltate, cât și în cele emergente, pe seama unor perspective modeste ale creșterii economice.

Conform proiecțiilor, dinamica exporturilor va fi modestă pe termen scurt și se va redresa treptat pentru restul orizontului de proiecție. După ritmurile scăzute de creștere înregistrate în trimestrele II și III 2019, exporturile sunt proiectate să rămână reduse în ultimele luni ale anului 2019, în concordanță cu încetinirea persistentă a schimburilor comerciale internaționale. Pe termen mediu, se previzionează că exporturile zonei euro se vor redresa și vor crește, în linii mari, în consonanță cu cererea externă (Caseta 2). După rezultatele foarte bune din trimestrul II 2019 (legate de saltul înregistrat de dinamica investițiilor în Irlanda) și creșterea moderată din trimestrul III 2019, se preconizează că importurile se vor intensifica, în linii mari, în concordanță cu cererea totală (cererea internă plus exporturi) în cadrul orizontului de proiecție. În ansamblu, conform proiecțiilor, contribuția schimburilor comerciale nete la creșterea PIB real va fi, în linii mari, neutră, pe parcursul întregului orizont de proiecție.

Creșterea ocupării forței de muncă este proiectată să fie scăzută, reflectând parțial factori temporari pe termen scurt, pe fondul anticipațiilor privind manifestarea unor constrângeri la nivelul ofertei de forță de muncă către finele orizontului de proiecție. Dinamica numărului de persoane ocupate a consemnat o creștere de 0,1% în trimestrul III 2019, indicând o încetinire de ritm comparativ cu ultimii patru ani. Conform proiecțiilor, dinamica ocupării forței de muncă se va menține relativ scăzută pe termen mediu, pe fondul constrângerilor la nivelul ofertei de forță de muncă. În plus, către finele orizontului de proiecție, se estimează, de asemenea, că cererea de forță de muncă se va tempera în concordanță cu încetinirea activității economice.

Creșterea forței de muncă este estimată a se modera în cadrul orizontului de proiecție. Se anticipează creșterea în continuare a forței de muncă, reflectând imigrația netă prognozată de lucrători (inclusiv integrarea preconizată a refugiaților) și majorările actuale ale ratelor de participare pe piața forței de muncă. Totuși, potrivit proiecțiilor, acești factori se vor disipa pe parcursul orizontului de proiecție, estimându-se o amplificare a impactului nefavorabil al îmbătrânirii populației asupra creșterii forței de muncă, întrucât numărul vârstnicilor care părăsesc câmpul muncii este superior celui al tinerilor care intră pe piața forței de muncă.

Se anticipează o scădere constantă a ratei șomajului în zona euro până la 7,1% în anul 2022. În luna octombrie 2019, rata șomajului s-a redus la 7,5%, cel mai scăzut nivel consemnat din anul 2008. Se așteaptă ca ratele șomajului să prezinte în continuare diferențe substanțiale la nivelul țărilor din zona euro.

Creșterea productivității muncii este proiectată să se redreseze pe parcursul orizontului de proiecție. După dinamica puternică înregistrată în anul 2017, creșterea productivității muncii pe angajat și pe oră s-a redus în 2018, reflectând temperarea neanticipată a activității economice. În 2019, dinamica productivității va fi, de asemenea, modestă, ca urmare a încetinirii creșterii economice, gradul de ocupare a forței de muncă menținându-se încă relativ robust. Se așteaptă o accelerare a dinamicii productivității până la finele orizontului de proiecție, pe fondul redinamizării activității economice, în timp ce dinamica factorului muncă înregistrează o încetinire. Pe termen mediu, ar trebui să asistăm la convergența dinamicii anuale a productivității muncii către media de 1,0% din perioada pre-criză.[4]

Comparativ cu proiecțiile din luna septembrie 2019, creșterea PIB real a fost revizuită în sens descendent pentru anul 2020 și a rămas nerevizuită pentru 2021. Creșterea PIB real în 2020 a fost revizuită în sens descendent, în condițiile în care impactul revizuirilor semnificative în sens descendent ale cererii externe este numai parțial compensat de cel al unor politici fiscale și monetare mai favorabile și al deprecierii euro în termeni efectivi. În anul 2021, impactul unei noi revizuiri, mai limitate, în sens descendent a cererii externe este contrabalansat de politici mai favorabile.

Caseta 3

Efecte de propagare la nivel transfrontalier și intersectorial în zona euro

Două evoluții concomitente au influențat creșterea economică în zona euro de la începutul anului 2018: (i) încetinirea schimburilor comerciale internaționale, inclusiv în contextul intensificării tensiunilor comerciale și al persistenței incertitudinilor legate de politici pe plan mondial și (ii) decuplarea sectorului prelucrător de cel al serviciilor. Activitatea în sectorul prelucrător, astfel cum se reflectă în indicele aferent anchetei în rândul directorilor de achiziții (Purchasing Managers’ Index – PMI) (Graficul A), a fost sever afectată, de la începutul anului 2018, de declinul consemnat de schimburile comerciale internaționale, precum și de unii factori interni nefavorabili, asociați îndeosebi industriei auto din Germania.[5] Activitatea în sectorul serviciilor în ansamblu a rămas, până în prezent, relativ rezilientă, deși datele recente din sondaje indică o ușoară încetinire a acestui sector.

Graficul A

Indicatorii PMI pentru zona euro

(indice de dispersie, 50 = nicio modificare)

Sursa: Markit.

Notă: Cele mai recente date se referă la luna noiembrie 2019.

Rezultatele modelului sugerează că factorii globali au reprezentat motivul principal pentru evoluția modestă a indicelui PMI privind producția în sectorul prelucrător la nivelul tuturor țărilor mari din zona euro începând cu luna ianuarie 2018 (Graficul B).[6] Șocurile nefavorabile specifice sectorului prelucrător din zona euro au contribuit şi ele la scăderea indicatorilor PMI privind producția în sectorul prelucrător.

Sectorul serviciilor a fost, de asemenea, afectat într-o anumită măsură de factori interni și externi, dar a prezentat un grad sporit de reziliență (Graficul B). Totodată, indicele PMI privind producția în sectorul serviciilor a scăzut din ianuarie 2018, deși într-o măsură mult mai mică decât cel privind producția în sectorul prelucrător. Rezultatele modelului sugerează că factorii globali au reprezentat, de asemenea, principalul determinant al reducerii indicelui PMI privind producția în sectorul serviciilor, deși impactul acestora a fost mai puțin pronunțat decât în sectorul prelucrător. Șocurile asociate sectorului prelucrător din zona euro au deținut un rol limitat în declinul indicelui PMI privind producția în sectorul serviciilor.

Graficul B

Determinanții indicelui PMI privind sectorul prelucrător și sectorul serviciilor în țările din zona euro – factori interni în raport cu factori externi

(diferențe la nivelul indicelui de dispersie)

Sursa: Markit și calcule BCE.

Notă: Șocurile sunt identificate utilizând metoda restricțiilor privind amploarea în valoare absolută (absolute magnitude restrictions method) (De Santis, R. A. și Zimic, S., “Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions”, Journal of Applied Econometrics, vol. 33, p. 727-747, 2018). Abrevierea „PRE” provine de la sectorul prelucrător, iar „SER” de la sectorul serviciilor. Cele mai recente date se referă la luna octombrie 2019.

În concluzie, rezultatele sugerează că au existat unele efecte de propagare negative de la factori globali și de la sectorul prelucrător la sectorul serviciilor, deși acesta din urmă a rămas, în ansamblu, relativ rezilient până în prezent. Acest lucru reflectă probabil faptul că șocurile nefavorabile actuale sunt asociate schimburilor comerciale de bunuri și sectorului auto și, prin urmare, sunt specifice sectorului prelucrător, în timp ce activitatea în toate sectoarele a fost susţinută de condițiile favorabile de finanțare, care reflectă orientarea deosebit de acomodativă a politicii monetare.

2 Prețuri și costuri

Conform proiecțiilor, rata inflației IAPC se va reduce la 1,1% în anul 2020, urmând a se intensifica la 1,4% în 2021 și la 1,6% în 2022 (Graficul 2). Este probabil ca ratele inflației totale să fie moderate, dar relativ volatile până în trimestrul II 2020, reflectând cu precădere efectele de bază la nivelul componentei „produse energetice” a inflației IAPC. Până la începutul anului 2021, această componentă va rămâne negativă și va deveni pozitivă abia în semestrul II 2021, pe fondul stabilizării traiectoriei cotațiilor futures ale petrolului și al efectelor majorării unor impozite. Componenta „alimente” a inflației IAPC este preconizată a fluctua în jurul unor rate de 1,8%. După o creștere moderată până la sfârșitul anului 2019, inflația IAPC exclusiv produse energetice și alimente va înregistra fluctuaţii minore pe parcursul anului 2020 și se va intensifica la 1,4% în 2021 și 1,6% în 2022. Se preconizează că traiectoria ascendentă a inflației IAPC exclusiv produse energetice și alimente va fi favorizată de consolidarea creșterii economice, de dinamica relativ robustă a câștigurilor salariale, pe fondul unor condiții restrictive pe piața forței de muncă, precum și de redresarea marjelor de profit în contextul redinamizării activității economice, susţinută, printre altele, de pachetul de măsuri de politică monetară ale BCE adoptate în septembrie 2019. Potrivit proiecțiilor, creșterea prețurilor materiilor prime non-energetice va sprijini, de asemenea, inflația IAPC exclusiv produse energetice și alimente într-o oarecare măsură.

Graficul 2

Inflația IAPC în zona euro

(variații procentuale anuale)

Notă: Intervalele din jurul proiecțiilor centrale se bazează pe diferențele dintre rezultatele efective și proiecțiile anterioare elaborate pe parcursul unui anumit număr de ani. Amplitudinea acestor intervale este egală cu dublul valorii absolute medii a acestor diferențe. Metoda de calcul al intervalelor de variație, care include și o ajustare în cazul producerii unor evenimente excepționale, este prezentată în publicația New procedure for constructing Eurosystem and ECB staff projection ranges, BCE, decembrie 2009, disponibilă pe website-ul BCE.

După relaxarea înregistrată în semestrul II 2019, se preconizează că dinamica remunerării pe salariat se va intensifica treptat, pe fondul înăspririi în continuare a condițiilor pe piețele forței de muncă. Principalul determinant al dinamicii câștigurilor salariale este creșterea previzionată a gradului de tensionare a pieței forței de muncă în unele părți ale zonei euro. Dincolo de dinamica ciclică, se poate aștepta ca accelerarea inflației totale pe parcursul ultimilor doi ani să contribuie la dinamica robustă a câștigurilor salariale în țările din zona euro în care procesul de stabilire a salariilor include elemente retrospective. În plus, unele țări au aplicat majorări ale salariilor minime care s-ar putea propaga la nivelul distribuției salariilor.

Dinamica costurilor unitare cu forța de muncă este proiectată să se reducă până la începutul anului 2021 și să înregistreze ulterior fluctuaţii minore. După saltul înregistrat în 2019 în contextul încetinirii ciclice a creșterii productivității, se estimează o relativă moderare a dinamicii costurilor unitare cu forța de muncă pe parcursul anului 2020 și menținerea acestora la 1,4% ulterior. Încetinirea dinamicii costurilor unitare cu forța de muncă în 2020 reflectă o accelerare a dinamicii productivității, pe fondul unei creșteri uniforme a câștigurilor salariale, în timp ce profilul staţionar ulterior denotă intensificarea în continuare a dinamicii productivității, combinată cu o dinamizare a câștigurilor salariale.

După diminuarea consemnată în anul 2019, se anticipează că marjele de profit vor continua să se reducă în 2020, urmând să se redreseze ușor până la finele orizontului de proiecție. Marjele de profit s-au contractat de la jumătatea anului 2018 și se preconizează că vor rămâne scăzute pe parcursul anului 2020 ca urmare a încetinirii activității economice, în special în sectorul prelucrător. În acest context, marjele de profit amortizează accelerarea legată de productivitate a costurilor unitare cu forța de muncă. În plus, majorările anterioare ale prețurilor petrolului au afectat raportul de schimb și au avut un impact negativ asupra evoluțiilor marjelor de profit. Importanța acestor factori ar trebui să se diminueze în contextul stabilizării prețurilor petrolului și al redinamizării activității economice, creșterile anterioare ale câștigurilor salariale fiind transferate treptat la nivelul prețurilor.

După încetinirea înregistrată în cursul anului 2019, se așteaptă ca presiunile din surse externe asupra prețurilor să se intensifice moderat până în 2021 și să fie stabile ulterior. Potrivit estimărilor, rata anuală de creștere a deflatorului importurilor s-a redus în 2019 și va crește progresiv în 2020 și 2021. Acest profil este influențat în mare măsură de variațiile prețurilor petrolului, care au determinat scăderea dinamicii prețurilor importurilor în 2019 și, după cum sugerează traiectoria cotațiilor futures ale petrolului, vor continua să o reducă ușor în cadrul orizontului de proiecție, dar într-o măsură mult mai mică. Majorarea prețurilor materiilor prime exclusiv petrolul și intensificarea presiunilor asupra inflației de bază pe plan mondial ar trebui să sprijine această dinamică.

Comparativ cu exercițiul de proiecție din luna septembrie 2019, proiecția pentru inflația IAPC a fost revizuită în sens ascendent pentru anul 2020 și în sens descendent pentru anul 2021. Aceste corecţii se explică, în parte, prin revizuirea componentei „produse energetice” în sens ascendent pentru anul 2020 și în sens descendent pentru anul 2021, ca urmare a creșterii prețurilor petrolului pe termen scurt și a unei pante ușor mai descrescătoare a traiectoriei cotațiilor futures ale petrolului. Componenta „alimente” a inflației a fost, de asemenea, revizuită în sens descendent pentru anii 2020 și 2021, reflectând parțial scăderea dinamicii prețurilor materiilor prime alimentare pe piețele internaționale. Proiecția pentru inflația IAPC exclusiv alimente și produse energetice a fost revizuită în sens ușor ascendent în 2020 și ușor descendent în 2021, reflectând interacțiunea între, pe de o parte, presiunile în sensul creșterii generate de deprecierea cursului de schimb și efectele indirecte ale scumpirii petrolului și, pe de altă parte, reducerea prețurilor globale și o traiectorie mai scăzută pentru câştigurile salariale și marjele de profit.

3 Perspectivele fiscale

Orientarea politicii fiscale în zona euro[7] este evaluată ca fiind expansionistă în perioada 2019-2021 și, în linii mari, neutră în anul 2022. Relaxarea proiectată a orientării politicii fiscale în perioada 2019-2021 se datorează precădere reducerii impozitelor directe și majorării transferurilor administrațiilor publice, precum și, într-o anumită măsură, creșterii investițiilor și a consumului administrațiilor publice. În anul 2022, se preconizează că orientarea politicii fiscale va fi, în linii mari, neutră, pe fondul unor noi reduceri limitate ale impozitelor directe și al unor cheltuieli suplimentare.

Conform proiecțiilor, soldul bugetar al zonei euro se va reduce constant între 2019 şi 2021 și se va stabiliza în anul 2022, în timp ce ponderea datoriei în PIB se menține pe o traiectorie descendentă. Scăderea soldului bugetar în perioada 2019-2021 este generată de orientarea expansionistă a politicilor fiscale. Aceasta este parțial compensată de reducerea cheltuielilor cu dobânzile, în timp ce componenta ciclică se menține nemodificată pe parcursul orizontului de proiecție. Scăderea ponderii datoriei publice în PIB pe parcursul orizontului de proiecție este susținută de diferențialul favorabil între rata dobânzii aferentă datoriei publice și ritmul de creștere a PIB, precum și de excedentul primar, deși acesta din urmă se diminuează în timp.

Perspectivele fiscale în zona euro pentru perioada 2020-2021 au consemnat o relativă deteriorare, comparativ cu proiecțiile din luna septembrie 2019. După o revizuire limitată în sens ascendent în anul 2019, deficitul bugetar mai ridicat în anii 2020 și 2021 reflectă relaxarea fiscală suplimentară, în timp ce componenta ciclică și proiecțiile privind plățile cu dobânzile se mențin, în linii mari, nemodificate. Ponderea datoriei în PIB este proiectată a se situa pe o traiectorie ușor mai ascendentă față de proiecțiile din luna septembrie 2019, pe seama revizuirilor în sens ascendent ale datelor istorice, a reducerii proiectate a excedentelor primare și a diferențialelor mai puțin favorabile între rata dobânzii aferentă datoriei publice și ritmul de creștere a PIB în perioada 2020-2021.

Caseta 4

Analize ale senzitivității

Proiecțiile se bazează în mare măsură pe ipotezele tehnice referitoare la evoluția anumitor variabile principale. Dat fiind că unele dintre aceste variabile pot avea un impact semnificativ asupra proiecțiilor pentru zona euro, analiza senzitivității proiecțiilor la traiectoriile alternative ale acestor ipoteze de bază poate contribui la evaluarea riscurilor asociate proiecțiilor. Această casetă analizează incertitudinile referitoare la unele ipoteze de bază utilizate în proiecții, precum și senzitivitatea proiecțiilor la aceste variabile.

1) Traiectorii alternative ale prețurilor petrolului

Această analiză a senzitivității vizează evaluarea implicațiilor traiectoriilor alternative ale prețurilor petrolului. Ipotezele tehnice privind evoluțiile prețurilor petrolului care stau la baza proiecției de bază, construite pornind de la cotațiile futures ale petrolului, anticipează un profil ușor descendent al cotațiilor petrolului, prețul țițeiului Brent situându-se la circa 57 USD/baril până la sfârșitul anului 2022. Sunt analizate două traiectorii alternative ale prețurilor petrolului. Prima se bazează pe cea de-a 25-a percentilă a distribuției, care are la bază densitățile implicite calculate folosind opțiuni pentru prețul petrolului la 19 noiembrie 2019. Această traiectorie implică o reducere treptată a prețului petrolului la 46,7 USD/baril în anul 2022, cu 18,1% sub nivelul proiecției de bază pentru anul respectiv. Pe baza mediei rezultatelor unei serii de modele macroeconomice elaborate de experți, această traiectorie ar avea un efect redus în sensul creșterii asupra dinamicii PIB real (aproximativ 0,1 puncte procentuale în anul 2021), în timp ce rata inflației IAPC ar scădea cu 0,4 puncte procentuale în 2020, cu 0,3 puncte procentuale în 2021 și cu 0,2 puncte procentuale în 2022. Cea de-a doua traiectorie are la bază cea de-a 75-a percentilă a aceleiași distribuții și implică o creștere a prețului petrolului la 78,7 USD/baril în anul 2022, cu 38,1% peste nivelul proiecției de bază pentru anul respectiv. Această traiectorie ar implica un avans al inflației IAPC cu 0,7 puncte procentuale în 2020, cu 0,6 puncte procentuale în 2021 și cu 0,3 puncte procentuale în 2022, în timp ce dinamica PIB real ar înregistra o relativă încetinire (în scădere cu 0,1 puncte procentuale în 2020, 2021 și 2022).

2) O traiectorie alternativă a cursului de schimb

Această analiză a senzitivității examinează efectele aprecierii monedei euro. Acest scenariu este în concordanță cu distribuția care are la bază densitățile implicite pentru cursul de schimb, calculate în mediu neutru la risc folosind opțiuni cu suport USD/EUR la data de 19 noiembrie 2019, orientată puternic către o apreciere a euro. Cea de-a 75-a percentilă a acestei distribuții implică o apreciere a euro față de dolarul SUA la un curs de schimb de 1,25 USD/EUR în anul 2022, cu 12,8% peste nivelul proiecției de bază pentru anul respectiv. Ipoteza corespunzătoare privind cursul de schimb efectiv nominal al euro reflectă periodicități istorice, potrivit cărora modificările cursului de schimb USD/EUR corespund unor variații ale cursului de schimb efectiv cu o elasticitate ușor peste 50%. Conform acestui scenariu, media rezultatelor unei serii de modele macroeconomice elaborate de experți indică o dinamică a PIB real și a inflației IAPC mai scăzută cu 0,2 puncte procentuale în 2020, cu 0,4-0,5 puncte procentuale în 2021 și cu 0,2-0,3 puncte procentuale în 2022.

Caseta 5

Prognoze ale altor instituții

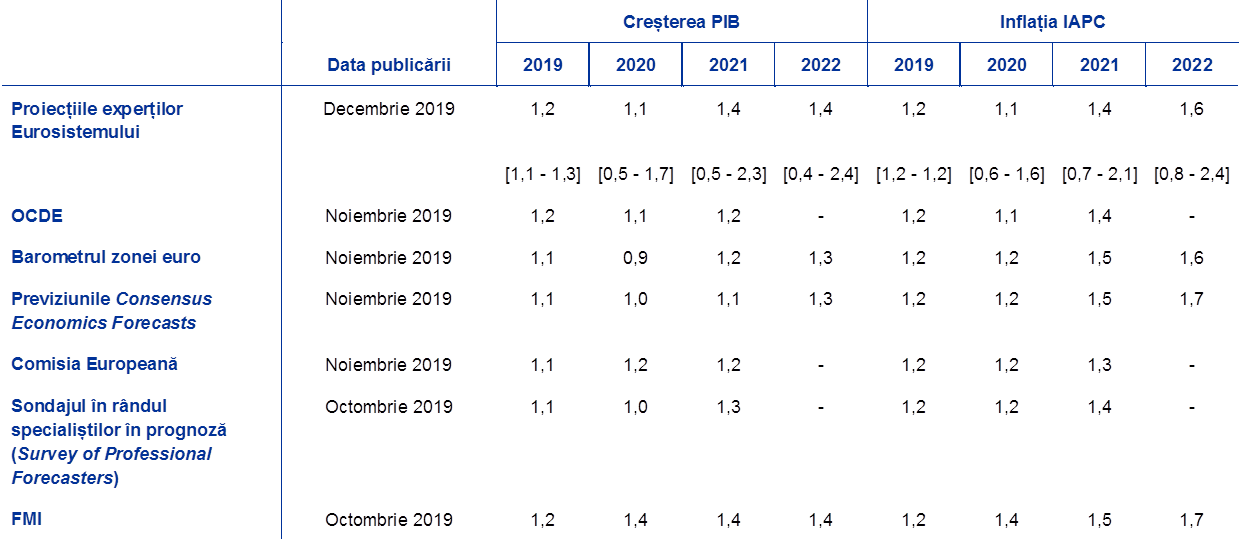

O serie de prognoze pentru zona euro au fost elaborate atât de organizații internaționale, cât și de instituții din sectorul privat. Totuși, acestea nu sunt strict comparabile una cu cealaltă sau cu proiecțiile macroeconomice realizate de experții BCE/Eurosistemului, întrucât au fost finalizate la momente diferite. În plus, proiecțiile utilizează metode diverse (în parte neprecizate) pentru stabilirea ipotezelor privind variabilele fiscale, financiare și externe, inclusiv cotațiile petrolului și ale altor materii prime. Totodată, există diferențe între prognoze în ceea ce privește metodele de ajustare cu numărul zilelor lucrătoare (a se vedea tabelul).

Proiecțiile experților cu privire la creșterea PIB real și inflația IAPC se încadrează în intervalele de variație din prognozele puse la dispoziție de alte instituții și de specialiști în prognoză din sectorul privat.

Comparația prognozelor recente privind creșterea PIB real și inflația IAPC în zona euro

(variații procentuale anuale)

Sursa: OECD Interim Economic Outlook, noiembrie 2019; MJEconomics for the Euro Zone Barometer, sondajul din noiembrie 2019 pentru anii 2019 și 2020 și sondajul din octombrie 2019 pentru anii 2021 și 2022; Consensus Economics Forecasts, sondajul din noiembrie 2019 pentru anii 2019 și 2020 și sondajul din octombrie 2019 pentru anii 2021 și 2022; Previziunile economice europene ale Comisiei Europene, toamna anului 2019, European Economic Forecast; Sondajul BCE în rândul specialiștilor în prognoză (Survey of Professional Forecasters) T4 2019; IMF World Economic Outlook, octombrie 2019.

Notă: Atât proiecțiile macroeconomice ale experților Eurosistemului și ale experților BCE, cât și prognozele OCDE prezintă ritmuri anuale de creștere ajustate cu numărul zilelor lucrătoare, în timp ce Comisia Europeană și FMI prezintă dinamici anuale neajustate cu numărul zilelor lucrătoare pe an. Celelalte prognoze nu specifică dacă datele sunt ajustate sau nu cu numărul zilelor lucrătoare.

© Banca Centrală Europeană 2019

Adresa poștală 60640 Frankfurt am Main, Germany

Telefon +49 69 1344 0

Website www.ecb.europa.eu

Toate drepturile rezervate. Reproducerea informațiilor în scopuri educative și necomerciale este permisă numai cu indicarea sursei.

Pentru terminologia specifică, vă rugăm să consultați glosarul BCE (disponibil numai în limba engleză).

HTML ISSN 2529-4806, QB-CF-19-002-RO-Q

- Data-limită pentru includerea ipotezelor tehnice, precum cele referitoare la prețurile petrolului și cursurile de schimb, a fost 19 noiembrie 2019 (Caseta 1). Data-limită pentru includerea altor informații în cadrul acestui exercițiu a fost 27 noiembrie 2019. Exercițiul actual de proiecție macroeconomică se referă la perioada 2019-2022. Proiecțiile care acoperă un orizont atât de îndelungat sunt marcate de incertitudini foarte pronunțate, aspect care ar trebui avut în vedere la interpretarea proiecțiilor macroeconomice. A se vedea articolul intitulat „An assessment of Eurosystem staff macroeconomic projections” din Buletinul lunar al BCE – mai 2013. La adresa http://www.ecb.europa.eu/pub/projections/html/index.en.html pot fi consultate, într-o versiune accesibilă, datele care stau la baza tabelelor și graficelor.

- Ipoteza privind randamentele nominale ale obligațiunilor de stat cu scadența la 10 ani din zona euro se bazează pe media ponderată cu PIB anual a randamentelor medii ale obligațiunilor de referință cu scadența la 10 ani ale țărilor din zona euro, extinsă utilizând traiectoria forward, derivată din randamentul la par al tuturor obligațiunilor pe 10 ani din zona euro estimat de BCE, discrepanța inițială dintre cele două serii fiind menținută constantă pe parcursul orizontului de proiecție. Se presupune că spread-urile dintre randamentele obligațiunilor de stat specifice fiecărei țări și media corespunzătoare zonei euro vor rămâne constante în cadrul orizontului de proiecție.

- În trimestrul I 2019, importurile Regatului Unit au crescut cu 10% (față de intervalul precedent) pe seama constituirii de stocuri înainte de primul termen stabilit pentru Brexit, respectiv data de 29 martie 2019. Ulterior, în trimestrul II, o corecție a constituirii de stocuri a condus la reducerea cu 13% a importurilor.

- Media înregistrată în perioada 1999-2007.

- A se vedea articolul intitulat Domestic versus foreign factors behind the fall in euro area industrial production, ediția 6/2019, Buletin economic, BCE.

- Importanța relativă a șocurilor interne și externe în explicarea indicatorilor PMI privind producția în sectorul prelucrător și în cel al serviciilor este evaluată utilizând un model de autoregresie vectorială structurală (modelul SVAR). Exercițiul utilizează indicele PMI privind producția în sectorul prelucrător, precum și în sectorul serviciilor pentru Franța, Germania, Italia și Spania, precum și indicele PMI pentru zona euro cu privire la comenzile noi pentru piața externă. Modelul este estimat pe perioada ianuarie 2007-octombrie 2019. Identificarea șocurilor se bazează pe metoda restricțiilor privind amploarea în valoare absolută: un șoc în țara de origine are, la impact, un efect mai mare, ca valoare absolută, asupra variabilelor interne decât asupra variabilelor externe. În plus, se pornește de la ipoteza că efectul de propagare de la schimburile comerciale la sectorul prelucrător are întotdeauna semnul plus. Metoda de identificare este explicată în De Santis, R. A. și Zimic, S., „Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions”, Journal of Applied Econometrics, vol. 33, p. 727-747, 2018.

- Orientarea politicii fiscale este măsurată ca variație a soldului primar ajustat ciclic după excluderea asistenței din fonduri publice acordate sectorului financiar.

-

12 December 2019

-

27 December 2019