Apžvalga

Numatoma, kad po lėto augimo 2019 m. antrąjį ir trečiąjį ketvirčius realusis BVP artimiausiu metu ir toliau augs vangiai. Ekonominių vertinimų rodikliai pablogėjo. Tai daugiausia susiję su vis dar vangia pasauline prekyba tebesitęsiant pasauliniam neapibrėžtumui (dėl padidėjusio protekcionizmo, galimo staigesnio Kinijos ekonomikos augimo tempo sulėtėjimo ir „Brexito“ be susitarimo). Vis dėlto naujausi apdirbamosios gamybos rodikliai rodo, kad padėtis šiek tiek stabilizavosi, lūkesčiai statybos sektoriuje ir vartotojų pasitikėjimas buvo stabilesni, o sąlygos darbo rinkoje tebėra palankios. Ilgesnėje perspektyvoje prognozuojamos labai palankios finansavimo sąlygos (skatinamos ECB vykdomos itin skatinamojo pobūdžio pinigų politikos), daroma prielaida, kad „Brexitas“ vyks tvarkingai ir išnyks kai kurios kitos pasaulinį neapibrėžtumą lemiančios sąlygos, numatomas laipsniškas užsienio paklausos atsigavimas ir gerokai laisvesnė fiskalinė politika – visa tai turėtų paskatinti tvarų ekonomikos augimo atsigavimą vidutiniu laikotarpiu. Numatoma, kad realiojo BVP augimas 2020 m. šiek tiek sulėtės – iki 1,1 %, o 2021 ir 2022 m. paspartės iki 1,4 %. Palyginti su 2019 m. rugsėjo mėn. prognozėmis, 2020 m. augimo prognozė buvo sumažinta 0,1 procentinio punkto, nes palankesnės fiskalinės ir pinigų politikos bei euro efektyviojo kurso sumažėjimo poveikis atsveria tik dalį labai sumažintos užsienio paklausos prognozės poveikio.

Prognozuojama, kad 2019 m. sumažėjusi infliacija pagal SVKI mažės ir 2020 m., o po to pamažu didės ir 2022 m. pasieks 1,6 %. Kitus ketvirčius didelį poveikį bendrajai infliacijai darys bazės efektai, susiję su SVKI sudedamąja dalimi – energijos produktų kainomis. 2019 m. pabaigoje padidėjusi infliacija pagal SVKI, neįskaitant energijos ir maisto produktų kainų, turėtų ir toliau pamažu didėti visą prognozuojamą laikotarpį. Jos didėjimą turėtų paskatinti spartėsiantis ekonomikos augimas, palyginti stabilus darbo užmokesčio augimas esant įtampai darbo rinkose, pelno maržų augimo atsigavimas vėl ėmus didėti ekonominiam aktyvumui, kurį, be kitų veiksnių, skatins ir neseniai patvirtintas pinigų politikos priemonių paketas. Grynosios infliacijos didėjimą turėtų paskatinti ir didėsiančios žaliavų, neįskaitant energijos išteklių, kainos. Palyginti su 2019 m. rugsėjo mėn. prognozėmis, 2020 m. infliacijos pagal SVKI prognozė buvo padidinta dėl didesnių naftos kainų, o 2021 m. prognozė šiek tiek sumažinta dėl mažesnio išorės kainų spaudimo ir silpnesnės darbo užmokesčio ir pelno maržų raidos dinamikos[1].

1 Realioji ekonomika

2019 m. trečiąjį ketvirtį euro zonos realiojo BVP augimas buvo 0,2 %, t. y. šiek tiek didesnis, negu prognozuota 2019 m. rugsėjo mėn. 2019 m. trečiąjį ketvirtį teigiamą poveikį augimui padarė vidaus paklausa, o grynoji prekyba ir atsargų pokyčiai turėjo nedidelį slopinamąjį poveikį. Nuosaikų eksporto augimą lemia nepalankūs pasauliniai veiksniai, o labiausiai – vangus pasaulinės ekonomikos aktyvumas ir vangi užsienio paklausa padidėjusio pasaulinio neužtikrintumo sąlygomis. Trečiąjį ketvirtį stabilus privačiojo vartojimo augimas išliko pagrindiniu BVP augimą skatinusiu veiksniu.

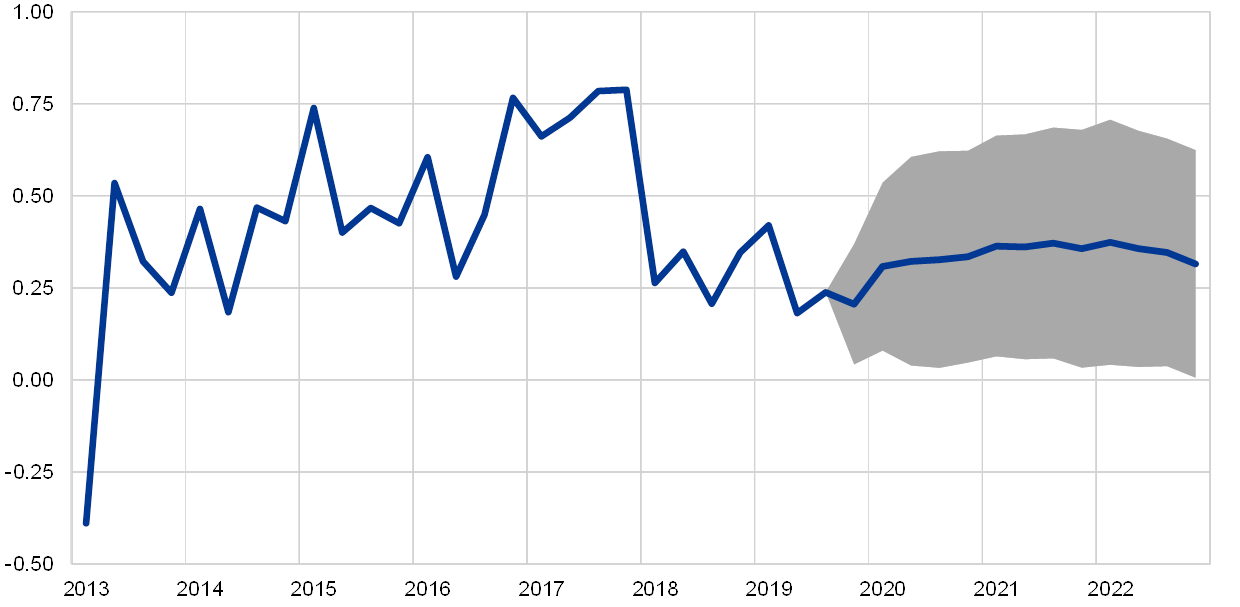

1 pav.

Euro zonos realusis BVP

(ketvirtiniai pokyčiai, procentais; dėl sezoniškumo ir darbo dienų skaičiaus pakoreguoti ketvirtiniai duomenys)

Pastaba. Pagrindinių prognozių ribos pagrįstos kelerių ankstesnių metų prognozių ir faktinių rezultatų skirtumais. Prognozių ribos yra dvigubai platesnės už šių skirtumų vidutinę absoliučiąją vertę. Ši ribų skaičiavimo metodika, apimanti koregavimą dėl išskirtinių įvykių, aprašyta 2009 m. gruodžio mėn. ECB leidinyje „New procedure for constructing Eurosystem and ECB staff projection ranges“, paskelbtame ECB interneto svetainėje.

Trumpojo laikotarpio duomenys rodo, kad artimiausiu metu augimas bus vangus. Prieš tai du mėnesius prastėjęs, Europos Komisijos sudaromas ekonominių vertinimų rodiklis lapkričio mėn. pagerėjo, tačiau tebėra mažesnis už trečiojo ketvirčio vidurkį. Vis dar vangi pasaulinė prekyba ir tebesitęsiantis didelis neužtikrintumas (susijęs su pasaulinės prekybos ginčais, chaotiško „Brexito“ galimybe ir staigesnio Kinijos ekonomikos augimo tempo sulėtėjimo rizika) neigiamai veikia verslo lūkesčius, ypač apdirbamosios gamybos sektoriuje, kur lūkesčiai išlieka gerokai prastesni negu ilgalaikis vidurkis. Tačiau lūkesčiai statybų sektoriuje ir vartotojų pasitikėjimo rodikliai tebebuvo stabilūs. Pirkimo vadybininkų indeksai ir toliau rodo sektorių skirtumus: apdirbamosios gamybos sektoriaus rodikliai, nors pastaruoju metu kiek stabilizavosi, tebėra gerokai mažesni už nulinio augimo ribą (50), o indeksai, susiję su paslaugų ir statybų sektoriais, yra didesni už 50. Neigiamos tendencijos kol kas iš apdirbamosios gamybos sektoriaus į paslaugų sektorių neišplito. To iš esmės ir buvo tikėtasi, nes paslaugų sektorius nėra itin atviras pasauliniams sukrėtimams, nuo kurių nukentėjo apdirbamosios gamybos sektorius (žr. 3 intarpą). Apskritai naujausi duomenys rodo, kad antrąjį ir trečiąjį ketvirčius stebėtas vangus augimas tęsis ir paskutinius 2019 m. mėnesius bei 2020 m. pradžioje.

Prognozėse daroma prielaida, kad, vidutiniu laikotarpiu pamažu silpstant nepalankių pasaulinių veiksnių poveikiui, euro zonos ekonomikos augimą skatinantys pamatiniai veiksniai vėl sustiprės (žr. 1 paveikslą ir 1 lentelę). Ypač pažymėtina, kad pagrindiniame prognozių scenarijuje daroma prielaida, jog Jungtinė Karalystė iš ES išstos tvarkingai ir kad papildomų protekcionistinių priemonių (be tų, apie kurias jau paskelbta) imtasi nebus, dėl to sumažės ir staigaus Kinijos ekonomikos augimo tempo sulėtėjimo tikimybė. Taigi, dabartinis neapibrėžtumas laipsniškai mažės, o pamatiniai augimą skatinantys veiksniai vėl stiprės. Numatoma, kad finansavimo sąlygos tebebus labai palankios ir kad ECB taikomos pinigų politikos priemonės, įskaitant 2019 m. rugsėjo mėn. patvirtintą pinigų politikos priemonių paketą, toliau darys teigiamą poveikį ekonomikai. Daromos techninės prielaidos, kad per prognozuojamą laikotarpį nominaliosios palūkanų normos padidės labai nedaug, palyginti su dabartiniu žemu lygiu. Skolinimas ne finansų privačiajam sektoriui artimiausiu metu iš esmės nesikeis, tačiau vėliau, skatinamas vis palankesnės makroekonominės aplinkos, labai žemų palūkanų normų ir palankių bankų paskolų teikimo sąlygų tiek namų ūkiams, tiek ne finansų bendrovėms, turėtų šiek tiek padidėti. Sumažėjus poreikiui mažinti įsiskolinimą ir padidėjus galimybėms grąžinti skolas įvairiuose sektoriuose, didės privačiojo vartojimo išlaidų dinamika. Privačiojo vartojimo ir investicijų į būstą augimą taip pat turėtų skatinti gana stabilus darbo užmokesčio augimas, didėjantis grynasis turtas ir mažėjantis nedarbo lygis. Euro zonos eksportui teigiamą poveikį turėtų daryti prognozuojamas užsienio paklausos atsigavimas ir pastaruoju metu smuktelėjęs euro efektyvusis kursas. Numatoma, kad fiskalinės politikos pozicija 2020–2021 m. sušvelnės, o 2022 m. bus iš esmės neutrali (žr. 3 skirsnį).

Vis dėlto dėl mažėjančios kai kurių palankių veiksnių įtakos augimas 2022 m. turėtų būti kiek lėtesnis. Manoma, kad vidutiniu laikotarpiu užimtumas irgi augs lėčiau – daugiausia dėl kai kuriose šalyse vis labiau juntamo darbo jėgos trūkumo.

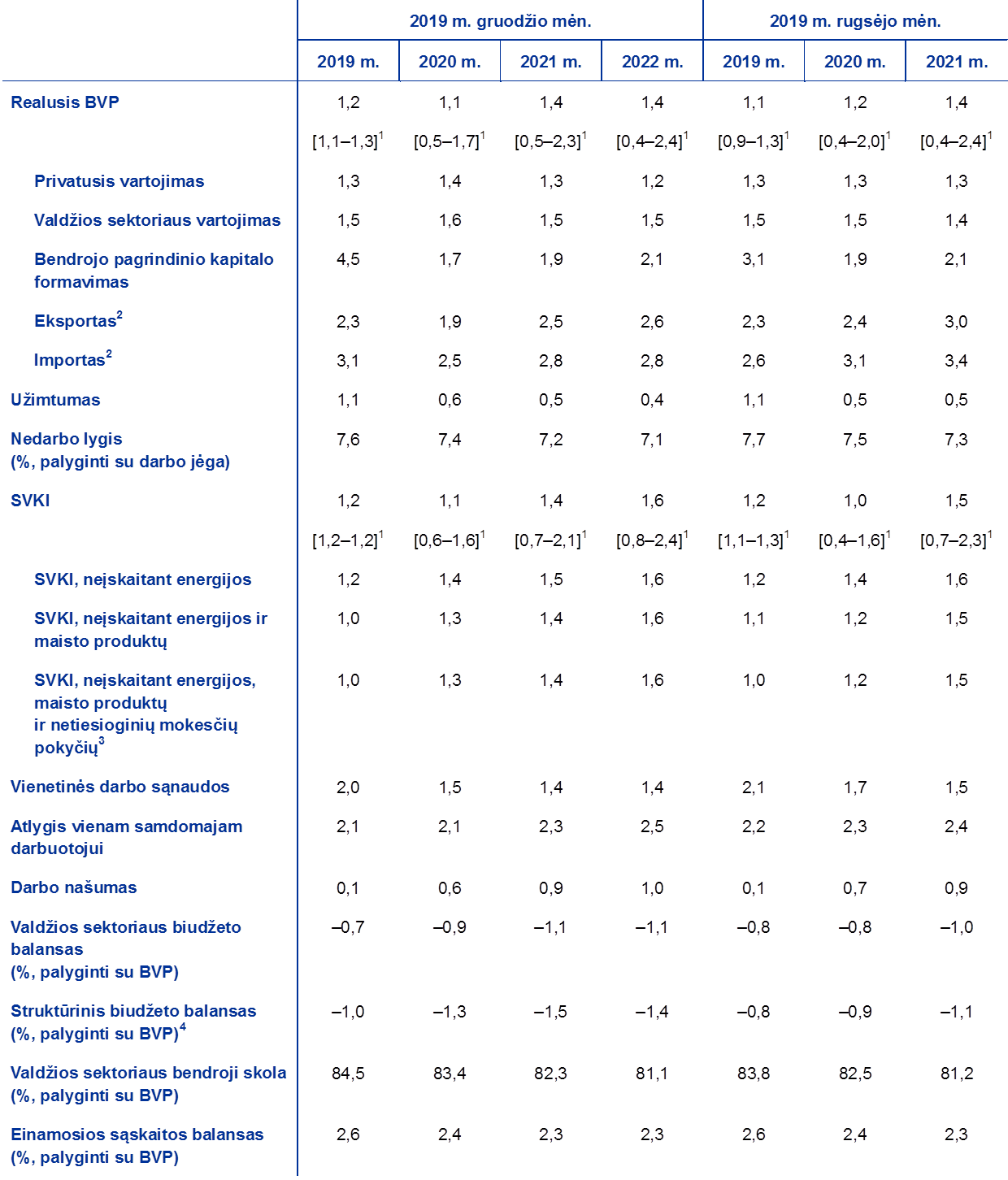

1 lentelė

Makroekonominės prognozės euro zonai

(metiniai pokyčiai, procentais)

Pastaba. Realiojo BVP ir jo sudedamųjų dalių, vienetinių darbo sąnaudų, atlygio vienam samdomajam darbuotojui ir darbo našumo raida pateikta pagal duomenis, pakoreguotus dėl sezoniškumo ir darbo dienų skaičiaus.

1 Prognozių ribos pagrįstos kelerių ankstesnių metų prognozių ir faktinių rezultatų skirtumais. Prognozių ribos yra dvigubai platesnės už šių skirtumų vidutinę absoliučiąją vertę. Ši ribų apskaičiavimo metodika, apimanti koregavimą dėl išskirtinių įvykių, aprašyta 2009 m. gruodžio mėn. ECB leidinyje New procedure for constructing Eurosystem and ECB staff projection ranges, paskelbtame ECB interneto svetainėje.

2 Įskaitant prekybą euro zonoje.

3 Subindeksas pagrįstas netiesioginių mokesčių faktinio poveikio įverčiais. Rezultatas gali skirtis nuo Eurostato duomenų, pagrįstų prielaida, kad mokesčių poveikis SVKI persiduoda visas ir iškart.

4 Apskaičiuotas iš valdžios sektoriaus balanso atimant trumpalaikį ekonomikos ciklo poveikį ir laikinas vyriausybių priemones.

Privačiojo vartojimo augimas 2019 m. trečiąjį ketvirtį padidėjo, tačiau vėliau prognozuojamu laikotarpiu turėtų šiek tiek sulėtėti. Esant stabiliam vartotojų pasitikėjimui ir palankioms sąlygoms darbo rinkoje, privačiojo vartojimo augimas, 2019 m. antrąjį ketvirtį buvęs 0,2 %, padidėjo ir trečiąjį ketvirtį siekė 0,5 %. 2019 m. antrąjį pusmetį ketvirtinė privačiojo vartojimo dinamika vidutiniškai turėtų būti kiek stipresnė negu pirmąjį pusmetį – iš dalies dėl to, kad daugelio didesnių šalių vyriausybių taikomų pajamų augimą skatinančių priemonių poveikis vartojimui yra uždelstas. 2020 m. vis dar gana palankūs vartotojų pasitikėjimo rodikliai, numatomas tolesnis nedarbo mažėjimas ir tolesnis vienam samdomajam darbuotojui tenkančio realiojo darbo užmokesčio didėjimas leidžia manyti, kad vartojimas, kai kuriose šalyse teigiamai veikiamas ir laisvesnės fiskalinės politikos, augs sparčiau. Prognozuojama, kad 2021–2022 m. vartojimo augimas šiek tiek sulėtės, nes šiuos dvejus metus prognozuojamas lėtesnis realiųjų disponuojamųjų pajamų augimas.

Privačiojo vartojimo augimą turėtų skatinti palankios finansavimo sąlygos ir kylanti nuosavo turto grynoji vertė. Prognozuojama, kad nominaliosios bankų paskolų palūkanų normos artimiausiu metu dar šiek tiek sumažės, vėliau stabilizuosis ir 2021–2022 m. po truputį didės. Kadangi numatoma, jog bankų paskolų palūkanų normos ir bankų skolinimas namų ūkiams ateinančius kelerius metus padidės tik nežymiai, bendrieji palūkanų mokėjimai turėtų išlikti nedideli ir tai turėtų toliau skatinti privatųjį vartojimą. Taip pat prognozuojama, kad, toliau stabiliai didėjant turimo nekilnojamojo turto vertei, 2020–2022 m. turėtų toliau augti realioji nuosavo turto grynoji vertė. Be anksčiau padarytos pažangos mažinant įsiskolinimą, didėjanti nuosavo turto grynoji vertė taip pat turėtų šiek tiek paskatinti vartojimą.

1 intarpas

Techninės prielaidos dėl palūkanų normų, valiutų kursų ir žaliavų kainų

Palyginti su 2019 m. rugsėjo mėn. prognozėmis, į technines prielaidas įtrauktos didesnės naftos kainos, žemesnis euro efektyvusis kursas ir didesnės palūkanų normos. Techninės prielaidos dėl palūkanų normų ir žaliavų kainų grindžiamos rinkos lūkesčiais (galutinė duomenų įtraukimo diena – 2019 m. lapkričio 19 d.). Trumpalaikės palūkanų normos nustatomos pagal 3 mėn. EURIBOR, o rinkos lūkesčiai vertinami pagal ateities sandorių palūkanų normas. Pagal šią metodiką apskaičiuota vidutinė trumpalaikė palūkanų norma 2019, 2020 ir 2021 m. bus –0,4 %, o 2022 m. bus –0,3 %. Rinkos lūkesčiai dėl euro zonos 10 m. vyriausybės obligacijų nominaliojo pajamingumo leidžia tikėtis, kad 2019 m. pajamingumas vidutiniškai bus 0,4 %, 2020 m. – 0,3 %, 2021 m. – 0,4 %, o 2022 m. – 0,6 %[2]. Palyginti su 2019 m. rugsėjo mėn. prognozėmis, rinkos lūkesčių dėl trumpalaikių palūkanų normų 2020 m. prognozė buvo padidinta apie 20, o 2021 m. – apie 25 baziniais punktais, o lūkesčių dėl euro zonos 10 m. vyriausybės obligacijų nominaliojo pajamingumo 2020 ir 2021 m. prognozė buvo padidinta apie 20 bazinių punktų.

Kalbant apie žaliavų kainas, pažymėtina, kad, sprendžiant iš ateities sandorių rinkos dviejų savaičių laikotarpiu iki galutinės duomenų įtraukimo dienos (2019 m. lapkričio 19 d.), Brent žalios naftos kaina 2019 m. turėtų siekti 63,8 JAV dolerio už barelį, o iki 2022 m. sumažėti iki 56,8 JAV dolerio už barelį. Pagal šį scenarijų, palyginti su 2019 m. rugsėjo mėn. prognozėmis, visą prognozuojamą laikotarpį numatomos didesnės naftos kainos JAV doleriais. Žaliavų, neįskaitant energijos išteklių, kainos JAV doleriais 2019 m. sumažėjo, tačiau vėlesniais metais turėtų vėl kilti.

Daroma prielaida, kad dvišaliai valiutų kursai prognozuojamu laikotarpiu nesikeis ir bus tokie, kokie vidutiniškai buvo dvi savaites iki galutinės duomenų įtraukimo datos – 2019 m. lapkričio 19 d. Tai reiškia, kad 2019 m. JAV dolerio ir euro kursas vidutiniškai bus 1,12, o 2020–2022 m. – 1,10 JAV dolerio už eurą, t. y. šiek tiek mažesnis, negu prognozuota 2019 m. rugsėjo mėn. Nuo tada, kai buvo parengtos 2019 m. rugsėjo mėn. prognozės, euro efektyvusis kursas (38 prekybos partnerių valiutų atžvilgiu) smuko 1,6 %, nes, sklaidantis baimėms dėl „Brexito“ be susitarimo grėsmės, pakilo svaro sterlingų kursas, be to, sustiprėjo ir kai kurių besiformuojančios rinkos ekonomikos šalių valiutos.

Techninės prielaidos

Investicijos į būstą turėtų toliau didėti, nors ir šiek tiek lėčiau. Pasitikėjimo statybų sektoriuje rodikliai rodo, kad artimiausiu metu investicijos į būstą toliau, nors ir lėtai, bet didės. Lėtesnį augimą leidžia prognozuoti ir tai, kad išduota mažiau statybos leidimų; be to, iš naujausių apklausų duomenų matyti, kad mažiau namų ūkių ketina ateinančiais metais imtis būsto remonto. Vidutiniu laikotarpiu investicijų į būstą augimas turėtų būti nedidelis ir stabilus, nes kai kuriose šalyse bus vis labiau juntamas statybų sektoriaus pajėgumų ribotumas. Investicijos į būstą vidutiniu laikotarpiu turėtų mažėti ir dėl kai kuriose šalyse pasireiškiančių nepalankių demografinių tendencijų.

Prognozuojama, kad verslo investicijos artimiausiu metu išliks vangios, o vėliau prognozuojamu laikotarpiu pamažu didės. Manoma, kad verslo investicijų augimas artimiausiu metu tebebus vangus – daugiausia dėl neigiamo ciklinio poveikio, siejamo su silpna išorės paklausa, pajėgumų panaudojimo mažėjimo link istorinio vidurkio ir padidėjusio neužtikrintumo. Vidutiniu laikotarpiu verslo investicijų augimas turėtų įsibėgėti, tačiau vis tiek bus lėtesnis negu kelerius praėjusius metus – dėl palyginti nuosaikios pasaulinės prekybos raidos ir mažesnio naujų gamyklų su naujais pajėgumais poreikio. Tačiau ilgesniu laikotarpiu neapibrėžtumas turėtų mažėti ir įvairūs teigiami pamatiniai veiksniai turėtų paskatinti verslo investicijas. Pirma, kadangi visuminė paklausa jau kelerius metus yra stipri, įmonės didins investicijas, kad padidintų savo našųjį kapitalą. Antra, prognozuojamu laikotarpiu didelį skatinamąjį poveikį investicijoms turėtų ir toliau daryti finansavimo sąlygos. Trečia, turėtų didėti pelno maržos – tai taip pat turėtų paskatinti investicijų augimą. Ketvirta, verslo investicijas turėtų paskatinti ir tai, kad per pastaruosius kelerius metus sumažėjo ne finansų bendrovių sverto koeficientas (tam įtakos turėjo atsigavusios akcijų kainos, tolesnis turto kaupimas ir nuosaikus finansavimo skolintomis lėšomis augimas), nors konsoliduotas bendrasis įsiskolinimas tebėra didesnis negu iki krizės, o prognozuojamu laikotarpiu turėtų dar šiek tiek padidėti. Galiausiai pažymėtina, kad verslo investicijas skatins ir per kelerius pastaruosius metus iki rekordiškai žemo lygio nukritę ne finansų bendrovių bendrieji palūkanų mokėjimai. Ateinančiais metais jie didės, bet pamažu.

2 intarpas

Tarptautinė aplinka

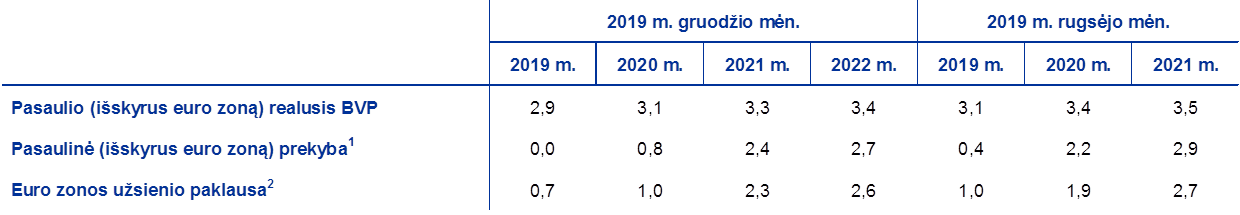

Naujausi turimi duomenys patvirtina, kad 2019 m. pasaulio (išskyrus euro zoną) realiojo BVP augimas labai sumažėjo. 2018 m. antrąjį pusmetį augimui stipriai sulėtėjus, pasaulinė ekonomika visus 2019 m. buvo silpna. Tai buvo lėčiausio augimo laikotarpis nuo pasaulio finansų krizės. Apdirbamosios gamybos vangumas ir mažos investicijos, kuriuos lemia didėjantis prekybos politikos neapibrėžtumas, tebėra pagrindiniai pasaulio ekonomikos augimą stabdantys veiksniai, o skatinamosios politikos priemonės, kurių ėmėsi kai kurios šalys atsižvelgdamos į prastėjančias perspektyvas, juos padeda atremti tik iš dalies. Daugelyje besiformuojančios rinkos ekonomikos šalių stebėti ekonominiai sunkumai dėl metų sandūroje pasireiškusių išskirtinio pobūdžio sukrėtimų ir dėl kai kuriose šių šalių patiriamų struktūrinių problemų buvo didesni, negu tikėtasi. Išsivysčiusios ekonomikos šalyse vykdyta palanki ekonomikos politika ir tam tikri laikinai pasireiškę palankūs veiksniai padėjo sušvelninti augimo sulėtėjimą.

Kadangi prognozuojama, jog besiformuojančios rinkos ekonomikos šalių ekonomikos augimas atsigaus nedaug ir kompensuos išsivysčiusios ekonomikos šalių ir Kinijos ekonomikos augimo sulėtėjimą, pasaulio ekonomika vidutiniu laikotarpiu greičiausiai augs tik šiek tiek sparčiau. Prognozuojama, kad pasaulio (išskyrus euro zoną) ekonomikos augimas, 2019 m. sulėtėjęs iki 2,9% (2018 m. buvo 3,8 %), pamažu atsigaus ir iki 2022 m. pasieks 3,4 %. Pasaulio ekonomikos augimo pokyčius lemia trys pagrindinės jėgos. Daugumoje išsivysčiusios ekonomikos šalių mažėjant cikliniam impulsui ir Kinijos ekonomikai augant vis lėčiau, bus slopinamas ir pasaulio ekonomikos augimas. Tačiau jai atsigauti padės palankus bazės efektas, pasireiškiantis stabilizavusis ekonominiam aktyvumui po ankstesnio didelio nuosmukio atsigavusiose besiformuojančios rinkos ekonomikos šalyse (pvz., Argentinoje, Venesueloje ir Irane). Atsižvelgiant į tai, kad kai kurių besiformuojančios rinkos ekonomikos šalių ekonomika atsigauna lėčiau, negu tikėtasi, ir (kiek mažiau) į tebesitęsiančios įtampos prekybos santykiuose poveikį, prognozuojamu laikotarpiu numatomo pasaulio ekonomikos augimo prognozė sumažinta, palyginti su 2019 m. rugsėjo mėn. prognozėmis.

Dėl vis didėjančios įtampos prekybos santykiuose ir pramonės sektoriaus veiklos lėtėjimo pasaulinė (išskyrus euro zoną) prekyba 2019 m. labai sumažėjo. Prognozuojama, kad 2019 m. trečiąjį ir ketvirtąjį ketvirčius importui į Jungtinę Karalystę normalizavusis (po staigaus sumažėjimo, sekusio po ypač aktyvaus atsargų kaupimo 2019 m. pradžioje[3]), o importui į ES priklausančias Vidurio ir Rytų Europos šalis po antrąjį ketvirtį stebėto laikino sulėtėjimo vėl padidėjus, visų išsivysčiusios ekonomikos šalių prekyba turėtų vėl pradėti po truputį augti. Dėl Kinijoje atsiradusių prekybai nepalankių veiksnių, Indijos ekonomikos augimo sulėtėjimo ir Lotynų Amerikoje stebimų politinių neramumų besiformuojančios rinkos ekonomikos šalių prekyba trečiąjį ketvirtį greičiausiai bus neigiama. Tačiau ketvirtąjį ketvirtį šių šalių prekyba turėtų iš esmės stabilizuotis.

Tarptautinė aplinka

(metiniai pokyčiai, procentais) 1 Apskaičiuota kaip svertinis importo vidurkis.

2 Apskaičiuota kaip euro zonos prekybos partnerių importo svertinis vidurkis.

Prognozuojama, kad vidutiniu laikotarpiu pasaulio (išskyrus euro zoną) importas pamažu didės, tačiau lėčiau negu pasaulio ekonominis aktyvumas. Dėl toliau didėjančios įtampos pasaulinės prekybos santykiuose (šios įtampos poveikis bus juntamas ir 2020 m.), dėl nuosaikiau, negu anksčiau prognozuota, atsigaunančios besiformuojančios rinkos ekonomikos šalių ekonomikos ir dėl Kinijos ekonomikos struktūrinių pertvarkų pasaulinė prekyba atsigaus vėliau. Dėl to prognozuojama, kad prekybos elastingumas gamybos apimčiai prie vieneto vertės grįš tik po prognozuojamo laikotarpio. Pasaulio (išskyrus euro zoną) importo augimas turėtų ženkliai sumažėti – 2018 m. siekęs 4,6 %, šiais metais jis greičiausiai visiškai sustos. Vėliau augimas turėtų vėl atsigauti: 2020 m. jis turėtų sudaryti 0,8 %, 2021 m. – 2,4 %, 2022 m. – 2,7 %. Euro zonos užsienio paklausos augimas, 2018 m. sudaręs 3,7 %, 2020 m. turėtų sulėtėti iki 0,7 %, o 2021 ir 2022 m. vėl pamažu padidėti iki atitinkamai 2,3 ir 2,6 %. Palyginti su 2019 m. rugsėjo mėn. prognozėmis, 2019 m. užsienio paklausos prognozė sumažinta 0,3, 2020 m. – 0,9, o 2021 m. – 0,4 procentinio punkto. Prognozė pakoreguota atsižvelgiant ne tik į tarifų, paskelbtų po duomenų, naudotų rengiant 2019 m. rugsėjo mėn. prognozes, įtraukimo dienos, poveikį ir prastesnius, negu tikėtasi, duomenis, bet ir į tai, kad, suprastėjus ekonomikos augimo perspektyvoms, įvairių ir išsivysčiusios, ir besiformuojančios rinkos ekonomikos šalių importas apskritai augo vangiai.

Prognozuojama, kad eksporto augimas artimiausiu laikotarpiu bus nedidelis, o vėliau, likusį prognozuojamą laikotarpį, pamažu atsigaus. Eksportas, 2019 m. antrąjį ir trečiąjį ketvirčius augęs lėtai, paskutiniuosius metų mėnesius greičiausiai bus irgi vangus ir atitiks tebesitęsiančias pasaulinės prekybos lėtėjimo tendencijas. Vidutiniu laikotarpiu euro zonos šalių eksportas turėtų atsigauti. Prognozuojama, kad jo augimo tempas iš esmės atitiks užsienio paklausą (žr. 2 intarpą). Po gerų 2019 m. antrojo ketvirčio rezultatų (susijusių su investicijų augimo šuoliu Airijoje) ir trečiąjį ketvirtį stebėto nuosaikaus augimo importo augimas prognozuojamu laikotarpiu iš esmės turėtų atitikti bendrosios paklausos (vidaus paklausos ir eksporto suma) raidą. Apskritai numatoma, kad grynosios prekybos indėlis į realiojo BVP augimą visą prognozuojamą laikotarpį turėtų būti neutralus.

Prognozuojama, kad užimtumas augs lėtai: artimiausiu metu tam įtakos turės laikini veiksniai, o tolesniu prognozuojamu laikotarpiu bus juntamas darbo jėgos trūkumas. 2019 m. trečiąjį ketvirtį darbuotojų skaičius padidėjo 0,1 %. Palyginti su paskutinių ketverių metų ketvirtinio augimo tempais, darbuotojų skaičius augimas sulėtėjo. Numatoma, kad dėl ribotos darbo jėgos pasiūlos užimtumo augimas vidutiniu laikotarpiu tebebus gana vangus. Be to, lėtėjant ekonominiam aktyvumui, prognozuojamam laikotarpiui baigiantis turėtų silpnėti ir darbo jėgos paklausa.

Darbo jėga prognozuojamu laikotarpiu turėtų augti nuosaikiau. Numatoma, kad darbo jėga toliau didės, o ją didėti skatins prognozuojama grynoji darbuotojų imigracija (įskaitant numatomą pabėgėlių integraciją) ir didėjantis aktyvumo lygis. Vis dėlto šių veiksnių poveikis prognozuojamu laikotarpiu greičiausiai išnyks; be to, didės neigiamas visuomenės senėjimo poveikis darbo jėgos augimui, nes į pensiją išeina daugiau žmonių, negu jaunimo pradeda dirbti.

Numatoma, kad euro zonoje nedarbo lygis nuosekliai mažės ir 2022 m. sumažės iki 7,1 %. 2019 m. spalio mėn. nedarbo lygis sumažėjo iki 7,5 % – tai mažiausias lygis nuo 2008 m. Numatoma, kad nedarbo lygis įvairiose euro zonos šalyse ir toliau bus labai skirtingas.

Darbo našumo augimas prognozuojamu laikotarpiu turėtų atsigauti. 2017 m. sparčiai didėjęs, darbo našumas vienam darbuotojui ir darbo našumas per valandą 2018 m., netikėtai sumažėjus aktyvumui, didėjo lėčiau. Užimtumas vis dar augs gana užtikrintai, gamybos apimtis didės nedaug, todėl 2019 m. našumo augimas bus irgi vangus. Numatoma, kad per likusią prognozuojamo laikotarpio dalį našumo augimas atsigaus, nes aktyvumas paspartės, o darbo sąnaudų augimas sulėtės. Vidutiniu laikotarpiu metinis darbo našumo augimas turėtų priartėti prie iki krizės buvusio vidutinio 1,0 % lygio[4].

Palyginti su 2019 m. rugsėjo mėn. prognozėmis, realiojo BVP 2020 m. augimo prognozė buvo sumažinta, o 2021 m. – nesikeitė. 2020 m. ekonomikos augimo prognozė buvo sumažinta atsižvelgiant į tai, kad palankesnės fiskalinės ir pinigų politikos bei euro efektyviojo kurso sumažėjimo poveikis didelį užsienio paklausos prognozės sumažinimą atsveria tik iš dalies. 2021 m. tolesnio nedidelio užsienio paklausos prognozės sumažinimo poveikį atsvers vykdoma palankesnė politika.

3 intarpas

Poveikio išplitimas į kitas euro zonos šalis ir sektorius

Nuo 2018 m. pradžios euro zonos ekonomikos augimą formavo du tuo pačiu metu vykę procesai: i) pasaulinės prekybos silpnėjimas (be kitų dalykų, dėl didėjančios įtampos prekybos santykiuose ir dėl tebesitęsiančio pasaulio politikos neapibrėžtumo) ir ii) apdirbamosios gamybos ir paslaugų sektorių tarpusavio ryšio silpnėjimas. Kaip matyti iš pirkimo vadybininkų indekso (toliau – PVI) (žr. A pav.), apdirbamosios gamybos veiklai nuo 2018 m. pradžios didelį neigiamą poveikį darė pasaulinės prekybos nuosmukis ir tam tikri neigiami vidaus veiksniai, ypač susiję su Vokietijos automobilių pramone[5]. Aktyvumas paslaugų sektoriuje apskritai kol kas buvo gana stabilus, nors paskutinių apklausų rezultatai rodo, kad silpnėjimo ženklų yra ir šiame sektoriuje.

A pav.

Euro zonos PVI rodikliai

(pasiskirstymo indeksas, 50 = pokyčių nėra)

Šaltinis: Markit.

Pastaba. Paskutiniai duomenys – 2019 m. lapkričio mėn.

Iš modelio rezultatų matyti, kad didelėse euro zonos šalyse pagrindinė priežastis, nulėmusi prastesnį apdirbamosios gamybos PVI, nuo 2018 m. sausio mėn. buvo pasauliniai veiksniai (žr. B pav.).[6] Prie apdirbamosios gamybos PVI rodiklių sumažėjimo prisidėjo ir euro zonos apdirbamosios gamybos sektoriuje pasireiškę neigiami sukrėtimai.

Pasauliniai ir vidaus veiksniai tam tikrą neigiamą poveikį darė ir paslaugoms, tačiau paslaugų sektorius buvo atsparesnis (žr. B pav.). Paslaugų PVI nuo 2018 m. sausio mėn. taip pat sumažėjo, tačiau kiek mažiau negu apdirbamosios gamybos PVI. Pagal modelio rezultatus galima daryti išvadą, kad pagrindinė priežastis, dėl kurios mažėjo paslaugų PVI, irgi buvo pasauliniai veiksniai, tačiau jų poveikis buvo ne toks ryškus kaip apdirbamosios gamybos sektoriuje. Euro zonos apdirbamosios gamybos sektoriuje įvykusių sukrėtimų poveikis paslaugų PVI sumažėjimui buvo nedidelis.

B pav.

Euro zonos šalių apdirbamosios gamybos ir paslaugų PVI lemiantys veiksniai. Vidaus ir užsienio veiksnių palyginimas

(pasiskirstymo indekso skirtumas)

Šaltiniai: Markit ir ECB skaičiavimai.

Pastaba. Sukrėtimai nustatomi taikant absoliučiojo dydžio ribojimo metodą (žr. R. A. De Santis ir S. Zimic straipsnį „Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions“, Journal of Applied Econometrics, 33 tomas, p. 727–747, 2018 m.). Apdirbamoji gamyba žymima santrumpa „Gam.“, paslaugos – „Pasl.“ Paskutiniai duomenys – 2019 m. spalio mėn.

Remiantis gautais rezultatais, galima apibendrinti, kad pasauliniai veiksniai ir apdirbamosios gamybos sektorius šiek tiek neigiamai veikė paslaugų sektorių, tačiau apskritai iki šiol paslaugų sektorius buvo palyginti atsparus. Tokia padėtis greičiausiai susiklostė dėl to, kad neigiami sukrėtimai, kurių poveikis juntamas šiuo metu, yra susiję su prekyba prekėmis ir automobilių sektoriumi, taigi pasireiškia būtent apdirbamosios gamybos sektoriuje, tačiau palankios finansavimo sąlygos, susidariusios dėl itin skatinamojo pobūdžio pinigų politikos, švelnino nepalankių veiksnių padarinius aktyvumui visuose sektoriuose.

2 Kainos ir sąnaudos

Numatoma, kad 2020 m. infliacija pagal SVKI sumažės iki 1,1 %, o vėliau didės: 2021 m. – iki 1,4 %, o 2022 m. – iki 1,6 % (žr. 2 pav.). Bendroji infliacija iki 2020 m. antrojo ketvirčio greičiausiai bus nedidelė, tačiau šiek tiek svyruos. Tai daugiausia lems bazės efektai, susiję su SVKI sudedamąja dalimi – energijos produktų kainomis. Iki 2021 m. pradžios SVKI sudedamosios dalies – energijos produktų – kainos mažės, o pradės didėti tik 2021 m. antrąjį ketvirtį, kai stabilizuosis naftos ateities sandorių kainų kreivė ir įsigalios kai kurie padidinti mokesčiai. SVKI sudedamosios dalies – maisto produktų – kainų augimas svyruos apie 1,8 %. Iki 2019 m. pabaigos kiek pakilusi, 2020 m. infliacija pagal SVKI, neįskaitant energijos ir maisto produktų, bus panaši, 2021 m. padidės iki 1,4 %, o 2022 m. – iki 1,6 %. Numatoma, kad infliacijos pagal SVKI, neįskaitant energijos ir maisto produktų, kilimą skatins didėjantis ekonominis aktyvumas, įtemptoje darbo rinkoje stebimas palyginti stabilus darbo užmokesčio augimas ir – didėjant ekonominiam aktyvumui, paskatintam, be kitų veiksnių, ir 2019 m. rugsėjo mėn. ECB patvirtintų pinigų politikos priemonių, – atsigaunančio pelno maržų augimo. Infliaciją pagal SVKI, neįskaitant energijos ir maisto produktų, taip pat turėtų šiek tiek skatinti kylančios žaliavų, neįskaitant energijos išteklių, kainos.

2 pav.

Euro zonos SVKI

(procentiniai pokyčiai, palyginti su ankstesniais metais)

Pastaba. Pagrindinių prognozių ribos pagrįstos kelerių ankstesnių metų prognozių ir faktinių rezultatų skirtumu. Prognozių ribos yra dvigubai platesnės už šių skirtumų vidutinę absoliučiąją vertę. Ši ribų skaičiavimo metodika, apimanti koregavimą dėl išskirtinių įvykių, aprašyta 2009 m. gruodžio mėn. ECB leidinyje „New procedure for constructing Eurosystem and ECB staff projection ranges“, paskelbtame ECB interneto svetainėje.

Prognozuojama, kad įtampai darbo rinkoje neslūgstant, 2019 m. antrąjį pusmetį kiek sulėtėjęs, vienam samdomajam darbuotojui tenkančio atlygio augimas pamažu vėl pradės spartėti. Pagrindinis darbo užmokesčio augimą skatinantis veiksnys – numatoma didesnė įtampa kai kurių euro zonos šalių darbo rinkoje. Numatoma, kad, be ciklinio impulso, bendrosios infliacijos padidėjimas per paskutinius dvejus metus gali paskatinti užtikrintą darbo užmokesčio augimą tose euro zonos šalyse, kuriose nustatant darbo užmokestį atsižvelgiama į praeities duomenis. Be to, kai kuriose šalyse padidintas minimalusis darbo užmokestis, o tai gali turėti įtakos darbo užmokesčio pasiskirstymui.

Numatoma, kad vienetinių darbo sąnaudų augimas iki 2021 m. pradžios mažės, o vėliau nežymiai svyruos. Po staigaus 2019 m. stebėto šuolio, našumui cikliškai sumažėjus, 2020 m. vienetinių darbo sąnaudų augimas turėtų po truputį lėtėti, o vėliau, pasiekęs 1,4 %, nebekisti. 2020 m. vienetinės darbo sąnaudos augs lėčiau, nes našumas ims didėti, o darbo užmokestis nesikeis. Vėliau vienetinės darbo sąnaudos nebekis, nes našumas didės toliau, bet kartu ims augti darbo užmokestis.

2019 m. susitraukusios, 2020 m. pelno maržos greičiausiai mažės toliau, tačiau likusią prognozuojamo laikotarpio dalį šiek tiek atsigaus. Pelno maržos buvo mažos nuo 2018 m. vidurio. Numatoma, kad dėl vis mažesnio ekonominio aktyvumo, ypač apdirbamosios gamybos sektoriuje, jos išliks nedidelės visus 2020 m. Tokioje aplinkoje jos stabdo su našumu susijusį vienetinių darbo sąnaudų didėjimą. Prekybos sąlygoms įtakos turėjo ir ankstesniais laikotarpiais užfiksuotas naftos kainų didėjimas. Tai neigiamai paveikė pelno maržos raidą. Naftos kainoms stabilizavusis ir ekonominiam aktyvumui atsigavus, šių veiksnių svarba turėtų mažėti, o ankstesnis darbo užmokesčio didėjimas pamažu persiduoti kainoms.

Numatoma, kad, 2019 m. sumažėjęs, išorės kainų spaudimas iki 2021 m. šiek tiek padidės, o vėliau nesikeis. Įvertinta, kad importo defliatoriaus metinis augimo tempas 2019 m. sumažėjo, o 2020 ir 2021 m. pamažu didės. Tai daugiausia lemia naftos kainų pokyčiai. 2019 m. dėl naftos kainos pokyčių mažėjo importo kainų augimo tempas. Kaip matyti iš naftos ateities sandorių kainų kreivės, prognozuojamu laikotarpiu naftos kainų pokyčiai importo kainas smukdys toliau, tik gerokai mažesniu mastu. Didėjančios žaliavų, neįskaitant naftos, kainos ir pasaulinis kainų spaudimas turėtų paskatinti importo kainų kilimą.

Palyginti su 2019 m. rugsėjo mėn. prognozėmis, infliacijos pagal SVKI prognozė 2020 m. padidinta, o 2021 m. – sumažinta. Šie koregavimai yra iš dalies susiję su infliacijos pagal SVKI sudedamąja dalimi – energijos produktų kainomis: jos 2020 m. prognozė padidinta, o 2021 m. – sumažinta dėl trumpuoju laikotarpiu stebėtų didesnių naftos kainų ir kiek labiau žemyn pakrypusios naftos ateities sandorių kainų kreivės. 2020 ir 2021 m. maisto produktų kainų augimo prognozė taip pat sumažinta iš dalies dėl mažesnių tarptautinių maisto žaliavų kainų. 2020 m. infliacijos pagal SVKI, neįskaitant energijos ir maisto produktų, prognozė šiek tiek padidinta, o 2021 m. šiek tiek sumažinta, atsižvelgiant į tai, kad, viena vertus, didėja spaudimas dėl mažesnio valiutos kurso ir netiesioginio didesnių naftos kainų poveikio, tačiau kita vertus, pasaulinių kainų augimas mažėja, o darbo užmokestis bei pelno maržos didėja ne taip sparčiai.

3 Fiskalinė perspektyva

Vertinama, kad 2019–2020 m. euro zonos fiskalinės politikos pozicija bus šiek tiek laisvesnė, o 2020 m. – iš esmės neutrali[7]. Prognozuojamą fiskalinės politikos pozicijos laisvėjimą 2019–2021 m. daugiausia lems tiesioginių mokesčių sumažinimas, didesni valdžios sektoriaus pervedimai, šiek tiek didesnės valdžios sektoriaus investicijos ir vartojimas. Prognozuojama, kad 2022 m. fiskalinės politikos pozicija bus iš esmės neutrali – tiesioginiai mokesčiai greičiausiai bus mažinami tik šiek tiek, o papildomos išlaidos bus nedidelės.

Prognozuojama, kad euro zonos biudžeto balansas 2019–2021 m. vis prastės, o 2022 m. iš esmės nesikeis; skolos santykis toliau mažės. Biudžeto balanso prastėjimą 2019–2021 m. lemia laisvėjanti fiskalinės politikos pozicija. Tai iš dalies kompensuoja mažesnės palūkanų išlaidos, tačiau ciklinė komponentė prognozuojamu laikotarpiu nesikeis. Valdžios sektoriaus skolos santykio mažėjimą prognozuojamu laikotarpiu skatina palankus palūkanų normų ir ekonomikos augimo tempo skirtumas ir pirminis perteklius, nors šis laikui bėgant mažėja.

Palyginti su 2019 m. rugsėjo mėn. prognozėmis, euro zonos 2020–2021 m. fiskalinė perspektyva šiek tiek suprastėjo. 2019 m. prognozė šiek tiek padidinta, o 2020 ir 2021 m., fiskalinės politikos pozicijai toliau laisvėjant, prognozuojamas didesnis biudžeto deficitas. Ciklinės komponentės ir palūkanų mokėjimų prognozės iš esmės nesikeičia. Prognozuojama, kad skolos santykis bus kiek didesnis negu buvo numatyta 2019 m. rugsėjo mėn. prognozėse. Prognozė pakoreguota atsižvelgiant į peržiūrėtus ir padidintus istorinius duomenis, mažesnį prognozuojamą pirminį perteklių ir ne tokius palankius 2020–2021 m. prognozuojamus palūkanų normos ir ekonomikos augimo skirtumus.

4 intarpas

Jautrumo analizė

Prognozės parengtos remiantis techninėmis prielaidomis dėl tam tikrų pagrindinių kintamųjų raidos. Turint omenyje, kad kai kurie iš šių kintamųjų gali daryti didelę įtaką euro zonos prognozėms, šių prognozių jautrumo alternatyviai taikomoms pagrindinėms prielaidoms dėl raidos vertinimas gali padėti analizuoti prognozių nepasitvirtinimo riziką. Šiame intarpe aptariamas neapibrėžtumas dėl kai kurių pagrindinių prielaidų ir prognozių jautrumas minėtiems kintamiesiems.

1. Alternatyvi naftos kainų raida

Atliekant šią jautrumo analizę siekiama įvertinti naftos kainos alternatyvios raidos padarinius. Remiantis ateities sandorių rinka pagrįstomis techninėmis prielaidomis dėl naftos kainų pokyčių, kuriomis grindžiamos pagrindinės prognozės, naftos kainos turėtų truputį mažėti ir iki 2022 m. pabaigos Brent žalios naftos kaina turėtų būti maždaug 57 JAV doleriai už barelį. Analizuojami du alternatyvūs naftos kainų raidos scenarijai. Pirmasis sudarytas pagal pasiskirstymo, išvesto iš naftos kainų skirstinio 2019 m. lapkričio 19 d., 25-ąjį procentilį. Pagal šį scenarijų numatomas laipsniškas naftos kainų mažėjimas (iki 46,7 JAV dolerio už barelį 2022 m.), o tai yra 18,1 % mažiau nei pagal pagrindinę tų metų prielaidą. Remiantis rezultatų, gautų ekspertams taikant įvairius makroekonominius modelius, vidurkiu, matyti, kad pagal šį scenarijų realiojo BVP augimas būtų truputį didesnis (apie 0,1 procentinio punkto 2021 m.), o infliacija pagal SVKI 2020 m. būtų mažesnė 0,4, 2021 – 0,3, o 2022 m. – 0,2 procentinio punkto. Antrasis scenarijus sudarytas pagal to paties pasiskirstymo 75-ąjį procentilį. Pagal šį scenarijų numatoma, kad naftos kainos 2022 m. padidės iki maždaug 78,7 JAV dolerio už barelį, o tai yra 38,1 % daugiau negu pagal pagrindinę tų metų prielaidą. Šiuo atveju sparčiai didėtų infliacija pagal SVKI: 2020 m. ji būtų 0,7, 2021 m. – 0,6, o 2022 m. – 0,3 procentinio punkto didesnė, o realiojo BVP augimas būtų šiek tiek mažesnis (2020, 2021 ir 2022 m. – 0,1 procentinio punkto).

2. Alternatyvi valiutos kurso raida

Šioje jautrumo analizėje nagrinėjamas stiprėjančio euro kurso poveikis. Šis scenarijus atitinka pasiskirstymą, apskaičiuotą iš rizikai neutralių JAV dolerio ir euro kurso tankio funkcijų 2019 m. lapkričio 19 d., rodantį didesnę euro kurso kilimo tikimybę. Pagal tokio pasiskirstymo 75-ąjį procentilį numatomas euro kurso didėjimas JAV dolerio atžvilgiu iki 1,25 JAV dolerio už eurą (2022 m.), o tai yra 12,8% daugiau negu pagal pagrindines tų metų prielaidas. Atitinkamoje prielaidoje dėl euro nominaliojo efektyviojo kurso matyti istoriniai dėsningumai: JAV dolerio ir euro kurso pokyčiai atitinka efektyviojo kurso pokyčius su elastingumo rodikliu, šiek tiek didesniu negu 0,5. Tokiu atveju rezultatų, gautų ECB ir Eurosistemos ekspertams taikant įvairius makroekonominius modelius, vidurkis rodo, kad ir realiojo BVP augimas, ir infliacija pagal SVKI 2020 m. bus 0,2 procentinio punkto, 2021 m. – 0,4–0,5 procentinio punkto, 2022 m. – 0,2–0,3 procentinio punkto mažesni.

5 intarpas

Kitų institucijų prognozės

Prognozes euro zonai rengia ir kitos tarptautinės organizacijos bei privačiojo sektoriaus institucijos. Tačiau jos nėra visiškai palyginamos tarpusavyje ar su ECB ir Eurosistemos ekspertų makroekonominėmis prognozėmis, nes yra parengtos skirtingu metu. Be to, taikomi nevienodi (iš dalies neapibrėžti) metodai fiskalinių, finansinių ir išorinių kintamųjų, įskaitant naftos ir kitų žaliavų kainas, prielaidoms rengti. Skiriasi ir įvairioms prognozėms rengti taikomi koregavimų dėl darbo dienų skaičiaus metodai (žr. lentelę).

Eurosistemos ekspertų prognozės dėl realiojo BVP augimo ir infliacijos pagal SVKI patenka į kitų institucijų ir privačiojo sektoriaus prognozių rengėjų prognozių ribas.

Euro zonos realiojo BVP augimo ir infliacijos pagal SVKI naujausių prognozių palyginimas

(metiniai pokyčiai, procentais)

Šaltiniai: EBPO Economic Outlook, 2019 m. lapkričio mėn.; MJEconomics for the Euro Zone Barometer, 2019 m. lapkričio mėn. atliktos apklausos dėl 2019 ir 2020 m. duomenys ir 2019 m. spalio mėn. atliktos apklausos dėl 2021 ir 2022 m. duomenys; Consensus Economics Forecasts, 2019 m. lapkričio mėn. atliktos apklausos dėl 2019 ir 2020 m. duomenys ir 2019 m. spalio mėn. atliktos apklausos dėl 2021 ir 2022 m. duomenys; Europos Komisijos ekonominė prognozė, 2019 m. rudens ekonominė prognozė; ECB profesionaliųjų prognozuotojų apklausa, 2019 m. IV ketv.; TVF World Economic Outlook, 2019 m. spalio mėn.

Pastabos. Eurosistemos ir ECB ekspertų makroekonominėse prognozėse ir EBPO prognozėse pateikti dėl darbo dienų skaičiaus pakoreguoti metiniai augimo tempai, o Europos Komisija ir TVF skelbia dėl darbo dienų skaičiaus per metus nekoreguotus metinio augimo tempus. Kitose prognozėse nenurodoma, ar pateikti duomenys dėl darbo dienų pakoreguoti, ar ne.

© Europos Centrinis Bankas, 2019

Pašto adresas 60640 Frankfurtas prie Maino, Vokietija

Telefonas +49 69 1344 0

Svetainė www.ecb.europa.eu

Visos teisės saugomos. Leidžiama perspausdinti švietimo ir nekomerciniais tikslais, jei nurodomas šaltinis.

Terminai ir santrumpų paaiškinimai pateikiami ECB glosarijuje (tik anglų k.).

HTML ISSN 2529-4741, QB-CF-19-002-LT-Q

- Galutinė techninių prielaidų, pavyzdžiui, dėl naftos kainų ir valiutų kursų, duomenų įtraukimo diena – 2019 m. lapkričio 19 d. (žr. 1 intarpą). Galutinė šiose prognozėse panaudotų kitų duomenų įtraukimo diena – 2019 m. lapkričio 27 d. Šios makroekonominės prognozės apima 2019–2022 m. Tokį ilgą laikotarpį apimančioms prognozėms būdingas labai didelis neapibrėžtumas, todėl jas vertinant būtina į tai atsižvelgti. Žr. 2013 m. gegužės mėn. ECB mėnesinio biuletenio straipsnį „An assessment of Eurosystem staff macroeconomic projections“. Duomenis, pagal kuriuos parengtos lentelės ir diagramos, galima rasti http://www.ecb.europa.eu/pub/projections/html/index.en.html.

- Prielaida dėl euro zonos 10 m. vyriausybės obligacijų nominaliojo pajamingumo pagrįsta šalių 10 m. lyginamųjų obligacijų pajamingumo svertiniu vidurkiu, svorius apskaičiuojant pagal metinius BVP duomenis, ir papildyta būsima raida, numatyta pagal ECB euro zonos visų obligacijų 10 m. nominalųjį pajamingumą, visu prognozuojamu laikotarpiu taikant pradinį šių dviejų duomenų grupių neatitikimą. Vertinama, kad prognozuojamu laikotarpiu konkrečių šalių vyriausybės obligacijų pajamingumo ir atitinkamo euro zonos vidurkio skirtumai nesikeis.

- Dėl atsargų kaupimo artėjant numatytai pirminei „Brexito“ datai (kovo 29 d.) JK importas 2019 m. pirmąjį ketvirtį (palyginti su ankstesniu ketvirčiu) padidėjo 10 %. Vėliau, antrąjį ketvirtį, atsargų kaupimui pasibaigus, importas susitraukė 13 %.

- 1999–2007 m. vidurkis.

- Žr. ECB Ekonomikos biuletenio 2019/6 straipsnį „Euro zonos pramoninės gamybos smukimą lemiantys vidaus ir užsienio veiksniai“.

- Aiškinant apdirbamosios gamybos ir paslaugų PVI rodiklius, santykinė užsienio ir vidaus sukrėtimų svarba yra vertinama taikant struktūrinį vektorinį autoregresijos modelį (SVAR). Modelyje remiamasi Italijos, Ispanijos, Prancūzijos ir Vokietijos apdirbamosios gamybos PVI ir paslaugų PVI, o naujų eksporto užsakymų atžvilgiu – ir euro zonos PVI. Pagal modelį vertintas laikotarpis nuo 2007 m. sausio mėn. iki 2019 m. spalio mėn. Sukrėtimai nustatomi pagal absoliučiojo dydžio ribojimo metodą: toje pačioje šalyje pasireiškiantis sukrėtimas daro didesnį poveikį tos šalies kintamųjų absoliučiajai vertei negu užsienio šalių kintamųjų absoliučiajai vertei. Taip pat daroma prielaida, kad prekybos poveikis apdirbamosios gamybos sektoriui visada yra su teigiamu ženklu. Poveikio nustatymo metodas paaiškintas R. A. De Santis ir S. Zimic straipsnyje „Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions“, Journal of Applied Econometrics, 33 tomas, p. 727–747, 2018 m.

- Fiskalinės politikos pozicija vertinama pagal pirminio balanso (jį pakoregavus dėl cikliškumo ir atėmus valdžios sektoriaus paramą finansų sektoriui) pokytį.

- 12 December 2019

- 27 December 2019