Overzicht

Dat de coronapandemie (COVID-19) recent is verergerd, verzwakt de vooruitzichten voor het eurogebied op korte termijn. Het herstel is daarmee echter nog niet ontspoord. Ondanks de verlengde en strengere beheersingsmaatregelen is de bedrijvigheid in het vierde kwartaal van 2020 duidelijk minder sterk teruggelopen dan was verwacht in de projecties van medewerkers van het Eurosysteem in december 2020. Leereffecten, een sterke groei van de industriële productie en een herstel van de buitenlandse vraag lagen hieraan ten grondslag. Hoewel de nieuwe lockdowns gepaard gingen met extra budgettaire steunmaatregelen wordt er voor het eerste kwartaal van 2021 een verdere daling van de bedrijvigheid verwacht. De vooruitzichten voor de bedrijvigheid op korte termijn hangen af van de ontwikkeling van de pandemie en vooral ook van de snelheid en de mate waarin het vaccinatietempo een afbouw van de beheersingsmaatregelen mogelijk maakt. Vergeleken met de projecties van december 2020 wordt in de aannames nu rekening gehouden met strengere beheersingsmaatregelen in de eerste helft van 2021, totdat de gecoördineerde inspanningen om de productie en distributie van de vaccins te verhogen het mogelijk maken om de teugels meer te vieren en de crisis begin 2022 uiteindelijk wordt bedwongen, in overeenstemming met eerdere projecties. In combinatie met de aanzienlijke steun van monetaire en budgettaire beleidsmaatregelen (deels vanuit het Next Generation EU-herstelfonds) en een verder herstel van de buitenlandse vraag kan dit vanaf de tweede helft van 2021 de bedrijvigheid krachtig doen opveren. Het reële bbp zal naar verwachting vanaf het tweede kwartaal van 2022 het niveau van vóór de crisis overtreffen. Dat is een kwartaal eerder dan in eerdere projecties werd voorzien. Het komt er dus op neer dat de vooruitzichten voor het reële bbp op middellange termijn grotendeels hetzelfde blijven als verwacht in de projecties van december 2020. Aangenomen wordt dat het dankzij de beleidsmaatregelen mogelijk zal zijn om grote financiële versterkingseffecten af te wenden en langdurige economische schade van de crisis te beperken. Verwacht wordt dan ook dat het reële bbp eind 2023 3,3% boven het precrisisniveau van 2019 zal liggen.[1]

De inflatie kan de komende kwartalen aanzienlijk schommelen. Verwacht wordt niettemin dat de onderliggende prijsdruk gematigd blijft door de zwakke vraag en pas geleidelijk weer zal aantrekken, in lijn met het economisch herstel. Samen met de recente sterke stijging van de olieprijs en het einde van de tijdelijke btw-verlaging in Duitsland zorgen meevallende economische cijfers voor een tijdelijke sterke stijging van de HICP-inflatie in 2021. Die is met 0,5 procentpunt naar boven bijgesteld ten opzichte van de projecties van december 2020. Hoewel de inschatting is dat de in januari 2021 waargenomen forse opwaartse verrassing in de HICP-inflatie ongerekend energie en voedingsmiddelen vooral te maken heeft met tijdelijke effecten, waaronder statistische factoren zoals veranderingen in HICP-gewichten en prijstoerekeningen, zal een deel daarvan waarschijnlijk toch langer doorwerken. Al met al neemt de HICP-inflatie naar verwachting sterk toe, van 0,3% in 2020 tot 1,5% in 2021. Het hoogste punt van 2,0% wordt voorzien voor het laatste kwartaal van 2021, waarna de HICP-inflatie weer daalt naar 1,2% in 2022 en vervolgens weer gaat stijgen naar 1,4% in 2023. In vergelijking met de projecties van het Eurosysteem van december 2020 is de HICP-inflatie aanzienlijk opwaarts bijgesteld voor 2021, vooral onder invloed van een veel hogere olieprijs, licht herzien voor 2022 en onveranderd gebleven voor 2023.

Voor de internationale omgeving bij de projecties van medewerkers van de ECB van maart 2021 wordt geen rekening gehouden met het onlangs goedgekeurde pakket begrotingsmaatregelen in de Verenigde Staten. De reden is de op de afsluitingsdatum nog onzekere omvang, samenstelling en timing van dat pakket. De hiermee samenhangende risico's voor de projecties voor de economieën van de VS en het eurogebied worden toegelicht in Kader 4.

Vanwege de nog altijd aanzienlijke onzekerheid over de ontwikkeling van de pandemie en over de mate waarin de economie langdurige schade oploopt, zijn er opnieuw twee alternatieve scenario’s opgesteld. In het milde scenario wordt uitgegaan van een succesvollere uitrol van de vaccins, waardoor de beheersingsmaatregelen tegen eind 2021 kunnen worden afgebouwd, terwijl snellere leereffecten de economische kosten beperken. In dit scenario zou het reële bbp in 2021 met 6,4% opveren en in het derde kwartaal het niveau van vóór de crisis bereiken. De inflatie zou stijgen tot 1,7% in 2023. In het ernstige scenario wordt daarentegen uitgegaan van een forse verslechtering van de coronasituatie, waarbij nieuwe virusvarianten – waarvoor de vaccins minder effectief blijken – de overheden ertoe dwingen tot medio 2023 een aantal beheersingsmaatregelen te handhaven. Met het aanzienlijke en permanente verlies van economisch potentieel vandien. In dit scenario zou het reële bbp in 2021 met slechts 2,0% groeien en binnen de projectieperiode niet het niveau van vóór de crisis bereiken. De inflatie bedraagt dan slechts 1,1% in 2023. De alternatieve scenario's worden in Paragraaf 5 gepresenteerd.

1 De belangrijkste aannames die aan de projecties ten grondslag liggen

De basisprojectie berust op de aanname dat de beperkende maatregelen vanaf het tweede kwartaal van dit jaar snel worden versoepeld en dat de gezondheidscrisis begin 2022 achter de rug is. De beheersingsmaatregelen in het eurogebied zijn begin 2021 strenger geworden. Aangenomen wordt dat deze pas tegen het einde van het eerste kwartaal worden versoepeld. Gemiddeld zijn die maatregelen naar verwachting restrictiever dan in het vierde kwartaal van 2020 en dan in de projecties van december 2020 werd aangenomen. In de basisprojectie wordt uitgegaan van een snelle versoepeling van de beheersingsmaatregelen met ingang van het tweede kwartaal van 2021. De belangrijkste oorzaak: gecoördineerde inspanningen om de vaccinaties te versnellen door de goedkeuring van extra vaccins en nieuwe vaccinproductiefaciliteiten. De verwachting is dat de beheersingsmaatregelen begin 2022 volledig zijn opgeheven. Dat is onveranderd ten opzichte van de voorgaande projecties. Ook voor de internationale omgeving worden gemiddeld vergelijkbare aannames gehanteerd.

Aanzienlijke monetaire en budgettaire beleidsmaatregelen, waaronder het NGEU-pakket, zorgen niet alleen voor inkomensondersteuning en minder banenverlies en faillissementen, maar helpen ook de negatieve wisselwerkingen tussen de financiële sector en de reële economie te beperken. Behalve met de monetairbeleidsmaatregelen die de ECB tot de afsluitingsdatum van de projecties heeft genomen, wordt in het basisscenario ook rekening gehouden met discretionaire begrotingsmaatregelen in verband met de coronacrisis van circa 4¼% bbp in 2020 en van 3¼% bbp in 2021 (Paragraaf 3). Overheidsleningen en -garanties dan wel kapitaalinjecties kunnen de liquiditeitsbeperkingen helpen te verzachten. Dankzij toezichts- en macroprudentieel beleid is er bankkapitaal vrijgemaakt waarmee verliezen kunnen worden opgevangen en de kredietstroom naar de reële economie kan worden ondersteund via de vrijgave van kapitaalbuffers, het advies om de procyclische voorzieningen af te bouwen en maatregelen die de verliesabsorptiecapaciteit van banken in stand moeten houden. Bovenal wordt aangenomen dat de monetaire, budgettaire en prudentiële beleidsmaatregelen er in grote lijnen in slagen gedurende de projectieperiode ernstige negatieve wisselwerkingen tussen de financiële sector en de reële economie te vermijden.

Kader 1

Technische aannames betreffende de rente, grondstoffenprijzen en wisselkoersen

Vergeleken met de projecties van december 2020 wordt bij de huidige technische aannames uitgegaan van een hogere lange rente, aanzienlijk duurdere olie en een lichte daling van de effectieve wisselkoers van de euro. De technische aannames met betrekking tot de rente en de grondstoffenprijzen zijn gebaseerd op de marktverwachtingen, met als afsluitingsdatum 16 februari 2021. Voor de korte rente wordt de driemaands Euribor als referentiepunt gebruikt, waarbij de marktverwachtingen voor de rente worden afgeleid van de rente op futurescontracten. Deze methodologie levert voor de korte rente een gemiddelde stand op van -0,5% voor 2021 en 2022, en -0,4% voor 2023. De marktverwachtingen voor het nominale rendement op tienjaars overheidsobligaties uit het eurogebied duiden op een gemiddeld renteniveau op jaarbasis van 0,0% voor 2021, 0,1% voor 2022 en 0,3% voor 2023.[2] Ten opzichte van de projecties van december 2020 zijn de marktverwachtingen voor de korte rente zeer licht gestegen voor 2023. Voor tienjaars overheidsobligaties uit het eurogebied gingen diezelfde verwachtingen met 10-20 basispunten omhoog voor de periode 2021-2023.

De prognoses van de grondstoffenprijzen zijn gebaseerd op het door futuresmarkten geïmpliceerde prijsbeloop, waarbij het gemiddelde is genomen van de twee weken tot en met de afsluitingsdatum van 16 februari 2021. Op basis hiervan wordt aangenomen dat de prijs van een vat ruwe Brentolie stijgt van USD 42,3 in 2020 tot USD 59,3 in 2021 en in 2023 weer zal dalen naar USD 53,7. Dit houdt in dat de olieprijs in Amerikaanse dollars, in vergelijking met de projecties van december 2020, circa 35% hoger ligt in 2021 en 14% hoger in 2023. In tegenstelling tot de opwaartse beweging die aan de eerdere projecties ten grondslag lag, vertoont de olieprijsfuturescurve nu een neerwaarts hellend patroon. Aangenomen wordt dat de in Amerikaanse dollars luidende prijzen van grondstoffen exclusief energie in 2021 sterk aantrekken maar gedurende de rest van de projectieperiode gematigd gaan dalen.

Ook wordt aangenomen dat de bilaterale wisselkoersen gedurende de projectieperiode onveranderd blijven op het gemiddelde niveau van de twee weken tot en met de afsluitingsdatum van 16 februari 2021. Dit wijst op een gemiddelde wisselkoers van USD 1,21 per euro in de periode 2021-2023. Dat is 2% hoger dan in de aannames voor de projectie van december 2020. De aanname ten aanzien van de effectieve wisselkoers van de euro is sinds de door medewerkers van de ECB samengestelde projecties van december 2020 met 0,2% naar beneden bijgesteld.

Technische aannames

2 De reële economie

Het reële bbp daalde in het vierde kwartaal van 2020, maar veel minder dan verwacht. Het reële bbp is het vierde kwartaal met 0,7% gedaald. Dat is aanzienlijk minder dan de daling van -2,2% waar in het basisscenario van december 2020 vanuit was gegaan en zelfs minder dan in het milde scenario. Deze meevaller (ondanks dat de beheersingsmaatregelen strenger waren dan verwacht) kan deels verband houden met een sterker dan verwachte buitenlandse vraag. Er lijkt echter ook sprake van een leereffect: partijen in alle sectoren lijken deze keer beter om te kunnen gaan met de beheersingsmaatregelen. Per saldo lag het reële bbp het vierde kwartaal van 2020 4,9% onder het vergelijkbare cijfer voor 2019.

Grafiek 1

Reëel bbp van het eurogebied

(procentuele mutaties van kwartaal op kwartaal, voor seizoensinvloeden en het aantal werkdagen gecorrigeerde kwartaalcijfers)

Toelichting: Als gevolg van de zeer sterke volatiliteit van het reële bbp in 2020 toont de grafiek vanaf begin 2020 een andere schaal. De verticale lijn geeft het begin van de projectieperiode aan. In deze grafiek is geen band rond de projecties opgenomen. De reden daarvoor is dat de standaardberekening van de bandbreedte (gebaseerd op historische projectiefouten) in de huidige omstandigheden geen betrouwbare indicatie zou geven van de ongekende onzekerheid rond de huidige projecties. Om de huidige onzekerheid beter weer te geven zijn daarom in Paragraaf 5 alternatieve scenario’s opgenomen op basis van verschillende aannames met betrekking tot de toekomstige ontwikkeling van de coronapandemie en de daarmee samenhangende beheersingsmaatregelen.

De beheersingsmaatregelen van begin 2021 leiden naar verwachting tot een verdere lichte krimp van het reële bbp in het eerste kwartaal. In het tweede kwartaal vindt dan een bescheiden stijging plaats. Begin 2021 gingen veel landen in het eurogebied over tot verlenging en uitbreiding van de lockdownmaatregelen onder invloed van de groeiende aantallen nieuwe coronabesmettingen en de dreiging van een nieuwe golf doordat het virus muteert. Kortetermijnprognoses op basis van de beschikbare gegevens op de afsluitingsdatum, zoals de samengestelde Purchasing Managers’ Index (PMI), die in februari 48,1 beliep, en ook andere hoogfrequente indicatoren wijzen eveneens in de richting van een geringe daling van het reële bbp in het eerste kwartaal. De verwachting is dat de beheersingsmaatregelen niet zozeer tot verstoring van de industriële bedrijvigheid zullen leiden maar wel opnieuw de bedrijvigheid in de dienstensector zullen drukken, net als in het vierde kwartaal. De algehele afname van de bedrijvigheid wordt waarschijnlijk eveneens beperkt door de onlangs aangekondigde, gerichte begrotingsmaatregelen ter ondersteuning van de door de lockdown getroffen sectoren. Per saldo zal het reële bbp in het eerste kwartaal van 2021 naar verwachting dalen met 0,4% (waar in de projecties van december sprake was van een stijging van 0,6%) en in het tweede kwartaal stijgen met 1,3% (waar in de vorige projecties nog een stijging van 1,7% werd verwacht).

De beheersingsmaatregelen worden naar verwachting versoepeld en de bedrijvigheid leeft in de tweede helft van 2021 sterk op. De verwachte opleving steunt op de aanname dat de beheersingsmaatregelen snel worden versoepeld, de onzekerheid verder afneemt, de verwachte versnelling van het vaccinatietempo het vertrouwen stimuleert, het herstel van de buitenlandse vraag stevig doorzet, het monetair en begrotingsbeleid ondersteuning biedt en er enige inhaalvraag optreedt. De opleving zal vooral te danken zijn aan de binnenlandse vraag, met name de consumptieve bestedingen. Het reële bbp zal naar verwachting in het tweede kwartaal van 2022 weer hoger zijn dan in het vierde kwartaal van 2019 (het laatste kwartaal vóór de coronacrisis), en zal in het laatste kwartaal van de projectieperiode 3,3% hoger uitkomen dan voor de crisis.

Tabel 1

Macro-economische projecties voor het eurogebied

(mutaties in procenten per jaar)

Toelichting: Het reële bbp en de componenten daarvan, de arbeidskosten per eenheid product, de loonsom per werknemer en de arbeidsproductiviteit zijn gecorrigeerd voor seizoensinvloeden en het aantal werkdagen. De cijfers kunnen afwijken van die in de meest recente Eurostat-publicaties wanneer er na de afsluitingsdatum van de projecties nog gegevens gepubliceerd zijn. In deze tabel is geen band rond de projecties opgenomen. De reden daarvoor is dat de standaardberekening van de bandbreedte (gebaseerd op historische projectiefouten) in de huidige omstandigheden geen betrouwbare indicatie zou geven van de ongekende onzekerheid rond de huidige projecties. Om de huidige onzekerheid beter weer te geven zijn daarom in Paragraaf 5 alternatieve scenario’s opgenomen op basis van verschillende aannames met betrekking tot de toekomstige ontwikkeling van de coronapandemie en de daarmee samenhangende beheersingsmaatregelen.

1) Inclusief de handel binnen het eurogebied.

2) De subindex is gebaseerd op ramingen van de werkelijke effecten van indirecte belastingen en kan afwijken van de cijfers van Eurostat, dat ervan uitgaat dat de effecten van indirecte belastingen volledig en onmiddellijk in de HICP doorwerken.

3) Berekend als het overheidssaldo onder aftrek van voorbijgaande conjunctuureffecten en maatregelen die volgens de definitie van het Europees Stelsel van centrale banken (ESCB) als tijdelijk worden beschouwd.

4) De koers van het begrotingsbeleid wordt afgemeten aan de mutatie in het voor conjunctuurinvloeden gecorrigeerde primaire saldo na aftrek van overheidssteun aan de financiële sector. De cijfers aan de inkomstenkant zijn eveneens gecorrigeerd voor de verwachte NGEU-subsidies.

De verwachting is dat de particuliere consumptie zich in 2021 sterk herstelt en ook daarna de motor van het herstel blijft. Na het sterke maar onvolledige herstel in het derde kwartaal van 2020 is de particuliere consumptie in het vierde kwartaal van 2020 weer gedaald, als gevolg van nieuwe lockdowns en meer beheersingsmaatregelen. De particuliere consumptie was tevens de belangrijkste oorzaak van de nieuwe terugval van de economische bedrijvigheid. De consumptiedaling was ditmaal echter kleiner dan verwacht, mogelijk doordat er gerichtere beheersingsmaatregelen werden genomen en huishoudens met de situatie leerden leven (zo werd er bijvoorbeeld meer online gekocht). De sterke schommelingen in en de algehele daling van de particuliere consumptie in 2020 staan in contrast met de minder uitgesproken ontwikkeling van het reëel besteedbaar inkomen, dat door overheidssteun wordt gestabiliseerd, met als gevolg aanzienlijke veranderingen in de spaarquote. Door de verdere aanscherping van de beheersingsmaatregelen wordt voor het eerste kwartaal van 2021 een verdere daling van de particuliere consumptie verwacht, met opnieuw een lichte stijging van de spaarquote tot gevolg. De particuliere consumptie zal zich vanaf het tweede kwartaal van 2021 weer herstellen en in het derde kwartaal van 2022 boven het niveau van voor de crisis uitkomen. Het herstel zou een stimulans moeten krijgen van de geleidelijke afname van de onzekerheid en het geleidelijk toegroeien van de spaarquote naar het niveau van voor de crisis, doordat zowel de gedwongen als de voorzorgsbesparingen teruglopen, terwijl de hoge werkloosheid en de afbouw van de netto budgettaire overdrachten waarschijnlijk juist een remmende werking zullen hebben.

De plotselinge, sterke krimp van de investeringen in woningen die in 2020 optrad, zal naar verwachting geleidelijk worden goedgemaakt gedurende de projectieperiode. De investeringen in woningen zijn in het vierde kwartaal van 2020 met 0,5% gestegen maar lagen nog altijd een kleine 3% lager dan voor de pandemie. Omdat de huizenprijsinflatie naar verwachting hoger zal zijn dan de kosten van huisvesting, mag men verwachten dat de investeringen in woningen zullen profiteren van positieve Tobin’s Q-effecten (verschil tussen de marktprijs en de vervangingswaarde) en herstel van het besteedbaar inkomen. Doordat voor het grootste deel van de projectieperiode zwak consumentenvertrouwen wordt voorzien en een werkloosheid die hoger ligt dan voor de crisis, zal het herstel van de investeringen in woningen op middellange termijn worden geremd. Eind 2022 bereiken deze investeringen weer het niveau van voor de crisis.

Voor de bedrijfsinvesteringen wordt voor 2021 en 2022 een sterk herstel verwacht; het niveau van voor de crisis wordt begin 2022 bereikt. Volgens de ramingen hebben de bedrijfsinvesteringen zich gedeeltelijk hersteld van de zwakke eerste helft van 2020 door een aanzienlijke opleving in de tweede helft van het jaar. Na opnieuw lichte krimp in het eerste kwartaal van 2021, bij een over de gehele linie zwakke economische activiteit, wordt een verdere opleving van de bedrijfsinvesteringen verwacht vanaf het tweede kwartaal van 2021, doordat de binnenlandse en de mondiale vraag zich herstellen en de winstgroei weer positief wordt. Andere ondersteunende factoren zijn de veronderstelde gunstige financieringscondities en de gunstige effecten van het NGEU-plan op de bedrijfsinvesteringen.

De brutoschuldquote van niet-financiële ondernemingen, die in 2020 aanzienlijk is toegenomen, zal naar verwachting gematigd dalen maar ook aan het einde van de projectieperiode nog hoger zijn dan vóór de crisis. De stijging van de brutoschuldquote van niet-financiële ondernemingen is toe te schrijven aan de sterke daling van de bedrijfswinsten tijdens de eerste lockdownfase en het daaruit voortvloeiende toegenomen beroep op schuldfinanciering om liquiditeitstekorten op te vangen. De brutoschuldquote van niet-financiële ondernemingen zal op korte termijn nog licht stijgen en daarna gematigd dalen, om in 2023 aanzienlijk hoger uit te komen dan het toch al hoge niveau van voor de crisis. Niet-financiële ondernemingen moeten, ondanks hun sterke kaspositie, werken aan balansherstel en daarom zal de stijging van de brutoschuldquote naar verwachting remmend werken op de groei van de bedrijfsinvesteringen gedurende de projectieperiode. Twijfels over de houdbaarheid van schulden bij ondernemingen zouden echter deels moeten worden weggenomen doordat de bruto rentebetalingen, die op een historisch laag peil staan, de komende jaren naar verwachting slechts bescheiden zullen stijgen.

Kader 2

Het internationale klimaat

De wereldeconomie herstelde zich in de tweede helft van 2020 sneller dan verwacht van de door de pandemie veroorzaakte recessie. Wereldwijd zijn de investeringen, die profiteren van gunstige financieringscondities en sterke ondersteuning door het monetair beleid, al bijna weer terug op het niveau van voor de pandemie. Het herstel van de mondiale consumptie, die wordt ondersteund met budgettaire maatregelen voor het behoud van inkomens en werkgelegenheid, laat daarentegen op zich wachten doordat contactintensieve diensten belemmerd worden door de geldende beheersingsmaatregelen. Het mondiale reële bbp (exclusief het eurogebied) heeft zich in het derde kwartaal van 2020 sterk hersteld, met 7,4%, 0,7 procentpunt meer dan in de projecties van december 2020 werd voorzien. In zowel de geavanceerde als de opkomende markteconomieën werd een dynamischer herstel waargenomen. Na deze V-vormige opleving zal het herstel van de mondiale bedrijvigheid in het vierde kwartaal van 2020 naar verwachting matigen naar 2,1%, wat nog altijd aanzienlijk is en meer dan in de eerdere projecties werd voorzien.

Met de intensivering van de pandemie aan het einde van het jaar namen de ongunstige factoren voor het herstel in kracht en aantal toe. Door het oplopende aantal besmettingen besloten overheden strengere lockdowns in te stellen, vooral in geavanceerde economieën. In opkomende markten werden de beheersingsmaatregelen minder aangescherpt. Uit frequent verschijnende indices van de economische bedrijvigheid in de grootste geavanceerde economieën blijkt echter dat de nieuwe lockdowns per saldo een terugval betekenen voor de groei van de wereldeconomie in het eerste kwartaal van 2021. De samengestelde en industriële mondiale PMI's (exclusief het eurogebied) stonden in februari boven het langjarig gemiddelde, maar uit enkele componenten kon worden opgemaakt dat de bedrijvigheid zal afnemen. Zo kwamen in januari de nieuwe exportorders voor het eerst sinds september 2020 onder de drempelwaarde voor groei terecht en in februari lagen ze daar opnieuw onder.

Door het handelsverdrag tussen de EU en het VK en het stimuleringspakket ter waarde van USD 0,9 biljoen dat de Amerikaanse regering in december 2020 heeft aangenomen, ontstaan betere vooruitzichten voor mondiale groei in 2021, terwijl de aanvullende stimuleringsmaatregelen die het Amerikaanse Congres onlangs heeft goedgekeurd, een opwaarts risico voor de Amerikaanse en de wereldeconomie betekenen. De handelsovereenkomst tussen de EU en het VK vervangt de aannames over een brexit zonder handelsakkoord, waarop de projecties voor december 2020 waren gebaseerd. In het akkoord is overeengekomen dat er in de handel tussen de EU en het VK geen handelsquota of tarieven op de handel in goederen worden ingesteld (vergelijkbaar met het CETA-akkoord met Canada), wat de Britse economie en handel in de projectieperiode ten goede komt. Het in december 2020 in de Verenigde Staten vastgestelde budgettaire stimuleringspakket bedraagt USD 0,9 biljoen (4,4% van het bbp) en zal de groei van het reële bbp in 2021 volgens de ramingen met ruim 1 procentpunt doen stijgen. Recentelijk is nog een extra stimuleringspakket goedgekeurd, ter waarde van USD 1,83 biljoen. Dit is niet in het basisscenario verwerkt en vormt dus een groot opwaarts risico voor dit scenario (Kader 4).

Al met al zal het mondiale reële bbp (exclusief het eurogebied) in 2021 met 6,5% stijgen. Daarna vertraagt de groei naar 3,9% en 3,7% in respectievelijk 2022 en 2023. Dit volgt op de geraamde krimp van het reële mondiale bbp met 2,4% in 2020. De groei voor 2021 is met 0,7 procentpunt naar boven bijgesteld, omdat de positieve doorwerking van de meevallers van eind vorig jaar en meer steun vanuit het economisch beleid slechts deels worden tenietgedaan door de negatieve gevolgen van strengere beheersingsmaatregelen op korte termijn.

De wereldhandel in goederen heeft zich, gezien de diepte van de mondiale recessie in 2020, betrekkelijk veerkrachtig betoond, terwijl de handel in diensten op een zeer laag niveau blijft. Dat komt vooral doordat de algemene economische krimp vooral de minder handelsintensieve dienstensector raakt en er in geavanceerde economieën tijdens de pandemie tussen diensten en goederen vervangingseffecten zijn opgetreden die de goederenhandel hebben ondersteund. Dit beeld wordt bevestigd door recente gegevens, die erop duiden dat de mondiale invoer van goederen in november 2020 weer het niveau van voor de pandemie had bereikt. De mondiale goederenhandel herstelde zich weliswaar snel, maar werd gedrukt door een gebrek aan transportcapaciteit en stijgende vervoerskosten, terwijl tekorten in de aanvoer, met name in de Aziatische IT-sectoren, op risico's voor mondiale toeleveringsketens wijzen. Dit blijkt uit de steeds langer worden leveringstijden en zal de goederenhandel op korte termijn waarschijnlijk drukken. Verder blijft de internationale reisbranche, die ongeveer 7% van de wereldhandel in goederen en diensten uitmaakt, beperkt door de pandemie en de bijbehorende reisrestricties.

De groei van de mondiale invoer (exclusief het eurogebied) is voor 2021 aanzienlijk naar boven bijgesteld. De groei van de invoer bedraagt in 2021 naar verwachting 9,0%, om in 2022 en 2023 te vertragen naar respectievelijk 4,1% en 3,4%. Door het handelsakkoord tussen de EU en het VK en, in mindere mate, een sterkere prognose voor herstel in de geavanceerde economieën is de mondiale invoer en met name de buitenlandse vraag naar goederen en diensten uit het eurogebied aanzienlijk naar boven bijgesteld ten opzichte van de projecties van december 2020. Dit impliceert dat de buitenlandse vraag naar goederen en diensten uit het eurogebied dit jaar met 8,3% zal toenemen en in 2022 en 2023 met respectievelijk 4,4% en 3,2%. Dit resulteert in een aanzienlijke opwaartse bijstelling voor 2021 en een kleinere herziening voor 2022.

Het internationale klimaat

(mutaties in procenten per jaar)

1) Berekend als gewogen gemiddelde van de invoer.

2) Berekend als gewogen gemiddelde van de invoer van de handelspartners van het eurogebied.

Het herstel van de buitenlandse vraag zal naar verwachting de exportgroei ondersteunen, met als gevolg een positieve bijdrage van het handelssaldo in 2021. Na 2021 wordt de bijdrage neutraal. De sterke buitenlandse vraag ondersteunde het herstel van de uitvoer vanuit het eurogebied. Die noteerde in het vierde kwartaal van 2020 robuuste groeicijfers, ondanks de herinvoering van restricties. De uitvoer van industrieproducten uit het eurogebied werd gestimuleerd doordat de vraag zich verlegde van diensten naar consumptiegoederen. De uitvoer van diensten, met name op het gebied van reizen, herstelde zich echter nauwelijks. Vanaf 2021 zal de groei van de export enerzijds bestendigd worden door de sterke buitenlandse vraag en anderzijds getemperd worden door onzekerheid vanwege corona, knelpunten in de logistieke sectoren en verminderd prijsconcurrentievermogen als gevolg van de eerdere waardestijging van de euro. De ontwikkeling van de pandemie drukt de binnenlandse vraag en de verwachting is dan ook dat de invoer in 2021 minder hard zal groeien dan de uitvoer, waardoor de bijdrage van het handelssaldo aan het bbp in 2021 positief wordt; in 2022 en 2023 is deze min of meer neutraal.

Na herhaalde meevallers zijn de vooruitzichten voor de arbeidsmarkt beter dan uit de projecties van december 2020 naar voren komt: de werkloosheid stijgt de komende kwartalen slechts licht. De werkloosheid steeg van 7,4% in het tweede kwartaal naar 8,2% in het vierde, wat wederom meeviel gezien de 8,8% in de projecties van december, die volgde op te hoge prognoses in de twee projecties daarvoor. Deze meevaller was wederom te danken aan de veel veerkrachtiger werkgelegenheid en de onverwachte stijging van het aantal werknemers in regelingen voor het behoud van arbeidsplaatsen na de tweede golf lockdownmaatregelen. De werkgelegenheid was in het vierde kwartaal van 2020 echter nog altijd 1,9% lager dan in het vierde kwartaal van 2019. Wanneer de arbeidsmarkt zich normaliseert en de regelingen voor het behoud van arbeidsplaatsen aflopen, zal de werkloosheid naar verwachting verder stijgen tot maximaal 8,7% in het tweede kwartaal van 2021 (dit cijfer is bijgesteld van 9,5% in de projectie van december). Met het herstel van de economie zal de werkloosheid eind 2023 naar 7,5% zijn gedaald. In deze projectie wordt ervan uitgegaan dat een groot deel van de werknemers in deze regelingen weer reguliere arbeid zullen vinden. Naar verwachting zullen tegen het einde van de projectieperiode de werkloosheid en het aantal werkenden weer richting het niveau van voor de crisis gaan, maar dat nog niet bereiken.

De groei van de arbeidsproductiviteit per werkende zal zich vanaf begin 2021 herstellen. Na een scherpe daling in de eerste helft van 2020 is de arbeidsproductiviteit per werkende in het vierde kwartaal opnieuw gedaald door aangescherpte pandemiemaatregelen en de daarmee samenhangende grotere deelname aan regelingen voor het behoud van arbeidsplaatsen in veel landen. De groei van de arbeidsproductiviteit per werkende zal zich naar verwachting in de eerste helft van 2021 herstellen en gedurende de rest van de projectieperiode geleidelijk afvlakken. De productiviteit per gewerkt uur reageert veel minder sterk op de pandemie, omdat het totale aantal gewerkte uren de ontwikkelingen van het bbp naar verwachting op de voet zal volgen. De productiviteit per gewerkt uur zal tegen het einde van de projectieperiode waarschijnlijk geleidelijk toenemen tot ongeveer 3% boven het niveau van voor de crisis.

Door enkele compenserende factoren zijn de vooruitzichten voor de groei van het reële bbp op jaarbasis min of meer gelijk gebleven ten opzichte van de projecties van december 2020. Dat de projectie voor de groei van het reële bbp in 2021 grotendeels onveranderd is, komt door de slechtere vooruitzichten voor de korte termijn, die vooral aan de verlenging van de lockdowns zijn toe te schrijven en die de meevallers in het vierde kwartaal en enkele opwaartse bijstellingen voor de tweede helft van 2021, tenietdoen. Deze opwaartse bijstellingen komen voor rekening van een sterker dan verwacht herstel, doordat de meest strikte beheersingsmaatregelen in de eerste jaarhelft waarschijnlijk sneller worden versoepeld dan in de projecties van december werd aangenomen. De groei wordt bovendien ondersteund door de opwaartse effecten van de sterkere buitenlandse vraag en aanvullende budgettaire stimuleringsmaatregelen. Naar verwachting zullen positieve effecten van het sterkere herstel in de tweede helft van 2021 doorwerken in 2022 en de negatieve effecten tenietdoen van de aannames ten aanzien van vooral de hogere olieprijzen en de beëindiging van de aanvullende budgettaire steunmaatregelen in 2021.

3 Vooruitzichten voor de overheidsfinanciën

Na de sterke budgettaire verruiming in 2020 wordt voor 2021 verdere budgettaire ondersteuning verwacht om de macro-economische effecten van de coronacrisis te verzachten en verder bij te dragen aan het herstel. De omvang van de budgettaire stimuleringsmaatregelen die overheden in 2020 ter bestrijding van de pandemie hebben genomen, wordt geraamd op ongeveer 4¼% bbp, iets minder dan waar in de projecties van december 2020 van werd uitgegaan. Wat 2021 betreft, in het licht van de nieuwe ronde lockdownrestricties hebben overheden de noodmaatregelen verlengd, ze uitgebreid en/of nieuwe steunmaatregelen genomen, voor naar schatting 3¼% bbp in totaal. De meeste aanvullende maatregelen zijn tijdelijk en worden naar verwachting in 2022 teruggedraaid. Sommige maatregelen zijn opnieuw verlengd en vormen samen met andere herstelmaatregelen, waaronder bestedingen uit het NGEU-fonds[3], in 2022-2023 een stimulans van ongeveer 1½% bbp op jaarbasis. Wat de samenstelling van de steunmaatregelen betreft: net als in 2020 omvat die in 2021 vooral subsidies en overdrachten aan bedrijven, bijvoorbeeld in het kader van regelingen voor het behoud van arbeidsplaatsen, en meer overheidsconsumptie. Maatregelen aan de inkomstenkant hebben vooral betrekking op verdere verlagingen van de (in)directe belastingen. In 2020 was het aandeel van de extra overheidsinvesteringen nog laag, dat ligt in 2021 hoger, vooral door het vooruitzicht op NGEU-subsidies. Gecorrigeerd voor de effecten van de NGEU-subsidies is de begrotingskoers[4] in 2021 min of meer neutraal: de eerder verwachte verkrapping is inmiddels uitgesteld tot 2022.

Het begrotingssaldo van het eurogebied, dat in 2020 aanzienlijk was gedaald, naar -7,2% bbp, zal zich naar verwachting in 2021 enigszins herstellen en in 2023 uitkomen op -2,4% bbp. Dat het begrotingssaldo in 2021 verbetert, komt doordat het voor de conjunctuur gecorrigeerde primaire tekort afneemt. De aanvullende overheidsbestedingen worden namelijk deels gefinancierd met NGEU-subsidies. Andere factoren zijn de iets betere conjuncturele component en de lagere rentebetalingen. Voor 2022 wordt een sterkere verbetering van het begrotingssaldo verwacht, vooral doordat de meeste crisisgerelateerde stimuleringsmaatregelen worden beëindigd en de conjuncturele component verbetert. In 2023, ten slotte, wordt bij een min of meer neutrale begrotingskoers en een betere conjunctuurpositie een verdere verbetering van het totale begrotingssaldo tot -2,4% bbp verwacht. De rentebetalingen zullen gedurende de projectieperiode verder dalen om in 2023 uit te komen op 1,1% bbp. De ontwikkeling van het begrotingssaldo voor het eurogebied is ten opzichte van de projecties van december 2020 naar boven bijgesteld, behalve voor 2021. In dat jaar worden de betere conjunctuurpositie en de basiseffecten van de minder ruime begrotingskoers in 2020 tenietgedaan door de tijdelijke extra stimulering.

De schuldpositie van het eurogebied bereikt in 2021 zijn hoogtepunt, met 98% bbp, en neemt daarna licht af. Dat de schuld daalt komt vooral door gunstige rente-groei-ecarts, die de aanhoudende, zij het dalende, primaire tekorten ruimschoots compenseren.

4 Prijzen en kosten

De HICP-inflatie zal naar verwachting sterk stijgen, van 0,3% in 2020 tot gemiddeld 1,5% in 2021, met een piek van 2,0% in het vierde kwartaal van het jaar. In 2022 loopt de HICP terug tot 1,2%, om in 2023 opnieuw toe te nemen tot 1,4% (Grafiek 2). De HICP-inflatie is in januari 2021 aanzienlijk toegenomen tot 0,9%, tegen -0,3% in december 2020. Deze toename was vooral toe te schrijven aan een sterke stijging van de HICP-inflatie exclusief energie en voedingsmiddelen, onder meer als gevolg van een aanzienlijke verandering in de HICP-gewichten, die nodig was doordat de consumptiepatronen door de pandemie in 2020 waren gewijzigd.[5] Behalve door veranderingen in de HICP-gewichten, is de stijging van de totale inflatie ook te verklaren door een aantal tijdelijke factoren: het einde van de tijdelijke btw-verlaging in Duitsland, uitgestelde uitverkoopperioden in sommige landen en het effect van de recente forse stijging van de olieprijzen op de HICP-energie-inflatie. Bovendien zorgt een aanzienlijk percentage toegerekende prijzen in de HICP-inflatie exclusief energie en voedingsmiddelen in januari 2021 (18%) voor meer dan gebruikelijke onzekerheid betreffende de werkelijke prijsdruk in de economie. Verwacht wordt dat de HICP-inflatie in het vierde kwartaal van 2021 toeneemt tot 2,0%. Naarmate het effect van tijdelijke factoren uit de cijfers op jaarbasis verdwijnt, wordt verwacht dat de inflatie begin 2022 terugloopt tot 1,0%, om in 2023 opnieuw geleidelijk toe te nemen tot 1,4%.[6] Na een sterke omslag van -6,8% in 2020 tot 6,1% in 2021, levert de HICP-energie-inflatie in 2022 en 2023 naar verwachting een min of meer neutrale bijdrage aan de totale HICP-inflatie. Naar het zich laat aanzien, slaat de forse toename van de HICP-voedselinflatie in 2020 als gevolg van corona in 2021 om. Vanaf medio 2022 neemt de HICP-voedselinflatie echter opnieuw toe, om in 2023 uit te komen op 1,9%.

De HICP-inflatie exclusief energie en voedingsmiddelen zal naar verwachting stijgen van 0,7% in 2020 naar 1,3% in 2023. Voor 2021 en 2022 wordt sterke volatiliteit van het ene kwartaal op het andere verwacht. Deze volatiliteit houdt met name verband met veranderingen in de HICP-gewichten en effecten van indirecte belastingen, die, zo wordt verwacht, leiden tot een daling van de HICP-inflatie exclusief energie en voedingsmiddelen in de zomer, gevolgd door een vrij sterke stijging in het laatste kwartaal van 2021. Als het effect van veranderingen in de gewichten en indirecte belastingen buiten beschouwing wordt gelaten, zal de onderliggende inflatie naar verwachting geleidelijk toenemen als gevolg van het aan de gang zijnde economische herstel.

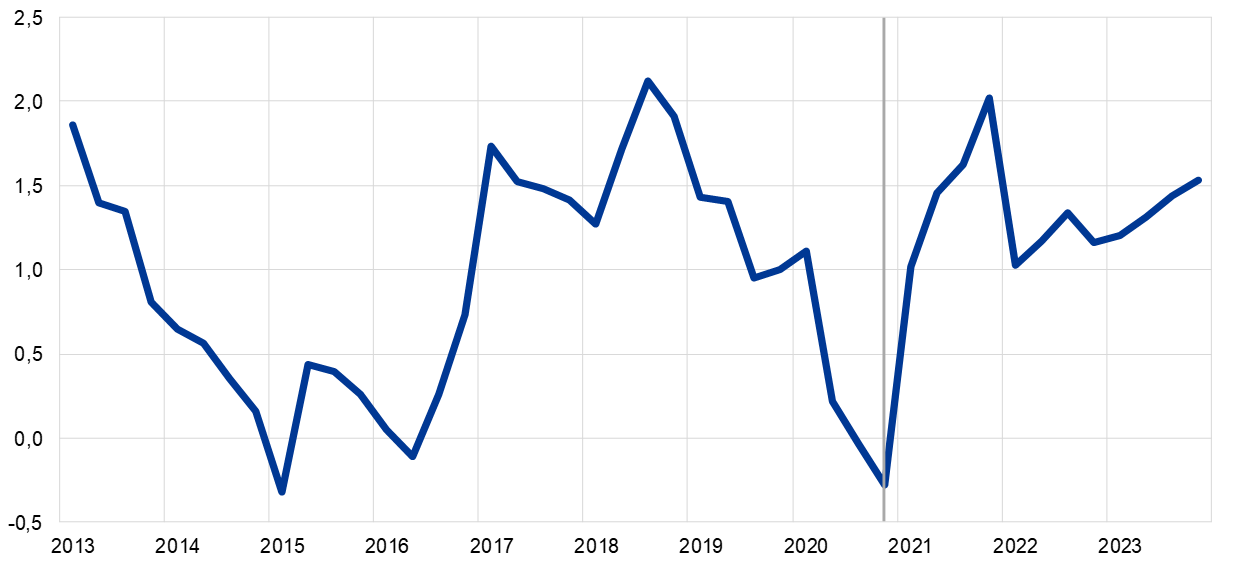

Grafiek 2

HICP van het eurogebied

(mutaties in procenten per jaar)

Toelichting: De verticale lijn geeft het begin van de projectieperiode aan. In deze grafiek is geen band rond de projecties opgenomen. De reden daarvoor is dat de standaardberekening van de bandbreedte (gebaseerd op historische projectiefouten) in de huidige omstandigheden geen betrouwbare indicatie zou geven van de ongekende onzekerheid rond de huidige projecties. Om de huidige onzekerheid beter weer te geven zijn daarom in Paragraaf 5 alternatieve scenario’s opgenomen op basis van verschillende aannames met betrekking tot de toekomstige ontwikkeling van de coronapandemie en de daarmee samenhangende beheersingsmaatregelen.

De regelingen voor het behoud van arbeidsplaatsen leiden tot sterke volatiliteit in de groei van de loonsom per werknemer, maar temperen de effecten van schommelingen in de economische bedrijvigheid op de loonkosten van bedrijven. Deze regelingen beïnvloeden voornamelijk de loonsom per werknemer in 2021. Ze waarborgen de werkgelegenheid bij een aanzienlijke vermindering van het aantal gewerkte uren, waardoor de stijging van de loonsom per werknemer op jaarbasis afneemt. Naarmate het effect van deze regelingen geleidelijk wegebt en de arbeidsmarktontwikkelingen normaliseren, zal de groei van de loonsom per werknemer naar verwachting geleidelijk stijgen tot 2,3% in 2023, iets meer dan het groeitempo van vóór de pandemie.

De sterke schommelingen in 2021 buiten beschouwing gelaten, wordt verwacht dat de groei van de arbeidskosten per eenheid product al met al slechts voor geringe inflatoire druk zorgt. Die schommelingen houden vooral verband met de verwachte ontwikkeling van de productiviteit, eerder dan met die van de lonen. In 2021, als de productie zich herstelt maar de arbeidsmarkten nog achterblijven, en in mindere mate in 2022, zal de arbeidsproductiviteit sterk toenemen en naar verwachting tot negatieve groei van de arbeidskosten per eenheid product leiden. Pas in 2023 wordt die weer gematigd positief.

Het verloop van de invoerprijzen wordt volgens de verwachtingen sterk door de olieprijsontwikkelingen beïnvloed en weerspiegelt gedurende het laatste deel van de projectieperiode gematigde externe prijsdruk. Verwacht wordt dat de groei op jaarbasis van de invoerdeflator versnelt van -1,6% in 2020 tot 3,3% in 2021, grotendeels als gevolg van de hogere olieprijzen, en vervolgens vertraagt tot een gematigd tempo van ongeveer 1%. Dat de invoerprijsinflatie vanaf 2021 positief is, komt door de hogere olieprijzen, maar ook door lichte opwaartse prijsdruk van grondstoffenprijzen exclusief energie, en positieve effecten van de afnemende mondiale onderbenutting naarmate de wereldeconomie zich herstelt.

Ten opzichte van de projecties van december 2020 zijn de vooruitzichten voor de HICP-inflatie opwaarts bijgesteld voor 2021 en 2022, maar onveranderd gebleven voor 2023. De HICP-energie-inflatie is naar boven bijgesteld voor 2021 en neerwaarts herzien voor 2022 en 2023, in lijn met de aannames voor het beloop van de oliefuturescurve. De HICP-voedselinflatie is neerwaarts bijgesteld voor 2021 als gevolg van zwakkere actuele gegevens, maar naar boven herzien voor 2022 en 2023, in overeenstemming met de hogere prijsaannames voor voedingsgrondstoffen. De HICP-inflatie ongerekend energie en voedingsmiddelen is voor de projectieperiode zeer licht opwaarts bijgesteld als gevolg van verrassende recente gegevens – die grotendeels maar niet volledig kunnen worden toegeschreven aan tijdelijke factoren – en iets hogere inflatieverwachtingen van de private sector.

Kader 3

Prognoses van andere instellingen

Diverse instellingen, zowel internationale organisaties als organisaties in de private sector, brengen prognoses voor het eurogebied uit. Strikt genomen zijn deze prognoses echter niet met elkaar of met de door medewerkers van de ECB samengestelde macro-economische projecties vergelijkbaar, aangezien ze op verschillende tijdstippen zijn opgesteld. Ze waren wellicht ook gebaseerd op verschillende aannames betreffende de toekomstige ontwikkeling van de coronapandemie. Daarnaast maken deze projecties gebruik van andere methoden om aannames af te leiden betreffende de budgettaire, financiële en externe variabelen, waaronder de olieprijs en andere grondstoffenprijzen. Ten slotte verschillen de prognoses in de gehanteerde methodes voor de correctie van de invloed van het aantal werkdagen (zie de tabel).

De projecties van maart 2021 zijn min of meer vergelijkbaar met andere prognoses wat de groei betreft. De inflatie ligt hoger dan in andere prognoses voor 2021 en loopt daarna ongeveer gelijk. De projecties van maart voor de groei liggen binnen de bandbreedte van de andere prognoses in 2021, maar zitten tegen de bovengrens daarvan in 2022-2023. De inflatie voor 2021 is in de projectie van maart 2021 aanzienlijk hoger, waarschijnlijk doordat de meest recente olieprijsstijgingen en de uitkomsten van januari 2021 erin zijn verwerkt. Voor de rest van de projectieperiode stemmen de projecties van maart 2021 grotendeels overeen met andere prognoses.

Vergelijking van recente prognoses voor de reële bbp-groei en de HICP-inflatie voor het eurogebied

(mutaties in procenten per jaar)

Bronnen: MJEconomics voor de Euro Zone Barometer, 18 februari 2021, de gegevens voor 2023 zijn ontleend aan de enquête van januari 2021; Consensus Economics Forecasts, 11 februari 2021, de gegevens voor 2023 zijn ontleend aan de enquête van januari 2021; tussentijdse economische winterprognose van de Europese Commissie, 2021; Survey of Professional Forecasters van de ECB voor het eerste kwartaal van 2021, uitgevoerd tussen 7 en 11 januari 2021; OESO Economic Outlook Interim Report, maart 2021, voor reële bbp-groei; OESO Economic Outlook nr. 108, december 2020, voor HICP-inflatie; IMF World Economic Outlook, 26 januari 2021.

1) In de door medewerkers van de ECB en het Eurosysteem samengestelde macro-economische projecties worden voor het aantal werkdagen gecorrigeerde groeicijfers op jaarbasis gehanteerd, terwijl bij de Europese Commissie en het IMF de groeicijfers op jaarbasis niet zijn gecorrigeerd voor het aantal werkdagen per jaar. Bij de andere prognoses wordt niet aangegeven of de gegevens al dan niet worden gecorrigeerd voor het aantal werkdagen. Er is in deze tabel is geen band rond de projecties opgenomen. De reden daarvoor is dat de standaardberekening van de bandbreedte (gebaseerd op historische projectiefouten) in de huidige omstandigheden geen betrouwbare indicatie zou geven van de ongekende onzekerheid rond de huidige projecties. Om de huidige onzekerheid beter weer te geven zijn daarom in Paragraaf 5 alternatieve scenario’s opgenomen op basis van verschillende aannames met betrekking tot de toekomstige ontwikkeling van de coronapandemie en de daarmee samenhangende beheersingsmaatregelen.

Kader 4

Risico’s voor de vooruitzichten voor de VS en het eurogebied in verband met het Amerikaanse steunpakket

Op 10 maart 2021 heeft het Amerikaanse Congres het steunpakket (American Rescue Plan) van de regering-Biden, met enkele wijzigingen, goedgekeurd en zo de eerste wetgevende prioriteit van de nieuwe regering vastgesteld. Het plan omvat een zeer uitgebreid begrotingspakket, goed voor een totaal van USD 1,84 biljoen (8,8% van het bbp van 2020). Het steunpakket is niet opgenomen in de basisprojecties, aangezien de omvang, samenstelling en timing ervan onzeker waren op het ogenblik dat de projecties werden afgesloten. Dit kader bevat een eerste beoordeling van de mogelijke economische gevolgen van het begrotingspakket voor de Amerikaanse economie en van uitstralingseffecten naar het eurogebied op basis van modelsimulaties.

Het begrotingspakket moet de economische gevolgen van de coronapandemie verzachten en de Amerikaanse economie opnieuw op gang brengen. Het pakket voorziet in i) een verdere verlenging van de hogere werkloosheidsuitkeringen, ii) een extra eenmalige cheque voor huishoudens en iii) een verhoging van de uitgaven van deelstaten en lokale overheden voor volksgezondheid en onderwijs. Het scenario dat bij de simulaties in aanmerking is genomen steunt op het pakket zoals het op de afsluitingsdatum voorlag (USD 1,9 biljoen).[7] Hoewel het grootste deel van het pakket onmiddellijk ten uitvoer wordt gelegd, zoals blijkt uit recente ramingen van het Congressional Budget Office, wordt in de simulaties aangenomen dat zowel huishoudens als lokale en deelstaatoverheden het effect ervan op de economie zullen temperen via hogere besparingen en uitgestelde uitgaven, net zoals vorig jaar het geval was bij de eerste stimuleringsronde.

Het effect op de Amerikaanse economie hangt af van verschillende belangrijke onderliggende aannames. Bij de vormgeving van de uitgavenprogramma’s voor de staten en de lokale overheden is men ervan uitgegaan dat de overheidsconsumptie (tijdelijk) toeneemt en dat de werkloosheidsuitkeringen en een gedeelte van de eenmalige cheque worden gebruikt voor gerichte eenmalige inkomensoverdrachten aan huishoudens met liquiditeitsproblemen. Het resterende gedeelte van de eenmalige steun neemt de vorm aan van een stijging van de overige eenmalige overdrachten. Volgens het model ondersteunt de Federal Reserve de budgettaire verruiming door de rentevoeten gedurende twee jaar constant te houden (grotendeels in overeenstemming met de huidige marktverwachtingen).[8]

Uit de modellen blijkt dat het begrotingspakket de bedrijvigheid een aanzienlijke stimulans geeft, met name op korte termijn. De budgettaire stimulans jaagt de economische bedrijvigheid op korte termijn aan, aangezien de vraag snel reageert (zie grafiek). Over het geheel genomen zou de extra budgettaire stimulans, in vergelijking met de huidige basisprojectie[9], het reële bbp in de VS tijdens de projectieperiode aanzienlijk verhogen. Als gevolg hiervan zou de Amerikaanse economie in 2021 met 6,4% kunnen groeien. Gezien de tijdelijke aard van de budgettaire stimulans, verdwijnt het effect in de loop van de projectieperiode. In 2023 zal de reële bbp-groei naar verwachting aanzienlijk vertragen.

Geraamd effect op het reëel bbp van de VS en op het reëel bbp en de inflatie in het eurogebied

(op kwartaalbasis; biljoenen USD 2012 (kettingreeks, grafiek a); effect op het reëel bbp en de HICP-inflatie in procentpunten (grafiek b))

Bronnen: Berekeningen van de ECB.

Toelichting: De uitkomsten voor de VS steunen op het Global Integrated Monetary and Fiscal model (GIMF) en het uitblijven van een monetairbeleidsreactie in 2021 en 2022; er werd uitgegaan van een pakket van USD 1,9 biljoen in totaal en er is ook enige oordeelsvorming toegepast. Aan de hand van simulaties voor het eurogebied met uitstralingseffecten naar de handel binnen het eurogebied wordt het effect geraamd van de veranderingen op de buitenlandse vraag naar goederen en diensten uit het eurogebied, de prijzen van concurrenten in nationale valuta’s, de aandelenkoersen en een risicopremie op de creditspreads. Het budgettaire en het monetaire beleid in het eurogebied worden exogeen gehouden. Aangenomen wordt dat de nominale korte en lange rente, de nominale wisselkoersen en de olieprijzen ongewijzigd blijven. De effecten voor het eurogebied worden berekend aan de hand van het New Multi-Country Model van de ECB, waarin verwachtingen retrospectief en lerend worden gevormd.[10]

Wat de inflatie betreft wordt verwacht dat de positieve output gap zich in 2022 zal vertalen in inflatiedruk. Door de extra budgettaire stimulans kan de kerninflatie van persoonlijke consumptie-uitgaven in de VS tijdens de projectieperiode met 0,2 tot 0,4 procentpunt stijgen ten opzichte van de huidige basisprojectie[11]. In 2023 nemen de positieve output gap en de inflatoire druk weer af, gezien de tijdelijke aard van de stimulans. Het effect op de inflatie steunt op de volgende aannames: i) een relatief vlakke Phillipscurve, in overeenstemming met de recente ervaringen; ii) de conjunctuursituatie van de economie, die in de eerste helft van 2021 nog steeds een negatieve output gap te zien geeft; en iii) de inflatieverwachtingen die verankerd blijven.[12] Niettemin bestaat er onzekerheid over de helling van de Phillipscurve, wat een opwaarts risico vormt. Tegelijkertijd zou een sterke opleving van de inflatie kunnen doorwerken in de inflatieverwachtingen en de verankering daarvan in het gedrang brengen.

Gezien de omvang van het begrotingspakket zouden de uitstralingseffecten naar het eurogebied aanzienlijk kunnen zijn. Het New Multi-Country Model wordt gebruikt om de effecten van het Amerikaanse steunpakket op het eurogebied te ramen.[13] De verwachtingen ten aanzien van dit begrotingspakket zijn tot op zekere hoogte reeds opgenomen in de technische aannames die ten grondslag liggen aan de basisprojecties.[14] De netto economische effecten op andere landen hangen af van hoe sterk die landen met de Verenigde Staten verbonden zijn. Ten eerste verhoogt een stijging van de Amerikaanse binnenlandse vraag de invoer van de VS vanuit andere landen, wat het bbp van die laatste in verhouding tot hun bilaterale handelsverkeer positief beïnvloedt. Ten tweede ondersteunt de begrotingsstimulans de aandelenkoersen en lagere risicopremies, met name als het monetair beleid niet krapper wordt. Bovenop de effecten die reeds via de technische aannames zijn opgenomen, wordt geraamd dat het Amerikaanse budgettaire stimuleringspakket het bbp van het eurogebied met ongeveer 0,3% doet toenemen tijdens de projectieperiode. Het grootste deel van deze stijging (ongeveer 0,2 procentpunt) wordt opgetekend in 2022. De invloed op de HICP-inflatie is naar verwachting gematigd en beloopt gedurende de projectieperiode al met al circa 0,15 procentpunt.

5 Alternatieve scenario’s voor de economische vooruitzichten van het eurogebied

Er bestaat nog altijd aanzienlijke onzekerheid over de toekomstige ontwikkeling van de coronapandemie en de economische schade op lange termijn. Twee alternatieve scenario's voor de basisprojecties van de ECB van maart 2021 illustreren verschillende aannemelijke effecten van de coronapandemie op de economie van het eurogebied.

In een mild scenario is de gezondheidscrisis tegen eind 2021 achter de rug en blijft de schade op langere termijn beperkt. In een ernstig scenario duurt de crisis langer en loopt het economisch potentieel blijvende schade op. Vergeleken met het basisscenario voorziet het milde scenario in snellere vaccinaties, een hogere vaccinatiebereidheid bij het publiek en een grotere doeltreffendheid van de vaccins, ook ten aanzien van virusvarianten. Daardoor is het mogelijk de beheersingsmaatregelen sneller te versoepelen, terwijl efficiëntere beslissingen van overheden en economische subjecten de economische kosten van de beheersingsmaatregelen verder beperken. In het ernstige scenario, daarentegen, leeft de pandemie de komende maanden sterk op door het opduiken van virusvarianten, die ook de doeltreffendheid van de vaccins verminderen. Dit betekent dat op korte termijn zeer strikte maatregelen moeten worden aangehouden, zij het met beperkt resultaat.[15] De beheersingsmaatregelen blijven dan sterk remmend werken op alle sectoren van de economie, totdat men erin slaagt medische oplossingen te implementeren. In het milde scenario zijn die oplossingen voorhanden tegen eind 2021, vergeleken met begin 2022 in het basisscenario. In het ernstige scenario moeten sommige beheersingsmaatregelen tot medio 2023 worden aangehouden. In vergelijking met het basisscenario wordt in het ernstige scenario uitgegaan van langer aanhoudende negatieve economische gevolgen van de beheersingsmaatregelen. Dit wordt verergerd door het stijgende aantal faillissementen. Daardoor komt de kredietverlening onder druk te staan, wat de kredietkosten van huishoudens en bedrijven negatief beïnvloedt. Tegelijkertijd wordt zelfs in het ernstige scenario aangenomen dat zeer ernstige financiële versterkingseffecten door de monetaire, budgettaire en prudentiële beleidsmaatregelen worden beperkt.

Tabel 2

Alternatieve macro-economische scenario’s voor het eurogebied

(mutaties in procenten per jaar; procenten beroepsbevolking)

Dezelfde grote lijnen komen terug in de scenario’s voor de wereldeconomie en dus voor de buitenlandse vraag naar goederen en diensten uit het eurogebied. Door het sterk procyclische karakter van de wereldhandel ten opzichte van de mondiale bedrijvigheid ligt de buitenlandse vraag naar goederen en diensten uit het eurogebied eind 2023 volgens het milde scenario ongeveer 11% hoger dan vóór de crisis. In het ernstig scenario haalt de buitenlandse vraag maar net het peil van vóór de crisis.

In het milde scenario zou het reële bbp sterk opveren en al in het derde kwartaal van 2021 weer op het niveau van vóór de crisis komen, terwijl het dit niveau in het ernstige scenario pas eind 2023 zou naderen (Grafiek 3). In het milde scenario stijgt het reële bbp met 0,4% in het eerste kwartaal van 2021, gevolgd door aanzienlijk herstel in het tweede kwartaal en een verdere versterking van de economische bedrijvigheid in de rest van het jaar, onder invloed van de veronderstelde snelle vaccinatie, die vertrouwenseffecten teweegbrengt. Als gevolg hiervan keert de economische bedrijvigheid tegen eind 2021 weer terug naar het niveau van vóór de pandemie. Aan de negatieve effecten van de pandemie zal eind 2022 grotendeels een einde zijn gekomen: het bbp is dan bijna weer terug op het niveau dat in de projecties van december 2019, dus vóór de crisis, werd voorzien. In het ernstige scenario zou de economische bedrijvigheid in het eerste kwartaal van 2021 met 0,9% dalen en in het tweede kwartaal slechts een bescheiden groei laten optekenen, om daarna het gematigde herstel voort te zetten. De economische groei blijft dan tot de eerste helft van 2022 gematigd, in de veronderstelling dat de beheersingsmaatregelen in het eerste kwartaal van 2021 verder worden aangescherpt en daarna stapsgewijs en in relatief beperkte mate worden versoepeld. Deze uitkomst wordt nog verergerd door vrij beperkte extra leereffecten, nog steeds aanzienlijke onzekerheid en financiële versterkingsmechanismen, en slechts ten dele getemperd door ondersteunende beleidsmaatregelen. In het ernstige scenario wordt pas vanaf eind 2022 een iets sterker groeiherstel voorzien dan in het basisscenario, dankzij de sterke potentiële inhaalvraag, die zal helpen om tegen het einde van de projectieperiode bijna de volledige daling van het reële bbp ten opzichte van het niveau van vóór de crisis ongedaan te maken. Vergeleken met de projecties van december 2020 zijn de huidige scenario's meer symmetrisch ten opzichte van het basisscenario.

Grafiek 3

Alternatieve scenario’s voor het reële bbp en de HICP-inflatie in het eurogebied

(indexcijfer: 2019-IV = 100 (grafiek links); mutaties in procenten per jaar (grafiek rechts))

Toelichting: De verticale lijn geeft het begin van de projectieperiode aan.

In het milde scenario herstellen de arbeidsmarkten zich doordat hysterese-effecten dankzij beleidsmaatregelen grotendeels kunnen worden voorkomen, wat in het ernstige scenario maar ten dele lukt. De werkloosheid ontwikkelt zich in het milde scenario ongeveer zoals in het basisscenario, waarbij een piek wordt opgetekend in 2021. Zoals het zich nu laat aanzien, lopen de meeste steunmaatregelen van overheden dan af. In 2022 keert de werkloosheid dan snel terug naar het niveau van vóór de crisis. In het ernstige scenario, daarentegen, keert de werkloosheid niet terug naar het niveau van voor de crisis (het vierde kwartaal van 2019) maar blijft ze daar aanzienlijk boven, doordat de noodzaak van reallocatie van arbeid tussen sectoren toeneemt. Dat wijst op opwaartse risico’s als gevolg van mogelijke faillissementen en kwetsbaarheden bij bedrijven, evenals op potentiële hysterese.

In beide scenario’s zou de HICP-inflatie op korte termijn opnieuw toenemen. Daarna loopt de inflatieontwikkeling iets verder uiteen als gevolg van verschillen in het evenwicht tussen vraag en aanbod. De reden hiervoor is dat de belangrijkste factoren voor een stijging van de inflatie op korte termijn (namelijk de aannames ten aanzien van de olieprijs, basiseffecten in de energiecomponent en de effecten van de tijdelijke btw-verlaging in Duitsland) evenzeer van toepassing zijn op het basisscenario als op de alternatieve scenario's. Op iets langere termijn zullen zowel neerwaartse vraag- als opwaartse aanbodeffecten op de inflatie naar verwachting groter zijn in het ernstige dan in het milde scenario, maar het overaanbod zal in het ernstige scenario groter zijn dan in het milde, wat de inflatie drukt. In vergelijking met de projecties van december 2020 zijn de verschillen tussen de scenario’s echter aanzienlijk kleiner geworden, aangezien de vooruitzichten in het ernstige scenario nu minder pessimistisch zijn.

Kader 5

Gevoeligheidsanalyse

Projecties zijn sterk afhankelijk van technische aannames betreffende de ontwikkeling van bepaalde kernvariabelen. Omdat enkele van deze variabelen een grote invloed op de projecties voor het eurogebied kunnen hebben, kan het voor de analyse van de risico's rond de projecties nuttig zijn om te onderzoeken in hoeverre deze projecties gevoelig zijn voor een alternatieve ontwikkeling van de onderliggende aannames.

Het doel van deze gevoeligheidsanalyse is de implicaties van alternatieve olieprijsontwikkelingen te beoordelen. De technische aannames voor de olieprijsontwikkelingen die ten grondslag liggen aan de basisprojecties, voorspellen op basis van de oliefutures een ontwikkeling waarbij de olieprijs aanzienlijk daalt en de prijs van een vat ruwe Brent-olie tegen het einde van de projectieperiode circa 10% lager ligt. Er zijn twee alternatieven voor het beloop van de olieprijs geanalyseerd. Het eerste is gebaseerd op het 25ste percentiel van de verdeling van de van opties afgeleide waarschijnlijkheden voor de olieprijs op 16 februari 2021, de afsluitingsdatum voor de technische aannames. Dit beloop impliceert een geleidelijke daling van de olieprijs naar USD 41,1 per vat in 2023, hetgeen 23,4% lager is dan de basisaanname voor dat jaar. Op basis van de gemiddelde uitkomsten van een aantal door medewerkers ontwikkelde macro-economische modellen blijkt dat dit prijsbeloop een gering opwaarts effect op de reële bbp-groei zou hebben (ongeveer 0,1 procentpunt in 2022 en 2023), terwijl de HICP-inflatie 0,2 procentpunt lager zou uitvallen in 2021, 0,4 procentpunt lager in 2022 en 0,3 procentpunt lager in 2023. Het tweede alternatief is gebaseerd op het 75e percentiel van dezelfde verdeling en impliceert een stijging van de olieprijs tot USD 70 per vat in 2023, hetgeen 30,4% hoger is dan de basisaanname voor dat jaar. Bij dit prijsbeloop zou de HICP-inflatie 0,2 procentpunt hoger zijn in 2021 en 0,4 procentpunt hoger in 2022 en 2023, terwijl de reële bbp-groei iets lager zou uitvallen (0,1 procentpunt lager in 2022 en 2023).

© Europese Centrale Bank, 2021

Postadres: 60640 Frankfurt am Main, Duitsland

Telefoon: +49 69 1344 0

Website: www.ecb.europa.eu

Alle rechten voorbehouden. Reproductie voor educatieve en niet-commerciële doeleinden is alleen toegestaan met bronvermelding.

Zie voor een verklaring van de terminologie de ECB-termenlijst (alleen in het Engels).

HTML ISSN 2529-4555, QB-CE-21-001-NL-Q

- De afsluitingsdatum voor de technische aannames, zoals voor de olieprijs en de wisselkoersen, was 16 februari 2021 (zie Kader 1). De macro-economische projecties voor het eurogebied werden op 24 februari 2021 afgerond en bestrijken de periode 2021-2023. Projecties voor zo'n lange periode kennen een zeer hoge mate van onzekerheid; bij de interpretatie ervan dient daarmee rekening gehouden te worden. Zie het artikel 'An assessment of Eurosystem staff macroeconomic projections' in de Engelstalige versie van het Maandbericht van de ECB van mei 2013. De aan de geselecteerde tabellen en grafieken ten grondslag liggende gegevens zijn in toegankelijke vorm beschikbaar op http://www.ecb.europa.eu/pub/projections/html/index.en.html.

- De aanname voor de rendementen op tienjaars overheidsobligaties uit het eurogebied is gebaseerd op het gewogen gemiddelde van de rendementen op de tienjaars referentieobligaties van de landen. Deze rendementen worden gewogen op basis van de bbp-jaarcijfers en geëxtrapoleerd met behulp van het termijnbeloop dat van de rentestructuurcurve van de ECB voor het tienjaars parirendement van alle obligaties van het eurogebied wordt afgeleid. Daarbij wordt het aanvankelijke verschil tussen de twee reeksen voor de gehele projectieperiode gelijk gehouden. Er wordt aangenomen dat de spreads tussen het rendement op overheidsobligaties van afzonderlijke eurolanden en het overeenkomstige gemiddelde van het eurogebied gedurende de projectieperiode gelijk blijven.

- Geraamd op ongeveer ½% bbp in de periode 2021-2023 en vrijwel onveranderd ten opzichte van de projecties van december 2020.

- De koers van het begrotingsbeleid wordt afgemeten aan de mutatie in het voor conjunctuurinvloeden gecorrigeerde primaire saldo na aftrek van overheidssteun aan de financiële sector en is tevens gecorrigeerd voor de effecten van de NGEU-subsidies.

- Op basis van constante gewichten (2020) raamt de ECB de uitkomst voor de HICP exclusief energie en voedingsmiddelen in januari 2021 op 1,0%. Het officiële cijfer dat Eurostat heeft gepubliceerd (berekend op basis van gewichten van 2021) bedraagt 1,4%.

- De projecties van medewerkers van de ECB van maart 2021 zijn gebaseerd op constante gewichten voor de projectieperiode. Dat zorgt voor enige extra onzekerheid met betrekking tot de inflatieprojecties voor 2022 en 2023.

- In de simulatie bedroeg het pakket USD 1,9 biljoen, in overeenstemming met de initiële voorstellen. Na amendering in het congres zal het pakket volgens de meest recente ramingen van het Congressional Budget Office USD 1,84 biljoen belopen.

- De effecten op de economie van de Verenigde Staten worden geraamd aan de hand van het Global Integrated Monetary and Fiscal (GIMF) Model (zie Anderson et al., ‘Getting to Know GIMF: The Simulation Properties of the Global Integrated Monetary and Fiscal Model’, Working Paper, nr. 13/55, IMF, 2013), in combinatie met oordeelsvorming. De omvang van de begrotingsmultiplicatoren is met grote onzekerheid omgeven. In het GIMF-model bedragen de impliciete budgettaire multiplicatoren (in het eerste jaar) 1,0 voor de overheidsuitgaven, 0,7 voor de overdrachten aan huishoudens met liquiditeitsproblemen en 0,3 voor algemene overdrachten (volgens de aanname in het model dat er geen monetairbeleidsreactie komt). Hoewel deze multiplicatoren grotendeels in overeenstemming zijn met de wetenschappelijke literatuur, zijn er ook empirische aanwijzingen dat budgettaire multiplicatoren asymmetrisch zijn en verschillen van staat tot staat: het is gebleken dat ze afhankelijk zijn van de begrotingskoers (kleiner als het beleid expansief is) en van de toestand van de economie (groter in recessies dan bij groei).

- Volgens het huidige basisscenario bedraagt de reële bbp-groei in de VS 4,8%, 2,3% en 2% in respectievelijk 2021, 2022 en 2023.

- Dieppe et al., ‘The ECB's New Multi-Country Model for the euro area: NMCM – with boundedly rational learning expectations’, Working Paper Series, nr. 1316, ECB, Frankfurt am Main, april 2011.

- In het huidige basisscenario wordt verwacht dat de kerninflatie van persoonlijke consumptie-uitgaven in de VS 1,8%, 2,1% en 2% bedraagt in respectievelijk 2021, 2022 en 2023.

- De effecten op de inflatie hangen af van de modelspecificaties en de mate waarin wordt aangenomen dat er sprake is van perfecte vooruitziendheid bij de subjecten of dat ze hun verwachtingen lerend of retrospectief vormen. Geraamd wordt dat de inflatie ongeveer 0,2 procentpunt toeneemt als de output gap 1% kleiner wordt.

- De uitstralingseffecten van de Verenigde Staten naar landen buiten het eurogebied (die doorwerken in de uitstralingseffecten naar het eurogebied) werden beoordeeld aan de hand van het Global-model van de ECB (Georgiadis, G. et al., ‘ECB-Global 2.0: a global macroeconomic model with dominant-currency pricing, tariffs and trade diversion’, Working Paper Series, nr. 2530, ECB, Frankfurt am Main, maart 2021).

- Sinds de aankondiging van het pakketvoorstel zijn de obligatierendementen, aandelenkoersen en olieprijzen allemaal gestegen. Dat is echter het gevolg van een reeks andere factoren, zoals de betere mondiale groeivooruitzichten tegen de achtergrond van positievere vooruitzichten in verband met de pandemie. De koers van het monetair beleid als reactie op de budgettaire verruiming is eveneens cruciaal. Aangezien de monetairbeleidsrentes naar verwachting heel 2021 en 2022 ongewijzigd blijven, wordt aangenomen dat de veranderingen in de Amerikaanse dollar ten opzichte van de euro eveneens beperkt zijn.

- Aangezien verdere ongunstige ontwikkelingen van de pandemie moeilijk te voorspellen zijn, wordt een mogelijke opleving van het virus in de projecties in aanmerking genomen door de economische effecten te verdelen over de periode totdat de gezondheidscrisis is opgelost.

-

11 March 2021