ECB speciālistu 2021. gada marta makroekonomiskās iespēju aplēses euro zonai

Kopskats

Nesenais koronavīrusa (Covid-19) pandēmijas saasinājums vājinājis euro zonas ekonomiskās aktivitātes īstermiņa perspektīvu, taču nav apturējis atveseļošanos. Neraugoties uz ilgākiem un stingrākiem ierobežojošajiem pasākumiem, aktivitāte 2020. gada 4. ceturksnī samazinājās ievērojami mazākā mērā, nekā tika gaidīts Eurosistēmas speciālistu 2020. gada decembra iespēju aplēsēs, sakarā ar apguves efektiem, spēcīgu apstrādes rūpniecības izaugsmi un ārējā pieprasījuma atjaunošanos. Lai gan līdztekus jaunajiem izolācijas pasākumiem tiek sniegts arī papildu fiskālais atbalsts, 2021. gada 1. ceturksnī atkal tiek paredzēts aktivitātes kritums. Aktivitātes īstermiņa perspektīva atkarīga no pandēmijas attīstības un īpaši no tā, cik ātri un cik lielā mērā pieaugošais vakcinācijas temps ļaus atcelt ierobežojošos pasākumus. Saskaņā ar pašreizējiem pieņēmumiem ierobežojošie pasākumi 2021. gada 1. pusgadā būs stingrāki, nekā tika paredzēts 2020. gada decembra iespēju aplēsēs, bet pēc tam saskaņotie centieni paātrināt vakcīnu ražošanu un sadali ļaus lielākā mērā mazināt ierobežojošos pasākumus un atbilstoši iepriekšējām iespēju aplēsēm līdz 2022. gada sākumam pilnībā atrisināt veselības krīzi. Kopā ar ievērojamu monetārās un fiskālās politikas atbalstu – t.sk. "Nākamās paaudzes ES" (NPES) finansējumu – un turpmāku ārējā pieprasījuma atveseļošanos tam būtu jānodrošina stabila atveseļošanās, sākot ar 2021. gada 2. pusgadu. Gaidāms, ka 2022. gada 2. ceturksnī – par vienu ceturksni ātrāk, nekā tika paredzēts, – reālais IKP pārsniegs pirms krīzes sasniegto līmeni. Tādējādi gaidāms, ka reālā IKP perspektīva vidējā termiņā pamatā būs līdzīga 2020. gada decembra aplēsei. Tā kā gaidāms, ka politikas pasākumi sekmīgi novērsīs būtiskas ietekmes izplatīšanos pa finanšu kanāliem un mazinās krīzes atstātās ekonomiskās rētas, paredzams, ka reālais IKP līdz 2023. gada beigām par 3.3% pārsniegs 2019. gadā pirms krīzes sasniegto līmeni.[1]

Inflācija turpmākajos ceturkšņos būtiski svārstīties, bet gaidāms, ka vidējā termiņā pamatā esošais cenu spiediens joprojām būs ierobežots vājā pieprasījuma dēļ un kļūs spēcīgāks tikai pakāpeniski atbilstoši tautsaimniecības atveseļošanās gaitai. Nesenā straujā naftas cenu kāpuma, Vācijas PVN likmes pagaidu samazinājuma atcelšanas un pārsteidzošās rādītāju uzlabošanās kombinētā augšupvērstā ietekme 2021. gadā nozīmē īslaicīgu strauju SPCI inflācijas kāpumu, tāpēc tā koriģēta un salīdzinājumā ar 2020. gada decembra iespēju aplēsēm paaugstināta par 0.5 procentu punktiem. Lai gan saskaņā ar pieņēmumiem 2021. gada janvārī vērojamais pārsteidzoši lielais SPCI inflācijas (neietverot enerģijas un pārtikas cenas) pieaugums galvenokārt saistīts ar pārejošiem faktoriem, t.sk. statistiskiem faktoriem, piemēram, SPCI svērumu un cenu imputācijas pārmaiņām, domājams, ka tas daļēji radīs arī nelielu paliekošāku ietekmi. Kopumā gaidāms, ka SPCI inflācija strauji palielināsies no 0.3% 2020. gadā līdz 1.5% 2021. gadā, augstāko līmeni (2.0%) sasniedzot 2021. gada pēdējā ceturksnī, un pēc tam 2022. gadā saruks līdz 1.2% un 2023. gadā pieaugs līdz 1.4%. Salīdzinājumā ar Eurosistēmas speciālistu 2020. gada decembra iespēju aplēsēm SPCI inflācija 2021. gadam būtiski paaugstināta, galvenokārt saistībā ar ievērojami augstākām naftas cenām, 2022. gadam nedaudz paaugstināta, bet 2023. gadam nav mainīta.

ECB speciālistu 2021. gada marta starptautiskās vides iespēju aplēsēs nav ņemts vērā nesen ASV apstiprinātais fiskālo pasākumu kopums, jo pēdējā datu aktualizēšanas dienā vēl nebija skaidrs tā apjoms, sastāvs un termiņš. Ar to saistītie riski attiecībā uz ASV un euro zonas tautsaimniecības aplēsēm aplūkoti 4. ielikumā.

Ņemot vērā ilgstošo būtisko nenoteiktību attiecībā uz pandēmijas attīstību un tautsaimniecībai nodarīto kaitējumu, atkal sagatavoti divi alternatīvi scenāriji. Mērenais scenārijs paredz sekmīgāku vakcinācijas norisi, kas ļaus līdz 2021. gada beigām pakāpeniski atcelt ierobežojošos pasākumus, savukārt straujāki apguves efekti ierobežos ekonomiskās izmaksas. Šajā scenārijā reālais IKP 2021. gadā palielināsies par 6.4%, šā gada 3. ceturksnī sasniedzot līmeni, kāds bija pirms krīzes, un inflācija 2023. gadā pieaugs līdz 1.7%. Turpretī nelabvēlīgajā scenārijā paredzēta spēcīga pandēmijas saasināšanās, turklāt jaunie vīrusa varianti mazinās vakcīnu efektivitāti, liekot valdībām daļēji saglabāt ierobežojošos pasākumus līdz 2023. gada vidum, kas nodarīs būtiskus un paliekošus zaudējumus ekonomiskajam potenciālam. Saskaņā ar šo scenāriju reālais IKP 2021. gadā pieaugs tikai par 2.0% un iespēju aplēšu periodā nesasniegs līmeni, kāds bija pirms krīzes, inflācijai 2023. gadā pieaugot tikai līdz 1.1%. Šie alternatīvie scenāriji aplūkoti 5. sadaļā.

1. Iespēju aplēšu pamatā esošie galvenie pieņēmumi

Pamataplēšu pamatā ir pieņēmumi, ka ierobežojošie pasākumi, sākot ar šā gada 2. ceturksni, strauji mazināsies un veselības krīze 2022. gada sākumā būs novērsta. Ierobežojošie pasākumi euro zonā 2021. gada sākumā kļuva stingrāki un tiek pieņemts, ka atvieglojumi gaidāmi tikai 1. ceturkšņa beigās. Gaidāms, ka vidējā izteiksmē ierobežojumi būs stingrāki nekā 2020. gada 4. ceturksnī un nekā tika pieņemts 2020. gada decembra iespēju aplēsēs. Pamataplēsē pieņemts, ka ar 2021. gada 2. ceturksni strauji sāksies ierobežojošo pasākumu atvieglojumi, galvenokārt sakarā ar saskaņotiem centieniem paātrināt vakcināciju, apstiprinot papildu vakcīnas un veidojot jaunas vakcīnu ražotnes. Kopumā gaidāms, ka ierobežojošie pasākumi būs pilnībā atcelti līdz 2022. gada sākumam, kas neatšķiras no iepriekšējām aplēsēm. Līdzīgi pieņēmumi par pandēmijas gaitu pamatā attiecas arī uz starptautisko vidi.

Būtiski monetārās un fiskālās politikas pasākumi, t.sk. NPES pasākumu kopums, palīdzēs veicināt ienākumus, mazinās darbvietu likvidēšanu un bankrotus un sekmīgi ierobežos nelabvēlīgās reālās tautsaimniecības un finanšu sektora atgriezenisko saikņu spirāles. Papildus ECB monetārās politikas pasākumiem, kas veikti līdz iespēju aplēšu datu aktualizēšanas pēdējam datumam, pamataplēse ietver ar Covid-19 krīzi saistītus izvēles fiskālās politikas pasākumus ar apjomu aptuveni 4.25% no IKP 2020. gadā un 3.25% no IKP 2021. gadā (3. sadaļa). Valdības aizdevumiem un garantijām vai kapitāla ieplūdēm vajadzētu palīdzēt mazināt likviditātes ierobežojumus. Turklāt īstenotā uzraudzības un makroprudenciālā politika, atļaujot izmantot kapitāla rezerves, iesakot samazināt procikliskos uzkrājumus un īstenojot uz banku zaudējumu segšanas spēju stiprināšanu vērstus pasākumus, atbrīvojusi banku kapitālu, lai absorbētu zaudējumus un stimulētu aizdevumu ieplūšanu reālajā tautsaimniecībā. Svarīgi atzīmēt, ka monetārās, fiskālās un uzraudzības politikas pasākumi saskaņā ar pieņēmumiem sekmīgi novērsīs reālās tautsaimniecības un finanšu sektora atgriezenisko saikņu postošās spirāles iespēju aplēšu periodā.

1. ielikums

Tehniskie pieņēmumi par procentu likmēm, izejvielu cenām un valūtu kursiem

Salīdzinājumā ar 2020. gada decembra iespēju aplēsēm pašreizējie tehniskie pieņēmumi ietver augstākas ilgtermiņa procentu likmes, būtiski augstākas naftas cenas un nedaudz vājāku euro efektīvo kursu. Tehniskie pieņēmumi par procentu likmēm un izejvielu cenām balstīti uz tirgus gaidām atbilstoši stāvoklim 2021. gada 16. februārī. Īstermiņa procentu likmes attiecas uz 3 mēnešu EURIBOR, tirgus gaidas iegūstot, pamatojoties uz biržā tirgoto nākotnes līgumu procentu likmēm. Saskaņā ar attiecīgo metodiku šo īstermiņa procentu likmju vidējais rādītājs 2021. un 2022. gadā būs –0.5% un 2023. gadā – –0.4%. Tirgus gaidas attiecībā uz euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm liecina, ka 2021. gadā vidējais līmenis būs 0.0%, 2022. gadā – 0.1%, 2023. gadā – 0.3%.[2] Salīdzinājumā ar 2020. gada decembra iespēju aplēsēm tirgus gaidas attiecībā uz īstermiņa procentu likmēm 2023. gadā nedaudz palielinājušās, savukārt tirgus gaidas attiecībā uz euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm 2021.–2023. gadā pieaugušas par 10–20 bāzes punktiem.

Runājot par izejvielu cenām, iespēju aplēses pamatojas uz tendenci biržā tirgoto nākotnes līgumu tirgū, izmantojot vidējo rādītāju divu nedēļu periodā, kas beidzās 2021. gada 16. februārī. Pamatojoties uz to, pieņemts, ka Brent jēlnaftas cena pieaugs no 42.3 ASV dolāriem par barelu 2020. gadā līdz 59.3 ASV dolāriem par barelu 2021. gadā un pēc tam līdz 2023. gadam samazināsies līdz 53.7 ASV dolāriem par barelu. Šī tendence liecina, ka salīdzinājumā ar 2020. gada decembra iespēju aplēsēm naftas cenas ASV dolāros 2021. gadā ir aptuveni par 35% augstākas un 2023. gadā – aptuveni par 14% augstākas, savukārt nākotnes līgumu naftas cenu līkne kļuvusi lejupvērsta atšķirībā no augšupvērstās līknes, kas bija iepriekšējo iespēju aplēšu pamatā. Pieņemts, ka neenerģijas izejvielu cenas ASV dolāros 2021. gadā strauji kāps, bet atlikušajā iespēju aplēšu periodā nedaudz samazināsies.

Pieņemts, ka divpusējie valūtu kursi iespēju aplēšu periodā nemainīsies un atbildīs vidējiem rādītājiem, kuri dominēja divu nedēļu periodā, kas beidzās pēdējā datu aktualizēšanas dienā 2021. gada 16. februārī. Tas nozīmē, ka vidējais ASV dolāra kurss attiecībā pret euro 2021.–2023. gadā būs 1.21 (par 2% augstāks salīdzinājumā ar 2020. gada decembra iespēju aplēsēs ietvertajiem pieņēmumiem). Pieņēmums par euro efektīvo kursu kopš 2020. gada decembra iespēju aplēsēm koriģēts un samazināts par 0.2%.

Tehniskie pieņēmumi

2. Reālā tautsaimniecība

Reālais IKP 2020. gada 4. ceturksnī samazinājās, bet daudz mazākā mērā, nekā gaidīts. Reālais IKP 4. ceturksnī samazinājās par 0.7%, kas bija būtiski mazāk, nekā prognozēts 2020. gada decembra pamataplēsē (–2.2%), un pat mazāk, nekā tika paredzēts mērenajā scenārijā. Šis pārsteidzošais uzlabojums, neraugoties uz to, ka ierobežojošie pasākumi bija stingrāki, nekā gaidīts, daļēji varētu būt saistīts ar spēcīgāku, nekā gaidīts, ārējo pieprasījumu, bet, šķiet, atspoguļo arī apguves efektus, tautsaimniecības dalībniekiem visās nozarēs labāk pielāgojoties ierobežojošajiem pasākumiem. Kopumā reālā IKP līmenis 2020. gada 4. ceturksnī bija par 4.9% zemāks nekā 2019. gada 4. ceturksnī.

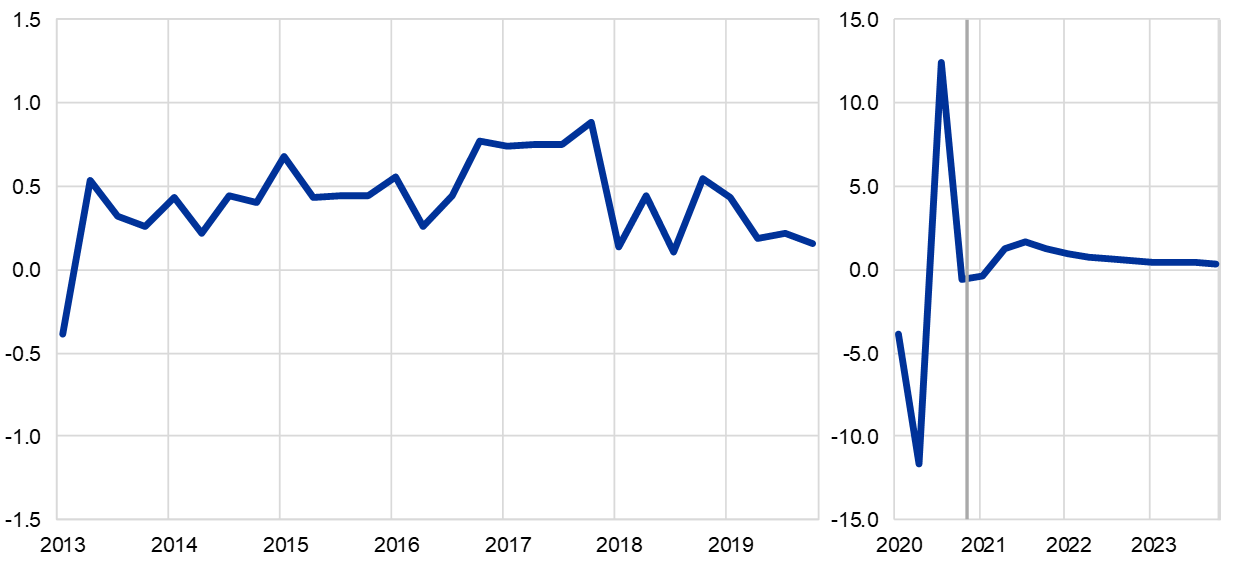

1. attēls

Euro zonas reālais IKP

(pārmaiņas salīdzinājumā ar iepriekšējā ceturkšņa atbilstošo periodu; %; sezonāli un atbilstoši darbadienu skaitam koriģēti ceturkšņa dati)

Piezīmes. Ņemot vērā nepieredzētās reālā IKP svārstības 2020. gada laikā, ar 2020. gada sākumu attēlā izmantots atšķirīgs mērogs. Vertikālā līnija norāda iespēju aplēšu perioda sākumu. Šajā attēlā nav atainoti iespēju aplēšu diapazoni. Tas atspoguļo faktu, ka standarta diapazonu aprēķini (kas balstās uz vēsturiskajām aplēšu kļūdām) pašreizējos apstākļos nesniegtu ticamas norādes uz nepieredzēto nenoteiktību, kas pašlaik saistīta ar iespēju aplēsēm. Tāpēc, lai labāk ilustrētu pašreizējo nenoteiktību, 5. sadaļā sniegti alternatīvi scenāriji, kas balstīti uz atšķirīgiem pieņēmumiem par Covid-19 pandēmijas attīstību nākotnē un ar to saistītajiem ierobežojošajiem pasākumiem.

Gaidāms, ka ierobežojošie pasākumi 2021. gada sākumā izraisīs turpmāku nelielu reālā IKP samazināšanos 1. ceturksnī, bet pēc tam 2. ceturksnī būs vērojams mērens kāpums. Sakarā ar pieaugošu jauno Covid-19 saslimšanas gadījumu skaitu un nākamā viļņa draudiem, parādoties vīrusa mutācijām, daudzas euro zonas valstis 2021. gada sākumā pagarināja un noteica vēl stingrākus izolācijas pasākumus. Arī īstermiņa prognozēšanas modeļi, kas balstās uz pēdējā atjaunošanas termiņā pieejamajiem datiem, piemēram, apvienotais produkcijas izlaides iepirkumu vadītāju indekss (kas februārī bija 48.1) un citi biežāk sniegtie rādītāji liecina par nelielu IKP sarukumu 1. ceturksnī. Gaidāms, ka tāpat kā 2020. gada 4. ceturksnī ierobežojošie pasākumi mazāk ietekmēs aktivitāti apstrādes rūpniecībā, bet atkal smagi skars aktivitāti pakalpojumu nozarē. Nesen izziņotie fiskālie mērķpasākumi izolācijas ietekmēto sektoru atbalstam, domājams, arī mazinās vispārējo aktivitātes kritumu. Kopumā 2021. gada 1. ceturksnī gaidāms reālā IKP kritums par 0.4% (saskaņā ar 2020. gada decembra iespēju aplēsēm – pieaugums par 0.6%), savukārt 2. ceturksnī gaidāms pieaugums par 1.3% (saskaņā ar iepriekšējām iespēju aplēsēm – par 1.7%).

2021. gada 2. pusgadā paredzama spēcīga reālā IKP kāpuma atjaunošanās, jo gaidāms, ka ierobežojošie pasākumi kļūs mazāk stingri. Kāpuma atjaunošanās tiek gaidīta, pamatojoties uz pieņēmumu par strauju ierobežojošo pasākumu atcelšanu, turpmāku nenoteiktības mazināšanos, konfidences palielināšanos sakarā ar gaidāmo vakcinācijas tempa paātrināšanos, turpmāku stabilu ārējā pieprasījuma atjaunošanos, atbalstošu fiskālo un monetāro politiku un zināmu atlikto pieprasījumu. To galvenokārt noteiks iekšējais pieprasījums, īpaši privātais patēriņš. Gaidāms, ka 2022. gada 2. ceturksnī reālais IKP sasniegs līmeni, kāds tas bija pirms krīzes 2019. gada 4. ceturksnī, un iespēju aplēšu perioda pēdējā ceturksnī būs par 3.3% augstāks nekā pirms krīzes.

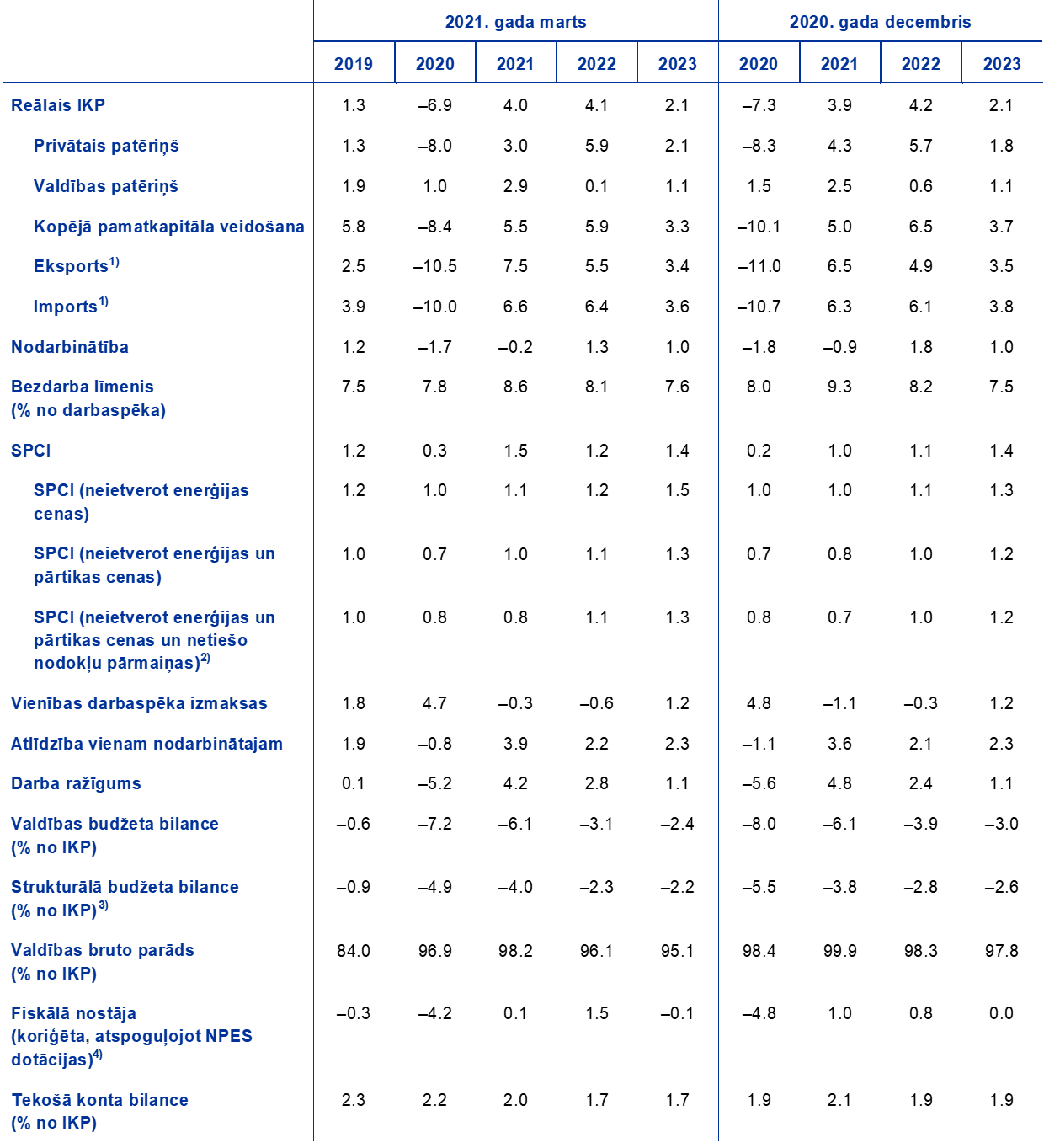

1. tabula.

Makroekonomiskās iespēju aplēses euro zonai

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīmes. Reālais IKP un tā komponenti, vienības darbaspēka izmaksas, atlīdzība vienam nodarbinātajam un darba ražīgums noteikti, izmantojot atbilstoši darbadienu skaitam koriģētus datus. Skaitļi var atšķirties no jaunākajām Eurostat publikācijām sakarā ar datu publiskojumiem pēc iespēju aplēšu pēdējā datu aktualizēšanas datuma. Šajā tabulā nav atainoti iespēju aplēšu diapazoni. Tas atspoguļo faktu, ka standarta diapazonu aprēķini (kas balstās uz vēsturiskajām aplēšu kļūdām) pašreizējos apstākļos nesniegtu ticamas norādes uz nepieredzēto nenoteiktību, kas pašlaik saistīta ar iespēju aplēsēm. Tāpēc, lai labāk ilustrētu pašreizējo nenoteiktību, 5. sadaļā sniegti alternatīvi scenāriji, kas balstīti uz atšķirīgiem pieņēmumiem par Covid-19 pandēmijas attīstību nākotnē un ar to saistītajiem ierobežojošajiem pasākumiem.

1) Ietver euro zonas iekšējo tirdzniecību.

2) Apakšindekss balstīts uz netiešo nodokļu faktiskās ietekmes aplēsēm. Tas var atšķirties no Eurostat datiem, kuros netiešā nodokļu ietekme nekavējoties pilnībā tiek atspoguļota SPCI.

3) To aprēķina, no valdības bilances atņemot ekonomiskās attīstības ciklisko svārstību ietekmi un pasākumus, kas klasificēti kā pagaidu pasākumi saskaņā ar Eiropas Centrālo banku sistēmas (ECBS) definīciju.

4) Fiskālās politikas nostāju mēra kā cikliski koriģētās sākotnējās bilances (neietverot valdības palīdzību finanšu sektoram) pārmaiņas. Skaitļi koriģēti arī, atspoguļojot gaidāmās NPES dotācijas ieņēmumu pusē.

2021. gadā gaidāms privātā patēriņa spēcīgs pieaugums un arī turpmāk tas būs galvenais atveseļošanos noteicošais faktors. Pēc būtiskās – kaut arī vēl nepilnīgās – atveseļošanās 2020. gada 3. ceturksnī privātais patēriņš 2020. gada 4. ceturksnī atkal samazinājās, atspoguļojot turpmāko izolāciju un stingrākus ierobežojošos pasākumus, un bija galvenais atkārtota ekonomiskās aktivitātes krituma noteicošais faktors. Taču patēriņa samazināšanās atsākās mazākā mērā, nekā tika gaidīts iepriekš, iespējams, atspoguļojot mērķtiecīgākus ierobežojošos pasākumus un apguves efektus saistībā ar privātajām mājsaimniecībām (piemēram, plašāku interneta iepirkšanās izmantošanu). Privātā patēriņa līmeņa spēcīgās svārstības un vispārējais kritums 2020. gada laikā atšķiras no daudz ierobežotākajām rīcībā esošo ienākumu norisēm, ko stabilizējis valdības atbalsts, izraisot būtiskas uzkrājumu rādītāja pārmaiņas. Raugoties nākotnē, gaidāms, ka privātais patēriņš 2021. gada 1. ceturksnī turpinās sarukt turpmāku stingrāku ierobežojošo pasākumu ietekmē, atkal izraisot nelielu uzkrājumu rādītāja pieaugumu. Paredzams, ka privātais patēriņš atsāks pieaugt ar 2021. gada 2. ceturksni un pārsniegs pirmskrīzes līmeni 2022. gada 3. ceturksnī. Šo atveseļošanos, domājams, veicinās pakāpeniska nenoteiktības izzušana, kā arī uzkrājumu īpatsvara pakāpeniska atgriešanās līmenī, kāds bija pirms krīzes, jo gaidāms, ka mazināsies gan piespiedu, gan piesardzības uzkrājumu veidošana, savukārt augstais bezdarba līmenis un neto fiskālo pārvedumu mazināšanās palēninās atveseļošanās tempu.

Gaidāms, ka 2020. gadā vēroto kraso un pēkšņo ieguldījumu mājokļos kritumu iespēju aplēšu periodā pakāpeniski nomainīs labvēlīgāka attīstība. Ieguldījumi mājokļos 2020. gada 4. ceturksnī palielinājās par 0.5%, bet joprojām bija par gandrīz 3% zemāki nekā pirms krīzes. Runājot par nākotni, gaidāmajai mājokļu cenu inflācijai apsteidzot mājokļa izmaksas, pozitīvam Tobina Q efektam un reāli rīcībā esošo ienākumu kāpumam vajadzētu veicināt ieguldījumus mājokļos. Taču vājā patērētāju konfidence un augstāks bezdarba līmenis salīdzinājumā ar tā līmeni pirms krīzes gandrīz visā iespēju aplēšu periodā, domājams, kavēs ieguldījumu mājokļos kāpumu vidējā termiņā, kas, kā gaidāms, sasniegs līmeni, kāds bija pirms krīzes, 2022. gada beigās.

Gaidāms, ka uzņēmumu ieguldījumi 2021. un 2022. gadā būtiski atveseļosies, 2022. gada sākumā sasniedzot līmeni, kāds bija pirms krīzes. Tiek lēsts, ka 2020. gada 2. pusgadā tie būs būtiski pieauguši, daļēji atveseļojoties no vājās dinamikas 2020. gada 1. pusgadā. Pēc vēl viena neliela krituma 2021. gada 1. ceturksnī vājas vispārējās aktivitātes kontekstā gaidāms, ka ar 2021. gada 2. ceturksni atsāksies pieaugums, globālajam un iekšzemes pieprasījumam atjaunojoties un peļņas pieaugumam atkal kļūstot pozitīvam. To veicinās arī pieņēmums par labvēlīgajiem finansēšanas nosacījumiem un NPES plāna pozitīvā ietekme uz ieguldījumiem uzņēmējdarbībā.

Gaidāms, ka nefinanšu sabiedrību bruto parāda rādītājs, kas 2020. gadā būtiski palielinājās, nedaudz samazināsies, bet tomēr iespēju aplēšu perioda beigās saglabāsies augstāks nekā pirms krīzes. Bruto parāda rādītāja pieaugums bija skaidrojams ar uzņēmumu peļņas kraso kritumu pirmajā izolācijas pasākumu posmā un šā iemesla dēļ pieaugošo parāda finansējuma izmantošanu, lai kompensētu likviditātes nepietiekamību. Runājot par nākotni, gaidāms, ka pēc neliela turpmāka pieauguma īstermiņā NFS bruto parāda līmenis nedaudz samazināsies un 2023. gadā būtiski pārsniegs līmeni pirms krīzes, kas jau bija augsts. Gaidāms, ka parāda rādītāja kāpums iespēju aplēšu periodā ierobežos uzņēmējdarbībā veikto ieguldījumu pieaugumu, neraugoties uz apjomīgajiem naudas līdzekļu turējumiem, jo uzņēmumiem jāatveseļo savas bilances. Vienlaikus NFS bruto procentu maksājumiem, kas, kā gaidāms, turpmākajos gados pieaugs tikai nedaudz salīdzinājumā ar rekordzemo līmeni, vajadzētu mazināt iespējamās bažas par parāda atmaksājamību.

2. ielikums

Starptautiskā vide

2020. gada 2. pusgadā pasaules tautsaimniecība atguvās no pandēmijas izraisītās recesijas straujāk, nekā iepriekš gaidīts. Globālie ieguldījumi – ko pozitīvi ietekmē labvēlīgie finansēšanas nosacījumi spēcīga monetārās politikas atbalsta apstākļos – jau tuvojas līmenim, kāds bija pirms pandēmijas, savukārt globālā patēriņa atjaunošanās, ko veicina uz ienākumu palielināšanu un darbavietu saglabāšanu vērstie fiskālie pasākumi, turpina atpalikt, jo īstenotie ierobežojošie pasākumi nelabvēlīgi ietekmē pakalpojumus, kas balstās uz intensīviem kontaktiem. Globālais (neietverot euro zonu) reālais IKP 2020. gada 3. ceturksnī strauji pieauga (par 7.4%), t.i., par 0.7 procentu punktiem straujāk, nekā paredzēts 2020. gada decembra iespēju aplēsēs. Dinamiskāks atveseļošanās temps bija vērojams gan attīstītajās valstīs, gan jaunajās tirgus ekonomikas valstīs. Gaidāms, ka pēc šīs atveseļošanās, ko var attēlot ar V veida līkni, globālās ekonomiskās aktivitātes kāpums 2020. gada 4. ceturksnī turpinājies stabilā, bet mērenākā tempā (2.1%), kas tomēr ir spēcīgāks, nekā tika prognozēts iepriekšējās iespēju aplēsēs.

Atveseļošanos kavējošie faktori kļuva spēcīgāki, globālajai pandēmijai ap gadu miju saasinoties. Jauno saslimšanas gadījumu skaita pieaugums lika valdībām atkal noteikt stingrākus izolācijas pasākumus, īpaši attīstītajās valstīs. Turpretī jaunajās tirgus ekonomikas valstīs stingrāki ierobežojošie pasākumi tika noteikti mazākā mērā. Taču kopumā jaunie izolācijas pasākumi izraisījuši globālās izaugsmes palēnināšanos 2021. gada 1. ceturksnī, kā liecina galveno attīstīto valstu biežāk sniegtie ekonomiskās aktivitātes rādītāji. Lai gan globālie (neietverot euro zonu) apvienotie un apstrādes rūpniecības IVI februārī bija virs to ilgtermiņa vidējā līmeņa, daži no to komponentiem liecināja par vājāku aktivitāti nākotnē. Piemēram, jauno eksporta pasūtījumu līmenis janvārī pirmo reizi kopš 2020. gada septembra noslīdēja zem izaugsmes robežvērtības un arī februārī saglabājās zemāks par to.

Tomēr ES un Apvienotās Karalistes tirdzniecības vienošanās un ASV 2020. gada decembrī apstiprinātais fiskālās stimulēšanas pasākumu kopums 0.9 trlj. ASV dolāru apjomā liecina par spēcīgāku globālās izaugsmes perspektīvu 2021. gadā, savukārt ASV Kongresa nesen pieņemtie papildu fiskālās stimulēšanas pasākumi rada augšupvērstu risku attiecībā uz ASV un globālo tautsaimniecību. ES un Apvienotās Karalistes tirdzniecības vienošanās aizstāj pieņēmumu par breksitu bez vienošanās, kas bija 2020. gada decembra iespēju aplēšu pamatā. Tā nodrošina beztarifu preču tirdzniecību un nulles kvotas starp Eiropas Savienību un Apvienoto Karalisti (līdzīgi kā CETA nolīgums ar Kanādu), tādējādi stimulējot aktivitāti un tirdzniecību Apvienotās Karalistes tautsaimniecībā iespēju aplēšu periodā. ASV 2020. gada decembrī pieņemto fiskālās stimulēšanas pasākumu apjoms ir 0.9 trlj. ASV dolāru (4.4% no IKP) un paredzams, ka tie 2021. gadā paātrinās reālā IKP pieaugumu par vairāk nekā 1 procentu punktu. Nesen apstiprinātais papildu fiskālo pasākumu kopums 1.84 trlj. ASV dolāru apjomā nav ņemts vērā pamataplēsē un tāpēc ir svarīgs augšupvērsts risks pašreizējai iespēju aplēsei (4. ielikums).

Kopumā paredzams, ka globālais IKP (neietverot euro zonu) 2021. gadā pieaugs par 6.5% un pēc tam 2022. un 2023. gadā samazināsies attiecīgi par 3.9% un 3.7%. Tas notiks pēc aplēstās globālā reālā IKP izaugsmes palēnināšanās par 2.4% 2020. gadā. Izaugsme 2021. gadā koriģēta un palielināta par 0.7 procentu punktiem, jo pagājušā gada beigās vērojamā pārsteidzošā uzlabojuma un stimulējošākas ekonomiskās politikas pārnesto pozitīvo ietekmi tikai daļēji kompensēja stingrāku ierobežojošo pasākumu negatīvā ietekme īstermiņā.

Ņemot vērā pagājušajā gadā vērojamās globālās recesijas dziļumu, globālā preču tirdzniecība saglabājusies relatīvi noturīga, savukārt pakalpojumu tirdzniecība turpinājusi sarukt. Tas saistīts galvenokārt ar faktu, ka vispārējās tautsaimniecības sašaurināšanās tendence vairāk vērsta uz mazāk ar tirdzniecību saistīto pakalpojumu sektoru, un pakalpojumu patēriņa aizvietošana ar preču patēriņu attīstītajās valstīs, domājams, stimulējusi preču tirdzniecību pandēmijas laikā. To apliecina ienākošie dati, kas liecina, ka globālais preču imports 2020. gada novembrī atgriezās līmenī, kāds bija pirms krīzes. Lai gan globālās preču tirdzniecības atveseļošanās bija strauja, ierobežotā transporta jauda un pieaugošās pārvadājumu izmaksas nelabvēlīgi ietekmēja tirdzniecību, un nepietiekamais piedāvājums – īpaši Āzijas IT sektoros – signalizē par globālo piegādes ķēžu riskiem. Par šādiem faktoriem liecina tas, ka piegādātāju piegādes laiki nepārtraukti kļūst arvien garāki, un gaidāms, ka īstermiņā tie nelabvēlīgi ietekmēs preču tirdzniecību. Vienlaikus starptautisko ceļojumu pakalpojumi, kas veido aptuveni 7% no globālās preču un pakalpojumu tirdzniecības, joprojām ir ierobežoti pandēmijas un attiecīgo ceļošanas ierobežojumu dēļ.

Pasaules (neietverot euro zonu) importa izaugsme 2021. gadam koriģēta un būtiski paaugstināta. Gaidāms, ka imports 2021. gadā pieaugs par 9.0% un pēc tam 2022. un 2023. gadā attiecīgi samazināsies par 4.1% un 3.4%. Salīdzinājumā ar 2020. gada decembra iespēju aplēsēm pasaules imports un īpaši euro zonas ārējais pieprasījums koriģēts un būtiski palielināts sakarā ar ES un Apvienotās Karalistes tirdzniecības vienošanos un – mazākā mērā – spēcīgākas attīstīto valstu atveseļošanās prognozēm. Tādējādi paredzams, ka euro zonas ārējais pieprasījums šogad pieaugs par 8.3% un pēc tam 2022. un 2023. gadā palielināsies attiecīgi līdz 4.4% un 3.2%, kā rezultātā 2021. gadā tiks veikta būtiska augšupvērsta korekcija un 2022. gadā – mazāka korekcija.

Starptautiskā vide

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

1) Aprēķināts kā importa vidējais svērtais apjoms.

2) Aprēķināts kā euro zonas tirdzniecības partnervalstu importa vidējais svērtais apjoms.

Gaidāms, ka ārējā pieprasījuma atveseļošanās uzturēs eksporta pieaugumu, tāpēc neto tirdzniecības devums 2021. gadā būs pozitīvs, bet pēc tam kļūs neitrāls. Spēcīgā ārējā pieprasījuma labvēlīgā ietekme uzturēja euro zonas eksporta atveseļošanos, kas 2020. gada 4. ceturksnī stabili pieauga, neraugoties uz atkal ieviestajiem ierobežojumiem. Lai gan pieprasījumam mainoties no pakalpojumiem uz patēriņa precēm, strauji pieauga euro zonas apstrādes rūpniecība, pakalpojumu – īpaši ceļojumu pakalpojumu – eksporta atveseļošanās joprojām bija vāja. Sākot ar 2021. gadu, spēcīgajam ārējam pieprasījumam vajadzētu pasargāt eksporta pieaugumu, lai gan ar Covid saistītajai nenoteiktībai, grūtībām loģistikas sektoros un eksporta cenu konkurētspējas zudumam sakarā ar euro kursa kāpumu pagātnē varētu būt kavējoša ietekme. Pandēmijas dinamikai nelabvēlīgi ietekmējot iekšējā pieprasījuma apstākļus, gaidāms, ka imports 2021. gadā pieaugs mazākā mērā nekā eksports, tādējādi neto tirdzniecības devums IKP pieaugumā 2021. gadā kļūs pozitīvs, bet 2022. un 2023. gadā būs pamatā neitrāls.

Pēc vairākiem pozitīviem pārsteigumiem darba tirgus perspektīva ir spēcīgāka, nekā tika paredzēts 2020. gada decembra iespēju aplēsēs, un turpmākajos mēnešos gaidāms tikai neliels bezdarba līmeņa pieaugums. Bezdarba līmenis pieauga no 7.4% 2020. gada 2. ceturksnī līdz 8.2% 4. ceturksnī, kas atkal bija pārsteigums salīdzinājumā ar decembra iespēju aplēsēs paredzētajiem 8.8% pēc pārāk augsta novērtējuma divās iepriekšējās iespēju aplēsēs. Šis pārsteidzošais uzlabojums atkal skaidrojams ar daudz stabilāku nodarbinātību un darbvietu saglabāšanas shēmās iesaistīto darbinieku skaita negaidītu pieaugumu pēc izolācijas pasākumu otrā viļņa. Tomēr nodarbinātības līmenis 2020. gada 4. ceturksnī joprojām bija par 1.9% zemāks nekā 2019. gada 4. ceturksnī. Paredzams, ka darba tirgum sākot normalizēties un strādājošajiem vairs neizmantojot darbvietu saglabāšanas shēmas, bezdarba līmenis turpinās augt un 2021. gada 2. ceturksnī sasniegs augstāko punktu 8.7% (tas ir koriģēts un samazināts salīdzinājumā ar 2020. gada decembra iespēju aplēsēs paredzētajiem 9.5%), un pēc tam līdz 2023. gada beigām samazināsies līdz 7.5%, tautsaimniecībai atveseļojoties. Šī aplēse balstās uz pieņēmumu, ka liela daļa strādājošo, kas piedalās darbvietu saglabāšanas shēmās, varēs atgriezties normālā darba režīmā. Gaidāms, ka līdz iespēju aplēšu perioda beigām bezdarba līmenis un nodarbināto skaits tuvosies līmenim pirms krīzes, to vēl nesasniedzot.

Paredzams, ka ar 2021. gada sākumu darba ražīguma pieaugums uz vienu nodarbināto atsāksies. Pēc pieauguma, kas sekoja krasajam kritumam 2020. gada 1. pusgadā, darba ražīgums uz vienu nodarbināto 2020. gada 4. ceturksnī atkal saruka sakarā ar stingrākiem ierobežojošajiem pasākumiem un ar tiem saistīto darbvietu saglabāšanas shēmu plašāku izmantošanu daudzās valstīs. Paredzams, ka darba ražīguma uz vienu nodarbināto pieaugums atsāksies 2021. gada 1. pusgadā un pēc tam iespēju aplēšu perioda atlikušajā daļā pakāpeniski kļūs lēnāks. Darba ražīguma uz vienu nostrādāto stundu pieauguma profils pandēmijas laikā bijis daudz mazāk dinamisks, jo gaidāms, ka nostrādāto stundu kopskaits cieši sekos IKP norisēm. Gaidāms, ka līdz iespēju aplēšu perioda beigām darba ražīgums uz vienu nostrādāto stundu pamazām pieaugs, sasniedzot līmeni, kas par aptuveni 3% augstāks nekā pirms krīzes.

Salīdzinājumā ar 2020. gada decembra iespēju aplēsēm reālā IKP gada pieauguma profils pamatā nav mainījies, atspoguļojot vairākus kompensējošus faktorus. Kopumā nemainīgās reālā IKP pieauguma aplēses 2021. gadam atspoguļo vājāku īstermiņa perspektīvu, galvenokārt sakarā ar izolācijas pasākumu pagarināšanu, kas kompensē pārsteidzošo uzlabojumu 2020. gada 4. ceturksnī un dažas veiktās augšupvērstās korekcijas 2021. gada 2. pusgadam. Šīs augšupvērstās korekcijas veiktas sakarā ar gaidāmu spēcīgāku pieaugumu, jo tiek pieņemts, ka stingrākie ierobežojošie pasākumi šā gada 1. pusgadā tiks atcelti straujāk, nekā tika pieņemts decembra iespēju aplēsēs. Turklāt izaugsmi veicina spēcīgāka ārējā pieprasījuma augšupvērstā ietekme un papildu fiskālie stimuli. Gaidāms, ka 2022. gadā neliela pozitīva pārnestā ietekme no spēcīgāka kāpuma 2021. gada 2. pusgadā kompensēs pieņēmumu negatīvo ietekmi, īpaši par ievērojami augstākām naftas cenām un papildu fiskālā atbalsta pārtraukšanu 2021. gadā.

3. Fiskālā perspektīva

Pēc spēcīgās fiskālās ekspansijas 2020. gadā gaidāms, ka turpmāks fiskālais atbalsts mazinās Covid-19 krīzes makroekonomisko ietekmi 2021. gadā un vēl vairāk veicinās atveseļošanos. Tiek lēsts, ka 2020. gadā, reaģējot uz pandēmiju, valdību veiktie fiskālās stimulēšanas pasākumi veidoja aptuveni 4.25% no IKP, kas ir nedaudz mazāk nekā 2020. gada decembra iespēju aplēsēs veiktie pieņēmumi. Runājot par 2021. gadu, valdības, ņemot vērā ierobežojošo pasākumu jauno kārtu, pagarinājušas ārkārtas pasākumus, palielinājušas to apjomu un/vai pieņēmušas jaunus atbalsta pasākumus, kuru kopējais apjoms tiek lēsts 3.25% no IKP. Lielākā daļa papildu pasākumu ir īslaicīgi un gaidāms, ka tie beigsies 2022. gadā. Daži pasākumi pagarināti un kopā ar citiem atveseļošanās pasākumiem, t.sk. NPES finansētajiem izdevumiem[3], ietver stimulus, kuru gada apjoms 2022.–2023. gadā ir aptuveni 1.5% no IKP. Sastāva ziņā lielākā daļa atbalsta 2021. gadā – līdzīgi kā 2020. gadā – ir papildu izdevumi subsīdiju un pārvedumu veidā uzņēmumiem, t.sk. darbvietu saglabāšanas shēmu ietvaros, kā arī lielāks valdības patēriņš. Runājot par ieņēmumiem, pasākumi lielākoties ietver turpmāku tiešo un netiešo nodokļu samazināšanu. Valdības papildu ieguldījumi, kas 2020. gadā bija ierobežoti, sākot ar 2021. gadu, pieauguši galvenokārt gaidāmā NPES dotāciju finansējuma rezultātā. Veicot korekciju, lai ņemtu vērā NPES dotāciju ietekmi, paredzams, ka 2021. gadā fiskālā nostāja[4] būs pamatā neitrāla, iepriekš gaidīto stingrākas fiskālās nostājas ieviešanu pārceļot uz 2022. gadu.

Paredzams, ka euro zonas budžeta bilance pēc būtiskā krituma 2020. gadā (līdz –7.2% no IKP) nedaudz atveseļosies 2021. gadā un 2023. gadā būs –2.4% no IKP. Budžeta bilances uzlabošanās 2021. gadā atspoguļo cikliski koriģētā sākotnējā deficīta samazināšanos, jo gaidāms, ka daļa no papildu izdevumiem tiks segti no NPES dotācijām, kā arī nedaudz labāku ciklisko komponenti un mazākus procentu maksājumus. Būtiskākā bilances uzlabošanās 2022. gadā galvenokārt saistīta ar lielākās daļas ārkārtas stimulējošo pasākumu pārtraukšanu un labvēlīgāku ciklisko komponenti. Visbeidzot, paredzams, ka 2023. gadā, pastāvot pamatā neitrālai fiskālajai nostājai un labākiem cikliskajiem nosacījumiem, kopējā budžeta bilance turpinās uzlaboties līdz –2.4% no IKP. Paredzams, ka procentu maksājumi iespēju aplēšu periodā turpinās samazināties un 2023. gadā veidos 1.1% no IKP. Salīdzinājumā ar 2020. gada decembra iespēju aplēsēm euro zonas budžeta bilances tendence koriģēta un paaugstināta, izņemot 2021. gadu, kad pagaidu papildu stimulējošie pasākumi kompensē ciklisko nosacījumu uzlabošanos un mazāk ekspansīvas fiskālās nostājas bāzes efektu 2020. gadā.

Paredzams, ka euro zonas parāda rādītājs augstāko līmeni (98% no IKP) sasniegs 2021. gadā, pēc tam nedaudz samazinoties. Sarukumu 2022.–2023. gadā galvenokārt noteiks labvēlīgāka procentu likmju un izaugsmes tempa starpība, kas ar uzviju kompensēs esošo sākotnējo budžeta deficītu, kurš gan samazinās.

4. Cenas un izmaksas

Gaidāms, ka SPCI inflācija strauji palielināsies no 0.3% 2020. gadā līdz vidēji 1.5% 2021. gadā, augstāko līmeni (2.0%) sasniedzot šā gada 4. ceturksnī, un 2022. gadā atkal saruks līdz 1.2%, bet 2023. gadā pieaugs līdz 1.4% (sk. 2. att.). SPCI inflācija 2021. gada janvārī būtiski palielinājās līdz 0.9% (2020. gada decembrī – –0.3%). Šā kāpuma galvenais iemesls bija straujš SPCI inflācijas (neietverot enerģijas un pārtikas cenas) pieaugums. To daļēji noteica būtiskas SPCI svēruma pārmaiņas, atspoguļojot patēriņa uzvedības pārmaiņas 2020. gadā pandēmijas kontekstā.[5] Līdztekus svēruma pārmaiņu ietekmei kopējās inflācijas kāpums atspoguļoja arī virkni pagaidu faktoru – pagaidu PVN likmes samazinājuma atcelšanu Vācijā, izpārdošanu laika aizkavēšanos dažās euro zonas valstīs, kā arī nesenā straujā naftas cenu kāpuma ietekmi uz SPCI enerģijas cenu inflāciju. Turklāt būtiskais imputēto cenu īpatsvars (18%) SPCI inflācijā (neietverot enerģiju un pārtiku) 2021. gada janvārī nozīmē lielāku nenoteiktību nekā parasti attiecībā uz faktisko cenu spiedienu tautsaimniecībā. Raugoties nākotnē, gaidāms, ka 2021. gada 4. ceturksnī SPCI inflācija palielināsies līdz 2.0%. Pagaidu faktoru ietekmei vairs neatspoguļojoties gada inflācijas līmenī, gaidāms, ka 2022. gada sākumā inflācija saruks līdz 1.0%, iekams pakāpeniski palielināsies līdz 1.4% 2023. gadā.[6] Gaidāms, ka pēc straujajām svārstībām no –6.8% 2020. gadā līdz 6.1% 2021. gadā SPCI enerģijas cenu inflācijas devums kopējā SPCI inflācijā 2022. un 2023. gadā kopumā būs neitrāls. Gaidāms, ka 2021. gadā ar Covid-19 saistīto SPCI pārtikas cenu inflācijas kāpumu, kas bija vērojams 2020. gadā, nomainīs kritums, taču tas atkal atsāksies ar 2022. gada vidu un 2023. gadā būs 1.9%.

Gaidāms, ka SPCI inflācija (neietverot enerģijas un pārtikas cenas) palielināsies no 0.7% 2020. gadā līdz 1.3% 2023. gadā, demonstrējot spēcīgas ceturkšņa svārstības 2021. un 2022. gadā. Šis svārstīgums īpaši saistīts ar SPCI svēruma pārmaiņām un netiešo nodokļu ietekmi, kas izraisīs SPCI inflācijas (neietverot enerģijas un pārtikas cenas) kritumu vasarā, kuram sekos diezgan spēcīgs kāpums 2021. gada pēdējā ceturksnī. Neņemot vērā svēruma pārmaiņu un netiešo nodokļu pārmaiņu ietekmi, gaidāms, ka pamatinflācija pakāpeniski palielināsies saistībā ar tautsaimniecības atveseļošanos.

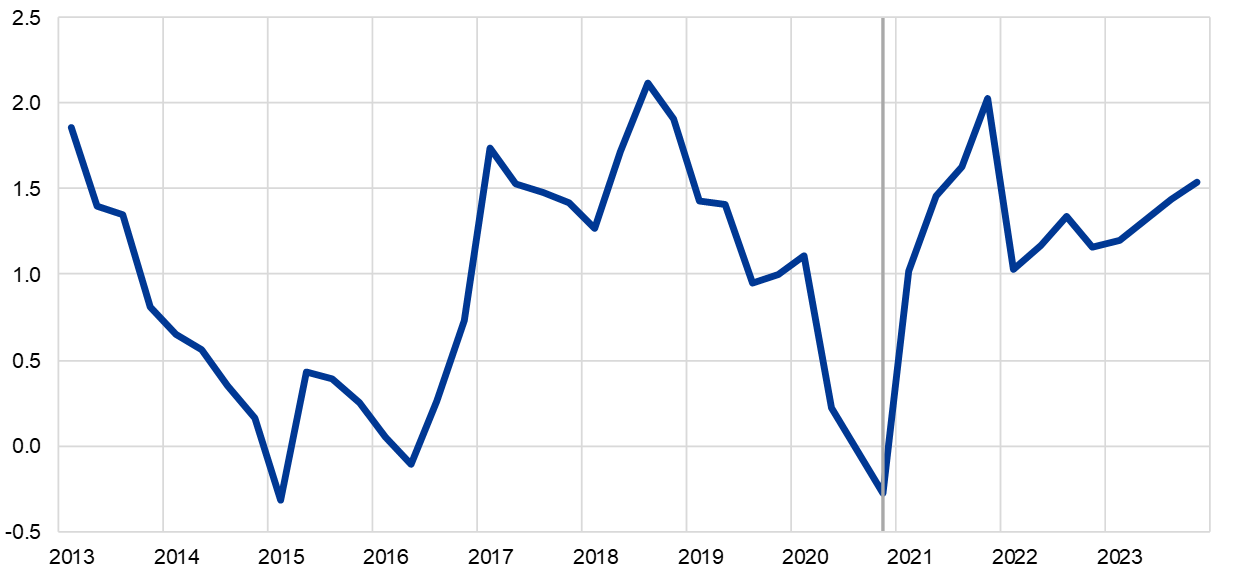

2. attēls

Euro zonas SPCI

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Piezīmes. Vertikālā līnija norāda iespēju aplēšu perioda sākumu. Šajā attēlā nav atainoti iespēju aplēšu diapazoni. Tas atspoguļo faktu, ka standarta diapazonu aprēķini (kas balstās uz vēsturiskajām aplēšu kļūdām) pašreizējos apstākļos nesniegtu ticamas norādes uz nepieredzēto nenoteiktību, kas pašlaik saistīta ar iespēju aplēsēm. Tāpēc, lai labāk ilustrētu pašreizējo nenoteiktību, 5. sadaļā sniegti alternatīvi scenāriji, kas balstīti uz atšķirīgiem pieņēmumiem par Covid-19 pandēmijas attīstību nākotnē un ar to saistītajiem ierobežojošajiem pasākumiem.

Darbvietu saglabāšanas shēmas rada atlīdzības vienam nodarbinātajam pieauguma spēcīgas svārstības, bet mazina ekonomiskās aktivitātes pārmaiņu ietekmi uz uzņēmumu darba samaksas izmaksām. Šīs shēmas galvenokārt ietekmē darba samaksu vienam nodarbinātajam 2021. gadā. Šīs shēmas ļauj saglabāt nodarbinātību apstākļos, kad būtiski sarūk viena nodarbinātā nostrādāto stundu skaits, samazinot atlīdzības vienam nodarbinātajam gada kāpuma tempu. Šo shēmu ietekmei pakāpeniski izzūdot un darba tirgus norisēm normalizējoties, gaidāms, ka atlīdzība vienam nodarbinātajam pakāpeniski palielināsies līdz 2.3% 2023. gadā, nedaudz pārsniedzot līmeni, kāds bija pirms pandēmijas.

Neraugoties uz spēcīgajām svārstībām 2021. gadā, gaidāms, ka vienības darbaspēka izmaksas kopumā radīs tikai nelielu inflācijas spiedienu. Spēcīgās svārstības lielā mērā atspoguļo gaidāmās darba ražīguma, nevis darba samaksas norises. Gaidāms, ka sakarā ar spēcīgo darba ražīguma pieaugumu 2021. gadā, kad ražošana atveseļosies, bet darba tirgi joprojām būs mazaktīvi, un – mazāk – 2022. gadā, vienības darbaspēka izmaksu kāpums šajos divos gados būs negatīvs, pirms atkal kļūs mazliet pozitīvs 2023. gadā.

Gaidāms, ka importa cenu dinamiku spēcīgi ietekmēs naftas cenu pārmaiņas un tā atspoguļos mērenu ārējo cenu spiedienu iespēju aplēšu perioda beigu daļā. Gaidāms, ka importa deflatora gada pieauguma temps mainīsies no –1.6% 2020. gadā līdz 3.3% 2021. gadā, lielākoties atspoguļojot naftas cenu kāpumu, bet pēc tam temps kļūs mērenāks (aptuveni 1%). Papildus augstākām naftas cenām, sākot ar 2021. gadu, pozitīva importa cenu inflācija arī atspoguļo nelielu augšupvērstu cenu spiedienu, ko rada neenerģijas izejvielu cenas, kā arī globālā atslābuma samazināšanās pozitīvā ietekme, pasaules tautsaimniecībai atveseļojoties.

Salīdzinājumā ar 2020. gada decembra iespēju aplēsēm SPCI inflācijas prognoze 2021. un 2022. gadam pārskatīta un palielināta, bet 2023. gadam nav mainīta. SPCI enerģijas cenu inflācija 2021. gadam paaugstināta un 2022. un 2023. gadam – pazemināta. Tas atspoguļo biržā tirgoto naftas nākotnes līgumu cenu līknes pamatā esošo pieņēmumu. SPCI pārtikas cenu inflācija 2021. gadam samazināta, atspoguļojot vājāku datu ietekmi, bet palielināta 2022. un 2023. gadam atbilstoši pieņēmumiem par augstākām pārtikas izejvielu cenām. SPCI inflācija (neietverot enerģijas un pārtikas cenas) iespēju aplēšu periodā nedaudz palielināta, ņemot vērā jaunākos pārsteidzošos datus, kas lielā mērā, taču ne pilnībā tiek skaidroti ar pagaidu faktoriem, kā arī mazliet augstākām privātā sektora inflācijas gaidām.

3. ielikums

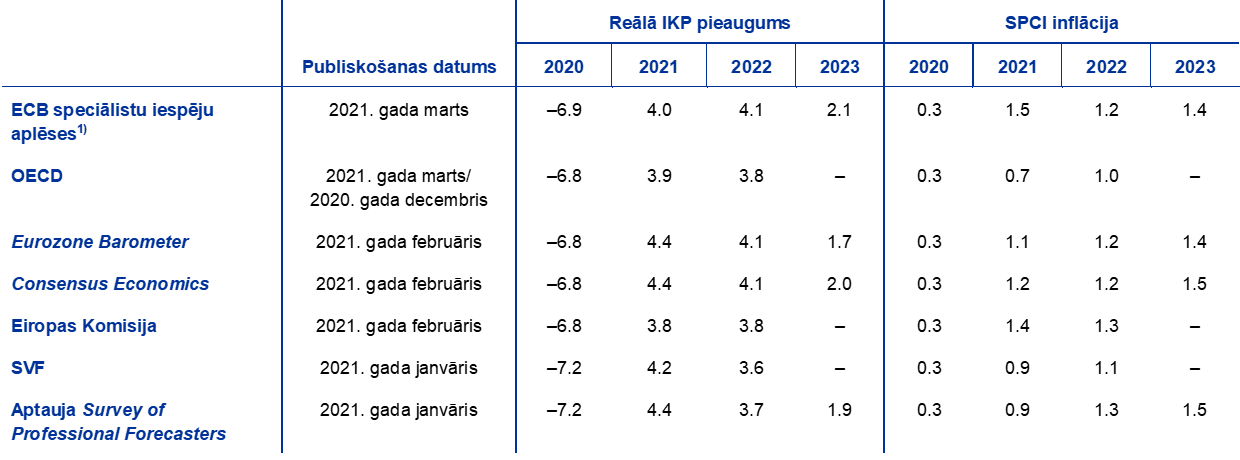

Citu institūciju prognozes

Pieejamas vairākas starptautisko organizāciju un privātā sektora institūciju sagatavotās prognozes euro zonai. Taču šīs prognozes nav precīzi salīdzināmas cita ar citu vai ar ECB speciālistu makroekonomiskajām iespēju aplēsēm, jo tās nav sagatavotas vienā laikā. Tās, iespējams, balstās arī uz atšķirīgiem pieņēmumiem par Covid-19 pandēmijas attīstību nākotnē. Turklāt šo iespēju aplēšu pieņēmumi par fiskālajiem, finanšu un ārējiem mainīgajiem lielumiem, t.sk. naftas un citu izejvielu cenām, iegūti, izmantojot atšķirīgas metodes. Visbeidzot, dažādās prognozēs izmantotas atšķirīgas metodes datu koriģēšanai atbilstoši darbadienu skaitam (sk. tabulu).

2021. gada marta iespēju aplēses pamatā salīdzināmas ar citām izaugsmes prognozēm, bet inflācijas prognozes 2021. gadam pārsniedz citas prognozes, bet turpmākajam periodam kopumā tām atbilst. Marta izaugsmes iespēju aplēses iekļaujas pārējo prognožu diapazonā 2021. gadam, bet 2022. un 2023. gadam ir tuvu šo diapazonu augšējai robežai. Runājot par inflāciju, 2021. gada marta iespēju aplēses 2021. gadam ir būtiski augstākas, ko, iespējams, nosaka jaunāko datu par naftas cenu kāpumu un 2021. gada janvāra rezultātu iekļaušana. Atlikušajā iespēju aplēšu periodā 2021. gada marta iespēju aplēses pamatā atbilst citām prognozēm.

Euro zonas reālā IKP pieauguma un SPCI inflācijas jaunāko prognožu salīdzinājums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avoti: MJEconomics for the Euro Zone Barometer, 2021. gada 18. februāris, 2023. gada dati ņemti no 2021. gada janvāra apsekojuma; Consensus Economics prognozes, 2021. gada 11. februāris, 2023. gada dati ņemti no 2021. gada janvāra apsekojuma; Eiropas Komisijas pagaidu ekonomiskās prognozes, 2021. gada ziema; ECB apsekojums Survey of Professional Forecasters par 2021. gada 1. ceturksni, kas veikts no 2021. gada 7. līdz 11. janvārim; OECD Tautsaimniecības perspektīvu pagaidu ziņojums (reālā IKP izaugsme), 2021. gada marts, OECD Tautsaimniecības perspektīvas Nr. 108 (SPCI inflācija), 2020. gada decembris; SVF Pasaules tautsaimniecības perspektīvas, 2021. gada 26. janvāris.

1) ECB un Eurosistēmas speciālistu makroekonomiskajās iespēju aplēsēs uzrādīts atbilstoši darbadienu skaitam koriģēts gada pieauguma temps, bet Eiropas Komisija un SVF gada pieauguma tempu uzrāda, neveicot korekcijas atbilstoši darbadienu skaitam gadā. Citās prognozēs nav norādīts, vai tajās uzrādītie dati ir vai nav koriģēti atbilstoši darbadienu skaitam. Šajā tabulā nav atainoti ECB speciālistu iespēju aplēšu diapazoni. Tas atspoguļo faktu, ka standarta diapazonu aprēķini (kas balstās uz vēsturiskajām aplēšu kļūdām) pašreizējos apstākļos nesniegtu ticamas norādes uz nepieredzēto nenoteiktību, kas pašlaik saistīta ar iespēju aplēsēm. Tāpēc, lai labāk ilustrētu pašreizējo nenoteiktību, 5. sadaļā sniegti alternatīvi scenāriji, kas balstīti uz atšķirīgiem pieņēmumiem par Covid-19 pandēmijas attīstību nākotnē un ar to saistītajiem ierobežojošajiem pasākumiem.

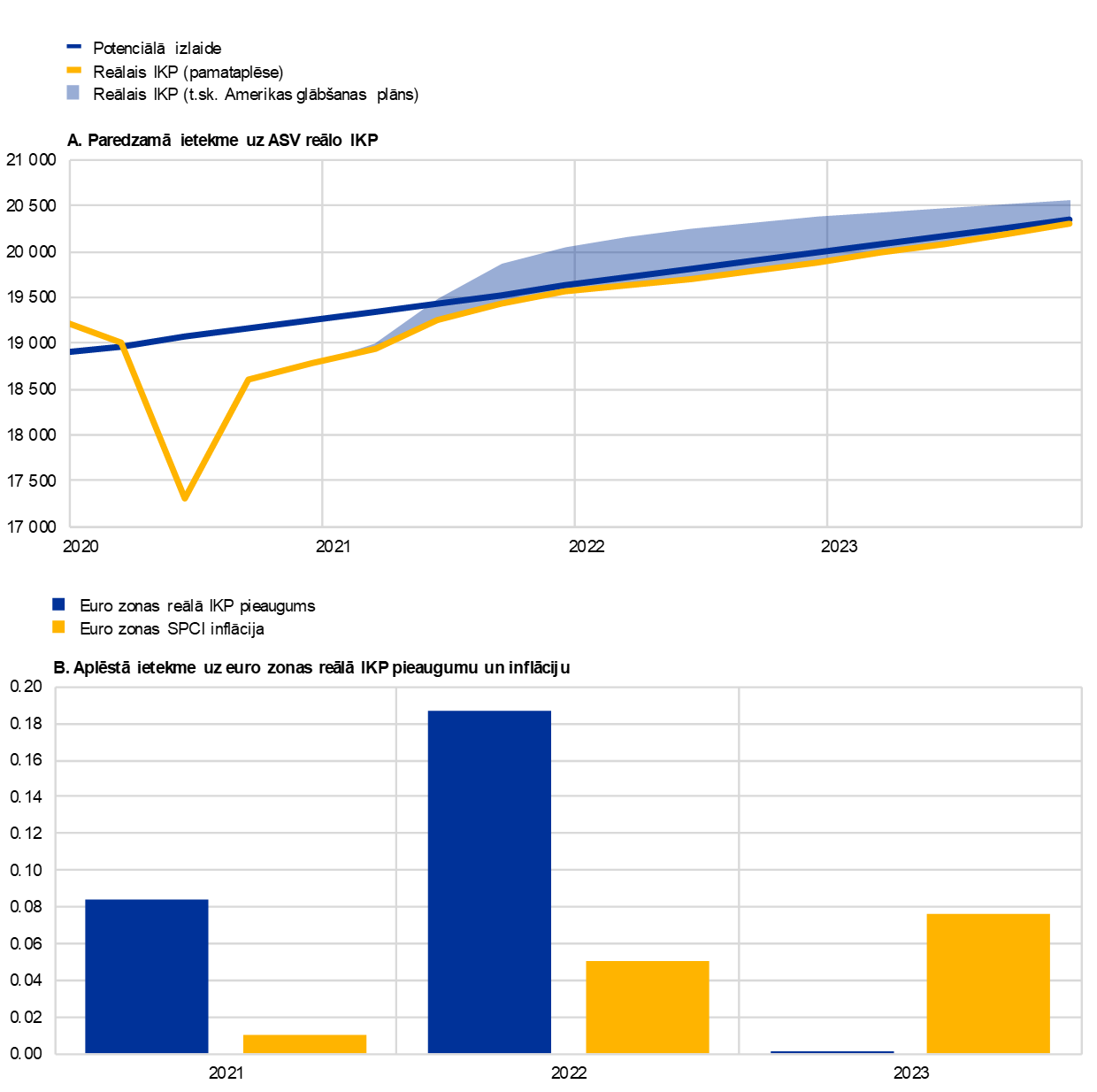

4. ielikums

Riski, kas apdraud ASV un euro zonas perspektīvu saistībā ar Amerikas glābšanas plānu

ASV Kongress 2021. gada 10. martā apstiprināja Baidena administrācijas Amerikas glābšanas plānu, ar dažiem grozījumiem pieņemot jaunās administrācijas pirmo likumdošanas prioritāti. Ar to saistītā fiskālo pasākumu pakete ir ļoti ambicioza, sasniedzot 1.84 trlj. ASV dolāru (8.8% no IKP 2020. gadā). Glābšanas plāns nav ietverts pamataplēsē, ņemot vērā nenoteiktību saistībā ar tā apjomu, sastāvu un termiņu, kas pastāvēja datu aktualizēšanas dienā. Šajā ielikumā sniegts pirmais novērtējums par šīs fiskālo pasākumu paketes iespējamo ekonomisko ietekmi uz ASV tautsaimniecību, kā arī netiešo ietekmi uz euro zonu, balstoties uz modelēšanas rezultātiem.

Fiskālo pasākumu paketes mērķis ir mazināt koronavīrusa pandēmijas ekonomiskās sekas un dot jaunu stimulu ASV tautsaimniecībai. Pakete ietvers 1) atjaunotu bezdarbnieku pabalsta izmaksas ilguma pagarinājumu, 2) papildu vienreizēju pabalstu mājsaimniecībām un 3) štatu un pašvaldību izdevumu palielināšanu, lai finansētu valsts veselības aprūpi un izglītību. Modelēšanā izmantotais scenārijs balstīts uz apspriešanā esošo paketes projektu pēdējā datu aktualizēšanas dienā (1.9 trlj. ASV dolāru).[7] Lai gan pakete ir apstiprināta, kā liecina Kongresa budžeta biroja aplēses, modelēšanā tiek pieņemts, ka gan mājsaimniecības, gan pašvaldības un štatu valdības izlīdzinās tās ietekmi uz tautsaimniecību, veidojot lielākus uzkrājumus un aizkavējot izdevumus atbilstoši novērojumiem par pirmo stimulu kārtu pagājušajā gadā.

Tās ietekme uz ASV tautsaimniecību būs atkarīga no vairākiem svarīgākajiem pamatā esošajiem pieņēmumiem. Valdību un pašvaldību izdevumu programmas modelētas, pieņemot (īslaicīgu) valdības patēriņa kāpumu un to, ka bezdarbnieku pabalsti un daļa no pabalsta ietekmēs speciālus vienreizējo maksājumu pārvedumus mājsaimniecībām, kurām ir likviditātes problēmas, bet atlikusī pabalsta daļa palielinās citus vienreizējo maksājumu pārvedumus. Izveidotajā modelī Federālo rezervju sistēma īsteno fiskālo ekspansiju, divus gadus saglabājot nemainīgas procentu likmes (pamatā atbilstoši pašreizējām tirgus gaidām).[8]

Modelēšanas rezultāti liecina par būtisku aktivitātes kāpumu fiskālo pasākumu paketes ietekmē, īpaši īstermiņā. Fiskālais stimuls veicina tautsaimniecības aktivitāti īstermiņā, jo pieprasījums reaģē ātri (sk. att.). Kopumā, salīdzinot ar pašreizējo pamataplēsi[9], papildu fiskālais stimuls būtiski palielinātu ASV reālā IKP līmeni iespēju aplēšu periodā. Tā rezultātā ASV tautsaimniecība 2021. gadā varētu pieaugt par 6.4%. Ņemot vērā fiskālā stimula pagaidu raksturu, tā ietekme iespēju aplēšu periodā izzūd. Gaidāms, ka 2023. gadā reālā IKP pieauguma temps ievērojami samazināsies.

Paredzētā ietekme uz ASV reālo IKP un euro zonas reālo IKP un inflāciju

(ceturkšņa dati, trlj. ASV dolāru (atbilstoši inflācijai koriģēti dati), 2012 (A att.); ietekme uz reālo IKP un SPCI inflāciju procentu punktos (B att.))

Avoti: ECB aprēķini.

Piezīmes. ASV rezultātiem izmantots globālais integrētais monetārais un fiskālais modelis (GIMF), neparedzot monetārās politikas reakciju 2021. un 2022. gadā, pieņemot, ka kopējais paketes apjoms ir 1.9 trlj. ASV dolāru; veikts arī novērtējums. Veicot modelēšanu euro zonai, kur ietverta euro zonas iekšējās tirdzniecības netiešā ietekme, vērtē pārmaiņu ietekmi uz euro zonas ārējo pieprasījumu, konkurentu cenām nacionālajās valūtās, akciju kursiem un kredītu procentu likmju starpībās ietvertajām riska prēmijām. Euro zonas fiskālā un monetārā politika tiek saglabāta eksogēna. Tiek pieņemts, ka nominālās īstermiņa un ilgtermiņa procentu likmes, nominālais valūtas kurss un naftas cenas nemainās. Ietekme uz euro zonu tiek aprēķināta, izmantojot ECB jauno vairāku valstu modeli, kurā izmantots retrospektīvs gaidu veidošanas modelis, ietverot apguvi.[10]

Runājot par inflāciju, gaidāms, ka pozitīvā ražošanas apjoma starpība 2022. gadā radīs inflācijas spiedienu. Salīdzinot ar pašreizējo pamataplēsi[11], papildu fiskālais stimuls iespēju aplēšu periodā varētu paaugstināt ASV privātā patēriņa izdevumu pamatinflāciju par 0.2–0.4 procentu punktiem. Stimula pagaidu raksturs mazinātu pozitīvo ražošanas apjoma starpību un inflācijas spiedienu 2023. gadā. Ietekmei uz inflāciju pamatā šādi pieņēmumi: 1) samērā lēzena Filipsa līkne atbilstoši nesenajai pieredzei, 2) tautsaimniecības cikliskā pozīcija ar ražošanas apjoma starpību, kas 2021. gada 1. pusgadā joprojām ir negatīva, un 3) saglabājas noturīgas inflācijas gaidas.[12] Tomēr pastāv nenoteiktība attiecībā uz Filipsa līknes stāvumu, kas rada augšupvērstu risku. Vienlaikus straujš inflācijas pieaugums varētu atspoguļoties inflācijas gaidās un izraisīt to destabilizēšanos.

Ņemot vērā fiskālo pasākumu paketes apjomu, iespējama būtiska netiešā ietekme uz euro zonu. Jaunais vairāku valstu modelis tiek izmantots, lai noteiktu Amerikas glābšanas plāna ietekmi uz euro zonu.[13] Gaidas par šo fiskālo pasākumu paketi zināmā mērā jau ir iekļautas pamataplēšu sagatavošanā izmantotajos tehniskajos pieņēmumos.[14] Neto ekonomiskā ietekme uz citām valstīm atkarīga no tā, cik ciešas saites tām ir ar ASV. Pirmkārt, ASV iekšzemes pieprasījuma kāpums palielina ASV importu no ārvalstīm, tādējādi pozitīvi ietekmējot šo valstu IKP proporcionāli to savstarpējiem tirdzniecības riska darījumiem. Otrkārt, fiskālais stimuls uzlabo akciju cenu novērtējumu un samazina riska prēmijas, īpaši, ja netiek noteikta stingrāka monetārā politika. Runājot par euro zonu, tiek lēsts, ka ASV fiskālo stimulu paketes papildu ietekmes rezultātā, neņemot vērā ietekmi, kas, atbilstoši novērtējumam, jau iekļauta tehniskajos pieņēmumos, euro zonas IKP pieaugums iespēju aplēšu periodā būs aptuveni 0.3%. Lielākā ietekme uz pieauguma tempu (aptuveni 0.2 procentu punkti) gaidāma 2022. gadā. Gaidāms, ka ietekme uz SPCI inflāciju būs mērena – kumulatīvā ietekme iespēju aplēšu periodā būs aptuveni 0.15 procentu punkti.

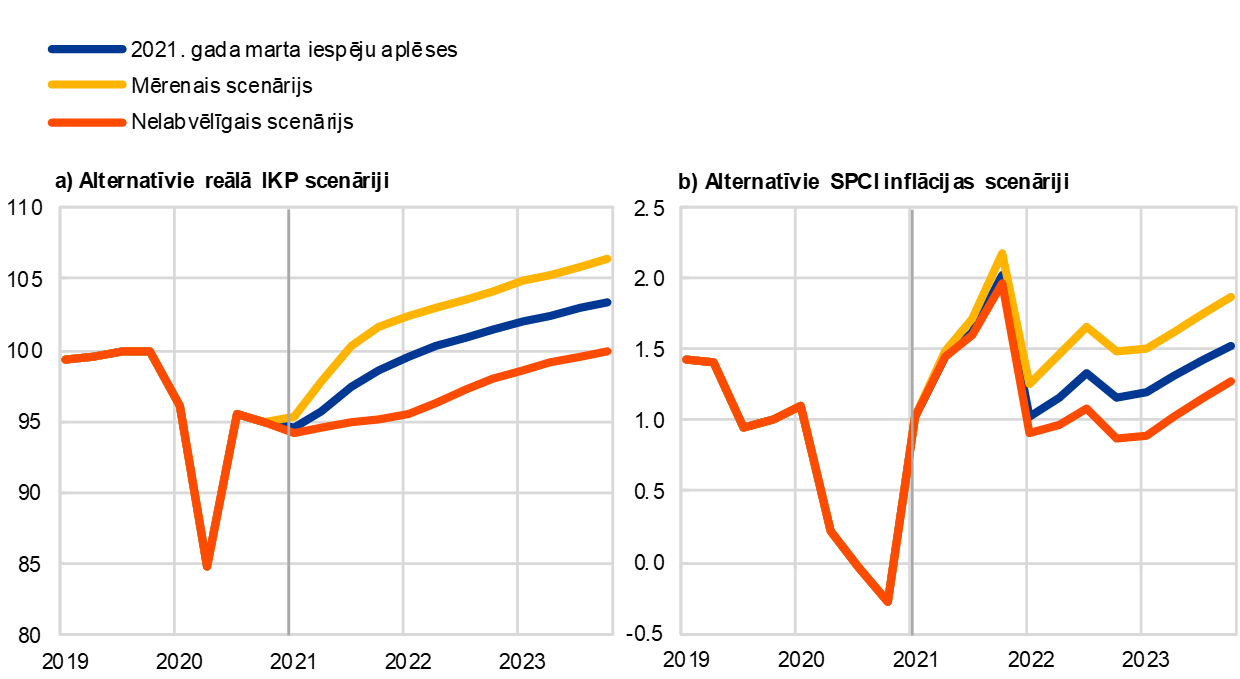

5. Alternatīvi euro zonas tautsaimniecības perspektīvas scenāriji

Tā kā joprojām valda būtiska nenoteiktība par Covid-19 pandēmijas turpmāko attīstību un tautsaimniecībai nodarīto kaitējumu, divi scenāriji, kas ietver ECB speciālistu 2021. gada marta iespēju aplēšu bāzes scenārija alternatīvas, ilustrē iespējamās Covid-19 pandēmijas ietekmes uz euro zonas tautsaimniecību diapazonu.

Mērenais scenārijs paredz veselības krīzes atrisinājumu līdz 2021. gada beigām un nedaudz ilgāku kaitējuma periodu, bet saskaņā ar nelabvēlīgo scenāriju tiek pieņemts, ka krīze ieilgs un ekonomiskais potenciāls cietīs paliekošus zaudējumus. Salīdzinājumā ar pamataplēsi mērenais scenārijs paredz ātrāku vakcinācijas norisi, lielāku sabiedrības atsaucību un labāku vakcīnu efektivitāti arī pret vīrusa mutācijām, ļaujot ātrāk mazināt ierobežojošo pasākumu stingrību, savukārt iestāžu un tautsaimniecības dalībnieku pieņemtie efektīvākie lēmumi turpmāk mazina ierobežojošo pasākumu ekonomiskās izmaksas. Savukārt nelabvēlīgais scenārijs paredz spēju pandēmijas saasināšanos nākamajos mēnešos, parādoties vīrusa mutācijām, kas nozīmē arī vakcīnu iedarbīguma samazināšanos, kā arī ļoti stingru pasākumu saglabāšanos īstermiņā, lai gan to rezultāts ir ierobežots.[15] Ierobežojošie pasākumi turpina būtiski mazināt ekonomisko aktivitāti visos tautsaimniecības sektoros līdz brīdim, kamēr tiek rasts sekmīgs medicīnisks risinājums. Tiek pieņemts, ka sekmīgs risinājums saskaņā ar mēreno scenāriju tiktu rasts 2021. gada beigās, saskaņā ar pamataplēsi – 2022. gada sākumā, bet saskaņā ar nelabvēlīgo scenāriju daži ierobežojošie pasākumi nepieciešami līdz 2023. gada vidum. Salīdzinājumā ar pamataplēsi nelabvēlīgajā scenārijā ierobežojošo pasākumu negatīvā ekonomiskā ietekme ir ilgāka. To vairo augošais maksātnespējas gadījumu skaits, veidojot kreditēšanas frikcijas, kas nelabvēlīgi ietekmē mājsaimniecību un uzņēmumu aizņemšanās izmaksas. Vienlaikus pat nelabvēlīgajā scenārijā tiek pieņemts, ka ar monetārās, fiskālās un prudenciālās politikas palīdzību izdosies ierobežot ļoti nelabvēlīgas ietekmes izplatīšanos caur finanšu sistēmu.

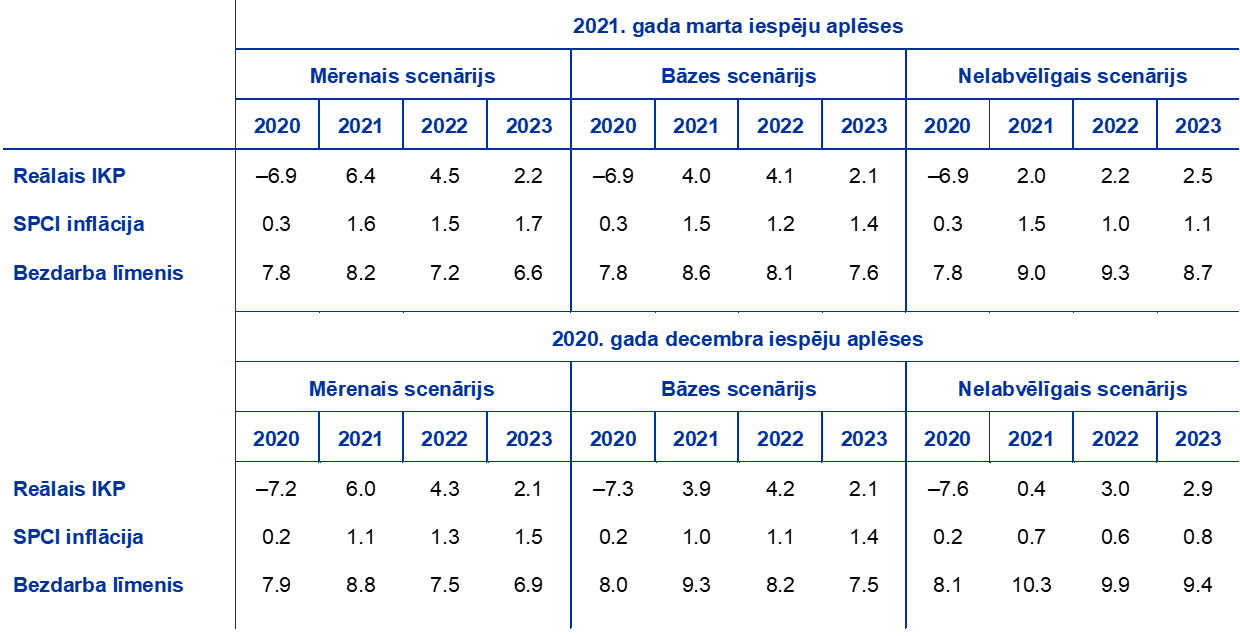

2.tabula

Alternatīvi makroekonomiskie scenāriji euro zonai

(gada pārmaiņas; %; no darbaspēka; %)

Attiecībā uz globālo tautsaimniecību un tādējādi arī uz euro zonas ārējo pieprasījumu scenāriji balstīti uz tādu pašu vispārējo situācijas raksturojumu. Sakarā ar globālās tirdzniecības augsto procikliskumu attiecībā uz globālo aktivitāti euro zonas ārējais pieprasījums 2023. gada beigās mērenajā scenārijā būs aptuveni par 11% augstāks nekā pirms krīzes, savukārt nelabvēlīgajā scenārijā – tikai sasniegs līmeni, kāds bija pirms krīzes.

Reālā IKP kāpums mērenajā scenārijā strauji atjaunosies, atgriežoties līmenī, kāds bija pirms krīzes, jau 2021. gada 3. ceturksnī, savukārt nelabvēlīgajā scenārijā tas šādu līmeni sasniegs tikai 2023. gada beigās (sk. 3. att.). Mērenais scenārijs paredz reālā IKP piegumu par 0.4% 2021. gada 1. ceturksnī, kam sekos būtiska atveseļošanās 2. ceturksnī un turpmāka ekonomiskās aktivitātes pastiprināšanās gada atlikušajos mēnešos. To noteiks pieņēmums par strauju vakcinācijas norisi, kas rada konfidences efektus. Tā rezultātā 2021. gada beigās ekonomiskā aktivitāte atgriežas līmenī, kāds bija pirms krīzes. Tiek lēsts, ka pandēmijas negatīvie efekti lielā mērā būs izzuduši līdz 2022. gada beigām, kad IKP atkal būs aptuveni tādā līmenī, kāds tika paredzēts pirms krīzes 2019. gada decembra iespēju aplēsēs. Atbilstoši nelabvēlīgajam scenārijam ekonomiskā aktivitāte 2021. gada 1. ceturksnī sarukts līdz 0.9% un tikai nedaudz pieaugs 2. ceturksnī, pēc tam turpinot atveseļošanos mērenā tempā. Saskaņā ar nelabvēlīgo scenāriju vāja tautsaimniecības izaugsme saglabāsies līdz 2022. gada sākumam, ko noteiks pieņēmums par vēl stingrākiem ierobežojošajiem pasākumiem 2021. gada 1. ceturksnī un šo pasākumu stingrības relatīvi lēnu pakāpenisku samazināšanu turpmākajā periodā. Šādu rezultātu vēl vairāk pastiprinās visai ierobežotie papildu apguves efekti, būtiska nenoteiktība un nelabvēlīgas ietekmes izplatīšanās pa finanšu kanāliem, un tikai daļēji mazinās monetārās politikas atbalsta pasākumi. Nelabvēlīgajā scenārijā nedaudz spēcīgāka izaugsmes atveseļošanās salīdzinājumā ar pamataplēsi tiek prognozēta tikai 2022. gada beigās, ņemot vērā spēcīgo izlīdzināšanās potenciālu, kas palīdz kompensēt gandrīz visus reālā IKP zaudējumus salīdzinājumā ar līmeni pirms krīzes līdz iespēju aplēšu perioda beigām. Pašreizējie scenāriji ir simetriskāki attiecībā pret pamataplēsi salīdzinājumā ar 2020. gada decembra iespēju aplēsēm.

3. attēls

Alternatīvie euro zonas reālā IKP un SPCI inflācijas scenāriji

(indekss: 2019. gada 4. cet.= 100 (attēls kreisajā pusē); gada pārmaiņas; % (attēls labajā pusē))

Piezīmes. Vertikālā līnija norāda iespēju aplēšu perioda sākumu.

Saskaņā ar mēreno scenāriju darba tirgi atveseļosies, īstenotajai politikai lielā mērā veiksmīgi novēršot histerēzes ietekmi, kas nelabvēlīgajā scenārijā ierobežota tikai daļēji. Mērenajā scenārijā bezdarba līmeņa dinamika būs līdzīga kā bāzes scenārijā. Tas sasniegs augstāko punktu 2021. gadā pēc tam, kad, kā pašlaik tiek gaidīts, būs beigusies lielākā daļa valdības atbalsta pasākumu, un 2022. gadā atkal strauji sasniegs līmeni, kāds bija pirms krīzes. Turpretī nelabvēlīgajā scenārijā bezdarba līmenis neatgriezīsies līmenī, kāds bija pirms krīzes 2019. gada 4. ceturksnī, un saglabāsies būtiski paaugstināts, jo būs nepieciešama lielāka resursu pārdale dažādos sektoros. Tas liecina par augšupvērstiem riskiem, kas saistīti ar iespējamajiem bankrotiem un uzņēmumu ievainojamību, kā arī ar iespējamo histerēzi.

SPCI inflācija abos scenārijos īstermiņā atveseļosies. Lielākas variācijas gaidāmas turpmākajā periodā piedāvājuma un pieprasījuma līdzsvara atšķirību rezultātā. Tas atspoguļo faktu, ka bāzes scenārijā ietvertie galvenie straujāku inflāciju noteicošie faktori (t.i., pieņēmumi par naftas cenām, enerģijas komponenta bāzes efekti un PVN likmju pagaidu pārmaiņu ietekme Vācijā) vienlīdz attiecas uz alternatīvajiem scenārijiem. Ilgāka termiņa perspektīvā gaidāms, ka pieprasījuma lejupvērstā ietekme un piedāvājuma augšupvērstā ietekme uz inflāciju nelabvēlīgajā scenārijā būs lielāka nekā mērenajā scenārijā, bet paredzams, ka piedāvājuma pārpalikums nelabvēlīgajā scenārijā būs lielāks nekā mērenajā scenārijā, mazinot inflāciju. Tomēr, salīdzinājumā ar 2020. gada decembra iespēju aplēsēm, atšķirības starp scenārijiem būtiski samazinājušās, jo nelabvēlīgā scenārija perspektīva kļuvusi mazāk pesimistiska.

5. ielikums

Jutīguma analīze

Iespēju aplēses lielā mērā balstās uz tehniskiem pieņēmumiem par noteiktu svarīgu mainīgo lielumu attīstību. Tā kā daži no šiem mainīgajiem lielumiem var būtiski ietekmēt euro zonas iespēju aplēses, šo aplēšu pamatā esošo pieņēmumu alternatīvo attīstības tendenču jutīguma izpēte var palīdzēt analizēt ar iespēju aplēsēm saistītos riskus.

Šīs jutīguma analīzes mērķis ir novērtēt alternatīvu naftas cenu tendenču ietekmi. Pamataplēšu sagatavošanā izmantotie tehniskie pieņēmumi par naftas cenu attīstību, kas balstās uz naftas nākotnes darījumu tirgiem, paredz būtiska naftas cenu krituma tendenci, Brent jēlnaftas cenai par barelu iespēju aplēšu periodā sarūkot par 10%. Tiek analizētas divas alternatīvas naftas cenu tendences. Pirmā tendence balstīta uz sadalījuma rindas 25. procentili, ko veido no iespēju līgumiem iegūto naftas cenu blīvumi 2021. gada 16. februārī, kas ir pēdējais tehnisko pieņēmumu datu aktualizēšanas termiņš. Šī tendence ietver pakāpenisku naftas cenas samazināšanos līdz 41.1 ASV dolāriem par barelu 2023. gadā (par 23.4% mazāk nekā pamataplēsē attiecīgajam gadam izmantotais pieņēmums). Ar vairākiem speciālistu makroekonomiskajiem modeļiem iegūto rezultātu vidējie rādītāji liecina, ka šādai tendencei būtu neliela augšupvērsta ietekme uz reālā IKP pieaugumu (aptuveni par 0.1 procentu punktu 2022. un 2023. gadā), bet SPCI inflācija 2021. gadā būtu par 0.2 procentu punktiem zemāka, 2022. gadā – par 0.4 procentu punktiem zemāka un 2023. gadā – par 0.3 procentu punktiem zemāka. Otrā tendence balstīta uz tā paša sadalījuma rindas 75. procentili, un tā nozīmē naftas cenas kāpumu līdz 70 ASV dolāriem par barelu 2023. gadā (par 30.4% vairāk nekā pamataplēsē attiecīgajam gadam izmantotais pieņēmums). Šī tendence ietvertu straujāku SPCI inflācijas kāpumu: 2021. gadā tas būtu par 0.2 procentu punktu augstāks, 2022. un 2023. gadā – par 0.4 procentu punktiem augstāks. Vienlaikus reālā IKP pieaugums būtu nedaudz lēnāks (par 0.1 procentu punktu zemāks 2022. un 2023. gadā).

© Eiropas Centrālā banka, 2021

Pasta adrese: 60640 Frankfurt am Main, Germany

Tālrunis: +49 69 1344 0

Interneta vietne: www.ecb.europa.eu

Visas tiesības rezervētas. Atļauta pārpublicēšana izglītības un nekomerciālos nolūkos, norādot avotu.

Konkrētu terminu skaidrojumu sk. ECB glossary (tikai angļu valodā).

HTML ISSN 2529-4512, QB-CE-21-001-LV-Q

- Pēdējais datu aktualizēšanas termiņš attiecībā uz tehniskajiem pieņēmumiem (piemēram, naftas cenām un valūtas kursiem) bija 2021. gada 16. februāris (sk. 1. ielikumu). Makroekonomiskās iespēju aplēses euro zonai tika pabeigtas 2021. gada 24. februārī. Šīs makroekonomiskās iespēju aplēses aptver periodu no 2021. gada līdz 2023. gadam. Iespēju aplēses šādam ilgam periodam pakļautas ļoti lielai nenoteiktībai, un tas jāņem vērā, tās interpretējot. Sk. ECB 2013. gada maija "Mēneša Biļetena" rakstu An assessment of Eurosystem staff macroeconomic projections ("Eurosistēmas speciālistu makroekonomisko iespēju aplēšu novērtējums"). Atsevišķās tabulās un attēlos izmantoto datu pieejamu versiju sk. http://www.ecb.europa.eu/pub/projections/html/index.en.html.

- Pieņēmums par euro zonas valstu valdības 10 gadu obligāciju nominālajām peļņas likmēm balstīts uz valstu 10 gadu etalonobligāciju vidējām svērtajām peļņas likmēm, kuras svērtas ar IKP gada rādītājiem un paplašinātas atbilstoši nākotnes tendencēm, kas iegūtas no ECB euro zonas visu 10 gadu obligāciju nominālās peļņas likmes, sākotnējo neatbilstību starp abām laikrindām konstanti piemērojot visā iespēju aplēšu periodā. Pieņemts, ka konkrētu valstu valdības obligāciju peļņas likmju un atbilstošo euro zonas vidējo rādītāju starpības visā iespēju aplēšu periodā saglabāsies konstantas.

- Tiek lēsts, ka 2021.–2023. gadā to apjoms būs 0.5% no IKP – kopumā tāds pats kā 2020. gada decembra iespēju aplēsēs.

- Fiskālās politikas nostāju mēra kā cikliski koriģētās sākotnējās bilances (neietverot valdības palīdzību finanšu sektoram) pārmaiņas, veicot korekciju, lai ņemtu vērā NPES dotāciju ietekmi.

- Pamatojoties uz konstantu (2020. gada) svērumu, SPCI inflācijas (neietverot enerģijas un pārtikas cenas) rādītājs saskaņā ar ECB aplēsēm 2021. gada janvārī bija 1.0% salīdzinājumā ar Eurostat publicēto oficiālo rādītāju 1.4% (kas aprēķināts, izmantojot 2021. gada svērumu).

- ECB speciālistu 2021. gada marta iespēju aplēšu pamatā ir konstantais svērums iespēju aplēšu periodam, norādot uz papildu nenoteiktību saistībā ar inflācijas iespēju aplēsēm 2022. un 2023. gadam.

- Modelēšanā izmantotais paketes apjoms bija 1.9 trlj. ASV dolāru atbilstoši sākotnējiem priekšlikumiem. Pēc Kongresā apstiprinātajiem grozījumiem jaunākās Kongresa budžeta biroja aplēses liecina, ka paketes apjoms būs 1.84 trilj. ASV dolāru.

- Ietekme uz ASV tautsaimniecību tiek aplēsta, izmantojot globālo integrēto monetāro un fiskālo modeli (GIMF) (sk. Anderson et al., Getting to Know GIMF: The Simulation Properties of the Global Integrated Monetary and Fiscal Model ("Iepazīt GIMF – globālā integrētā monetārā un fiskālā modeļa modelēšanas īpašības"), Pētījums Nr. 13/55, SVF, 2013. gads) kopā ar novērtējumu. Ar fiskālo reizinātāju apmēru saistās liela nenoteiktība. GIMF modelī iegūtie fiskālie reizinātāji (pirmajā gadā) ir 1.0 (valdības izdevumiem), 0.7 (pārvedumiem mājsaimniecībām, kurām ir likviditātes problēmas) un 0.3 (vispārējiem pārvedumiem) (saskaņā ar modelēšanā izmantoto pieņēmumu, ka nav gaidāma monetārās politikas reakcija). Lai gan šie reizinātāji pamatā atbilst akadēmiskajai literatūrai, pastāv arī empīriski pierādījumi, ka fiskālie reizinātāji ir asimetriski un atkarīgi no situācijas – konstatēts, ka tie atkarīgi no fiskālās politikas virziena (mazāki, ja politika ir ekspansīva) un tautsaimniecības stāvokļa (lielāki lejupslīdē nekā izaugsmes apstākļos).

- Pašreizējā pamataplēse paredz, ka IKP pieaugums ASV 2021., 2022. un 2023. gadā būs attiecīgi 4.8%, 2.3% un 2%.

- Dieppe et al., The ECB's New Multi-Country Model for the euro area: NMCM – with boundedly rational learning expectations ("ECB jaunais vairāku valstu modelis euro zonai – ar ierobežoti racionālām apguves gaidām"), Pētījumu sērija Nr. 1316, ECB, Frankfurte pie Mainas, 2011. gada aprīlis.

- Pašreizējā pamataplēse paredz, ka privātā patēriņa izdevumu pamatinflācija ASV 2021., 2022. un 2023. gadā būs attiecīgi 1.8%, 2.1% un 2%.

- Ietekme uz inflāciju atkarīga no modeļa specifikācijas un pieņēmuma par to, kādā mērā tautsaimniecības dalībnieki uzlabo prognozēšanas spēju vai veido gaidas ar apguves palīdzību vai izmanto retrospektīvu pieeju. Tiek lēsts, ka, ražošanas apjoma starpībai samazinoties par 1%, inflācijas pieaugums ir 0.2 procentu punkti.

- ASV netiešā ietekme uz valstīm ārpus euro zonas (kas tādējādi var iespaidot netiešo ietekmi uz euro zonu) tika novērtēta, izmantojot ECB globālo modeli (Georgiadis, G. et al., ECB-Global 2.0: a global macroeconomic model with dominant-currency pricing, tariffs and trade diversion ("ECB globālais modelis 2.0 – globāls makroekonomiskais modelis, kas ietver cenu noteikšanu dominējošajā valūtā, tarifus un tirdzniecības traucējumus "), Pētījumu sērija Nr. 2530, ECB, Frankfurte pie Mainas, 2021. gada marts).

- Kopš paziņojuma par pasākumu paketes priekšlikumu obligāciju peļņas likmes, kapitāla vērtspapīri un naftas cenas palielinājušās, lai gan tas atspoguļo virkni citu faktoru, t.sk. labvēlīgāku pasaules ekonomiskās izaugsmes perspektīvu pozitīvākas pandēmijas perspektīvas kontekstā. Būtiska ir arī monetāro iestāžu nostāja, reaģējot uz fiskālo ekspansiju. Tā kā tiek pieņemts, ka monetārās politikas procentu likmes 2021. un 2022. gadā nemainīsies, tiek pieņemts, ka ASV dolāra kursa pārmaiņas pret euro arī ir ierobežotas.

- Ņemot vērā grūtības, kas saistās ar pandēmijas turpmākas saasināšanās prognozēšanu, iespēju aplēsēs ņemta vērā vīrusa atkārtotas pastiprināšanās iespēja, sadalot ekonomisko ietekmi visa perioda laikā līdz brīdim, kad veselības krīze ir atrisināta.

-

11 March 2021