Synteza

Realny PKB strefy euro, który w pierwszym półroczu 2020 skurczył się o 15,0%, w trzecim kwartale odbił o 12,5%, czyli wzrósł znacznie mocniej, niż przewidywano w projekcjach ekspertów EBC z września 2020. Oczekuje się jednak, że niedawne nasilenie obostrzeń, w reakcji na silny nawrót zakażeń COVID‑19 we wszystkich krajach, doprowadzi w czwartym kwartale do kolejnego znacznego spadku aktywności, która pozostanie słaba również w pierwszym kwartale 2021. Pomimo tych przeciwności krótkookresowych pozytywne informacje o pracach nad szczepionkami pozwalają z większą ufnością oczekiwać, że kryzys zdrowotny zostanie stopniowo przezwyciężony w 2021 i na początku 2022. To, w połączeniu ze znacznym wsparciem ze strony polityki pieniężnej i polityki fiskalnej – częściowo w ramach pakietu Next Generation EU – oraz trwającym ożywieniem popytu zewnętrznego, powinno spowodować, że w 2021 nastąpi solidne odbicie gospodarki, a do połowy 2022 realny PKB wróci do poziomu sprzed kryzysu. Dlatego ścieżka PKB strefy euro – pomimo pogorszenia się perspektyw krótkookresowych – od 2022 zasadniczo będzie zbliżona do projekcji ekspertów EBC z września 2020. Ponieważ oczekuje się, że dzięki środkom wsparcia uda się zapobiec spotęgowaniu skutków kryzysu przez kanały finansowe i zmniejszyć trwałe ślady w gospodarce, realny PKB w 2023 powinien być o 2,5% wyższy od przedkryzysowego poziomu z 2019.

Inflacja ogółem w 2021 odbije pod wpływem dodatniego efektu bazy związanego z wcześniejszym gwałtownym spadkiem cen ropy oraz wzrostowego oddziaływania cofnięcia obniżki podatku VAT w Niemczech. Odbicie inflacji HICP z wyłączeniem cen energii i żywności w 2021 według oczekiwań będzie dużo słabsze, ponieważ powszechne tendencje dezinflacyjne wynikające ze słabego popytu, zwłaszcza w sektorze usług, zdecydowanie przeważają nad wzrostową presją kosztową związaną z zaburzeniami po stronie podażowej. Przewiduje się, że inflacja ogółem w średnim okresie będzie stopniowo rosnąć, głównie pod wpływem nieznacznie zwiększonej kontrybucji inflacji HICP z wyłączeniem cen energii i żywności, która jednak pozostanie raczej słaba i w 2023 wyniesie 1,2%. W scenariuszu bazowym ogólnie przewiduje się, że inflacja HICP odbije z 0,2% w roku 2020 do 1,0% w 2021, po czym będzie nadal stopniowo rosła: do 1,1% w 2022 i 1,4% w 2023. W porównaniu z projekcjami ekspertów EBC z września 2020 inflację HICP na lata 2020 i 2022 zrewidowano w dół, ponieważ napłynęły słabsze dane o inflacji HICP z wyłączeniem cen energii i żywności oraz obniżono – w stosunku do poprzednich projekcji – szacunki dotyczące presji inflacyjnej w warunkach znacznych, choć zmniejszających się niewykorzystanych mocy produkcyjnych na rynkach towarów i pracy[1].

Wobec utrzymującej się dużej niepewności co do dalszego przebiegu pandemii, możliwych rozwiązań medycznych (w tym prowadzenia i akceptacji szczepień) oraz rozległości śladów kryzysu w gospodarce sporządzono dwa scenariusze alternatywne. W scenariuszu łagodnym przyjęto większą skuteczność w opanowaniu pandemii, szybkie wdrożenie masowych szczepień oraz niewielkie ślady w gospodarce. Przy tym scenariuszu realny PKB w przyszłym roku odbija o 6,0% i już pod koniec 2021 osiąga poziom sprzed kryzysu, a inflacja w 2023 wzrasta do 1,5%. Natomiast scenariusz dotkliwy zakłada, że przezwyciężanie kryzysu zdrowotnego będzie się przedłużać, a straty w potencjale gospodarczym będą znaczne i trwałe. W tym scenariuszu realny PKB w 2021 wzrasta minimalnie, a w 2023 nadal utrzymuje się prawie 2% poniżej poziomu sprzed kryzysu, przy inflacji wynoszącej jedynie 0,8%.

1 Główne założenia będące podstawą projekcji

Scenariusz bazowy opiera się na kilku istotnych założeniach dotyczących dalszego przebiegu pandemii. Zakłada się w nim, że rygorystyczne ograniczenia obowiązujące w strefie euro w czwartym kwartale 2020 zostaną w ujęciu średnim utrzymane w pierwszym kwartale 2021. Ekonomiczne koszty ostatnio wprowadzonych obostrzeń według założeń będą znacznie niższe niż podczas wiosennej fali kryzysu, ponieważ niedawne obostrzenia są bardziej ukierunkowane i skuteczniejsze dzięki zdobytemu już doświadczeniu w walce z pandemią. Następnie, wraz z udostępnianiem i wdrażaniem rozwiązań medycznych – np. skutecznych szczepionek – powinno jednocześnie postępować rozluźnianie obostrzeń, a kryzys zdrowotny zasadniczo ma zostać przezwyciężony do początku 2022. Zakłada się również, że w takiej sytuacji panująca obecnie wysoka niepewność będzie się stopniowo zmniejszać w horyzoncie projekcji. Jednak nawet po ogólnym przezwyciężeniu kryzysu zdrowotnego spowodowane nim straty gospodarcze będą się utrzymywać, co oznacza, że PKB w całym horyzoncie projekcji pozostanie poniżej ścieżki wytyczonej przed kryzysem. Podobne założenia dotyczące dalszego przebiegu pandemii przyjęto dla otoczenia międzynarodowego (zob. ramka 2).

Podjęte na znaczną skalę środki monetarne i fiskalne, w tym pakiet Next Generation EU, pomogą chronić dochody oraz zmniejszyć liczbę bankructw i likwidowanych miejsc pracy, a także pozwolą opanować negatywne sprzężenie zwrotne między sektorem realnym a finansowym. Oprócz środków polityki pieniężnej zastosowanych przez EBC do daty granicznej projekcji scenariusz bazowy obejmuje dyskrecjonalne środki fiskalne skierowane na łagodzenie kryzysu COVID‑19, których wartość w 2020 ma wynieść w przybliżeniu 4,5% PKB. Do tych środków należą stosowane na szeroką skalę systemy ochrony miejsc pracy, amortyzujące wpływ załamania aktywności na zatrudnienie i dochody z pracy. W szczególności firmy otrzymują znaczne dotacje i transfery kapitałowe. Chociaż wiele z wprowadzonych dotąd nadzwyczajnych środków fiskalnych ma charakter tymczasowy, przedłużono niektóre z nich i przyjęto nowe pakiety na rok 2021, co wzięto pod uwagę w scenariuszu bazowym. Uwzględniono w nim również środki związane z funduszem odbudowy gospodarki Next Generation EU: ich roczna wartość w latach 2021–2023 wyniesie ok. 0,5% PKB (to odpowiada około połowie puli dotacji z tego pakietu na okres 2021–2026). Kredyty i gwarancje lub zastrzyki kapitału finansowane przez rządy, o łącznej wartości ok. 17% PKB, powinny przyczynić się do złagodzenia niedoborów płynności. Ponadto środki w zakresie polityki pieniężnej, polityki fiskalnej i polityki ostrożnościowej pozwolą opanować negatywne sprzężenie zwrotne między sektorem realnym a finansowym w całym horyzoncie projekcji.

Kolejne założenie techniczne – zgodne z prognozą Komisji Europejskiej z jesieni 2020 – przewiduje, że 1 stycznia 2021 relacje handlowe między Wielką Brytanią a Unią Europejską zostaną automatycznie objęte zasadą największego uprzywilejowania, określoną przez Światową Organizację Handlu (WTO/KNU). Ta zmiana założeń w stosunku do poprzednich projekcji ekspertów Eurosystemu i EBC, w których przewidywano zawarcie przez Wielką Brytanię i UE umowy o wolnym handlu, oznacza, że popyt na eksport ze strefy euro do Wielkiej Brytanii będzie mniejszy w związku z nałożeniem na wymianę handlową ceł i barier pozataryfowych. Należy przy tym podkreślić, że – podobnie jak w prognozie Komisji Europejskiej z jesieni 2020 – w scenariuszu bazowym uwzględniono tylko skutki handlowe. To oznacza, że nie wzięto pod uwagę ewentualnych zaburzeń walutowych i finansowych spowodowanych przejściem na warunki WTO/KNU.

2 Gospodarka realna

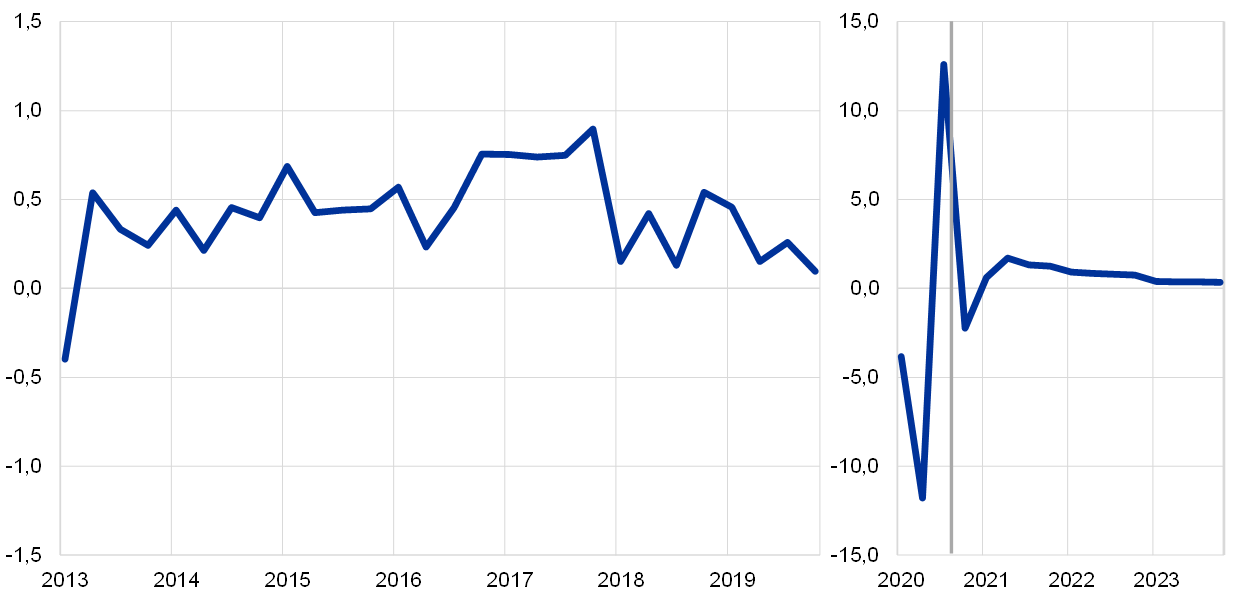

W trzecim kwartale 2020 nastąpiło mocne, chociaż wciąż niepełne odbicie realnego PKB. Według Eurostatu realny PKB wzrósł w tym kwartale o 12,5% (zob. wykres 1). We wszystkich krajach strefy euro wystąpiła poprawa aktywności po załamaniu, do jakiego doszło w pierwszym półroczu 2020, przy czym ożywienie było największe w krajach, które wcześniej doznały największego spadku. Wynik za trzeci kwartał okazał się znacznie mocniejszy niż w scenariuszu bazowym projekcji eksperckich EBC z września 2020, który wskazywał 8,4%, a także lepszy niż w scenariuszu łagodnym tych projekcji, zakładającym wzrost o 9,4%. Jednak mimo silnego wzrostu aktywności w trzecim kwartale 2020 wciąż nie udało się odrobić całego spadku: realny PKB w tym kwartale był o 4,4% niższy niż w czwartym kwartale 2019.

Wykres 1

Realny PKB w strefie euro

(zmiany procentowe kwartał do kwartału, dane kwartalne skorygowane o wyrównania sezonowe i liczbę dni roboczych)

Uwagi: Ze względu na bezprecedensową zmienność realnego PKB obserwowaną w 2020 okres od początku tego roku jest na wykresie ukazany na innej skali. Pionowa linia wyznacza początek horyzontu projekcji. Na wykresie nie podano przedziałów wokół projekcji. Wynika to stąd, że w obecnych okolicznościach przedziały obliczone w standardowy sposób (na podstawie historycznych błędów projekcji) nie byłyby wiarygodną miarą bezprecedensowej niepewności obciążającej bieżące projekcje. Lepiej ją obrazują alternatywne scenariusze oparte na odmiennych założeniach co do przyszłego przebiegu pandemii COVID‑19 i środków wprowadzonych w celu jej opanowania, przedstawione w ramce 3.

Oczekuje się, że zwiększenie obostrzeń w październiku i listopadzie 2020 przez wszystkie kraje strefy euro doprowadzi w czwartym kwartale do ponownego spadku realnego PKB. Do września tempo wzrostu gospodarczego już się wypłaszczyło. W obliczu rosnącej liczby nowych przypadków COVID‑19 wiele krajów strefy euro wprowadziło od połowy października częściowy lockdown. Dane o wysokiej częstotliwości (np. wskaźniki mobilności) sygnalizują, że te środki spowodowały dalsze spowolnienie aktywności, które przeciągnęło się na listopad, a wskaźnik PMI Composite dla produkcji spadł w listopadzie do 45,3, głównie pod wpływem sytuacji w sektorze usług. Jednak ogłoszone do tej pory obostrzenia w porównaniu z wiosennym lockdownem są na razie mocniej ukierunkowane na sektory usługowe, w których występuje więcej bezpośrednich kontaktów i w efekcie dochodzi do dużej liczby zakażeń. Ponieważ w większości krajów zakłady przemysłowe, szkoły, przedszkola i żłobki oraz usługi publiczne zasadniczo nadal działają, przewiduje się, że te środki pociągną za sobą mniejsze zaburzenia dla sektorów przetwórstwa przemysłowego i budownictwa niż wiosną, ale ponownie mocno odbiją się na aktywności w sektorze usługowym. Ogłoszone ostatnio ukierunkowane środki fiskalne, mające pomóc sektorom, które ucierpiały wskutek lockdownu, również będą łagodzić ogólny spadek aktywności. W sumie oczekuje się, że w czwartym kwartale 2020 realny PKB spadnie o 2,2%, po czym w pierwszym kwartale 2021 poprawi się jedynie minimalnie.

Według projekcji w 2021 aktywność będzie z powrotem odbijać, chociaż część obostrzeń prawdopodobnie zostanie utrzymana. Oczekiwanie dotyczące ponownego odbicia aktywności opiera się na założeniu, że ograniczenia będą systematycznie łagodzone, nastąpi stopniowy spadek niepewności i wzrośnie zaufanie, jako że są widoki na udostępnienie skutecznych szczepionek oraz ich szybkie i udane zastosowanie. Do pobudzenia aktywności będą się ponadto przyczyniać ożywienie popytu zewnętrznego, wsparcie ze strony polityki publicznej oraz pewien wzrost stłumionego dotąd popytu. Niemniej odbicie realnego PKB będzie powolne: dopiero w połowie 2022 ma on powrócić do przedkryzysowego poziomu z 2019, a w 2023 przekroczyć go o 2,5%.

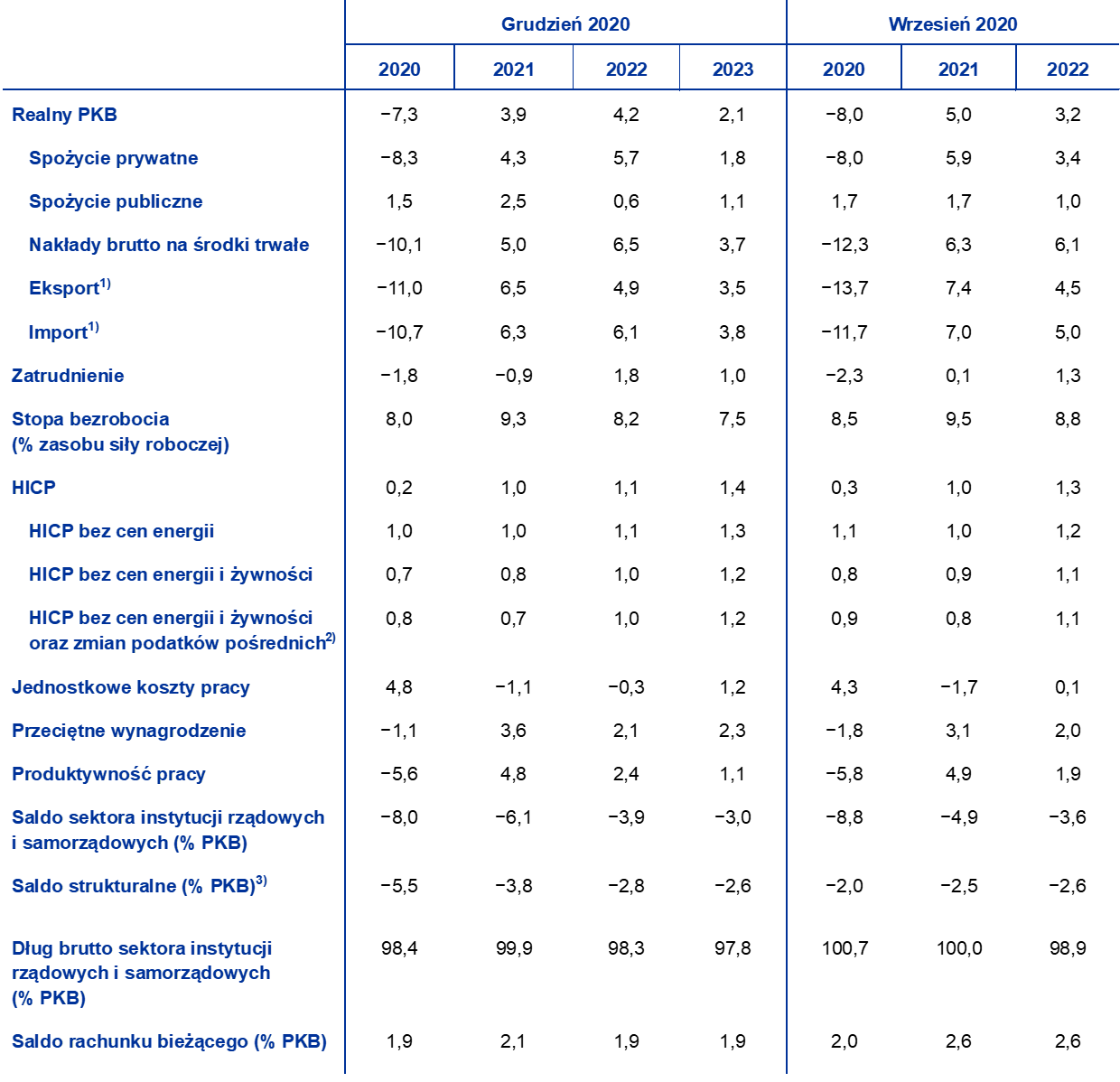

Tabela 1

Projekcje makroekonomiczne dla strefy euro

(zmiany roczne w %)

Uwagi: Realny PKB i jego składowe, jednostkowe koszty pracy, przeciętne wynagrodzenie i produktywność pracy na podstawie danych odsezonowanych i po wyrównaniu dniami roboczymi. W tabeli nie podano przedziałów wokół projekcji. Wynika to stąd, że w obecnych okolicznościach przedziały obliczone w standardowy sposób (na podstawie historycznych błędów projekcji) nie byłyby wiarygodną miarą bezprecedensowej niepewności obciążającej bieżące projekcje. Lepiej ją obrazują alternatywne scenariusze oparte na odmiennych założeniach co do przyszłego przebiegu pandemii COVID‑19 i środków wprowadzonych w celu jej opanowania, przedstawione w ramce 3.

1) Z uwzględnieniem wymiany handlowej w obrębie strefy euro.

2) Wskaźnik oparty na szacunkach faktycznego wpływu podatków pośrednich. Może się różnić od danych Eurostatu, w których zakłada się pełne i natychmiastowe przełożenie wpływu podatków pośrednich na HICP.

3) Obliczone jako saldo sektora instytucji rządowych i samorządowych z pominięciem przejściowych efektów cyklu koniunkturalnego i tymczasowych środków zaklasyfikowanych zgodnie z definicją Europejskiego Systemu Banków Centralnych (ESBC) jako tymczasowe. Rewizje w porównaniu z projekcjami z września 2020, zwłaszcza na rok 2020, odzwierciedlają m.in. zmianę w sposobie klasyfikowania przez ESBC tymczasowych środków związanych z kryzysem COVID‑19. Ogólnie wskutek takich zmian środki związane z kryzysem COVID‑19 nie są już środkami tymczasowymi według definicji ESBC, więc ich skutki budżetowe są ujęte w saldzie strukturalnym.

Jeśli chodzi o składowe PKB, szacuje się, że spożycie prywatne w 2020 spadło o 8,3%, i oczekuje, że powróci ono do poziomu sprzed kryzysu do połowy 2022. W trzecim kwartale 2020 spożycie prywatne mocno odbiło po spadku o 16,3%, jaki nastąpił w ujęciu skumulowanym w pierwszym półroczu 2020. Mocne, chociaż niepełne odbicie w trzecim kwartale prawdopodobnie było napędzane przez realizację tłumionego wcześniej popytu – zwłaszcza na dobra trwałe: liczba nowo zarejestrowanych samochodów osobowych w tym kwartale wzrosła o blisko 95% – oraz przez wyższe wydatki na usługi. Mimo tego mocnego odbicia udało się jedynie częściowo odrobić początkowy spadek spożycia prywatnego. Podczas gdy spożycie prywatne w ciągu pierwszych trzech kwartałów 2020 było zmienne, realny dochód do dyspozycji pod wpływem wsparcia publicznego kształtował się znacznie stabilniej, czego efektem były gwałtowne zmiany stopy oszczędności. Szacuje się, że w czwartym kwartale 2020 spożycie prywatne znów znacznie spadło w wyniku nasilenia obostrzeń, które doprowadziło ponownie do powstania wymuszonych oszczędności i prawdopodobnie również wzrostu oszczędności zapobiegawczych. W 2021 spożycie prywatne znów będzie się poprawiać, a poziom sprzed kryzysu przekroczy w połowie 2022. Temu odbiciu ma sprzyjać stopniowe ustępowanie niepewności oraz stopniowe zbliżanie się stopy oszczędności do poziomu sprzed kryzysu, natomiast będzie je hamować wysokie bezrobocie i zakończenie transferów fiskalnych netto.

Ramka 1

Założenia techniczne dotyczące stóp procentowych, cen surowców i kursów walutowych

W porównaniu z projekcjami ekspertów EBC z września 2020 obecne założenia techniczne obejmują: niższe długoterminowe stopy procentowe, niższe ceny ropy i nieco słabszy efektywny kurs euro. Podstawą założeń technicznych dotyczących stóp procentowych i cen surowców są oczekiwania rynkowe; datą graniczną jest 18 listopada 2020. Stopy krótkoterminowe opierają się na 3‑miesięcznej stawce EURIBOR, a oczekiwania rynkowe są wyprowadzane ze stawek kontraktów terminowych. Z tej metody wynika średni poziom krótkoterminowych stóp procentowych równy −0,4% w 2020 oraz −0,5% w latach 2021–2023. Nominalna średnioroczna rentowność 10‑letnich obligacji skarbowych dla strefy euro wynikająca z oczekiwań rynkowych wynosi 0,0% w 2020, −0,1% w 2021, 0,0% w 2022 i 0,1% w 2023[2]. W porównaniu z projekcjami ekspertów EBC z września 2020 oczekiwania rynkowe dotyczące krótkoterminowych stóp procentowych pozostają bez zmian, natomiast nominalne rentowności 10‑letnich obligacji skarbowych dla strefy euro na lata 2021–2022 zrewidowano w dół o ok. 20 pkt bazowych.

Dla cen surowców bierze się pod uwagę ścieżkę wyprowadzoną jako średnia cen na rynkach terminowych z ostatnich dwóch tygodni przed datą graniczną (18 listopada 2020). Na tej podstawie założono, że cena ropy Brent obniży się z 64,0 USD/b w 2019 do 41,6 USD/b w 2020, po czym będzie rosnąć i w 2023 osiągnie 46,9 USD/b. Z takiej ścieżki wynika, że ceny ropy w USD w latach 2021–2022 będą o ok. 7% niższe niż w projekcjach ekspertów EBC z września 2020. Jeśli chodzi o dolarowe ceny surowców nieenergetycznych, szacuje się, że w 2021 odbiją, po czym do końca horyzontu projekcji będą rosnąć wolniej.

Zakłada się, że dwustronne kursy walutowe w horyzoncie projekcji utrzymają się bez zmian na poziomie równym średniej z ostatnich dwóch tygodni przed datą graniczną, tj. 18 listopada 2020. Z tego założenia wynika średni kurs USD do EUR w okresie 2021–2023 na poziomie 1,18, czyli bez zmian w stosunku do projekcji ekspertów EBC z września 2020. Zakładany poziom efektywnego kursu euro obniżono w porównaniu z projekcjami wrześniowymi o 0,7%.

Założenia techniczne

Oczekuje się, że nagły i gwałtowny spadek inwestycji mieszkaniowych obserwowany w 2020 odwróci się w horyzoncie projekcji jedynie stopniowo. Według szacunków te inwestycje w pierwszym półroczu 2020 zmalały w ujęciu skumulowanym o 14,2%. Ich spadek był szczególnie silny w krajach, które wprowadziły ostrzejszy lockdown. Według oczekiwań inwestycje mieszkaniowe powrócą do poziomu sprzed kryzysu dopiero w drugim półroczu 2022, a powodem tak powolnego tempa ożywienia będą: niekorzystny wpływ słabych dochodów do dyspozycji na popyt na nieruchomości, słabsze zaufanie konsumentów oraz wyższe bezrobocie.

Przewiduje się, że inwestycje przedsiębiorstw w 2020 gwałtownie spadły i w 2021 będą odbijać powoli, a do poziomu sprzed kryzysu powrócą w połowie 2022. Ich ostry spadek w pierwszym półroczu 2020 był wynikiem wprowadzonych lockdownów, załamania się popytu wewnętrznego i światowego oraz wzrostu niepewności. Według szacunków w trzecim kwartale inwestycje przedsiębiorstw mocno odbiły, ale na czwarty kwartał oczekuje się ponownego spadku. W 2021 powinno się zacząć stopniowe ożywienie, związane z poprawą popytu wewnętrznego i światowego, a częściowo także z pozytywnym wpływem planu Next Generation EU na inwestycje przedsiębiorstw. Ponieważ jednak zakłada się, że niepewność będzie ustępować powoli, oraz z powodu wysokiego poziomu niewykorzystanych mocy produkcyjnych i obaw o długoterminowe trendy popytu, przedsiębiorstwa będą jedynie stopniowo zwiększać inwestycje, z czego można wnosić, że ożywienie nabierze tempa dopiero w 2022. Dlatego oczekuje się, że inwestycje przedsiębiorstw w strefie euro osiągną poziom przedkryzysowy dopiero w połowie 2022.

Zadłużenie brutto przedsiębiorstw niefinansowych w 2020 według projekcji znacznie wzrośnie, a potem umiarkowanie zmaleje, ale do końca horyzontu projekcji pozostanie wyższe niż przed kryzysem. W 2020 zadłużenie przedsiębiorstw niefinansowych – już wcześniej wysokie – znacznie wzrosło pod wpływem wyraźnego spadku ich zysków w pierwszym półroczu oraz związanej z tym większej skali finansowania długiem w celu pokrycia niedoborów płynności. Oczekuje się, że w najbliższym okresie to zadłużenie jeszcze nieco się zwiększy, a potem będzie maleć w umiarkowanym tempie i w 2023 pozostanie wyraźnie wyższe niż na koniec 2019. Przewiduje się, że obserwowany wzrost zadłużenia przedsiębiorstw niefinansowych będzie w horyzoncie projekcji ograniczać dynamikę ich inwestycji, gdyż firmy będą musiały dążyć do poprawy swojej sytuacji bilansowej. Mimo to płatności odsetkowe brutto przedsiębiorstw spadły w ostatnich latach do niespotykanie niskiego poziomu, a ich wzrost w najbliższych kilku latach ma być tylko umiarkowany, co wpływa na złagodzenie obaw o przyszłą zdolność do obsługi zadłużenia.

Ramka 2

Otoczenie międzynarodowe

Napływające dane wskazują, że odbicie aktywności gospodarczej i handlu w trzecim kwartale 2020 było silniejsze, niż zakładano w projekcjach ekspertów EBC z września 2020. Szacuje się, że w ujęciu ogólnym dynamika światowego realnego PKB (bez strefy euro) w trzecim kwartale wzrosła o 6,7%, czyli o 2,0 pkt proc. więcej, niż przewidywano w projekcjach z września 2020. Import światowy (bez strefy euro) w trzecim kwartale także mocno odbił, dzięki ożywieniu aktywności gospodarczej, zwłaszcza w sektorze przetwórstwa przemysłowego, i odporności globalnych łańcuchów wartości. Szacuje się, że w ujęciu kwartalnym, po dwucyfrowym spadku w drugim kwartale (−13,4%), w trzecim kwartale wzrósł o 10,9%, czyli o 4,8 pkt proc. więcej, niż przewidywano w poprzedniej rundzie projekcji.

Najnowsze dane ankietowe wskazują na utrzymującą się, chociaż słabszą dynamikę światowej aktywności gospodarczej i wymiany handlowej na początku czwartego kwartału. Wskaźnik PMI Composite dla produkcji światowej (bez strefy euro) w październiku dalej wzrastał i wyniósł 54,1 (w porównaniu z 53 we wrześniu), do czego przyczyniły się znaczna poprawa w sektorze usług i umiarkowany wzrost w sektorze przetwórstwa przemysłowego. Wynika z tego, że ożywienie gospodarcze się rozszerza. Światowy wskaźnik PMI dotyczący nowych zamówień eksportowych (bez strefy euro), który jest ściśle skorelowany z sytuacją w handlu światowym, nieco się obniżył – w październiku do 50,3 – co sygnalizuje, że tempo wzrostu handlu na początku czwartego kwartału nieco zwolniło. Ogólnie oczekuje się, że na dynamice światowego realnego PKB (bez strefy euro) w czwartym kwartale odbije się nawrót zakażeń COVID‑19, natomiast niekorzystny wpływ na dynamikę importu światowego według szacunków jest w pewnym stopniu łagodzony przez przewidywane gromadzenie towarów importowych w Wielkiej Brytanii przed zakończeniem okresu przejściowego w ramach brexitu. Zakłada się, że ta tendencja do gromadzenia zapasów wygaśnie na początku 2021 roku.

Według projekcji światowy realny PKB (bez strefy euro), po spadku o 3% w 2020, w 2021 odbije o 5,8%, a w latach 2022–2023 będzie rósł średnio o 3,8%. Odbicie aktywności gospodarczej ma być silniejsze w gospodarkach wschodzących niż w gospodarkach rozwiniętych. Na to założenie wpływa przede wszystkim sytuacja Chin, które wyróżniają się na tle światowym, ponieważ udało im się szybko i skutecznie opanować pandemię, a ich aktywność gospodarcza już w połowie 2020 ponownie osiągnęła poziom sprzed kryzysu. Szacuje się, że w tym roku wystąpił tam wzrost gospodarczy. Według projekcji w USA gospodarka ma odbić w 2021, a dynamika realnego PKB powinna się stopniowo normalizować do 2023. Przewiduje się, że pod koniec horyzontu projekcji poprawa światowej sytuacji gospodarczej będzie niepełna, ponieważ poziom aktywności według oczekiwań pozostanie poniżej ścieżki sprzed pandemii. W porównaniu z projekcjami z września 2020 dynamika światowego realnego PKB (bez strefy euro) na 2020 została podwyższona, na 2021 – obniżona, a na 2022 zasadniczo się nie zmieniła.

Dynamika handlu światowego (bez strefy euro) według projekcji w 2020 spadnie o 9,2%, po czym w 2021 odbije o 7,1%, a w latach 2022–2023 będzie rosnąć średnio o 3,7%. Ostry spadek importu światowego (bez strefy euro) w 2020 odzwierciedla zarówno jego mocną procykliczność, obserwowaną zwłaszcza podczas dekoniunktury, jak i szczególny charakter kryzysu COVID‑19. Na handlu światowym w pierwszej połowie 2020 odbiły się tymczasowe zaburzenia światowych łańcuchów dostaw i wzrost kosztów handlu wynikający z obostrzeń wprowadzonych dla opanowania pandemii. Import światowy (bez strefy euro) ma w 2020 kurczyć się wolniej, niż zakładano w projekcjach z września 2020 – co jest w dużej mierze odzwierciedleniem lepszej od oczekiwań dynamiki w trzecim kwartale – a potem, w 2021 powinien rosnąć nieco szybciej dzięki silniejszemu, niż oczekiwano, odbiciu handlu w gospodarkach wchodzących. Popyt zewnętrzny wobec strefy euro według projekcji w 2020 ma spaść o 10,7%, w 2021 – odbić o 6,6%, a w 2022 i 2023 – rosnąć średnio o 3,7%. W porównaniu z projekcjami z września 2020 szacunki na 2021 nieco obniżono. Ta rewizja w dół w dużym stopniu odzwierciedla niekorzystny wpływ zmiany w założeniu dotyczącym relacji handlowych między UE a Wielką Brytanią od stycznia 2021 (zob. pkt 1), który jest częściowo równoważony przez lepsze perspektywy importowe pozostałych głównych gospodarek (np. USA, Chin i innych gospodarek wschodzących).

Otoczenie międzynarodowe

(zmiany roczne w %)

1) Obliczony jako średnia ważona importu.

2) Obliczony jako średnia ważona importu partnerów handlowych strefy euro.

Szacuje się, że w 2020 eksport ucierpi wskutek pandemii nieproporcjonalnie mocniej niż import, co sygnalizuje, że kontrybucja wymiany handlowej netto w tym roku będzie ogólnie ujemna, a potem – zerowa w ujęciu średnim. W pierwszym półroczu 2020 zaburzenia łańcuchów dostaw i niższy popyt zagraniczny wywarły mocny wpływ na i tak już słaby eksport, zwłaszcza w sektorach motoryzacyjnym, produkcji maszyn i urządzeń oraz chemicznym, podczas gdy ograniczenia w ruchu turystycznym doprowadziły do gwałtownego spadku eksportu w branży gastronomicznej i hotelarskiej oraz usługach transportowych. Lockdowny wprowadzone dla opanowania pandemii spowodowały także gwałtowny spadek importu. Jednak w trzecim kwartale stłumiony wcześniej popyt w branżach ukierunkowanych na eksport oraz zniesienie wielu ograniczeń przyczyniły się do silnego odbicia zarówno importu, jak i eksportu. W czwartym kwartale nowe ograniczenia znów odbiją się na eksporcie usług, a przez słaby popyt finalny ucierpi wymiana towarowa, chociaż środki epidemicznie nie obejmą zamykania fabryk. Od 2021, po zakończeniu okresu przejściowego w ramach brexitu, pogorszy się sytuacja w handlu dwustronnym z jednym z głównych partnerów handlowych strefy euro – Wielką Brytanią, do której trafia 14% eksportu strefy. W średnim okresie czynnikiem osłabiającym handel strefy euro będzie aprecjacja kursu euro, która trwa od początku pandemii i wpływa niekorzystnie na konkurencyjność strefy. Dlatego oczekuje się, że do końca horyzontu projekcji udziały w rynkach eksportowych pozostaną znacznie poniżej poziomu sprzed pandemii. Kontrybucja salda wymiany handlowej netto do PKB od 2021 będzie raczej nieznaczna i nie zrównoważy ujemnej kontrybucji z 2020.

Pomimo że wzrost stopy bezrobocia w ostatnich miesiącach był niewielki, sytuacja na rynku pracy według oczekiwań znacznie się pogorszy i dopiero pod koniec horyzontu projekcji nastąpi jej normalizacja. Stopa bezrobocia wzrosła z 7,6% w drugim kwartale do 8,6% w trzecim kwartale, czyli poniżej przewidywań z projekcji ekspertów EBC z września 2020. Niższa wartość w trzecim kwartale wynikała przede wszystkim z tego, że dynamika zatrudnienia była dużo większa, niż wcześniej oczekiwano. Zatrudnienie w trzecim kwartale 2020 było jednak 2,2% poniżej poziomu z czwartego kwartału 2019. Zasoby siły roboczej, które w drugim kwartale mocno się skurczyły, w trzecim kwartale częściowo odbiły. Oczekuje się, że chociaż liczba osób objętych systemami ochrony miejsc pracy w trzecim kwartale znacznie się zmniejszyła, w czwartym kwartalne 2020 znów wzrośnie wskutek niedawnego zaostrzenia ograniczeń epidemiologicznych. W miarę jak populacja siły roboczej będzie się normalizować i kolejne osoby będą wyłączane z systemów ochrony miejsc pracy, stopa bezrobocia jeszcze wzrośnie, do najwyższego poziomu 9,3% w 2021, po czym w 2023, wraz z ożywieniem gospodarki, spadnie do 7,5%. W bieżącej projekcji założono, że duża część beneficjentów wspomnianych systemów będzie w stanie wrócić do zwykłego trybu pracy. Oczekuje się, że do końca horyzontu projekcji stopa bezrobocia i zatrudnienie zasadniczo powrócą do poziomów z czwartego kwartału 2019.

Dynamika produktywności pracy w przeliczeniu na jednego zatrudnionego w 2020 według projekcji zmaleje, a w dalszej części horyzontu będzie się poprawiać. Przewiduje się, że produktywność pracy w przeliczeniu na jednego zatrudnionego, która po gwałtownym spadku w pierwszym półroczu odbiła, w czwartym kwartale 2020 znów się obniży, ponieważ w wielu krajach nasilono obostrzenia i w konsekwencji zwiększyła się skala wykorzystania systemów ochrony miejsc pracy. Dynamika produktywności pracy w pierwszej połowie 2021 według projekcji poprawi się, a w pozostałej części horyzontu projekcji będzie się stopniowo osłabiać.

W porównaniu z projekcjami ekspertów EBC z września 2020 wzrost realnego PKB w krótkim okresie zrewidowano w dół z powodu niedawnego nawrotu pandemii, jednak w średnim okresie przewiduje się jego ogólną poprawę – pod wpływem dodatkowych bodźców fiskalnych, mocniejszego odbicia w miarę znoszenia obostrzeń oraz wzrostu zaufania – do poziomu z wrześniowego scenariusza bazowego. Wzrost realnego PKB na 2020 zrewidowano w górę ze względu na lepsze od oczekiwanych wyniki za trzeci kwartał, które z nawiązką kompensują obniżoną – wskutek nawrotu pandemii – projekcję na czwarty kwartał. Rewizja w dół wzrostu w pierwszym kwartale 2021 wiąże się również ze zmianą założenia technicznego co do relacji handlowych między Wielką Brytanią a UE (zob. pkt 1). Mniejszego efektu przeniesienia w 2021 nie równoważy w pełni silniejsze odbicie wskaźników kwartalnych w 2021, wynikające z rozluźniania obostrzeń drugiej fali pandemii oraz z dodatkowych bodźców fiskalnych, w tym przewidzianych w planie Next Generation EU. Wzrost na 2022 zrewidowano w górę przede wszystkim z powodu wyższego statystycznego efektu przeniesienia, a także po uwzględnieniu dodatniego oddziaływania niższych długoterminowych stóp procentowych i niższych cen ropy.

3 Ceny i koszty

Inflacja HICP według oczekiwań odbije z 0,2% w 2020 do 1,0% w 2021, a potem będzie dalej stopniowo rosnąć i w 2023 osiągnie 1,4% (zob. wykres 2). Odbicie w 2021 wiąże się w dużej mierze z efektem bazy w inflacji HICP cen energii spowodowanym ostrym spadkiem cen ropy naftowej po wybuchu na świecie pandemii COVID‑19, a także cofnięciem obniżki podatku VAT w Niemczech. Oczekuje się, że w 2022 i 2023 inflacja HICP cen energii wyniesie ok. 1,6% i przez to będzie oddziaływać dodatnio na inflację ogółem. Inflacja HICP cen żywności w krótkim okresie będzie wykazywać tendencję w pewnym stopniu przeciwną do inflacji cen energii – początkowo wyhamuje po gwałtownym wzroście w 2020 spowodowanym wybuchem pandemii COVID‑19 – a następnie od połowy 2022 będzie rosnąć, by w 2023 wynieść 1,8%. Te bardziej zmienne składniki inflacji HICP będą zatem znacznie pobudzać oczekiwany stopniowy wzrost inflacji ogółem do poziomu 1,4% w 2023.

Inflacja HICP z wyłączeniem cen energii i żywności będzie według oczekiwań stopniowo rosnąć: z 0,7% w 2020 do 1,2% w 2023. Taka projekcja – po wyłączeniu wpływu zmian podatków pośrednich – oznacza, że słaba inflacja bazowa utrzyma się dłużej w 2021, a jej zauważalny, choć nadal stopniowy, wzrost nastąpi dopiero w późniejszej części tego roku. Niewielka dynamika inflacji bazowej w krótkim okresie odzwierciedla słaby popyt wynikający z pogorszenia się aktywności i sytuacji dochodowej wskutek obostrzeń związanych z COVID‑19. Przewiduje się, że to spadkowe oddziaływanie będzie jedynie częściowo równoważone przez wzrostową presję cenową i kosztową związaną z zaburzeniami po stronie podażowej, wynikającymi np. z zakłóceń w globalnych łańcuchach wartości oraz ograniczeń dotyczących fizycznego dystansu. Oczekiwany stopniowy wzrost inflacji HICP z wyłączeniem cen energii i żywności w drugiej połowie horyzontu projekcji jest wynikiem rosnącego popytu w warunkach postępującego ożywienia gospodarczego, przy czym presja wzrostowa wynikająca z niekorzystnych podażowych skutków pandemii według przewidywań będzie się zmniejszać.

Wykres 2

Inflacja HICP w strefie euro

(zmiany rok do roku w %)

Uwagi: Pionowa linia wyznacza początek horyzontu projekcji. Na wykresie nie podano przedziałów wokół projekcji. Wynika to stąd, że w obecnych okolicznościach przedziały obliczone w standardowy sposób (na podstawie historycznych błędów projekcji) nie byłyby wiarygodną miarą bezprecedensowej niepewności obciążającej bieżące projekcje. Lepiej ją obrazują alternatywne scenariusze oparte na odmiennych założeniach co do przyszłego przebiegu pandemii COVID‑19 i środków wprowadzonych w celu jej opanowania, przedstawione w ramce 3.

Systemy ochrony miejsc pracy powodują dużą zmienność dynamiki przeciętnego wynagrodzenia, ale amortyzują wpływ zmian aktywności gospodarczej na koszty wynagrodzeń ponoszone przez przedsiębiorstwa. Zabezpieczają zatrudnienie w sytuacji znacznego zmniejszenia się liczby przepracowanych godzin, a przez to powodują spadek rocznej dynamiki przeciętnego wynagrodzenia, która według projekcji w 2020 obniży się o 1,1%, ale w 2021 w wyniku efektu bazy mocno odbije o 3,6%. Wraz z ustawaniem oddziaływania tych systemów oraz normalizacją sytuacji na rynku pracy dynamika przeciętnego wynagrodzenia na koniec horyzontu projekcji według oczekiwań wyniesie nieco ponad 2,0%, czyli będzie zasadniczo porównywalna z poziomem sprzed pandemii.

Przewiduje się, że dynamika jednostkowych kosztów pracy w horyzoncie projekcji będzie wykazywała duże wahania, ale w ostatecznym rozrachunku spowoduje jedynie słabą presję inflacyjną. Duże wahania wynikają w dużej mierze z oczekiwanej dynamiki produktywności, a nie ze zmian płac. Silna dynamika produktywności pracy w 2021 – gdy produkcja będzie się podnosić, ale sytuacja na rynkach pracy pozostanie słaba – oraz w mniejszym stopniu w 2022 według oczekiwań spowoduje, że w obu tych latach dynamika jednostkowych kosztów pracy będzie ujemna, po czym w 2023 wzrośnie ponownie powyżej zera. W ujęciu łącznym dla okresu 2020–2023 roczna dynamika jednostkowych kosztów pracy według przewidywań wyniesie nieco ponad 1,0%, co oznacza, że będzie jedynie słabo oddziaływać na wzrost inflacji cen na rynku wewnętrznym.

Oczekuje się, że marże zysku w horyzoncie projekcji pozwolą zasadniczo zamortyzować dużą zmienność jednostkowych kosztów pracy. Dlatego przewiduje się ich spadek w najbliższym okresie, wraz ze wzrostem aktywności i produktywności, oraz znaczne odbicie w późniejszym okresie, gdy presja na koszty pracy będzie ustępować. Marże zysku w latach 2020–2021 są nieco zniekształcone przez rządowe systemy wsparcia płac. Pod koniec horyzontu projekcji według oczekiwań będą mieć zasadniczo neutralny wpływ na presję inflacyjną, która do tego czasu ponownie będzie powiązana przede wszystkim z kosztami pracy.

Dynamika cen importu według oczekiwań będzie wykazywać podobne tendencje jak ceny ropy, co oznacza umiarkowany wzrost w drugiej połowie horyzontu projekcji. Przewiduje się, że roczna dynamika deflatora importu, która w 2020 notuje bardzo niski ujemny poziom, w latach 2021–2023 będzie miała umiarkowane wartości dodatnie. Dodatnia stopa inflacji cen importu w tych latach odzwierciedla pewną wzrostową presję cenową wynikającą zarówno z cen surowców, jak i ogólniej z oddziaływania globalnej dynamiki cen w warunkach ożywienia gospodarki światowej. Te tendencje są częściowo osłabione przez aprecjację euro w 2020.

W porównaniu z projekcjami ekspertów EBC z września 2020 projekcję inflacji HICP na lata 2020 i 2022 zrewidowano w dół. Inflację HICP cen energii na 2021 zrewidowano w górę, a na 2022 – w dół, po uwzględnieniu założenia wynikającego z krzywej cen terminowych ropy. Analogicznie zrewidowano inflację HICP cen żywności, co wiąże się z przedłużającym się wyhamowaniem tego wskaźnika po gwałtownym wzroście w 2020 spowodowanym wybuchem pandemii COVID‑19. Inflację HICP z wyłączeniem cen energii i żywności na 2020, 2021 i 2022 zrewidowano w dół, ponieważ odnotowano ostatnio słabsze dane i obniżono – w stosunku do poprzednich projekcji – szacunki dotyczące presji inflacyjnej w warunkach znacznych, choć zmniejszających się niewykorzystanych mocy produkcyjnych na rynkach towarów i pracy.

Ramka 3

Alternatywne scenariusze perspektyw gospodarczych strefy euro

Ponieważ utrzymuje się duża niepewność co do przyszłego przebiegu pandemii COVID‑19 i jej wpływu na gospodarkę, nadal wskazane jest prowadzenie analizy opartej na alternatywnych scenariuszach. Dla zobrazowania możliwego wpływu pandemii na gospodarkę strefy euro w tej ramce przedstawiono dwa scenariusze alternatywne wobec bazowego scenariusza projekcji makroekonomicznych ekspertów Eurosystemu z grudnia 2020.

Różnice między scenariuszami wynikają z odmiennych założeń co do samej pandemii oraz reakcji gospodarki. Założenia dotyczące pandemii odnoszą się do jej dalszego rozwoju, rygorystyczności i czasu obowiązywania środków wprowadzonych dla jej opanowania oraz terminu i skuteczności wdrożenia rozwiązań medycznych. Z kolei założenia dotyczące gospodarki dotyczą sposobu reagowania uczestników życia gospodarczego w celu dostosowania się do zaburzeń jej funkcjonowania, a także bardziej długofalowego wpływu na aktywność gospodarczą po zniesieniu wszystkich obostrzeń. Ogólny opis kształtowania się tych czynników determinuje też specyficzne dla danego scenariusza projekcje popytu zewnętrznego wobec strefy euro oraz założenia dotyczące polityki fiskalnej i stawek oprocentowania kredytów bankowych. Pozostałe założenia warunkujące projekcje, na przykład co do cen ropy, kursu walutowego i rentowności obligacji skarbowych, są takie same jak w scenariuszu bazowym.

W scenariuszu łagodnym założono, że pandemię uda się opanować w 2021, natomiast w scenariuszu dotkliwym – że obostrzenia będą dłuższe i bardziej rygorystyczne, a ślady w gospodarce trwałe. Oprócz zmian wprowadzonych, by uwzględnić niedawny nawrót pandemii i nasilenie obostrzeń, a także najnowsze doniesienia o planowanym udostępnieniu skutecznych szczepionek, opis dla obu scenariuszy jest ogólnie podobny jak w projekcjach ekspertów EBC z września 2020. W scenariuszu łagodnym zakłada się stabilizację liczby zakażeń po niedawnym wzroście oraz bardzo pozytywny efekt reakcji władz i uczestników życia gospodarczego. Natomiast w scenariuszu dotkliwym przyjmuje się silny nawrót zakażeń, który sprawi, że w pierwszym kwartale 2021 rządy ponownie zwiększą rygorystyczność obostrzeń, ale ich skuteczność będzie mniejsza. W tym scenariuszu kontynuacja działań mających ograniczyć rozprzestrzenianie się wirusa prowadzi do znacznego osłabienia aktywności we wszystkich sektorach gospodarki, dopóki rozwiązania medyczne nie zostaną skutecznie wdrożone. W scenariuszu łagodnym zakłada się, że zostaną one wprowadzone do końca 2021 roku, zaś w scenariuszu dotkliwym przyjęto, że niektóre obostrzenia muszą być utrzymane do końca 2023. W scenariuszu dotkliwym ślady w gospodarce są wyraźniejsze, a osłabienie aktywności we wszystkich sektorach większe i bardziej długotrwałe niż w scenariuszu bazowym. Ten efekt jest potęgowany przez wzrost liczby bankructw, co może doprowadzić do napięć kredytowych, które negatywnie wpłyną na koszty zaciągania kredytów przez gospodarstwa domowe i przedsiębiorstwa. Jednocześnie zakłada się, że polityka pieniężna, polityka fiskalna i polityka ostrożnościowa będą wiązać się z bardzo dotkliwym finansowym efektem wzmocnienia.

Alternatywne scenariusze makroekonomiczne dla strefy euro

Uwaga: Stopa bezrobocia mierzona jako procent zasobu siły roboczej.

Scenariusze opierają się na tym samym ogólnym opisie rozwoju sytuacji w gospodarce światowej, a zatem – również kształtowania się popytu zewnętrznego wobec strefy euro. W wyniku znacznej procykliczności handlu światowego względem światowej aktywności gospodarczej popyt zewnętrzny wobec strefy euro pod koniec 2023 w scenariuszu łagodnym jest o ok. 11% wyższy od poziomu sprzed kryzysu, a w scenariuszu dotkliwym – o ok. 2% niższy niż przed kryzysem.

Realny PKB strefy euro w czwartym kwartale 2020 w scenariuszu łagodnym i dotkliwym spada , odpowiednio, o 1,6% i 3,2%; a potem, żeby zapewnić silny wzrost, konieczne będzie skuteczne ograniczenie rozprzestrzeniania się wirusa (zob. wykres). W scenariuszu łagodnym aktywność gospodarcza w pierwszym półroczu 2021 wyraźnie odbija i do końca roku dalej się umacnia. Jest to spowodowane zakładanym szybkim wdrożeniem rozwiązań medycznych, co przekłada się na wzrost zaufania. Niekorzystne skutki pandemii mają w dużej mierze zaniknąć do końca 2022, kiedy to według scenariusza łagodnego PKB ponownie zbliży się do poziomu przewidywanego w projekcjach ekspertów Eurosystemu z grudnia 2019, opracowanych przed kryzysem. W scenariuszu dotkliwym aktywność gospodarcza na początku 2021 dalej się osłabia, po czym odbija w umiarkowanym tempie. W tym scenariuszu wzrost gospodarczy pozostaje słaby do pierwszego półrocza 2022. Wynika to ze spodziewanego dalszego zaostrzania ograniczeń w pierwszym kwartale 2021 i ich większej restrykcyjności w horyzoncie projekcji, na co nakłada się ciągła wysoka niepewność i finansowy efekt wzmocnienia. Wsparcie ze strony polityki łagodzi ten wpływ jedynie częściowo. W porównaniu ze scenariuszem bazowym scenariusz dotkliwy zakłada pewne wzmocnienie tempa wzrostu gospodarczego dopiero pod koniec 2022, dzięki silnemu potencjałowi rozwojowemu, jednak do końca horyzontu projekcji nie udaje się nadrobić całego spadku realnego PKB w stosunku do poziomu sprzed kryzysu.

Alternatywne scenariusze realnego PKB i inflacji HICP w strefie euro

(indeks: IV kw. 2019 = 100 (wykres lewy); stopa rok do roku (wykres prawy))

Uwaga: Pionowa linia wyznacza początek horyzontu projekcji.

Rynki pracy w strefie euro w scenariuszu łagodnym ożywiają się, gdyż środki w zakresie polityki mają skutecznie zapobiec wystąpieniu efektu histerezy, który w scenariuszu dotkliwym udaje się powstrzymać jedynie częściowo. W scenariuszu łagodnym stopa bezrobocia kształtuje się podobnie jak w scenariuszu bazowym: osiąga najwyższą wartość w 2021, po tym jak, zgodnie z obecnymi założeniami, zakończy się większość rządowych środków pomocowych, i w 2022 szybko powraca do poziomu sprzed kryzysu. Natomiast w scenariuszu dotkliwym stopa bezrobocia nie wraca do przedkryzysowego poziomu odnotowanego w czwartym kwartale 2019 i pozostaje bardzo wysoka – co świadczy o konieczności większych dostosowań we wszystkich sektorach – mimo że zaczyna stopniowo spadać po osiągnięciu najwyższej wartości w drugim kwartale 2021.

Inflacja HICP w krótkim okresie w obu scenariuszach nieco odbija. Wynika to z faktu, że kluczowe czynniki wzrostu inflacji w krótkim okresie wskazane w scenariuszu bazowym (czyli założenia dotyczące cen ropy, efekt bazy wynikający ze składowej „energia” oraz wpływ tymczasowych zmian stawek VAT w Niemczech) ujęto tak samo w scenariuszach alternatywnych.

Gdy spojrzy się poza krótki okres, rozbieżność ścieżki inflacji w jednym i drugim scenariuszu jest większa z powodu różnego kształtowania się relacji między podażą a popytem. Spadkowe oddziaływanie popytu i wzrostowe oddziaływanie podaży w scenariuszu dotkliwym mają być większe niż w łagodnym, ale w tym pierwszym nadwyżka podaży jest większa, więc oddziałuje w kierunku obniżenia inflacji. W scenariuszu łagodnym inflacja HICP rośnie z 1,1% w 2021 do 1,5% w 2023, a w scenariuszu dotkliwym – oscyluje wokół 0,7% w całym horyzoncie projekcji.

4 Perspektywy fiskalne

Znaczne wsparcie fiskalne w 2020 złagodziło makroekonomiczne skutki kryzysu COVID‑19. Ocenia się, że nastawienie polityki fiskalnej[3] w 2020 jest bardzo ekspansywne. Wynika to głównie z nadzwyczajnych środków fiskalnych wprowadzonych w reakcji na pandemię we wszystkich krajach strefy euro. Te środki w strefie euro jako całości mają wartość około 4,5% PKB i w większości stanowią dodatkowe wydatki w formie transferów i dotacji dla przedsiębiorstw i gospodarstw domowych, m.in. w ramach systemów ochrony miejsc pracy. Wielkość pakietu wsparcia związanego z kryzysem COVID‑19 – w porównaniu z projekcjami ekspertów EBC z września 2020 – pozostaje w 2020 zasadniczo niezmieniona.

Przewiduje się, że większość nadzwyczajnych środków pomocowych wygaśnie w 2021. Jednak w porównaniu z projekcjami z września 2020 niektóre z nich zostały przedłużone oraz przyjęto lub przedstawiono w kontekście budżetów krajowych na 2021 nowe pakiety na rzecz ożywienia gospodarczego. Jeśli chodzi o działania zatwierdzone przez rządy lub ustawodawców do daty granicznej dla założeń fiskalnych, większość programów związanych z pandemią (o wartości ok. 3% PKB) ma charakter tymczasowy i będzie stopniowo wygasać przede wszystkim w 2021 oraz, w mniejszym stopniu, w 2022. Jednocześnie w scenariuszu bazowym uwzględniono obecnie bodźce rządowe związane z funduszem odbudowy gospodarki Next Generation EU – ich roczna wartość w latach 2021–2023 wyniesie ok. 0,5% PKB (co odpowiada około połowie puli dotacji z tego pakietu na okres 2021–2026). Pozostaje niepewność co do skali, struktury i terminów wdrażania bodźców fiskalnych finansowanych z tego pakietu. Nastawienie polityki fiskalnej w 2021 wskazuje ogólnie, że bodźce zostaną ograniczone, choć w mniejszym stopniu, niż założono w projekcjach ekspertów EBC z września 2020.

Przewiduje się, że deficyt budżetowy strefy euro w roku 2020 bardzo się zwiększy, w 2021 nieco się zmniejszy, a w latach 2022 i 2023 spadnie dużo mocniej. Wzrost deficytu budżetowego w 2020 wynika z nadzwyczajnych środków fiskalnych oraz ujemnego składnika cyklicznego, odzwierciedlającego pogarszanie się warunków makroekonomicznych. Zmniejszenie się deficytu budżetowego w 2021 wiąże się przede wszystkim z częściowym wygaszeniem nadzwyczajnych środków fiskalnych, przy jedynie minimalnym odbiciu składnika cyklicznego. Większa poprawa salda budżetowego w 2022 wynika z korzystniejszego składnika cyklicznego i dalszego wygaszania bodźców. W 2023 wreszcie, gdy nastawienie polityki fiskalnej będzie ogólnie neutralne, a warunki cykliczne staną się korzystniejsze, saldo budżetowe według projekcji jeszcze się poprawi i wyniesie −3% PKB.

Przewiduje się, że wskaźnik zadłużenia strefy euro w 2020 wzrośnie, w 2021 osiągnie najwyższy poziom, a w latach 2022 i 2023 będzie się nieco zmniejszał. Jego nagły wzrost w 2020 wynika z różnicy między oprocentowaniem długu a stopą wzrostu PKB powodującej zwiększenie długu (efekt kuli śnieżnej) oraz z wysokiego deficytu pierwotnego. Oczekuje się, że zadłużenie osiągnie najwyższy poziom – prawie 100% PKB – w 2021, kiedy negatywne oddziaływanie deficytu pierwotnego będzie mocniejsze niż korzystny efekt kuli śnieżnej. Niewielki spadek zadłużenia w późniejszym okresie wiąże się przede wszystkim z poprawiającą się (w warunkach ożywienia gospodarczego) różnicą między oprocentowaniem długu a stopą wzrostu PKB, równoważącą z naddatkiem utrzymujący się deficyt pierwotny. W porównaniu z projekcjami ekspertów EBC z września 2020 saldo budżetowe i wskaźnik zadłużenia strefy euro na 2022 zrewidowano w dół, zasadniczo zgodnie z rewizjami dotyczącymi środków dyskrecjonalnych, warunków cyklicznych i płatności odsetkowych.

Ramka 4

Analiza wrażliwości

Projekcje w znacznym stopniu zależą od założeń technicznych dotyczących kształtowania się pewnych kluczowych zmiennych. Jako że niektóre z tych zmiennych mogą wywierać duży wpływ na projekcje dla strefy euro, przeprowadzenie analizy wrażliwości na zmianę założeń może pomóc w ocenie ryzyk związanych z projekcjami.

W tej ramce analizuje się skutki alternatywnych ścieżek cen ropy naftowej. Według założeń technicznych scenariusza bazowego – opartych na rynkach terminowych ropy – te ceny będą rosnąć i w 2023 ropa Brent ma kosztować 46,9 USD/b. Przeanalizowano dwie ścieżki cen ropy. Pierwszą wyprowadzono z 25. percentyla rozkładu gęstości cen ropy wynikającego z notowań opcji na 18 listopada 2020, czyli datę graniczną dla założeń technicznych. Wynika z niej stopniowy spadek cen ropy do 33,4 USD/b w 2023, czyli 28,9% poniżej wartości przyjętej na ten rok w scenariuszu bazowym. Średnia wyników uzyskanych z różnych modeli makroekonomicznych stosowanych przez ekspertów wskazuje, że taka ścieżka spowodowałaby niewielki wzrost dynamiki realnego PKB (o ok. 0,1 pkt proc. w 2021, 2022 i 2023), natomiast inflacja HICP byłaby niższa: w 2021 o 0,4 pkt proc., w 2022 o 0,5 pkt proc., a w 2023 o 0,3 pkt proc. Druga ścieżka opiera się na 75. percentylu tego samego rozkładu i wynika z niej wzrost cen ropy do 55 USD/b w 2023, czyli 17,5% powyżej wartości przyjętej na ten rok w scenariuszu bazowym. Ta ścieżka skutkowałaby szybszym wzrostem inflacji HICP, która w 2021 byłaby wyższa o 0,3 pkt proc., w 2022 o 0,2 pkt proc., a w 2023 o 0,1 pkt proc., podczas gdy wzrost realnego PKB byłby nieco wolniejszy (o 0,1 pkt proc. w 2021 i 2022).

Ramka 5

Prognozy innych instytucji

Wiele instytucji – zarówno organizacji międzynarodowych, jak i podmiotów z sektora prywatnego – sporządza prognozy dla strefy euro. Jednak te prognozy nie są w pełni porównywalne ani między sobą, ani z projekcjami makroekonomicznymi ekspertów Eurosystemu, ponieważ finalizuje się je w różnych terminach. Nie opierają się także na jednakowych założeniach dotyczących dalszego rozwoju pandemii COVID‑19. Ponadto stosuje się w nich różne metody wyprowadzania założeń dotyczących zmiennych fiskalnych, finansowych i zewnętrznych, w tym cen ropy naftowej i innych surowców. Przyjmuje się także różne podejścia do korygowania danych o liczbę dni roboczych (zob. tabela).

Projekcje ekspertów Eurosystemu dotyczące dynamiki PKB na 2021 swobodnie mieszczą się w przedziałach innych prognoz, a na dalszy okres znajdują się bliżej ich górnej granicy. Natomiast projekcje inflacji są zasadniczo zgodne z przewidywaniami innych prognostów. Aktualne projekcje dynamiki realnego PKB na 2022 są znacznie wyższe niż w pozostałych prognozach, prawdopodobnie ze względu na silniejsze odbicie po słabszych perspektywach krótkookresowych i dodatkowe środki fiskalne. Jeśli chodzi o inflację, różnice są o wiele mniej wyraźne – projekcje ekspertów Eurosystemu z grudnia 2020 zasadniczo odpowiadają przewidywaniom innych prognostów.

Zestawienie najnowszych prognoz dynamiki realnego PKB i inflacji HICP dla strefy euro

(zmiany roczne w %)

Źródła: Euro Zone Barometer MJEconomics, 19 listopada 2020, dane na lata 2022 i 2023 pochodzą z badania z października 2020; prognozy Consensus Economics, 12 listopada 2020, dane na lata 2022 i 2023 pochodzą z badania z października 2020; prognoza gospodarcza Komisji Europejskiej European Economic Forecast. Autumn 2020; Survey of Professional Forecasters EBC, czwarty kwartał 2020, badanie przeprowadzone w dniach 2–9 października 2020; OECD Economic Outlook No 108, grudzień 2020; World Economic Outlook MFW, 13 października 2020.

Uwagi: 1) W projekcjach makroekonomicznych ekspertów EBC i Eurosystemu podaje się roczne stopy wzrostu skorygowane o liczbę dni roboczych, natomiast Komisja Europejska i MFW nie korygują rocznych stóp wzrostu o ten czynnik. W pozostałych prognozach nie podano, czy zawarte w nich dane uwzględniają liczbę dni roboczych. W tabeli nie podano przedziałów wokół projekcji. Wynika to stąd, że w obecnych okolicznościach przedziały obliczone w standardowy sposób (na podstawie historycznych błędów projekcji) nie byłyby wiarygodną miarą bezprecedensowej niepewności obciążającej bieżące projekcje. Lepiej ją obrazują alternatywne scenariusze oparte na odmiennych założeniach co do przyszłego przebiegu pandemii COVID‑19 i środków wprowadzonych w celu jej opanowania, przedstawione w ramce 3.

© Europejski Bank Centralny 2020

Adres do korespondencji 60640 Frankfurt am Main, Germany

Telefon +49 69 1344 0

Internet www.ecb.europa.eu

Wszelkie prawa zastrzeżone. Zezwala się na wykorzystanie do celów edukacyjnych i niekomercyjnych pod warunkiem podania źródła.

Objaśnienia terminów można znaleźć w słowniczku EBC (dostępnym jedynie po angielsku).

HTML ISSN 2529-4784, QB-CF-20-002-PL-Q

- Datą graniczną dla założeń technicznych, w tym dotyczących cen ropy i kursów walutowych (zob. ramka 1), był 18 listopada 2020. Projekcje makroekonomiczne dla strefy euro zostały sfinalizowane 25 listopada 2020. Obecna runda projekcji makroekonomicznych obejmuje lata 2020–2023. Projekcje o tak długim horyzoncie czasowym są obciążone bardzo dużą niepewnością, o czym należy pamiętać przy ich interpretacji. Zob. „An assessment of Eurosystem staff macroeconomic projections”, Monthly Bulletin, ECB, May 2013. Na stronie http://www.ecb.europa.eu/pub/projections/html/index.en.html są dostępne arkusze kalkulacyjne z danymi do niektórych tabel i wykresów.

- Podstawą założenia dotyczącego nominalnej rentowności 10‑letnich obligacji skarbowych dla strefy euro jest średnia rentowności 10‑letnich obligacji benchmarkowych poszczególnych krajów ważona wartościami rocznego PKB i przedłużona zgodnie ze ścieżką terminową wyprowadzoną z obliczanej przez EBC 10‑letniej rentowności parytetowej wszystkich obligacji emitowanych w strefie euro, przy czym w horyzoncie projekcji początkowa różnica między oboma szeregami pozostaje stała. Założono, że spready między rentownościami obligacji skarbowych poszczególnych krajów a odpowiednią średnią dla strefy euro będą w horyzoncie projekcji stałe.

- Miarą tego nastawienia jest zmiana salda pierwotnego skorygowanego o cykl koniunkturalny, po odjęciu pomocy publicznej dla sektora finansowego.

- 10 December 2020

- 28 December 2020