Shrnutí

Po poklesu o 15,0 % v prvním pololetí roku 2020 se reálný HDP eurozóny ve třetím čtvrtletí zvýšil o 12,5 %, což bylo výrazně více, než se očekávalo v projekcích pracovníků ECB ze září 2020. Očekává se však, že nedávné zpřísnění omezujících opatření v reakci na silný nárůst koronavirových infekcí (COVID-19) ve všech zemích povede k dalšímu poklesu hospodářské aktivity ve čtvrtém čtvrtletí. Hospodářská aktivita by měla být utlumena rovněž v prvním čtvrtletí roku 2021. Navzdory tomuto krátkodobému negativnímu vývoji vyvolávají pozitivní zprávy o vývoji očkovacích látek větší důvěru v předpoklad postupného vyřešení zdravotní krize v průběhu roku 2021 a na začátku roku 2022. To spolu s výraznou podporou měnové a fiskální politiky – částečně související s balíčkem Next Generation EU (NGEU) – a pokračujícím oživením zahraniční poptávky by mělo v průběhu roku 2021 umožnit silné oživení, přičemž se očekává, že reálný HDP se do poloviny roku 2022 vrátí na svou úroveň před krizí. I když se výhled na nejbližší období zhoršil, vývoj HDP eurozóny by proto měl od roku 2022 víceméně odpovídat předpokladům v projekcích pracovníků ECB ze září 2020. Jelikož se očekává, že politická opatření dokáží zabránit rozsáhlým efektům finančního zesílení a omezit ekonomické jizvy krize, reálný HDP by měl v roce 2023 převyšovat předkrizovou úroveň z roku 2019 o 2,5 %.

Pokud jde o inflaci, posilující vlivy srovnávací základny spojené s dřívějším propadem cen ropy a růstovými dopady ukončení platnosti snížené sazby DPH v Německu naznačují oživení celkové inflace v roce 2021. Očekává se, že inflace měřená HICP bez energií a potravin bude v roce 2021 vykazovat mnohem tlumenější oživení, neboť plošné dezinflační účinky ze slabé poptávky, zejména ve všech odvětvích služeb, budou vévodit proinflačním nákladovým tlakům z omezení na straně nabídky. Ve střednědobém horizontu by se celková inflace měla postupně zvyšovat a odrážet tak mírný nárůst příspěvku inflace měřené HICP bez energie a potravin, který by však měl zůstat v roce 2023 poněkud utlumený na úrovni 1,2 %. Celkově základní scénář předpokládá, že inflace měřená HICP vzroste z 0,2 % v roce 2020 na 1,0 % v roce 2021 a poté se postupně dále zvýší na 1,1 % v roce 2022 a 1,4 % v roce 2023. Ve srovnání s projekcemi pracovníků ECB ze září 2020 byla inflace měřená HICP pro rok 2020 a 2022 revidována směrem dolů z důvodu slabších aktuálních údajů o inflaci měřené HICP bez energií a potravin a přehodnocení inflačních tlaků směrem dolů oproti předchozím projekcím v souvislosti se značným, přesto však klesajícím objemem nevyužitých kapacit na trhu zboží a služeb a trhu práce.[1]

Vzhledem k přetrvávající značné nejistotě spojené s vývojem pandemie, potenciálních medicínských řešení (včetně distribuce a využívání vakcín) a stupni ekonomického zjizvení byly znovu připraveny dva alternativní scénáře. Mírný scénář předpokládá úspěšnější bránění šíření viru, rychlé zahájení vakcinace a omezené zjizvení. V tomto scénáři by se reálný HDP v příštím roce zvýšil o 6,0 % a dosáhl by předkrizové úrovně již koncem roku 2021, přičemž inflace by se v roce 2023 zvýšila na 1,5 %. Naproti tomu závažný scénář s opožděným řešením zdravotní krize a značnými a trvalými ztrátami hospodářského potenciálu počítá s nepatrným nárůstem reálného HDP v roce 2021, který by ještě v roce 2023 dosahoval úrovně téměř o 2 % nižší než před krizí, přičemž inflace by v uvedeném roce činila pouhých 0,8 %.

1 Klíčové předpoklady použité v projekcích

Základní projekce vycházejí z řady zásadních předpokladů týkajících se vývoje pandemie. Základní projekce předpokládá, že přísná opatření k omezení šíření viru v eurozóně uplatňovaná ve čtvrtém čtvrtletí 2020 budou v prvním čtvrtletí 2021 v průměru zachována. Předpokládají se podstatně nižší ekonomické náklady posledních opatření oproti těm na jaře, protože jsou cílenější a efektivnější díky zkušenostem získaným při řešení pandemie. Následně s tím, jak budou poskytnuta a využita medicínská řešení, jako jsou účinné vakcíny, se předpokládá, že dojde k současnému uvolnění omezujících opatření a nejpozději začátkem roku 2022 k širokému vyřešení této zdravotní krize. V této souvislosti se předpokládá, že v současné době převládající vysoká nejistota bude v horizontu projekcí postupně klesat. Nicméně i poté, co bude zdravotní krize z velké části vyřešena, se předpokládá, že budou přetrvávat související ekonomické ztráty – což znamená setrvalé ztráty ekonomického výstupu ve srovnání s předkrizovým vývojem v celém horizontu projekcí. Podobné předpoklady týkající se vývoje pandemie byly učiněny pro mezinárodní prostředí (viz box 2).

Významná měnová a fiskální opatření, včetně balíčku NGEU, podpoří příjmy a sníží ztráty pracovních míst a počet úpadkových řízení a pomohou zmírnit nepříznivé dopady negativní zpětné vazby mezi reálnou ekonomikou a finančním sektorem. Vedle opatření měnové politiky, která ECB přijala do data uzávěrky těchto projekcí, zahrnuje základní projekce diskreční fiskální opatření související s krizí COVID-19 ve výši přibližně 4,5 % HDP v roce 2020. Tato opatření zahrnují rozsáhlé programy zachování pracovních míst, které zmírňují dopad propadu ekonomické aktivity na zaměstnanost a mzdové příjmy. Značné dotace a kapitálové transfery dostávají zejména podniky. Zatímco mnohá nyní uplatňovaná nouzová fiskální opatření jsou dočasná, některá z nich byla prodloužena a byly přijaty nové soubory opatření, která budou zaváděna od roku 2021, a ty byly do základní projekce zahrnuty. Opatření týkající se fondu na podporu oživení NGEU, která budou v každém roce v období 2021–2023 činit přibližně 0,5 % HDP (tj. přibližně polovina grantového krytí NGEU na období 2021–2026), jsou do základní projekce již zahrnuta. Vládní úvěry a záruky nebo kapitálové injekce, jež jsou kryty až do celkové výše přibližně 17 % HDP, by měly přispět ke zmírnění likviditních omezení. Opatření měnové, fiskální a obezřetnostní politiky navíc pomohou zmírnit v celém horizontu projekcí negativní zpětné vazby mezi reálnou ekonomikou a finančním sektorem.

Dalším metodickým předpokladem je, že v souladu s prognózou Evropské komise z podzimu 2020 přejdou k 1. lednu 2021 obchodní vztahy mezi Spojeným královstvím a EU na podmínky podle pravidla Světové obchodní organizace o nejvyšších výhodách (WTO/MFN). Vzhledem k tomu, že předchozí projekce odborníků Eurosystému a pracovníků ECB předpokládala, že Spojené království a EU uzavřou dohodu o volném obchodu, znamená tato změna předpokladů nižší poptávku po vývozu z eurozóny do Spojeného království v souvislosti se zavedením cel a necelních překážek obchodu. Je však třeba poznamenat, že stejně jako v prognóze Evropské komise z podzimu 2020 byly do základní projekce zahrnuty pouze dopady na obchod, tj. nebylo zohledněno možné narušení směnných kurzů a financí související s přechodem na WTO/MFN.

2 Reálná ekonomika

Reálný HDP zaznamenal ve třetím čtvrtletí roku 2020 silné, i když neúplné zotavení. Podle Eurostatu vzrostl reálný HDP ve třetím čtvrtletí o 12,5 % (viz graf 1). Všechny země eurozóny zaznamenaly oživení po propadu hospodářské aktivity, k němuž došlo v první polovině roku 2020, přičemž ty, které zaznamenaly nejvýraznější poklesy, obecně rostly silněji. Výsledek za třetí čtvrtletí byl podstatně silnější než hodnota 8,4 %, kterou zahrnovala základní projekce pracovníků ECB ze září 2020, a rovněž lepší než 9,4% nárůst, se kterým počítal mírný scénář v září. Navzdory silnému nárůstu hospodářské aktivity ve třetím čtvrtletí však oživení zůstalo neúplné, přičemž úroveň reálného HDP ve třetím čtvrtletí 2020 byla o 4,4 % nižší než jeho úroveň ve čtvrtém čtvrtletí 2019.

Graf 1

Reálný HDP v eurozóně

(mezičtvrtletní změny v procentech, čtvrtletní údaje očištěné o sezonní vlivy a vliv počtu pracovních dní)

Poznámky: Vzhledem k nebývalé volatilitě reálného HDP v průběhu roku 2020 ukazuje graf od počátku roku 2020 údaje v jiném měřítku. Svislá čára označuje začátek horizontu projekcí. Tento graf nezobrazuje rozpětí kolem projekcí. To odráží skutečnost, že standardní výpočet rozpětí (na základě historických odchylek v projekcích) by za současných okolností nevyjadřoval spolehlivě bezprecedentní nejistotu spojenou se současnými projekcemi. Namísto toho jsou pro lepší ilustraci současné nejistoty uvedeny v boxu 3 alternativní scénáře založené na různých předpokladech týkajících se budoucího vývoje pandemie COVID-19 a souvisejících omezení.

Očekává se, že zpřísnění omezujících opatření v říjnu a listopadu 2020 ve všech zemích eurozóny povede ve čtvrtém čtvrtletí k dalšímu poklesu reálného HDP. Dynamika hospodářského růstu byla v září již stabilizovaná. Vzhledem k rychle rostoucím počtům nových případů COVID-19 oznámila řada zemí eurozóny opatření částečného lockdownu od poloviny října. Vysokofrekvenční údaje (např. ukazatele mobility) naznačují, že tato opatření vyústila v další zpomalení hospodářské aktivity až do listopadu a kompozitní index vedoucích nákupu (PMI) klesl v listopadu na 45,3, což bylo způsobeno vývojem v odvětví služeb. Avšak ve srovnání s lockdownem na jaře byla dosud oznámená omezující opatření obecně zaměřená spíše na odvětví služeb s vyšší intenzitou kontaktů mezi lidmi, protože se ukázalo, že je v něm nákaza obzvláště akutní. Vzhledem k tomu, že továrny, školy a školky, stejně jako veřejné služby, zůstávají ve většině zemí obecně otevřené, očekává se, že tato opatření povedou k menšímu narušení výrobní a stavební činnosti než na jaře, ale budou opět silně tlumit hospodářskou aktivitu v sektoru služeb. Nedávno oznámená cílená fiskální opatření na podporu sektorů postižených lockdownem rovněž zmírní celkový pokles aktivity. Celkově se očekává, že reálný HDP ve čtvrtém čtvrtletí 2020 poklesne o 2,2 % a že v prvním čtvrtletí roku 2021 dojde jen k nepatrnému oživení.

I když se předpokládá, že některá omezující opatření budou zachována, v průběhu roku 2021 by mělo opět dojít k hospodářskému oživení. Toto očekávání druhého oživení je založeno na předpokladu trvalého odbourávání omezujících opatření, postupného poklesu nejistoty a zvýšení důvěry vzhledem k perspektivě účinných vakcín a jejich včasné a úspěšné distribuce. Kromě toho bude hospodářskou aktivitu stimulovat oživení zahraniční poptávky, podpůrné politiky a do určité míry také potlačovaná poptávka. Reálný HDP se však bude zotavovat jen postupně a dosáhne předkrizové úrovně roku 2019 do poloviny roku 2022 a v roce 2023 ji překročí o 2,5 %.

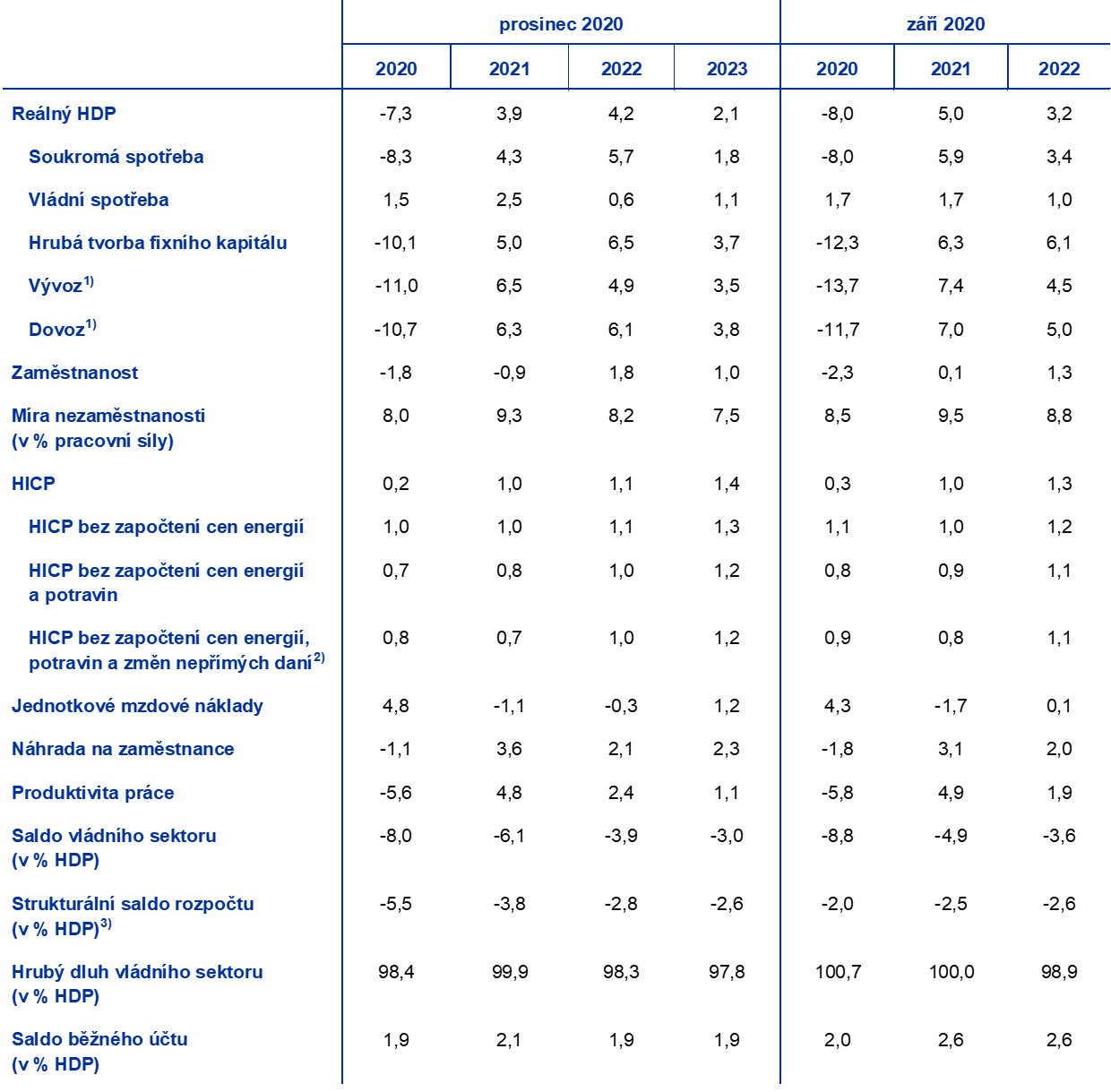

Tabulka 1

Makroekonomické projekce pro eurozónu

(meziroční změny v %)

Poznámky: Reálný HDP a jeho složky, jednotkové mzdové náklady, náhrada na zaměstnance a produktivita práce ukazují údaje očištěné sezónně i o vliv počtu pracovních dní. Tato tabulka nezobrazuje rozpětí kolem projekcí. To odráží skutečnost, že standardní výpočet rozpětí (na základě historických chyb v projekcích) by za současných okolností nevyjadřoval spolehlivě bezprecedentní nejistotu spojenou se současnými projekcemi. Namísto toho jsou pro lepší ilustraci současné nejistoty uvedeny v boxu 3 alternativní scénáře založené na různých předpokladech týkajících se budoucího vývoje pandemie COVID-19 a souvisejících omezení.

1) Včetně obchodu v rámci eurozóny.

2) Dílčí index vychází z odhadu skutečného dopadu nepřímých daní. Může se lišit od údajů Eurostatu, které předpokládají úplné a okamžité promítnutí vlivu nepřímých daní do HICP.

3) Vypočítá se jako saldo vládního sektoru očištěné o přechodné vlivy hospodářského cyklu a opatření klasifikovaná podle definice Evropského systému centrálních bank (ESCB) jako dočasná. Revize ve srovnání s projekcemi ze září 2020, zejména pro rok 2020, odrážejí mimo jiné změnu klasifikace ESCB pro dočasná opatření v souvislosti s krizí COVID-19. V důsledku těchto změn obecně nespadají opatření související s krizí COVID-19 do definice ESCB pro dočasná opatření, a strukturální saldo proto zahrnuje dopad těchto opatření na rozpočet.

Pokud jde o složky HDP, očekává se, že se soukromá spotřeba v roce 2020 sníží o 8,3 % a do poloviny roku 2022 se zotaví na úroveň před krizí. Soukromá spotřeba se ve třetím čtvrtletí 2020 po kumulovaném poklesu o 16,3 % v prvním pololetí 2020 výrazně zotavila. Silné, byť neúplné oživení ve třetím čtvrtletí bylo pravděpodobně způsobeno tím, že se mohla projevit dříve potlačená poptávka – zejména u zboží dlouhodobé spotřeby, když ve třetím čtvrtletí vzrostly o téměř 95 % nové registrace osobních automobilů – a také zvýšením výdajů na služby. Navzdory silnému oživení ve třetím čtvrtletí se počáteční ztráty soukromé spotřeby zotavily pouze částečně. Kolísání soukromé spotřeby v prvních třech čtvrtletích roku 2020 kontrastuje s mnohem utlumenějším vývojem reálného disponibilního důchodu, který byl stabilizován vládní podporou, což vedlo k prudkým změnám míry úspor. Pokud jde o další vývoj, očekává se, že soukromá spotřeba ve čtvrtém čtvrtletí 2020 opět výrazně poklesne v důsledku zpřísnění omezujících opatření, což povede k obnovení nucených úspor a pravděpodobně vyšším opatrnostním úsporám. Následně by mělo v roce 2021 dojít k opětovnému oživení soukromé spotřeby, která by měla svou úroveň před krizí překonat v polovině roku 2022. Toto oživení bude podpořeno postupným poklesem nejistoty a postupným přibližováním míry úspor k její předkrizové úrovni, zatímco zvýšená nezaměstnanost a ukončování čistých fiskálních transferů budou brzdit oživení spotřebitelských výdajů.

Box 1

Metodické předpoklady o úrokových sazbách, cenách komodit a směnných kurzech

V porovnání s projekcemi pracovníků ECB ze září 2020 zahrnují současné technické předpoklady nižší dlouhodobé úrokové sazby, nižší ceny ropy a mírně slabší efektivní směnný kurz eura. Metodické předpoklady o úrokových sazbách a cenách komodit vycházejí z tržních očekávání s datem pro uzávěrku údajů 18. listopadu 2020. Krátkodobé úrokové sazby odkazují na tříměsíční sazbu EURIBOR, přičemž tržní očekávání se odvozují od sazeb futures. Podle této metodiky vychází průměrná úroveň krátkodobých úrokových sazeb v roce 2020 na -0,4 % a v letech 2021 až 2023 na -0,5 %. Tržní očekávání nominálních výnosů z desetiletých státních dluhopisů v eurozóně implikují průměrnou roční úroveň 0,0 % v roce 2020, -0,1 % pro rok 2021, 0,0 % pro rok 2022 a 0,1 % pro rok 2023.[2] Ve srovnání s projekcemi pracovníků ECB ze září 2020 se tržní očekávání krátkodobých úrokových sazeb nezměnila, zatímco nominální výnosy z desetiletých státních dluhopisů eurozóny byly pro období 2021 až 2022 revidovány přibližně o 20 bazických bodů směrem dolů.

Pokud jde o ceny komodit, v projekcích se zvažuje vývoj na trzích s futures jako průměr za dvoutýdenní období končící ke dni uzávěrky 18. listopadu 2020. Na základě tohoto vývoje se předpokládá, že cena barelu ropy Brent klesne z 64,0 USD v roce 2019 na 41,6 USD v roce 2020 a do roku 2023 se zvýší na 46,9 USD. To znamená, že ve srovnání s projekcemi ze září 2020, které sestavili pracovníci ECB, budou ceny ropy v amerických dolarech v období 2021 až 2022 o zhruba 7 % níže. Ceny neenergetických komodit v amerických dolarech by se měly v roce 2021 zotavit a po zbytek horizontu projekcí mírně růst.

Předpokládá se, že dvoustranné směnné kurzy eura zůstanou v horizontu projekcí beze změny na průměrné úrovni platné během dvoutýdenního období končícího ke dni uzávěrky 18. listopadu 2020. To by znamenalo, že průměrný směnný kurz eura bude v letech 2021 až 2023 na úrovni 1,18 USD za euro a v porovnání s projekcemi ze září 2020, které sestavili pracovníci ECB, zůstává beze změny. Předpoklad efektivního směnného kurzu eura byl od vydání projekcí ze září 2020, které sestavili pracovníci ECB, revidován o 0,7 % směrem dolů.

Metodické předpoklady

Očekává se, že prudký a náhlý pokles investic do bydlení v roce 2020 se v horizontu projekcí obrací jen postupně. Odhaduje se, že investice do bydlení se v první polovině roku 2020 snížily o 14,2 % a že byly tvrději zasaženy v zemích s přísnějšími omezujícími opatřeními. Očekává se, že nepříznivé dopady utlumeného disponibilního důchodu, slabší důvěry spotřebitelů a vyšší nezaměstnanosti na poptávku po bydlení povedou k pomalému oživení investic do bydlení, které by měly dosáhnout předkrizové úrovně až ve druhé polovině roku 2022.

Předpokládá se, že podnikatelské investice v roce 2020 prudce poklesly; v roce 2021 by se měly zotavit pouze postupně a úrovně před krizí by měly dosáhnout v polovině roku 2022. Prudký pokles v první polovině roku 2020 byl důsledkem lockdownu, propadu světové a domácí poptávky a prudkého nárůstu nejistoty. Zatímco se odhaduje, že podnikatelské investice ve třetím čtvrtletí výrazně vzrostly, ve čtvrtém čtvrtletí se očekává další pokles. V průběhu roku 2021 by mělo začít postupné oživení s tím, jak se bude zotavovat světová a domácí poptávka. Částečně by jej měl podpořit pozitivní dopad plánu NGEU na podnikatelské investice. Vzhledem k předpokladu, že nejistota bude ustupovat pouze postupně, a ke zvýšenému objemu volných kapacit a obav o dlouhodobější poptávkové trendy podniky pravděpodobně budou investice posilovat jen postupně, což naznačuje, že oživení získá určitou sílu až v roce 2022. V důsledku toho by podnikatelské investice eurozóny měly dosáhnout úrovně před krizí v polovině roku 2022.

Hrubá zadluženost nefinančních podniků by se měla v roce 2020 výrazně zvýšit a poté na konci horizontu projekcí mírně klesnout, ale zůstat nad úrovní před krizí. Hrubá zadluženost nefinančních podniků se v roce 2020 z již zvýšené úrovně dále výrazně zvýšila z důvodu výrazného poklesu podnikových zisků v prvním pololetí a z toho vyplývajícího zvýšeného využívání dluhového financování, kterým byl kompenzován nedostatek likvidity. Očekává se, že hrubá zadluženost podniků v blízkém období mírně poroste a následně mírně klesne, ale do roku 2023 zůstane zřetelně nad úrovní konce roku 2019. Předpokládá se, že pozorovaný nárůst míry zadlužení nefinančních podniků v horizontu projekcí omezí růst podnikových investic, jelikož podniky provádějí kroky ke zlepšení svých rozvah. Hrubé úrokové platby podniků však v posledních letech klesly na rekordně nízkou úroveň a v příštích několika letech by měly růst jen postupně, což snižuje možné obavy ohledně udržitelnosti dluhu.

Box 2

Mezinárodní prostředí

Příchozí údaje ukazují na silnější oživení hospodářské aktivity a obchodu ve třetím čtvrtletí 2020, než se očekávalo v projekcích ze září 2020, které sestavili pracovníci ECB. Celkově lze pozorovat, že růst reálného HDP ve světě (bez eurozóny) se ve třetím čtvrtletí zvýšil o 6,7 % (o 2,0 procentní body více, než se předpokládalo v projekcích ze září 2020). Celosvětový dovoz (bez eurozóny) se ve třetím čtvrtletí také prudce zvýšil, a to díky oživení hospodářské aktivity zejména ve zpracovatelském sektoru a odolným globálním hodnotovým řetězcům. Po dvouciferném poklesu ve druhém čtvrtletí (-13,4 % mezičtvrtletně) se odhaduje, že celosvětový dovoz ve třetím čtvrtletí mezičtvrtletně vzrostl o 10,9 % (o 4,8 procentního bodu více, než se předpokládalo v předchozích projekcích).

Nedávné údaje z průzkumů ukazují na pokračující, ale zmírňující dynamiku růstu globální hospodářské aktivity a obchodu na začátku čtvrtého čtvrtletí. V říjnu se světový kompozitní index vedoucích nákupu PMI (mimo eurozónu) dále zlepšil na 54,1 (z 53 v září), a to za podpory výrazného zlepšení v sektoru služeb a mírného nárůstu ve zpracovatelském sektoru, což naznačuje rozšíření hospodářského oživení. Světový PMI nových vývozních objednávek (kromě eurozóny), který dobře koreluje s celosvětovým obchodem, se o něco snížil a v říjnu klesl na 50,3, což naznačuje určité zmírnění tempa růstu obchodu na začátku čtvrtého čtvrtletí. Celkově se očekává, že nárůst infekcí COVID-19 bude ve čtvrtém čtvrtletí tlumit tempu růstu světového reálného HDP (bez eurozóny), zatímco negativní dopad na růst světového dovozu by měl být před koncem přechodného období po brexitu o něco tlumen určitým předpokládaným vytvářením zásob z dovozu do Spojeného království. Předpokládá se, že toto hromadění zásob odezní na začátku roku 2021.

Po poklesu o 3,0 % v roce 2020 se očekává, že reálný HDP ve světě (bez eurozóny) v roce 2021 vzroste o 5,8 % a v období 2022 až 2023 průměrně o 3,8 %. Oživení hospodářské aktivity by mělo být v rozvíjejících se tržních ekonomikách silnější ve srovnání s vyspělými ekonomikami. Tento vývoj je způsoben především Čínou, která v globálním kontextu vyniká, protože se jí podařilo úspěšně potlačit šíření viru v raném stadiu, a jelikož se již v polovině roku 2020 vrátila na úroveň před pandemií, lze očekávat, že její ekonomika v roce 2020 vzrostla. Ve Spojených státech by se ekonomika měla zotavit v roce 2021 a tempo růstu reálného HDP by se mělo do roku 2023 postupně navracet do obvyklých hodnot. Na konci horizontu projekcí by hospodářské oživení ve světě mělo být neúplné, neboť úroveň hospodářské aktivity by měla zůstat pod úrovněmi před pandemií. Ve srovnání s projekcemi ze září 2020 byl růst reálného HDP ve světě (bez eurozóny) revidován pro rok 2020 směrem nahoru a pro rok 2021 směrem dolů, zatímco pro rok 2022 se víceméně nezměnil.

Světový obchod (mimo eurozónu) by měl v roce 2020 klesnout o 9,2 %, v roce 2021 oživit o 7,1 % a v období let 2022 až 2023 dále růst průměrným tempem 3,7 %. Prudký pokles světového dovozu (mimo eurozónu) v roce 2020 odráží jeho silnou procykličnost, zejména v době hospodářského poklesu, ale také specifický charakter krize COVID-19. Dočasné narušení globálních dodavatelských řetězců a zvýšení obchodních nákladů v důsledku omezujících opatření v souvislosti s COVID-19 si v první polovině roku 2020 skutečně vybralo svou daň, pokud jde o globální obchod. Celosvětový dovoz (kromě eurozóny) by měl v roce 2020 klesnout pomalejším tempem, než se předpokládalo v projekcích ze září 2020, což z velké části odráží lepší než očekávaný růst ve třetím čtvrtletí, a v roce 2021 by měl růst mírně rychlejším tempem v prostředí silnějšího než očekávaného oživení obchodu v rozvíjejících se tržních ekonomikách. Zahraniční poptávka eurozóny by měla v roce 2020 klesnout o 10,7 %, v roce 2021 by měla růst o 6,6 % a v letech 2022 až 2023 by měla růst průměrným tempem 3,7 %. Ve srovnání s projekcemi ze září 2020 to znamená mírnou revizi pro rok 2021 směrem dolů. Tato revize směrem dolů do značné míry odráží negativní dopad změny předpokladu pro obchodní vztahy mezi EU a Spojeným královstvím počínaje lednem 2021 (viz oddíl 1), který je částečně kompenzován zlepšenou perspektivou dovozu dalších klíčových ekonomik (např. Spojených států, Číny a dalších rozvíjejících se tržních ekonomik).

Mezinárodní prostředí

(meziroční změny v %)

1) Vypočítá se jako vážený průměr dovozu.

2) Vypočítá se jako vážený průměr dovozu obchodních partnerů eurozóny.

Očekává se, že vývoz bude v roce 2020 oproti dovozu zasažen pandemií neúměrně, což naznačuje celkově negativní čistý obchodní příspěvek v letošním roce a v průměru neutrální příspěvek poté. V první pololetí 2020 měla narušení dodavatelského řetězce a nižší zahraniční poptávka vážný dopad na již tak slabý vývoz, zejména v automobilovém průmyslu, strojírenství a chemickém průmyslu, zatímco omezení cestovního ruchu vedla k poklesu vývozu pohostinství a služeb v dopravě. Lockdowny, které byly zavedeny za účelem zmírnění pandemie, vedly také k prudkému poklesu dovozu. Potlačená poptávka v odvětvích orientovaných na vývoz a zrušení mnoha omezení však přispěly ve třetím čtvrtletí k silnému oživení dovozu a vývozu. Vývoz služeb je ve čtvrtém čtvrtletí vystaven novým omezením, a i když se neočekává, že by obchod se zbožím byl v reakci na pandemii ovlivněn uzavřením podniků, bude nadále trpět utlumenou konečnou poptávkou. Od roku 2021 bude konec přechodného období po brexitu znamenat zhoršení bilaterálních obchodních podmínek se Spojeným královstvím, jedním z klíčových obchodních partnerů, přijímajícím 14 % vývozu z eurozóny. Ve střednědobém horizontu bude obchod v eurozóně tlumený posilováním eura od počátku pandemie, což ovlivňuje konkurenceschopnost eurozóny. V důsledku toho se očekává, že podíly na vývozním trhu zůstanou pod úrovní před pandemií až do konce horizontu projekcí. Příspěvky čistého obchodu k HDP zůstanou od roku 2021 spíše utlumené a v roce 2020 nevyrovnají záporný příspěvek.

Navzdory utlumenému růstu nezaměstnanosti v posledních měsících se očekává, že se situace na trhu práce podstatně zhorší a následně se ke konci horizontu projekcí dostane na obvyklou úroveň. Míra nezaměstnanosti se ve druhém čtvrtletí zvýšila ze 7,6 % na 8,6 % ve třetím čtvrtletí, což bylo méně, než se očekávalo v projekcích ze září 2020 sestavených pracovníky ECB. Tyto nižší hodnoty ve třetím čtvrtletí byly způsobeny především mnohem silnějším než očekávaným růstem zaměstnanosti. Zaměstnanost ve třetím čtvrtletí roku 2020 však byla přesto o 2,2 % nižší oproti úrovni ve čtvrtém čtvrtletí 2019. Pracovní síla se ve třetím čtvrtletí částečně zotavila z prudkého poklesu ve druhém čtvrtletí. I když počet pracovníků v programech zachování pracovních míst ve třetím čtvrtletí výrazně poklesl, očekává se, že se vzhledem k nedávnému zpřísnění lockdownu tento stav ve čtvrtém čtvrtletí 2020 obrátí. Vzhledem k tomu, že objem pracovní síly pokračuje v návratu k obvyklým hodnotám a pracovníci programy zachování pracovních míst opouštějí, předpokládá se, že míra nezaměstnanosti v roce 2021 dále vzroste na maximum 9,3 % s tím, jak ekonomika oživí, klesne v roce 2023 na 7,5 %. Tato projekce předpokládá, že vysoký podíl pracovníků v programech zachování pracovních míst se může vrátit k pravidelnému zaměstnání. Očekává se, že do konce horizontu projekcí se míra nezaměstnanosti a počet zaměstnaných osob víceméně vrátí na úroveň zaznamenanou ve čtvrtém čtvrtletí roku 2019.

Růst produktivity práce na zaměstnanou osobu by měl v roce 2020 klesnout a do konce horizontu projekcí se postupně zotavit. Po zotavení z prudkého poklesu v prvním pololetí roku by produktivita práce na zaměstnanou osobu měla ve čtvrtém čtvrtletí roku 2020 opět klesat, a to v důsledku zpřísnění omezujících opatření a souvisejícího zvýšení využívání programů zachování pracovních míst v řadě zemí. Růst produktivity práce na zaměstnanou osobu by se měl v první polovině roku 2021 zotavit a ve zbytku horizontu postupně zmírnit.

Ve srovnání s projekcemi pracovníků ECB ze září 2020 byl vývoj růstu reálného HDP v krátkodobém horizontu revidován směrem dolů s ohledem na opětovné šíření infekce, ale předpokládá se, že ve střednědobém horizontu celkově oživí na úroveň zářijové základní projekce, což odráží další fiskální stimuly, silnější oživení díky zmírnění omezujících opatření a vlivy na důvěru. Růst reálného HDP je pro rok 2020 revidován směrem nahoru, což odráží mnohem lepší než očekávaný výsledek ve třetím čtvrtletí, který více než kompenzuje revizi směrem dolů pro čtvrté čtvrtletí v důsledku opětovného šíření infekce. Revize růstu směrem dolů pro první čtvrtletí roku 2021 se rovněž týká změny metodického předpokladu týkajícího se obchodního vztahu mezi Spojeným královstvím a EU (viz oddíl 1). Výraznější oživení ve čtvrtletním vyjádření v průběhu roku 2021 související s uvolněním druhé vlny omezujících opatření a také s dodatečnými fiskálními stimuly, částečně z plánu NGEU, plně nekompenzuje nižší přenosový efekt do roku 2021. V roce 2022 revize směrem nahoru z velké míry odráží vyšší statistický přenosový efekt nižších dlouhodobých úrokových sazeb a nižších cen ropy.

3 Ceny a náklady

Očekává se, že inflace měřená HICP se zotaví z 0,2 % v roce 2020 na 1,0 % v roce 2021 a poté postupně poroste na úroveň 1,4 % v roce 2023 (viz graf 2). Toto zotavení v roce 2021 odráží do značné míry vlivy srovnávací základny na inflaci měřenou HICP ve složce energií v souvislosti s prudkým poklesem cen ropy na počátku propuknutí pandemie COVID-19 ve světě, jakož i ukončení snížené sazby DPH v Německu. V letech 2022 a 2023 se očekává, že se inflace měřená HICP ve složce energií bude pohybovat kolem 1,6 %, a bude tedy působit na růst celkové inflace. Očekává se, že oproti inflaci ve složce energií bude inflace měřená HICP ve složce potravin vykazovat v krátkodobém horizontu do určité míry protichůdnou tendenci – nejprve bude odeznívat její prudké zvýšení v roce 2020 způsobené propuknutím pandemie COVID-19 a poté bude od poloviny roku 2022 růst a v roce 2023 dosáhne úrovně 1,8 %. Očekávaný postupný růst celkové inflace na úroveň 1,4 % v roce 2023 tak výrazně posilují volatilnější položky HICP.

Inflace měřená HICP bez započtení energií a potravin by měla z úrovně 0,7 % v roce 2020 postupně růst a v roce 2023 dosáhnout 1,2 %. Bez započtení dopadu změn nepřímých daní tato projekce znamená dlouhodobější oslabení inflace prodlužující se do roku 2021 a znatelný, byť stále postupný růst, nejdříve od konce uvedeného roku. Nevýrazná dynamika jádrové inflace v krátkodobějším horizontu odráží slabou poptávku vyplývající z utlumení hospodářské aktivity a vývoje příjmů z důvodu omezení souvisejících s pandemií COVID-19. Očekává se, že tyto tlumící účinky převáží pouze částečně tlaky na růst cen a nákladů vyplývajícími z narušení na straně nabídky, které jsou způsobeny například oslabením globálních hodnotových řetězců a nařízeními společenského odstupu. Očekávaný postupný růst inflace měřené HICP bez započtení energií a potravin ve druhé polovině horizontu projekcí odráží rostoucí poptávku v kontextu pokračujícího hospodářského oživení. Současně by měly poklesnout proinflační tlaky vyplývající z nepříznivých vlivů na straně nabídky způsobených pandemií.

Graf 2

HICP eurozóny

(meziroční změny v procentech)

Poznámky: Svislá čára označuje začátek horizontu projekcí. Tento graf nezobrazuje rozpětí kolem projekcí. To odráží skutečnost, že standardní výpočet rozpětí (na základě historických odchylek v projekcích) by za současných okolností nevyjadřoval spolehlivě bezprecedentní nejistotu spojenou se současnými projekcemi. Namísto toho jsou pro lepší ilustraci současné nejistoty uvedeny v boxu 3 alternativní scénáře založené na různých předpokladech týkajících se budoucího vývoje pandemie COVID-19 a souvisejících omezení.

Programy zachování pracovních míst implikují vysokou volatilitu náhrad na zaměstnance, ale tlumí dopad výkyvů hospodářské aktivity na mzdové náklady podniků. Tyto programy chrání zaměstnanost v prostředí výrazného snížení odpracovaných hodin, což snižuje roční tempo růstu odměn na zaměstnance, které by mělo v roce 2020 klesnout o 1,1 %, ale v roce 2021 by se mělo v důsledku vlivů srovnávací základny výrazně zotavit o 3,6 %. Vzhledem k tomu, že dopad těchto programů slábne a vývoj na trhu práce se vrací k běžným hodnotám, očekává se, že na konci období projekcí náhrada na zaměstnance přesáhne mírně 2,0 %, což je obecně víceméně srovnatelné s hodnotami, které byly zaznamenány před pandemií.

Růst jednotkových mzdových nákladů bude v horizontu projekcí pravděpodobně vykazovat silné výkyvy, ale očekává se, že celkově vyvolá pouze slabé inflační tlaky. Tyto silné výkyvy do značné míry odrážejí spíše očekávaný vývoj produktivity než mezd. Silný růst produktivity práce v roce 2021, kdy se výroba bude zotavovat, ale trhy práce budou stagnovat, a v menší míře i v roce 2022 by měl v těchto dvou letech vést k zápornému růstu jednotkových mzdových nákladů a následně se v roce 2023 vrátit do kladných hodnot. Celkově by měl být růst jednotkových mzdových nákladů v období 2020–2023 mírně vyšší než 1,0 % ročně, což tedy znamená pouze utlumený tlak na růst domácích cen.

Ziskové marže by měly víceméně tlumit silné fluktuace jednotkových mzdových nákladů v horizontu projekcí. V důsledku toho se předpokládá, že v blízkém období klesnou v souladu s růstem hospodářské aktivity a produktivity a že následně výrazně oživí, až se tlaky na růst mzdových nákladů uvolní. V letech 2020–2021 jsou ziskové marže poněkud deformované programy státní podpory mezd. Ke konci horizontu projekcí se očekává, že ziskové marže budou mít celkově neutrální dopad na inflační tlaky, které budou během této doby způsobovány především opětovným růstem mzdových nákladů.

Očekává se, že dynamika dovozních cen bude vykazovat podobný model jako u cen ropy, což bude znamenat mírný růst ve druhé polovině horizontu projekcí. Meziroční tempo růstu dovozního deflátoru by se mělo změnit z velmi záporného tempa v roce 2020 k mírnému kladnému tempu v letech 2020–2023. Kladné tempo růstu dovozních cen v těchto letech odráží určité cenové tlaky směrem nahoru vyvolané cenami komodit, ale také obecnější dopad globální cenové dynamiky v ozdravující se světové ekonomice. Tyto dopady jsou částečně kompenzovány tlumícím vlivem posilování eura v průběhu roku 2020.

V porovnání s makroekonomickými projekcemi ze září 2020 sestavenými pracovníky ECB byla projekce inflace měřené HICP pro roky 2020 i 2022 revidována směrem dolů. Inflace měřená HICP ve složce energií je pro rok 2021 revidována směrem nahoru a pro rok 2022 směrem dolů, což odráží předpoklad naznačovaný křivkou futures na ceny ropy. Inflace měřená HICP ve složce potravin obsahuje stejný model revize, který souvisí s pozdějším odezníváním růstu této inflace spojeného s pandemií COVID-19 v roce 2020. Inflace měřená HICP bez započtení energií a potravin je pro roky 2020, 2021 a 2022 revidována směrem dolů v důsledku nedávných slabších výsledných dat a přehodnocení inflačních tlaků směrem dolů od předchozích projekcí v souvislosti se značnou ale zmenšující se nevyužitou kapacitou na trhu zboží a služeb a trhu práce.

Box 3

Alternativní scénáře hospodářského výhledu v eurozóně

Vzhledem k tomu, že přetrvává významná nejistota ohledně budoucího vývoje pandemie COVID-19 a jejích hospodářských důsledků, zůstává analýza založená na alternativních scénářích opodstatněná. Tento box obsahuje dva scénáře, které slouží jako alternativy k základnímu scénáři projekcí z prosince 2020, jež sestavili odborníci Eurosystému. Cílem je ilustrovat rozsah pravděpodobných dopadů pandemie COVID-19 na ekonomiku eurozóny.

Scénáře se liší podle různých předpokladů o pandemii a způsobu reakce ekonomiky. Tyto předpoklady se týkají vývoje pandemie, závažnosti a délky trvání omezujících opatření, jakož i načasování a úspěšného zavádění medicínských řešení. Předpoklady o ekonomice se týkají toho, jak hospodářské subjekty uzpůsobí své chování v reakci na hospodářská narušení, a dlouhodobějších dopadů na hospodářskou aktivitu po zrušení všech omezení. Vývoj těchto faktorů v širším kontextu sehrává roli také v konkrétních scénářích projekcí, co se týče zahraniční poptávky v eurozóně i předpokladů o fiskálních politikách a sazbách z bankovních úvěrů. Jiné předpoklady, jako například ohledně cen ropy, směnného kurzu výnosu státních dluhopisů, jsou stejné jako v základním scénáři.

Mírný scénář předpokládá, že pandemie bude v průběhu roku 2021 úspěšně zvládnuta, zatímco závažný scénář předpokládá dlouhodobější a přísnější omezující opatření a setrvalé zjizvení ekonomiky. Kromě potřebných aktualizací odrážejících nedávný nárůst nákazy a zpřísnění omezení, jakož i nejnovější zprávy o účinných očkovacích látkách, které jsou již připravené, zůstávají faktory pro oba scénáře víceméně podobné těm, které byly zahrnuty v projekcích ze září 2020, které sestavili pracovníci ECB. Mírný scénář předpokládá stabilizaci infekcí po nedávném nárůstu a velmi úspěšné hospodářské reakce ze strany úřadů a ekonomických subjektů. Závažný scénář předpokládá silný nárůst pandemie, což povede vlády k dalšímu zpřísnění omezení v prvním čtvrtletí roku 2021, avšak s omezenější účinností. Přetrvávající snahy o zabránění šíření viru v závažném scénáři budou nadále výrazně tlumit hospodářskou aktivitu napříč všemi sektory ekonomiky, dokud nebudou úspěšně zavedena medicínská řešení. Předpokládá se, že tento stav nastane v mírném scénáři do konce roku 2021, zatímco podle závažného scénáře bude třeba zachovat některá omezení až do konce roku 2023. Ve srovnání s průběhem základního scénáře se závažný scénář vyznačuje výraznějším ekonomickým zjizvením a větším a trvalejším oslabením hospodářské aktivity v jednotlivých sektorech. To je umocněno zvýšením počtu případů platební neschopnosti, což povede k úvěrovým frikcím, které nepříznivě ovlivní náklady domácností a podniků na úvěry. Zároveň se předpokládá, že měnové, fiskální a obezřetnostní politiky budou velmi závažné efekty finančního zesílení omezovat.

Alternativní makroekonomické scénáře pro eurozónu

Pozn.: Míra nezaměstnanosti se měří v procentech pracovní síly.

Vývoj stejných faktorů v širším kontextu je základem scénářů pro globální ekonomiku, a tedy pro zahraniční poptávku v eurozóně. V důsledku vysoké procykličnosti světového obchodu s ohledem na globální hospodářskou aktivitu by zahraniční poptávka v eurozóně na konci roku 2023 byla v mírném scénáři přibližně 11 % nad úrovní před krizí, zatímco v závažném scénáři by se pohybovala přibližně o 2 % pod úrovní před krizí.

Reálný HDP eurozóny by ve čtvrtém čtvrtletí roku 2020 poklesl podle mírného scénáře o 1,6 % a podle a závažného o 3,2 %, přičemž účinné zastavení šíření viru by mělo zásadní význam pro zajištění následného silného zotavení (viz graf). V mírném scénáři dochází k výraznému oživení v první polovině roku 2021 a k dalšímu posílení hospodářské činnosti po zbytek roku 2021 vyvolanému předpokládaným rychlým zavedením medicínských řešení, což má vliv na důvěru. Negativní dopady pandemie by podle projekcí měly do konce roku 2022 do značné míry odeznít, kdy se HDP v mírném scénáři vrátí téměř k úrovni HDP předpokládané v předkrizových projekcích z prosince 2019 sestavených odborníky Eurosystému. Podle závažného scénáře hospodářská aktivita na začátku roku 2021 dále klesne a následně se mírně zotaví. Hospodářský růst je v závažném scénáři i nadále utlumen až do prvního pololetí roku 2022, a to v důsledku předpokládaného dalšího zpřísnění omezení v prvním čtvrtletí roku 2021 a jejich vyšší přísnosti v celém horizontu projekcí. Tento vývoj je dále prohlubován značnou pokračující nejistotou a nepříznivým zesílením finančních dopadů. Podpůrná opatření politik jej zmírňují pouze částečně. O něco výraznější oživení růstu ve srovnání se základním scénářem se předpokládá v závažném scénáři až od konce roku 2022, a to vzhledem k silnému potenciálu vyrovnávání hospodářské úrovně, přičemž ne všechny ztráty reálného HDP ve srovnání s jeho předkrizovou úrovní by měly být do konce horizontu projekcí umazány.

Alternativní scénáře vývoje reálného HDP a inflace měřené HICP v eurozóně

(index: 4Q 2019 = 100 (levý graf); meziroční míra inflace (pravý graf))

Pozn.: Svislá čára označuje začátek horizontu projekcí.

Trhy práce v eurozóně by se podle mírného scénáře zotavily díky tomu, že jednotlivé politiky by do značné míry předešly hysterezním účinkům, jež by se v závažném scénáři podařilo omezit jen částečně. V mírném scénáři sleduje míra nezaměstnanosti podobnou dynamiku jako v základním scénáři, kdy by po současném očekávaném ukončení většiny státních podpůrných opatření dosáhla vrcholu v roce 2021 a v roce 2022 se rychle vrátila na úroveň před krizí. Naopak v závažném scénáři se míra nezaměstnanosti nevrací na úroveň před krizí zaznamenanou ve čtvrtém čtvrtletí roku 2019 a zůstává výrazně zvýšena. Odráží tak vyšší potřebu přerozdělování napříč sektory, a to navzdory postupnému poklesu z maxima dosaženého ve druhém čtvrtletí roku 2021.

Pokud jde o inflaci měřenou HICP, oba scénáře počítají v krátkodobém horizontu s určitým oživením. To odráží skutečnost, že na oba alternativní scénáře se stejnoměrně vztahují klíčové faktory oživení inflace v krátkodobém horizontu obsažené v základním scénáři (jmenovitě předpoklady o cenách ropy, vlivy srovnávací základny ve složce energií a dopad dočasných změn DPH v Německu).

V delším než krátkodobém horizontu se vývoj inflace mezi těmito dvěma scénáři více liší v důsledku rozdílů v rovnováze nabídky a poptávky. Očekává se, že tlumící vliv na straně poptávky a posilující vliv na straně nabídky na inflaci bude vyšší v závažném scénáři než v mírném, ale předpokládá se, že přebytečná nabídka bude v závažném scénáři vyšší než v mírném, což bude inflaci stlačovat. Inflace měřená HICP by se podle mírného scénáře měla zvýšit z 1,1 % v roce 2021 na 1,5 % v roce 2023, zatímco podle závažného scénáře by se v horizontu projekcí pohybovala na úrovni kolem 0,7 %.

4 Fiskální výhled

Makroekonomický dopad krize COVID-19 v roce 2020 zmírnila robustní fiskální podpora. Nastavení fiskální politiky[3] v roce 2020 lze hodnotit jako vysoce expanzivní. Důvodem jsou především mimořádná fiskální opatření, která přijaly v reakci na pandemii všechny země eurozóny. Pro eurozónu jako celek činí tato opatření přibližně 4,5 % HDP a většina z nich tvoří dodatečné výdaje ve formě transferů a dotací podnikům a domácnostem, například v rámci programů zachování pracovních míst. Ve srovnání s projekcemi ze září 2020, které vypracovali pracovníci ECB, zůstal rozsah souboru opatření krizové podpory COVID-19 v roce 2020 víceméně beze změny.

Nouzová podpora by měla být ukončována především v roce 2021, ale ve srovnání s projekcemi ze září 2020 byla některá opatření prodloužena a nová opatření na hospodářské oživení byla přijata nebo představena v rámci národních rozpočtů na rok 2021. Na základě vládou schválených nebo uzákoněných opatření k datu uzávěrky fiskálních předpokladů je většina programů souvisejících s pandemií dočasná (přibližně v objemu 3 % HDP). Většina z nich bude postupně ukončena v roce 2021, v menší míře pak v roce 2022. Současně státní stimulační opatření týkající se fondu obnovy NGEU, která budou v každém roce v období 2021–2023 činit přibližně 0,5 % HDP (tj. přibližně polovina grantového krytí NGEU na období 2021–2026), jsou nyní do základního scénáře zahrnuta. Přetrvává nejistota, pokud jde o velikost, načasování a složení fiskálního stimulu, který má být financován ze souboru opatření NGEU. Celkově fiskální nastavení pro rok 2021 naznačuje snížení stimulu, i když v menší míře, než se předpokládalo v projekcích ze září 2020, které připravili pracovníci ECB.

Rozpočtový schodek eurozóny by měl v roce 2020 výrazně vzrůst a v roce 2021 mírně poklesnout. Další, výraznější pokles by měl nastat v letech 2022 a 2023. Nárůst rozpočtového schodku v roce 2020 vyplývá z nouzových fiskálních opatření a záporné cyklické složky, která odráží zhoršování makroekonomických podmínek. Pokles rozpočtového schodku v roce 2021 souvisí především s částečným ukončením nouzových fiskálních opatření, zatímco cyklická složka se zotavuje jen nepatrně. Výraznější zlepšení rozpočtové bilance v roce 2022 je způsobeno příznivější cyklickou složkou a dalším ukončováním stimulačních opatření. V roce 2023 při celkově neutrálním fiskálním nastavení a lepších cyklických podmínkách by se pak rozpočtové saldo mělo dále zlepšit na -3 % HDP.

Zadlužení v eurozóně by mělo v roce 2020 vzrůst, v roce 2021 dosáhnout maxima a v letech 2022 a 2023 mírně klesnout. Prudký nárůst míry zadlužení v roce 2020 je způsoben diferenciálem mezi úrokovou sazbou a tempem hospodářského růstu, který vede ke zvyšování dluhu (kumulačním efektem), a také vysokým primárním schodkem. Očekává se, že v roce 2021 dosáhne výše dluhu maxima téměř 100 % HDP, kdy nepříznivý vliv primárního schodku je vyšší než příznivý kumulační efekt. Následný mírný pokles pak vzniká především díky příznivým úrokovým diferenciálům, neboť ekonomiky se zotavují, což více než kompenzuje pokračující primární schodky. Ve srovnání s projekcemi ze září 2020, které připravili pracovníci ECB, byly rozpočtové saldo eurozóny a její míra zadlužení pro rok 2022 revidovány směrem dolů, a to v zásadě v souladu s revizemi diskrečních opatření, cyklických podmínek a úrokových plateb.

Box 4

Citlivostní analýza

Projekce z velké míry vycházejí z metodických předpokladů o vývoji určitých klíčových proměnných. Vzhledem k tomu, že některé z těchto proměnných mohou mít na projekce eurozóny velký dopad, může zkoumání citlivosti projekcí na alternativní vývoj těchto základních předpokladů pomoci analyzovat rizika, která se s projekcemi pojí.

Tato citlivostní analýza má za cíl vyhodnotit možné důsledky alternativ vývoje cen ropy. Metodické předpoklady o vývoji cen ropy pro základní scénář, založené na trzích s futures na ropu, očekávají trend růstu cen ropy, přičemž cena barelu ropy Brent by v roce 2023 dosáhla úrovně 46,9 USD. Analyzovány jsou dva alternativní vývojové scénáře cen ropy. První je založen na 25. percentilu rozdělení na základě hustot pravděpodobnosti odvozených z opcí pro ceny ropy k 18. listopadu 2020, což je datum uzávěrky metodických předpokladů. Tato alternativa předpokládá postupný pokles ceny ropy na 33,4 USD za barel v roce 2023, což je hodnota o 28,9 % nižší než předpoklad základního scénáře pro uvedený rok. Za použití průměru výsledků řady interních makroekonomických modelů odborníků Eurosystému a pracovníků ECB by měla tato alternativa malý posilující vliv na tempo růstu reálného HDP (přibližně 0,1 procentního bodu v letech 2021, 2022 a 2023), zatímco inflace měřená HICP by byla v roce 2021 o 0,4 procentního bodu nižší, v roce 2022 o 0,5 procentního bodu nižší a v roce 2023 o 0,3 procentního bodu nižší. Druhá alternativa je založena na 75. percentilu stejného rozdělení a implikuje nárůst ceny ropy na 55 USD za barel v roce 2023, což je hodnota o 17,5 % vyšší než předpoklad základního scénáře pro uvedený rok. Tato alternativa by měla za následek rychlejší růst inflace měřené HICP, která by byla vyšší v roce 2021 o 0,3 procentního bodu, v roce 2022 o 0,2 procentního bodu a v roce 2023 o 0,1 procentního bodu, zatímco růst reálného HDP by byl mírně nižší (o 0,1 procentního bodu v letech 2021 a 2022).

Box 5

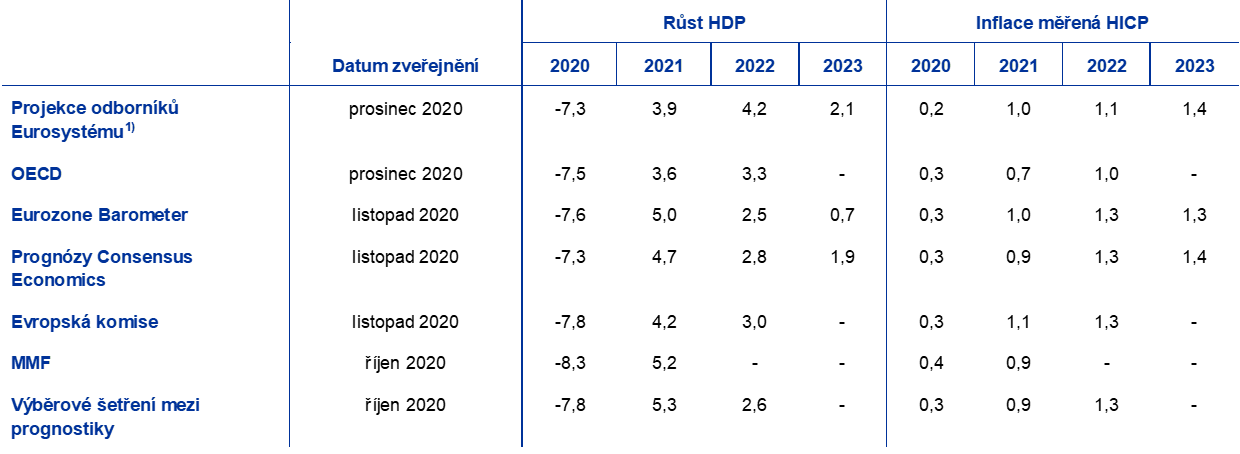

Prognózy dalších institucí

Pro eurozónu je k dispozici řada prognóz od různých mezinárodních institucí i organizací v soukromém sektoru. Tyto prognózy však nejsou vzájemně přesně srovnatelné, ani je nelze striktně srovnávat s makroekonomickými projekcemi odborníků Eurosystému, neboť jsou dokončovány v rozdílných obdobích. Jsou také založeny na rozdílných předpokladech o pravděpodobném šíření pandemie COVID-19. Pro odvození předpokladů pro vývoj fiskálních, finančních a externích proměnných včetně cen ropy a dalších komodit navíc používají tyto projekce odlišné metodiky. Jednotlivé prognózy se liší také metodikou očišťování údajů o vliv počtu pracovních dnů (viz tabulka).

Projekce odborníků Eurosystému jsou s rezervou v intervalu ostatních prognóz růstu na rok 2021 a následně při jeho horním okraji, zatímco u inflace jsou víceméně v souladu s většinou ostatních prognóz. Současná projekce růstu reálného HDP v roce 2022 je výrazně vyšší než ostatní, přičemž důvodem může být silnější zotavení ze slabšího krátkodobého výhledu a také dodatečná fiskální opatření. Pokud jde o inflaci, rozdíly jsou mnohem méně výrazné a projekce z prosince 2020, které sestavili odborníci Eurosystému, je víceméně v souladu s projekcemi ostatních.

Srovnání nedávných prognóz růstu reálného HDP a inflace měřené HICP v eurozóně

(meziroční změny v %)

Zdroje: MJEconomics pro Euro Zone Barometer, 19. listopadu 2020, údaje na roky 2022 a 2023 převzaty z výběrového šetření z října 2020; Consensus Economics Forecasts, 12. listopadu 2020, údaje na roky 2022 a 2023 převzaty z výběrového šetření z října 2020; Ekonomická prognóza Evropské komise, podzim 2020; Výběrové šetření ECB mezi prognostiky, 4Q 2020, provedeno od 2. října do 9. října 2020; OECD Economic Outlook 108, prosinec 2020. IMF World Economic Outlook, 13. října 2020.

Poznámky: 1) Makroekonomické projekce odborníků Eurosystému a pracovníků ECB uvádějí meziroční tempa růstu očištěná o vliv počtu pracovních dní, zatímco Evropská komise a MMF pracují s meziročními tempy růstu, která o vliv počtu pracovních dní za rok očištěna nejsou. U ostatních prognóz se neuvádí, která z těchto metodik byla při vykazování údajů použita. Tato tabulka nezobrazuje rozpětí kolem projekcí pracovníků ECB. To odráží skutečnost, že standardní výpočet rozpětí (na základě historických chyb v projekcích) by za současných okolností nevyjadřoval spolehlivě bezprecedentní nejistotu spojenou se současnými projekcemi. Namísto toho jsou pro lepší ilustraci současné nejistoty uvedeny v boxu 3 alternativní scénáře založené na různých předpokladech týkajících se budoucího vývoje pandemie COVID-19 a souvisejících omezení.

© Evropská centrální banka, 2020

Poštovní adresa 60640 Frankfurt am Main, Německo

Telefon +49 69 1344 0

Internetové stránky www.ecb.europa.eu

Všechna práva vyhrazena. Reprodukce pro vzdělávací a nekomerční účely je povolena za předpokladu, že je uveden zdroj.

Specifická terminologie viz glosář ECB (k dispozici pouze v angličtině).

HTML ISSN 2529-4636, QB-CF-20-002-CS-Q

- Uzávěrka metodických předpokladů, jako jsou předpokládané ceny ropy a směnné kurzy, byla 18. listopadu 2020 (viz box 1). Makroekonomické projekce pro eurozónu byly dokončeny 25. listopadu 2020. Současné makroekonomické projekce pokrývají období let 2020 až 2023. Projekce v tak dlouhém horizontu jsou vystaveny velmi vysoké nejistotě, a to je třeba mít při jejich interpretaci na paměti. Viz článek „An assessment of Eurosystem staff macroeconomic projections“ (Hodnocení makroekonomických projekcí odborníků Eurosystému) v Měsíčním bulletinu ECB z května 2013. Na stránce http://www.ecb.europa.eu/pub/projections/html/index.en.html je k dispozici odkaz na soubor s přístupnou verzí dat, které sloužily jako podklad k vybraným tabulkám a grafům.

- Základem pro předpoklad týkající se nominálních výnosů z desetiletých státních dluhopisů v eurozóně je vážený průměr výnosů z referenčních desetiletých dluhopisů těchto zemí, vážený hodnotami ročního HDP a extrapolovaný podle budoucí trajektorie odvozené od desetiletého nominálního výnosu ze všech dluhopisů v eurozóně publikovaného ECB, přičemž původní nesoulad mezi oběma časovými řadami zůstává v horizontu projekcí beze změny. Předpokládá se, že spready mezi výnosy státních dluhopisů jednotlivých zemí a odpovídajícím průměrem za eurozónu zůstanou v horizontu projekcí konstantní.

- Nastavení fiskální politiky se měří změnou cyklicky očištěného primárního salda bez státní podpory poskytované finančnímu sektoru.

-

10 December 2020

-

28 December 2020