Oversigt

Selvom væksten i realt BNP var kraftigere end forventet i 1. kvartal 2019, peger de seneste indikatorer i retning af svagere vækst i 2. kvartal og en moderat stigning i resten af 2019. De økonomiske tillidsindikatorer er i de seneste måneder blevet yderligere forværret i alle landene i euroområdet, navnlig i sektorer, der er påvirket af verdenshandlen. Dette afspejler den aktuelle svaghed i verdenshandlen i en situation med fortsat global usikkerhed (fx trusler om en optrapning af protektionismen og muligheden af et brexit, hvor der ikke foreligger en aftale). Disse faktorer påvirker eksportordrebøgerne og produktionsforventningerne i fremstillingssektoren negativt og vil sandsynligvis fortsætte med at dæmpe aktiviteten i euroområdet på kort sigt. Samtidig har tilliden i de indenlandsk orienterede service- og bygge- og anlægssektorer været mere robust i de seneste måneder, og situationen på arbejdsmarkedet er fortsat i fremgang. Overordnet set er de grundlæggende indenlandske faktorer, der bør støtte væksten i euroområdet, dvs. den meget lempelige pengepolitik, stigende lønninger og en vis lempelse af finanspolitikken, stort set uændret til stede. Desuden forventes den udenlandske efterspørgsel gradvis at stige i løbet af 2019 og at få større indflydelse på væksten i resten af fremskrivningsperioden. Samlet set forventes væksten i realt BNP at falde fra 1,8 pct. i 2018 til 1,2 pct. i 2019 for derefter at stige til 1,4 pct. i 2020 og 2021. Sammenlignet med fremskrivningerne fra marts 2019 er væksten i realt BNP i 2019 blevet opjusteret en smule, idet den opadrettede virkning af et stærkere første kvartal end forventet mere end opvejer nedjusteringerne af væksten i de følgende kvartaler, der hovedsagelig skyldes en mere vedvarende svaghed i verdenshandlen. Dette indebærer svagere følgevirkninger i 2020. Desuden er fremskrivningerne på mellemlangt sigt blevet nedjusteret en smule.

HICP-inflationen forventes at aftage i år for derefter at stige igen til 1,6 pct. i 2021. Energiinflationen vil fortsætte med at falde på kort sigt på baggrund af nedadrettede basiseffekter og svagt faldende antagelser om oliepriserne for derefter at stabilisere sig. HICP-inflationen ekskl. energi og fødevarer vil stige gradvis understøttet af den ventede økonomiske vækst. Samtidig vil tidligere stigninger i arbejdskraftsomkostningerne slå igennem på priserne, og avancerne vil stige. Sammenlignet med fremskrivningerne fra marts 2019 er HICP-inflationen blevet opjusteret en smule i 2019 på grund af højere oliepriser og nedjusteret en smule i 2020 som følge af en mere stejlt nedadgående udvikling i antagelserne om oliepriser. HICP-inflationen ekskl. energi og fødevarer er nedjusteret en smule på kort sigt som følge af svagere tal[1].

1 Realøkonomien

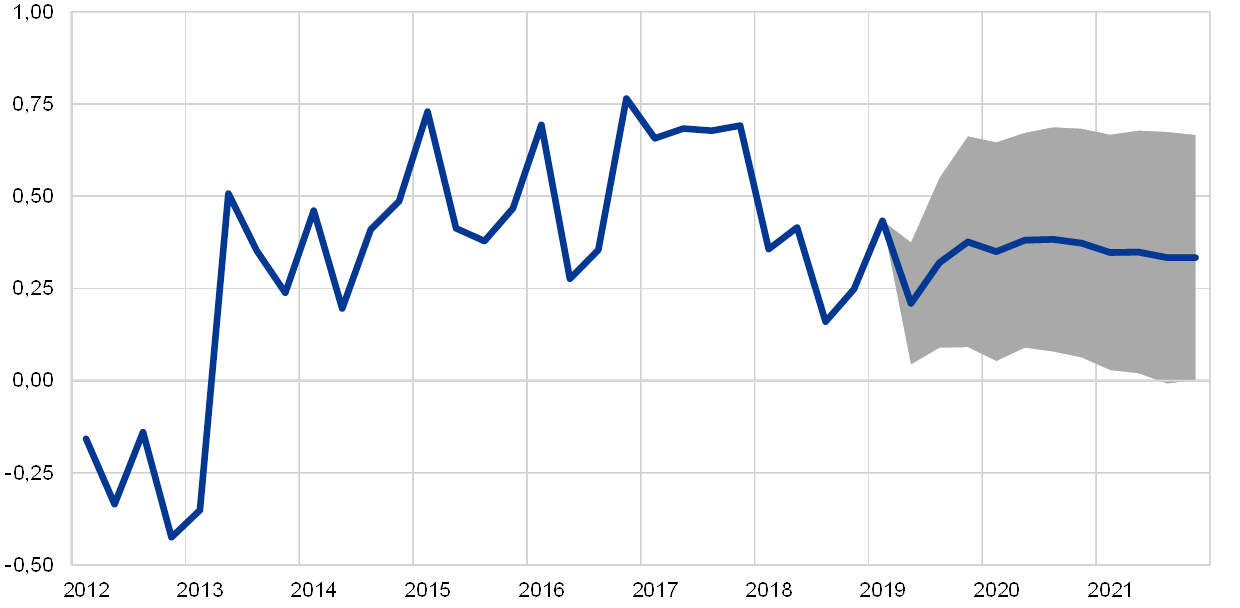

Realt BNP i euroområdet steg igen i 1. kvartal 2019, hvilket delvis afspejlede nogle midlertidige positive faktorer (se figur 1). Stigningen i væksten i realt BNP fra 0,2 pct. i 4. kvartal 2018 til 0,4 pct. i 1. kvartal 2019 hang delvis sammen med specifikke faktorer, der midlertidigt satte skub i væksten. Nogle lande nød godt af en stigning i den udenlandske efterspørgsel i forbindelse med en usædvanlig kraftig importefterspørgsel fra Storbritannien forud for den oprindelige dato for brexit. Desuden steg privatforbruget kraftigt i Tyskland, idet registreringerne af privatbiler steg voldsomt efter forstyrrelser af bilproduktionen i 2. halvår 2018. Det private forbrug blev ligeledes understøttet af finanspolitiske foranstaltninger, som trådte i kraft i 1. kvartal og forventes at få størst virkning i dette kvartal. Byggeriet nød også godt af milde vejrforhold i nogle lande. I Italien afspejlede den kraftigere vækst en vis stigning i fremstillingssektoren efter et kraftigt fald i slutningen af 2018, der skyldtes politisk usikkerhed.

Figur 1

Realt BNP i euroområdet

(ændringer i pct. kvartal-til-kvartal, de kvartalsvise tal er sæsonkorrigerede og korrigerede for antal arbejdsdage)

Anm.: Intervallerne omkring de centrale fremskrivninger er baserede på forskellen mellem den egentlige udvikling og tidligere fremskrivninger, der er blevet udarbejdet over en årrække. Intervallernes bredde er to gange den gennemsnitlige absolutte værdi af disse forskelle. Metoden, som er anvendt til at beregne intervallerne, og som indbefatter en korrektion for ekstraordinære begivenheder, er beskrevet i "New procedure for constructing Eurosystem and ECB staff projection ranges", ECB, december 2009, der findes på ECB’s websted.

Der er indikatorer, der peger på en svækkelse af væksten på kort sigt efter en forholdsvis stærk vækst i 1. kvartal. Den økonomiske tillidsindikator (Economic Sentiment Indicator), som udarbejdes af Europa-Kommissionen, fortsatte med at falde samlet set i de seneste måneder, idet faldet er bredt funderet på tværs af landene i euroområdet, og nærmer sig det langsigtede gennemsnitlige niveau. Dette fald afspejlede primært en yderligere forværring af stemningen i fremstillingssektoren som følge af en mere negativ vurdering af de aktuelle ordrebøger og mindre optimistiske forventninger til produktionen. Dette synes at afspejle den aktuelle svaghed i verdenshandlen samt virkningen af usikkerhed – navnlig i forbindelse med globale handelsstridigheder og brexit. Derimod var stemningen i de mere indenlandsk orienterede service- og bygge- og anlægssektorer stort set uændret i de seneste måneder, og forbrugertilliden var også fortsat forholdsvis robust. Den seneste udvikling i Purchasing Managers' Indices bekræfter denne forskel mellem sektorerne, idet tallene for fremstillingssektoren stadig lå langt under nulvækstgrænsen på 50, mens indeksene for service- og bygge- og anlægssektoren lå et godt stykke over 50. Samlet set tyder de seneste indikatorer på en svækkelse af væksten i 2. kvartal, hovedsagelig i Tyskland og Italien, hvilket delvis afspejler svækkelsen af de midlertidige opsving i 1. kvartal.

Det antages i basisfremskrivningen, at den økonomiske modvind på globalt plan gradvis aftager på mellemlangt sigt, således at grundlæggende faktorer, som støtter væksten i euroområdet, igen kan dominere (se tabel 1). I basisfremskrivningen antages det, at Storbritannien udtræder af EU med en aftale, og at den nuværende usikkerhed med hensyn til fremtiden for verdenshandlen gradvis normaliserer sig, og navnlig at der ikke vil være yderligere protektionistiske foranstaltninger ud over dem, der allerede er bebudet. Efterhånden som denne økonomiske modvind aftager, vil det give plads til en række gunstige grundlæggende faktorer. ECB's pengepolitik antages at forblive meget lempelig og fortsat slå igennem i økonomien. Långivningen til den ikke-finansielle private sektor bør blive styrket moderat mod slutningen af fremskrivningsperioden på baggrund af lave renter og bankernes gunstige udlånsvilkår for både husholdninger og ikke-finansielle selskaber. Mindre behov for nedgearing på tværs af sektorerne vil også bidrage til dynamikken i det private forbrug. Væksten i det private forbrug og boliginvesteringerne bør også drage fordel af en stigende lønvækst og nettoformuer samt af en faldende arbejdsløshed. Euroområdets eksport forventes at blive påvirket positivt af det ventede opsving i den udenlandske efterspørgsel. Endelig forventes en marginalt ekspansiv finanspolitik gennem hele fremskrivningsperioden (se afsnit 3).

Den gradvise svækkelse af nogle understøttende faktorer vil dog lægge en dæmper på væksten mod slutningen af fremskrivningsperioden. De tekniske antagelser indebærer, at de nominelle renter fortsat vil være lave, men vil stige moderat i fremskrivningsperioden. Erhvervsinvesteringerne forventes at blive betydeligt svækket i løbet af fremskrivningsperioden, hvilket afspejler en lang periode med lav erhvervstillid og udløbet af visse finanspolitiske incitamenter. Beskæftigelsen forventes også at aftage på mellemlangt sigt, hvilket afspejler en stadig mere begrænsende mangel på arbejdskraft i nogle lande samt højere lønomkostninger.

Tabel 1

Makroøkonomiske fremskrivninger for euroområdet

(årlige ændringer i procent)

Anm.: Realt BNP og komponenter, enhedslønomkostninger, lønsum pr. ansat og arbejdskraftsproduktivitet bygger på sæsonkorrigerede data, som også er korrigerede for antal arbejdsdage.

1) Intervallerne omkring fremskrivningerne er baserede på forskellene mellem den faktiske udvikling og tidligere fremskrivninger, der er blevet udarbejdet over en årrække. Intervallernes bredde er to gange den gennemsnitlige absolutte værdi af disse forskelle. Metoden, som er anvendt til at beregne intervallerne, og som indbefatter en korrektion for ekstraordinære begivenheder, er beskrevet i New procedure for constructing Eurosystem and ECB staff projection ranges, ECB, december 2009, der findes på ECB’s websted.

2) Omfatter samhandlen i euroområdet.

3) Delindekset er baseret på skøn over afgifters reelle effekt. Dette kan afvige fra Eurostats data, som antager et fuldstændigt og umiddelbart gennemslag af skatteeffekten på HICP.

4) Beregnet som den offentlige budgetsaldo fratrukket den midlertidige effekt af den økonomiske konjunktur og regeringernes midlertidige foranstaltninger.

Væksten i den disponible realindkomst forventes at tiltage i 2019, inden den aftager i 2020 og 2021. Styrkelsen i 2019 afspejler en stigning i væksten i den nominelle disponible indkomst og et fald i forbrugerprisinflationen. Både en svækkelse af væksten i den nominelle indkomst og en gradvis stigende inflation forventes at lægge en dæmper på væksten i realindkomsten i 2020 og 2021. Bruttolønningernes bidrag til væksten i den nominelle disponible indkomst ventes at falde noget i 2019 og 2020 (som følge af effekten af en svagere beskæftigelsesvækst) og at være stort set uændret i 2021. Anden personindkomst ventes at stige moderat i løbet af fremskrivningsperioden stort set på linje med avancerne (målt som bruttooverskud af produktionen). Bidraget fra de finanspolitiske nettooverførsler forventes for første gang siden 2010 at blive positivt i 2019 som følge af en blanding af nedsættelser af den direkte beskatning og stigende overførsler til husholdningerne. Bidraget forventes at blive stort set neutralt i 2020 og 2021 som følge af lavere overførsler til husholdninger og gradvis stigende indtægter fra direkte beskatning.

Det private forbrug ventes at blive robust i fremskrivningsperioden. Det skønnes at være tiltaget i 1. kvartal 2019 understøttet af en solid vækst i den disponible realindkomst. Fremover tyder en stadig forholdsvis gunstig forbrugertillid, ventede forbedringer af arbejdsmarkedsforholdene og stigende reallønninger pr. ansat på en kraftig vækst i forbruget de næste par kvartaler, forstærket af den positive effekt af finanspolitiske lempelser i visse lande. Derefter antages den forventede gradvise opbremsning i beskæftigelsesvæksten og mere neutrale finanspolitiske overførsler at påvirke privatforbruget negativt.

Væksten i det private forbrug bør blive understøttet af gunstige finansieringsvilkår og stigende nettoformuer. Bankernes nominelle udlånsrenter ventes at stige moderat i løbet af fremskrivningsperioden, men at forblive på et lavt niveau. Indvirkningen af bankernes stigende udlånsrenter på bruttorentebetalingerne forventes at blive begrænset som følge af den lange løbetid på husholdningernes gæld og den relativt lille andel, som udgøres af husholdningernes variabelt forrentede gæld. Bruttorentebetalingerne forventes således at forblive på et lavt niveau og derfor fortsat at understøtte det private forbrug. Samtidig forventes en beskeden stigning i bruttorenteindtægterne, hovedsagelig på grund af den fortsatte opbygning af rentebærende aktiver. Desuden ventes nettoformuen at stige yderligere som følge af de fortsatte robuste stigninger i priserne på fast ejendom. Sammen med de fremskridt, der er opnået med hensyn til nedgearing, bør stigende nettoformuer også støtte forbruget.

Boks 1

Tekniske antagelser om renter, valutakurser og råvarepriser

Sammenlignet med fremskrivningerne fra marts 2019 omfatter de tekniske antagelser højere oliepriser og lavere renter. De tekniske antagelser om renter og råvarepriser bygger på markedsforventninger med skæringsdatoen 15. maj 2019. De korte renter refererer til 3-måneders EURIBOR, hvor markedsforventningerne er udledt af futuresrenterne. Metoden giver et gennemsnitligt niveau for de korte renter på -0,3 pct. i 2019, -0,3 pct. i 2020 og -0,2 pct. i 2021. Markedsforventningerne til den nominelle 10-årige statsobligationsrente i euroområdet peger i retning af en gennemsnitlig rente på 0,8 pct. i 2019, 0,9 pct. i 2020 og 1,1 pct. i 2021.[2] Sammenlignet med fremskrivningerne fra marts 2019 er markedsforventningerne til den korte rente blevet nedjusteret med ca. 10 basispoint i 2020 og ca. 20 basispoints i 2021, mens den nominelle 10-årige statsobligationsrente i euroområdet er blevet nedjusteret med ca. 30 basispoint i 2019 og 2020 og med ca. 40 basispoint i 2021.

For så vidt angår råvarepriserne, antages prisen på en tønde Brent-råolie på grundlag af et gennemsnit af udviklingen på futuresmarkederne i den 2-ugers periode, der afsluttedes på skæringsdatoen 15. maj 2019, at falde fra 71,1 USD i 2018 til 68,1 USD i 2019 og at falde yderligere til 62,7 USD i 2021. Denne udvikling indebærer, at selvom oliepriserne i amerikanske dollar er højere i hele fremskrivningsperioden sammenlignet med fremskrivningerne fra marts 2019, er den nedadgående udvikling langt mere markant. Priserne på råvarer ekskl. energi i amerikanske dollar antages at falde i 2019, men at stige igen i de efterfølgende år i fremskrivningsperioden.

De bilaterale valutakurser antages at forblive uændrede i fremskrivningsperioden på det gennemsnitlige niveau for den 2-ugers periode, der afsluttedes på skæringsdatoen 15. maj 2019. Dette indebærer en gennemsnitlig dollarkurs på 1,12 USD pr. euro i perioden 2019-21, hvilket er 1,7 pct. lavere end i fremskrivningerne fra marts 2019. Den effektive eurokurs (i forhold til 38 handelspartnere) er stort set uændret i forhold til fremskrivningerne fra marts 2019.

Tekniske antagelser

Væksten i boliginvesteringerne ventes at fortsætte, omend i et mere moderat tempo. En robust tillid i byggeriet og et stigende antal byggetilladelser tyder på en fortsat vækst i boliginvesteringerne i de næste par kvartaler. Væksten forventes dog at aftage. Denne svækkelse fremgår af nyere undersøgelser, som viser, at der er sket et fald i andelen af husholdninger, som planlægger boligforbedringer i løbet af det næste år. Nedgangen kan skyldes kapacitetsbegrænsninger i byggeriet, der i stigende grad virker begrænsende, og en ugunstig demografisk udvikling i nogle lande.

Erhvervsinvesteringerne ventes at stige i fremskrivningsperioden, omend i et ret afdæmpet tempo. Det skønnes, at erhvervsinvesteringerne er aftaget noget i 1. kvartal 2019, og de forventes fortsat at være temmelig afdæmpede i løbet af året, hvilket afspejler virkningen af den relative svaghed i verdenshandlen og de vedvarende bekymringer om globale handelspolitikker, et brexit uden en aftale og en hård landing i Kina. Generelt forventes en række gunstige grundlæggende faktorer imidlertid fortsat at støtte erhvervsinvesteringerne i euroområdet. For det første ligger kapacitetsudnyttelsen stadig over det langsigtede gennemsnit, og en større del af industrivirksomhederne end sædvanligt nævner manglende udstyr som en faktor, der begrænser produktionen. For det andet forventes finansieringsforholdene at forblive gunstige i fremskrivningsperioden. For det tredje forventes avancerne at stige, hvilket øger det store likvide aktivoverhæng, som virksomhederne har opbygget gennem de seneste år. Endelig kan virksomhederne øge investeringerne i et forsøg på at kompensere for arbejdskraftsrelaterede begrænsninger på udbudssiden.

Boks 2

Internationale forhold

Den underliggende vækst i den globale aktivitet er aftaget noget i 1. kvartal 2019 til trods for positive overraskelser i visse vigtige avancerede økonomier. I USA overraskede væksten positivt, idet de positive bidrag fra nettohandlen og lageropbygningen delvis opvejede en svagere indenlandsk efterspørgsel, som afspejlede virkningen af den delvise nedlukning af statsapparatet. Da virkningen af disse overgangsfaktorer forventes at mindskes, ventes væksten i USA at aftage på kort sigt. På samme måde afspejler et større resultat i realt BNP end forventet i Storbritannien virkningen af overgangsfaktorer, der kan knyttes til en betydelig lageropbygning i tiden op til den oprindelige dato for brexit. Aktiviteten i Kina aftog gradvis i overensstemmelse med martsfremskrivningerne.

Spørgeskemabaserede data tyder på, at den globale vækst aftog noget i begyndelsen af året. Det globale Purchasing Managers' Index, ekskl. euroområdet, (composite output) faldt i 1. kvartal og blev yderligere svækket i april. Den seneste udvikling afspejler en forværring i servicesektoren, som dog stadig er forholdsvis robust, mens aktiviteten i fremstillingssektoren viste tegn på stabilisering på et lavt niveau.

Den globale vækst ventes at aftage i år som følge af tiltagende økonomisk modvind. Til denne økonomiske modvind tæller en svagere global aktivitet i fremstillingssektoren og svagere handel i en situation, hvor der er stor og stigende politisk usikkerhed. Usikkerheden er blevet større på baggrund af den seneste optrapning af handelsstridighederne mellem USA og Kina og har påvirket de globale finansielle forhold negativt, navnlig i vækstmarkedsøkonomierne. Ikke desto mindre fortsætter de betydelige procykliske finanspolitiske tiltag i USA, herunder lavere skatter og øgede offentlige udgifter, med at sætte skub i væksten i USA og på globalt plan i år. I Kina ventes en afdæmpning i den indenlandske efterspørgsel at vare ved i 1. halvår 2019, idet det forventes at tage en vis tid, inden den politiske støtte, der blev bebudet for nylig, slår effektivt igennem[3]. Hvis man ser bort fra den seneste tids volatilitet, forventes højere oliepriser at støtte væksten i de olieeksporterende lande, mens de påvirker aktiviteten i de olieimporterende lande negativt.

På mellemlangt sigt ventes den globale vækst at stabilisere sig på ca. 3,6 pct. Forventningen om denne udvikling baserer sig på tre centrale fortællinger, der er afgørende for den ventede udvikling i den globale vækst. Den første er, at konjunkturudviklingen i de avancerede økonomier bør aftage, efterhånden som kapacitetsbegrænsningerne bliver stadig mere restriktive, og den politiske støtte gradvis mindskes, samtidig med at produktionsgabene er positive og arbejdsløsheden lav i de vigtigste avancerede økonomier som følge af den finanspolitiske stimulering af aktiviteten i USA, der topper i 2019. Den anden er forventningen om, at Kina fortsætter den velordnede omstilling til en lavere vækst, som er mindre afhængig af investeringer og eksport. Og endelig den tredje, hvor udviklingen i den globale aktivitet også afspejler den forventede stigning i væksten i flere vigtige vækstmarkedsøkonomier. Samlet set bør tempoet i den globale vækst ende på et niveau, der ligger under niveauet før krisen og er på linje med de seneste skøn for den potentielle vækst på tværs af landene. Den globale vækst (ekskl. euroområdet) ventes at falde fra 3,8 pct. i 2018 til 3,3 pct. i år og at stige en anelse til 3,6 pct. i perioden 2020-21. Sammenlignet med martsfremskrivningerne blev fremskrivningerne af den globale vækst nedjusteret en anelse for indeværende år.

Internationale forhold

(årlige ændringer i procent)

1) Beregnet som et vægtet gennemsnit af importen.

2) Beregnet som et vægtet gennemsnit af euroområdets handelspartneres import.

Som følge af den aftagende industriaktivitet og øgede handelsspændinger er udviklingen i verdenshandlen blevet yderligere svækket, men forventes at stige i fremskrivningsperioden. Da virkningerne af den store politiske usikkerhed forventes gradvis at aftage, ventes den globale import at vokse på linje med den globale aktivitet på mellemlangt sigt. Yderligere faktorer bag fremgangen i verdenshandlen omfatter en forbedring af den indenlandske efterspørgsel i Kina, som understøttes af de seneste politiske tiltag, samt en forbedret global investeringsaktivitet, der fremmes af den senere tids forbedrede finansielle forhold, navnlig i de avancerede økonomier. Samlet set forventes den udenlandske efterspørgsel i euroområdet, der steg med 3,6 pct. sidste år, at aftage til 1,7 pct. i 2019, inden den gradvis stiger til 2,6 pct. og 3,1 pct. i henholdsvis 2020 og 2021. Sammenlignet med fremskrivningerne fra marts 2019 er den udenlandske efterspørgsel i euroområdet blevet nedjusteret. Nedjusteringen afspejler en svagere handel i Asien samt en langsommere importudvikling i nogle af de vigtigste handelspartnere, heriblandt europæiske lande uden for euroområdet.

Væksten i eksporten til lande uden for euroområdet ventes at være afdæmpet i løbet af 2019 for derefter igen at stige, stort set på linje med den udenlandske efterspørgsel, i resten af fremskrivningsperioden. Efter en svag vækst og tab af markedsandele i de første tre kvartaler af 2018 overraskede væksten i eksporten til lande uden for euroområdet positivt i 4. kvartal 2018, hvor den overhalede den udenlandske efterspørgsel. Da eksportens styrke i 4. kvartal 2018 til en vis grad afspejlede idiosynkratiske faktorer, og de kortfristede indikatorer stadig er afdæmpede, ventes eksporten til lande uden for euroområdet at aftage og at falde til et niveau under den udenlandske efterspørgsel i 1. halvår 2019 i et svagt internationalt miljø med vedholdende global usikkerhed. Derefter ventes eksporten til lande uden for euroområdet på mellemlangt sigt at stige igen stort set på linje med den udenlandske efterspørgsel. Selvom en vis forbedring af priskonkurrenceevnen vil fremme en kraftigere stigning i eksportmarkedsandelene, opvejes den af virkningerne af handelsusikkerheden, idet sammensætningen af euroområdets eksport hælder i retning af investeringsrelaterede produkter, som er særlig følsomme over for de negative virkninger af usikkerhed om handelspolitikken. Samtidig forventes væksten i importen fra lande uden for euroområdet også at aftage på kort sigt, hvilket afspejler både udviklingen i selve eksporten og, parallelt hermed, en svag udvikling i investeringer og aktivitet i visse lande i euroområdet. På længere sigt forventes importen fra lande uden for euroområdet at vokse stort set på linje med den samlede efterspørgsel (indenlandsk efterspørgsel plus eksport). Samlet set forventes nettohandlens bidrag til væksten i realt BNP at blive negativt i resten af 2019, før det bliver neutralt fra og med 2020.

Beskæftigelsesvæksten ventes at aftage på kort sigt, delvis som følge af midlertidige faktorer, men også senere i fremskrivningsperioden, efterhånden som begrænsninger i arbejdskraftudbuddet gør sig gældende. Beskæftigelsesvæksten ventes at falde i 2019 og at stige beskedent igen i 2020. Det fald, der forventes i beskæftigelsesvæksten i løbet af 2019, er hovedsagelig en forsinket reaktion på den svage aktivitet i nogle lande. I 2020 forventes beskæftigelsesvæksten at stige noget, understøttet af en øget aktivitet. I 2021 ventes den at falde igen, idet det forventes, at yderligere beskæftigelsesvækst bliver begrænset af arbejdskraftudbuddet, samtidig med at efterspørgslen efter arbejdskraft også ventes at aftage på linje med nedgangen i aktiviteten.

Væksten i arbejdsstyrken forventes at aftage i fremskrivningsperioden. Arbejdsstyrken ventes fortsat at vokse som følge af den ventede nettoindvandring af arbejdstagere, den forventede integration af flygtninge og de løbende stigninger i erhvervsfrekvensen. Disse faktorer aftager dog i løbet af fremskrivningsperioden, og derfor forventes den negative virkning af befolkningens aldring at stige, i takt med at der bliver flere af de ældre årgange, som forlader arbejdsstyrken, end det antal i de yngre årgange, der bliver en del af den.

Arbejdsløshedsprocenten forventes at falde til 7,3 pct. i 2021. Arbejdsløshedsprocenten faldt til 7,8 pct. i 1. kvartal 2019, hvilket er det laveste niveau, der er observeret siden 3. kvartal 2008. Fremadrettet ventes arbejdsløshedsprocenten at forblive stort set uændret på det nuværende niveau i 2019 og derefter at falde. Inden udgangen af fremskrivningsperioden ventes antallet af arbejdsløse at falde med ca. 0,8 millioner til 12,9 millioner. Dette tal ligger dog stadig noget over lavpunktet før krisen (12,2 millioner). Selvom det tilsvarende fald i arbejdsløshedsprocenten forventes at fordele sig stort set ligeligt mellem landene, forventes arbejdsløshedsprocenten stadig at variere betydeligt mellem landene.

Der ventes en fremgang i arbejdskraftsproduktiviteten i løbet af fremskrivningsperioden. Efter den kraftige fremgang i 2017 faldt væksten i arbejdskraftsproduktiviteten pr. arbejdstager i 2018 som følge af den uventede afmatning i aktiviteten. Senere i 2019 forventes en moderat stigning i produktivitetsvæksten kvartal-til-kvartal, i takt med at aktiviteten igen tiltager. På mellemlangt sigt bør væksten i arbejdskraftsproduktiviteten holde sig på et niveau lige under gennemsnittet før krisen (på 1,0 pct.[4]).

Sammenlignet med fremskrivningerne fra marts 2019 er væksten i realt BNP blevet opjusteret i 2019 og nedjusteret i 2020 og 2021. Den positive overraskelse fra væksten i 1. kvartal 2019 mere end opvejer nedjusteringen for resten af året. Sidstnævnte skyldes: a) afviklingen af de midlertidige faktorer, som satte gang i væksten i 1. kvartal, b) svækkede forventninger og nedjusteringer af den udenlandske efterspørgsel, som stort set afspejler den mere langvarige usikkerhed om den førte politik på globalt plan (fx brexit og handelsstridigheder), og c) vedholdende politisk usikkerhed i Italien. Disse nedjusteringer af udsigterne på kort sigt indebærer svagere følgevirkninger i 2020. Udsigterne på mellemlangt sigt er kun blevet nedjusteret en anelse.

2 Priser og omkostninger

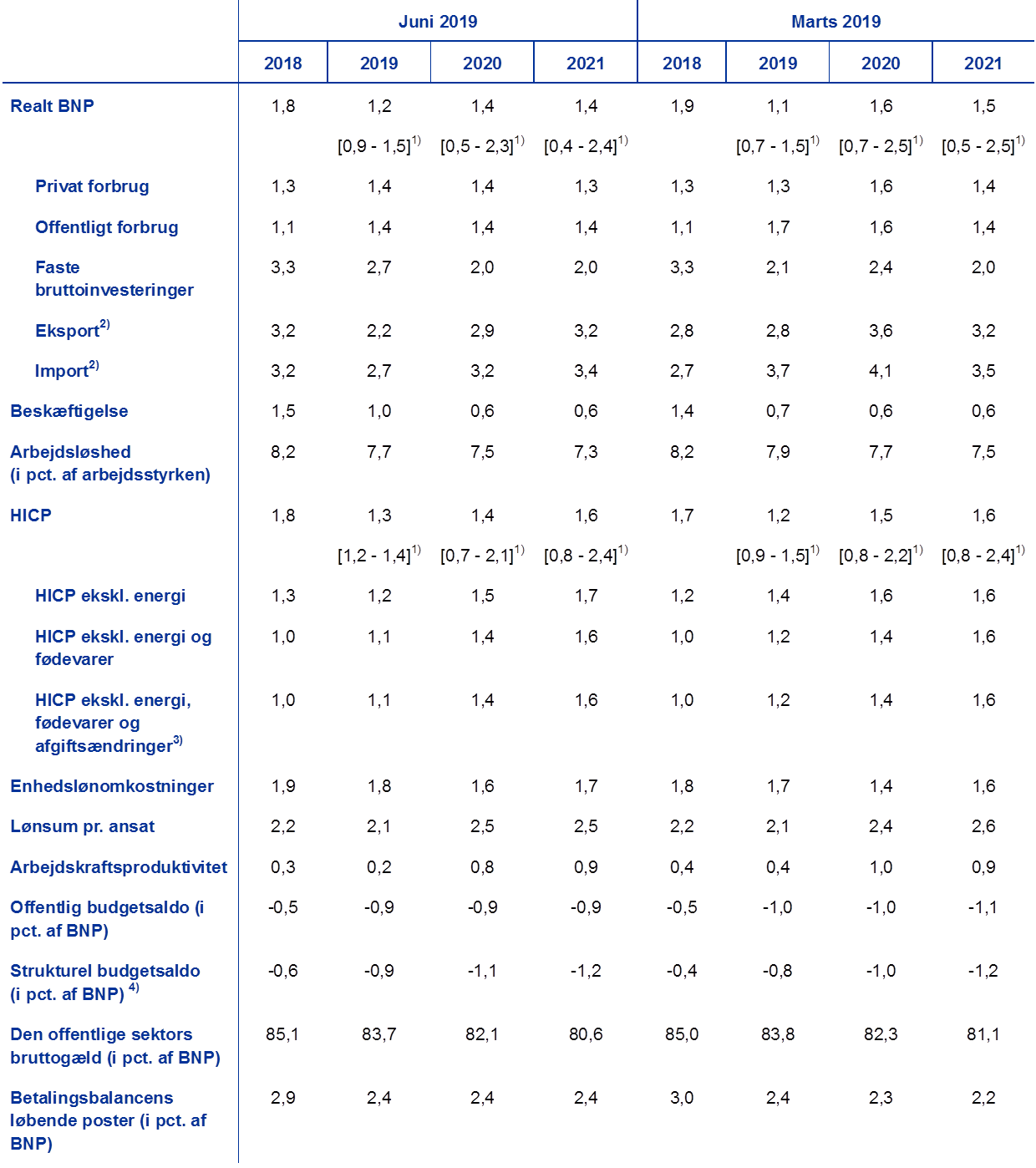

Den gennemsnitlige HICP-inflation forventes at blive 1,3 pct. i 2019 og derefter at stige til 1,6 pct. i 2021 (se figur 2). Faldet i den samlede inflation i 2019 skyldes hovedsagelig et betydeligt fald i HICP-energiinflationen på grund af nedadrettede basiseffekter og svagt faldende priser på råolie i euro. Der ventes en afdæmpet stigning i HICP's energipriser i 2020 og 2021, som delvis afspejler den svagt nedadgående kurve for olieprisfutures. Efter en nedgang på kort sigt, som afspejler en langsommere stigning i råvarepriser på fødevarer, forventes HICP-fødevareinflationen at ligge på omkring 2 pct. HICP-inflationen ekskl. energi og fødevarer vil stige gradvis fra udgangen af året og nå 1,6 pct. i 2021. Stigningen i HICP-inflationen ekskl. energi og fødevarer forventes at blive understøttet af det igangværende økonomiske opsving, som dog vil ske mere gradvist. Desuden vil strammere arbejdsmarkedsforhold fortsat understøtte lønvæksten, samtidig med at der forventes en fremgang i fortjenesten pr. enhed, i takt med at den økonomiske aktivitet igen tager fart, og tidligere stigninger i arbejdskraftsomkostningerne slår igennem i priserne. Som følge heraf vil det indenlandske omkostningspres stige. Stigende råvarepriser ekskl. energi forventes også at understøtte HICP-inflationen ekskl. energi og fødevarer.

Figur 2

HICP for euroområdet

(ændringer i pct. år til år)

Anm.: Intervallerne omkring de centrale fremskrivninger er baserede på forskellen mellem den egentlige udvikling og tidligere fremskrivninger, der er blevet udarbejdet over en årrække. Intervallernes bredde er to gange den gennemsnitlige absolutte værdi af disse forskelle. Metoden, som er anvendt til at beregne intervallerne, og som indbefatter en korrektion for ekstraordinære begivenheder, er beskrevet i "New procedure for constructing Eurosystem and ECB staff projection ranges", ECB, december 2009, der findes på ECB’s websted.

Væksten i lønsum pr. ansat ventes at stige fra 2,2 pct. i 2018 til 2,5 pct. i 2021, i takt med at stramningen på arbejdsmarkederne fortsætter. Samtidig forventes væksten i enhedslønomkostningerne – efter en markant stigning i 2018 i forbindelse med det konjunkturbestemte fald i produktiviteten og engangsfaktorer, der påvirker lønsummen pr. ansat – at aftage noget i løbet af fremskrivningsperioden, efterhånden som produktivitetsvæksten styrkes. Det ventes dog, at den vil ligge på et højere niveau end det, den har befundet sig på de seneste år. Den primære drivkraft bag stigningen i lønvæksten er den forventede stramning af arbejdsmarkedet i nogle dele af euroområdet. Ud over konjunkturudviklingen kan de seneste to års stigning i den samlede inflation også forventes at bidrage til en stigning i den nominelle lønvækst i de lande i euroområdet, hvor løndannelsen omfatter bagudrettede elementer. Nogle lande har også indført stigninger i mindstelønnen, som muligvis vil slå igennem på lønfordelingen.

Avancerne forventes at udvikle sig mere gunstigt i fremskrivningsperioden end i 2018. I de seneste par kvartaler er avancerne blevet presset af en kraftig stigning i enhedslønomkostningerne og tidligere olieprisstigninger, som har påvirket bytteforholdet negativt. Disse nedadrettede faktorer bør aftage, efterhånden som den økonomiske aktivitet igen tager fart, og bytteforholdet forventes at blive forbedret (se boks 3).

Det eksterne prispres forventes at aftage i 2019 og at stige moderat i resten af fremskrivningsperioden. Den årlige vækst i importdeflatoren ventes at falde i 2019 i forhold til 2018 for derefter at stige noget. Denne udviklingsprofil bestemmes i høj grad af udviklingen i oliepriserne, som fik importpriserne til at stige i 2018, og som vil lægge en dæmper på dem i 2019. Samtidig bør stigende råvarepriser ekskl. olie og underliggende globale prispres i nogen grad – omend i et mere moderat omfang – understøtte importprisinflationen.

Sammenlignet med fremskrivningerne fra marts 2019 er HICP-inflationen blevet opjusteret i 2019 og nedjusteret i 2020. Disse justeringer skyldes i vid udstrækning energikomponenten, som er blevet markant opjusteret i 2019 som følge af en kraftigere stigning i oliepriserne og nedjusteret i 2020 på grund af en stejlere nedadgående kurve for olieprisfutures. Hertil kommer, at HICP-inflationen ekskl. energi og fødevarer er blevet nedjusteret en smule på kort sigt, primært som følge af svagere tal.

Boks 3

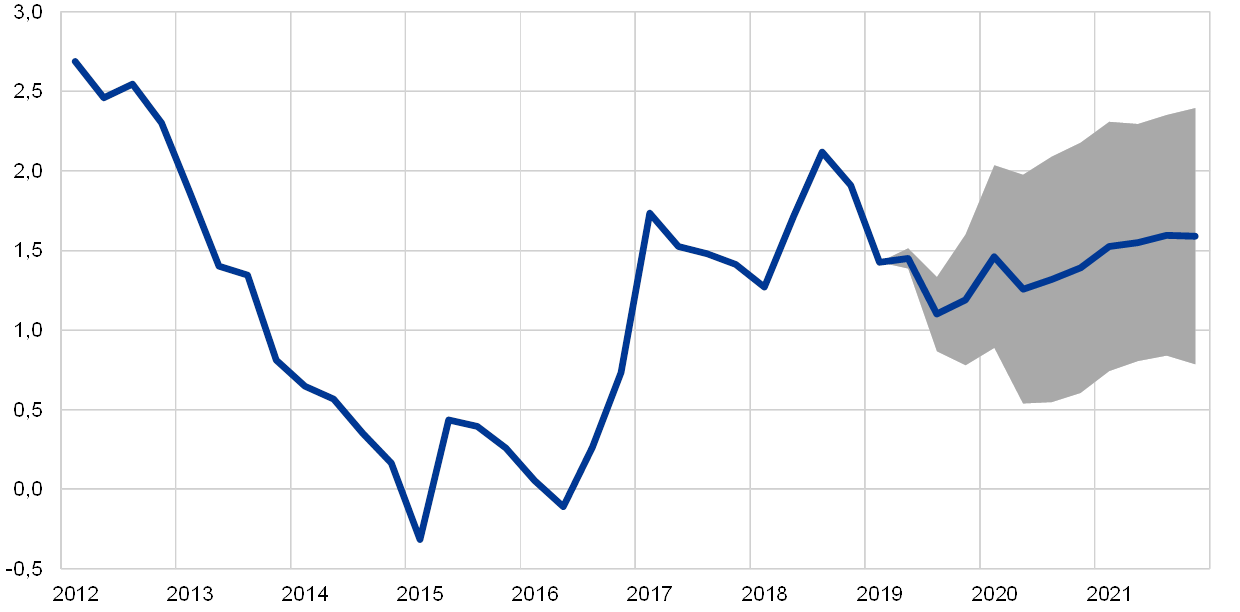

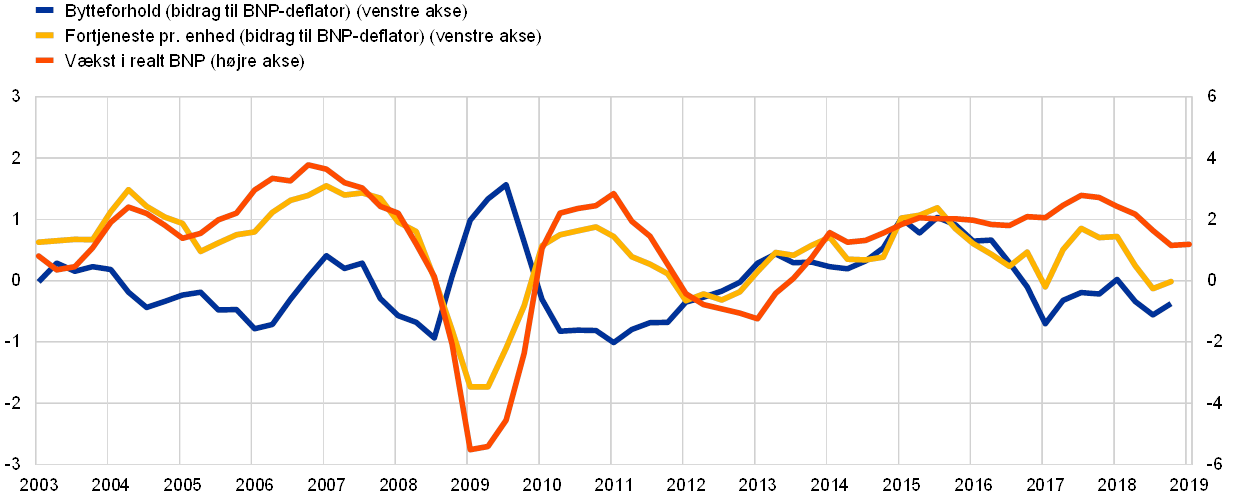

Fortjenestens rolle i det indenlandske prispres

Fortjenesten kan spille en vigtig rolle i inflationsudviklingen og for, i hvor høj grad et lønpres slår igennem i priserne. BNP-deflatoren, der er et mål for det indenlandske prispres, kan opdeles i bidrag fra lønomkostninger, fortjeneste og skatter (se figur A). Det stigende bidrag fra fortjeneste pr. enhed (bruttooverskuddet af produktionen divideret med realt BNP) var årsagen til en væsentlig del af styrkelsen af inflationsmålet BNP-deflatoren fra 2016 til 2017, og det faldende bidrag fra fortjeneste pr. enhed i 2018 er årsagen til, at det indenlandske prispres hovedsagelig bevægede sig sidelæns på trods af en kraftig stigning i væksten i løn- og enhedslønomkostninger. Dette tyder på, at fortjenesten pr. enhed har en bufferrolle.

Figur A

Dekomponering af BNP-deflatoren

(årlig ændring i pct. og bidrag i procentpoint)

Kilder: Eurostat og ECB's beregninger.

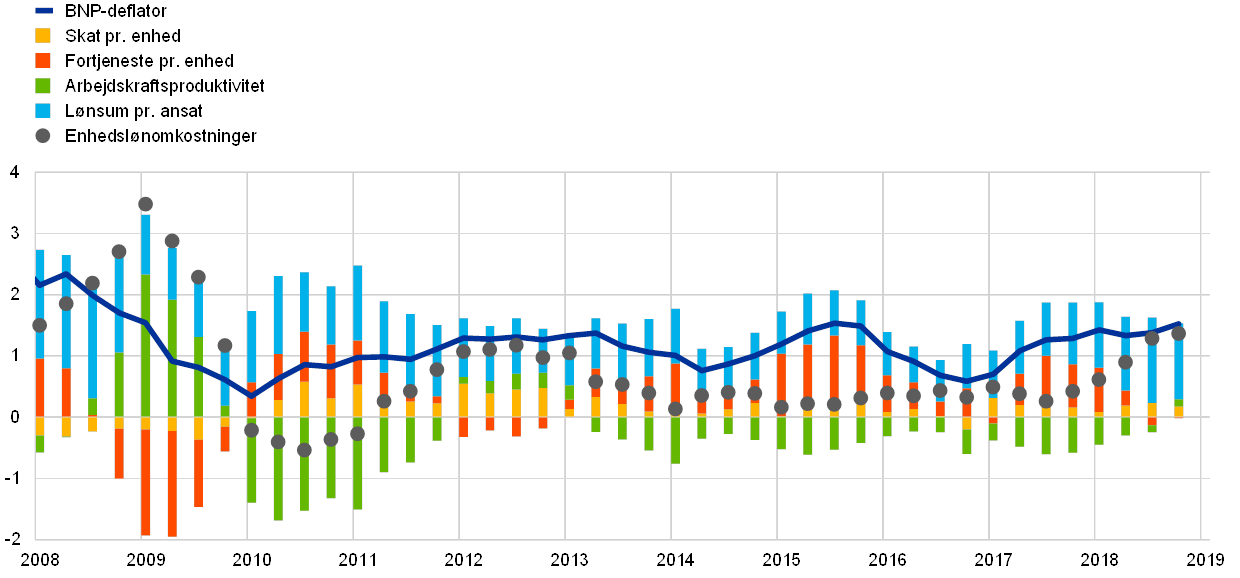

Udviklingen i fortjeneste pr. enhed hænger tæt sammen med konjunkturbevægelserne i den økonomiske aktivitet og påvirkes undertiden også i betydelig grad af bytteforholdet. Under den økonomiske afmatning i 2018 blev der lagt et pres på fortjenesten, idet den skulle absorbere stigningen i enhedslønomkostningerne, som delvis var forbundet med afmatningen i aktiviteten og produktivitetsudviklingen. Desuden har stigningen i oliepriserne og dens indflydelse på bytteforholdet sandsynligvis også udøvet en vis negativ indvirkning på fortjenesten i det pågældende år, hvis virksomhedernes opjustering af salgspriserne var mindre end stigningen i deres inputomkostninger (se figur B). I 2014 og 2015 blev der observeret en modsat, positiv indvirkning på bytteforholdet, idet oliepriserne var faldet kraftigt, og disse fald kun delvis slog igennem på prisudviklingen. Udsigterne i junifremskrivningerne indebærer en tilbagevenden til en højere vækst i realt BNP og produktiviteten, mens antagelserne om olieprisen understøtter en afvikling af de hidtidige negative vækstrater i bytteforholdet. Tilsammen støtter disse faktorer en styrkelse af bidraget fra fortjeneste pr. enhed til inflationen som målt ved BNP-deflatoren i løbet af fremskrivningsperioden. Hertil kommer, at gennemslaget af tidligere lønstigninger og stigninger i arbejdskraftsomkostninger i priserne kunne være mere synligt i denne situation.

Figur B

Bestemmende faktorer for fortjenesten pr. enhed

(årlig ændring i pct. og bidrag i procentpoint)

Kilder: Eurostat og ECB's beregninger.

3 Finanspolitiske udsigter

Samlet set vurderes finanspolitikken i euroområdet at blive marginalt ekspansiv i hele fremskrivningsperioden. Finanspolitikken måles som ændringen i den konjunkturkorrigerede primære saldo fratrukket offentlig støtte til den finansielle sektor. Efter 2018, hvor finanspolitikken var neutral, forventes den at blive marginalt ekspansiv i 2019, primært som følge af nedsættelser af direkte skatter og stigninger i de offentlige udgifter i nogle lande. I 2020 forventes de vigtigste bidrag til den forventede yderligere finanspolitiske lempelse at komme fra yderligere nedsættelser af direkte skatter og sociale bidrag samt større overførsler. I 2021 vil en yderligere svag lempelse for det meste være knyttet til udgiftsvækst og nedsættelser af de direkte skatter i nogle lande.

Euroområdets budgetsaldo ventes at blive forringet i 2019 og at forblive stort set uændret i de følgende år, mens gældskvoten fortsat vil falde. Stigningen i det offentlige underskud skyldes en forværring i den konjunkturkorrigerede primære balance på grund af den forventede ekspansive finanspolitik. Dette udlignes delvis af et svagt fald i renteudgifter, som skyldes, at gammel, højt forrentet gæld er blevet erstattet af ny, lavere forrentet gæld. Faldet i den offentlige gælds andel i forhold til BNP understøttes af et stadig gunstigere forhold mellem renter og vækst og varige positive primære saldi, som dog bliver mindre positive over tid.

Sammenlignet med fremskrivningerne fra marts 2019 er udsigterne for underskuddet i euroområdet blevet marginalt forbedret. De lidt lavere budgetunderskud afspejler en noget mindre ekspansiv finanspolitik i forhold til fremskrivningerne fra marts 2019 uden dog at ændre det overordnede billede af en svagt ekspansiv finanspolitik. Fremskrivningen af gældskvoten forbliver stort set uændret, da der kun var marginale justeringer af underskuddet.

Boks 4

Følsomhedsanalyser

Fremskrivninger baseres i stor udstrækning på tekniske antagelser om udviklingen i en række vigtige variabler. Da nogle af disse kan have en stor effekt på fremskrivningerne for euroområdet, kan undersøgelsen af sidstnævntes følsomhed i relation til alternative udviklingsmønstre i disse underliggende antagelser være en hjælp til at analysere risici i forbindelse med fremskrivningerne. I denne boks gennemgås den usikkerhed, der findes i tilknytning til en række vigtige underliggende antagelser, samt fremskrivningernes følsomhed med hensyn til disse variabler.

1) En alternativ udvikling i oliepriserne

I denne følsomhedsanalyse vurderes konsekvenserne af en alternativ udvikling i oliepriserne. De tekniske antagelser om udviklingen i oliepriserne, der ligger til grund for basisfremskrivningerne, og som er baseret på markederne for olieprisfutures, forudser et fald i udviklingen i oliepriserne, hvor prisen på Brent-råolie bliver på ca. 62 USD pr. tønde ultimo 2021. Der analyseres to alternativer med hensyn til udviklingen i oliepriserne. Det første er baseret på 25 pct.-fraktilen af den fordeling, som fremgår af tæthederne udledt ved optioner (option-implied densities) for olieprisen 15. maj 2019. Denne udvikling indebærer et gradvist fald i olieprisen til 47 USD pr. tønde i 2021, hvilket er 25 pct. under basisscenariet for dette år. På grundlag af gennemsnittet af resultaterne af en række af de makroøkonomiske modeller, som staben anvender, ville denne udvikling have en lille opadrettet virkning på væksten i realt BNP (ca. 0,1 procentpoint i 2020 og 2021), mens HICP-inflationen ville blive 0,1 procentpoint lavere i 2019, 0,6 procentpoint lavere i 2020 og 0,4 procentpoint lavere i 2021. Det andet er baseret på 75 pct.-fraktilen af den samme fordeling og indebærer en stigning i olieprisen til omkring 78 USD pr. tønde i 2021, hvilket er 24,5 pct. over basisscenariet for dette år. Denne udvikling ville medføre en hurtigere stigning i HICP-inflationen, som ville være 0,1 procentpoint højere i 2019, 0,5 procentpoint højere i 2020 og 0,3 procentpoint højere i 2021, mens væksten i realt BNP ville blive en anelse lavere (nedjusteret med 0,1 procentpoint i 2020 og 2021).

2) En alternativ udvikling i valutakursen

I denne følsomhedsanalyse undersøges virkningerne af en styrkelse af eurokursen. Dette scenarie er i overensstemmelse med fordelingen af de risikoneutrale tætheder (risk-neutral densities), udledt ved optioner, for USD/EUR-kursen 15. maj 2019, som i vid udstrækning peger i retning af en appreciering af euroen. 75 pct.-fraktilen af denne fordeling indebærer en appreciering af euroen over for den amerikanske dollar til en kurs på 1,27 USD/EUR i 2021, hvilket er 13,5 pct. over basisscenariet for dette år. Den tilsvarende antagelse om den nominelle effektive eurokurs afspejler tidligere typiske forløb, hvor ændringer i USD/EUR-kursen svarer til ændringer i den effektive valutakurs med en elasticitet på lidt over en halv. I dette scenarie peger gennemsnittet af resultaterne af en række af de makroøkonomiske modeller, som staben anvender, i retning af en vækst i realt BNP, der bliver 0,5 procentpoint lavere i 2020 og 0,4 procentpoint lavere i 2021.

Boks 5

Prognoser udarbejdet af andre institutioner

En række internationale organisationer og private institutioner udarbejder prognoser for euroområdet. Disse prognoser kan imidlertid ikke sammenlignes direkte, hverken indbyrdes eller med ECB's/Eurosystemets stabs makroøkonomiske fremskrivninger, idet de er afsluttet på forskellige tidspunkter. De anvender desuden forskellige (delvis uspecificerede) metoder til at udlede antagelser om budgetvariabler samt finansielle og eksterne variabler, herunder priser på olie og andre råvarer. Endelig anvendes forskellige metoder til at korrigere for antal arbejdsdage i de forskellige prognoser (se tabellen).

Som det fremgår af tabellen, ligger de fleste andre institutioners foreliggende prognoser for væksten i realt BNP og HICP-inflationen inden for de opstillede intervaller omkring Eurosystemets stabs fremskrivninger (vist i skarp parentes i tabellen).

Sammenligning af de seneste prognoser for euroområdets vækst i realt BNP og for HICP-inflationen

(årlige ændringer i procent)

Kilder: OECD Economic Outlook, maj 2019; MJEconomics for the Euro Zone Barometer, tallene for 2019 og 2020 stammer fra undersøgelsen i maj 2019 og tallene 2021 fra undersøgelsen i april 2019; Consensus Economics Forecasts, undersøgelsen i maj 2019 med tal for 2019 og 2020 og undersøgelsen i april 2019 med tal for 2021; European-Kommissionens økonomiske forårsprognose 2019; European Economic Forecast; ECB's Survey of Professional Forecasters, 2. kvartal 2019; IMF World Economic Outlook, april 2019.

Anm.: Både de makroøkonomiske fremskrivninger udarbejdet af Eurosystemets og ECB's stab og OECD's prognoser opgiver årlige vækstrater, der er korrigeret for antal arbejdsdage pr. år, hvilket ikke gælder de årlige vækstrater, som opgives af Europa-Kommissionen og IMF. I andre prognoser bliver det ikke præciseret, om de opgivne data er korrigeret for antal arbejdsdage.

© Den Europæiske Centralbank, 2019

Postadresse 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Websted www.ecb.europa.eu

Alle rettigheder forbeholdt. Kopiering til uddannelsesformål eller i ikke-kommercielt øjemed er tilladt, såfremt kilden angives.

For så vidt angår specifik terminologi henvises til ECB glossary (findes kun på engelsk).

HTML ISSN 2529-4644, QB-CF-19-001-DA-Q

- Skæringsdatoen for de tekniske antagelser, om fx oliepriser og valutakurser, var 15. maj 2019 (se boks 1). Skæringsdatoen for at inkludere anden information i disse fremskrivninger var 22. maj 2019. De aktuelle makroøkonomiske fremskrivninger dækker perioden 2019-21. Ved fortolkningen af dem bør der tages højde for, at en så langvarig fremskrivningsperiode er forbundet med meget stor usikkerhed. Se artiklen An assessment of Eurosystem staff macroeconomic projections i ECB Månedsoversigt for maj 2013. På adressen http://www.ecb.europa.eu/pub/projections/html/index.en.html findes de data, der ligger til grund for udvalgte tabeller og figurer, i et tilgængeligt format.

- Antagelsen om den nominelle 10-årige statsobligationsrente i euroområdet er baseret på den vægtede gennemsnitlige rente på landenes 10-årige benchmarkobligation, vægtet i forhold til årlige BNP-tal og forlænget med terminsudviklingen, som udledes af ECB's 10-årige par-rente fra rentekurven for alle obligationer i euroområdet, hvor den indledende forskel mellem de to serier er holdt konstant i fremskrivningsperioden. Spændene mellem landespecifikke statsobligationsrenter og det tilsvarende euroområdegennemsnit antages at være konstant i fremskrivningsperioden.

- Kina har annonceret en finanspolitisk stimuluspakke i år på mellem 2 og 3 pct. af BNP. Indtil videre er kun nogle af elementerne i pakken dog blevet gennemført og de nærmere detaljer offentliggjort. Disse omfatter en nedsættelse af momssatsen pr. 1. april, som forventes at få større effekt i 2. halvår 2019, og en stigning i kvoten for de lokale myndigheders låntagning fra begyndelsen af dette år, som forventes at blive kanaliseret videre til de lokale myndigheders investeringer i infrastruktur.

- Gennemsnittet mellem 1999 og 2007.

-

6 June 2019

-

21 June 2019