Resumen

Aunque el crecimiento del PIB real fue más vigoroso de lo esperado en el primer trimestre de 2019, los recientes indicadores apuntan a un debilitamiento en el segundo trimestre y a un incremento moderado durante el resto de 2019. Los indicadores de sentimiento económico siguieron empeorando en los distintos países de la zona del euro en los últimos meses, especialmente en los sectores expuestos al comercio mundial. Ello refleja la actual debilidad del comercio internacional en un entorno de incertidumbres mundiales continuadas (como las amenazas de una escalada del proteccionismo y la posibilidad de un Brexit desordenado). Estos factores afectan a las carteras de pedidos extranjeros y a las expectativas de producción en el sector manufacturero y probablemente continúen frenando la actividad en la zona del euro a corto plazo. Al mismo tiempo, en el sector servicios y en la construcción, más orientados al consumo interno, el sentimiento ha mostrado mayor solidez en los últimos meses y la situación del mercado de trabajo ha continuado mejorando. En general, siguen presentes los factores fundamentales internos que deberían sostener la expansión en la zona del euro, es decir, la orientación muy acomodaticia de la política monetaria, las subidas salarias y cierta relajación fiscal. Por otra parte, se espera que la demanda externa se recupere gradualmente en 2019 y que proporcione un impulso más intenso durante el resto del horizonte de proyección. En conjunto, el crecimiento del PIB real se reducirá desde el 1,8 % en 2018 hasta el 1,2 % en 2019 y aumentará hasta el 1,4 % en 2020 y 2021. En comparación con las proyecciones de marzo de 2019, el crecimiento del PIB real en 2019 se ha revisado ligeramente al alza, ya que el impacto alcista de un primer trimestre más vigoroso de lo previsto compensa con creces las revisiones a la baja en los trimestres siguientes, debidas principalmente a la debilidad más persistente del comercio mundial. Ello implica un menor efecto de arrastre en 2020. Asimismo, las proyecciones a medio plazo se han revisado a la baja marginalmente.

Se espera que la inflación medida por el IAPC se modere este año, pero se recupere posteriormente, situándose en el 1,6 % en 2021. El componente energético de la inflación continuará reduciéndose a corto plazo, como consecuencia de efectos de base a la baja y de unos supuestos sobre los precios del petróleo algo más bajos, y se estabilizará posteriormente. La inflación medida por el IAPC excluidos la energía y los alimentos se recuperará gradualmente, apoyada por la expansión económica prevista. Al mismo tiempo, los anteriores aumentos de los costes laborales se trasladarán a los precios y se recuperarán los márgenes. En comparación con las proyecciones de marzo de 2019, la inflación medida por el IAPC se ha revisado marginalmente al alza para 2019 debido al aumento de los precios del petróleo y levemente a la baja para 2020 debido a un perfil descendente más marcado de los supuestos relativos a los precios del petróleo. La inflación medida por el IAPC excluidos la energía y los alimentos se ha revisado ligeramente a la baja a corto plazo como reflejo de una evolución de los datos más débil de lo esperado.[1].

1 Economía real

El PIB real de la zona del euro repuntó en el primer trimestre de 2019, en parte como consecuencia de algunos factores positivos de naturaleza temporal (véase gráfico 1). El repunte del PIB real desde el 0,2 % en el cuarto trimestre de 2018 hasta el 0,4 % en el primer trimestre de 2019 se debió, en parte, a factores específicos que dieron un impulso transitorio al crecimiento. Algunos países se han visto favorecidos por un pico de demanda externa relacionado con una demanda de importaciones procedente del Reino Unido excepcionalmente vigorosa en el período previo a la fecha inicialmente prevista para el Brexit. Además, el consumo privado se recuperó con fuerza en Alemania gracias al acusado incremento de las matriculaciones de vehículos tras las alteraciones de la producción de automóviles en el segundo semestre de 2018. El consumo privado también se benefició de las medidas fiscales que entraron en vigor en el primer trimestre, que es el período en el que se espera que tengan el mayor impacto. La construcción también se vio favorecida por las suaves condiciones meteorológicas en algunos países. En Italia, el mayor crecimiento reflejó cierto repunte de la actividad manufacturera, después de una fuerte caída a finales de 2018 debido a la incertidumbre sobre la política económica.

Gráfico 1

PIB real de la zona del euro

(variaciones intertrimestrales, cifras trimestrales desestacionalizadas y ajustadas por días laborables)

Nota: Los intervalos en torno a las proyecciones centrales se basan en las diferencias entre las cifras observadas y proyecciones anteriores elaboradas durante varios años. La amplitud de estos intervalos es dos veces el valor absoluto medio de esas diferencias. El método utilizado para calcular los intervalos, que prevé una corrección para tener en cuenta acontecimientos excepcionales, se explica en la publicación titulada New procedure for constructing Eurosystem and ECB staff projection ranges (BCE, diciembre de 2009), disponible en el sitio web del BCE.

Los indicadores apuntan a un debilitamiento del crecimiento a corto plazo, tras un crecimiento relativamente vigoroso en el primer trimestre. Durante los últimos meses, el indicador de sentimiento económico que elabora la Comisión Europea continuó descendiendo de forma generalizada en todos los países de la zona del euro, aproximándose a su media a largo plazo. Este descenso obedeció fundamentalmente a un nuevo deterioro del sentimiento en el sector manufacturero, causado por una valoración más negativa de las actuales carteras de pedidos y por expectativas de producción menos optimistas. Esta evolución parece deberse a la continua debilidad del comercio internacional y a los efectos de la incertidumbre, en particular la derivada de las tensiones comerciales y el Brexit. En cambio, en el sector servicios y en la construcción, más orientados al consumo interno, el sentimiento se mantuvo prácticamente sin variación en los últimos meses y la confianza de los consumidores continuó resistiendo bastante bien. La evolución reciente de los índices de directores de compras confirma esta divergencia entre sectores: los datos del sector manufacturero han permanecido muy por debajo del umbral de 50, que marca el crecimiento nulo, mientras que los índices del sector servicios y la construcción se han situado claramente por encima de ese nivel. En general, los indicadores más recientes sugieren un debilitamiento del crecimiento en el segundo trimestre, especialmente en Alemania e Italia, en parte debido a la progresiva desaparición de los estímulos transitorios del primer trimestre.

A medio plazo, el escenario base asume una desaparición gradual de los factores adversos a escala mundial, lo que permitirá que recobren impulso los factores fundamentales que respaldan el crecimiento de la zona del euro (véase el cuadro 1). El escenario base asume una salida ordenada del Reino Unido de la UE y que el actual nivel de incertidumbre sobre el futuro del comercio internacional se normalizará gradualmente, en particular, que no se adoptarán nuevas medidas proteccionistas más allá de las ya anunciadas. La desaparición de estos factores adversos dejará paso a una serie de factores fundamentales favorables. La orientación de la política monetaria del BCE seguirá siendo muy acomodaticia y continuará transmitiéndose a la economía. El crédito al sector privado no financiero debería fortalecerse moderadamente hacia el final del horizonte temporal considerado, impulsado por los reducidos tipos de interés y las favorables condiciones de financiación bancaria tanto para los hogares como para las sociedades no financieras. Las menores necesidades de desapalancamiento en los distintos sectores contribuirán también al dinamismo del gasto privado. El crecimiento del consumo privado y de la inversión residencial debería beneficiarse también del mayor crecimiento salarial y de la riqueza neta, así como del descenso del desempleo. Se espera que la recuperación que se prevé en la demanda externa favorezca a las exportaciones de la zona del euro. Por último, la orientación de la política fiscal será moderadamente expansiva durante todo el horizonte abarcado por las proyecciones (véase la sección 3).

No obstante, la progresiva atenuación de algunos factores favorables se traducirá en un crecimiento más lento hacia el final del horizonte de proyección. Los supuestos técnicos incluyen unos tipos de interés nominales que seguirán siendo bajos, pero que aumentarán moderadamente durante el período analizado. Se prevé que la inversión empresarial se debilite considerablemente durante el horizonte considerado, como consecuencia de un período prolongado de baja confianza empresarial y del final de la vigencia de algunos incentivos fiscales. El empleo también se ralentizará a medio plazo debido a los efectos cada vez más condicionantes de la escasez de mano de obra en algunos países y al aumento de los costes salariales.

Cuadro 1

Proyecciones macroeconómicas para la zona del euro

(tasas de variación interanual)

Nota: Las cifras relativas al PIB real y sus componentes, los costes laborales unitarios, la remuneración por asalariado y la productividad del trabajo se muestran desestacionalizadas y ajustadas por días laborables.

1) Los intervalos en torno a las proyecciones se basan en las diferencias entre las cifras observadas y las proyecciones elaboradas en los últimos años. La amplitud de estos intervalos es dos veces el valor absoluto medio de esas diferencias. El método utilizado para calcular los intervalos, que prevé una corrección para tener en cuenta acontecimientos excepcionales, se explica en la publicación titulada New procedure for constructing Eurosystem and ECB staff projection ranges (BCE, diciembre de 2009), disponible en el sitio web del BCE.

2) Incluido el comercio interno de la zona del euro.

3) El subíndice se basa en estimaciones del impacto de los impuestos indirectos. Puede diferir de los datos de Eurostat, que asumen una transmisión plena e inmediata del impacto impositivo al IAPC.

4) Calculado como el saldo presupuestario ajustado de efectos transitorios del ciclo económico y de medidas temporales adoptadas por los Gobiernos.

Se espera que el crecimiento de la renta real disponible cobre impulso en 2019 y se debilite en 2020 y 2021. El fortalecimiento en 2019 obedece a un mayor crecimiento de la renta nominal disponible y a un descenso de la inflación de los precios de consumo. En 2020 y 2021, el menor crecimiento de la renta nominal y el ascenso gradual de la inflación frenarán el crecimiento de la renta real. La contribución de los salarios brutos al crecimiento de la renta nominal disponible se reducirá ligeramente en 2019 y 2020 (por la incidencia de un menor crecimiento del empleo) y se mantendrá prácticamente sin variación en 2021. Se prevé un aumento moderado de otras rentas personales durante el horizonte temporal considerado, acorde, en términos generales, con la evolución de los beneficios (medidos por el excedente bruto de explotación). La contribución de las transferencias fiscales netas volverá a terreno positivo en 2019, por primera vez desde 2010, como consecuencia de una combinación de rebajas de los impuestos directos y un aumento de las transferencias a los hogares. En 2020 y 2021, se espera que esta contribución pase a ser prácticamente neutral en un contexto de menores transferencias a los hogares y progresivo incremento de los ingresos procedentes de los impuestos directos.

El consumo privado será sólido durante el horizonte de proyección. Se estima que el consumo privado se ha acelerado en el primer trimestre de 2019, respaldado por un vigoroso crecimiento de la renta real disponible. De cara al futuro, el nivel aún relativamente favorable de confianza de los consumidores, las mejoras esperadas en las condiciones del mercado de trabajo y el aumento de la remuneración real por asalariado apuntan a un fuerte crecimiento del consumo durante los próximos trimestres, al que contribuirá el efecto positivo de la relajación presupuestaria en determinados países. Más adelante, se prevé que la desaceleración progresiva del empleo y unas transferencias fiscales más neutrales lastren el consumo privado.

El consumo privado debería beneficiarse de las favorables condiciones de financiación y del incremento de la riqueza neta. Se espera que los tipos de interés nominales aplicados por las entidades de crédito aumenten moderadamente durante el período considerado, pero permanezcan en niveles bajos. Dicho aumento tendrá un efecto limitado sobre los pagos brutos de intereses, dados los largos vencimientos de la deuda de los hogares y el porcentaje relativamente reducido de dicha deuda que está referenciado a un tipo de interés variable. Por tanto, se prevé que los pagos brutos de intereses continúen en niveles bajos y sigan respaldando el consumo privado. Al mismo tiempo, los ingresos brutos por intereses se incrementarán moderadamente, debido fundamentalmente a la acumulación continuada de activos remunerados. Además, la riqueza neta seguirá aumentando, impulsada por las considerables ganancias por valoración que continúan registrando los bienes inmuebles. Junto con los avances observados en el desapalancamiento, el aumento de la riqueza neta también debería favorecer al consumo.

Recuadro 1

Supuestos técnicos relativos a los tipos de interés, los tipos de cambio y los precios de las materias primas

En comparación con las proyecciones de marzo de 2019, los supuestos técnicos incluyen una subida de los precios del petróleo y unos tipos de interés más bajos. Los supuestos técnicos relativos a los tipos de interés y a los precios de las materias primas se basan en las expectativas de los mercados hasta el 15 de mayo de 2019, fecha límite de recepción de los datos. Los tipos de interés a corto plazo se miden por el euríbor a tres meses y las expectativas de los mercados se basan en los tipos de interés de los futuros. Según esta metodología, el nivel medio de los tipos de interés a corto plazo será del -0,3 % en 2019, el -0,3 % en 2020 y el -0,2 % en 2021. Las expectativas de los mercados sobre el rendimiento nominal de la deuda pública a diez años de la zona del euro sugieren un nivel medio del 0,8 % en 2019, del 0,9 % en 2020 y del 1,1 % en 2021[2]. En comparación con las proyecciones de marzo de 2019, las expectativas de los mercados relativas a los tipos de interés a corto plazo se han revisado a la baja en unos 10 puntos básicos en 2020 y unos 20 puntos básicos en 2021, mientras que las referidas a los rendimientos nominales de la deuda pública a diez años de la zona del euro se han revisado a la baja en unos 30 puntos básicos en 2019 y 2020 y unos 40 puntos básicos en 2021.

En cuanto a los precios de las materias primas, sobre la base de la trayectoria implícita en los mercados de futuros en las dos semanas previas al 15 de mayo de 2019, fecha límite de recepción de los datos, se considera que el precio del barril de Brent disminuirá desde 71,1 dólares estadounidenses en 2018 hasta 68,1 dólares en 2019, y que seguirá reduciéndose hasta 62,7 dólares en 2021. En comparación con las proyecciones de marzo de 2019, aunque los precios del petróleo en dólares son más elevados durante todo el período considerado, el perfil descendente es mucho más pronunciado. Se estima que los precios en dólares de las materias primas no energéticas disminuirán en 2019 y se recuperarán durante los años siguientes del horizonte de proyección.

Se considera que los tipos de cambio bilaterales permanecerán estables durante el horizonte de proyección en los niveles medios registrados en las dos semanas previas al 15 de mayo de 2019, fecha límite de recepción de los datos. Esto implica un tipo de cambio medio de 1,12 dólares por euro entre 2019 y 2021, lo que representa un descenso del 1,7 % respecto a las proyecciones de marzo de 2019. El tipo de cambio efectivo del euro (medido frente a las monedas de 38 socios comerciales) se mantiene prácticamente sin cambios respecto a las proyecciones de marzo de 2019.

Supuestos técnicos

Se espera que la expansión de la inversión residencial continúe, aunque a un ritmo más moderado. La sólida confianza en el sector de la construcción y el aumento de los visados de obra nueva apuntan a una expansión continuada de la inversión en vivienda en los próximos trimestres. No obstante, se espera que su impulso se frene, como indican encuestas recientes, que muestran un descenso del porcentaje de hogares que tienen previsto realizar reformas durante el próximo año. Esta moderación puede obedecer a las cada vez más evidentes restricciones de capacidad en la construcción y a tendencias demográficas desfavorables en algunos países.

La inversión empresarial aumentará durante el horizonte de proyección, aunque a un ritmo bastante moderado. Se estima que la inversión empresarial se ha ralentizado en el primer trimestre de 2019 y se espera que siga siendo bastante moderada durante el año, debido a los efectos de la relativa debilidad del comercio internacional y a la persistente preocupación acerca de las políticas comerciales en todo el mundo y la posibilidad de un Brexit sin acuerdo y un aterrizaje brusco de China. Sin embargo, en general se espera que determinadas variables fundamentales favorables continúen respaldando la inversión empresarial en la zona del euro. En primer lugar, la utilización de la capacidad productiva continúa por encima de su media a largo plazo y un porcentaje de empresas manufactureras superior al habitual menciona la falta de equipo como un factor limitador de la producción. En segundo lugar, las condiciones de financiación continuarán siendo favorables durante el período abarcado por las proyecciones. En tercer lugar, se prevé un incremento de los beneficios, que ampliará aún más el considerable excedente de activos líquidos que las empresas han acumulado en los últimos años. Por último, las empresas pueden invertir más para compensar las limitaciones de oferta relacionadas con el factor trabajo.

Recuadro 2

Entorno internacional

El dinamismo subyacente de la actividad mundial se moderó levemente en el primer trimestre de 2019, pese a algunas sorpresas positivas en algunas economías avanzadas principales. En Estados Unidos, el crecimiento sorprendió al alza, ya que las contribuciones positivas de la demanda exterior neta y la acumulación de existencias compensaron parcialmente el debilitamiento de la demanda interna derivado del cierre parcial de la Administración Federal. Dado que se prevé una disminución del impacto de estos factores transitorios, se proyecta que el crecimiento en Estados Unidos se desacelere a corto plazo. Similarmente, una evolución de los datos del PIB real más vigorosa de lo esperado en el Reino Unido refleja el impacto de factores transitorios que podrían estar ligados a una importante acumulación de existencias en el período previo a la fecha inicial del Brexit. La actividad en China se desaceleró gradualmente en línea con las proyecciones de marzo.

Los datos procedentes de las encuestas sugieren que el ritmo de crecimiento mundial se moderó ligeramente a comienzos de este año. El índice de directores de compras (PMI) compuesto global de producción, excluida la zona del euro, se moderó en el primer trimestre y continuó debilitándose en abril. La evolución más reciente refleja un deterioro en el sector servicios, que, no obstante, sigue manteniendo una relativa capacidad de resistencia, mientras que la actividad manufacturera mostró cierta estabilización en niveles bajos.

El crecimiento mundial se moderará este año en un contexto de factores adversos crecientes. Estos factores incluyen una actividad manufacturera y un comercio más débiles a escala mundial, en un entorno de elevada y creciente incertidumbre sobre las políticas económicas. Dicha incertidumbre ha seguido aumentando debido a la reciente escalada de las tensiones comerciales entre Estados Unidos y China y ha afectado a las condiciones financieras mundiales, especialmente en las economías emergentes. Sin embargo, el considerable estímulo fiscal procíclico en Estados Unidos, que incluye rebajas de impuestos y un aumento del gasto público, sigue prestando impulso al crecimiento mundial y de ese país este año. En China, la desaceleración de la demanda interna continuará en el primer semestre de este año, dado que se espera que las medidas de estímulo anunciadas recientemente tarden algún tiempo en materializarse[3]. Haciendo abstracción de la reciente volatilidad, se espera que la subida de los precios del petróleo sostenga en cierta medida el crecimiento en los países exportadores de petróleo y afecte a la actividad en los importadores.

A más largo plazo, se espera que el crecimiento mundial se estabilice en torno al 3,6 % a medio plazo. Esta evolución se justifica sobre la base de tres dinámicas fundamentales que están determinando la senda proyectada de crecimiento mundial. En primer lugar, el impulso cíclico en las economías avanzadas debería disminuir a medida que se agudicen las restricciones de capacidad y el apoyo de las políticas se reduzca gradualmente, en un entorno de brechas de producción positivas y bajas tasas de desempleo en las principales economías avanzadas. En Estados Unidos, el impulso procedente de las medidas de estímulo fiscal alcanzará su máximo en 2019. En segundo lugar, se espera que China continúe su transición ordenada hacia una senda de menor crecimiento, menos dependiente de la inversión y de las exportaciones. Por último, la evolución de la actividad mundial también refleja la esperada recuperación del crecimiento en varias economías emergentes principales. En general, el ritmo de expansión mundial debería mantenerse por debajo de las tasas anteriores a la crisis, en línea con las estimaciones más recientes de crecimiento potencial en los distintos países. El crecimiento mundial (excluida la zona del euro) descenderá hasta el 3,3 % este año, desde el 3,8 % registrado en 2018, y se incrementará ligeramente hasta el 3,6 % en 2020 y 2021. En comparación con las proyecciones de marzo, las cifras relativas al crecimiento mundial para este año se han revisado ligeramente a la baja.

Entorno internacional

(tasas de variación interanual)

1) Calculado como la media ponderada de las importaciones.

2) Calculada como la media ponderada de las importaciones de los socios comerciales de la zona del euro.

El comercio mundial ha seguido perdiendo impulso en un contexto de ralentización de la actividad industrial e intensificación de las tensiones comerciales, aunque se espera que se recupere durante el horizonte de proyección. A medida que los efectos de la elevada incertidumbre en relación con la política económica desaparezcan gradualmente, las importaciones mundiales crecerán en línea con la actividad mundial a medio plazo. Otros factores que explican la recuperación del comercio mundial incluyen una mejora de la demanda interna en China apoyada por las recientes medidas adoptadas, así como una mejora de la actividad de inversión mundial favorecida por la reciente relajación de las condiciones financieras, especialmente en las economías avanzadas. En general, la demanda exterior de la zona del euro, que aumentó un 3,6 % el año pasado, se desacelerará hasta el 1,7 % en 2019 y se recuperará gradualmente situándose en el 2,6 % y el 3,1 % en 2020 y 2021, respectivamente. Estas cifras se han revisado a la baja en comparación con las proyecciones de marzo de 2019, debido al debilitamiento del comercio en Asia, así como al crecimiento más lento de las importaciones en algunos socios comerciales fundamentales, incluidos los países europeos no pertenecientes a la zona del euro.

Las exportaciones a países no pertenecientes a la zona del euro crecerán tímidamente en 2019 y se recuperarán durante el resto del período considerado en consonancia con la demanda externa. Tras las débiles tasas de crecimiento y las pérdidas de cuota de mercado registradas en los tres primeros trimestres de 2018, el crecimiento de las exportaciones a países no pertenecientes a la zona del euro sorprendió positivamente en el último trimestre del año con una tasa superior a la de la demanda externa. Dado que la fortaleza de las exportaciones en el cuarto trimestre del año pasado es atribuible en cierta medida a factores idiosincrásicos, y que los indicadores a corto plazo continúan siendo moderados, se prevé que las exportaciones a países no pertenecientes a la zona del euro se debiliten y crezcan a un ritmo inferior al de la demanda externa en el primer semestre de 2019, en un entorno internacional adverso con persistentes incertidumbres a escala mundial. Posteriormente, a medio plazo, dichas exportaciones se recuperarán y crecerán en consonancia con la demanda externa. Aunque ciertas ganancias de competitividad vía precios podrían propiciar mayores aumentos de la cuota de mercado de las exportaciones, estas quedarán contrarrestadas por los efectos de la incertidumbre en torno al comercio, ya que en la composición de las exportaciones de la zona del euro tienen un peso considerable los productos relacionados con la inversión, especialmente sensibles a los efectos adversos de la incertidumbre relacionada con las políticas comerciales. Por su parte, el crecimiento de las importaciones de países no pertenecientes a la zona del euro también se desacelerará a corto plazo, debido tanto a la propia evolución de las exportaciones como a la debilidad de la dinámica de la inversión y la actividad en algunos países de la zona del euro. A más largo plazo, las importaciones de países no pertenecientes a la zona del euro crecerán en línea con la demanda total (demanda interna más exportaciones). En términos generales, se prevé que la contribución de la demanda exterior neta al crecimiento del PIB real se torne negativa durante el resto de 2019 y sea neutral a partir de 2020.

El crecimiento del empleo será débil a medio plazo, debido en parte a factores transitorios, pero también más adelante en el horizonte de proyección, cuando comiencen a manifestarse limitaciones relacionadas con la escasez de mano de obra. Se proyecta que el crecimiento del empleo se desacelere en 2019 y se recupere tímidamente en 2020. Tal desaceleración en 2019 obedece principalmente a una respuesta retardada a la debilidad de la actividad en algunos países. En 2020, el crecimiento del empleo se recuperará ligeramente, apoyado por una mejora de la actividad, y, en 2021, volverá a reducirse, limitado por la escasez de mano de obra y por la proyectada moderación de la demanda de empleo, en línea con la desaceleración de la actividad.

El aumento de la población activa se moderará durante el horizonte de las proyecciones. La población activa seguirá creciendo debido a la proyectada inmigración neta de trabajadores, a la esperada integración de los refugiados y al incremento continuado de las tasas de participación. Sin embargo, el impacto de estos factores desaparecerá durante el período considerado, por lo que se intensificará el efecto negativo del envejecimiento de la población sobre el crecimiento de la población activa, debido a que las cohortes de más edad que dejarán de formar parte de la población activa superarán en número a las cohortes más jóvenes que pasarán a integrarla.

Se espera que la tasa de desempleo se reduzca hasta el 7,3 % en 2021. La tasa de desempleo descendió hasta el 7,8 % en el primer trimestre de 2019, el nivel más bajo observado desde el tercer trimestre de 2008. De cara al futuro, se proyecta que la tasa de desempleo se mantenga prácticamente en su nivel actual durante 2019 y se reduzca más adelante. El número de personas desempleadas descenderá en torno a 0,8 millones hasta situarse en 12,9 millones antes del final del período considerado, aunque seguirá en niveles ligeramente superiores a su mínimo anterior a la crisis (12,2 millones). Si bien se espera que la correspondiente reducción del desempleo sea generalizada en los distintos países, las tasas de desempleo diferirán sustancialmente entre ellos.

La productividad del trabajo se recuperará a lo largo del horizonte de proyección. Tras cobrar un fuerte impulso en 2017, la productividad del trabajo por persona ocupada se desaceleró en 2018, debido al inesperado debilitamiento de la actividad. En los últimos meses de 2019 se espera una aceleración moderada del crecimiento de la productividad en tasa intertrimestral, a medida que la actividad recupere impulso. A medio plazo, el crecimiento de la productividad del trabajo debería mantenerse ligeramente por debajo de su tasa media anterior a la crisis (1,0 %[4]).

En comparación con las proyecciones de marzo de 2019, el crecimiento del PIB real se ha revisado al alza en 2019 y a la baja en 2020 y 2021. La sorpresa al alza del crecimiento en el primer trimestre de 2019 compensa con creces las revisiones a la baja para el resto del año. Estas son debidas a: a) la desaparición de los factores transitorios que impulsaron el crecimiento en el primer trimestre; b) el debilitamiento de la confianza y las revisiones a la baja de la demanda externa como reflejo en gran medida de un entorno de incertidumbre más prolongada sobre la política económica a escala mundial (por ejemplo, el Brexit o tensiones comerciales); y c) la persistente incertidumbre sobre la política económica en Italia. Estas revisiones a la baja de las perspectivas a corto plazo implican un efecto de arrastre más débil en 2020. Las perspectivas a medio plazo se han revisado a la baja solo ligeramente.

2 Precios y costes

La inflación medida por el IAPC se situará, en promedio, en el 1,3 % en 2019 y aumentará hasta el 1,6 % en 2021 (véase el gráfico 2). El descenso de la inflación general en 2019 se debe principalmente a una disminución significativa de la contribución del componente energético de la inflación medida por el IAPC como consecuencia de efectos de base a la baja y de la ligera caída de los precios del petróleo en euros. En 2020 y 2021, se espera que los precios del componente energético del IAPC aumenten a tasas moderadas, reflejando en parte el perfil ligeramente descendente de la curva de los futuros del petróleo. Tras una desaceleración a corto plazo derivada de la moderación del ritmo de crecimiento de los precios de las materias primas alimentarias, se prevé que la inflación de los alimentos medida por el IAPC fluctúe en torno al 2 % La inflación medida por el IAPC excluidos la energía y los alimentos seguirá una senda gradualmente ascendente a partir de finales de este año y se situará en el 1,6 % en 2021. El repunte de la inflación medida por el IAPC excluidos la energía y los alimentos se verá respaldado por una recuperación económica más gradual pero continuada. Asimismo, las tensiones en los mercados de trabajo continuarán apoyando el crecimiento de los salarios, si bien se espera que los beneficios unitarios se recuperen a medida que la actividad económica recobre el ritmo y los anteriores aumentos de los costes laborales se transmitan a los precios. Como resultado, se incrementarán las presiones de costes de origen interno. También se espera que la subida de los precios de las materias primas no energéticas sostenga la inflación medida por el IAPC excluida la energía y los alimentos.

Gráfico 2

Inflación medida por el IAPC de la zona del euro

(tasas de variación interanual)

Nota: Los intervalos en torno a las proyecciones centrales se basan en las diferencias entre las cifras observadas y proyecciones anteriores elaboradas durante varios años. La amplitud de estos intervalos es dos veces el valor absoluto medio de esas diferencias. El método utilizado para calcular los intervalos, que prevé una corrección para tener en cuenta acontecimientos excepcionales, se explica en la publicación titulada New procedure for constructing Eurosystem and ECB staff projection ranges (BCE, diciembre de 2009), disponible en el sitio web del BCE.

El crecimiento de la remuneración por asalariado experimentará un incremento desde el 2,2 % en 2018 hasta el 2,5 % en 2021, en un contexto de aumento de las tensiones en los mercados de trabajo. Al mismo tiempo, tras el pico registrado en 2018 en el contexto de la desaceleración cíclica de la productividad y de factores excepcionales que afectaron a la remuneración por asalariado, se espera que el incremento de los costes laborales unitarios se modere ligeramente durante el período analizado a medida que la productividad siga fortaleciéndose, pero que se sitúe en niveles superiores a los observados en los últimos años. El principal factor determinante del crecimiento de los salarios es el incremento previsto de las tensiones en los mercados de trabajo en algunas partes de la zona del euro. Además del dinamismo cíclico, también cabe esperar que la recuperación de la inflación general en los dos últimos años contribuya a una recuperación del crecimiento de los salarios nominales en los países de la zona del euro en los que los procesos de formación de los salarios incluyen elementos retrospectivos. Algunos países han introducido aumentos del salario mínimo que podrían transmitirse a la distribución salarial.

Se espera que los márgenes evolucionen más favorablemente durante el horizonte de proyección que en 2018. Los márgenes se han comprimido durante los últimos trimestres debido al acusado incremento de los costes laborales unitarios y a anteriores aumentos de los precios del petróleo que han lastrado la relación real de intercambio. Estos factores a la baja deberían atenuarse a medida que la actividad económica recupere ritmo y la relación real de intercambio mejore (véase el recuadro 3).

Las presiones inflacionistas de origen externo disminuirán en 2019 y aumentarán moderadamente durante el resto del horizonte de proyección. Se prevé que la tasa de crecimiento interanual del deflactor de las importaciones disminuya en 2019, en comparación con 2018, y que a partir de entonces aumente ligeramente. Este perfil está determinado en gran medida por los movimientos de los precios del petróleo, que impulsaron al alza los precios de las importaciones en 2018 y que frenarán su evolución en 2019. Al mismo tiempo, el aumento de los precios de las materias primas no energéticas y las presiones subyacentes sobre los precios a escala mundial deberían contribuir, aunque de forma más moderada, a la inflación de los precios de las importaciones.

En comparación con las proyecciones de marzo de 2019, la inflación medida por el IAPC se ha revisado al alza en 2019 y a la baja en 2020. Estas revisiones se deben en gran medida al componente energético, que se ha corregido notablemente al alza para 2019, debido a una subida más vigorosa de los precios del petróleo, y a la baja para 2020, debido a un perfil descendente más marcado de la curva de futuros del petróleo. Asimismo, la inflación medida por el IAPC excluidos la energía y los alimentos se ha revisado marginalmente a la baja a corto plazo, como reflejo principalmente de una evolución de los datos más débil de lo esperado.

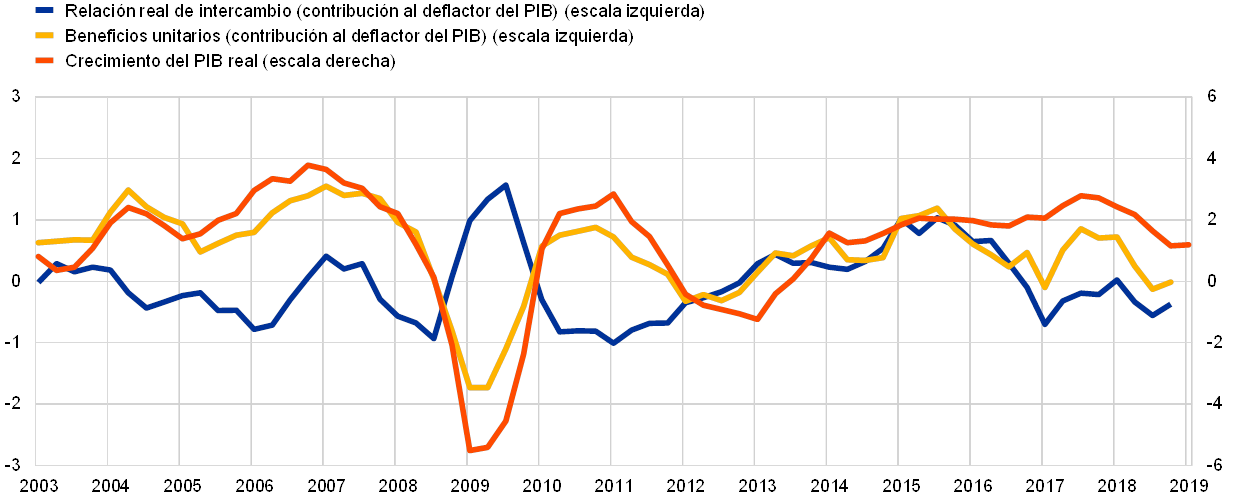

Recuadro 3

El papel de los beneficios en las presiones inflacionistas internas

Los beneficios pueden ser un factor importante en la evolución de la inflación y en el grado en que las presiones salariales se transmiten a los precios. El deflactor del PIB, que es una medida de las presiones inflacionistas internas, puede descomponerse en contribuciones de costes laborales, beneficios e impuestos (véase el gráfico A). La mayor contribución de los beneficios unitarios (excedente bruto de explotación dividido por el PIB real) explica gran parte del incremento de la medida de la inflación representada por el deflactor del PIB entre 2016 y 2017, mientras que su menor contribución en 2018 explica por qué las presiones inflacionistas internas se han traducido en movimientos esencialmente laterales pese a la considerable aceleración de los salarios y de los costes laborales unitarios. Ello indica que los beneficios unitarios desempeñan un papel amortiguador.

Gráfico A

Descomposición del deflactor del PIB

(tasas de variación interanual y contribuciones en puntos porcentuales)

Fuentes: Eurostat y cálculos del BCE.

La evolución de los beneficios unitarios está estrechamente ligada a movimientos cíclicos de la actividad económica y, en ocasiones, también se ve afectada significativamente por la relación real de intercambio. Durante la desaceleración económica de 2018 los beneficios se contrajeron, ya que debieron compensar el aumento de los costes laborales unitarios, relacionado en parte con la desaceleración de la actividad y la evolución de la productividad. Por otra parte, también es probable que la subida de los precios del petróleo y su reflejo en la relación real de intercambio ejercieran cierta influencia a la baja sobre los beneficios ese año, si las empresas ajustaron al alza sus precios de venta en una medida inferior al aumento del coste de sus consumos intermedios (véase el gráfico B). Un efecto favorable de signo contrario de la relación real de intercambio se observó en 2014 y 2015, cuando los precios del petróleo cayeron drásticamente y tales caídas se transmitieron solo parcialmente a la evolución de los precios. Las perspectivas presentadas en las proyecciones de junio indican un retorno a tasas de crecimiento del PIB real y de la productividad más elevadas, mientras que los supuestos relativos a los precios del petróleo son coherentes con un menor impacto de las anteriores tasas de crecimiento negativas sobre la relación real de intercambio. En conjunto, estos factores apoyan un aumento de la contribución de los beneficios unitarios a la inflación medida por el deflactor del PIB durante el horizonte de proyección. Asimismo, en este entorno, los anteriores aumentos de los salarios y de los costes laborales podrían transmitirse más visiblemente a los precios.

Gráfico B

Determinantes de los beneficios unitarios

(tasas de variación interanual y contribuciones en puntos porcentuales)

Fuentes: Eurostat y cálculos del BCE.

3 Perspectivas de las finanzas públicas

Se espera que la orientación de la política fiscal agregada de la zona del euro sea ligeramente expansiva durante el horizonte de proyección. Esta orientación se mide como la variación del saldo primario ajustado de ciclo, excluidas las ayudas públicas al sector financiero. Tras una orientación neutral en 2018, se espera que la política fiscal sea moderadamente expansiva en 2019, debido principalmente a rebajas de los impuestos directos así como al aumento del gasto público en algunos países. En 2020, la relajación adicional esperada de la orientación de la política fiscal será atribuible principalmente a las nuevas rebajas de los impuestos directos y de las cotizaciones sociales, así como al aumento de las transferencias. En 2021, una ligera relajación adicional estará relacionada fundamentalmente con el crecimiento del gasto y las rebajas de los impuestos directos en algunos países.

El saldo presupuestario de la zona del euro se deteriorará en 2019 y se mantendrá prácticamente sin variación en los años siguientes, mientras que la ratio de deuda continuará en una senda descendente. El aumento del déficit público se debe a un deterioro del saldo primario ajustado de ciclo atribuible a la esperada orientación expansiva de la política fiscal. Dicho aumento se verá parcialmente compensado por un ligero descenso de los pagos por intereses, como resultado de la sustitución de deuda antigua de elevado coste por deuda nueva a tipos de interés más bajos. La senda descendente de la ratio de deuda pública en relación con el PIB estará respaldada por un diferencial entre tipos de interés y crecimiento cada vez más favorable y por unos saldos primarios sostenidamente positivos, que, sin embargo, se reducirán con el tiempo.

Las perspectivas de déficit de la zona del euro han mejorado marginalmente en comparación con las proyecciones de marzo de 2019. Los déficits presupuestarios ligeramente más bajos reflejan una orientación de la política fiscal algo menos expansiva en comparación con las proyecciones de marzo de 2019, que, sin embargo, no altera el cuadro general de una orientación moderadamente expansiva. Las proyecciones de la ratio de deuda se mantienen prácticamente sin variación ya que la revisión del déficit ha sido solo marginal.

Recuadro 4

Análisis de sensibilidad

Las proyecciones se basan en gran medida en supuestos técnicos referidos a la evolución de determinadas variables fundamentales. Dado que algunas de esas variables pueden tener un impacto considerable en las proyecciones para la zona del euro, examinar la sensibilidad de estas respecto a trayectorias alternativas de tales supuestos puede contribuir al análisis de los riesgos inherentes a las proyecciones. En este recuadro se examina la incertidumbre en torno a algunos supuestos fundamentales y la sensibilidad de las proyecciones en relación con esas variables.

1) Trayectorias alternativas de los precios del petróleo

Este análisis de sensibilidad trata de evaluar las implicaciones de las trayectorias alternativas de los precios del petróleo. Los supuestos técnicos relativos a la evolución de los precios del petróleo considerados en el escenario de referencia, y basados en los mercados de futuros del petróleo, prevén un perfil descendente de dichos precios, situándose el barril de Brent en torno a 62 dólares estadounidenses a finales de 2021. Se han analizado dos trayectorias alternativas de los precios del petróleo. La primera se basa en el percentil 25 de la distribución obtenida a partir de las densidades implícitas en las opciones sobre el precio del petróleo a 15 de mayo de 2019. Esta trayectoria implica un descenso gradual del precio del petróleo hasta 47 dólares por barril en 2021, que es un 25% inferior al considerado en el escenario de referencia para ese año. Utilizando la media de los resultados de varios modelos macroeconómicos elaborados por expertos, esta trayectoria tendría un pequeño impacto al alza sobre el crecimiento del PIB real (en torno a 0,1 puntos porcentuales en 2020 y 2021), mientras que la inflación medida por el IAPC sería 0,1, 0,6 y 0,4 puntos porcentuales más baja en 2019, 2020 y 2021, respectivamente. La segunda trayectoria se basa en el percentil 75 de la misma distribución e implica una subida del precio del petróleo hasta aproximadamente 78 dólares por barril en 2021, que es un 24,5 % superior a la considerada en el escenario de referencia para ese año. Esta trayectoria supondría un aumento más rápido de la inflación medida por el IAPC, que sería 0,1, 0,5 y 0,3 puntos porcentuales más elevada en 2019, 2020 y 2021, respectivamente, mientras que el crecimiento del PIB real sería ligeramente menor (0,1 puntos porcentuales en 2020 y 2021).

2) Una trayectoria alternativa del tipo de cambio

Este análisis de sensibilidad investiga los efectos de una apreciación del tipo de cambio del euro. Este escenario es compatible con la distribución obtenida a partir de las densidades neutrales al riesgo implícitas en las opciones sobre el tipo de cambio entre el dólar estadounidense y el euro a 15 de mayo de 2019, que está claramente sesgada hacia una apreciación del euro. El percentil 75 de la distribución implica una apreciación del euro frente al dólar hasta un tipo de cambio de 1,27 dólares por euro en 2021, que es un 13,5 % superior al contemplado en el escenario de referencia para ese año. El supuesto relativo al tipo de cambio efectivo nominal del euro refleja regularidades históricas, según las cuales las fluctuaciones del tipo de cambio entre el dólar y el euro se deben a variaciones del tipo de cambio efectivo con una elasticidad de poco más de 0,5. En este escenario, la media de los resultados de varios modelos macroeconómicos elaborados por expertos apunta a que tanto el crecimiento del PIB real como la inflación medida por el IAPC serían 0,5 y 0,4 puntos porcentuales más bajos en 2020 y 2021, respectivamente.

Recuadro 5

Previsiones de otras instituciones

Diversas instituciones, tanto organizaciones internacionales como organismos privados, han publicado previsiones para la zona del euro. Sin embargo, estas previsiones no son estrictamente comparables entre sí ni con las proyecciones macroeconómicas de los expertos del BCE o del Eurosistema, ya que las fechas de cierre de los datos utilizados en cada una de ellas no coinciden. Por otro lado, difieren en cuanto a los métodos empleados (no especificados en detalle) para elaborar los supuestos relativos a las variables fiscales y financieras y al entorno exterior, incluidos los precios del petróleo y de otras materias primas. Por último, existen diferencias en cuanto al método de ajuste por días laborables en las distintas previsiones (véase el cuadro que figura a continuación).

Como se indica en el cuadro, la mayor parte de las previsiones de otras instituciones actualmente disponibles sobre el crecimiento del PIB real y la inflación medida por el IAPC se sitúan dentro de los intervalos de las proyecciones elaboradas por los expertos del Eurosistema (que figuran entre corchetes).

Comparación entre previsiones recientes de crecimiento del PIB real y de la inflación medida por el IAPC de la zona del euro

(tasas de variación interanual)

Fuentes: OECD Economic Outlook, mayo de 2019; Barómetro de la zona del euro de MJEconomics, encuesta de mayo de 2019 para 2019 y 2020 y encuesta de abril de 2019 para 2021; Consensus Economics Forecasts, encuesta de mayo de 2019 para 2019 y 2020 y encuesta de abril de 2019 para 2021; Previsiones económicas europeas de primavera de 2019 de la Comisión Europea; Encuesta del BCE a expertos en previsión económica, segundo trimestre de 2019; Perspectivas de la Economía Mundial del FMI, abril de 2019.

Notas: Las tasas de crecimiento anual que aparecen en las proyecciones macroeconómicas elaboradas por los expertos del BCE y del Eurosistema y en las previsiones de la OCDE están ajustadas por días laborables, mientras que las tasas de crecimiento anuales que aparecen en las previsiones de la Comisión Europea y el FMI no lo están. Las demás previsiones no especifican si los datos están ajustados por días laborables.

© Banco Central Europeo 2019

Dirección postal 60640 Frankfurt am Main, Alemania

Teléfono +49 69 1344 0

Sitio web www.ecb.europa.eu

Todos los derechos reservados. Se permite la reproducción para fines docentes o sin ánimo de lucro, siempre que se cite la fuente.

En el glosario del BCE (disponible solo en inglés) puede consultarse la terminología específica utilizada.

HTML ISSN 2529-4695, QB-CF-19-001-ES-Q

- La fecha límite de recepción de los datos para los supuestos técnicos, como los relativos a los precios del petróleo y los tipos de cambio, fue el 15 de mayo de 2019 (véase el recuadro 1). La fecha límite para incluir otra información en este ejercicio fue el 22 de mayo de 2019. El presente ejercicio de proyección macroeconómica abarca el período comprendido entre 2019 y 2021. Las proyecciones para un horizonte temporal tan largo están sujetas a un grado de incertidumbre muy elevado, lo que debe tenerse en cuenta al interpretarlas. Véase el artículo titulado «Evaluación de las proyecciones macroeconómicas de los expertos del Eurosistema» publicado en el Boletín Mensual del BCE de mayo de 2013. La versión electrónica de los cuadros y gráficos aquí presentados puede consultarse en la dirección http://www.ecb.europa.eu/pub/projections/html/index.en.html.

- El supuesto relativo al rendimiento nominal de la deuda pública a diez años de la zona del euro se basa en la media de los rendimientos de los bonos de referencia a diez años de los países, ponderada por las cifras del PIB anual y ampliada por la trayectoria futura derivada del rendimiento a diez años de todos los bonos a la par de la zona del euro estimado por el BCE, manteniendo constante la discrepancia inicial entre las dos series durante el horizonte de proyección. Los diferenciales entre los rendimientos de la deuda pública de cada país y la media de la zona del euro se consideran constantes durante el período analizado.

- China anunció un paquete de estímulo fiscal de en torno al 2-3 % del PIB para este año. Sin embargo, hasta la fecha, solo se han aplicado y anunciado en detalle algunos elementos de dicho paquete, como la reducción del tipo del IVA, efectiva desde el 1 de abril, que se espera que tenga un efecto mayor en el segundo semestre de este año, y el aumento de la cuota de endeudamiento de las administraciones locales desde comienzos año, que se espera que sea canalizado hacia gasto en infraestructuras.

- La media entre 1999 y 2007.

- 6 June 2019

- 21 June 2019