Η ελληνική έκδοση της Έκθεσης για τη Σύγκλιση δεν περιλαμβάνει όλα τα κεφάλαια. Το πλήρες κείμενο της έκθεσης είναι διαθέσιμο στα αγγλικά στον δικτυακό τόπο της ΕΚΤ.

1 Εισαγωγή

Από την 1η Ιανουαρίου 1999 μέχρι σήμερα, 19 κράτη-μέλη της ΕΕ έχουν υιοθετήσει το ευρώ. Η παρούσα έκθεση εξετάζει επτά από τις οκτώ χώρες της ΕΕ που δεν έχουν ακόμη υιοθετήσει το ενιαίο νόμισμα. Μία από τις οκτώ χώρες, η Δανία, γνωστοποίησε το 1992 στο Συμβούλιο της Ευρωπαϊκής Ένωσης (Συμβούλιο ΕΕ) την πρόθεσή της να μη συμμετάσχει στο Τρίτο Στάδιο της Οικονομικής και Νομισματικής Ένωσης (ΟΝΕ).[1] Ως εκ τούτου, δεν απαιτείται να καταρτιστεί έκθεση σύγκλισης για τη Δανία παρά μόνο εάν εκείνη το ζητήσει. Καθώς δεν υπάρχει σχετικό αίτημα, η παρούσα έκθεση εξετάζει τις εξής χώρες: τη Βουλγαρία, την Τσεχία, την Κροατία, την Ουγγαρία, την Πολωνία, τη Ρουμανία και τη Σουηδία. Και οι επτά χώρες δεσμεύονται από τη Συνθήκη για τη Λειτουργία της Ευρωπαϊκής Ένωσης (εφεξής “Συνθήκη”) να υιοθετήσουν το ευρώ και αυτό σημαίνει ότι πρέπει να επιδιώξουν να εκπληρώσουν τα κριτήρια σύγκλισης.[2]

Με την κατάρτιση της παρούσας έκθεσης, η ΕΚΤ εκπληρώνει την υποχρέωσή της σύμφωνα με το άρθρο 140 της Συνθήκης. Το άρθρο 140 αναφέρει ότι η ΕΚΤ και η Ευρωπαϊκή Επιτροπή οφείλουν, τουλάχιστον μία φορά κάθε δύο έτη ή όποτε το ζητήσει κράτος-μέλος με παρέκκλιση, να υποβάλλουν έκθεση στο Συμβούλιο της ΕΕ “για την πρόοδο που έχουν επιτελέσει τα κράτη-μέλη για τα οποία ισχύει παρέκκλιση στην εκπλήρωση των υποχρεώσεών τους για την επίτευξη της οικονομικής και νομισματικής ένωσης”. Οι επτά χώρες που εξετάζονται στην παρούσα έκθεση αξιολογήθηκαν στο πλαίσιο της τακτικής ανά διετία εξέτασης. Η Ευρωπαϊκή Επιτροπή επίσης κατήρτισε έκθεση και οι δύο εκθέσεις υποβάλλονται στο Συμβούλιο της ΕΕ παράλληλα.

Στην παρούσα έκθεση, η ΕΚΤ χρησιμοποιεί το πλαίσιο που εφαρμόστηκε στις προηγούμενες Εκθέσεις για τη Σύγκλιση. Εξετάζει, για τις εν λόγω επτά χώρες, κατά πόσον έχει επιτευχθεί υψηλός βαθμός διατηρήσιμης οικονομικής σύγκλισης, αν η εθνική νομοθεσία είναι συμβατή προς τις Συνθήκες και το Καταστατικό του Ευρωπαϊκού Συστήματος Κεντρικών Τραπεζών και της Ευρωπαϊκής Κεντρικής Τράπεζας (“Καταστατικό του ΕΣΚΤ”) και αν πληρούνται οι απαιτήσεις ως προς το καταστατικό των εθνικών κεντρικών τους τραπεζών τους (ΕθνΚΤ) ώστε να καταστούν αναπόσπαστο μέρος του Ευρωσυστήματος.

Η παρούσα έκθεση περιλαμβάνει πιο λεπτομερή αξιολόγηση της Κροατίας σε σχέση με τις άλλες εξεταζόμενες χώρες. Και αυτό διότι οι κροατικές αρχές έχουν επανειλημμένως ανακοινώσει την πρόθεσή τους να υιοθετήσουν το ευρώ την 1η Ιανουαρίου 2023.

Η εξέταση της διαδικασίας οικονομικής σύγκλισης εξαρτάται σε μεγάλο βαθμό από την ποιότητα και την ακεραιότητα των συναφών στατιστικών στοιχείων. Η κατάρτιση και υποβολή των στατιστικών στοιχείων, ιδίως αυτών που αφορούν τα δημόσια οικονομικά, δεν πρέπει να επηρεάζονται από πολιτικές σκοπιμότητες ή παρεμβάσεις. Τα κράτη-μέλη της ΕΕ καλούνται να θεωρούν την ποιότητα και την ακεραιότητα των στατιστικών στοιχείων τους θέμα υψηλής προτεραιότητας, να διασφαλίζουν ότι η κατάρτιση αυτών των στοιχείων υπόκειται σε ένα επαρκές σύστημα ελέγχων και ισορροπιών (checks and balances) και να εφαρμόζουν ελάχιστα πρότυπα στον τομέα της στατιστικής. Αυτά τα πρότυπα είναι άκρως σημαντικά για την ενίσχυση της ανεξαρτησίας, της ακεραιότητας και της λογοδοσίας των εθνικών στατιστικών αρχών, καθώς και για τη στήριξη της εμπιστοσύνης στην ποιότητα των δημοσιονομικών στατιστικών δεδομένων (βλ. Κεφάλαιο 6 – δεν διατίθεται στην ελληνική έκδοση).

Από τις 4 Νοεμβρίου 2014 και εξής,[3] κάθε χώρα της οποίας αίρεται η παρέκκλιση υποχρεούται να ενταχθεί στον Ενιαίο Εποπτικό Μηχανισμό (ΕΕΜ), το αργότερο έως την ημερομηνία υιοθέτησης του ευρώ. Από την ένταξή της αυτή, όλα τα δικαιώματα και οι υποχρεώσεις που σχετίζονται με τον ΕΕΜ ισχύουν για την εν λόγω χώρα. Ως εκ τούτου είναι εξαιρετικά σημαντικό να έχουν γίνει οι αναγκαίες προετοιμασίες. Ειδικότερα, το τραπεζικό σύστημα κάθε κράτους-μέλους που εντάσσεται στη ζώνη του ευρώ και, κατά συνέπεια, στον ΕΕΜ υπόκειται σε συνολική αξιολόγηση.[4] Στις 10 Ιουλίου 2020 η ΕΚΤ ανακοίνωσε ότι υιοθέτησε τις αποφάσεις να καθιερώσει στενή συνεργασία με την Българска народна банка (Εθνική Τράπεζα της Βουλγαρίας) και τη Hrvatska narodna banka, μετά την εκπλήρωση των απαραίτητων εποπτικών και νομοθετικών προϋποθέσεων.[5] Με τη θέση σε ισχύ των πλαισίων στενής συνεργασίας την 1η Οκτωβρίου 2020, η ΕΚΤ ανέλαβε την ευθύνη για (α) την άμεση εποπτεία των σημαντικών ιδρυμάτων στις δύο χώρες, (β) τις κοινές διαδικασίες για όλα τα εποπτευόμενα ιδρύματα και (γ) την επίβλεψη των λιγότερο σημαντικών ιδρυμάτων στις δύο χώρες, τα οποία εξακολουθούν να εποπτεύονται από τις αντίστοιχες εθνικές αρχές εποπτείας. Η Τραπεζική Εποπτεία της ΕΚΤ, η Εθνική Τράπεζα της Βουλγαρίας και η Hrvatska narodna banka έχουν αναπτύξει στενή συνεργασία προκειμένου να διασφαλίσουν την ομαλή ένταξη των αρμόδιων εθνικών αρχών στον ΕΕΜ.[6]

Στην παρούσα έκθεση η διάταξη της ύλης έχει ως εξής: Το Κεφάλαιο 2 περιγράφει το πλαίσιο που χρησιμοποιείται για την εξέταση της οικονομικής και νομικής σύγκλισης. Το Κεφάλαιο 3 παρέχει μια οριζόντια επισκόπηση των βασικών πτυχών της οικονομικής σύγκλισης. Το Κεφάλαιο 4 περιέχει τις περιλήψεις κατά χώρα, οι οποίες παρουσιάζουν τα κυριότερα πορίσματα από την εξέταση της οικονομικής και νομικής σύγκλισης. Το Κεφάλαιο 5 εξετάζει λεπτομερέστερα την κατάσταση της οικονομικής σύγκλισης σε καθένα από τα εξεταζόμενα επτά κράτη- μέλη. Το Κεφάλαιο 6 παρέχει μια γενική επισκόπηση των δεικτών σύγκλισης και της στατιστικής μεθοδολογίας που χρησιμοποιήθηκε για την κατάρτισή τους. Τέλος, το Κεφάλαιο 7 εξετάζει τη συμβατότητα της εθνικής νομοθεσίας καθενός από τα εξεταζόμενα κράτη-μέλη, συμπεριλαμβανομένου του καταστατικού της εθνικής κεντρικής του τράπεζας, προς τα άρθρα 130 και 131 της Συνθήκης.

2 Πλαίσιο ανάλυσης

2.1 Οικονομική σύγκλιση

Για να εξετάσει την οικονομική σύγκλιση των κρατών-μελών της ΕΕ που επιθυμούν να υιοθετήσουν το ευρώ η ΕΚΤ χρησιμοποιεί ένα ενιαίο πλαίσιο ανάλυσης. Το κοινό αυτό πλαίσιο, το οποίο έχει εφαρμοστεί με συνέπεια σε όλες τις Εκθέσεις Σύγκλισης του Ευρωπαϊκού Νομισματικού Ιδρύματος (ΕΝΙ) και της ΕΚΤ, βασίζεται, πρώτον, στις διατάξεις της Συνθήκης και στην εφαρμογή τους εκ μέρους της ΕΚΤ όσον αφορά την εξέλιξη των τιμών, τα δημοσιονομικά αποτελέσματα και τους λόγους του χρέους, τις συναλλαγματικές ισοτιμίες και τα μακροπρόθεσμα επιτόκια, καθώς και άλλους παράγοντες που είναι συναφείς με την οικονομική ολοκλήρωση και σύγκλιση. Δεύτερον, βασίζεται σε μια σειρά από πρόσθετους οικονομικούς δείκτες που παρέχουν πληροφορίες για τις παρελθούσες ή τις μελλοντικές εξελίξεις και θεωρούνται χρήσιμοι για τη λεπτομερέστερη εξέταση της διατηρησιμότητας της σύγκλισης. Ορισμένα στοιχεία του πλαισίου αυτού υπέστησαν βελτιώσεις με την πάροδο του χρόνου. Η εξέταση των κρατών-μελών με βάση όλους αυτούς τους παράγοντες παρέχει επίσης σημαντικές πληροφορίες που διασφαλίζουν ότι η ενσωμάτωσή τους στη ζώνη του ευρώ θα γίνει χωρίς ιδιαίτερα προβλήματα. Τα Πλαίσια 1 έως 5 υπενθυμίζουν εν συντομία τις νομικές διατάξεις και παραθέτουν μεθοδολογικές λεπτομέρειες όσον αφορά την εφαρμογή αυτών των διατάξεων από την ΕΚΤ.

Για λόγους συνέχειας και ίσης μεταχείρισης, η παρούσα έκθεση ακολουθεί τις αρχές που διατυπώθηκαν στις προηγούμενες εκθέσεις της ΕΚΤ (και, παλαιότερα, του ΕΝΙ). Ειδικότερα, η ΕΚΤ χρησιμοποιεί μια σειρά από κατευθυντήριες αρχές κατά την εφαρμογή των κριτηρίων σύγκλισης. Πρώτον, τα επιμέρους κριτήρια ερμηνεύονται συσταλτικά και εφαρμόζονται αυστηρά. Το σκεπτικό αυτής της αρχής είναι ότι τα κριτήρια αποσκοπούν κυρίως στο να εξασφαλίσουν ότι στη ζώνη του ευρώ θα μπορούν να συμμετέχουν μόνο όσα κράτη-μέλη έχουν οικονομικές συνθήκες που συντελούν στη διατήρηση της σταθερότητας των τιμών και στη συνοχή της ζώνης του ευρώ. Δεύτερον, τα κριτήρια σύγκλισης αποτελούν μια συνεκτική και ολοκληρωμένη δέσμη και πρέπει να πληρούνται όλα ανεξαιρέτως. Η Συνθήκη παραθέτει τα κριτήρια ως ισότιμα και δεν τα ιεραρχεί. Τρίτον, τα κριτήρια σύγκλισης πρέπει να πληρούνται σύμφωνα με πραγματικά στοιχεία. Τέταρτον, η εφαρμογή των κριτηρίων σύγκλισης πρέπει να είναι ομοιόμορφη, διαφανής και απλή. Επιπλέον, κατά την εξέταση της συμμόρφωσης προς τα κριτήρια σύγκλισης, βασικός παράγοντας είναι η διατηρησιμότητα, καθώς η σύγκλιση πρέπει να έχει διάρκεια και να μην είναι βραχύβια. Για τον λόγο αυτό, στις αξιολογήσεις κατά χώρα αναλύεται και η διατηρησιμότητα της σύγκλισης.

Σύμφωνα με τα παραπάνω, οι οικονομικές εξελίξεις των χωρών εξετάζονται βάσει αναδρομικών στοιχείων που καλύπτουν κατ’ αρχήν την τελευταία δεκαετία. Αυτό βοηθά να διαπιστωθεί ακριβέστερα κατά πόσον η πρόοδος που έχει επιτευχθεί είναι αποτέλεσμα πραγματικών διαρθρωτικών προσαρμογών και, κατ' επέκταση, να αξιολογηθεί καλύτερα η διατηρησιμότητα της οικονομικής σύγκλισης.

Επιπλέον, στο βαθμό που κρίνεται σκόπιμο, εξετάζονται οι προοπτικές για το μέλλον. Σε αυτό το πλαίσιο εφιστάται ιδιαιτέρως η προσοχή στο γεγονός ότι η διατηρησιμότητα των ευνοϊκών οικονομικών εξελίξεων εξαρτάται σε μεγάλο βαθμό από το αν η οικονομική πολιτική θα ανταποκριθεί με τρόπο πρόσφορο και διαρκή στις υπάρχουσες και στις μελλοντικές προκλήσεις. Η ισχυρή διακυβέρνηση και οι υγιείς θεσμοί είναι επίσης απαραίτητοι για τη στήριξη της διατηρήσιμης αύξησης του προϊόντος μεσομακροπρόθεσμα. Γενικά, τονίζεται ότι η εξασφάλιση της διατηρησιμότητας της οικονομικής σύγκλισης εξαρτάται από την επίτευξη μιας ισχυρής αρχικής θέσης, από την ύπαρξη υγιών θεσμών και από την άσκηση κατάλληλων πολιτικών μετά την υιοθέτηση του ευρώ.

Το κοινό πλαίσιο εφαρμόζεται σε καθένα από τα επτά εξεταζόμενα κράτη-μέλη της ΕΕ χωριστά. Αυτές οι αξιολογήσεις, οι οποίες εξετάζουν τις επιδόσεις κάθε κράτους-μέλους, πρέπει να εκτιμώνται αυτοτελώς, όπως προκύπτει από τις διατάξεις του άρθρου 140 της Συνθήκης.

Η τελευταία ημερομηνία για τα στατιστικά στοιχεία που περιέχονται στην παρούσα Έκθεση για τη Σύγκλιση ήταν η 25η Μαΐου 2022. Τα στατιστικά στοιχεία που χρησιμοποιήθηκαν κατά την εφαρμογή των κριτηρίων σύγκλισης παρείχε η Ευρωπαϊκή Επιτροπή (βλ. Κεφάλαιο 6, πίνακες και διαγράμματα του αγγλικού πρωτοτύπου), σε συνεργασία με την ΕΚΤ προκειμένου για τις συναλλαγματικές ισοτιμίες και τα μακροπρόθεσμα επιτόκια. Σε συμφωνία με την Ευρωπαϊκή Επιτροπή, ως περίοδος αναφοράς τόσο για το κριτήριο της σταθερότητας των τιμών όσο και για το κριτήριο των μακροπρόθεσμων επιτοκίων λαμβάνεται το διάστημα Μαΐου 2021-Απριλίου 2022. Για τις συναλλαγματικές ισοτιμίες, ως περίοδος αναφοράς λαμβάνεται το διάστημα 26 Μαΐου 2020-25 Μαΐου 2022. Τα ιστορικά στοιχεία για τις δημοσιονομικές θέσεις αφορούν την περίοδο μέχρι και το 2021. Επίσης λαμβάνονται υπόψη προβλέψεις προερχόμενες από ποικίλες πηγές, σε συνδυασμό με τα πιο πρόσφατα προγράμματα σύγκλισης των κρατών-μελών, καθώς και άλλες πληροφορίες που θεωρούνται χρήσιμες για την αξιολόγηση της διατηρησιμότητας της σύγκλισης. Οι εαρινές οικονομικές προβλέψεις 2022 της Ευρωπαϊκής Επιτροπής και η Έκθεση για τον Μηχανισμό Επαγρύπνησης 2022 (Alert Mechanism Report 2022),[7] που λαμβάνονται υπόψη στην παρούσα έκθεση, δημοσιεύθηκαν στις 16 Μαΐου 2022 και στις 24 Νοεμβρίου 2021 αντίστοιχα. Η παρούσα έκθεση εγκρίθηκε από το Γενικό Συμβούλιο της ΕΚΤ στις 27 Μαΐου 2022.

Στην παρούσα Έκθεση για τη Σύγκλιση εξετάζεται σε περιορισμένο βαθμό ο αντίκτυπος του ρωσο-ουκρανικού πολέμου στη διαδικασία της σύγκλισης. Είναι πολύ πρώιμη η εξαγωγή βέβαιων συμπερασμάτων σχετικά με την επίδραση στην πορεία της σύγκλισης και κατά πόσο αυτή η επίδραση θα εκδηλωθεί με συμμετρικό ή μη τρόπο στις αντίστοιχες χώρες. Ειδικότερα, η αξιολόγηση της μελλοντικής σύγκλισης περιβάλλεται από υψηλή αβεβαιότητα και ο πλήρης αντίκτυπος μπορεί να αξιολογηθεί μόνο εκ των υστέρων.

Όσον αφορά την εξέλιξη των τιμών, οι νομικές διατάξεις και η εφαρμογή τους εκ μέρους της ΕΚΤ παρουσιάζονται στο Πλαίσιο 1.

Πλαίσιο 1

Η εξέλιξη των τιμών

1. Οι διατάξεις της Συνθήκης

Σύμφωνα με το άρθρο 140(1), πρώτη περίπτωση, της Συνθήκης, η Έκθεση για τη Σύγκλιση εξετάζει κατά πόσον έχει επιτευχθεί υψηλός βαθμός σταθερής σύγκλισης, με γνώμονα την πλήρωση του ακόλουθου κριτηρίου από κάθε κράτος-μέλος:

“επίτευξη υψηλού βαθμού σταθερότητας τιμών. Αυτό καταδεικνύεται από ρυθμό πληθωρισμού που προσεγγίζει τον αντίστοιχο ρυθμό των τριών, το πολύ, κρατών μελών με τις καλύτερες επιδόσεις από άποψη σταθερότητας τιμών”.

Το άρθρο 1 του Πρωτοκόλλου (αριθ. 13) σχετικά με τα κριτήρια σύγκλισης ορίζει τα εξής:

“Το κριτήριο της σταθερότητας των τιμών, που αναφέρεται στο άρθρο 140, παράγραφος 1, πρώτη περίπτωση, της Συνθήκης για τη λειτουργία της Ευρωπαϊκής Ένωσης, σημαίνει ότι ένα κράτος μέλος έχει σταθερές επιδόσεις στο θέμα των τιμών και μέσο ποσοστό πληθωρισμού, καταγεγραμμένο επί ένα έτος πριν από τον έλεγχο, που δεν υπερβαίνει εκείνο των τριών, το πολύ, κρατών μελών με τις καλύτερες επιδόσεις από άποψη σταθερότητας τιμών, περισσότερο από 1,5 ποσοστιαία μονάδα. Ο πληθωρισμός υπολογίζεται βάσει του δείκτη τιμών καταναλωτή (ΔΤΚ) σε συγκρίσιμη βάση, λαμβανομένων υπόψη των διαφορών των εθνικών ορισμών”.

2. Εφαρμογή των διατάξεων της Συνθήκης

Στο πλαίσιο της παρούσας Έκθεσης, η ΕΚΤ εφαρμόζει τις διατάξεις της Συνθήκης ως εξής:

Πρώτον, όσον αφορά το “μέσο ποσοστό πληθωρισμού, καταγεγραμμένο επί ένα έτος πριν από τον έλεγχο”, ο ρυθμός πληθωρισμού υπολογίστηκε με βάση τη μεταβολή του μέσου όρου του Εναρμονισμένου Δείκτη Τιμών Καταναλωτή (ΕνΔΤΚ) για το τελευταίο διαθέσιμο δωδεκάμηνο έναντι του μέσου όρου του προηγούμενου δωδεκαμήνου. Ο πληθωρισμός μετρήθηκε βάσει του ΕνΔΤΚ, ο οποίος κατασκευάστηκε με σκοπό να αξιολογείται η σύγκλιση όσον αφορά τη σταθερότητα των τιμών σε συγκρίσιμη βάση (βλ. Ενότητα 2 του Κεφαλαίου 6 – δεν διατίθεται στην ελληνική έκδοση).

Δεύτερον, η έννοια των “τριών, το πολύ, κρατών-μελών με τις καλύτερες επιδόσεις από άποψη σταθερότητας τιμών”, που χρησιμοποιείται για να προσδιοριστεί η τιμή αναφοράς, εφαρμόστηκε με βάση τον απλό αριθμητικό μέσο όρο των ρυθμών πληθωρισμού των εξής τριών κρατών-μελών: Γαλλία (3,2%), Φινλανδία (3,3%) και Ελλάδα (3,6%). Άρα, αφού προστεθεί 1,5 ποσοστιαία μονάδα στο μέσο επιτόκιο, προκύπτει τιμή αναφοράς 4,7%. Υπενθυμίζεται ότι, βάσει της Συνθήκης, οι επιδόσεις της οικονομίας μιας χώρας ως προς τον πληθωρισμό εξετάζονται σε σχετικούς όρους, δηλ. σε σχέση με τις εξελίξεις σε άλλα κράτη-μέλη. Έτσι, στο κριτήριο της σταθερότητας των τιμών λαμβάνεται υπόψη το γεγονός ότι κοινές διαταραχές (που προκύπτουν π.χ. από τις διεθνείς τιμές των εμπορευμάτων) μπορούν προσωρινά να ωθήσουν τον πληθωρισμό σε επίπεδα που δεν συνάδουν με τον στόχο που έχει τεθεί από την κεντρική τράπεζα.

Οι ρυθμοί πληθωρισμού στη Μάλτα και την Πορτογαλία δεν λήφθηκαν υπόψη στον υπολογισμό της τιμής αναφοράς. Η εξέλιξη των τιμών στις χώρες αυτές κατά τη διάρκεια της περιόδου αναφοράς οδήγησε σε μέσο δωδεκάμηνο ρυθμό πληθωρισμού τον Απρίλιο του 2022 ίσο προς 2,1% και 2,6% αντίστοιχα. Οι δύο αυτές χώρες εξαιρέθηκαν από τον υπολογισμό της τιμής αναφοράς, καθώς και στις δύο οι ρυθμοί πληθωρισμού ήταν σημαντικά χαμηλότεροι έναντι των συγκρίσιμων ρυθμών πληθωρισμού σε άλλα κράτη-μέλη κατά την περίοδο αναφοράς, ενώ και στις δύο περιπτώσεις αυτό οφειλόταν σε έκτακτους παράγοντες. Στη Μάλτα, η υποτονική εξέλιξη του πληθωρισμού αντανακλούσε σε μεγάλο βαθμό τις σταθερές τιμές της ενέργειες, λόγω της οικονομικής στήριξης που παρείχε η κυβέρνηση στην κρατική εταιρία ενέργειας και της μείωσης του φόρου κατανάλωσης στα καύσιμα, καθώς και τεχνικούς παράγοντες που σχετίζονται με τον υπολογισμό του δείκτη. Ειδικότερα, το καταναλωτικό καλάθι των νοικοκυριών μεταβλήθηκε σημαντικά το 2020, αν και πρόσκαιρα, λόγω της πανδημίας COVID-19, γεγονός που επέφερε μεγάλη αλλαγή στις σταθμίσεις ορισμένων υποσυνιστωσών του δείκτη το 2021. Η εξέλιξη αυτή ήταν ιδιαίτερα έντονη στον πληθωρισμό των τιμών των υπηρεσιών. Στην Πορτογαλία, η διαφορά της δυναμικής του πληθωρισμού έναντι της ζώνης του ευρώ οφείλεται κυρίως στον υποτονικότερο ρυθμό ανάπτυξης των τιμών των υπηρεσιών και της ενέργειας. Ενώ οι πρώτες αντικατοπτρίζουν τη μεγαλύτερη επίδραση της μειωμένης ζήτησης τουριστικών υπηρεσιών, οι δεύτερες οφείλονται σε μικρότερη μετακύλιση της αύξησης των τιμών του πετρελαίου και άλλων ενεργειακών προϊόντων παγκοσμίως.[8]

Ο μέσος ρυθμός πληθωρισμού βάσει του ΕνΔΤΚ που καταγράφηκε στη δωδεκάμηνη περίοδο αναφοράς (Μάιος 2021–Απρίλιος 2022) αξιολογείται υπό το πρίσμα της οικονομικής επίδοσης της χώρας όσον αφορά τη σταθερότητα των τιμών την τελευταία δεκαετία. Έτσι, εξετάζεται αναλυτικότερα η διατηρησιμότητα της εξέλιξης των τιμών στην εκάστοτε εξεταζόμενη χώρα. Εν προκειμένω, η προσοχή εστιάζεται αφενός στον προσανατολισμό της νομισματικής πολιτικής και ιδίως στο κατά πόσον οι νομισματικές αρχές δίνουν πρωτίστως έμφαση στην επίτευξη και διατήρηση της σταθερότητας των τιμών, και αφετέρου στη συμβολή άλλων τομέων της οικονομικής πολιτικής στην επίτευξη αυτού του στόχου. Επιπλέον, λαμβάνονται υπόψη οι συνέπειες του μακροοικονομικού περιβάλλοντος για την επίτευξη της σταθερότητας των τιμών. Η εξέλιξη των τιμών εξετάζεται υπό το πρίσμα των συνθηκών προσφοράς και ζήτησης, με έμφαση σε παράγοντες όπως το κόστος εργασίας ανά μονάδα προϊόντος και τις τιμές των εισαγομένων. Τέλος, εξετάζονται οι τάσεις άλλων συναφών δεικτών τιμών. Όσον αφορά τις προοπτικές για το μέλλον, παρέχεται μια εικόνα της αναμενόμενης εξέλιξης του πληθωρισμού κατά τα επόμενα έτη, η οποία περιλαμβάνει προβλέψεις μεγάλων διεθνών οργανισμών και συμμετεχόντων στην αγορά. Επίσης γίνεται αναφορά και σε ορισμένα θέματα θεσμικής και διαρθρωτικής φύσεως, τα οποία είναι σημαντικά για τη διατήρηση ενός περιβάλλοντος που θα συντελεί στη σταθερότητα των τιμών μετά την υιοθέτηση του ευρώ.

Όσον αφορά τις δημοσιονομικές εξελίξεις, οι νομικές διατάξεις και η εφαρμογή τους εκ μέρους της ΕΚΤ, καθώς και ορισμένα διαδικαστικά θέματα, παρουσιάζονται στο Πλαίσιο 2.

Πλαίσιο 2

Δημοσιονομικές εξελίξεις

1. Συνθήκη και λοιπές νομικές διατάξεις

Σύμφωνα με το άρθρο 140(1), δεύτερη περίπτωση, η Έκθεση για τη Σύγκλιση εξετάζει κατά πόσον έχει επιτευχθεί υψηλός βαθμός σταθερής σύγκλισης, με γνώμονα την πλήρωση του ακόλουθου κριτηρίου από κάθε κράτος-μέλος:

“σταθερότητα των δημόσιων οικονομικών. Αυτή καταδεικνύεται από την επίτευξη δημοσιονομικής κατάστασης χωρίς υπερβολικό δημοσιονομικό έλλειμμα, κατά την έννοια του άρθρου 126(6)”.

Το άρθρο 2 του Πρωτοκόλλου (αριθ. 13) σχετικά με τα κριτήρια σύγκλισης ορίζει τα εξής:

“Το κριτήριο της δημοσιονομικής κατάστασης, που αναφέρεται στο άρθρο 140, παράγραφος 1, δεύτερη περίπτωση της Συνθήκης για τη λειτουργία της Ευρωπαϊκής Ένωσης, σημαίνει ότι τη στιγμή της εξέτασης δεν έχει ληφθεί απόφαση του Συμβουλίου για το κράτος-μέλος, όπως αναφέρεται στο άρθρο 126, παράγραφος 6 της εν λόγω Συνθήκης, όσον αφορά την ύπαρξη υπερβολικού ελλείμματος”.

Το άρθρο 126 περιγράφει τη διαδικασία του υπερβολικού ελλείμματος (ΔΥΕ). Σύμφωνα με το άρθρο 126(2) και (3), η Ευρωπαϊκή Επιτροπή συντάσσει έκθεση εάν ένα κράτος-μέλος δεν εκπληρώνει τους όρους περί δημοσιονομικής πειθαρχίας, ειδικότερα εάν:

- ο λόγος του προβλεπόμενου ή υφιστάμενου δημοσιονομικού ελλείμματος προς το ΑΕΠ υπερβαίνει μια τιμή αναφοράς (που σύμφωνα με το Πρωτόκολλο για τη ΔΥΕ ορίζεται σε 3% του ΑΕΠ), εκτός εάν:

- ο λόγος αυτός σημειώνει ουσιαστική και συνεχή πτώση και έχει φθάσει σε επίπεδο παραπλήσιο της τιμής αναφοράς, είτε, εναλλακτικά,

- η υπέρβαση της τιμής αναφοράς είναι απλώς έκτακτη και προσωρινή και ο λόγος παραμένει κοντά στην τιμή αναφοράς.

- ο λόγος του δημόσιου χρέους προς το ΑΕΠ υπερβαίνει μια τιμή αναφοράς (που σύμφωνα με το Πρωτόκολλο για τη ΔΥΕ ορίζεται σε 60% του ΑΕΠ), εκτός εάν ο λόγος μειώνεται επαρκώς και πλησιάζει την τιμή αναφοράς με ικανοποιητικό ρυθμό.

Επιπλέον, η έκθεση της Ευρωπαϊκής Επιτροπής πρέπει να λαμβάνει υπόψη κατά πόσον το δημοσιονομικό έλλειμμα υπερβαίνει τις δαπάνες δημοσίων επενδύσεων, καθώς και όλους τους άλλους σχετικούς παράγοντες, συμπεριλαμβανόμενης της μεσοπρόθεσμης οικονομικής και δημοσιονομικής κατάστασης του κράτους-μέλους. Η Ευρωπαϊκή Επιτροπή δύναται επίσης να συντάξει έκθεση εάν, μολονότι πληρούνται τα κριτήρια, θεωρεί ότι υπάρχει σε ένα κράτος-μέλος κίνδυνος υπερβολικού ελλείμματος. Η Οικονομική και Δημοσιονομική Επιτροπή διατυπώνει γνώμη βάσει της έκθεσης της Ευρωπαϊκής Επιτροπής. Τέλος, σύμφωνα με το άρθρο 126(6), το Συμβούλιο της ΕΕ, με βάση σύσταση της Επιτροπής και αφού λάβει υπόψη τυχόν παρατηρήσεις του κράτους- μέλους, αποφαίνεται με ειδική πλειοψηφία, εξαιρουμένου του ενδιαφερόμενου κράτους-μέλους, και μετά από συνολική εκτίμηση, αν υφίσταται ή όχι υπερβολικό έλλειμμα στο εν λόγω κράτος-μέλος.

Οι διατάξεις του άρθρου 126 της Συνθήκης αποσαφηνίζονται περαιτέρω με τον Κανονισμό (ΕΚ) αριθ. 1467/97[9] του Συμβουλίου, όπως τροποποιήθηκε από τον Κανονισμό (ΕΕ) αριθ. 1177/2011[10] του Συμβουλίου, ο οποίος μεταξύ άλλων:

- επιβεβαιώνει ότι το κριτήριο του χρέους είναι ισότιμο με το κριτήριο του ελλείμματος και το θέτει σε ισχύ, επιτρέποντας παράλληλα τριετή μεταβατική περίοδο για τα κράτη-μέλη που εξήλθαν από ΔΥΕ οι οποίες ενεργοποιήθηκαν πριν από τον 2011. Το άρθρο 2(1α) του Κανονισμού προβλέπει ότι ο λόγος του δημόσιου χρέους προς το ΑΕΠ, εφόσον υπερβαίνει την τιμή αναφοράς, θεωρείται ότι μειώνεται επαρκώς και πλησιάζει την τιμή αναφοράς με ικανοποιητικό ρυθμό, εάν η διαφορά σε σχέση με την τιμή αναφοράς μειώθηκε κατά την προηγούμενη τριετία σε μέσο ποσοστό ενός εικοστού κατ’ έτος, που αποτελεί ενδεικτικό ποσοστό με βάση τις μεταβολές της προηγούμενης τριετίας για την οποία υπάρχουν διαθέσιμα στοιχεία. Η απαίτηση βάσει του κριτηρίου του χρέους θεωρείται επίσης ότι πληρούται, εάν οι δημοσιονομικές προβλέψεις της Ευρωπαϊκής Επιτροπής δείχνουν ότι η απαιτούμενη μείωση της διαφοράς θα σημειωθεί στη διάρκεια μιας ορισμένης τριετίας. Κατά την εφαρμογή του ενδεικτικού ποσοστού προσαρμογής του λόγου του χρέους πρέπει να ληφθεί υπόψη η επίδραση του οικονομικού κύκλου στον ρυθμό μείωσης του χρέους,

- αναφέρει λεπτομερώς ποιους σχετικούς παράγοντες πρέπει να λαμβάνει υπόψη η Ευρωπαϊκή Επιτροπή όταν καταρτίζει έκθεση σύμφωνα με το άρθρο 126(3) της Συνθήκης. Και το κυριότερο, εξειδικεύει ορισμένους παράγοντες που θεωρούνται χρήσιμοι για την αξιολόγηση της εξέλιξης της μεσοπρόθεσμης οικονομικής και δημοσιονομικής κατάστασης, καθώς και της εξέλιξης της μεσοπρόθεσμης κατάστασης του δημόσιου χρέους (βλ. άρθρο 2(3) του Κανονισμού και τις πληροφορίες σχετικά με την ανάλυση της ΕΚΤ που παρουσιάζεται στη συνέχεια).

Επιπλέον, η Συνθήκη για τη Σταθερότητα, τον Συντονισμό και τη Διακυβέρνηση (ΣΣΣΔ) στην Οικονομική και Νομισματική Ένωση, η οποία αξιοποιεί τις διατάξεις του ενισχυμένου Συμφώνου Σταθερότητας και Ανάπτυξης, τέθηκε σε ισχύ την 1η Ιανουαρίου 2013.[11] Ο Τίτλος ΙΙΙ (Δημοσιονομικό Σύμφωνο) προβλέπει, μεταξύ άλλων, έναν δεσμευτικό δημοσιονομικό κανόνα ώστε να εξασφαλίζεται ότι ο προϋπολογισμός της γενικής κυβέρνησης θα είναι ισοσκελισμένος ή πλεονασματικός. Αυτός ο κανόνας θεωρείται ότι τηρείται αν το ετήσιο διαρθρωτικό αποτέλεσμα αντιστοιχεί στον ανά χώρα καθορισθέντα μεσοπρόθεσμο στόχο και δεν υπερβαίνει, σε διαρθρωτικούς όρους, έλλειμμα ίσο με 0,5% του ΑΕΠ. Αν ο λόγος του χρέους της γενικής κυβέρνησης είναι σημαντικά χαμηλότερος από το 60% του ΑΕΠ και οι κίνδυνοι για την πιο μακροπρόθεσμη διατηρησιμότητα των δημόσιων οικονομικών είναι περιορισμένοι, ο μεσοπρόθεσμος στόχος μπορεί να φθάσει σε διαρθρωτικό έλλειμμα που δεν υπερβαίνει το 1% του ΑΕΠ. Η ΣΣΣΔ περιλαμβάνει επίσης τον κανόνα σχετικά με το ενδεικτικό ποσοστό μείωσης του χρέους ο οποίος εμπεριέχεται στον Κανονισμό (ΕΕ) αριθ. 1177/2011 του Συμβουλίου που τροποποιεί τον Κανονισμό (ΕΚ) αριθ. 1467/97 του Συμβουλίου. Τα συμβαλλόμενα κράτη-μέλη υποχρεούνται να ενσωματώσουν στο σύνταγμά τους – ή σε ισοδύναμο νόμο με αυξημένη τυπική ισχύ σε σύγκριση με τον νόμο για τον ετήσιο προϋπολογισμό – τους θεσπιζόμενους δημοσιονομικούς κανόνες, μαζί με έναν αυτόματο διορθωτικό μηχανισμό σε περίπτωση απόκλισης από τον δημοσιονομικό στόχο.

2. Εφαρμογή των διατάξεων της Συνθήκης

Προκειμένου να εξετάσει τη σύγκλιση, η ΕΚΤ διατυπώνει την άποψή της για τις δημοσιονομικές εξελίξεις. Όσον αφορά τη διατηρησιμότητα, η ΕΚΤ εξετάζει σημαντικούς δείκτες των δημοσιονομικών εξελίξεων από το 2012 έως το 2021, τις προοπτικές και τις προκλήσεις για τα δημόσια οικονομικά σε επίπεδο γενικής κυβέρνησης και κυρίως τις σχέσεις που συνδέουν την εξέλιξη του ελλείμματος με την εξέλιξη του χρέους. Όσον αφορά τις επιπτώσεις της πανδημίας COVID-19 στα οικονομικά της γενικής κυβέρνησης, η ΕΚΤ παραπέμπει στη γενική ρήτρα διαφυγής του Συμφώνου Σταθερότητας και Ανάπτυξης, η οποία ενεργοποιήθηκε στις 20 Μαρτίου 2020. Ειδικότερα, για το προληπτικό σκέλος, τα άρθρα 5(1) και 9(1) του Κανονισμού (ΕE) αριθ. 1466/97[12] αναφέρουν ότι “σε περιόδους σοβαρής επιβράδυνσης της οικονομικής δραστηριότητας στη ζώνη του ευρώ ή την ΕΕ συνολικά, επιτρέπεται στα κράτη-μέλη να αποκλίνουν προσωρινά από την πορεία προσαρμογής προς επίτευξη του μεσοπρόθεσμου στόχου ..., εφόσον δεν τίθεται σε κίνδυνο η διατηρησιμότητα των δημόσιων οικονομικών μεσοπρόθεσμα”. Για το διορθωτικό σκέλος, το άρθρο 3(5) του Κανονισμού (ΕΚ) αριθ. 1467/97 ορίζει ότι “σε περίπτωση σοβαρής επιβράδυνσης της οικονομικής δραστηριότητας στη ζώνη του ευρώ ή την ΕΕ συνολικά, το Συμβούλιο μπορεί επίσης να αποφασίσει, μετά από εισήγηση της Επιτροπής, να υιοθετήσει αναθεωρημένη σύσταση σύμφωνα με το Άρθρο 126(7) της ΣΛΕΕ, υπό την προϋπόθεση ότι δεν διακυβεύεται η διατηρησιμότητα των δημόσιων οικονομικών μεσοπρόθεσμα”, ενώ το Άρθρο 5(2) του Κανονισμού (ΕΚ) αριθ. 1467/97 ορίζει ότι “σε περίπτωση σοβαρής επιβράδυνσης της οικονομικής δραστηριότητας στη ζώνη του ευρώ ή την ΕΕ συνολικά, το Συμβούλιο μπορεί επίσης να αποφασίσει, μετά από εισήγηση της Επιτροπής, να υιοθετήσει αναθεωρημένη ειδοποίηση σύμφωνα με το Άρθρο 126(9) της ΣΛΕΕ, υπό την προϋπόθεση ότι δεν διακυβεύεται η διατηρησιμότητα των δημόσιων οικονομικών μεσοπρόθεσμα”. Παρέχεται νέα ανάλυση της ΕΚΤ σχετικά με την αποτελεσματικότητα των εθνικών δημοσιονομικών πλαισίων, κατά τα διαλαμβανόμενα στο άρθρο 2(3)(β) του Κανονισμού (ΕΚ) αριθ. 1467/97 του Συμβουλίου και στην Οδηγία 2011/85/ΕΕ του Συμβουλίου.[13] Ως προς το άρθρο 126, η ΕΚΤ, αντίθετα με την Ευρωπαϊκή Επιτροπή, δεν έχει επίσημο ρόλο στη ΔΥΕ. Συνεπώς, η έκθεση της ΕΚΤ απλώς αναφέρει αν η χώρα υπόκειται σε ΔΥΕ.

Ως προς τη διάταξη της Συνθήκης σύμφωνα με την οποία ο λόγος του δημόσιου χρέους που υπερβαίνει το 60% του ΑΕΠ πρέπει να “μειώνεται επαρκώς και να πλησιάζει την τιμή αναφοράς με ικανοποιητικό ρυθμό”, η ΕΚΤ εξετάζει τις παρελθούσες και μελλοντικές τάσεις του λόγου του χρέους. Για τα κράτη-μέλη στα οποία ο λόγος του χρέους υπερβαίνει την τιμή αναφοράς, η ΕΚΤ παραθέτει την πιο πρόσφατη αξιολόγηση της Ευρωπαϊκής Επιτροπής όσον αφορά τη συμμόρφωση με το ενδεικτικό ποσοστό μείωσης του χρέους, όπως αυτό προβλέπεται στο άρθρο 2(1α) του Κανονισμού (ΕΚ) αριθ. 1467/97 του Συμβουλίου.

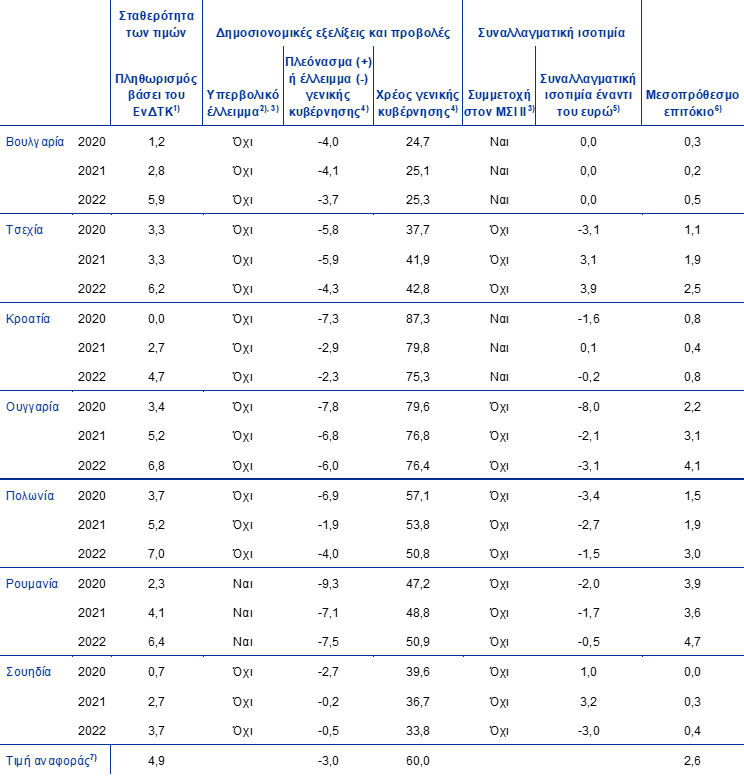

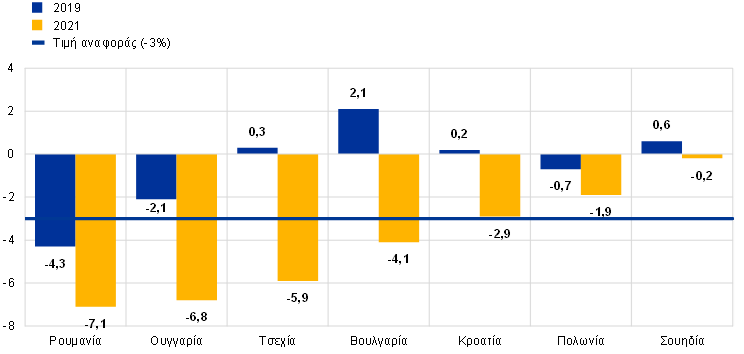

Η εξέταση των δημοσιονομικών εξελίξεων βασίζεται σε στοιχεία που έχουν καταρτιστεί σε εθνικολογιστική βάση, σύμφωνα με το ΕΣΛ 2010 (βλ. Κεφάλαιο 6 του αγγλικού πρωτοτύπου). Τα περισσότερα από τα στοιχεία που παρουσιάζονται στην παρούσα έκθεση δόθηκαν από την Ευρωπαϊκή Επιτροπή τον Απρίλιο του 2022 και περιλαμβάνουν τη δημοσιονομική θέση κάθε χώρας από το 2012 έως το 2021, καθώς και προβλέψεις της Ευρωπαϊκής Επιτροπής για το 2022-2023.

Όσον αφορά τη διατηρησιμότητα των δημόσιων οικονομικών, οι πραγματοποιήσεις κατά το έτος αναφοράς (2021) αξιολογούνται υπό το πρίσμα των επιδόσεων των κρατών-μελών την τελευταία δεκαετία. Αρχικά εξετάζεται η εξέλιξη του λόγου του ελλείμματος. Στο σημείο αυτό είναι χρήσιμο να έχουμε κατά νου ότι η μεταβολή του ετήσιου λόγου του ελλείμματος μιας χώρας επηρεάζεται συνήθως από ποικίλους παράγοντες. Οι επιδράσεις μπορούν να διακριθούν σε “κυκλικές”, οι οποίες αντανακλούν την αντίδραση των ελλειμμάτων στις μεταβολές του οικονομικού κύκλου, και σε “μη κυκλικές”, οι οποίες θεωρείται ότι αντανακλούν διαρθρωτικού χαρακτήρα ή μόνιμες προσαρμογές ύστερα από τη λήψη μέτρων δημοσιονομικής πολιτικής. Ωστόσο, οι εν λόγω μη κυκλικές επιδράσεις, όπως ποσοτικοποιούνται στην παρούσα έκθεση, δεν θα πρέπει κατ’ ανάγκην να θεωρείται ότι αντανακλούν αποκλειστικά κάποια διαρθρωτική μεταβολή της δημοσιονομικής κατάστασης, διότι περιλαμβάνουν και επιδράσεις οφειλόμενες σε μέτρα πολιτικής και σε ειδικούς παράγοντες που επηρεάζουν μόνο πρόσκαιρα το δημοσιονομικό αποτέλεσμα. Πράγματι, είναι δύσκολο να αξιολογηθεί πώς μεταβλήθηκαν οι διαρθρωτικές δημοσιονομικές θέσεις κατά τη διάρκεια της κρίσης, εν όψει της αβεβαιότητας αναφορικά με το επίπεδο και τον ρυθμό αύξησης του δυνητικού προϊόντος.

Επιπλέον εξετάζεται η εξέλιξη του λόγου του δημόσιου χρέους κατά την επισκοπούμενη περίοδο, καθώς και οι παράγοντες που συνέβαλαν σε αυτή. Πρόκειται για τη διαφορά μεταξύ της αύξησης του ονομαστικού ΑΕΠ και των επιτοκίων, το πρωτογενές αποτέλεσμα του προϋπολογισμού και η προσαρμογή ελλείμματος-χρέους. Αυτή η αναλυτική οπτική παρέχει περισσότερες πληροφορίες σχετικά με την έκταση της επίδρασης που άσκησε το μακροοικονομικό περιβάλλον, και ειδικότερα ο συνδυασμός ανάπτυξης και επιτοκίων, στη δυναμική του χρέους. Μπορεί επίσης να παρέχει καλύτερη πληροφόρηση για τη συμβολή του διαρθρωτικού αποτελέσματος και των κυκλικών εξελίξεων, όπως αντικατοπτρίζονται στο πρωτογενές δημοσιονομικό αποτέλεσμα, και για τον ρόλο των έκτακτων παραγόντων, όπως αυτοί περιλαμβάνονται στην προσαρμογή ελλείμματος-χρέους. Επίσης, εξετάζεται η διάρθρωση του δημόσιου χρέους, με ιδιαίτερη έμφαση στο ποσοστό του χρέους που είναι βραχυπρόθεσμο και στο ποσοστό που έχει συνομολογηθεί σε ξένο νόμισμα, καθώς και στην εξέλιξή τους. Η σύγκριση αυτών των ποσοστών με το σημερινό επίπεδο του λόγου του χρέους καταδεικνύει σε ποιο βαθμό τα δημοσιονομικά αποτελέσματα είναι ευαίσθητα στις μεταβολές των συναλλαγματικών ισοτιμιών και των επιτοκίων.

Ως προς τις προοπτικές για το μέλλον, εξετάζονται τα εθνικά σχέδια προϋπολογισμών και οι πρόσφατες προβλέψεις της Ευρωπαϊκής Επιτροπής για το 2022-2023 και λαμβάνεται υπόψη η μεσοπρόθεσμη στρατηγική της δημοσιονομικής πολιτικής, όπως αντανακλάται στο πρόγραμμα σύγκλισης. Μεταξύ άλλων, αξιολογούνται η επίτευξη του μεσοπρόθεσμου στόχου της δημοσιονομικής πολιτικής του κράτους-μέλους, όπως προβλέπεται στο Σύμφωνο Σταθερότητας και Ανάπτυξης, καθώς και οι προοπτικές για την εξέλιξη του λόγου του χρέους με βάση τη δημοσιονομική πολιτική που ασκείται σήμερα. Λόγω της πανδημίας COVID-19, ενεργοποιήθηκε η γενική ρήτρα διαφυγής και επιτρέπονται παρεκκλίσεις από τον μεσοπρόθεσμο δημοσιονομικό στόχο, όπως αναφέρεται στο Πλαίσιο 2. Επιπλέον, δίνεται έμφαση στις μακροπρόθεσμες προκλήσεις που συνδέονται με τη διατηρησιμότητα των δημοσιονομικών αποτελεσμάτων και στους ευρύτερους τομείς στους οποίους θα απαιτηθεί δημοσιονομική προσαρμογή στο μέλλον, ιδίως σ’ αυτούς που συνδέονται με το ζήτημα των μη κεφαλαιοποιητικών δημόσιων συστημάτων συντάξεων, σε συνάρτηση προς τις δημογραφικές εξελίξεις, και με τις ενδεχόμενες υποχρεώσεις του Δημοσίου. Σύμφωνα με την πρακτική που έχει ακολουθηθεί και στο παρελθόν, η ανάλυση που περιγράφεται παραπάνω καλύπτει επίσης και τους περισσότερους από τους παράγοντες που χαρακτηρίζονται ως “σχετικοί” στο άρθρο 2(3) του Κανονισμού (ΕΚ) αριθ. 1467/97 του Συμβουλίου, όπως αναφέρεται στο Πλαίσιο 2.

Όσον αφορά την εξέλιξη της συναλλαγματικής ισοτιμίας, οι νομικές διατάξεις και η εφαρμογή τους εκ μέρους της ΕΚΤ περιγράφονται στο Πλαίσιο 3.

Πλαίσιο 3

Η εξέλιξη της συναλλαγματικής ισοτιμίας

1. Οι διατάξεις της Συνθήκης

Σύμφωνα με το άρθρο 140(1), τέταρτη περίπτωση, η Έκθεση για τη Σύγκλιση εξετάζει κατά πόσον έχει επιτευχθεί υψηλός βαθμός σταθερής σύγκλισης, με γνώμονα την πλήρωση του ακόλουθου κριτηρίου από κάθε κράτος-μέλος:

“τήρηση των κανονικών περιθωρίων διακύμανσης που προβλέπονται από τον μηχανισμό συναλλαγματικών ισοτιμιών του ευρωπαϊκού νομισματικού συστήματος, επί δύο τουλάχιστον χρόνια, χωρίς υποτίμηση έναντι του ευρώ”.

Το άρθρο 3 του Πρωτοκόλλου (αριθ. 13) σχετικά με τα κριτήρια σύγκλισης ορίζει τα εξής:

“Το κριτήριο της συμμετοχής στον μηχανισμό συναλλαγματικών ισοτιμιών του Ευρωπαϊκού Νομισματικού Συστήματος, που αναφέρεται στο άρθρο 140, παράγραφος 1, τρίτη περίπτωση της εν λόγω Συνθήκης, σημαίνει ότι ένα κράτος μέλος έχει τηρήσει τα κανονικά περιθώρια διακύμανσης που προβλέπει ο μηχανισμός συναλλαγματικών ισοτιμιών του ευρωπαϊκού νομισματικού συστήματος χωρίς σοβαρή ένταση κατά τα δύο, τουλάχιστον, τελευταία έτη πριν από την εξέταση. Ειδικότερα, το κράτος-μέλος δεν πρέπει να έχει υποτιμήσει την κεντρική διμερή ισοτιμία του νομίσματός του έναντι του ευρώ με δική του πρωτοβουλία μέσα στο ίδιο χρονικό διάστημα”.

2. Εφαρμογή των διατάξεων της Συνθήκης

Όσον αφορά τη σταθερότητα της συναλλαγματικής ισοτιμίας, η ΕΚΤ εξετάζει εάν η χώρα έχει συμμετάσχει στον ΜΣΙ ΙΙ (ο οποίος διαδέχθηκε τον ΜΣΙ τον Ιανουάριο του 1999) κατά τα δύο τουλάχιστον έτη πριν από την εξέταση χωρίς σοβαρές εντάσεις και συγκεκριμένα χωρίς υποτίμηση της κεντρικής της ισοτιμίας έναντι του ευρώ. Σε περιπτώσεις μικρότερων περιόδων συμμετοχής, εξετάζεται η εξέλιξη της συναλλαγματικής ισοτιμίας στη διάρκεια μιας διετούς περιόδου αναφοράς.

Η σταθερότητα της συναλλαγματικής ισοτιμίας έναντι του ευρώ κρίνεται με γνώμονα κυρίως το εάν η συναλλαγματική ισοτιμία διαμορφώνεται κοντά στην κεντρική ισοτιμία στο πλαίσιο του ΜΣΙ ΙΙ, ενώ παράλληλα λαμβάνονται υπόψη και οι παράγοντες που οδήγησαν σε τυχόν ανατίμηση, προσέγγιση που έχει ακολουθηθεί και στο παρελθόν. Σχετικώς σημειώνεται ότι το εύρος των περιθωρίων διακύμανσης εντός του ΜΣΙ ΙΙ δεν προδικάζει την εξέταση του κριτηρίου που αφορά τη σταθερότητα της συναλλαγματικής ισοτιμίας.

Επιπλέον, το ζήτημα της απουσίας “σοβαρής έντασης” αξιολογείται γενικώς ως εξής: (α) εξετάζεται ο βαθμός απόκλισης των συναλλαγματικών ισοτιμιών από τις κεντρικές ισοτιμίες έναντι του ευρώ στο πλαίσιο του ΜΣΙ ΙΙ, (β) χρησιμοποιούνται δείκτες όπως η μεταβλητότητα της συναλλαγματικής ισοτιμίας έναντι του ευρώ και η τάση της, καθώς και οι διαφορές των βραχυπρόθεσμων επιτοκίων έναντι της ζώνης του ευρώ και η εξέλιξή τους, (γ) αξιολογείται ο ρόλος των παρεμβάσεων στην αγορά συναλλάγματος και (δ) μελετάται ο ρόλος των προγραμμάτων διεθνούς οικονομικής στήριξης για τη σταθεροποίηση του νομίσματος.

Ως περίοδος αναφοράς στην παρούσα έκθεση λαμβάνεται το διάστημα από τις 26 Μαΐου 2020 έως τις 25 Μαΐου 2022. Όλες οι διμερείς συναλλαγματικές ισοτιμίες είναι οι επίσημες ισοτιμίες αναφοράς της ΕΚΤ (βλ. Κεφάλαιο 6 του αγγλικού πρωτοτύπου).

Εκτός από την ένταξη στον ΜΣΙ ΙΙ και την εξέλιξη της ονομαστικής συναλλαγματικής ισοτιμίας έναντι του ευρώ, εξετάζονται συνοπτικά και ορισμένες ενδείξεις σχετικά με τη διατηρησιμότητα της τρέχουσας συναλλαγματικής ισοτιμίας. Οι ενδείξεις αυτές προέρχονται από την εξέλιξη των πραγματικών σταθμισμένων συναλλαγματικών ισοτιμιών, καθώς και του ισοζυγίου πληρωμών (τρεχουσών συναλλαγών, κεφαλαιακών μεταβιβάσεων και χρηματοοικονομικών συναλλαγών). Επίσης εξετάζονται η εξέλιξη του ακαθάριστου εξωτερικού χρέους και η καθαρή διεθνής επενδυτική θέση σε μακρότερες περιόδους. Οι ενότητες που αφορούν την εξέλιξη της συναλλαγματικής ισοτιμίας εξετάζουν επίσης τον βαθμό ενσωμάτωσης κάθε χώρας στη ζώνη του ευρώ. Η ενσωμάτωση αξιολογείται από την άποψη τόσο του εξωτερικού εμπορίου (εξαγωγές και εισαγωγές) όσο και των χρηματοπιστωτικών αγορών. Τέλος, οι ενότητες αυτές αναφέρουν επίσης κατά πόσον οι υπό εξέταση χώρες είχαν λάβει στήριξη από προγράμματα ενίσχυσης της ρευστότητας της κεντρικής τράπεζας ή προγράμματα στήριξης του ισοζυγίου πληρωμών τους είτε διμερώς είτε πολυμερώς με τη συμμετοχή του ΔΝΤ ή/και της ΕΕ. Λαμβάνεται υπόψη τόσο η πραγματική όσο και η προληπτική στήριξη, συμπεριλαμβανομένης και της πρόσβασης σε χρηματοδότηση προληπτικού χαρακτήρα με τη μορφή π.χ. ευέλικτης πιστωτικής διευκόλυνσης (Flexible Credit Line) του ΔΝΤ.

Όσον αφορά την εξέλιξη των μακροπρόθεσμων επιτοκίων, οι νομικές διατάξεις και η εφαρμογή τους εκ μέρους της ΕΚΤ παρουσιάζονται στο Πλαίσιο 4.

Πλαίσιο 4

Η εξέλιξη των μακροπρόθεσμων επιτοκίων

1. Οι διατάξεις της Συνθήκης

Σύμφωνα με το άρθρο 140(1), τέταρτη περίπτωση, η Έκθεση για τη Σύγκλιση εξετάζει κατά πόσον έχει επιτευχθεί υψηλός βαθμός σταθερής σύγκλισης, με γνώμονα την πλήρωση του ακόλουθου κριτηρίου από κάθε κράτος-μέλος:

“διάρκεια της σύγκλισης που θα έχει επιτευχθεί από το κράτος μέλος για το οποίο ισχύει παρέκκλιση και της συμμετοχής του στον μηχανισμό συναλλαγματικών ισοτιμιών αντανακλώμενη στα επίπεδα των μακροπρόθεσμων επιτοκίων”.

Το άρθρο 4 του Πρωτοκόλλου (αριθ. 13) σχετικά με τα κριτήρια σύγκλισης ορίζει τα εξής:

“Το κριτήριο της σύγκλισης των επιτοκίων, που αναφέρεται στο άρθρο 140, παράγραφος 1, τέταρτη περίπτωση, της εν λόγω Συνθήκης σημαίνει ότι το υπό παρατήρηση κράτος μέλος, επί διάστημα ενός έτους πριν από την εξέταση, έχει μέσο ονομαστικό μακροπρόθεσμο επιτόκιο το οποίο δεν υπερβαίνει εκείνο των τριών, το πολύ, κρατών μελών με τις καλύτερες επιδόσεις από άποψη σταθερότητας τιμών, περισσότερο από δύο ποσοστιαίες μονάδες. Τα επιτόκια υπολογίζονται βάσει μακροπρόθεσμων ομολόγων του δημοσίου ή συγκρίσιμων χρεογράφων, λαμβάνοντας υπόψη τις διαφορές των εθνικών ορισμών”.

2. Εφαρμογή των διατάξεων της Συνθήκης

Στο πλαίσιο της παρούσας Έκθεσης, η ΕΚΤ εφαρμόζει τις διατάξεις της Συνθήκης ως εξής:

Πρώτον, όσον αφορά το “μέσο ονομαστικό μακροπρόθεσμο επιτόκιο” που παρατηρείται “επί διάστημα ενός έτους πριν από την εξέταση”, το μακροπρόθεσμο επιτόκιο υπολογίστηκε ως ο αριθμητικός μέσος όρος του τελευταίου δωδεκαμήνου για το οποίο υπήρχαν διαθέσιμα στοιχεία σχετικά με τον ΕνΔΤΚ. Έτσι, στην παρούσα έκθεση λαμβάνεται ως περίοδος αναφοράς το διάστημα Μαΐου 2021-Απριλίου 2022, σύμφωνα με την περίοδο αναφοράς για το κριτήριο της σταθερότητας των τιμών.

Δεύτερον, η έννοια των “τριών, το πολύ, κρατών-μελών με τις καλύτερες επιδόσεις από άποψη σταθερότητας τιμών”, που χρησιμοποιείται για να προσδιοριστεί η τιμή αναφοράς, εφαρμόστηκε με βάση τον απλό αριθμητικό μέσο όρο των μακροπρόθεσμων επιτοκίων των τριών κρατών-μελών που χρησιμοποιήθηκαν και κατά τον υπολογισμό της τιμής αναφοράς για το κριτήριο της σταθερότητας των τιμών (βλ. Πλαίσιο 1). Κατά την περίοδο αναφοράς που εξετάζεται στην παρούσα έκθεση, τα μακροπρόθεσμα επιτόκια των τριών χωρών με τους χαμηλότερους ρυθμούς πληθωρισμού που συμπεριλήφθηκαν στον υπολογισμό της περιόδου αναφοράς για το κριτήριο της σταθερότητας των τιμών ήταν 0,3% (Γαλλία), 0,2% (Φινλανδία) και 1,4% Ελλάδα). Άρα το μέσο επιτόκιο είναι 0,6% και, αφού προστεθούν 2 εκατοστιαίες μονάδες, προκύπτει τιμή αναφοράς 2,6%. Τα επιτόκια υπολογίστηκαν με βάση τα διαθέσιμα εναρμονισμένα μακροπρόθεσμα επιτόκια που σχεδιάστηκαν για την αξιολόγηση της σύγκλισης (βλ. Κεφάλαιο 6 του αγγλικού πρωτοτύπου).

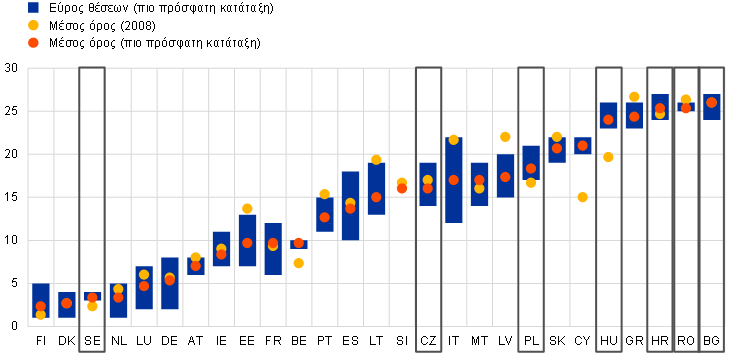

Όπως προαναφέρθηκε, στη Συνθήκη γίνεται ρητή αναφορά στη “διάρκεια της σύγκλισης” που αντανακλάται στο επίπεδο των μακροπρόθεσμων επιτοκίων. Έτσι, οι εξελίξεις κατά την περίοδο αναφοράς (Μάιος 2021-Απρίλιος 2022) εξετάζονται σε συνδυασμό με την πορεία των μακροπρόθεσμων επιτοκίων την τελευταία δεκαετία (ή την περίοδο για την οποία υπάρχουν διαθέσιμα στοιχεία) και τους κυριότερους παράγοντες που ευθύνονται για τις διαφορές έναντι του μέσου μακροπρόθεσμου επιτοκίου που επικρατεί στη ζώνη του ευρώ. Κατά την περίοδο αναφοράς το μέσο μακροπρόθεσμο επιτόκιο της ζώνης του ευρώ αντανακλούσε εν μέρει τα υψηλά ασφάλιστρα κινδύνου διαφόρων χωρών της ζώνης του ευρώ. Ως εκ τούτου, για λόγους σύγκρισης χρησιμοποιείται επίσης και η απόδοση των μακροπρόθεσμων κρατικών ομολόγων της ζώνης του ευρώ κατηγορίας ΑΑΑ (δηλ. το μακροπρόθεσμο τμήμα της καμπύλης αποδόσεων ΑΑΑ της ζώνης του ευρώ, στην οποία περιλαμβάνονται οι χώρες με πιστοληπτική ικανότητα ΑΑΑ). Προκειμένου να πλαισιώσει αυτή την ανάλυση, η έκθεση παρέχει επίσης πληροφορίες για το μέγεθος και την ανάπτυξη της χρηματοπιστωτικής αγοράς. Οι πληροφορίες βασίζονται σε τρεις δείκτες (αξία των κυκλοφορούντων χρεογράφων που εκδίδονται από επιχειρήσεις, χρηματιστηριακή αξία των εισηγμένων μετοχών και χορηγήσεις των ΝΧΙ προς τον εγχώριο μη χρηματοπιστωτικό ιδιωτικό τομέα), οι οποίοι, σε συνδυασμό μεταξύ τους, μετρούν το μέγεθος των χρηματοπιστωτικών αγορών.

Τέλος, σύμφωνα με το άρθρο 140(1) της Συνθήκης, η έκθεση πρέπει να λαμβάνει υπόψη και διάφορους άλλους σχετικούς παράγοντες (βλ. Πλαίσιο 5). Σημειώνεται συναφώς ότι στις 13 Δεκεμβρίου 2011 τέθηκε σε ισχύ ένα ενισχυμένο πλαίσιο οικονομικής διακυβέρνησης, σύμφωνα με το άρθρο 121(6) της Συνθήκης, προκειμένου να διασφαλιστεί στενότερος συντονισμός των οικονομικών πολιτικών και συνεχής σύγκλιση των οικονομικών επιδόσεων των κρατών-μελών της ΕΕ. Το Πλαίσιο 5 υπενθυμίζει εν συντομία αυτές τις νομοθετικές διατάξεις και πώς αντιμετωπίζονται οι προαναφερθέντες πρόσθετοι παράγοντες κατά την αξιολόγηση της σύγκλισης από την ΕΚΤ.

Πλαίσιο 5

Άλλοι σχετικοί παράγοντες

1. Συνθήκη και λοιπές νομικές διατάξεις

Σύμφωνα με το άρθρο 140(1) της Συνθήκης: “Οι εκθέσεις της Επιτροπής και της Ευρωπαϊκής Κεντρικής Τράπεζας λαμβάνουν επίσης υπόψη τα αποτελέσματα της ολοκλήρωσης των αγορών, την κατάσταση και την εξέλιξη των ισοζυγίων τρεχουσών συναλλαγών και μια εξέταση των εξελίξεων του κατά μονάδα κόστους εργασίας και άλλων δεικτών τιμών”.

Σημειώνεται σχετικά ότι η ΕΚΤ λαμβάνει υπόψη τη δέσμη νομοθετικών μέτρων για την οικονομική διακυβέρνηση στην ΕΕ, η οποία τέθηκε σε ισχύ στις 13 Δεκεμβρίου 2011. Βάσει του άρθρου 121(6) της Συνθήκης, το Ευρωπαϊκό Κοινοβούλιο και το Συμβούλιο της ΕΕ ενέκριναν λεπτομερείς κανόνες σχετικά με τη διαδικασία πολυμερούς εποπτείας που περιγράφεται στα άρθρα 121(3) και 121(4) της Συνθήκης. Οι κανόνες αυτοί εγκρίθηκαν “προκειμένου να εξασφαλισθεί στενότερος συντονισμός των οικονομικών πολιτικών και συνεχής σύγκλιση των οικονομικών επιδόσεων των κρατών μελών” (Άρθρο 121(3)), καθώς υπάρχει “ανάγκη να αντληθούν διδάγματα από την πρώτη δεκαετία λειτουργίας της οικονομικής και νομισματικής ένωσης και, ειδικότερα, χρειάζεται βελτιωμένη διακυβέρνηση στην Ένωση, η οποία πρέπει να οικοδομηθεί με βάση μεγαλύτερο εθνικό ενστερνισμό”.[14] Η δέσμη νομοθετικών μέτρων περιλαμβάνει ένα πλαίσιο ενισχυμένης εποπτείας (τη Διαδικασία Μακροοικονομικής Ανισορροπίας – ΔΜΑ). Το πλαίσιο αυτό έχει στόχο αφενός να αποτρέπει υπερβολικές μακροοικονομικές και μακροχρηματοοικονομικές ανισορροπίες και αφετέρου να βοηθά τα αποκλίνοντα κράτη-μέλη της ΕΕ να καταρτίζουν σχέδια διορθωτικών ενεργειών για τις αποκλίσεις, προτού αυτές παγιωθούν. Η ΔΜΑ, η οποία περιλαμβάνει και προληπτικό και διορθωτικό σκέλος, ισχύει για όλα τα κράτη-μέλη της ΕΕ, εκτός από εκείνα τα οποία, εξαιτίας του ότι καλύπτονται από πρόγραμμα διεθνούς οικονομικής στήριξης, υπόκεινται ήδη σε αυστηρότερο έλεγχο και όρους. Η ΔΜΑ περιλαμβάνει έναν μηχανισμό επαγρύπνησης για τον εντοπισμό των ανισορροπιών σε πρώιμο στάδιο. Ο μηχανισμός αυτός βασίζεται σε έναν διαφανή πίνακα αποτελεσμάτων δεικτών, ο οποίος περιέχει όρια προειδοποίησης για όλα τα κράτη-μέλη της ΕΕ, καθώς και σε οικονομικές αξιολογικές κρίσεις. Αυτές οι αξιολογικές κρίσεις θα πρέπει να λαμβάνουν υπόψη, μεταξύ άλλων, την ονομαστική και πραγματική σύγκλιση εντός και εκτός της ζώνης του ευρώ.[15] Κατά την αξιολόγηση των μακροοικονομικών ανισορροπιών, η σχετική διαδικασία θα πρέπει να λαμβάνει δεόντως υπόψη τη σοβαρότητά τους και τις πιθανές αρνητικές οικονομικές και χρηματοπιστωτικές δευτερογενείς επιπτώσεις, οι οποίες επιδεινώνουν την ευπάθεια της οικονομίας της ΕΕ και αποτελούν απειλή για την ομαλή λειτουργία της ΟΝΕ.[16]

2. Εφαρμογή των διατάξεων της Συνθήκης

Σύμφωνα με την πρακτική που έχει ακολουθηθεί και στο παρελθόν, οι πρόσθετοι παράγοντες που αναφέρονται στο άρθρο 140(1) της Συνθήκης εξετάζονται στο Κεφάλαιο 5 (βλ. αγγλικό πρωτότυπο), στις ενότητες που εξετάζονται τα επιμέρους κριτήρια που περιγράφονται στα Πλαίσια 1 έως 4. Για λόγους πληρότητας, στο Κεφάλαιο 3 οι δείκτες που περιλαμβάνονται στον πίνακα αποτελεσμάτων (μεταξύ των οποίων και αυτοί που σχετίζονται με τα όρια προειδοποίησης) δημοσιεύονται για τις χώρες που καλύπτει η παρούσα έκθεση. Κατ’ αυτό τον τρόπο, εξασφαλίζεται η παροχή όλων των διαθέσιμων πληροφοριών για τον εντοπισμό μακροοικονομικών και μακροχρηματοοικονομικών ανισορροπιών οι οποίες μπορεί να δυσχεραίνουν την επίτευξη υψηλού βαθμού σταθερής σύγκλισης, όπως ορίζεται στο άρθρο 140(1) της Συνθήκης. Ιδίως κράτη-μέλη της ΕΕ με παρέκκλιση τα οποία υπάγονται σε διαδικασία υπερβολικών ανισορροπιών δεν είναι δυνατόν να θεωρηθεί ότι έχουν επιτύχει υψηλό βαθμό σταθερής σύγκλισης, όπως ορίζεται στο άρθρο 140(1) της Συνθήκης.

2.2 Συμβατότητα της εθνικής νομοθεσίας προς τις Συνθήκες

2.2.1 Εισαγωγή

Σύμφωνα με το άρθρο 140(1) της Συνθήκης, η ΕΚΤ (όπως και η Ευρωπαϊκή Επιτροπή) υποχρεούται να υποβάλλει έκθεση στο Συμβούλιο τουλάχιστον μία φορά κάθε δύο χρόνια ή όποτε το ζητήσει κράτος-μέλος με παρέκκλιση για την πρόοδο που έχουν επιτελέσει τα κράτη-μέλη με παρέκκλιση στην εκπλήρωση των υποχρεώσεών τους για την επίτευξη της οικονομικής και νομισματικής ένωσης. Οι εκθέσεις αυτές πρέπει να περιέχουν εξέταση του κατά πόσον η εθνική νομοθεσία κάθε κράτους-μέλους με παρέκκλιση, συμπεριλαμβανομένου του καταστατικού της ΕθνΚΤ του, είναι συμβατή προς τα άρθρα 130 και 131 της Συνθήκης και προς τα σχετικά άρθρα του Καταστατικού. Αυτή η προβλεπόμενη στη Συνθήκη υποχρέωση των κρατών-μελών με παρέκκλιση είναι γνωστή και ως “νομική σύγκλιση”.

Όταν αξιολογεί τη νομική σύγκλιση, η ΕΚΤ δεν περιορίζεται σε τυπική αξιολόγηση της εθνικής νομοθεσίας με βάση το γράμμα του νόμου, αλλά δύναται να εξετάσει και κατά πόσον η εφαρμογή των συναφών διατάξεων συνάδει προς το πνεύμα των Συνθηκών και του Καταστατικού. Η ΕΚΤ ανησυχεί ιδιαίτερα για τυχόν ενδείξεις ότι ασκούνται πιέσεις στα όργανα λήψεως αποφάσεων των ΕθνΚΤ των κρατών-μελών, κάτι που θα ήταν ασύμβατο προς το πνεύμα της Συνθήκης όσον αφορά την ανεξαρτησία των κεντρικών τραπεζών. Η ΕΚΤ θεωρεί επίσης αναγκαία την ομαλή και συνεχή λειτουργία των οργάνων λήψεως αποφάσεων των ΕθνΚΤ. Στο πλαίσιο αυτό, οι αρμόδιες αρχές των κρατών-μελών οφείλουν ειδικότερα να λαμβάνουν τα αναγκαία μέτρα ώστε, σε περίπτωση που κενωθεί θέση μέλους αποφασιστικού οργάνου μιας ΕθνΚΤ, να διασφαλίζουν τον έγκαιρο διορισμό νέου μέλους σε αντικατάσταση αυτού.[17] Η ΕΚΤ θα παρακολουθεί προσεκτικά τις εξελίξεις προτού αποφανθεί οριστικά ότι η εθνική νομοθεσία ενός κράτους-μέλους είναι συμβατή προς τη Συνθήκη και το Καταστατικό.

Κράτη-μέλη με παρέκκλιση και νομική σύγκλιση

Η Βουλγαρία, η Τσεχία, η Κροατία, η Ουγγαρία, η Πολωνία, η Ρουμανία και η Σουηδία, η εθνική νομοθεσία των οποίων εξετάζεται στην παρούσα έκθεση, είναι κράτη-μέλη με παρέκκλιση, δηλ. δεν έχουν υιοθετήσει ακόμη το ευρώ. Η Σουηδία απέκτησε την ιδιότητα του κράτους-μέλους με παρέκκλιση με απόφαση του Συμβουλίου τον Μάιο του 1998.[18] Προκειμένου για τα υπόλοιπα κράτη-μέλη, τα άρθρα 4[19] και 5[20] των Πράξεων περί των όρων προσχωρήσεως προβλέπουν ότι καθένα από αυτά τα κράτη-μέλη συμμετέχει στην Οικονομική και Νομισματική Ένωση από την ημερομηνία προσχώρησης ως κράτους-μέλους με παρέκκλιση κατά την έννοια του άρθρου 139 της Συνθήκης.

Η παρούσα έκθεση δεν καλύπτει τη Δανία, επειδή είναι κράτος-μέλος με ειδικό καθεστώς και δεν έχει υιοθετήσει ακόμη το ευρώ. Το προσαρτώμενο στις Συνθήκες Πρωτόκολλο (αριθ. 16) σχετικά με ορισμένες διατάξεις που αφορούν τη Δανία προβλέπει ότι, εν όψει της γνωστοποίησης στην οποία προέβη η δανική κυβέρνηση προς το Συμβούλιο στις 3 Νοεμβρίου 1993, η Δανία βρίσκεται υπό καθεστώς εξαίρεσης και η διαδικασία κατάργησης της παρέκκλισης θα ενεργοποιηθεί μόνο εάν το ζητήσει η Δανία. Το άρθρο 130 της Συνθήκης ισχύει για τη Δανία, άρα η Danmarks Nationalbank οφείλει να πληροί τους όρους περί ανεξαρτησίας των κεντρικών τραπεζών. Το ΕΝΙ στην Έκθεση για τη Σύγκλιση του 1998 αποφάνθηκε ότι αυτός ο όρος έχει εκπληρωθεί. Από το 1998 και εξής δεν έχει πραγματοποιηθεί καμία αξιολόγηση της σύγκλισης της Δανίας, λόγω του ειδικού καθεστώτος της συγκεκριμένης χώρας. Μέχρις ότου η Δανία γνωστοποιήσει στο Συμβούλιο ότι προτίθεται να υιοθετήσει το ευρώ, δεν είναι αναγκαία η νομική ενσωμάτωση της Danmarks Nationalbank στο Ευρωσύστημα ούτε χρειάζεται να προσαρμοστούν διατάξεις της δανικής νομοθεσίας.

Η αξιολόγηση της νομικής σύγκλισης έχει σκοπό να διευκολύνει το Συμβούλιο να αποφασίσει ποια κράτη-μέλη πληρούν “τις υποχρεώσεις τους για την επίτευξη της οικονομικής και νομισματικής ένωσης” (άρθρο 140(1) της Συνθήκης). Στον νομικό τομέα, οι προϋποθέσεις αυτές αφορούν ειδικότερα την ανεξαρτησία της κεντρικής τράπεζας και τη νομική ενσωμάτωση των ΕθνΚΤ στο Ευρωσύστημα.

Διάρθρωση της νομικής αξιολόγησης

Η νομική αξιολόγηση ακολουθεί σε γενικές γραμμές το πλαίσιο των προηγούμενων εκθέσεων της ΕΚΤ και του ΕΝΙ για τη νομική σύγκλιση.[21]

Κατά την εξέταση της συμβατότητας της εθνικής νομοθεσίας λαμβάνονται υπόψη τα νομοθετικά μέτρα που έχουν θεσπιστεί πριν από τις 25 Μαρτίου 2022.

2.2.2 Αντικείμενο προσαρμογής

Τομείς προσαρμογής

Προκειμένου να προσδιοριστούν οι τομείς στους οποίους χρειάζεται προσαρμογή της εθνικής νομοθεσίας, εξετάζονται τα εξής θέματα:

- η συμβατότητα προς τις σχετικές με την ανεξαρτησία των ΕθνΚΤ διατάξεις της Συνθήκης (άρθρο 130) και του Καταστατικού (άρθρα 7 και 14.2),

- η συμβατότητα προς τις διατάξεις περί εμπιστευτικότητας (άρθρο 37 του Καταστατικού),

- η συμβατότητα προς την απαγόρευση της νομισματικής χρηματοδότησης (άρθρο 123 της Συνθήκης) και της προνομιακής πρόσβασης (άρθρο 124 της Συνθήκης).

- η συμβατότητα προς τον ενιαίο τρόπο γραφής του ευρώ, όπως απαιτείται από το δίκαιο της ΕΕ, και

- η νομική ενσωμάτωση των ΕθνΚΤ στο Ευρωσύστημα (ιδίως όσον αφορά τα άρθρα 12.1 και 14.3 του Καταστατικού).

“Συμβατότητα” έναντι “εναρμόνισης”

Το άρθρο 131 της Συνθήκης ορίζει ότι η εθνική νομοθεσία πρέπει να είναι “συμβατή” με τις Συνθήκες και το Καταστατικό. Κάθε ασυμβατότητα μεταξύ τους πρέπει συνεπώς να αίρεται. Η ανάγκη συμμόρφωσης προς αυτή την υποχρέωση δεν θίγεται ούτε από το γεγονός ότι οι Συνθήκες και το Καταστατικό κατισχύουν της εθνικής νομοθεσίας ούτε από τη φύση της ασυμβατότητας.

Η επιταγή βάσει της οποίας η εθνική νομοθεσία πρέπει να “είναι συμβατή” με τη Συνθήκη και το Καταστατικό δεν σημαίνει ότι η Συνθήκη απαιτεί “εναρμόνιση” των καταστατικών των ΕθνΚΤ μεταξύ τους ή με το Καταστατικό. Οι εθνικές ιδιαιτερότητες μπορούν να συνεχίσουν να υφίστανται στον βαθμό που δεν αντιβαίνουν στην αρμοδιότητα επί νομισματικών θεμάτων που έχει εκχωρηθεί ανέκκλητα στην ΕΕ. Πράγματι, το άρθρο 14.4 του Καταστατικού επιτρέπει στις ΕθνΚΤ να εκτελούν και άλλες λειτουργίες πέραν αυτών που καθορίζει το Καταστατικό, εφόσον αυτές δεν παρακωλύουν τους σκοπούς και τα καθήκοντα του ΕΣΚΤ.[22] Οι διατάξεις των καταστατικών των ΕθνΚΤ που επιτρέπουν τέτοιες πρόσθετες λειτουργίες αποτελούν σαφές παράδειγμα περιπτώσεων όπου οι διαφορές μπορούν να διατηρηθούν. Αντίθετα, ο όρος “συμβατή” σημαίνει ότι πρέπει να γίνει προσαρμογή της εθνικής νομοθεσίας και των καταστατικών των ΕθνΚΤ ώστε να εξαλειφθούν οι ασυμβατότητες προς τις Συνθήκες και το Καταστατικό και να εξασφαλιστεί ο αναγκαίος βαθμός ενσωμάτωσης των ΕθνΚΤ στο ΕΣΚΤ. Ειδικότερα, θα πρέπει να γίνει προσαρμογή όλων των διατάξεων που αντιβαίνουν στην ανεξαρτησία των ΕθνΚΤ, όπως αυτή ορίζεται στη Συνθήκη, και στον ρόλο της ΕθνΚΤ ως αναπόσπαστου μέρους του ΕΣΚΤ. Δεν αρκεί συνεπώς η επίκληση της υπεροχής του δικαίου της ΕΕ έναντι της εθνικής νομοθεσίας προκειμένου να εκπληρωθεί η ανωτέρω προϋπόθεση.

Η υποχρέωση κατά το άρθρο 131 της Συνθήκης καλύπτει μόνο περιπτώσεις ασυμβατότητας προς τις Συνθήκες και το Καταστατικό. Ωστόσο, όσες εθνικές νομοθετικές διατάξεις δεν είναι συμβατές προς το παράγωγο δίκαιο της ΕΕ όσον αφορά τους τομείς προσαρμογής που εξετάζονται στην παρούσα Έκθεση για τη Σύγκλιση θα πρέπει να ευθυγραμμιστούν προς αυτό. Η υπεροχή του δικαίου της ΕΕ δεν θίγει την υποχρέωση προσαρμογής της εθνικής νομοθεσίας. Αυτή η γενική επιταγή απορρέει όχι μόνο από το άρθρο 131 της Συνθήκης, αλλά και από τη νομολογία του Δικαστηρίου της Ευρωπαϊκής Ένωσης.[23]

Οι Συνθήκες και το Καταστατικό δεν υποδεικνύουν με ποιο τρόπο πρέπει να προσαρμόζεται η εθνική νομοθεσία. Η προσαρμογή μπορεί να γίνει με παραπομπές στις Συνθήκες και το Καταστατικό, με την ενσωμάτωση διατάξεων της Συνθήκης και του Καταστατικού και μνεία της πηγής τους, με την απαλοιφή των ασύμβατων διατάξεων ή με συνδυασμό αυτών των μεθόδων.

Επιπλέον, προκειμένου μεταξύ άλλων να επιτευχθεί και να διατηρηθεί η συμβατότητα της εθνικής νομοθεσίας με τις Συνθήκες και το Καταστατικό, τα θεσμικά όργανα της ΕΕ και τα κράτη-μέλη πρέπει να ζητούν τη γνώμη της ΕΚΤ επί σχεδίων νομοθετικών διατάξεων στο πεδίο των αρμοδιοτήτων της, σύμφωνα με τα άρθρα 127(4) και 282(5) της Συνθήκης και το άρθρο 4 του Καταστατικού. Η Απόφαση 98/415/ΕΚ του Συμβουλίου της 29ης Ιουνίου 1998 σχετικά με τη διαβούλευση της Ευρωπαϊκής Κεντρικής Τράπεζας με τις εθνικές αρχές για τα σχέδια νομοθετικών διατάξεων[24] απαιτεί ρητώς από τα κράτη-μέλη να λαμβάνουν τα αναγκαία μέτρα για την εκπλήρωση αυτής της υποχρέωσης.

2.2.3 Ανεξαρτησία των ΕθνΚΤ

Όσον αφορά την ανεξαρτησία των κεντρικών τραπεζών και την εμπιστευτικότητα, η εθνική νομοθεσία των κρατών-μελών που εντάχθηκαν στην ΕΕ το 2004, το 2007 ή το 2013 έπρεπε να έχει προσαρμοστεί ώστε να συνάδει προς τις σχετικές διατάξεις της Συνθήκης και του Καταστατικού και οι εν λόγω προσαρμογές έπρεπε να έχουν τεθεί σε ισχύ έως την 1η Μαΐου 2004, την 1η Ιανουαρίου 2007 και την 1η Ιουλίου 2013 αντίστοιχα.[25] Η Σουηδία ήταν υποχρεωμένη να θέσει σε ισχύ τις αναγκαίες προσαρμογές το αργότερο μέχρι την ημερομηνία ίδρυσης του ΕΣΚΤ, την 1η Ιουνίου 1998.

Η ανεξαρτησία των κεντρικών τραπεζών

Τον Νοέμβριο του 1995 το ΕΝΙ συνέταξε κατάλογο με τα χαρακτηριστικά της ανεξαρτησίας των κεντρικών τραπεζών (επακολούθησε λεπτομερής περιγραφή τους στην Έκθεση για τη Σύγκλιση του 1998), τα οποία αποτέλεσαν τότε τη βάση για την αξιολόγηση της εθνικής νομοθεσίας των κρατών-μελών, ιδίως των καταστατικών των ΕθνΚΤ. Η έννοια της ανεξαρτησίας των κεντρικών τραπεζών περιλαμβάνει διάφορους τύπους ανεξαρτησίας που πρέπει να αξιολογούνται χωριστά, δηλ. τη λειτουργική, τη θεσμική, την προσωπική και την οικονομική ανεξαρτησία. Τα τελευταία χρόνια αυτές οι πτυχές της ανεξαρτησίας των κεντρικών τραπεζών αναλύθηκαν διεξοδικότερα στις γνώμες που εξέδωσε η ΕΚΤ. Αυτές αποτελούν και τη βάση για την αξιολόγηση του βαθμού σύγκλισης της εθνικής νομοθεσίας των κρατών-μελών με παρέκκλιση προς τις Συνθήκες και το Καταστατικό.

Λειτουργική ανεξαρτησία

Η ανεξαρτησία των κεντρικών τραπεζών δεν αποτελεί αυτοσκοπό, αλλά απαραίτητο μέσο για την επίτευξη ενός σκοπού ο οποίος πρέπει να έχει οριστεί με σαφήνεια και να υπερισχύει κάθε άλλου σκοπού. Για να υπάρχει λειτουργική ανεξαρτησία, ο πρωταρχικός σκοπός κάθε ΕθνΚΤ πρέπει να ορίζεται κατά τρόπο ώστε να υπάρχει σαφήνεια και ασφάλεια δικαίου και να συνάδει πλήρως προς τον πρωταρχικό σκοπό που καθιερώνει η Συνθήκη, δηλ. τη σταθερότητα των τιμών. Προς τούτο θα πρέπει να παρέχονται στην ΕθνΚΤ τα αναγκαία μέσα και εργαλεία ώστε να επιτυγχάνει αυτό τον σκοπό ανεξάρτητα από οποιαδήποτε άλλη αρμόδια αρχή. Η επιταγή της Συνθήκης περί ανεξαρτησίας των κεντρικών τραπεζών αντανακλά τη γενικώς κρατούσα άποψη ότι ο πρωταρχικός σκοπός, που είναι η σταθερότητα των τιμών, υπηρετείται καλύτερα από ένα πλήρως ανεξάρτητο ίδρυμα με επακριβώς καθορισμένη αποστολή. Η ανεξαρτησία των κεντρικών τραπεζών είναι απόλυτα συμβατή με την υποχρέωσή τους να λογοδοτούν για τις αποφάσεις τους, η οποία συμβάλλει σημαντικά στην ενίσχυση της εμπιστοσύνης προς το καθεστώς ανεξαρτησίας τους. Αυτό προϋποθέτει διαφάνεια και διάλογο με τρίτους.

Σε ό,τι αφορά το χρονικό πλαίσιο, η Συνθήκη δεν διευκρινίζει πότε οι ΕθνΚΤ των κρατών-μελών με παρέκκλιση υποχρεούνται να συμμορφωθούν με τον πρωταρχικό σκοπό της σταθερότητας των τιμών, κατά τα προβλεπόμενα στα άρθρα 127(1) και 282(2) της Συνθήκης και στο άρθρο 2 του Καταστατικού. Όσον αφορά τα κράτη-μέλη που εντάχθηκαν στην ΕΕ μετά την εισαγωγή του ευρώ, δεν είναι σαφές κατά πόσον αυτή η υποχρέωση ισχύει από την ημερομηνία προσχώρησης ή από την ημερομηνία υιοθέτησης του ευρώ από τα εν λόγω κράτη-μέλη. Ενώ το άρθρο 127(1) της Συνθήκης δεν ισχύει για τα κράτη-μέλη με παρέκκλιση (βλ. άρθρο 139(2)(γ) της Συνθήκης), το άρθρο 2 του Καταστατικού ισχύει για αυτά (βλ. άρθρο 42.1 του Καταστατικού). Η ΕΚΤ φρονεί ότι η υποχρέωση των ΕθνΚΤ να έχουν ως πρωταρχικό σκοπό τους τη σταθερότητα των τιμών ισχύει από την 1η Ιουνίου 1998 για τη Σουηδία και από την 1η Μαΐου 2004, την 1η Ιανουαρίου 2007 και την 1η Ιουλίου 2013 για τα κράτη-μέλη που προσχώρησαν στην ΕΕ αυτές τις ημερομηνίες. Η άποψη αυτή βασίζεται στο γεγονός ότι μία από τις κατευθυντήριες αρχές της ΕΕ, δηλ. η διατήρηση της σταθερότητας των τιμών (άρθρο 119 της Συνθήκης), ισχύει και για τα κράτη-μέλη με παρέκκλιση. Βασίζεται επίσης σε έναν από τους σκοπούς της Συνθήκης, σύμφωνα με τον οποίο τα κράτη-μέλη καταβάλλουν κάθε δυνατή προσπάθεια ώστε να επιτύχουν μακροοικονομική σύγκλιση, συμπεριλαμβανομένης της σταθερότητας των τιμών, προς την οποία άλλωστε κατατείνουν και οι τακτικές εκθέσεις της ΕΚΤ και της Ευρωπαϊκής Επιτροπής. Το συμπέρασμα αυτό βασίζεται στο σκεπτικό που υπαγορεύει την ανεξαρτησία των κεντρικών τραπεζών, σύμφωνα με το οποίο η ανεξαρτησία δικαιολογείται μόνο όταν η σταθερότητα των τιμών αποτελεί τον πρωταρχικό σκοπό.

Οι αξιολογήσεις κατά χώρα στην παρούσα έκθεση βασίζονται στα παραπάνω συμπεράσματα σε ό,τι αφορά το χρονικό πλαίσιο της υποχρέωσης των ΕθνΚΤ των κρατών-μελών με παρέκκλιση να θέτουν τη σταθερότητα των τιμών ως τον πρωταρχικό τους σκοπό.

Θεσμική ανεξαρτησία

Η αρχή της θεσμικής ανεξαρτησίας διατυπώνεται ρητώς στο άρθρο 130 της Συνθήκης και στο άρθρο 7 του Καταστατικού. Αυτά τα δύο άρθρα απαγορεύουν στις ΕθνΚΤ και στα μέλη των οργάνων λήψεως αποφάσεών τους να ζητούν ή να δέχονται υποδείξεις από θεσμικά όργανα ή οργανισμούς της ΕΕ, κυβερνήσεις κρατών-μελών ή οποιοδήποτε άλλο όργανο. Απαγορεύουν επίσης σε όργανα, οργανισμούς, υπηρεσίες και φορείς της ΕΕ και σε κυβερνήσεις κρατών-μελών να επιδιώκουν να ασκούν επιρροή σε εκείνα τα μέλη των οργάνων λήψεως αποφάσεων των ΕθνΚΤ που μπορούν με τις αποφάσεις τους να επηρεάσουν την εκ μέρους των ΕθνΚΤ εκπλήρωση καθηκόντων σχετικών με το ΕΣΚΤ. Η εθνική νομοθεσία θεωρείται ότι αναπαράγει πιστά το άρθρο 130 της Συνθήκης και το άρθρο 7 του Καταστατικού, εφόσον αντανακλά και τις δύο απαγορεύσεις και δεν περιορίζει το πεδίο εφαρμογής τους.[26] Η αναγνώριση της θεσμικής ανεξαρτησίας των κεντρικών τραπεζών δεν συνεπάγεται ότι αυτές εξαιρούνται από όλους τους κανόνες δικαίου ή ότι θωρακίζονται έναντι κάθε είδους νομοθεσίας.[27]

Ανεξαρτήτως του αν μια ΕθνΚΤ έχει συσταθεί και λειτουργεί ως κρατικός οργανισμός, ως ιδιάζον νομικό πρόσωπο δημοσίου δικαίου ή απλώς ως ανώνυμος εταιρία, υπάρχει κίνδυνος ο ιδιοκτήτης της να ασκεί επιρροή στη λήψη αποφάσεων επί θεμάτων σχετικών με τα καθήκοντα που αφορούν το ΕΣΚΤ, λόγω της ιδιοκτησιακής σχέσης.[28] Η επιρροή αυτή, είτε ασκείται μέσω των δικαιωμάτων των μετόχων είτε με άλλο τρόπο, είναι δυνατόν να θίγει την ανεξαρτησία της ΕθνΚΤ και ως εκ τούτου πρέπει να περιορίζεται διά νόμου.

Το νομικό πλαίσιο των κεντρικών τραπεζών πρέπει να παρέχει μια σταθερή και μακροπρόθεσμη βάση για τη λειτουργία μιας κεντρικής τράπεζας. Το νομικό πλαίσιο που επιτρέπει συχνές αλλαγές του θεσμικού πλαισίου μιας ΕθνΚΤ, επηρεάζοντας έτσι την οργανωτική της σταθερότητα ή τη σταθερότητα της διακυβέρνησής της, μπορεί να επηρεάσει αρνητικά τη θεσμική ανεξαρτησία της εν λόγω ΕθνΚΤ.[29]

Η θεσμική ανεξαρτησία θα πρέπει επίσης να γίνεται σεβαστή σε καταστάσεις έκτακτης ανάγκης. Μόνο όταν πληρούνται οι προϋποθέσεις του άρθρου 347 της Συνθήκης μπορεί να δικαιολογηθεί η προσωρινή και κατ’ εξαίρεση άσκηση εξουσιών που εμπίπτουν στην αποκλειστική αρμοδιότητα του ΕΣΚΤ από τις εθνικές αρχές. Ο κρίσιμος χρόνος για την αξιολόγηση της συνδρομής των προϋποθέσεων είναι η ημερομηνία υιοθέτησης του μέτρου. Λόγω της εξαιρετικής φύσης του άρθρου 347 της Συνθήκης, τα κράτη-μέλη δεν θα πρέπει να υιοθετούν προληπτική νομοθεσία εάν δεν συντρέχουν οι προϋποθέσεις που το ίδιο το άρθρο προβλέπει.[30]

Απαγόρευση υποδείξεων

Το δικαίωμα τρίτων να προβαίνουν σε υποδείξεις στις ΕθνΚΤ, στα όργανα λήψεως αποφάσεών τους ή στα μέλη αυτών των οργάνων όσον αφορά καθήκοντα σχετικά με το ΕΣΚΤ είναι ασύμβατο προς τη Συνθήκη και το Καταστατικό.

Οποιαδήποτε συμμετοχή μιας ΕθνΚΤ στην εφαρμογή μέτρων ενίσχυσης της χρηματοπιστωτικής σταθερότητας πρέπει να είναι συμβατή προς τη Συνθήκη, δηλ. οι λειτουργίες των ΕθνΚΤ πρέπει να εκτελούνται κατά τρόπο πλήρως συμβατό προς τη λειτουργική, τη θεσμική και την οικονομική ανεξαρτησία τους, προκειμένου να διασφαλίζεται η ορθή εκτέλεση των καθηκόντων τους με βάση τη Συνθήκη και το Καταστατικό.[31] Στον βαθμό που η εθνική νομοθεσία προβλέπει ρόλο της ΕθνΚΤ πέραν των συμβουλευτικών λειτουργιών και απαιτεί την ανάληψη πρόσθετων καθηκόντων εκ μέρους της ΕθνΚΤ, πρέπει να εξασφαλίζεται ότι αυτά δεν επηρεάζουν από λειτουργικής και οικονομικής πλευράς την ικανότητα της ΕθνΚΤ να εκτελεί τα σχετικά με το ΕΣΚΤ καθήκοντά της.[32] Επιπλέον, όταν μετέχουν εκπρόσωποι της ΕθνΚΤ σε συλλογικά εποπτικά όργανα λήψεως αποφάσεων ή άλλες αρχές, πρέπει να λαμβάνονται δεόντως υπόψη τα εχέγγυα προσωπικής ανεξαρτησίας των μελών των οργάνων λήψεως αποφάσεων της ΕθνΚΤ.[33]

Απαγόρευση έγκρισης, αναστολής, ακύρωσης ή αναβολής αποφάσεων

Το δικαίωμα οποιουδήποτε τρίτου να εγκρίνει, να αναστέλλει, να ακυρώνει ή να αναβάλλει αποφάσεις μιας ΕθνΚΤ όσον αφορά καθήκοντα που σχετίζονται με το ΕΣΚΤ είναι ασύμβατο προς τη Συνθήκη και το Καταστατικό.[34]

Απαγόρευση ελέγχου για νομικούς λόγους

Το δικαίωμα οποιουδήποτε οργάνου, πέραν των ανεξάρτητων δικαστηρίων, να ασκεί έλεγχο για νομικούς λόγους σε αποφάσεις που αφορούν την εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ είναι ασύμβατο προς τη Συνθήκη και το Καταστατικό, καθώς η εκτέλεση αυτών των καθηκόντων δεν υπόκειται σε επαναξιολόγηση σε πολιτικό επίπεδο. Το δικαίωμα του διοικητή μιας ΕθνΚΤ να αναστέλλει για νομικούς λόγους την εφαρμογή αποφάσεων του ΕΣΚΤ ή οργάνων λήψεως αποφάσεων της ΕθνΚΤ και εν συνεχεία να τις παραπέμπει σε πολιτικά όργανα για να λάβουν οριστική απόφαση ισοδυναμεί με το να ζητά υποδείξεις από τρίτους.

Απαγόρευση συμμετοχής σε όργανα λήψεως αποφάσεων μιας ΕθνΚΤ με δικαίωμα ψήφου

Δεν είναι συμβατή με τη Συνθήκη και το Καταστατικό η συμμετοχή εκπροσώπων τρίτων στα όργανα λήψεως αποφάσεων μιας ΕθνΚΤ με δικαίωμα ψήφου σε θέματα εκτέλεσης καθηκόντων της ΕθνΚΤ που σχετίζονται με το ΕΣΚΤ, ακόμη και αν η ψήφος αυτή δεν είναι αποφασιστική. Η συμμετοχή τους, ακόμη και χωρίς δικαίωμα ψήφου, δεν είναι συμβατή με τη Συνθήκη και το Καταστατικό όταν παρακωλύει την εκτέλεση καθηκόντων που σχετίζονται με το ΕΣΚΤ από το εν λόγω όργανο λήψεως αποφάσεων ή όταν θέτει σε κίνδυνο τη συμμόρφωση προς το καθεστώς εμπιστευτικότητας του ΕΣΚΤ.[35]

Απαγόρευση εκ των προτέρων διαβούλευσης σχετικά με απόφαση μιας ΕθνΚΤ

Ρητή καταστατική διάταξη που υποχρεώνει την ΕθνΚΤ να συμβουλεύεται εκ των προτέρων τρίτους σχετικά με τις αποφάσεις της παρέχει σ’ αυτούς τους τρίτους έναν επίσημο μηχανισμό ώστε να επηρεάζουν την τελική απόφαση, και συνεπώς είναι ασύμβατη προς τη Συνθήκη και το Καταστατικό.

Πάντως, ο διάλογος μεταξύ μιας ΕθνΚΤ και τρίτων, ακόμη και όταν βασίζεται σε καταστατικές υποχρεώσεις περί παροχής πληροφοριών και ανταλλαγής απόψεων, είναι συμβατός προς την ανεξαρτησία της κεντρικής τράπεζας, υπό την προϋπόθεση ότι:

- δεν καταλήγει σε παρακώλυση της ανεξαρτησίας των μελών των οργάνων λήψεως αποφάσεων της ΕθνΚΤ,

- γίνεται πλήρως σεβαστό το ειδικό καθεστώς που διέπει τους Διοικητές των ΕθνΚΤ ως μέλη των οργάνων λήψεως αποφάσεων της ΕΚΤ, και

- τηρούνται οι επιταγές περί εμπιστευτικότητας που απορρέουν από τις διατάξεις του Καταστατικού.[36]

Απαλλαγή των μελών των οργάνων λήψεως αποφάσεων των ΕθνΚΤ από κάθε ευθύνη

Καταστατικές διατάξεις που αφορούν την εκ μέρους τρίτων (π.χ. κυβερνήσεων) απαλλαγή των μελών των οργάνων λήψεως αποφάσεων της ΕθνΚΤ από κάθε ευθύνη (π.χ. σε σχέση με τον οικονομικό απολογισμό) πρέπει να περιέχουν επαρκείς ασφαλιστικές δικλίδες ώστε η εξουσία αυτή να μην επηρεάζει δυσμενώς τη δυνατότητα του εκάστοτε μέλους της ΕθνΚΤ να αποφασίζει ανεξάρτητα επί θεμάτων σχετικών με το ΕΣΚΤ (ή να εφαρμόζει τις αποφάσεις που λαμβάνονται σε επίπεδο ΕΣΚΤ). Συνιστάται η εισαγωγή σχετικής ρητής διάταξης στα καταστατικά των ΕθνΚΤ.

Προσωπική ανεξαρτησία

Η διάταξη του Καταστατικού που διασφαλίζει τη θητεία των μελών των οργάνων λήψεως αποφάσεων των ΕθνΚΤ αποτελεί πρόσθετο εχέγγυο της ανεξαρτησίας των κεντρικών τραπεζών. Οι Διοικητές των ΕθνΚΤ είναι μέλη του Γενικού Συμβουλίου της ΕΚΤ και γίνονται μέλη του Διοικητικού Συμβουλίου από τη στιγμή που τα αντίστοιχα κράτη-μέλη υιοθετούν το ευρώ. Οι Διοικητές των ΕθνΚΤ δεν μπορούν να θεωρηθούν εκπρόσωποι του κράτους-μέλους όταν ασκούν τα καθήκοντά τους ως μέλη του Διοικητικού Συμβουλίου ή του Γενικού Συμβουλίου της ΕΚΤ.[37] Το άρθρο 14.2 του Καταστατικού ορίζει ότι τα καταστατικά των ΕθνΚΤ πρέπει να προβλέπουν ειδικότερα ότι η θητεία του Διοικητή δεν θα είναι μικρότερη από πέντε έτη. Το άρθρο επίσης παρέχει προστασία κατά της αυθαίρετης παύσης των Διοικητών, ορίζοντας ότι η απαλλαγή από τα καθήκοντά τους είναι δυνατή μόνο εάν δεν πληρούν πλέον τις απαραίτητες προϋποθέσεις για την εκτέλεση των καθηκόντων τους ή εάν διαπράξουν βαρύ παράπτωμα. Σε αυτές τις περιπτώσεις, το άρθρο 14.2 του Καταστατικού προβλέπει δυνατότητα προσφυγής στο Δικαστήριο της Ευρωπαϊκής Ένωσης, το οποίο διαθέτει την εξουσία να ακυρώνει την εθνική απόφαση παύσης του Διοικητή.[38] Η αναστολή ενός Διοικητή από τα καθήκοντά του είναι δυνατόν στην πράξη να ισοδυναμεί με παύση για τους σκοπούς του άρθρου 14.2 του Καταστατικού.[39] Τα καταστατικά των ΕθνΚΤ θα πρέπει να συμμορφώνονται προς τη διάταξη αυτή κατά τα ακολούθως οριζόμενα.

Το άρθρο 130 της Συνθήκης απαγορεύει στις εθνικές κυβερνήσεις και άλλους οργανισμούς να επηρεάζουν τα μέλη των οργάνων λήψεως αποφάσεων των ΕθνΚΤ κατά την εκτέλεση των καθηκόντων τους. Ειδικότερα, τα κράτη-μέλη δεν επιτρέπεται να επιδιώκουν να επηρεάζουν τα μέλη των οργάνων λήψεως αποφάσεων των ΕθνΚΤ τροποποιώντας εθνικές νομοθετικές διατάξεις που επηρεάζουν τις αμοιβές τους. Αυτές οι τροποποιήσεις θα πρέπει, κατ' αρχήν, να ισχύουν μόνο για μελλοντικούς διορισμούς.[40]

Ελάχιστη θητεία Διοικητών

Σύμφωνα με το άρθρο 14.2 του Καταστατικού, τα καταστατικά των ΕθνΚΤ πρέπει να προβλέπουν ότι η θητεία του Διοικητή δεν θα είναι μικρότερη από πέντε έτη. Αυτό δεν αποκλείει θητεία μεγαλύτερης διάρκειας, ενώ στην περίπτωση θητείας αόριστης διάρκειας, δεν απαιτείται προσαρμογή των καταστατικών εφόσον οι λόγοι παύσης του Διοικητή είναι σύμφωνοι με τους αναφερόμενους στο άρθρο 14.2 του Καταστατικού. Συντομότερες θητείες δεν δικαιολογούνται, ακόμη και αν εφαρμόζονται μόνο στη διάρκεια μεταβατικής περιόδου.[41] Εάν η εθνική νομοθεσία προβλέπει ηλικία υποχρεωτικής αποχώρησης από την υπηρεσία, θα πρέπει να εξασφαλίζεται ότι αυτή δεν διακόπτει την ελάχιστη διάρκεια της θητείας του Διοικητή, όπως αυτή ορίζεται στο άρθρο 14.2 του Καταστατικού, η οποία υπερισχύει του ορίου ηλικίας που ενδεχομένως προβλέπεται για τον Διοικητή.[42] Όταν τροποποιείται το καταστατικό μιας ΕθνΚΤ, ο τροποποιητικός νόμος πρέπει να διασφαλίζει τη θητεία του Διοικητή και άλλων μελών των οργάνων λήψεως αποφάσεων που μετέχουν στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ[43].

Λόγοι παύσης των διοικητών

Τα καταστατικά των ΕθνΚΤ θα πρέπει να εξασφαλίζουν ότι ο διοικητής δεν μπορεί να παυθεί για λόγους πέραν αυτών που προβλέπονται στο άρθρο 14.2 του Καταστατικού. Σκοπός αυτής της επιταγής βάσει του άρθρου 14.2 του Καταστατικού είναι να αποτρέπει την αυθαίρετη παύση των Διοικητών από τις αρχές που συμμετέχουν στον διορισμό των Διοικητών, ιδίως την κυβέρνηση και το κοινοβούλιο. Τα καταστατικά των ΕθνΚΤ θα πρέπει είτε να παραπέμπουν στο άρθρο 14.2 του Καταστατικού, να ενσωματώνουν τις διατάξεις του και να μνημονεύουν την προέλευσή τους, να απαλείφουν κάθε ασυμβατότητα προς τους λόγους παύσης που προβλέπονται στο άρθρο 14.2, είτε να παραλείπουν οποιαδήποτε αναφορά σε λόγους παύσης (δεδομένου ότι το άρθρο 14.2 έχει ευθεία εφαρμογή).[44] Μετά την εκλογή ή τον διορισμό του, ο Διοικητής δεν μπορεί να παυθεί παρά μόνο υπό τοις προϋποθέσεις του άρθρου 14.2 του Καταστατικού, έστω και αν δεν έχει αναλάβει ακόμη τα καθήκοντά του. Καθώς οι προϋποθέσεις παύσης ενός διοικητή αποτελούν αυτόνομες έννοιες του ενωσιακού δικαίου, η εφαρμογή και η ερμηνεία τους δεν εξαρτώνται από τα εθνικά πλαίσια.[45] Το Δικαστήριο της Ευρωπαϊκής Ένωσης, σύμφωνα με τις εξουσίες που του έχουν ανατεθεί από το δεύτερο εδάφιο του άρθρου 14.2 του Καταστατικού, είναι αυτό που έχει την τελική αρμοδιότητα να επαληθεύσει ότι η απόφαση παύσης ενός διοικητή εθνικής κεντρικής τράπεζας βασίζεται σε επαρκή στοιχειοθέτηση ότι αυτός έχει διαπράξει βαρύ παράπτωμα ικανό να δικαιολογήσει ένα τέτοιο μέτρο.[46]

Διασφάλιση της θητείας και λόγοι παύσης άλλων (πλην των διοικητών) μελών των οργάνων λήψεως αποφάσεων των ΕθνΚΤ που μετέχουν στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ

Η εφαρμογή των ίδιων κανόνων για τη διασφάλιση της θητείας και τους λόγους παύσης των διοικητών στα άλλα μέλη των οργάνων λήψεως αποφάσεων των ΕθνΚΤ που συμμετέχουν στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ εγγυάται την προσωπική ανεξαρτησία και αυτών των προσώπων.[47] Το άρθρο 14.2 του Καταστατικού δεν περιορίζει τη διασφάλιση της θητείας μόνο στους διοικητές, ενώ το άρθρο 130 της Συνθήκης και το άρθρο 7 του Καταστατικού αναφέρονται σε “μέλη των οργάνων λήψεως αποφάσεων” των ΕθνΚΤ και όχι ειδικά στους Διοικητές. Αυτό ισχύει ιδίως στις περιπτώσεις όπου ο Διοικητής είναι “πρώτος μεταξύ ίσων” σε σχέση με άλλα μέλη που έχουν ισότιμη ψήφο ή όταν αυτά τα άλλα μέλη μετέχουν στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ.

Δικαίωμα προσφυγής στη δικαιοσύνη

Τα μέλη των οργάνων λήψεως αποφάσεων των ΕθνΚΤ πρέπει να έχουν το δικαίωμα προσφυγής ενώπιον ανεξάρτητων δικαστηρίων κατά οποιασδήποτε απόφασης περί παύσεως αυτών, ούτως ώστε να περιορίζονται τα περιθώρια χρήσης διακριτικής ευχέρειας εκ μέρους των πολιτικών οργάνων κατά την αξιολόγηση των λόγων παύσης.

Το άρθρο 14.2 του Καταστατικού ορίζει ότι διοικητής ΕθνΚΤ ο οποίος έχει παυθεί μπορεί να προσβάλει τη σχετική απόφαση ενώπιον του Δικαστηρίου της Ευρωπαϊκής Ένωσης. Η εθνική νομοθεσία θα πρέπει είτε να παραπέμπει στο Καταστατικό είτε να παραλείπει οποιαδήποτε αναφορά στο δικαίωμα προσφυγής κατά της απόφασης ενώπιον του Δικαστηρίου της Ευρωπαϊκής Ένωσης (δεδομένου ότι το άρθρο 14.2 του Καταστατικού έχει ευθεία εφαρμογή). Το Δικαστήριο της Ευρωπαϊκής Ένωσης διαθέτει εξουσία ακύρωσης του εθνικού μέτρου της παύσης εάν κρίνει ότι αντίκειται στο ενωσιακό δίκαιο.[48]

Η εθνική νομοθεσία θα πρέπει επίσης να προβλέπει ότι δικαίωμα προσφυγής ενώπιον των εθνικών δικαστηρίων κατά απόφασης για την παύση αυτού έχει και οποιοδήποτε άλλο μέλος των οργάνων λήψεως αποφάσεων της ΕθνΚΤ το οποίο μετέχει στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ. Αυτό το δικαίωμα είναι δυνατόν να ανάγεται σε γενικούς κανόνες δικαίου ή να θεσπίζεται με ειδική διάταξη. Μολονότι είναι δυνατή η επίκληση των γενικών κανόνων δικαίου, για λόγους ασφάλειας δικαίου θα ήταν σκόπιμο αυτό το δικαίωμα να προβλέπεται και ειδικώς.

Ασφαλιστικές δικλίδες έναντι συγκρούσεων συμφερόντων

Για να υπάρχει προσωπική ανεξαρτησία, θα πρέπει επίσης να λαμβάνεται μέριμνα ώστε να μην ανακύπτουν συγκρούσεις συμφερόντων μεταξύ των καθηκόντων μελών οργάνων λήψεως αποφάσεων των ΕθνΚΤ που εμπλέκονται στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ έναντι της οικείας ΕθνΚΤ (και επίσης των διοικητών έναντι της ΕΚΤ) και άλλων λειτουργιών τις οποίες τυχόν ασκούν τα μέλη των εν λόγω οργάνων λήψεως αποφάσεων και οι οποίες μπορούν να θέσουν σε κίνδυνο την προσωπική τους ανεξαρτησία.[49] Η ιδιότητα του μέλους οργάνου λήψεως αποφάσεων εμπλεκόμενου στην εκτέλεση καθηκόντων σχετικών με το ΕΣΚΤ είναι κατ' αρχήν ασυμβίβαστη προς την άσκηση άλλων λειτουργιών που θα μπορούσαν να οδηγήσουν σε σύγκρουση συμφερόντων. Ειδικότερα, τα μέλη των εν λόγω οργάνων λήψεως αποφάσεων δεν επιτρέπεται να κατέχουν θέσεις ή να έχουν συμφέροντα που είναι δυνατόν να επηρεάσουν τις δραστηριότητές τους, δηλ. είτε να κατέχουν θέσεις στην εκτελεστική ή νομοθετική λειτουργία του κράτους ή σε περιφερειακές ή τοπικές διοικητικές αρχές είτε να συμμετέχουν σε επιχειρήσεις. Ιδιαίτερη μέριμνα πρέπει να λαμβάνεται ώστε να αποφεύγονται πιθανές συγκρούσεις συμφερόντων στην περίπτωση μη εκτελεστικών μελών των οργάνων λήψεως αποφάσεων.

Οικονομική ανεξαρτησία

Η εν γένει ανεξαρτησία μιας ΕθνΚΤ είναι δυνατόν να τεθεί σε κίνδυνο εάν αυτή δεν διαθέτει επαρκείς οικονομικούς πόρους που να της εξασφαλίζουν αυτονομία για την εκπλήρωση της αποστολής της, δηλ. την εκτέλεση των σχετικών με το ΕΣΚΤ καθηκόντων που της ανατίθενται σύμφωνα με τη Συνθήκη και το Καταστατικό.[50]

Τα κράτη-μέλη δεν πρέπει να περιάγουν τις ΕθνΚΤ σε κατάσταση ανεπάρκειας οικονομικών πόρων και ιδίων κεφαλαίων ώστε αυτές να αδυνατούν[51] να ασκήσουν τα καθήκοντά τους που αφορούν κατά περίπτωση είτε το ΕΣΚΤ είτε το Ευρωσύστημα. Σημειωτέον ότι το άρθρο 28.1 και το άρθρο 30.4 του Καταστατικού προβλέπουν ότι η ΕΚΤ έχει τη δυνατότητα να ζητά από τις ΕθνΚΤ να καταβάλλουν πρόσθετες εισφορές στο κεφάλαιό της και να προβαίνουν σε περαιτέρω μεταβιβάσεις συναλλαγματικών διαθεσίμων.[52] Επιπλέον, το άρθρο 33.2 του Καταστατικού προβλέπει[53] ότι σε, περίπτωση ζημίας της ΕΚΤ και κατά την έκταση που το γενικό αποθεματικό της δεν επαρκεί για την πλήρη κάλυψή της, η ζημία είναι δυνατόν, με απόφαση του Διοικητικού Συμβουλίου της ΕΚΤ, να συμψηφίζεται προς το νομισματικό εισόδημα του αντίστοιχου οικονομικού έτους κατ’ αναλογία και μέχρι του ποσού που κατανέμεται σε κάθε ΕθνΚΤ. Η αρχή της οικονομικής ανεξαρτησίας σημαίνει ότι η συμμόρφωση προς αυτές τις διατάξεις δεν θα πρέπει να θίγει την ικανότητα των ΕθνΚΤ να ασκούν απρόσκοπτα τις λειτουργίες τους.

Επιπλέον, η αρχή της οικονομικής ανεξαρτησίας συνεπάγεται ότι οι ΕθνΚΤ πρέπει να διαθέτουν επαρκείς πόρους για να ασκούν όχι μόνο τα καθήκοντά τους που αφορούν το ΕΣΚΤ, αλλά και τα εθνικά τους καθήκοντα (π.χ. εποπτεία του χρηματοπιστωτικού τομέα, κάλυψη διοικητικών δαπανών και κόστους εργασιών, παροχή έκτακτης ενίσχυσης σε ρευστότητα[54]).

Για όλους τους ανωτέρω λόγους, η αρχή της οικονομικής ανεξαρτησίας συνεπάγεται επίσης ότι μια ΕθνΚΤ πρέπει να διαθέτει πάντοτε επαρκή κεφαλαιακή βάση. Συγκεκριμένα, πρέπει να αποφεύγονται περιπτώσεις όπου για παρατεταμένη χρονική περίοδο η καθαρή θέση της ΕθνΚΤ υπολείπεται του καταστατικού της κεφαλαίου ή/και είναι αρνητική, συμπεριλαμβανομένων των περιπτώσεων όπου ζημίες που υπερβαίνουν το ύψος του ιδρυτικού κεφαλαίου και των αποθεματικών μεταφέρονται στην επόμενη χρήση.[55],[56] Σε μια τέτοια κατάσταση μπορεί να επηρεαστεί αρνητικά η ικανότητα μιας ΕθνΚΤ να εκτελεί τα καθήκοντά της σε επίπεδο ΕΣΚΤ αλλά και σε εθνικό επίπεδο. Επιπλέον, η κατάσταση αυτή μπορεί να επηρεάσει την αξιοπιστία της νομισματικής πολιτικής του Ευρωσυστήματος. Ως εκ τούτου, σε περίπτωση που τα ίδια κεφάλαια μιας ΕθνΚΤ μειωθούν σε επίπεδο κάτω του καταστατικού της κεφαλαίου ή σε αρνητικό επίπεδο, το αντίστοιχο κράτος-μέλος θα πρέπει να παράσχει στην ΕθνΚΤ ένα κατάλληλο ποσό τουλάχιστον ίσο με το ιδρυτικό της κεφάλαιο εντός εύλογου χρονικού διαστήματος, προκειμένου να εξασφαλιστεί η συμμόρφωση προς την αρχή της οικονομικής ανεξαρτησίας. Όσον αφορά την ΕΚΤ, η σημασία του εν λόγω ζητήματος αναγνωρίστηκε από το Συμβούλιο με την έκδοση του Κανονισμού (ΕΚ) αριθ. 1009/2000 του Συμβουλίου της 8ης Μαΐου 2000 σχετικά με τις αυξήσεις κεφαλαίου της Ευρωπαϊκής Κεντρικής Τράπεζας.[57] Ο εν λόγω κανονισμός επιτρέπει στο Διοικητικό Συμβούλιο της ΕΚΤ να αποφασίζει αύξηση του κεφαλαίου της ΕΚΤ, προκειμένου η κεφαλαιακή της βάση να παραμένει επαρκής για την υποστήριξη των λειτουργιών της,[58] οι δε ΕθνΚΤ θα πρέπει να έχουν την οικονομική δυνατότητα να ανταποκριθούν σε τέτοια απόφαση της ΕΚΤ.

Η έννοια της οικονομικής ανεξαρτησίας θα πρέπει να κρίνεται με γνώμονα το αν τρίτοι μπορούν να ασκούν είτε άμεση είτε έμμεση επιρροή όχι μόνο στα καθήκοντα της ΕθνΚΤ, αλλά και στην ικανότητά της – τόσο τη λειτουργική, από την άποψη του ανθρώπινου δυναμικού, όσο και την οικονομική, από την άποψη των κατάλληλων οικονομικών πόρων – να εκπληρώνει την αποστολή της. Στο πλαίσιο αυτό, ιδιαίτερη σημασία έχουν οι ακόλουθες τέσσερις πτυχές της οικονομικής ανεξαρτησίας.[59] Πρόκειται για τα χαρακτηριστικά της οικονομικής ανεξαρτησίας ως προς τα οποία οι ΕθνΚΤ είναι περισσότερο ευάλωτες σε έξωθεν επιρροές.

Καθορισμός του προϋπολογισμού

Εάν τρίτος έχει εξουσία να καθορίζει ή να επηρεάζει τον προϋπολογισμό μιας ΕθνΚΤ, αυτό είναι ασύμβατο προς την οικονομική ανεξαρτησία, εκτός εάν η νομοθεσία περιέχει ρήτρα διασφάλισης σύμφωνα με την οποία η εξουσία αυτή δεν θίγει τους οικονομικούς πόρους που είναι απαραίτητοι για την εκτέλεση των σχετικών με το ΕΣΚΤ καθηκόντων της ΕθνΚΤ.[60]

Λογιστικοί κανόνες

Οι λογαριασμοί θα πρέπει να καταρτίζονται σύμφωνα με γενικούς λογιστικούς κανόνες ή σύμφωνα με κανόνες που ορίζονται από τα όργανα λήψεως αποφάσεων της ΕθνΚΤ. Σε περίπτωση που αυτοί οι κανόνες ορίζονται από τρίτους, τότε θα πρέπει τουλάχιστον να λαμβάνονται υπόψη τα προταθέντα από τα όργανα λήψεως αποφάσεων της ΕθνΚΤ.

Οι ετήσιες οικονομικές καταστάσεις πρέπει να εγκρίνονται από τα όργανα λήψεως αποφάσεων της ΕθνΚΤ, με τη συνδρομή ανεξάρτητων ελεγκτών, και είναι δυνατόν να υπόκεινται σε εκ των υστέρων έγκριση από τρίτους (π.χ. την κυβέρνηση ή το κοινοβούλιο). Τα όργανα λήψεως αποφάσεων της ΕθνΚΤ θα πρέπει να μπορούν να αποφασίζουν επί του υπολογισμού των κερδών ανεξάρτητα και σύμφωνα με επαγγελματικά πρότυπα.

Όταν οι εργασίες μιας ΕθνΚΤ υπόκεινται στον έλεγχο κρατικής ελεγκτικής υπηρεσίας ή άλλου παρόμοιου οργάνου επιφορτισμένου με τον έλεγχο της χρήσης των δημόσιων πόρων, η έκταση του ελέγχου πρέπει να καθορίζεται σαφώς από το νομικό πλαίσιο[61] και να μη θίγει τις δραστηριότητες του ανεξάρτητου εξωτερικού ελεγκτή της ΕθνΚΤ[62] και επιπλέον, σύμφωνα με την αρχή της θεσμικής ανεξαρτησίας, πρέπει να συνάδει προς την απαγόρευση της παροχής υποδείξεων προς τις ΕθνΚΤ και τα όργανα λήψεως αποφάσεων αυτών και να μη συγκρούεται με τα καθήκοντα της ΕθνΚΤ που σχετίζονται με το ΕΣΚΤ.[63] Ο έλεγχος εκ μέρους της κρατικής αρχής δεν πρέπει να βασίζεται σε πολιτικά κριτήρια, πρέπει να είναι ανεξάρτητος και να ακολουθεί αμιγώς επαγγελματικά πρότυπα.[64]

Διανομή κερδών, κεφάλαιο των ΕθνΚΤ και σχηματισμός προβλέψεων

Όσον αφορά τη διανομή των κερδών, το καταστατικό της ΕθνΚΤ μπορεί να ορίζει με ποιον τρόπο διανέμονται τα κέρδη της. Εάν δεν υπάρχουν σχετικές διατάξεις, η απόφαση για τη διάθεση των κερδών πρέπει να λαμβάνεται από τα όργανα λήψεως αποφάσεων της ΕθνΚΤ με επαγγελματικά κριτήρια και δεν πρέπει να υπόκειται στη διακριτική ευχέρεια τρίτων, εκτός εάν με ρητή διάταξη κατοχυρώνεται ότι η εν λόγω διακριτική ευχέρεια δεν θίγει τους οικονομικούς πόρους που είναι αναγκαίοι για την εκτέλεση των σχετικών με το ΕΣΚΤ καθηκόντων της ΕθνΚΤ, αλλά και των εθνικών της καθηκόντων.[65]

Μεταφορά κερδών στον κρατικό προϋπολογισμό επιτρέπεται μόνο εφόσον έχουν καλυφθεί τυχόν συσσωρευθείσες ζημίες προηγούμενων ετών[66] και έχουν σχηματιστεί οι προβλέψεις που κρίνονται αναγκαίες για τη διασφάλιση της πραγματικής αξίας του κεφαλαίου της ΕθνΚΤ και του ενεργητικού της. Δεν επιτρέπονται προσωρινά ή ad hoc νομοθετικά μέτρα που ισοδυναμούν με παροχή υποδείξεων προς τις ΕθνΚΤ σε σχέση με την κατανομή των κερδών τους.[67] Ομοίως, η επιβολή φόρου στα μη πραγματοποιηθέντα κεφαλαιακά κέρδη μιας ΕθνΚΤ θα συνιστούσε παραβίαση της αρχής της οικονομικής ανεξαρτησίας.[68]