Jaarstukken van de ECB 2023

Kerncijfers

1 Managementverslag

1.1 Doel van het managementverslag van de ECB

Het managementverslag[1] vormt een integrerend deel van de jaarstukken van de ECB en is bedoeld om de lezer contextuele informatie met betrekking tot de jaarrekening[2] te geven. Aangezien de activiteiten en transacties van de ECB haar beleidsdoelstellingen ondersteunen, dienen de financiële positie en het resultaat van de ECB in samenhang met haar beleidsacties te worden gezien.

In het managementverslag wordt ingegaan op de belangrijkste taken en activiteiten van de ECB, evenals op de invloed daarvan op de jaarrekening van de ECB. Verder bevat het managementverslag een analyse van de belangrijkste ontwikkelingen van de balans en de winst-en-verliesrekening gedurende het jaar en geeft het informatie over het eigen vermogen van de ECB. Ten slotte bevat dit verslag een beschrijving van de risico-omgeving waarin de ECB opereert, aan de hand van informatie over de specifieke risico’s waaraan de ECB blootstaat en over het risicobeheerbeleid dat de ECB voert om de risico’s te mitigeren.

1.2 Belangrijkste taken en activiteiten

De ECB is onderdeel van het Eurosysteem, dat naast de ECB de nationale centrale banken (NCB’s) van de lidstaten van de Europese Unie (EU) omvat die de euro als munt gebruiken.[3] De hoofddoelstelling van het Eurosysteem is de handhaving van de prijsstabiliteit. De ECB vervult haar taken zoals beschreven in het Verdrag betreffende de werking van de Europese Unie[4] en in de statuten van het Europees Stelsel van centrale banken en van de Europese Centrale Bank (Statuten van het ESCB)[5] (zie Figuur 1). De ECB voert haar werkzaamheden uit ter vervulling van haar mandaat, zonder winstoogmerk.

Figuur 1

De belangrijkste taken van de ECB

Binnen het Eurosysteem wordt het monetair beleid in beginsel decentraal ten uitvoer gelegd. Dit impliceert dat de monetairbeleidstransacties van het Eurosysteem in de jaarrekening van de ECB en die van de NCB’s van het eurogebied worden verantwoord. Tabel 1 bevat een overzicht van de belangrijkste transacties en functies van de ECB die voortvloeien uit haar mandaat, en de invloed daarvan op de jaarrekening van de ECB.

Tabel 1

De belangrijkste activiteiten van de ECB en hoe deze tot uitdrukking komen in de jaarrekening

Uitvoeren van het monetair beleid

Kredietverlening en verplichtingen aan kredietinstellingen van het eurogebied in verband met monetairbeleidstransacties | Voor monetairbeleidsdoeleinden aangehouden effecten | Effectenuitlening |

|---|---|---|

Het operationeel kader dat het Eurosysteem hanteert voor het monetair beleid bestaat uit een samenstel van monetairbeleidsinstrumenten. Het Eurosysteem voert open-markttransacties uit, biedt permanente faciliteiten en verplicht kredietinstellingen minimumreserves aan te houden.1 Deze monetairbeleidsinstrumenten worden decentraal gebruikt door de nationale centrale banken en worden in hun jaarrekening verantwoord onder de balansposten ‘Kredietverlening aan kredietinstellingen in het eurogebied in verband met monetairbeleidstransacties, luidende in euro’s en ‘Verplichtingen aan kredietinstellingen van het eurogebied in verband met monetairbeleidstransacties, luidende in euro’. Deze transacties komen daarom niet in de jaarrekening van de ECB tot uitdrukking. | Deze effecten worden aangekocht door de ECB en de NCB’s van het Eurosysteem en worden opgenomen onder de balanspost ‘Voor monetairbeleidsdoeleinden aangehouden effecten’. De aangehouden effecten worden gewaardeerd tegen geamortiseerde kostprijs, onder aftrek van bijzondere waardeverminderingen. Overlopende rente en geamortiseerde agio- en disagiobedragen worden gesaldeerd opgenomen in de winst-en-verliesrekening, ofwel onder ‘Overige rentebaten’ (bij een positief saldo), ofwel onder ‘Overige rentelasten’ (bij een negatief saldo). Eventuele gerealiseerde winsten en verliezen worden in de winst-en-verliesrekening opgenomen onder de post ‘Gerealiseerde winsten/verliezen uit financiële transacties’. | Voor monetairbeleidsdoeleinden aangehouden effecten zijn beschikbaar voor uitlening door het Eurosysteem.2 De ECB voert deze transacties uit via gespecialiseerde instellingen. Deze transacties worden verantwoord onder de balansposten ‘Overige verplichtingen aan kredietinstellingen in het eurogebied, luidende in euro’ en ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro’, indien onderpand wordt verstrekt in de vorm van geldmiddelen en deze middelen niet belegd blijven. Anders worden de desbetreffende effectenuitleningstransacties op buitenbalansrekeningen verantwoord. Overlopende rente wordt in de winst-en-verliesrekening van de ECB opgenomen onder ‘Overige rentebaten’ of ‘Overige rentelasten’. |

Liquiditeitsverschaffing in vreemde valuta | Liquiditeitsverschaffing aan centrale banken buiten het eurogebied, in euro |

|---|---|

De ECB treedt op als intermediair tussen de centrale banken die niet tot het eurogebied behoren en de NCB’s van het Eurosysteem door middel van swaptransacties die zijn bedoeld om voor de korte termijn financiering in vreemde valuta te verstrekken aan tegenpartijen van het Eurosysteem.3 Deze transacties worden verantwoord onder de balansposten ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro’ en ‘Overige vorderingen binnen het Eurosysteem (netto)’/‘Overige verplichtingen binnen het Eurosysteem (netto)’, evenals op buitenbalansrekeningen. Overlopende rente wordt in de winst-en-verliesrekening van de ECB opgenomen onder ‘Overige rentebaten’ of ‘Overige rentelasten’. | Het Eurosysteem kan liquiditeit in euro's verschaffen aan centrale banken buiten het eurogebied door middel van swap- en repotransacties in ruil voor toegelaten onderpand.4 De ECB verantwoordt de swaptransacties onder de balansposten ‘Vorderingen op niet-ingezetenen van het eurogebied, luidende in vreemde valuta’ en ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro’ of ‘Overige vorderingen binnen het Eurosysteem (netto)’/‘Overige verplichtingen binnen het Eurosysteem (netto)’, evenals op buitenbalansrekeningen. Overlopende rente wordt in de winst-en-verliesrekening van de ECB opgenomen onder ‘Overige rentebaten’ of ‘Overige rentelasten’. |

Uitvoeren van valutamarkttransacties en het beheer van de externe reserves

Valutamarkttransacties en het beheer van de externe reserves |

|---|

De externe reserves van de ECB zijn in de balans opgenomen, voornamelijk onder de posten ‘Goud en goudvorderingen’, ‘Vorderingen op niet-ingezetenen van het eurogebied, luidende in vreemde valuta’ en ‘Vorderingen op ingezetenen van het eurogebied, luidende in vreemde valuta’, terwijl daarmee gepaard gaande verplichtingen worden verantwoord als ‘Verplichtingen aan ingezetenen van het eurogebied, luidende in vreemde valuta’ en ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in vreemde valuta’. Deviezentransacties worden tot de afwikkelingsdatum op buitenbalansrekeningen verantwoord. De nettorentebaten, waaronder overlopende rente en geamortiseerde agio- en disagiobedragen, worden in de winst-en-verliesrekening opgenomen onder de post ‘Rentebaten uit externe reserves’. Voor zover negatieve ongerealiseerde prijs- en valutakoersresultaten eerder verwerkte positieve ongerealiseerde resultaten op dezelfde posten te boven gaan, wordt het verschil in de winst-en-verliesrekening verantwoord, onder ‘Afwaarderingen van financiële activa en posities’. Gerealiseerde winsten en verliezen op de verkoop van tot de externe reserves behorende activa worden in de winst-en-verliesrekening opgenomen, onder de post ‘Gerealiseerde winsten/verliezen uit financiële transacties’. Positieve ongerealiseerde resultaten worden in de balans verwerkt onder de post ‘Herwaarderingsrekeningen’. |

Bevorderen van de goede werking van het betalingsverkeer

Betalingssystemen (TARGET) |

|---|

De uit TARGET5 voortvloeiende saldi van de tot het Eurosysteem behorende NCB’s ten opzichte van de ECB worden in de balans van de ECB gesaldeerd als één actief of verplichting weergegeven onder de post ‘Overige vorderingen binnen het Eurosysteem (netto)’ en ‘Overige verplichtingen binnen het Eurosysteem (netto)’. TARGET-saldi van NCB’s die geen deel uitmaken van het eurogebied worden verantwoord onder de balanspost ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro’. Saldi van aangesloten systemen van derden 6 die via de TARGET-ECB-component aan TARGET zijn gekoppeld, worden op de balans opgenomen onder ‘Verplichtingen aan overige ingezetenen van het eurogebied, luidende in euro’ of ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro’, afhankelijk van de vraag of de beherende entiteit in of buiten het eurogebied is gevestigd. Overlopende rente wordt in de winst-en-verliesrekening opgenomen onder ‘Overige rentebaten’ of ‘Overige rentelasten’. |

Bijdrage aan de veiligheid en soliditeit van het bankwezen en aan de stabiliteit van het financiële stelsel

Bankentoezicht – het gemeenschappelijk toezichtsmechanisme (SSM) |

|---|

De jaarlijkse kosten van de ECB in verband met haar toezichtstaken worden elk jaar via een toezichtsvergoeding in rekening gebracht bij de onder toezicht staande entiteiten. De toezichtsvergoedingen worden in de winst-en-verliesrekening opgenomen onder de post ‘Nettobaten uit vergoedingen en provisies’. Tevens is de ECB bevoegd om onder toezicht staande entiteiten administratieve boetes op te leggen wegens niet-naleving van de EU-bankwetgeving inzake prudentiële vereisten (daaronder zijn ook toezichtsbesluiten van de ECB begrepen). De hiermee verband houdende baten worden in de winst-en-verliesrekening opgenomen onder de post ‘Nettobaten uit vergoedingen en provisies’. |

Overige

Bankbiljetten in omloop | Eigenmiddelenportefeuille |

|---|---|

Aan de ECB is een aandeel van 8% in de totale waarde van de eurobankbiljetten in omloop toegekend. Dit aandeel wordt gedekt door vorderingen op de NCB's. Deze vorderingen zijn rentedragend (tegen de rentevoet die het Eurosysteem hanteert bij zijn tenders voor basisherfinancieringstransacties) en worden in de balans opgenomen onder ‘Vorderingen uit hoofde van de toedeling van eurobankbiljetten binnen het Eurosysteem’. De rente wordt in de winst-en-verliesrekening opgenomen onder de post 'Rentebaten uit de toedeling van eurobankbiljetten binnen het Eurosysteem'. De kosten van het grensoverschrijdend vervoer van eurobankbiljetten tussen bankbiljettendrukkerijen en de NCB’s voor de levering van nieuwe bankbiljetten, en tussen de NCB’s voor het opheffen van tekorten vanuit overschotvoorraden, worden centraal door de ECB gedragen. Deze kosten worden in de winst-en-verliesrekening opgenomen onder de post ‘Diensten van bankbiljettenproductie’. | De eigenmiddelenportefeuille van de ECB wordt in de balans opgenomen, voornamelijk onder de post ‘Overige financiële activa’. Overlopende rente en geamortiseerde agio- en disagiobedragen worden in de winst-en-verliesrekening opgenomen onder de post ‘Overige rentebaten’ en ‘Overige rentelasten’. Voor zover negatieve ongerealiseerde prijsresultaten eerder verwerkte positieve ongerealiseerde prijsresultaten op dezelfde posities te boven gaan, wordt het verschil in de winst-en-verliesrekening opgenomen, onder ‘Afwaarderingen van financiële activa en posities’. Gerealiseerde winsten en verliezen op de verkoop van effecten worden eveneens in de winst-en-verliesrekening opgenomen, onder de post ‘Gerealiseerde winsten/verliezen uit financiële transacties’. Positieve ongerealiseerde prijsresultaten worden in de balans verwerkt onder de post ‘Herwaarderingsrekeningen’. |

1) Nadere informatie over de monetairbeleidsinstrumenten van het Eurosysteem en – meer in het bijzonder – de open-markttransacties, is te vinden op de website van de ECB.

2) Nadere informatie over effectenuitlening is te vinden op de website van de ECB.

3) Nadere informatie over de valutaswapovereenkomsten is te vinden op de website van de ECB.

4) Nadere informatie over de euroliquiditeitstransacties van het Eurosysteem tegen toegelaten onderpand is te vinden op de website van de ECB.

5) Nadere informatie over TARGET is te vinden op de website van de ECB.

6) Aangesloten systemen zijn financiëlemarktinfrastructuren die van de Raad van Bestuur toegang hebben gekregen tot de TARGET-ECB-component, op voorwaarde dat ze voldoen aan de vereisten vastgelegd in Besluit (EU) 2022/911 van de ECB van 19 april 2022 betreffende de voorwaarden van TARGET-ECB en tot intrekking van Besluit ECB/2007/7 (ECB/2022/22) (PB L 163 van 17.6.2007, blz. 1), zoals gewijzigd. De niet-officiële geconsolideerde tekst met de lijst van aanpassingen is hier te vinden. Nadere informatie over aangesloten systemen is beschikbaar op de website van de ECB.

1.3 Financiële ontwikkelingen

1.3.1 Balans

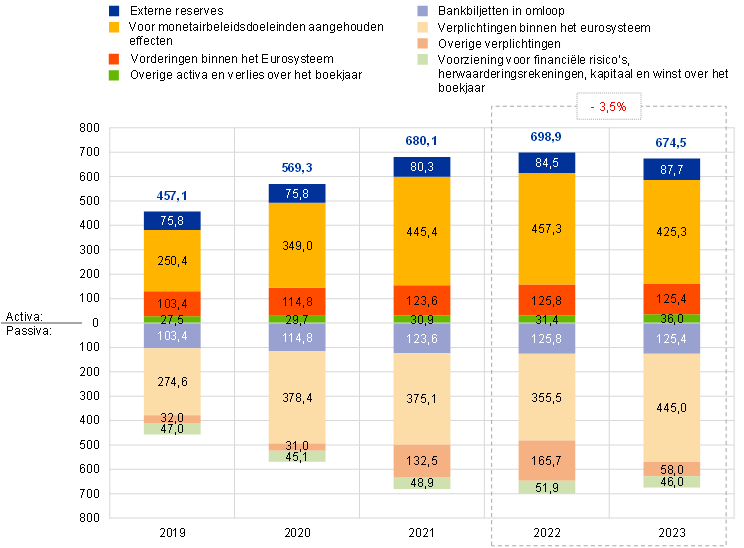

In de periode 2019-2022 groeide de balans van de ECB aanzienlijk, vooral vanwege aankoop (zonder wederinkoop) van effecten door de ECB ten behoeve van de uitvoering van het monetaire beleid van het Eurosysteem (Grafiek 1). De belangrijkste redenen voor de aanzienlijke balansgroei in 2020 en 2021 waren de nettoaankopen van effecten in het kader van het programma voor de aankoop van activa (asset purchase programme – APP)[6] en de start van het pandemie-noodaankoopprogramma (pandemic emergency purchase programme – PEPP)[7] in maart 2020. De nettoaankopen van effecten in het kader van het PEPP en het APP werden respectievelijk per ultimo maart 2022 en per 1 juli 2022 stopgezet, waardoor het balanstotaal van de ECB in 2022 gematigder toenam.

Grafiek 1

Belangrijkste posten van de balans van de ECB

(EUR miljard)

Bron: ECB.

In 2023 daalde het balanstotaal van de ECB met € 24,4 miljard naar € 674,5 miljard, voornamelijk door de geleidelijke vermindering van de in het kader van het APP aangehouden effecten. Die vermindering vloeit voort uit het feit dat de aflossingen op effecten die de vervaldatum hadden bereikt in het kader van deze portefeuille tussen maart en juni 2023 slechts gedeeltelijk werden geherinvesteerd, en vanaf juli 2023 helemaal niet meer.

Eind 2023 bestonden de totale activa van de ECB voor 63% uit voor monetairbeleidsdoeleinden aangehouden effecten luidende in euro's. Deze balanspost betreft de effecten die de ECB heeft aangekocht in het kader van het programma voor de effectenmarkten (securities markets programme – SMP), het derde aankoopprogramma’s voor gedekte obligaties (third covered bond purchase programme – CBPP3), het programma voor de aankoop van effecten op onderpand van activa (asset-backed securities purchase programme – ABSPP), het aankoopprogramma voor door de publieke sector uitgegeven schuldbewijzen (public sector purchase programme – PSPP) en het pandemie-noodaankoopprogramma (pandemic emergency purchase programme – PEPP). De in het kader van deze programma’s aangekochte effecten worden gewaardeerd tegen geamortiseerde kostprijs onder aftrek van bijzondere waardeverminderingen.

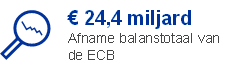

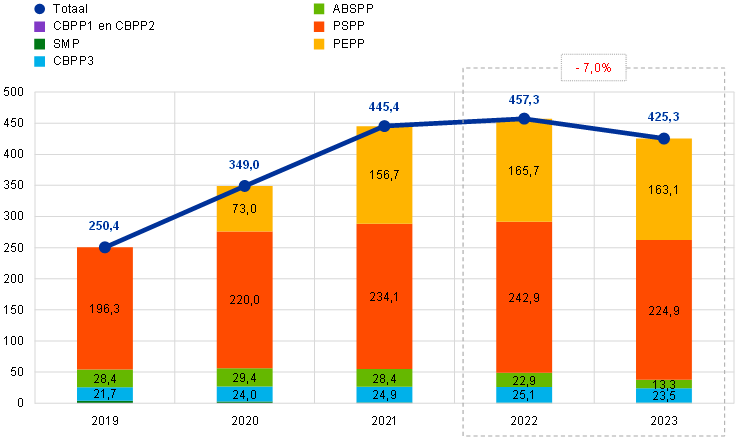

Op basis van de desbetreffende besluiten van de Raad van Bestuur heeft het Eurosysteem de aflossingen op in het kader van het PEPP aangehouden effecten die de vervaldatum hadden bereikt het gehele jaar door volledig geherinvesteerd; voor effecten in het kader van het APP was dat tot eind februari 2023. Van begin maart tot eind juni 2023 herinvesteerde het Eurosysteem slechts een deel van de aflossingen op in het kader van het APP aangehouden effecten die de vervaldatum hadden bereikten en vanaf juli 2023 werden deze herinvesteringen helemaal beëindigd. Als gevolg van deze besluiten bedraagt de door de ECB voor monetairbeleidsdoeleinden aangehouden effectenportefeuille nu € 425,3 miljard, een waardedaling van € 31,9 miljard (Grafiek 2). Door aflossingen zijn de PSPP-, ABSPP- en CBPP3-portefeuilles die deel uitmaken van het APP met respectievelijk € 18,0 miljard, € 9,5 miljard en € 1,6 miljard in waarde gedaald. De PEPP-portefeuille daalde met € 2,6 miljard, voornamelijk vanwege het nettoresultaat van de amortisatie van agio’s en disagio’s[8] op effecten in deze portefeuille.

De Raad van Bestuur is voornemens[9] de aflossingen op effecten die zijn aangekocht in het kader van het PEPP en die de vervaldatum hebben bereikt, gedurende de eerste helft van 2024 volledig te blijven herinvesteren. De Raad wil daarna de PEPP-portefeuille op Eurosysteemniveau in de tweede helft van het jaar met gemiddeld € 7,5 miljard per maand afbouwen en de herinvesteringen aan het einde van 2024 beëindigen. De Raad van Bestuur zal flexibiliteit blijven betrachten bij de herinvesteringen van vrijvallende aflossingen uit de portefeuille van het PEPP om risico’s voor het transmissiemechanisme van het monetair beleid in verband met de pandemie tegen te gaan.

Grafiek 2

Voor monetairbeleidsdoeleinden aangehouden effecten

(EUR miljard)

Bron: ECB.

De effecten die de ECB eind 2023 aanhield in het kader van de nog lopende effectenprogramma’s voor monetairbeleidsdoeleinden, te weten het APP en het PEPP, hadden gespreide looptijden[10] (Grafiek 3).

Grafiek 3

Uitsplitsing van het APP en het PEPP naar looptijd

Bron: ECB.

Toelichting: Voor effecten op onderpand van activa is het looptijdenprofiel gebaseerd op de gewogen gemiddelde looptijd van de effecten en niet op de juridische vervaldatum.

In 2023 steeg de waarde in euro’s van de externe reserves van de ECB, bestaande uit de goudvoorraad, bijzondere trekkingsrechten, Amerikaanse dollars (USD), Japanse yen (JPY) en Chinese renminbi (CNY), met € 3,3 miljard naar € 87,7 miljard.

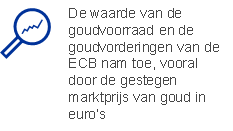

Als gevolg van een stijging van de marktprijs van goud (uitgedrukt in euro’s) is de eurowaarde van de goudvoorraad (bestaande uit goud en goudvorderingen) van de ECB in 2023 met € 2,7 miljard toegenomen naar € 30,4 miljard (Grafiek 4). Door deze stijging namen de herwaarderingsrekeningen voor de goudvoorraad van de ECB met hetzelfde bedrag toe (zie paragraaf 1.3.2 ‘Eigen vermogen’). Daarnaast heeft Hrvatska narodna banka, bij de in voering van de gemeenschappelijke munt in Kroatië per 1 januari 2023, goud met een waarde van € 96 miljoen overgedragen aan de ECB.

Grafiek 4

Ontwikkeling van de goudvoorraad en de goudprijs

(links: EUR miljard; rechts: euro per fine ounce goud)

Bron: ECB.

Toelichting: De post ‘Herwaarderingsrekeningen goudvoorraad’ omvat niet de bijdragen van de centrale banken van de lidstaten die na 1 januari 1999 tot het eurogebied zijn toegetreden aan de geaccumuleerde herwaarderingsrekeningen van de goudvoorraad van de ECB op de dag vóór hun toetreding tot het Eurosysteem.

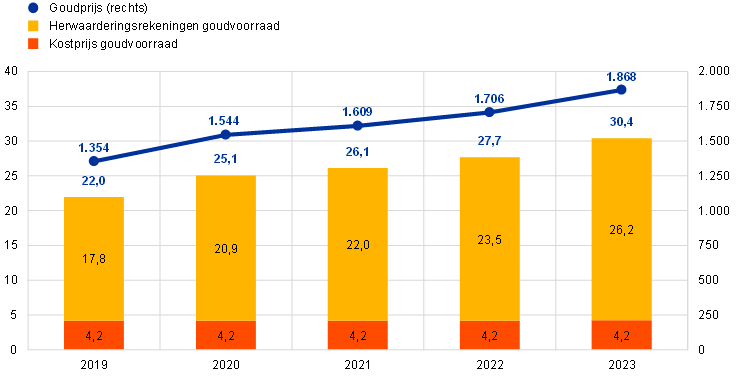

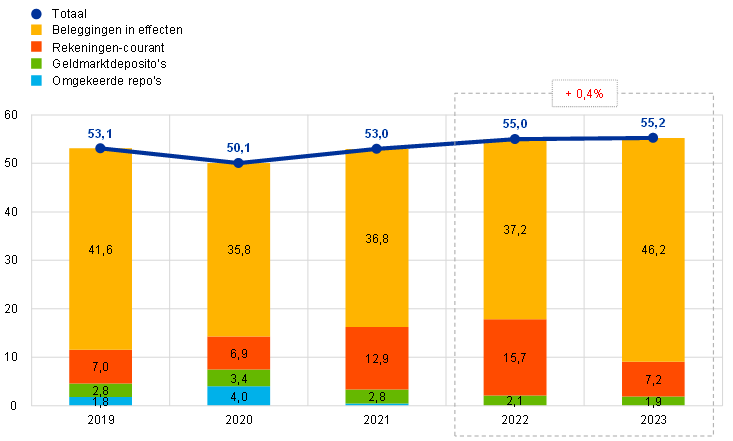

Uitgedrukt in euro’s zijn de door de ECB aangehouden deviezenreserves[11] in USD, JPY en CNY met € 0,2 miljard gestegen naar € 55,2 miljard (Grafiek 5), met name door inkomsten uit de deviezenportefeuille, vooral de portefeuille Amerikaanse dollars. Daarnaast heeft Hrvatska narodna banka, bij de overgang van Kroatië op de gemeenschappelijke munt per 1 januari 2023, in Amerikaanse dollars luidende externe reserves met een waarde van € 544 miljoen aan de ECB overgedragen. De stijging van de totale waarde van de deviezenreserves werd gedeeltelijk tenietgedaan door met name de depreciatie van de Amerikaanse dollar en de Japanse yen ten opzichte van de euro.

Grafiek 5

Uitsplitsing van de deviezenreserves naar valuta

(EUR miljard)

Bron: ECB.

De Amerikaanse dollar vormde ultimo 2023 het grootste deel van de deviezenreserves van de ECB: circa 81% van het totaal.

De ECB beheert haar deviezenreserves door middel van een driestappenaanpak. Eerst stellen de risicobeheerders van de ECB een strategische benchmarkportefeuille samen, die door de Raad van Bestuur wordt goedgekeurd. Vervolgens ontwikkelen de portefeuillebeheerders van de ECB de tactische benchmarkportefeuille; deze wordt door de directie goedgekeurd. Als laatste stap worden de beleggingstransacties dagelijks decentraal uitgevoerd door de NCB's.

De deviezenreserves van de ECB worden voornamelijk belegd in effecten en geldmarktdeposito’s of op rekeningen-courant aangehouden (Grafiek 6). De effecten in deze portefeuille worden gewaardeerd tegen de marktprijs per jaareinde.

Grafiek 6

Uitsplitsing van de deviezenreserves naar soort belegging

(EUR miljard)

Bron: ECB.

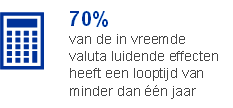

De ECB houdt de deviezenreserves aan om eventuele interventies op de valutamarkt te financieren. Om die reden worden de deviezenreserves van de ECB beheerd op basis van drie doelstellingen (in volgorde van prioriteit): liquiditeit, veiligheid en rendement. Daarom bestaat deze portefeuille voornamelijk uit effecten met een korte looptijd (Grafiek 7).

Grafiek 7

Uitsplitsing van de in vreemde valuta luidende effecten naar looptijd

Bron: ECB.

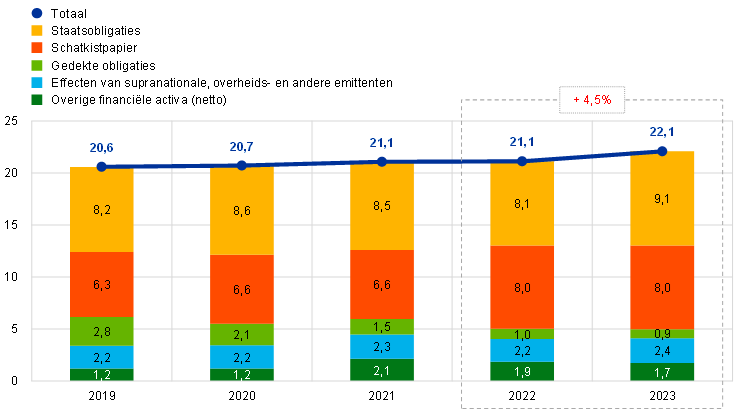

De waarde van de eigenmiddelenportefeuille steeg met € 1,0 miljard naar € 22,1 miljard (Grafiek 8), voornamelijk als gevolg van (i) de herinvestering van de rentebaten uit deze portefeuille en (ii) de stijging van de marktwaarde van in euro's luidende effecten in deze portefeuille als gevolg van de daling van de rendementen op obligaties in het eurogebied aan het einde van het jaar (Grafiek 17).

De portefeuille bestaat vooral uit in euro's luidende effecten, gewaardeerd tegen de marktprijs per jaareinde. In 2023 bestond de totale portefeuille voor 77% uit overheidsschuldpapier.

Het aandeel groene beleggingen in de eigenmiddelenportefeuille bleef toenemen, van 13% aan het einde van 2022 tot 20% eind 2023. De ECB is van plan dit aandeel de komende jaren verder te vergroten.[12] Sinds 2021 worden aankopen van groene effecten op de secundaire markten aangevuld met beleggingen in het beleggingsfonds van in euro’s luidende groene obligaties voor centrale banken, waarmee de Bank voor Internationale Betalingen in januari 2021 is gestart.

Grafiek 8

Eigenmiddelenportefeuille van de ECB

(EUR miljard)

Bron: ECB.

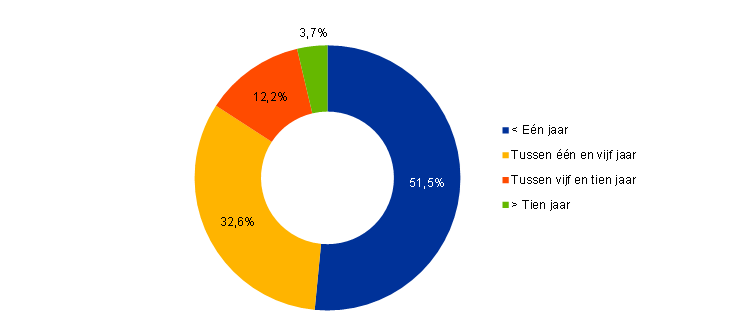

De eigenmiddelenportefeuille van de ECB bestaat hoofdzakelijk uit beleggingen van het gestorte kapitaal van de ECB en bedragen die zijn opzijgezet in het algemeen reservefonds en in de voorziening voor financiële risico's. Het doel van deze portefeuille is inkomsten te genereren voor de financiering van de bedrijfskosten van de ECB die geen verband houden met de uitvoering van haar toezichtstaken.[13] De portefeuille omvat in euro's luidende activa en bij het beheer ervan gelden de limieten uit het risicobeheersingskader. Daarom is de portefeuille meer gespreid wat betreft looptijden (Grafiek 9) dan de aangehouden deviezenreserves.

Grafiek 9

Uitsplitsing van de effecten in de eigenmiddelenportefeuille van de ECB naar looptijd

Bron: ECB.

Ultimo 2023 bedroeg de totale waarde van de eurobankbiljetten in omloop € 1.567,7 miljard, min of meer hetzelfde als eind 2022. Aan de ECB is een aandeel van 8% in de totale waarde van de eurobankbiljetten in omloop toegekend, ter waarde van € 125,4 miljard aan het einde van het boekjaar. Aangezien de ECB zelf geen bankbiljetten uitgeeft, heeft ze vorderingen binnen het Eurosysteem ten opzichte van de NCB's van het eurogebied ten bedrage van haar aandeel in de waarde van de bankbiljetten in omloop.

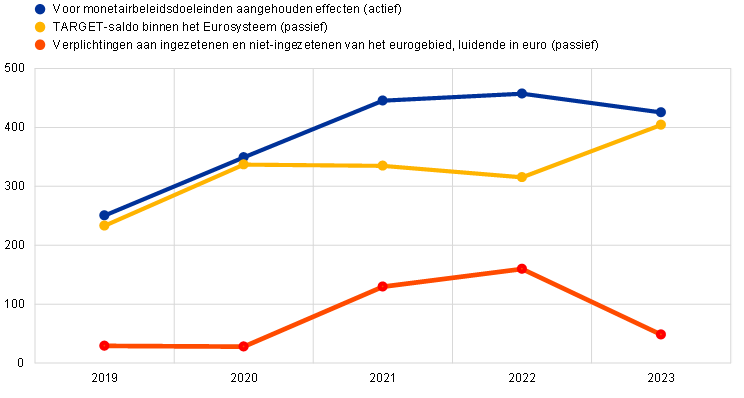

De verplichtingen van de ECB binnen het Eurosysteem zijn in 2023 met € 89,6 miljard gestegen naar € 445,0 miljard. Deze verplichtingen bestaan voornamelijk uit het saldo van de TARGET-vorderingen en -verplichtingen van de NCB’s van het eurogebied ten opzichte van de ECB en de verplichtingen van de ECB met betrekking tot de externe reserves die de NCB's aan de ECB hebben overgedragen toen ze tot het Eurosysteem toetraden.

Het verloop van de verplichtingen binnen het Eurosysteem wordt voornamelijk bepaald door de ontwikkeling van de TARGET-nettoverplichting. De belangrijkste factoren die bijdroegen tot de veranderingen in de TARGET-nettoverplichting in de periode 2019-2023 waren de aankopen en aflossingen van monetairbeleidseffecten, die via TARGET-rekeningen worden afgewikkeld, en veranderingen in de verplichtingen aan ingezetenen en niet-ingezetenen van het eurogebied, luidende in euro's (Grafiek 10). In 2023 was de instroom van kasmiddelen uit aflossingen van monetairbeleidseffecten lager dan de uitstroom van kasmiddelen als gevolg van de afname van verplichtingen aan ingezetenen en niet-ingezetenen van het eurogebied, luidende in euro's, wat per saldo leidde tot een stijging van de TARGET-nettoverplichting.

Grafiek 10

TARGET-saldo binnen het Eurosysteem, in euro's luidende verplichtingen aan ingezetenen en niet-ingezetenen van het eurogebied en voor monetairbeleidsdoeleinden aangehouden effecten

(EUR miljard)

Bron: ECB.

Toelichting: De ‘Verplichtingen aan ingezetenen en niet-ingezetenen van het eurogebied, luidende in euro’ in deze grafiek omvatten: ‘Overige verplichtingen aan kredietinstellingen van het eurogebied, luidende in euro’, ‘Verplichtingen aan overige ingezetenen van het eurogebied, luidende in euro’ en ‘Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro’.

In 2023 daalden de overige verplichtingen van de ECB met € 107,7 miljard naar € 58,0 miljard door een daling van de verplichtingen aan ingezetenen en niet-ingezetenen van het eurogebied, luidende in euro's. Er was met name sprake van een afname van (i) door de ECB geaccepteerde deposito’s in haar rol als fiscaal agent[14], (ii) saldi van systemen van derden buiten het eurogebied die aan TARGET zijn gekoppeld via de TARGET-ECB-component, en (iii) ontvangen geldmiddelen als onderpand bij het uitlenen van PSPP- en publieke PEPP-effecten.

1.3.2 Eigen vermogen

Het eigen vermogen van de ECB bestaat uit het kapitaal, de voorziening voor financiële risico's en het algemeen reservefonds, de herwaarderingsrekeningen[15], geaccumuleerde verliezen uit voorgaande jaren en de eventuele jaarwinst.[16]

Eind 2023 bedroeg het eigen vermogen van de ECB in totaal € 44,5 miljard (Grafiek 11), € 7,0 miljard lager dan eind 2022 als gevolg van de gedurende 2023 geleden verliezen. De voorziening voor financiële risico’s is volledig benut om een deel van deze verliezen te dekken, waardoor het verlies over het boekjaar is teruggebracht tot € 1,3 miljard. De afname van het eigen vermogen van de ECB als gevolg van de verliezen in 2023 werd gedeeltelijk gecompenseerd door (i) de stijging van de herwaarderingsrekeningen, voornamelijk vanwege de gestegen marktprijs van goud uitgedrukt in euro’s in 2023, en (ii) de bijdrage van Hrvatska narodna banka aan het gestorte kapitaal, de herwaarderingsrekeningen en de voorziening voor financiële risico’s na de invoering van de eenheidsmunt door Kroatië met ingang van 1 januari 2023.

Grafiek 11

Eigen vermogen van de ECB

(EUR miljard)

Bron: ECB.

Toelichting: De ‘Herwaarderingsrekeningen’ omvatten de herwaarderingswinsten op de goudvoorraad, deviezenreserves en aangehouden effecten, maar niet de herwaarderingsrekening voor vergoedingen na uitdiensttreding.

De mutaties in het eigen vermogen van de ECB gedurende het jaar worden weergegeven in Tabel 2.

Tabel 2

Mutaties in het eigen vermogen van de ECB

(EUR miljoen)

Kapitaal | Voorziening voor financiële risico's | Herwaarderings-rekeningen | Winst/(verlies) over het boekjaar | Totaal eigen vermogen | |

|---|---|---|---|---|---|

Balans per 31 december 2022 | 8.880 | 6.566 | 36.118 | - | 51.564 |

Betaling van het resterende deel van de bijdrage van Hrvatska narodna banka aan het kapitaal van de ECB | 69 | 69 | |||

Bijdrage aan de voorziening voor financiële risico’s door Hrvatska narodna banka | 53 | 53 | |||

Herwaarderingsrekeningen | 743 | ||||

Goud | 2.634 | ||||

Vreemde valuta's | (2.562) | ||||

Effecten en andere instrumenten | 378 | ||||

Bijdrage aan de herwaarderingsrekeningen door Hrvatska narodna banka1 | 293 | ||||

Vrijval van de voorziening voor financiële risico’s van de ECB | (6.620) | (6.620) | |||

Verlies over het boekjaar | (1.266) | (1.266) | |||

Balans per 31 december 2023 | 8.948 | - | 36.861 | (1.266) | 44.543 |

1) Bij de invoering van de gemeenschappelijke munt door Kroatië droeg Hrvatska narodna banka per 31 december 2022 bij aan de saldi van alle herwaarderingsrekeningen van de ECB. Het bedrag in deze tabel is exclusief de bijdrage aan de herwaarderingsrekening voor vergoedingen na uitdiensttreding, in lijn met de definitie van ‘Herwaarderingsrekeningen’ in deze paragraaf.

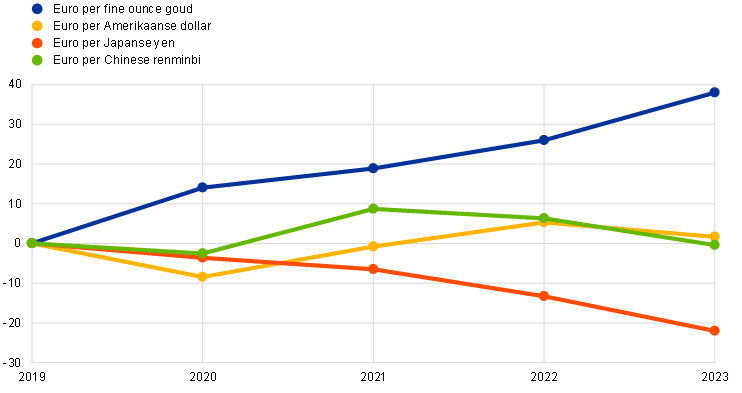

Positieve ongerealiseerde resultaten op goud en vreemde valuta’s en op aan prijsherwaardering onderhevige effecten worden niet als baten in de winst-en-verliesrekening opgenomen, maar rechtstreeks verwerkt op de herwaarderingsrekeningen aan de passivazijde van de balans van de ECB. De saldi van de herwaarderingsrekeningen kunnen worden gebruikt om eventuele toekomstige ongunstige bewegingen in de respectieve prijzen en/of wisselkoersen te absorberen, en versterken derhalve de weerbaarheid van de ECB ten opzichte van de onderliggende risico’s. In 2023 stegen de herwaarderingsrekeningen voor goud, vreemde valuta’s en effecten met € 0,7 miljard naar € 36,9 miljard, voornamelijk als gevolg van hogere herwaarderingssaldi voor goud vanwege de gestegen marktprijs van goud uitgedrukt in euro’s. De herwaarderingssaldi voor vreemde valuta’s daalden voornamelijk als gevolg van de depreciatie van de Amerikaanse dollar en de Japanse yen ten opzichte van de euro (Grafiek 12).

Grafiek 12

Belangrijkste valutakoersen en de goudprijs in de periode 2019-2023

(mutaties in procenten t.o.v. 2019; gegevens per ultimo boekjaar)

Bron: ECB.

Met het oog op haar blootstelling aan financiële risico’s (zie Paragraaf 1.4.1 ‘Financiële risico’s’) kan de ECB een voorziening voor financiële risico’s aanleggen die gebruikt moet worden voor zover de Raad van Bestuur dit noodzakelijk acht ter compensatie van verliezen die uit deze blootstelling voortvloeien. Jaarlijks wordt bezien welke omvang deze voorziening moet hebben. Hierbij wordt rekening gehouden met een reeks aan factoren, zoals de omvang van de aangehouden risicodragende activa, de verwachte resultaten voor het komende jaar en een risicobeoordeling. De voorziening voor financiële risico's mag, samen met enig bedrag in het algemene reservefonds van de ECB, niet hoger zijn dan het door de NCB's van het eurogebied gestorte kapitaal. Per jaareinde 2022 was een bedrag van € 6.566 miljoen onder deze voorziening opgenomen. Bij de overgang van Kroatië op de gemeenschappelijke munt droeg Hrvatska narodna banka met ingang van 1 januari 2023 € 53 miljoen aan de voorziening voor financiële risico's bij, waardoor dit bedrag toenam tot € 6.620 miljoen. Per jaareinde 2023 heeft de Raad van Bestuur, na de jaarlijkse toetsing, besloten deze voorziening volledig vrij te maken om de in 2023 geleden verliezen gedeeltelijk te compenseren. De Raad van Bestuur kan in het kader van zijn jaarlijkse toetsing besluiten de voorziening voor financiële risico’s aan te vullen zodra de ECB weer winst maakt.

Het verlies van de ECB over het jaar, na de vrijval van de voorziening voor financiële risico’s, bedroeg € 1,3 miljard (zie Paragraaf 1.3.3 ‘Winst-en-verliesrekening’). De Raad van Bestuur heeft besloten dit verlies op de balans van de ECB over te boeken om te verrekenen met toekomstige winsten.

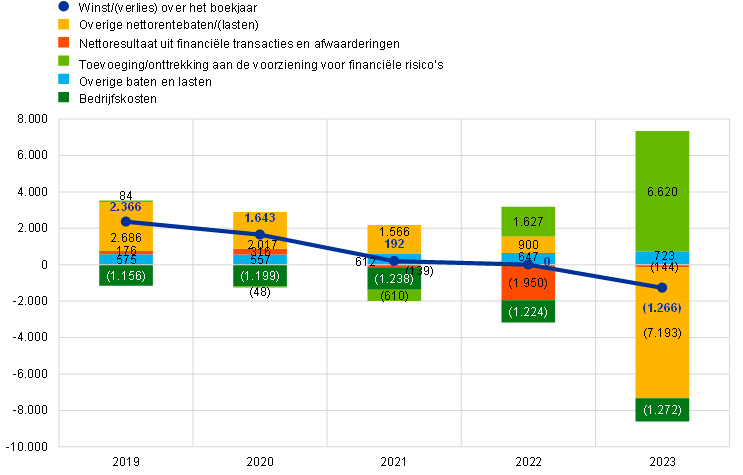

1.3.3 Winst- en verliesrekening

Het resultaat van de ECB is sinds 2019 geleidelijk gedaald (Grafiek 13). In 2020 en 2021 werd deze daling voornamelijk veroorzaakt door lagere baten uit de externe reserves en uit voor monetairbeleidsdoeleinden aangehouden effecten. In 2022 en 2023 nam het resultaat van de ECB vooral af doordat het renterisico zich materialiseerde, omdat de stijging van de rente in het eurogebied leidde tot een onmiddellijke toename van de door de ECB betaalde rentelasten op haar netto TARGET-verplichting, terwijl de inkomsten uit de activa van de ECB niet in dezelfde mate en hetzelfde tempo toenamen (zie Paragraaf 1.4.1 ‘Financiële risico’s’).

Het verlies van de ECB over 2023, dat volgde op een lange periode van aanzienlijke winsten, weerspiegelt de rol en de noodzakelijke beleidsmaatregelen van het Eurosysteem bij het vervullen van zijn primaire mandaat om prijsstabiliteit te handhaven en heeft geen invloed op zijn vermogen een effectief monetair beleid te voeren. Tijdens de voorgaande jaren groeide de balans van de ECB aanzienlijk, vooral vanwege de aankoop van effecten in het kader van de programma’s voor de aankoop van activa. Aan de activazijde zijn de meeste momenteel voor monetairbeleidsdoeleinden aangehouden effecten aangekocht in een periode van lage rente en die hebben een lange looptijd en een vaste couponrente. Deze blijven relatief lage rentebaten genereren, die niet onmiddellijk worden beïnvloed door de wijzigingen in de basisrentetarieven van de ECB. Tegelijkertijd leidde de afwikkeling van deze aankopen via TARGET tot een stijging van de netto TARGET-verplichting van de ECB, die vergoed wordt tegen de rente voor de basisherfinancieringstransacties. Om de inflatie in het eurogebied te bestrijden, werd deze rente in 2022 verhoogd, met een onmiddellijke stijging van de rentelasten van de ECB tot gevolg.

De ECB zal de komende jaren waarschijnlijk verdere verliezen lijden als gevolg van zich materialiserend renterisico, voordat zij terugkeert naar duurzame winst. Of verliezen optreden en de grootte ervan is onzeker en hangt grotendeels af van de toekomstige ontwikkeling van de basisrentetarieven van de ECB en de omvang en samenstelling van de balans van de ECB. Het kapitaal van de ECB en haar aanzienlijke herwaarderingsrekeningen, die eind 2023 samen € 45,8 miljard bedroegen (zie Paragraaf 1.3.2 ‘Eigen vermogen’), onderstrepen echter haar financiële soliditeit en in ieder geval kan de ECB doeltreffend functioneren en haar primaire mandaat vervullen, namelijk het handhaven van prijsstabiliteit, ongeacht eventuele verliezen.

Grafiek 13

Belangrijkste posten van de winst-en-verliesrekening van de ECB

(EUR miljoen)

Bron: ECB.

Toelichting: De post ‘Overige baten en lasten’ bestaat uit de posten ‘Nettobaten uit vergoedingen en provisies’, ‘Baten uit aandelen en deelnemingen’, ‘Overige baten’ en ‘Overige kosten’.

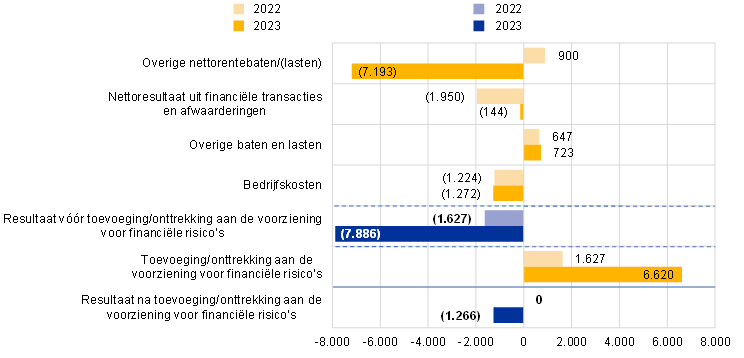

In 2023 heeft de ECB het volledige bedrag van € 6.620 miljoen uit de voorziening voor financiële risico’s gebruikt om de gedurende het jaar geleden verliezen gedeeltelijk te compenseren. Na de vrijval van deze voorziening kwam het verlies van de ECB uit op € 1.266 miljoen (2022: nul). De aanzienlijke nettorentelasten vormden de belangrijkste oorzaak van dit verlies (Grafiek 14).

Grafiek 14

Componenten in het resultaat van de ECB over 2022 en 2023

(EUR miljoen)

Bron: ECB.

De nettorentelasten van de ECB bedroegen in 2023 € 7.193 miljoen, vergeleken met nettorentebaten van € 900 miljoen in 2022 (Grafiek 15). Dit kwam vooral door rentelasten als gevolg van de netto TARGET-verplichting van de ECB. De netto overige rentelasten en de rentelasten in verband met de vergoedingen aan de NCB’s van het eurogebied voor hun vorderingen op de ECB vanwege aan de ECB overgedragen externe reserves droegen eveneens aan deze daling bij. Deze lasten werden deels gecompenseerd door hogere rentebaten uit: (i) de vorderingen van de ECB uit hoofde van de toedeling van eurobankbiljetten binnen het Eurosysteem, (ii) de voor monetairbeleidsdoeleinden aangehouden effecten, en (iii) de externe reserves.

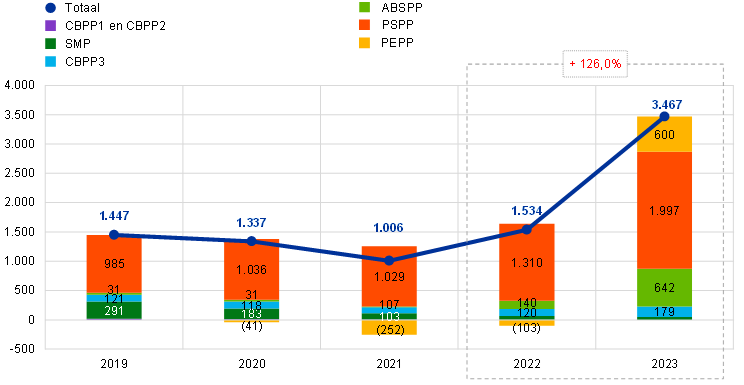

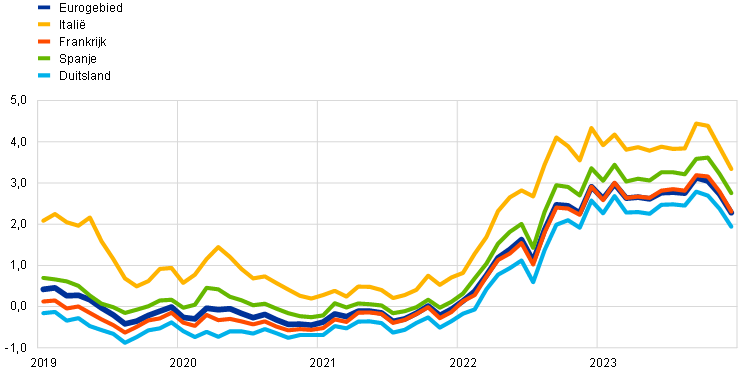

Grafiek 15

Nettorentebaten/(lasten)

(EUR miljoen)

Bron: ECB.

De nettorentebaten uit voor monetairbeleidsdoeleinden aangehouden effecten stegen in 2023 met € 1.933 miljoen naar € 3.467 miljoen (Grafiek 16) als gevolg van hogere nettorentebaten uit effecten aangehouden in het kader van het APP (CBPP3, ABSPP en PSPP) en het PEPP. De nettorentebaten uit het APP stegen in 2023 met € 1.247 miljoen naar € 2.818 miljoen, terwijl de PEPP-portefeuille in 2023 nettorentebaten genereerde van € 600 miljoen, tegen nettorentelasten van € 103 miljoen in het voorgaande jaar. Deze ontwikkelingen waren vooral toe te schrijven aan de aanzienlijke stijging van de rente en de rendementen op obligaties in het eurogebied, die begon in 2022 (Grafiek 17) en die (i) herinvesteringen in het kader van het APP en het PEPP mogelijk maakte tegen een hoger rendement dan de historische rendementen van de respectieve portefeuilles en (ii) een positief effect had op de couponrentes op effecten met variabele rente (vooral die welke aangehouden in het kader van het ABSPP). Geringere amortisatie van agiobedragen, voornamelijk op in het verleden aangekochte overheidseffecten, droegen ook bij aan deze stijging. De nettorentebaten uit de SMP-portefeuille slonken met € 16 miljoen, naar € 49 miljoen, doordat deze portefeuille kleiner werd als gevolg van aflossingen.

Grafiek 16

Nettorentebaten/(lasten) uit voor monetairbeleidsdoeleinden aangehouden effecten

(EUR miljoen)

Bron: ECB.

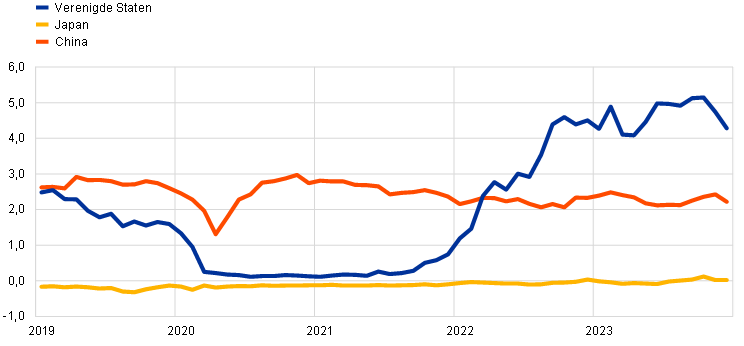

Grafiek 17

Rendementen op zevenjaars overheidsobligaties in het eurogebied

(in procenten per jaar; gegevens ultimo maand)

Bron: ECB.

De nettorentebaten uit de externe reserves stegen met € 1.583 miljoen tot € 2.382 miljoen, overwegend ten gevolge van hogere rentebaten uit in Amerikaanse dollars luidende effecten. De gemiddelde rentebaten op de Amerikaanse dollarportefeuille van de ECB zijn in 2023 gestegen ten opzichte van het voorgaande jaar als gevolg van (i) verkopen en aflossingen van in het verleden aangekochte obligaties met een lager rendement; en (ii) aankopen van effecten met een hogere yield na stijgende yields op Amerikaanse obligaties sinds eind 2021 (Grafiek 18).

Grafiek 18

Rendement op tweejaars overheidsobligaties in de Verenigde Staten, Japan en China

(in procenten per jaar; gegevens ultimo maand)

Bron: LSEG.

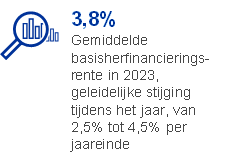

De rentebaten uit de toedeling van eurobankbiljetten aan de ECB en de rentelasten in verband met de remuneratie van vorderingen van NCB’s in verband met overgedragen externe reserves stegen in 2023 met respectievelijk € 4.081 miljoen naar € 4.817 miljoen, en met € 1.133 miljoen naar € 1.335 miljoen. De veranderingen waren het gevolg van de verhogingen van de rente op de basisherfinancieringstransacties, het rentetarief dat wordt gebruikt bij de berekening van de rente op deze saldi. De rente voor de basisherfinancieringstransacties kwam eind 2023 uit op 4,5%, terwijl het jaarlijkse gemiddelde tarief steeg van 0,6% in 2022 tot 3,8% in 2023.

De nettorentelasten uit de aan/van de nationale centrale banken verschuldigde TARGET-saldi stegen in 2023 met € 12.161 miljoen naar € 14.236 miljoen. De stijging werd voornamelijk veroorzaakt door de hogere gemiddelde rente voor de basisherfinancieringstransacties in 2023, die wordt gebruikt voor de vergoeding van de TARGET-saldi van de ECB binnen het Eurosysteem.

De overige nettorentelasten in 2023 bedroegen € 2.288 miljoen, tegenover overige nettorentebaten van € 108 miljoen in het voorgaande jaar. Deze wijziging was voornamelijk het gevolg van de rentevergoeding op door de ECB geaccepteerde deposito’s in haar rol als fiscaal agent en de vergoeding van saldi van aangesloten systemen van derden in het eurogebied. Zodra de toepasselijke vergoedingstarieven in de tweede helft van 2022 positief werden, begon de ECB over deze posten rente te betalen. In 2023 zijn de rentevergoedingen en het gemiddelde saldo van deze posten verder gestegen, waardoor de rentelasten verder zijn toegenomen. Deze rentelasten werden deels gecompenseerd door hogere rentebaten op de eigenmiddelenportefeuille die het gevolg waren van hogere rendementen op overheidsobligaties in het eurogebied (Grafiek 17).

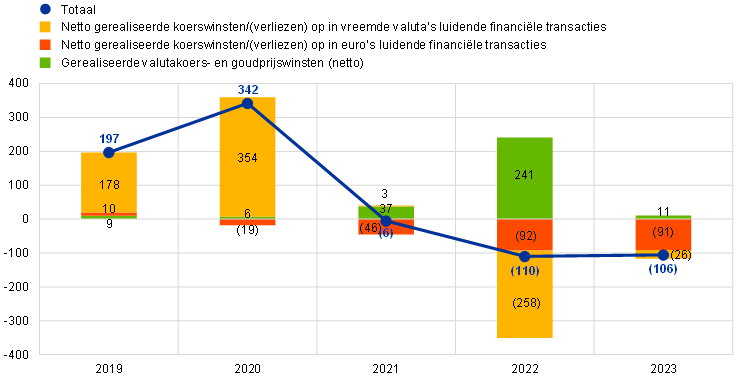

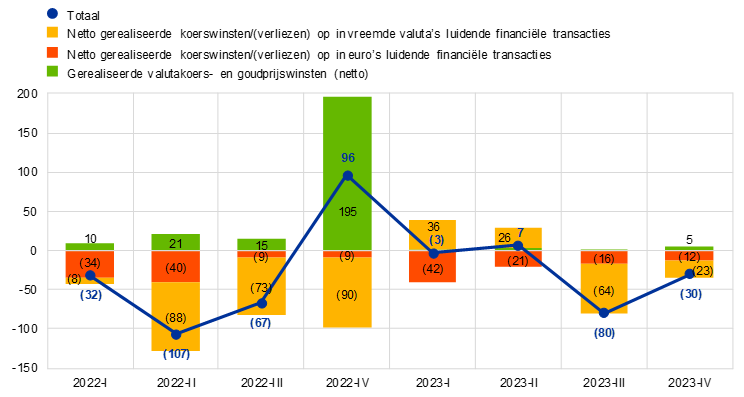

De gerealiseerde nettoverliezen uit financiële transacties zijn in 2023 met € 4 miljoen afgenomen tot € 106 miljoen (Grafiek 19). Deze verliezen daalden voornamelijk als gevolg van (i) uitstaande premies op in het ABSPP aangehouden effecten die vóór de vervaldatum zijn afgelost, en (ii) de gerealiseerde nettokoersverliezen uit de verkoop van in Amerikaanse dollars luidende effecten in de tweede helft van 2023 (Grafiek 20) waarvan de marktwaarde negatief werd beïnvloed door de stijging van het rendement op Amerikaanse obligaties tijdens deze periode (Grafiek 18).

Grafiek 19

Gerealiseerde winsten/verliezen uit financiële transacties

(EUR miljoen)

Bron: ECB.

Grafiek 20

Gerealiseerde winsten/verliezen uit financiële transacties op kwartaalbasis, 2022 en 2023

(EUR miljoen)

Bron: ECB.

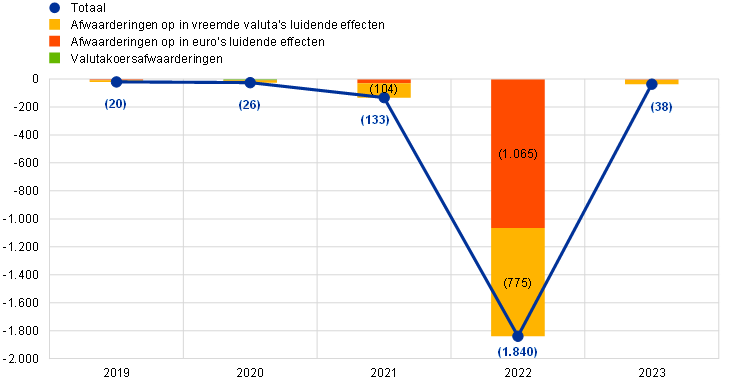

Ongerealiseerde herwaarderingsverliezen zijn als last opgenomen in de winst- en verliesrekening van de ECB in de vorm van afwaarderingen per jaarultimo. In 2023 bedroegen deze afwaarderingen € 38 miljoen, voornamelijk als gevolg van ongerealiseerde koersverliezen op een aantal in de Amerikaanse dollar- en eigenmiddelenportefeuille aangehouden waardepapieren. In 2022 waren deze verliezen fors groter, namelijk € 1.840 miljoen (Grafiek 21), aangezien de desbetreffende yields aanzienlijk waren toegenomen, wat aan het einde van dat jaar resulteerde in een sterke daling van de marktwaarde van de meeste effecten die in deze portefeuilles worden aangehouden.

Grafiek 21

Afwaarderingen van financiële activa en posities

(EUR miljoen)

Bron: ECB.

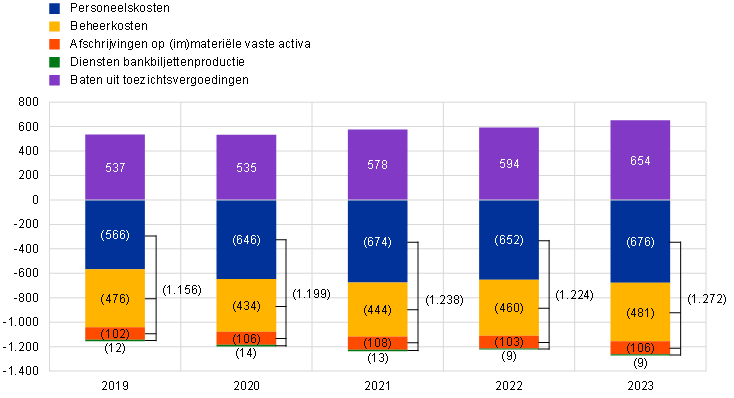

De totale bedrijfskosten van de ECB, met inbegrip van de afschrijvingen en de diensten van bankbiljettenproductie, zijn met € 48 miljoen gestegen naar € 1.272 miljoen (Grafiek 22). De stijging ten opzichte van 2022 was voornamelijk het gevolg van hogere personeelskosten vanwege het hogere gemiddelde aantal medewerkers in 2022, vooral in het bankentoezicht, en door salarisaanpassingen. Deze stijging werd deels gecompenseerd door lagere kosten in verband met vergoedingen na uitdiensttreding, vooral als gevolg van lagere aan het dienstjaar toegerekende kosten na de jaarlijkse actuariële waardering. De stijging van de beheerkosten was vooral toe te schrijven aan hogere uitgaven voor ondersteuning door externe consultants en de terugkeer naar een volledig bedrijvigheidsniveau na de pandemie, met name bij het bankentoezicht, en weerspiegelt ook het effect van de inflatie.

De met het bankentoezicht verband houdende kosten worden volledig gedekt door de toezichtsvergoeding die de onder toezicht staande entiteiten in rekening krijgen gebracht. Op basis van de daadwerkelijke lasten van de ECB uit hoofde van haar bankentoezichtstaken bedroegen de baten uit toezichtsvergoedingen voor 2023 € 654 miljoen.[17]

Grafiek 22

Bedrijfskosten en baten uit toezichtsvergoedingen

(EUR miljoen)

Bron: ECB.

1.4 Risicobeheer

Risicobeheer speelt een cruciale rol bij de activiteiten van de ECB. Het betreft een continu proces dat bestaat uit het (i) identificeren en beoordelen van risico's, (ii) evalueren van de risicostrategie en het risicobeleid, (iii) uitvoeren van maatregelen ter mitigatie van de risico’s, en (iv) monitoren van en rapporteren over de risico’s, waarbij gebruik wordt gemaakt van effectieve methoden, procedures en systemen.

Figuur 2

Risicobeheercyclus

In de volgende paragrafen wordt op de risico’s ingegaan, evenals op de bronnen van deze risico's en de gehanteerde risicobeheersingskaders.

1.4.1 Financiële risico’s

De directie van de ECB stelt beleid en procedures vast om ervoor te zorgen dat de ECB een passend beschermingsniveau heeft tegen de financiële risico’s waaraan de ECB blootstaat. Het Comité voor risicobeheer, bestaande uit deskundigen van de centrale banken van het Eurosysteem, draagt bij aan het monitoren, meten en rapporteren van de financiële risico's met betrekking tot de balans van het Eurosysteem. Tevens bepaalt en evalueert het de hiermee samenhangende methoden en kaders. Zo ondersteunt het Comité de besluitvormende organen bij het waarborgen van een passend beschermingsniveau voor het Eurosysteem.

De financiële risico’s vloeien voort uit de transacties van de ECB en de daarmee verband houdende risicoposities. De risicobeheersingskaders en risicolimieten die de ECB gebruikt om haar risicoprofiel te beheren, verschillen per type transactie en zijn afhankelijk van de beleids- of beleggingsdoelstellingen van de verschillende portefeuilles en de risicokenmerken van de onderliggende activa.

Voor het monitoren en beoordelen van de risico’s maakt de ECB gebruik van een aantal door haar experts ontwikkelde ramingstechnieken voor risico’s. Deze technieken zijn gebaseerd op een kader waarmee zowel markt- als kredietrisico’s worden gesimuleerd. De belangrijkste modelleringsconcepten, ‑technieken en -aannames die aan de risicomaatstaven ten grondslag liggen, berusten op in de sector gehanteerde standaarden en beschikbare marktgegevens. De risico’s worden doorgaans gekwantificeerd door een schatting te maken van het verwachte tekort (expected shortfall – ES),[18] op basis van een betrouwbaarheidsniveau van 99% en een tijdshorizon van één jaar. Twee benaderingen worden gebruikt om de risico’s te berekenen: (i) de boekhoudkundige benadering, op grond waarvan de herwaarderingsrekeningen van de ECB bij de berekening van de geschatte risico’s als een buffer worden beschouwd, in lijn met toepasselijke financiëleverslaggevingsregels, en (ii) de financiële benadering, op grond waarvan de herwaarderingsrekeningen bij de risicoberekening niet als buffer worden aangemerkt. Om een volledig beeld van de risico’s te houden berekent de ECB ook andere risicomaatstaven bij verschillende betrouwbaarheidsniveaus, verricht ze gevoeligheids- en stress-scenarioanalyses en beoordeelt ze langeretermijnprognoses van risicoposities en baten.[19]

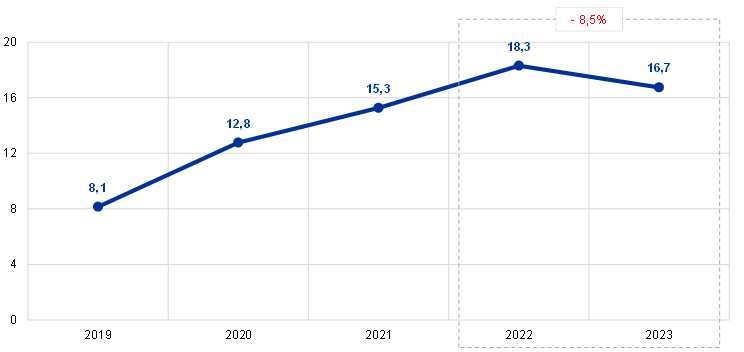

De totale risico’s van de ECB zijn in 2023 afgenomen. Eind 2023 kwamen de financiële risico’s voor de balans van de ECB, zoals afgemeten aan het ES bij een betrouwbaarheidsniveau van 99% en een tijdshorizon van één jaar, volgens de boekhoudkundige benadering in totaal uit op € 16,7 miljard, ofwel € 1,6 miljard lager dan de risicoschatting eind 2022 (Grafiek 23). De afname van het risico is het gevolg van de vermindering van de door de ECB in het kader van het APP aangehouden effecten, in eerste instantie door de slechts gedeeltelijke herinvestering van de aflossingen op effecten die de vervaldatum hadden bereikt tussen maart en juni 2023, gevolgd door de beëindiging van herinvesteringen vanaf juli 2023.

Grafiek 23

Totaal financiële risico's ECB (boekhoudkundige benadering o.b.v. ES 99%)

(EUR miljard)

Bron: ECB.

Toelichting: De totale financiële risico’s per eind 2023 zijn berekend volgens nieuwe methodologische inzichten, waarbij het renterisico als gevolg van discrepanties tussen de op activa verdiende rente en de rente betaald op verplichtingen ook als risicobijdrager werd opgenomen in de ES 99%-meting, naast de regelmatige monitoring van de netto-inkomstenprojecties. De raming voor 2022 werd opnieuw berekend om de vergelijkbaarheid te waarborgen.

Kredietrisico's vloeien voort uit de monetairbeleidsportefeuilles van de ECB, de in euro's luidende eigenmiddelenportefeuille en de externe reserves. Hoewel de voor monetairbeleidsdoeleinden aangehouden effecten worden gewaardeerd tegen geamortiseerde kostprijs onder aftrek van bijzondere waardeverminderingen en daardoor, bij afwezigheid van verkopen, niet onderhevig zijn aan prijsveranderingen in verband met veranderingen in de kredietkwaliteit (credit migration), zijn deze effecten wel blootgesteld aan wanbetalingsrisico. In euro's luidende instrumenten die deel uitmaken van de eigenmiddelenportefeuille en de externe reserves worden tegen marktprijs gewaardeerd en zijn derhalve onderhevig aan kredietmigratierisico en wanbetalingsrisico. Het kredietrisico bleef ten opzichte van 2022 grotendeels stabiel.

Kredietrisico's worden hoofdzakelijk gemitigeerd door middel van toelatingscriteria, duediligenceprocedures en limieten die per portefeuille verschillen.

Valuta- en grondstoffenrisico’s vloeien voort uit de deviezenreserves en de goudvoorraad van de ECB. Ten opzichte van 2022 bleef het valutarisico vrijwel stabiel.

Gezien de beleidsrol die deze activa spelen, dekt de ECB de hiermee verbonden valuta- en grondstoffenrisico’s niet af. In plaats daarvan worden deze risico’s gemitigeerd via het bestaan van herwaarderingsrekeningen en de spreiding van de aangehouden activa over verschillende valuta’s en goud.

De externe reserves en de in euro's luidende eigenmiddelenportefeuille van de ECB worden voornamelijk belegd in vastrentende effecten en staan bloot aan ‘mark-to-market’ renterisico, in verband met hun waardering tegen marktprijzen. De externe reserves van de ECB worden vooral belegd in activa met een relatief korte looptijd (zie Grafiek 7 in Paragraaf 1.3.1 ‘Balans’), terwijl de activa in de eigenmiddelenportefeuille doorgaans een langere looptijd hebben (zie Grafiek 9 in Paragraaf 1.3.1). Gemeten volgens de boekhoudkundige benadering nam het renterisico van deze portefeuilles af ten opzichte van 2022, onder invloed van ontwikkelingen in de marktomstandigheden.

Het ‘mark-to-market’ renterisico van de ECB wordt gemitigeerd door middel van het portefeuillesamenstellingsbeleid en de herwaarderingsrekeningen.

De ECB loopt ook renterisico als gevolg van de mismatch tussen de rentevergoeding over haar activa en de rente die ze over haar verplichtingen verschuldigd is, hetgeen van invloed is op de nettorentebaten van de ECB. Dit risico hangt niet rechtstreeks met een bepaalde portefeuille samen, maar houdt eerder verband met de totale balansstructuur van de ECB, en dan vooral met het bestaan van looptijd- en yieldverschillen tussen activa en verplichtingen. Naast het opnemen van dit risico in de reguliere meting van het totale financiële risico met een tijdshorizon van één jaar, wordt dit risico gemonitord door middel van ramingen voor de winstgevendheid van de ECB op de middellange tot lange termijn.

Dit risico wordt beheerd door beleid vast te stellen voor de portefeuillesamenstelling en verder gemitigeerd door de aanwezigheid van verplichtingen op de ECB-balans waarover geen vergoeding verschuldigd is.

Dit risico deed zich echter in 2023 voor, wat leidde tot financiële verliezen die volgens de ramingen de komende jaren zullen aanhouden, waarna de ECB naar verwachting weer duurzame winst zal genereren. De geprojecteerde verliezen worden voornamelijk veroorzaakt door een daling van de nettorentebaten van de ECB. Een groot deel van de activa op middellange tot lange termijn met vaste couponrente werd verworven toen de rente zeer laag of zelfs nul was, en werd hoofdzakelijk gefinancierd met kortlopende verplichtingen, die worden vergoed tegen de rente op de basisherfinancieringstransacties. Toen de rente medio 2022 begon te stijgen, namen de kosten van de verplichtingen toe tot boven de rente op de activa. Als gevolg daarvan zijn de nettorentebaten van het voorgaande jaar omgeslagen in nettorentelasten.

De risico’s van klimaatverandering worden geleidelijk geïntegreerd in het risicobeheersingskader van de ECB. In 2022 heeft het Eurosysteem de eerste klimaatstresstest op de balans van het Eurosysteem uitgevoerd.[20] Op basis daarvan kon een voorlopige inschatting worden gemaakt van de impact van dit risico op de balans van de ECB. In de komende jaren zullen er regelmatig klimaatstresstesten worden uitgevoerd en de eerstvolgende staat gepland voor 2024.

1.4.2 Operationeel risico

De directie is verantwoordelijk voor het ECB-beleid en -kader voor operationeel risicobeheer (operational risk management – ORM)[21], en stelt zowel beleid als kader vast. Het comité voor operationele risico’s (Operational Risk Committee – ORC) ondersteunt de directie bij het vervullen van haar rol als toezichthouder op het beheer van de operationele risico’s. ORM vormt een integrerend onderdeel van de governancestructuur[22] en beheerprocessen van de ECB.

De hoofddoelstelling van het ORM-kader van de ECB is een bijdrage te leveren aan de verwezenlijking van de missie en doelstellingen van de ECB, en tegelijkertijd de reputatie en activa van de ECB te beschermen tegen verlies, misbruik en schade. Krachtens het ORM-kader is ieder organisatieonderdeel verantwoordelijk voor het identificeren, beoordelen, beheersen en bewaken van de eigen operationele risico's en incidenten, evenals voor de rapportering hierover. In dit verband verschaft het risicotolerantiebeleid van de ECB een leidraad voor risicobeheersingsstrategieën en risico-aanvaardingsprocedures. Het is gekoppeld aan een vijf-bij-vijf risicomatrix gebaseerd op impact- en waarschijnlijkheidsschalen met kwantitatieve en kwalitatieve criteria.

De ECB opereert in een omgeving waarin sprake is van steeds complexere en onderling verweven bedreigingen. Dit houdt in dat de dagelijkse activiteiten van de ECB gepaard gaan met een brede waaier aan operationele risico's. De belangrijkste punten van zorg voor de ECB betreffen allerlei niet-financiële risico's in verband met mensen, systemen, processen en externe gebeurtenissen. Daarom heeft de ECB procedures ingesteld om de operationele risico’s van de ECB doorlopend en effectief te kunnen beheren en om de risico-informatie in het besluitvormingsproces te integreren. De ECB blijft zich bovendien richten op het verbeteren van haar weerbaarheid en bekijkt risico’s en kansen in een ruimer kader vanuit een alomvattend perspectief, met inbegrip van duurzaamheidsaspecten. Ze beschikt over responsstructuren en noodplannen, opdat de continuïteit van de cruciale bedrijfsfuncties bij elke verstoring of crisis is gewaarborgd.

1.4.3 Gedragsrisico

Met het oog op de aanpak van gedragsrisico beschikt de ECB over een speciale afdeling, het Bureau Naleving en Governance, dat een belangrijke risicobeheerfunctie heeft en het governancekader van het ECB versterkt.[23] Het bureau is opgezet om de directie te ondersteunen bij de bescherming van de integriteit en reputatie van de ECB, om ethische gedragsnormen te bevorderen en de verantwoordingsaflegging en transparantie van de ECB te versterken. Het onafhankelijke Ethisch Comité van de ECB geeft advies en begeleiding aan hoge functionarissen van de ECB op het terrein van integriteit en gedrag. Het ondersteunt de Raad van Bestuur bij het op passende en coherente wijze beheren van de integriteits- en gedragsrisico’s op leidinggevend niveau. Op het niveau van het Eurosysteem en het SSM werkt het ethiek- en compliancecomité (Ethics & Compliance Committee – ECC) aan een coherente implementatie van de gedragskaders voor NCB’s en nationale bevoegde autoriteiten (national competent authorities – NCA’s).

In 2023 heeft het ECC een taskforce voor gedragsrisico (Conduct Risk Task Force) opgezet om de bestaande gedragsregels en de geldende monitoring- en rapportageprocedures bij de ECB, de NCB’s en de NCA’s te vergelijken. Het doel van de taskforce is gemeenschappelijke minimumnormen vast te stellen en een eenvoudig gedragsrisicokader te bieden dat in de loop der jaren kan worden uitgebreid en versterkt.

2 Jaarrekening van de ECB

2.1 Balans per 31 december 2023

ACTIVA | Toelichting | 2023 | 2022 |

|---|---|---|---|

Goud en goudvorderingen | 1 | 30.419 | 27.689 |

Vorderingen op niet-ingezetenen van het eurogebied, luidende in vreemde valuta | 2 | 55.876 | 55.603 |

Vorderingen op het IMF | 2.1 | 2.083 | 1.759 |

Tegoeden bij banken en beleggingen in effecten, externe leningen en overige externe activa | 2.2 | 53.793 | 53.844 |

Vorderingen op ingezetenen van het eurogebied, luidende in vreemde valuta | 2.2 | 1.450 | 1.159 |

Overige vorderingen op kredietinstellingen in het eurogebied, luidende in euro | 3 | 17 | 12 |

Effecten uitgegeven door ingezetenen van het eurogebied, luidende in euro | 4 | 425.349 | 457.271 |

Voor monetairbeleidsdoeleinden aangehouden effecten | 4.1 | 425.349 | 457.271 |

Vorderingen binnen het Eurosysteem | 5 | 125.378 | 125.763 |

Vorderingen uit hoofde van de toedeling van eurobankbiljetten binnen het Eurosysteem | 5.1 | 125.378 | 125.763 |

Overige activa | 6 | 34.739 | 31.355 |

Materiële en immateriële vaste activa | 6.1 | 1.023 | 1.105 |

Overige financiële activa | 6.2 | 22.172 | 21.213 |

Herwaarderingsverschillen op instrumenten buiten de balans | 6.3 | 552 | 783 |

Overlopende activa | 6.4 | 10.905 | 7.815 |

Diversen | 6.5 | 88 | 438 |

Verlies over het boekjaar | 1.266 | - | |

Totaal activa | 674.496 | 698.853 |

Toelichting: Door afronding kan het voorkomen dat de totalen in de jaarrekening (inclusief de toelichtingen) niet geheel overeenstemmen met de som van de individuele bedragen. De cijfers 0 en (0) duiden op een afronding naar nul van een positief of negatief getal, terwijl een koppelteken (-) op nul duidt.

PASSIVA | Toelichting | 2023 | 2022 |

|---|---|---|---|

Bankbiljetten in omloop | 7 | 125.378 | 125.763 |

Overige verplichtingen aan kredietinstellingen in het eurogebied, luidende in euro | 8 | 4.699 | 17.734 |

Verplichtingen aan overige ingezetenen van het eurogebied, luidende in euro | 9 | 20.622 | 63.863 |

Overheid | 9.1 | 143 | 48.520 |

Overige verplichtingen | 9.2 | 20.479 | 15.343 |

Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in euro | 10 | 23.111 | 78.108 |

Verplichtingen aan niet-ingezetenen van het eurogebied, luidende in vreemde valuta | 11 | 24 | - |

Deposito’s, tegoeden en overige verplichtingen | 11.1 | 24 | - |

Verplichtingen binnen het Eurosysteem | 12 | 445.048 | 355.474 |

Verplichtingen uit hoofde van de overdracht van externe reserves | 12.1 | 40.671 | 40.344 |

Overige verplichtingen binnen het Eurosysteem (netto) | 12.2 | 404.377 | 315.130 |

Overige verplichtingen | 13 | 9.498 | 5.908 |

Herwaarderingsverschillen op instrumenten buiten de balans | 13.1 | 68 | 430 |

Overlopende passiva | 13.2 | 8.030 | 3.915 |

Diversen | 13.3 | 1.401 | 1.562 |

Voorzieningen | 14 | 67 | 6.636 |

Herwaarderingsrekeningen | 15 | 37.099 | 36.487 |

Kapitaal en reserves | 16 | 8.948 | 8.880 |

Kapitaal | 16.1 | 8.948 | 8.880 |

Totaal passiva | 674.496 | 698.853 |

2.2 Winst-en-verliesrekening over het jaar 2023

Toelichting | 2023 | 2022 | |

|---|---|---|---|

Rentebaten uit externe reserves | 23.1 | 2.382 | 798 |

Rentebaten uit de toedeling van eurobankbiljetten binnen het Eurosysteem | 23.2 | 4.817 | 736 |

Overige rentebaten | 23.4 | 56.552 | 11.001 |

Rentebaten | 63.751 | 12.536 | |

Remuneratie van vorderingen van NCB's in verband met overgedragen externe reserves | 23.3 | (1.335) | (201) |

Overige rentelasten | 23.4 | (69.609) | (11.434) |

Rentelasten | (70.944) | (11.636) | |

Nettorentebaten | 23 | (7.193) | 900 |

Gerealiseerde winsten/verliezen uit financiële transacties | 24 | (106) | (110) |

Afwaarderingen van financiële activa en posities | 25 | (38) | (1.840) |

Toevoeging/onttrekking aan voorzieningen voor financiële risico’s | 6.620 | 1.627 | |

Nettoresultaat uit financiële transacties, afwaarderingen en voorzieningen voor risico’s | 6.476 | (322) | |

Nettobaten uit vergoedingen en provisies | 26 | 650 | 585 |

Baten uit aandelen en deelnemingen | 27 | 1 | 1 |

Overige baten | 28 | 72 | 61 |

Totaal nettobaten | 6 | 1.224 | |

Personeelskosten | 29 | (676) | (652) |

Beheerkosten | 30 | (481) | (460) |

Afschrijvingen op (im)materiële vaste activa | (106) | (103) | |

Diensten van bankbiljettenproductie | 31 | (9) | (9) |

Winst/(verlies) over het boekjaar | (1.266) | - |

Frankfurt am Main, 13 februari 2024

Europese Centrale Bank

Christine Lagarde

president

2.3 Grondslagen voor de financiële verslaggeving

Vorm en presentatie van de jaarrekening

De jaarrekening van de ECB is opgesteld in overeenstemming met de onderstaande grondslagen voor financiële verslaggeving.[24] Deze resulteren naar het oordeel van de Raad van Bestuur van de ECB in een getrouwe weergave van de jaarrekening en brengen tegelijkertijd de aard van de centralebankactiviteiten tot uitdrukking.

Grondslagen voor de financiële verslaggeving

In het kader van de financiële verslaggeving zijn de beginselen van economische realiteit en transparantie toegepast, evenals de beginselen van voorzichtigheid, de inaanmerkingneming van gebeurtenissen na de balansdatum, materialiteit, continuïteit, periodetoerekening, consistentie en vergelijkbaarheid.

Opname van activa en verplichtingen

Een actief of een verplichting wordt alleen in de balans opgenomen wanneer het waarschijnlijk is dat ermee verband houdende toekomstige economische voordelen ten goede respectievelijk ten laste van de ECB zullen komen, nagenoeg alle ermee verband houdende risico’s en voordelen aan de ECB zijn overgedragen, en de kostprijs of waarde van het actief of het bedrag van de verplichting op betrouwbare wijze kan worden bepaald.

Waardering

De jaarrekening is opgesteld op basis van de historische kostprijs, met aanpassingen voor de marktwaardering van verhandelbare effecten (exclusief de voor monetairbeleidsdoeleinden aangehouden effecten), goud en alle andere in de balans opgenomen en buiten de balans verantwoorde activa en verplichtingen luidende in vreemde valuta.

Transacties in financiële activa en verplichtingen worden op basis van de afwikkelingsdatum in de jaarrekening verwerkt.

Met uitzondering van contante transacties in effecten worden transacties in financiële instrumenten luidende in vreemde valuta op de transactiedatum buiten de balans verantwoord. Op de afwikkelingsdatum worden de buiten de balans verantwoorde posten teruggenomen en worden de transacties in de balans opgenomen. Deviezenaankopen en -verkopen beïnvloeden de netto vreemdevalutapositie op de transactiedatum, en gerealiseerde verkoopresultaten worden eveneens op de transactiedatum berekend. Opgebouwde rente, agio’s en disagio’s in verband met financiële instrumenten luidende in vreemde valuta worden dagelijks berekend en geregistreerd, en de vreemdevalutapositie wordt eveneens dagelijks beïnvloed door deze overlopende posten.

Goud en in vreemde valuta luidende activa en verplichtingen

In vreemde valuta luidende activa en verplichtingen worden in euro’s omgerekend tegen de wisselkoers op de balansdatum. Baten en lasten worden omgerekend tegen de wisselkoers op de boekingsdatum. De herwaardering van in vreemde valuta luidende activa en verplichtingen, met inbegrip van zowel in de balans opgenomen als buiten de balans verantwoorde instrumenten, vindt plaats per valuta.

Voor de in vreemde valuta luidende activa en verplichtingen geldt dat de prijsherwaardering (marktprijs) afzonderlijk van de valutakoersherwaardering tot stand komt.

Goud wordt gewaardeerd tegen de marktprijs op de balansdatum. Voor goud wordt geen onderscheid gemaakt tussen prijs- en valutaherwaarderingsverschillen. In plaats daarvan wordt voor goud één (her)waardering bepaald op basis van de prijs in euro’s per fine ounce, die voor het boekjaar 2023 gebaseerd is op de wisselkoers van de euro ten opzichte van de Amerikaanse dollar per 29 december 2023.

Onder een bijzonder trekkingsrecht (special drawing right – SDR) wordt een valutamandje verstaan waarvan de waarde wordt bepaald als de gewogen som van de wisselkoersen van vijf belangrijke valuta’s (de Amerikaanse dollar, euro, Chinese renminbi, Japanse yen en het Britse pond). De door de ECB aangehouden SDR's werden omgerekend in euro’s tegen de EUR/SDR-wisselkoers per 29 december 2023.

Effecten

Voor monetairbeleidsdoeleinden aangehouden effecten

De voor monetairbeleidsdoeleinden aangehouden effecten worden gewaardeerd tegen geamortiseerde kostprijs onder aftrek van bijzondere waardeverminderingen.

Verhandelbare effecten

Verhandelbare effecten (met uitzondering van de voor monetairbeleidsdoeleinden aangehouden effecten) en vergelijkbare activa worden per effect gewaardeerd tegen de middenkoersen of op basis van de desbetreffende yieldcurve op de balansdatum. In effecten besloten opties worden niet afzonderlijk gewaardeerd. Voor het boekjaar 2023 zijn de middenkoersen op 29 december 2023 gebruikt.

Verhandelbare beleggingsfondsen worden op basis van hun intrinsieke waarde geherwaardeerd (gesaldeerd op fondsniveau). Ongerealiseerde winsten en verliezen van verschillende beleggingsfondsen worden niet gesaldeerd.

Illiquide aandelen en andere eigenvermogensinstrumenten die als permanente belegging worden aangehouden, worden gewaardeerd tegen de kostprijs onder aftrek van bijzondere waardeverminderingen.

Resultaatbepaling

Baten en lasten worden toegerekend aan de periode waarop ze betrekking hebben.[25] Gerealiseerde winsten en verliezen op de verkoop van vreemde valuta’s, goud en effecten worden in de winst-en-verliesrekening verantwoord. Dergelijke gerealiseerde winsten en verliezen worden berekend op basis van de gemiddelde kostprijs van het desbetreffende actief.

Positieve ongerealiseerde resultaten worden niet als baten verantwoord en worden rechtstreeks in een herwaarderingsrekening opgenomen.

Negatieve ongerealiseerde resultaten worden in de winst-en-verliesrekening verantwoord indien en voor zover ze per jaareinde hoger zijn dan eerdere positieve herwaarderingsresultaten die op de desbetreffende herwaarderingsrekening zijn geaccumuleerd. Dergelijke negatieve ongerealiseerde resultaten op een effect, valuta of op aangehouden goud worden niet gesaldeerd met positieve ongerealiseerde resultaten op andere effecten, valuta’s of goud. Als er sprake is van dergelijke, in de winst-en-verliesrekening opgenomen negatieve ongerealiseerde resultaten, dan wordt de gemiddelde kostprijs van de desbetreffende post verminderd tot de valutakoers of de marktprijs per jaareinde.

Bijzondere waardeverminderingsverliezen worden in de winst-en-verliesrekening opgenomen en in de daaropvolgende jaren niet teruggenomen, tenzij de bijzondere waardevermindering afneemt en de afname in verband kan worden gebracht met een waarneembare gebeurtenis die heeft plaatsgevonden nadat de bijzondere waardevermindering voor het eerst werd opgenomen.

Agio’s of disagio’s op effecten worden over de resterende contractuele looptijd van de effecten geamortiseerd.

Transacties met wederinkoop

Transacties met wederinkoop zijn transacties waarbij de ECB krachtens een repo-overeenkomst activa aankoopt of verkoopt of tegen onderpand krediettransacties verricht.

Bij een repotransactie worden effecten tegen geldmiddelen verkocht en wordt tegelijkertijd overeengekomen deze effecten op een vastgestelde toekomstige datum en tegen een overeengekomen prijs van de tegenpartij terug te kopen. Repotransacties worden aan de passivazijde van de balans opgenomen als deposito’s tegen onderpand. Effecten die op grond van zo’ transactie worden verkocht, blijven op de balans van de ECB.

Bij een omgekeerde repotransactie (reverse repo) worden effecten gekocht in ruil voor geldmiddelen, waarbij tegelijkertijd wordt overeengekomen de effecten op een vastgestelde toekomstige datum en tegen een overeengekomen prijs aan de tegenpartij terug te verkopen. Omgekeerde repotransacties worden als leningen tegen onderpand aan de activazijde van de balans opgenomen, maar de desbetreffende effecten worden niet in de door de ECB aangehouden effecten opgenomen.

Transacties met wederinkoop (waaronder effectenuitleningstransacties) die krachtens een door een gespecialiseerde instelling aangeboden programma worden uitgevoerd, worden alleen op de balans opgenomen indien er onderpand in de vorm van geldmiddelen is verstrekt en deze geldmiddelen onbelegd blijven.

Niet in de balans opgenomen instrumenten

Valuta-instrumenten, te weten valutatermijntransacties, de termijncomponent van valutaswaps en andere valuta-instrumenten die een inwisseling van een bepaalde valuta tegen een andere valuta op een toekomstige datum inhouden, worden opgenomen in de netto vreemdevalutapositie voor het berekenen van de valutakoerswinsten en -verliezen.

Rente-instrumenten worden per instrument geherwaardeerd. Dagelijkse wijzigingen in de variatiemarge van uitstaande rentefuturescontracten worden in de winst- en-verliesrekening opgenomen. De waardering van termijntransacties in effecten wordt door de ECB uitgevoerd op basis van algemeen aanvaarde waarderingsmethoden. Hierbij wordt gebruikgemaakt van waarneembare marktprijzen en -tarieven, evenals van disconteringsfactoren voor de periode tussen de afwikkelingsdatum en de waarderingsdatum.

Vaste activa

Vaste activa, met inbegrip van immateriële activa maar met uitzondering van grond en kunstwerken, worden gewaardeerd tegen aanschafprijs verminderd met afschrijvingen. Grond en kunstwerken worden gewaardeerd tegen aanschafprijs. Het hoofdgebouw van de ECB wordt gewaardeerd tegen aanschafprijs verminderd met afschrijvingen en eventuele bijzondere waardeverminderingen. Voor de afschrijving op het hoofdgebouw van de ECB worden de kosten toegerekend aan de desbetreffende bestanddelen van het actief, die worden afgeschreven overeenkomstig hun verwachte gebruiksduur. Afschrijving vindt plaats volgens de lineaire methode over de verwachte gebruiksduur van het actief, vanaf het kwartaal nadat het actief voor gebruik beschikbaar is. De gebruiksduur van de belangrijkste activacategorieën luidt als volgt:

Gebouwen | 20, 25 of 50 jaar |

Installaties | 10 of 15 jaar |

Technische inventaris | 4, 10 of 15 jaar |

Computers, aanverwante hardware en software, en motorvoertuigen | 4 jaar |

Meubilair | 10 jaar |

De afschrijvingsduur voor geactiveerde herinrichtingskosten met betrekking tot de bestaande gehuurde kantoorgebouwen van de ECB wordt zo nodig aangepast in verband met gebeurtenissen die van invloed zijn op de verwachte gebruiksduur van het desbetreffende actief.

De ECB toetst jaarlijks of haar hoofdgebouw en de geactiveerde gebruiksrechten met betrekking tot gehuurde kantoorgebouwen (zie ‘Leasing’ verderop) een bijzondere waardevermindering hebben ondergaan. Indien er een aanwijzing voor een bijzondere waardevermindering wordt geïdentificeerd, en geoordeeld wordt dat het actief mogelijk een bijzondere waardevermindering heeft ondergaan, wordt de realiseerbare waarde geschat. Indien de realiseerbare waarde onder de boekwaarde ligt, wordt er een bijzonder waardeverminderingsverlies in de winst-en-verliesrekening opgenomen.

Vaste activa met een kostprijs van minder dan € 10.000 worden in het jaar van aanschaf geheel afgeschreven.

Vaste activa die aan de activeringscriteria voldoen maar nog in aanbouw of ontwikkeling zijn, worden verantwoord onder de post ‘Activa in aanbouw’. De daarmee verband houdende kosten worden naar de desbetreffende vaste activa overgeboekt wanneer de activa voor gebruik beschikbaar zijn.

Leasing

De ECB treedt op als lessee en als sublessor.

De ECB als lessee

Voor alle leaseovereenkomsten waarvoor de ECB lessee is en waarbij sprake is van een materieel actief, worden de daarmee verband houdende te activeren gebruiksrechten en leaseverplichtingen op de aanvangsdatum van de lease in de balans opgenomen, d.w.z. zodra het actief voor gebruik beschikbaar is, respectievelijk onder de relevante vasteactivaposten ‘Materiële en immateriële vaste activa’ en ‘Diversen’ (passiva). Voor leaseovereenkomsten die aan de activeringscriteria voldoen, maar waarvan het desbetreffende actief nog in aanbouw is of wordt verbouwd, worden kosten gemaakt vóór de aanvangsdatum van de lease opgenomen onder de post ‘Activa in aanbouw’.

Geactiveerde gebruiksrechten worden gewaardeerd tegen aanschafprijs verminderd met afschrijvingen. Geactiveerde gebruiksrechten in verband met kantoorgebouwen kunnen bovendien onderhevig zijn aan bijzondere waardeverminderingen (zie ‘Vaste activa’ hierboven over de jaarlijkse toetsing in dit verband). Afschrijving vindt plaats volgens de lineaire methode, vanaf de aanvangsdatum tot het einde van de levensduur van het actief met gebruiksrecht, ofwel tot het einde van de leaseperiode, indien dit vroeger is.

De lease- en huurverplichting wordt initieel opgenomen tegen de contante waarde van de toekomstige leasebetalingen (die alleen leasecomponenten omvatten), met als disconteringsvoet de marginale leenrente van de ECB. Vervolgens wordt de leaseverplichting gewaardeerd tegen geamortiseerde kostprijs aan de hand van de effectieverentemethode. De daaraan gekoppelde rentelast wordt in de winst-en-verliesrekening verantwoord onder ‘Overige rentelasten’. Als de toekomstige leasebetalingen veranderen als gevolg van een wijziging in een index of een andere herbeoordeling van het bestaande contract, wordt de leaseverplichting herberekend. Een dergelijke herberekening leidt steeds tot een overeenkomstige aanpassing van de boekwaarde van het geactiveerde gebruiksrecht.

Kortlopende leaseovereenkomsten met een looptijd van ten hoogste 12 maanden en leases met betrekking tot activa van minder dan € 10.000 (in overeenstemming met de drempelwaarde voor de opname van vaste activa) worden als een last in de winst-en-verliesrekening verantwoord.

De ECB als sublessor

Voor alle leaseovereenkomsten waarvoor de ECB sublessor is, kent zij aan derden het recht toe het onderliggende actief (of een deel daarvan) te gebruiken, terwijl de lease tussen de oorspronkelijke lessor en de ECB (hoofdlessor) van kracht blijft. De sublease wordt geclassificeerd als een financiële of operationele lease[26] op basis van het geactiveerde gebruiksrecht dat voortvloeit uit de hoofdlease, en niet op basis van het onderliggende actief.

Subleases waarvoor de ECB onderverhuurder is, worden geclassificeerd als financiële lease en de ECB verwijdert het gebruiksrecht dat verband houdt met de hoofdlease (of een deel van een dergelijk actief) en dat is overgedragen aan de sublessee van de post ‘Materiële en immateriële vaste activa’ en neemt onder de post ‘Diversen’ (activa) een subleasevordering op. De leaseverplichting met betrekking tot de hoofdlease blijft door de sublease onveranderd.

Op de aanvangsdatum wordt de subleasevordering aanvankelijk opgenomen tegen de contante waarde van de toekomstige leasebetalingen aan de ECB, gedisconteerd met behulp van de discontovoet die voor de hoofdlease wordt gebruikt. Vervolgens wordt de subleasevordering gewaardeerd tegen geamortiseerde kostprijs aan de hand van de effectieverentemethode. De daaraan gekoppelde rentebaten worden in de winst-en-verliesrekening verantwoord onder ‘Overige rentebaten’.

Vergoedingen na uitdiensttreding, overige langetermijnbeloningen en ontslagvergoedingen

De ECB heeft pensioen- en andere regelingen met toegezegde vergoedingen en uitkeringen (defined benefit plans, hierna DB-regelingen) voor haar medewerkers en directieleden, evenals voor de bij de ECB werkzame leden van de Raad van Toezicht.

De pensioenregeling voor de medewerkers wordt gedekt door activa die in een fonds voor langetermijnpersoneelsbeloningen worden aangehouden. De verplichte bijdragen van de ECB en het personeel hebben betrekking op het DB-gedeelte van de regeling. Daarnaast kunnen medewerkers op vrijwillige basis extra bijdragen doen in het kader van een toegezegdebijdragenzuil, die voor aanvullende uitkeringen kan worden gebruikt.[27] De hoogte van deze aanvullende uitkeringen is afhankelijk van het bedrag aan vrijwillige bijdragen en het daarop behaalde beleggingsrendement.

Er zijn niet door kapitaal gedekte regelingen voor de vergoedingen na uitdiensttreding en andere langetermijnbeloningen van de directieleden en de bij de ECB werkzame leden van de Raad van Toezicht. Voor de medewerkers bestaan er ook niet-kapitaalgedekte regelingen voor andere uitkeringen na uitdiensttreding dan pensioenen en voor andere langetermijnpersoneelsbeloningen.

Nettoverplichting uit hoofde van DB-regelingen

De nettoverplichting uit hoofde van DB-regelingen, inclusief de overige langetermijnbeloningen en ontslagvergoedingen[28], die in de balans onder de post ‘Diversen’ (passiva) wordt opgenomen, komt overeen met de contante waarde van de brutoverplichting uit hoofde van DB-regelingen verminderd met de reële waarde van de fondsbeleggingen die dienen ter dekking van de desbetreffende brutoverplichting.

De brutoverplichting uit hoofde van DB-regelingen wordt jaarlijks door onafhankelijke actuarissen berekend volgens de ‘projected unit credit method’. De contante waarde van de brutoverplichting uit hoofde van DB-regelingen wordt berekend door de geschatte toekomstige kasstromen contant te maken tegen een disconteringsvoet die wordt bepaald aan de hand van het marktrendement op de balansdatum op in euro’s luidende hoogwaardige bedrijfsobligaties met een soortgelijke resterende looptijd als de desbetreffende verplichting.

Actuariële winsten of verliezen kunnen voortvloeien uit ervaringsaanpassingen (waarbij de werkelijke uitkomsten verschillen van de eerder gehanteerde actuariële veronderstellingen) en veranderingen in de actuariële veronderstellingen.

Nettolasten uit hoofde van DB-regelingen

De nettolasten uit hoofde van DB-regelingen bestaan uit componenten die in de winst-en-verliesrekening worden opgenomen en herberekeningen ten aanzien van vergoedingen na uitdiensttreding, die in de balans onder de post ‘Herwaarderingsrekeningen’ worden weergegeven.

Het nettobedrag ten laste van de winst-en-verliesrekening bestaat uit:

- de aan het dienstjaar toegerekende kosten

- de kosten van verstreken diensttijd als gevolg van aanpassing van een DB-regeling

- de nettorente (o.b.v. disconteringsvoet) over de nettoverplichting uit hoofde van DB-regelingen

- herberekeningen betreffende overige langetermijnbeloningen en langlopende ontslagvergoedingen[29], in totaal.

Het nettobedrag dat onder ‘Herwaarderingsrekeningen’ opgenomen wordt, omvat de volgende posten:

- actuariële winsten en verliezen op de brutoverplichting uit hoofde van DB-regelingen

- het werkelijke rendement op de fondsbeleggingen, exclusief de bedragen die zijn opgenomen in de nettorente over de nettoverplichting uit hoofde van DB-regelingen

- veranderingen in het effect van het activaplafond, exclusief de bedragen die zijn opgenomen in de nettorente over de nettoverplichting uit hoofde van DB-regelingen.

Deze bedragen worden jaarlijks door onafhankelijke actuarissen berekend om de correcte verplichting in de jaarrekening vast te stellen.

Saldi binnen het ESCB/saldi binnen het Eurosysteem