Apžvalga

ECB ekspertų makroekonominės prognozės buvo baigtos rengti 2023 m. kovo pradžioje, kai finansų rinkose dar nebuvo pasireiškusi pastaruoju metu kilusi įtampa. Dėl šios įtampos infliacijos ir ekonomikos augimo perspektyvų neapibrėžtumas padidėja dar labiau.

2022 m. antrąjį pusmetį euro zonos ekonomikos augimas gerokai sulėtėjo, o ketvirtąjį ketvirtį apskritai sustojo[1]. Tačiau, didėjant energijos tiekimo saugumui, energijos kainos reikšmingai sumažėjo ir sustiprėjo pasitikėjimas, tad ekonominis aktyvumas artimiausiu metu turėtų šiek tiek atsigauti. Dėl mažesnių energijos kainų dabar kyla mažesnis spaudimas išlaidoms, ypač pramonės šakose, vartojančiose daug energijos, išnyko ir didžioji dalis pasaulinių tiekimo kliūčių. Numatoma, kad energijos rinkoje toliau formuosis nauja pusiausvyra, augs realiosios pajamos. Jeigu augs ir užsienio paklausa, o dabartinė įtampa finansų rinkoje nuslūgs, nuo 2023 m. vidurio, palaikoma stiprios darbo rinkos, turėtų atsigauti ir gamybos apimtis. Vis dėlto ECB tęsiamo politikos normalizavimo ir rinkų lūkesčių dėl tolesnio palūkanų normų didinimo poveikis vis labiau persiduos realiajai ekonomikai. Papildomą stabdomąjį poveikį darys ir neseniai sugriežtintos paskolų teikimo sąlygos. Šios aplinkybės, kurias dar papildys fiskalinės paramos nutraukimo poveikis bei neišsklaidytas susirūpinimas dėl rizikos, susijusios su energijos tiekimu kitą žiemą, vidutiniu laikotarpiu slopins ekonomikos augimą. Apskritai vidutinis metinis realiojo BVP augimas 2023 m. turėtų sulėtėti iki 1,0 % (2022 m. buvo 3,6 %), o 2024 ir 2025 m. paspartėti iki 1,6 %. Palyginti su 2022 m. gruodžio mėn. Eurosistemos ekspertų makroekonominėmis prognozėmis, 2023 m. BVP augimo prognozė, atsižvelgiant į 2022 m. antrąjį pusmetį fiksuotus netikėtai palankesnius rezultatus ir pagerėjusias trumpalaikes perspektyvas, padidinta 0,5 procentinio punkto. Įvertinus, kad finansavimo sąlygų griežtinimo ir pastarojo meto euro kurso padidėjimo poveikis nusveria teigiamą mažesnės infliacijos poveikį pajamoms ir pasitikėjimui, 2024 ir 2025 m. augimo prognozės sumažintos atitinkamai 0,3 ir 0,2 procentinio punkto.

Energijos rinkai iš esmės persitvarkius, kainų spaudimas gerokai nuslūgo, tad dabar infliacija turėtų mažėti sparčiau. Energijos infliacija, praėjusį rudenį pasiekusi aukščiausią – 40 % – lygį, 2023 m. antrąjį pusmetį turėtų tapti neigiama, o didžiausią įtaką tam turėtų daryti žaliavų kainos, nukritusios iki žemesnio lygio, negu buvo iki Rusijos invazijos į Ukrainą, stiprūs bazės efektai ir sustiprėjęs euro kursas. Susiklosčius palankesnei energijos žaliavų kainų perspektyvai, 2023 m. fiskalinės priemonės greičiausiai kiek silpniau prisidės prie energijos kainų mažinimo, o šias priemones nutraukus, 2024 m. energijos infliacija turėtų padidėti mažiau. Kitų Suderinto vartotojų kainų indekso (SVKI) sudedamųjų dalių infliacijos lygis turėtų pradėti slūgti šiek tiek vėliau, nes artimiausiu metu tebebus juntamas kainodaros grandinės spaudimas, susijęs su sąnaudų perkėlimu, ypač maisto produktų infliacijai, ir vis dar neišsisklaidęs ankstesnių tiekimo kliūčių ir rinkos atsivėrimo poveikis. Numatoma, kad bendroji infliacija iki 2023 m. pabaigos nukris žemiau 3,0 %, 2024 m. stabilizuosis ties 2,9 %, o 2025 m. trečiąjį ketvirtį turėtų dar labiau sumažėti, priartėdama prie siekiamo 2,0 % lygio, ir tais metais vidutiniškai būti 2,1 %. Kitaip nei bendroji infliacija, grynoji infliacija, apskaičiuojama pagal SVKI, neįskaitant energijos ir maisto produktų, dėl uždelsto netiesioginio tiek ankstesnių didelių energijos kainų, tiek didelio euro nuvertėjimo poveikio 2023 m. vidutiniškai bus didesnė negu 2022 m. ir trumpuoju laikotarpiu tokia ir išliks. Pastaruoju metu fiksuojamo energijos kainų mažėjimo ir euro kurso stiprėjimo poveikis grynajai infliacijai pasireikš tik vėlesnėje prognozuojamo laikotarpio dalyje. Numatomą infliacijos mažėjimą vidutiniu laikotarpiu taip pat skatins pamažu pradedamas justi pinigų politikos normalizavimo poveikis. Vis dėlto įtampa darbo rinkose ir infliacijos kompensacijos leidžia daryti išvadą, kad darbo užmokesčio augimas turėtų gerokai viršyti istorinį vidurkį, o iki prognozuojamo laikotarpio pabaigos realusis darbo užmokestis turėtų priartėti prie 2022 m. pirmojo ketvirčio lygio. Palyginti su 2022 m. gruodžio mėn. prognozėmis, bendrosios infliacijos prognozė visu prognozuojamu laikotarpiu buvo sumažinta (2023 m. – 1,0 procentinio punkto, 2024 m. – 0,5 procentinio punkto, o 2025 m. – 0,2 procentinio punkto). 2023 m. prognozė sumažinta gana daug, atsižvelgiant į pastaraisiais mėnesiais netikėtai gerokai sumažėjusią energijos infliaciją ir prielaidas dėl daug mažesnių energijos kainų (jų poveikį iš dalies atsveria netikėtai didesnė infliacija pagal SVKI, neįskaitant energijos ir maisto produktų). 2024 ir 2025 m. prognozės sumažintos įvertinus, kad nutraukiamos fiskalinės priemonės darys mažesnį poveikį energijos infliacijai, sparčiau išsikvepia netiesioginis poveikis ir vis labiau persiduoda euro pabrangimo poveikis.

Lentelė

Augimo ir infliacijos prognozės euro zonai

(metiniai pokyčiai, procentais)

Pastabos: realiojo BVP dydžiai pateikti remiantis dėl sezoniškumo ir darbo dienų skaičiaus pakoreguotais duomenimis. Istoriniai duomenys gali skirtis nuo pateiktų naujausiose Eurostato publikacijose, nes dalis duomenų buvo paskelbta po galutinės duomenų įtraukimo į šias prognozes dienos.

Šios ekspertų prognozės pasižymi dideliu neapibrėžtumu, nes buvo baigtos rengti, kai finansų rinkose dar nebuvo pasireiškusi pastaruoju metu kilusi įtampa ir bendresnių kreditavimo sąlygų blogėjimo ir pasitikėjimo silpnėjimo rizika. Kiti rizikos veiksniai yra susiję su pinigų ir fiskalinės politikos makroekonominiu poveikiu euro zonoje, didesniu antriniu poveikiu darbo užmokesčiui ir infliacijai, pasauline pinigų politika ir energijos žaliavų kainomis, kurias savo ruožtu gali paveikti Kinijos ekonomikos atsivėrimas ir galimas dujų trūkumas Europoje kitą žiemą. Atsižvelgiant į didelį šių prognozių neapibrėžtumą, šalia augimo ir infliacijos prognozių pažymėti simetriniai neapibrėžtumo intervalai (1 ir 4 pav.). Paaiškinimai dėl jų pateikti 6 intarpe. Taip pat aptariamas galimo didesnio Kinijos ekonomikos atsigavimo scenarijus (žr. 3 intarpą) ir pateikiama įvairių alternatyvių energijos žaliavų kainų raidos scenarijų analizė (žr. 4 intarpą).

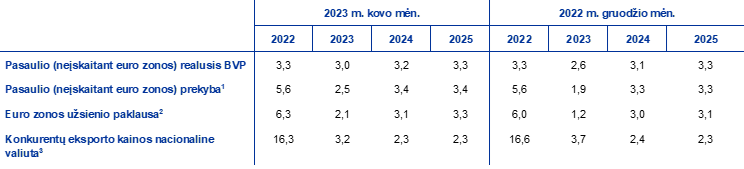

1 Realioji ekonomika

2022 m. ketvirtąjį ketvirtį, dėl didelio neapibrėžtumo sumažėjus vartojimui, laikantis aukštoms energijos kainoms ir sumažėjus pasitikėjimui, augimas euro zonoje sustojo. Vis dėlto, mažėjant importui, augimo rodikliai buvo didesni, negu tikėtasi (1 pav.). Augimas buvo 0,2 procentinio punkto spartesnis, negu numatyta 2022 m. gruodžio mėn. prognozėse, o jį skatino palankesnis grynosios prekybos poveikis (iš dalies dėl švelnaus oro ir mažesnės energijos importo paklausos) ir spartesnis tiekimo grandinės sutrikimų šalinimas. Metų pabaigoje, nepaisant susikaupusių užsakymų ir tiekimo kliūčių silpnėjimo, pramoninė gamyba sumažėjo, o tam didžiausios įtakos turėjo energijai jautrios pramonės šakos. Iš apklausų rodiklių matyti, kad ketvirtąjį ketvirtį lėtesnis augimas fiksuotas daugelyje įvairių sektorių.

1 pav.

Euro zonos realiojo BVP augimas

(ketvirtiniai pokyčiai, procentais; dėl sezoniškumo ir darbo dienų skaičiaus pakoreguoti ketvirtiniai duomenys)

Pastabos: istoriniai duomenys gali skirtis nuo pateiktų naujausiose Eurostato publikacijose, nes dalis duomenų buvo paskelbta po galutinės duomenų įtraukimo į šias prognozes dienos (žr. 1 išnašą). Vertikalia linija pažymėta dabartinio prognozuojamo laikotarpio pradžia. Greta pagrindinių prognozuojamų verčių pažymėti (pagal struktūrą simetriniai) intervalai parodo neapibrėžtumo laipsnį. Šie intervalai nustatyti remiantis ankstesnių prognozių paklaidomis, įtraukus korekcijas dėl išskirčių (žr. 6 intarpą). Intervalai (nuo tamsiausio iki šviesiausio) atitinka 30 %, 60 % ir 90 % tikimybę, kad realiojo BVP augimo rezultatai pateks į atitinkamus intervalus.

Numatoma, kad 2023 m. pirmąjį ketvirtį BVP augs nedaug, bet 2023 m. antrąjį ketvirtį, pašalinus tiekimo kliūtis, dar labiau sumažėjus infliacijai ir išsisklaidžius su energijos tiekimu susijusiam neapibrėžtumui, augimas paspartės. Nors 2022 m. ketvirtąjį ketvirtį geresni, negu tikėtasi, rodikliai fiksuoti daugiausia dėl susilpnėjusio importo ir nebūtinai reiškė, kad augimas įgauna didesnį pagreitį, pagerėjusios energijos tiekimo ir kainų perspektyvos prisidėjo prie to, kad ketvirčiui baigiantis neapibrėžtumas nuslūgo. Dėl to pastaruoju metu pagerėjo verslo ir vartotojų pasitikėjimas bei lūkesčiai. Sudėtinis produkcijos pirkimo vadybininkų gamybos apimties indeksas (PVI) vasarį pasiekė aukščiausią lygį per devynis mėnesius (52,3) ir iki pliusinių dydžių pakilo tiek apdirbamosios gamybos, tiek paslaugų atžvilgiu. Tačiau, nepaisant vis dar nemažos fiskalinės paramos, neigiamas infliacijos poveikis realiosioms disponuojamosioms pajamoms metų pradžioje greičiausiai neleis labiau augti namų ūkių išlaidoms. Likvidžios yra mažiau negu pusė pandemijos laikotarpiu sukauptų perteklinių santaupų[2]. Be to, didžioji jų dalis priklauso turtingiausiems namų ūkiams, todėl jų vaidmuo švelninant nepalankius sukrėtimus realiosioms pajamoms yra mažesnis[3]. Apskritai numatoma, kad 2023 m. pirmąjį ketvirtį realusis BVP padidės 0,1 %, o antrąjį ketvirtį – 0,3 % (abiejų ketvirčių prognozė padidinta 0,2 procentinio punkto, palyginti su 2022 m. gruodžio mėn. prognozėmis).

Jeigu dabartinė įtampa finansų rinkoje nuslūgs, nuo 2023 m. antrojo pusmečio, didėjant realiosioms pajamoms ir stiprėjant užsienio paklausai, BVP augimas turėtų paspartėti, nors jį ir slopins finansavimo sąlygų griežtinimas. Numatoma, kad augimas stiprės visus 2023 m., o 2024–2025 m. stabilizuosis už priešpandeminį istorinį vidurkį kiek aukštesniame lygyje. Augimą skatins ne tik tiekimo kliūčių mažėjimas, bet ir tai, kad išnyks tiekimo sukrėtimai, stiprės pasitikėjimas ir išblės 2022–2023 m. sandūroje tvyrojęs su būsimomis sąskaitomis už energiją susijęs neapibrėžtumas. Jį skatins ir infliacinio spaudimo švelnėjimas bei dėl to susiklostysiančios sąlygos atsigauti realiosioms disponuojamosioms pajamoms ir vartojimui. Be to, dėl gerokai mažesnių, negu anksčiau prognozuota, pasaulinių energijos kainų didės ir užsienio paklausa. Šių palankių veiksnių skleidžiamą impulsą vis dėlto slopins griežtėjančios finansavimo sąlygos – didesnės palūkanų normos taip pat skatins namų ūkius taupyti – ir euro brangimas, laipsniškas fiskalinės paramos nutraukimas ir tebetvyrantis susirūpinimas dėl sklandaus pusiausvyros energijos rinkoje nusistovėjimo.

Numatoma, kad griežtesnės finansavimo sąlygos augimą veiks neigiamai, o diskrecinių fiskalinės politikos priemonių poveikis augimui 2023 m. iš esmės bus neutralus, vėliau – augimą šiek tiek stabdys. Ankstesni palūkanų normų keitimai ir rinkos duomenimis pagrįsti lūkesčiai, fiksuoti iki galutinės duomenų įtraukimo į prognozes dienos (kaip matyti iš ekspertų prognozių techninių prielaidų, žr. 1 intarpą), darys neigiamą poveikį BVP augimui, ypač 2023 ir 2024 m. Be to, per ECB euro zonos bankų apklausą dėl skolinimo sąlygų bankai nurodė 2022 m. ketvirtąjį ketvirtį dar labiau sugriežtinę skolinimo standartus ir paskolų įmonėms teikimo sąlygas. Tai – didžiausias sąlygų sugriežtinimas nuo euro zonos valstybių skolos krizės. Bankai numato, kad grynasis sąlygų griežtinimas bus panašaus dydžio ir 2023 m. pirmąjį ketvirtį, bei taip pat nurodė toliau griežtinantys skolinimo namų ūkiams standartus. Nors bankų paskoloms taikomas ribojimas greičiausiai labiausiai prislėgs investicijas į gyvenamąjį būstą ir verslą, šį poveikį tam tikru mastu sušvelnins tai, kad tiek namų ūkių, tiek įmonių balansų būklė šiuo metu yra daug palankesnė negu anksčiau. Fiskalinės priemonės, kurių ėmėsi euro zonos vyriausybės didelėms energijos kainoms ir infliacijai kompensuoti, iš esmės atsvėrė neigiamą poveikį dėl ankstesnių su koronaviruso (COVID-19) pandemija ir su ekonomikos gaivinimu susijusių priemonių panaikinimo 2023 m. Kadangi daugelį su energija susijusių priemonių vėliau numatoma nutraukti, tikėtina, kad 2024–2025 m. fiskalinės priemonės sukels maždaug 0,3–0,4 procentinio punkto dydžio neigiamą poveikį augimui (žr. 2 skirsnį).

1 lentelė

Makroekonominės prognozės euro zonai

(metiniai pokyčiai, procentais, jei nenurodyta kitaip)

Pastabos: realiojo BVP ir jo sudedamųjų dalių, vienetinių darbo sąnaudų, atlygio vienam samdomajam darbuotojui ir darbo našumo raida pateikta pagal duomenis, pakoreguotus dėl sezoniškumo ir darbo dienų skaičiaus. Istoriniai duomenys gali skirtis nuo pateiktų naujausiose Eurostato publikacijose, nes dalis duomenų buvo paskelbta po galutinės duomenų įtraukimo į šias prognozes dienos.

1 Įskaitant prekybą euro zonoje.

2 Subindeksas pagrįstas netiesioginių mokesčių faktinio poveikio įverčiais. Rezultatas gali skirtis nuo Eurostato duomenų, pagrįstų prielaida, kad netiesioginis mokesčių poveikis SVKI persiduoda visas ir iškart.

3 Apskaičiuotas iš valdžios sektoriaus balanso atimant trumpalaikį ekonomikos ciklo ir priemonių, pagal Europos centrinių bankų sistemos metodiką apibrėžtų kaip laikinų, poveikį.

4 Fiskalinės politikos pozicija vertinama pagal pirminio balanso, pakoreguoto dėl cikliškumo, atėmus valdžios sektoriaus paramą finansų sektoriui, pokytį. Pateikti duomenys taip pat pakoreguoti dėl numatomų dotacijų pagal programą „Next Generation EU“ (NGEU) pajamų dalyje. Neigiamas skaičius reiškia, kad fiskalinės politikos pozicija švelninama. Atsižvelgiant į numatomą Italijos įgyvendinto statistikos duomenų perklasifikavimo poveikį, pakoreguota fiskalinių prognozių laikotarpio (2022–2025 m.) fiskalinės politikos pozicija, valdžios sektoriaus biudžeto balansas ir struktūrinis biudžeto balansas. Ankstesnių laikotarpių duomenys, iš dalies turintys įtakos ir 2022 m. fiskalinės politikos pozicijai, bus pakoreguoti rengiant Eurostato 2023 m. balandžio mėn. pranešimus dėl perviršinio deficito procedūros ir 2023 m. birželio mėn. Eurosistemos ekspertų prognozes.

Kalbant apie BVP sudedamąsias dalis, numatoma, kad, sustojus infliacijos sukeltam realiųjų pajamų mažėjimui ir išblėsus didžiuliam su energijos tiekimu susijusiam neapibrėžtumui, namų ūkių realusis vartojimas prognozuojamu laikotarpiu pamažu atsigaus. 2022 m. paskutinįjį ketvirtį fiksuotam vartojimo susitraukimui didžiausią įtaką padarė neilgalaikio vartojimo ir pusiau ilgalaikio vartojimo prekių (prie jų priskiriama energija ir maisto produktai) vartojimo sumažėjimas, nors išlaidos ilgalaikio vartojimo prekėms toliau didėjo. Pastarąsias skatino tiekimo suvaržymų automobilių sektoriuje švelnėjimas ir kai kurių vyriausybių taikytos paskatos pirkti elektrines transporto priemones. Numatoma, kad, mažėjant infliacijai ir su energijos tiekimo saugumu bei kainomis susijusiam neapibrėžtumui ir atsigaunant pasitikėjimui, 2023 m. privatusis vartojimas šiek tiek augs. Augimą skatins ir fiskalinės priemonės. Ilgesniu laikotarpiu, infliacijai ir su energijos tiekimu susijusiam neapibrėžtumui mažėjant toliau ir augant realiosioms pajamoms, vartojimas atsigaus vis labiau ir augs kiek sparčiau negu realiosios disponuojamosios pajamos. Privačiojo vartojimo 2023 m. prognozė, palyginti su 2022 m. gruodžio mėn. prognozėmis, nepakito, tačiau vidutinio laikotarpio prognozė, atsižvelgiant į griežtesnius skolinimo standartus ir didesnes palūkanų normas, šiek tiek sumažinta.

Prognozuojama, kad 2023 m. realiosios disponuojamosios pajamos nekis – daugiausia dėl didelės infliacijos, tačiau vėlesniais prognozuojamo laikotarpio metais, atsižvelgiant į darbo rinkų atsparumą ir tvirtą nominaliojo darbo užmokesčio augimą, jų augimas turėtų atsigauti. Apskaičiuota, kad 2022 m. dėl didelės infliacijos ir neigiamos bendrų grynųjų fiskalinių pervedimų namų ūkiams įtakos realiosios disponuojamosios pajamos šiek tiek sumažėjo. Šį sumažėjimą paskatino su pandemija susijusių paramos priemonių panaikinimas, nors darbo rinkos buvo atsparios ir buvo taikomos papildomos fiskalinės priemonės aukštos energijos kainoms kompensuoti. Numatoma, kad 2023 m. dėl vis dar didelės, nors ir mažėjančios, infliacijos realiosios disponuojamosios pajamos nekis. Tam įtakos turės ir sumažėjęs su darbo santykiais susijusių ir nesusijusių pajamų indėlis, nes apskritai neutralios fiskalinės paramos sąlygomis jis su kaupu atsvers spartesnį darbo užmokesčio augimą. Infliacija turėtų toliau mažėti, o ekonomika vis labiau atsigauti, todėl 2024 ir 2025 m. realiosios disponuojamosios pajamos turėtų vėl pradėti augti ir pasiekti gerokai didesnį lygį, negu buvo prieš pandemiją.

Numatoma, kad 2023 m. namų ūkių taupymo norma sumažės iki beveik priešpandeminio lygio, o vėliau iš esmės stabilizuosis, tad privatųjį vartojimą papildomai skatins tik šiek tiek. 2022 m., atlaisvinus su pandemija susijusius apribojimus ir vartotojų elgsenai iš esmės normalizavusis, taupymo norma sumažėjo. 2022 m. paskutinįjį ketvirtį ji šiek tiek padidėjo tikriausiai dėl didelio neapibrėžtumo, nepaisant to, kad, mažėjant perkamajai galiai, teko dengti išlaidas vartojimo poreikiams patenkinti. Prognozuojama, kad 2023 m. taupymo norma sumažės, tad, realiosioms disponuojamosioms pajamoms nedidėjant, tai padės subalansuoti vartojimą. 2024–2025 m. taupymo norma turėtų iš esmės stabilizuotis beveik tokiame pačiame lygyje, koks buvo prieš pandemiją. Šis stabilizavimasis susijęs su tuo, kad, nors su energijos kainomis susijusio neapibrėžtumo mažėjimas ir mažesnė infliacija turėtų padidinti realiąsias pajamas, – taigi, daryti mažinamąjį spaudimą, – šį spaudimą bendrai atsvers didinamasis palūkanų normų didinimo spaudimas. Be to, per pandemiją sukauptos didelės perteklinės santaupos vartojimą greičiausiai nelabai skatins, nors dalis tų perteklinių santaupų vis dar yra išleidžiamos.

1 intarpas

Techninės prielaidos dėl palūkanų normų, žaliavų kainų ir valiutų kursų

Palyginti su 2022 m. gruodžio mėn. prognozėmis, į technines prielaidas įtrauktos griežtesnės finansavimo sąlygos, mažesnės naftos kainos, gerokai mažesnės didmeninės dujų ir elektros energijos kainos ir didesnis euro kursas. Techninės prielaidos dėl palūkanų normų ir žaliavų kainų grindžiamos rinkos lūkesčiais (galutinė duomenų įtraukimo diena – 2023 m. vasario 15 d.). Trumpalaikės palūkanų normos nustatomos pagal 3 mėn. EURIBOR, rinkos lūkesčiai vertinami pagal ateities sandorių palūkanų normas, o kaip pakaitinis ilgalaikių palūkanų normų rodiklis naudojamas 10 m. vyriausybės obligacijų pajamingumo rodiklis[4]. Nuo galutinės duomenų įtraukimo į 2022 m. gruodžio mėn. prognozes dienos tiek trumpalaikės, tiek ilgalaikės palūkanų normos pakilo. Atsižvelgiant į tai, kad ECB pagrindines pinigų politikos palūkanų normas didina ir toliau, ir į šalutinį kitų jurisdikcijų pinigų politikos poveikį, jų prognozės, palyginti su pirmiau paminėtomis ankstesnėmis prognozėmis, padidintos 40–50 bazinių punktų.

Lentelė

Techninės prielaidos

Nors Kinijos ekonomika vėl atsivėrė, atsižvelgiant į mažesnę paklausą ir ribotą Rusijai nustatytų naujų sankcijų poveikį, techninės prielaidos dėl naftos kainų buvo šiek tiek sumažintos[5]. Sulėtėjus pasaulio ekonomikos augimui ir dėl to sumažėjus naftos paklausai, mažėjo ir naftos kainos, tačiau Kinijos ekonomikai vėl atsivėrus, naftos paklausa nuo 2023 m. antrojo ketvirčio turėtų pradėti didėti. Tarptautinė energetikos agentūra numato, kad Kinijoje naftos paklausa 2023 m. padidės 0,9 mln. barelių per parą (tai sudaro maždaug 0,9 % pasaulinės pasiūlos), ir tik pirmąjį ketvirtį, iš karto po ekonomikos atsivėrimo labai išaugus užsikrėtimų COVID-19 skaičiui, paklausa buvo mažesnė. Susirūpinimas dėl naftos tiekimo taip pat darė spaudimą naftos kainoms, nors rinkose šį susirūpinimą kiek išsklaidė tai, kad ES nustatyto Rusijos žalios naftos embargo ir G7 valstybių nustatytos naftos kainos viršutinės ribos poveikis pasaulinei naftos rinkai tebuvo nedidelis. Nuo tada, kai buvo parengtos 2022 m. gruodžio mėn. prognozės, padidėjo naftos gavyba Kazachstane ir Nigerijoje, padidindama ir pasaulinę pasiūlą. 2022 m. gruodžio mėn. žemyn pakrypusi prognozių naftos ateities sandorių kreivė (2023 m. – 4,3 %, 2024 m. – 2,3 %, 2025 m. – 2,7 %) leidžiasi toliau. Daroma prielaida, kad 2023 m. naftos kaina bus 83 JAV doleriai už barelį, o 2025 m. sumažės iki 74 JAV dolerių už barelį.

Didmeninės dujų ir elektros energijos kainos toliau sparčiai mažėjo ir nukrito iki žemesnio lygio, negu buvo prieš karą Ukrainoje, o numatomas apyvartinių taršos anglies dioksidu leidimų kainų lygis ES apyvartinių taršos leidimų prekybos sistemoje (ATLPS) pakilo. Žinios apie saugyklose sukauptą istoriškai didelį dujų kiekį šią žiemą Europoje mažino susirūpinimą dėl dujų tiekimo saugumo. Rusijos dujas sėkmingai pakeitus suskystintosiomis gamtinėmis dujomis (SGD), Europos dujų saugyklas pavyko užpildyti dar iki prasidedant žiemai. Dėl labai švelnios žiemos dujų paklausa buvo mažesnė, ES taip pat taikė veiksmingas dujų taupymo priemones, todėl sukauptos dujų atsargos išliko didelės. Turint nemažų dujų atsargų, ES taip pat bus lengviau užtikrinti dujų tiekimą rengiantis 2023–2024 m. žiemai. Palyginti su 2022 m. gruodžio mėn. prognozių techninėmis prielaidomis, naujos techninės prielaidos dėl dujų kainų labai sumažintos: 2023 m. – 52,7 %, 2024 m. – 37,6 %, o 2025 m. – 26,2 %. Panašiai kaip prielaidos dėl dujų kainų, gerokai sumažintos ir prielaidos dėl didmeninių elektros energijos ateities sandorių kainų. Kalbant apie ES apyvartinių taršos anglies dioksidu leidimų kainas sistemoje ATLPS, nuo gruodžio mėn. prognozių ateities sandoriais paremta kainų prognozė buvo gerokai (18 proc.) padidinta. Be kitų veiksnių, atliekant šią korekciją, buvo atsižvelgta į palyginti su ankstesniais rinkos lūkesčiais atsparesnį verslo ciklą. Didesnis ATLPS kainų svyravimas taip pat susijęs su neapibrėžtumu dėl karo Ukrainoje; kainoms įtakos turėjo ir ES finansų ministrų pasiūlymas jau šį pavasarį pradėti apyvartinių taršos leidimų pardavimą.

Daroma prielaida, kad dvišaliai valiutų kursai prognozuojamu laikotarpiu nesikeis ir bus tokie, kokie vidutiniškai buvo dešimt darbo dienų iki galutinės duomenų įtraukimo dienos. Tai reiškia, kad 2023–2025 m. JAV dolerio ir euro kursas vidutiniškai bus 1,08 JAV dolerio už eurą, t. y. maždaug 4,7 % didesnis, negu buvo numatyta 2022 m. gruodžio mėn. prognozėse. Daroma prielaida, kad euro efektyvusis kursas, palyginti su gruodžio mėn. prognozėmis, bus maždaug 2 % didesnis.

Numatoma, kad, sugriežtinus finansavimo sąlygas, o realiųjų disponuojamųjų pajamų augimui sustojus, investicijos į būstą trumpuoju laikotarpiu greičiausiai ir toliau labai mažės ir prognozuojamu laikotarpiu išliks menkos. Didėjančios būsto paskolų palūkanų normos, labai sugriežtinti skolinimo standartai, sumažėjusi namų ūkių perkamoji galia ir tebesilaikančios didelės statybų sąnaudos trumpuoju laikotarpiu ir toliau labai slėgs investicijas į būstą. Dėl to 2022 m. antrąjį ketvirtį prasidėjęs ir užsitęsęs investicijų į būstą mažėjimo etapas dar nesibaigs ir žemiausią tašką greičiausiai pasieks tik baigiantis 2024 m. Tai iš esmės atitinka naujausius PVI duomenis apie verslo lūkesčius dėl statybų sektoriaus ateinančius dvylika mėnesių – sausio mėn. jie šiek tiek pagerėjo, tačiau tebebuvo gerokai mažesni už plėtrai reikalingą žemiausią ribą. Didėjant realiosioms disponuojamosioms pajamoms ir Tobino Q rodikliui tapus mažiau nepalankiu, investicijų į būstą augimas turėtų vėl tapti teigiamas 2025 m.[6] Tačiau, atsižvelgiant į prognozes, kad aukštos būsto paskolų palūkanų normos laikysis, investicijų į būstą augimas ir toliau turėtų būti nedidelis.

Numatoma, kad 2023 m. verslo investicijos bus vangios, bet 2024–2025 m. atsigaus, nors dėl griežtėjančių finansavimo sąlygų nesparčiai. 2022 m. ketvirtąjį ketvirtį verslo investicijos susitraukė. Didžiausią įtaką tam padarė numatytas bazės efektas, susijęs su dideliu ankstesnį ketvirtį fiksuotu investicijų į intelektinės nuosavybės produktus (INP) augimu Airijoje. Net neįskaitant Airijos, ketvirtąjį ketvirtį dėl tebesitęsusio neapibrėžtumo, silpnos paklausos, padidėjusio susirūpinimo dėl energijos kainų ir tiekimo, taip pat dėl stipriai išaugusių palūkanų normų ir didėjančių finansavimo suvaržymų euro zonos verslo investicijos greičiausiai vis tiek būtų sumažėjusios. Numatoma, kad apskirtai 2023 m. jos bus nedidelės, tačiau per metus šiek tiek atsigaus. Gaunami pirmojo ketvirčio investicinių prekių sektoriaus duomenys rodo, kad baigiantis 2022 m. fiksuota staigaus naujų užsakymų mažėjimo tendencija pradėjo keistis ir sektoriuje, regis, vėl prasideda augimas. Kaip nurodo įmonių atstovai, atnaujinimas ir racionalizacija, taip pat bendresnės pastangos vis daugiau gamybos procesų skaitmeninti ir „žalinti“ 2023 m. bus svarbūs investicijų planus skatinsiantys veiksniai; prie to prisidės ir NGEU lėšos. Apskritai, atsižvelgiant į tai, kad didesnės finansavimo sąnaudos ir griežtesni skolinimo standartai vis labiau slopins investicijų dinamiką, visa bendrojo pagrindinio kapitalo formavimo prognozė visu prognozuojamu laikotarpiu, palyginti su 2022 m. gruodžio mėn. prognozėmis, buvo sumažinta.

2 intarpas

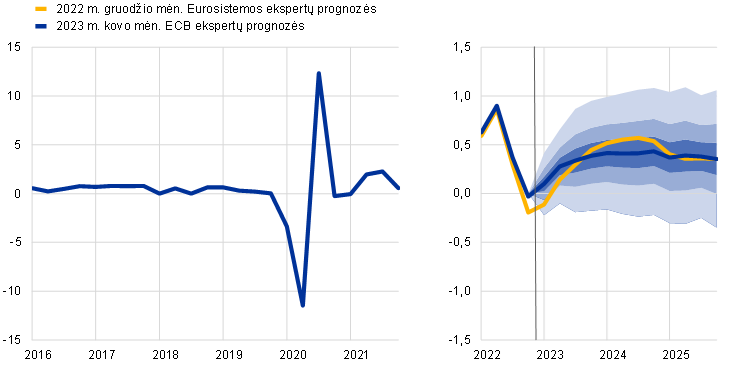

Tarptautinė aplinka

Numatoma, kad 2023 m. pirmuosius kelis mėnesius pasaulio ekonomikos aktyvumas bus vis dar nedidelis ir, nors vėliau šiais metais pasaulio ekonomiką turėtų paskatinti Kinijos ekonomikos atsivėrimas, pasaulinis augimas visą prognozuojamą laikotarpį išliks sąlyginai kuklus. Iš gaunamų apklausų duomenų matyti, kad lėtėjimas pasireiškia plačiu mastu. Sausio mėn. toliau mažėjo pasaulio apdirbamosios gamybos apimtis. Nors nurodytas apdirbamosios gamybos apimties mažėjimo tempas buvo kiek lėtesnis negu gruodžio mėn., vertinant pagal istorinį lygį ir pagrindines rinkos ekonomikos šalis, apdirbamoji gamyba tebėra silpna, o ją dar slopina didelė infliacija, pinigų politikos griežtinimas ir padidėjęs geopolitinis neapibrėžtumas. Prognozuojama, kad pasaulio (neįskaitant euro zonos) realiojo BVP augimas šiais metais sumažės iki 3,0 % (2022 m. prognozuotas 3,3 % augimas). Dėl mažėjančios infliacijos ir Kinijos atsivėrimo 2024 ir 2025 m. sąlygos augimui bus palankesnės, tad augimas pamažu spartės ir atitinkamai bus 3,2 % ir 3,3 %. Palyginti su 2022 m. gruodžio mėn. prognozėmis, 2023 ir 2024 m. realiojo BVP augimo prognozė padidinta atitinkamai 0,4 ir 0,1 procentinio punkto, o 2025 m. prognozė liko nepakitusi. Pagrindinė šių korekcijų priežastis – pagerėjusi Kinijos perspektyva, nes prognozuojama, kad, sumažėjus ekonomiką varžiusiai karantinų atnaujinimo rizikai, metų sandūroje veikę su pandemija susiję trukdžiai vėliau užleis vietą spartesniam atsigavimui. Nepaisant šių korekcijų, Kinijos perspektyva susijusi su didesne rizika, o jos poveikis gali persiduoti pasaulinėms žaliavų kainoms bei euro zonos užsienio paklausai (žr.3 intarpą). Vertinama, kad šiais metais pasaulio ekonomikos augimą šiek tiek papildomai skatins tvirtesnis augimas Jungtinėse Amerikos Valstijose – nors irgi pasižymintis didesniu neapibrėžtumu – ir tai, kad Rusijos ekonomikos augimo nuosmukis buvo mažesnis. Ne tokia neigiama Rusijos ekonomikos augimo perspektyva susiklostė daugiausia dėl tvirtesnių, negu tikėtasi, gautų rezultatų perkeliamojo poveikio. ECB ekspertų vertinimu, praėjusių metų pabaigoje patvirtintų sankcijų ir sankcijų, kurias ketinama įgyvendinti 2023 m. pirmąjį ketvirtį, poveikis išliks nemažas, nors ir kiek mažesnis, negu buvo numatyta gruodžio mėn. prognozėse.

Prognozuojama, kad šiais metais pasaulinės prekybos augimas mažės labiau negu pasaulinio realiojo BVP augimas, tačiau vidutiniu laikotarpiu abu rodikliai turėtų augti panašiu tempu. Prognozuojama, kad 2022 m. stipriai sulėtėjusi pasaulinė (neįskaitant euro zonos) prekyba 2023 m. augs gana vangiai, palyginti su ilgalaikiu vidurkiu, nes poveikis, pasireiškęs pašalinus tiekimo kliūtis ir 2022 m. antrąjį pusmetį laikinai paspartinęs prekybos augimą, ateityje bus nedidelis. Pasaulinės prekybos augimas turėtų sustiprėti 2024 m., o 2025 m. – stabilizuotis. Panaši tendencija turėtų būti ir euro zonos užsienio paklausos – šiais metais augimo tempas turbūt sumažės iki 2,1 % (2022 m. buvo 6,3 %), 2024 m. pamažu paspartės iki 3,1 %, o 2025 m. bus 3,3 %. Tiek pasaulinės prekybos, tiek euro zonos užsienio paklausos 2023 m. prognozės buvo padidintos, tačiau ši korekcija daugiausia įtraukta dėl tvirtesnių, negu anksčiau vertinta, 2022 m. pabaigos rezultatų, darančių didelį perkeliamąjį poveikį.

Lentelė

Tarptautinė aplinka

(metiniai pokyčiai, procentais)

1 Apskaičiuota kaip importo svertinis vidurkis.

2 Apskaičiuota kaip euro zonos prekybos partnerių importo svertinis vidurkis.

3 Apskaičiuota kaip euro zonos prekybos partnerių eksporto defliatorių svertinis vidurkis.

Nors kainų spaudimas pasaulio ekonomikoje tebėra didelis, prognozuojama didelė euro zonos konkurentų eksporto kainų dezinfliacija. Praėjusiais metais vidutinė pasaulinė vartotojų kainų infliacija buvo 8,0 %, o 2022 m. trečiąjį ketvirtį, regis, pasiekė aukščiausią lygį – 8,8 %. Nuo tada iš kasmėnesinių duomenų matyti, kad, tiekimo sutrikimams sklaidantis, energijos kainoms mažėjant ir visame pasaulyje panašiai griežtinant pinigų politiką, pamažu pasireiškia dezinfliacija. Tačiau darbo rinkų atsparumas ir spartus darbo užmokesčio augimas, ypač euro zonai nepriklausančiose pagrindinėse išsivysčiusios ekonomikos šalyse, rodo, kad grynąją infliaciją didinantys veiksniai pasaulio ekonomikoje vis dar yra stiprūs, todėl dezinfliacija pasireikš iš lėto. Kartu pažymėtina, kad euro zonos konkurentų eksporto kainos (nacionalinėmis valiutomis), 2022 m. antrąjį ketvirtį pasiekusios aukščiausią tašką, dėl žaliavų kainų bazės efektų mažinamojo poveikio sparčiai mažėjo, kaip numatyta ir techninėse prielaidose, kuriomis paremtos 2023 m. kovo mėn. ECB ekspertų makroekonominės prognozės. Nors vis dar juntamas nemažas vidaus ir užsienio kainodaros grandinės spaudimas, numatoma, kad 2024 m. jo infliacinis poveikis išsisklaidys.

Euro zonos eksporto augimas turėtų atsigauti, nes mažėja tiekimo kliūtys, stiprėja užsienio paklausa. Dėl to 2023–2025 m. grynoji prekyba teigiamai veiks BVP, o, mažėjant energijos kainoms, gerės euro zonos prekybos ir einamosios sąskaitos padėtis. Įvertinta, kad 2022 m. paskutinįjį ketvirtį euro zonos realusis eksportas sumažėjo nedaug, nors užsienio paklausa susitraukė daug daugiau. Kartu apskaičiuota, kad importo apimtis sumažėjo stipriai – tam įtaką iš dalies padarė energijos importo korekcijos, užpildžius dujų saugyklas, ir dėl veiklos nepastovumo INP srityje fiksuotas didelis importo į Airiją sumažėjimas. Dėl to grynoji prekyba skatino realiojo BVP augimą. Numatoma, kad eksporto augimą trumpuoju laikotarpiu skatins ankstesnis, negu manyta, tiekimo kliūčių sumažėjimas. Vėl atsivėrus Kinijos ekonomikai, turėtų padidėti ir euro zonos vartojimo prekių paklausa bei kelionių paslaugų eksportas. Tai, bent trumpuoju laikotarpiu, turėtų atsverti dėl prarasto konkurencingumo pasireiškiantį slopinamąjį poveikį, o konkurencingumas sumažėjo tiek dėl neseniai fiksuoto euro pabrangimo, tiek dėl energijos kainų šoko, tiek dėl išlaidų, patirtų atsisakius Rusijos dujų ir perėjus prie brangesnių, bet patikimų alternatyvių šaltinių. Numatoma, kad 2024 ir 2025 m. grynasis eksportas irgi skatins BVP augimą, bet prognozuojamam laikotarpiui baigiantis šis poveikis sumažės (2 pav.). Kalbant apie kainas, pažymėtina, kad dėl numatomų gerokai mažesnių energijos žaliavų kainų nuo 2022 m. energijos importo kainos bus mažesnės, todėl euro zonos prekybos ir einamosios sąskaitos[7] padėtis pagerės ir išliks palanki iki pat prognozuojamo laikotarpio pabaigos, ir, palyginti su gruodžio mėn. prognozėmis, jos prognozės gerokai padidintos. Atliekant einamosios sąskaitos prognozės korekcijas, atsižvelgta, viena vertus, į 2022 m. paskutiniojo ketvirčio duomenis, iš kurių matyti, kad einamosios sąskaitos padėtis reikšmingai pagerėjo, ir, antra vertus, į sumažintas šio prognozuojamo laikotarpio importo kainų ir apimties prognozes.

2 pav.

Euro zonos realusis BVP pagal pagrindines išlaidų sudedamąsias dalis

(metiniai pokyčiai, procentais; kaitos veiksniai, procentiniais punktais)

Pastabos: duomenys pakoreguoti dėl sezoniškumo ir darbo dienų skaičiaus. Istoriniai duomenys gali skirtis nuo pateiktų naujausiose Eurostato publikacijose, nes dalis duomenų buvo paskelbta po galutinės duomenų įtraukimo į šias prognozes dienos. Vertikalia linija pažymėta prognozuojamo laikotarpio pradžia.

Atsižvelgiant į vis dar juntamą darbo jėgos pasiūlos trūkumą, prognozuojama, kad darbo rinka išliks atspari ir prognozuojamu laikotarpiu nedarbo lygis tebebus istoriškai žemas (3 pav.). 2022 m. ketvirtąjį ketvirtį, nepaisant sustojusio realiojo BVP augimo, užimtumas padidėjo 0,3 %. Numatoma, kad prognozuojamu laikotarpiu jis ir toliau didės, nors ir lėtesniu tempu negu 2022 m. (2023 m. – 0,8 %, 2024 m. – 0,4 %, o 2025 m. – 0,3 %). Užimtumas didės, nes artimiausiu metu ekonomikos nuosmukio rizika bus mažesnė, o dėl realaus aktyvumo sulėtėjimo 2023 m. iš darbo atleidžiamų darbuotojų skaičius nedidės. Priešingai – dėl vis dar juntamo darbo jėgos pasiūlos trūkumo bus siekiama išsaugoti kuo daugiau darbuotojų. Todėl našumo augimas 2023 m. greičiausiai sumažės iki 0,2 %, bet 2024 ir 2025 m. atsigaus iki atitinkamai 1,2 % ir 1,3 %. Kadangi darbo jėga ir toliau šiek tiek didės, prognozuojamas nedarbo lygis visą prognozuojamą laikotarpį turėtų išlikti panašus kaip dabar – apie 6,6 %.

3 pav.

Euro zonos darbo rinka

(darbo jėga, procentais; metiniai pokyčiai, procentais)

Pastaba: vertikalia linija pažymėta prognozuojamo laikotarpio pradžia.

Palyginti su 2022 m. gruodžio mėn. prognozėmis, 2023 m. realiojo BVP augimo prognozė padidinta 0,5 procentinio punkto, tačiau 2024 m. prognozė sumažinta 0,3 procentinio punkto, o 2025 m. prognozė – 0,2 procentinio punkto. 2023 m. prognozė padidinta, atsižvelgiant į teigiamą netikėtai geresnių 2022 m. antrojo pusmečio rezultatų – daugiausia dėl mažesnės energijos importo paklausos – perkeliamąjį poveikį ir į trumpalaikės perspektyvos korekciją į viršų. Pastaroji atlikta atsižvelgiant į spartesnį, negu tikėtasi, energijos rinkos susireguliavimą, reikšmingą energijos infliacijos sumažėjimą, su tuo susijusį mažesnį neapibrėžtumą bei didesnį pasitikėjimą ir tai, kad sparčiai nyksta tiekimo grandinės sutrikimai. Ilgesniu, 2024–2025 m., laikotarpiu, atsižvelgiant į didesnį pinigų politikos griežtinimo poveikį – didinamas palūkanas, pastaruoju metu labai sugriežtintas paskolų teikimo sąlygas ir euro pabrangimą, nusvėrusius teigiamą mažesnės infliacijos poveikį pajamoms ir pasitikėjimui, BVP augimo prognozė sumažinta.

3 intarpas

Didesnio Kinijos ekonomikos atsigavimo scenarijaus šalutinis poveikis euro zonai

Pagal šį scenarijų numatoma, kad Kinijos ekonomika atsigaus labiau, negu prognozuojama pagal pagrindinį scenarijų, todėl padidės ir tarptautinės žaliavų kainos. Pagal šį scenarijų daroma prielaida, kad pandeminė padėtis Kinijoje bus stabili ir naujos koronaviruso infekcijų bangos nebekils, taigi ir griežtos viruso plitimo ribojimo priemonės nebebus taikomos. Tokia padėtis bus palanki spartesniam vartotojų pasitikėjimo atsigavimui ir didesniam paklausos augimui, o kartu teigiamai paveiks ir gyvenamosios paskirties nekilnojamojo turto sektorių. Pagal šį scenarijų daroma prielaida, kad ekonominis aktyvumas gerokai padidės, ypač nuo 2023 m. antrojo ketvirčio, nes neigiamas poveikis, kurį darė metų sandūroje kilusi didžiulė infekcijų banga, išblės greičiau, negu numatoma pagal pagrindinį scenarijų, todėl Kinijos realusis BVP turėtų grįžti į priešpademinę trajektoriją ir kartu prisidėti prie euro zonos užsienio paklausos didėjimo[8]. Pagal šį scenarijų taip pat numatoma, kad dėl Kinijoje labai atsigavusios paklausos didėtų tarptautinės žaliavų, ypač dujų, kainos, o tai, tikėtina, sukeltų didesnę euro zonos konkurentų eksporto kainų infliaciją. Vis dėlto, 2025 m. šis poveikis greičiausiai sumažėtų (lentelė)[9].

Lentelė

Scenarijaus prielaidos

(nuokrypis nuo 2023 m. kovo mėn. pagrindinio scenarijaus prognozių, procentiniais punktais)

Pastabos: prielaidos dėl euro zonos kintamųjų apskaičiuotos, remiantis teigiamo paklausos šoko Kinijoje rezultatais, gautais naudojant „ECB-Global“ modelį. Sintetinis energijos kainos indeksas – tai žalios naftos ir didmeninių dujų kainų pokyčių vidurkis, atsižvelgiant į importo lyginamąjį svorį.

Pagal didesnio Kinijos ekonomikos atsigavimo scenarijų poveikis euro zonos ekonomikos augimui ir infliacijai būtų nedidelis. Jeigu susiklostytų toks scenarijus, euro zonos realusis BVP 2023 m. padidėtų 0,1 procentinio punkto daugiau, negu numatoma pagal 2023 m. kovo mėn. prognozių pagrindinį scenarijų, – daugiausia dėl didesnės pasaulinės (euro zonos užsienio) paklausos (žr. a diagramą)[10]. Šis sukrėtimas taip pat padidintų žaliavų paklausą Kinijoje, kuri, vertinant atskirai, nekelia rizikos euro zonos dujų atsargų lygiui, tačiau darytų papildomą spaudimą žaliavų kainoms. Tai savo ruožtu 2023 ir 2024 m. padidintų euro zonos infliaciją 0,2 procentinio punkto (žr. b diagramą). Žaliavų rinkoje grįžus paklausos–pasiūlos pusiausvyrai, iki prognozuojamo laikotarpio pabaigos šis poveikis išblėstų.

Pav.

Poveikis euro zonos realiojo BVP augimui ir infliacijai pagal SVKI, jeigu Kinijos ekonomikos atsigavimas būtų didesnis, negu numatyta 2023 m. kovo mėn. prognozių pagrindiniame scenarijuje

(nuokrypis nuo 2023 m. kovo mėn. pagrindinio scenarijaus prognozių, procentiniais punktais)

Šaltiniai: modeliavimas naudojant ECB-BASE ir ECB ekspertų skaičiavimus.

Pastabos: Modeliavimas atliktas taikant adaptyvius lūkesčius ir egzogeninę pinigų ir fiskalinę politiką.

Kinijos ekonomikos atsivėrimo šalutinio poveikio euro zonos perspektyvai įverčiai pasižymi tam tikru neapibrėžtumu. Tikėtina, kad bet kokį didesnį vėl atsivėrusios Kinijos ekonomikos augimą skatintų vartojimas, kurio importo intensyvumas yra mažesnis negu su investicijomis susijusių sektorių, o tai reikštų, kad šalutinis poveikis prekybai gali būti mažesnis. Euro zonai tai ypač aktualu, nes jos eksportas į Kiniją daugiausia susijęs su investiciniais produktais, o vartojimo prekės, įskaitant su kelionėmis susijusius produktus, sudaro mažiau negu ketvirtadalį jos eksporto į Kiniją ir tik 0,45 % euro zonos BVP. Sąnaudų ir produkcijos analizė patvirtina, kad vartojimo paskatinto Kinijos ekonomikos pagyvėjimo šalutinis poveikis euro zonai būtų mažesnis už investicijų paskatinto pagyvėjimo poveikį, nes Kinijos galutinio vartojimo absorbuojama pridėtinė vertė yra maždaug 20 % mažesnė už pridėtinę vertę, kurią absorbuoja Kinijos investicijų paklausa. Todėl poveikis gali būti švelnesnis negu pagal pirmiau paminėtus modeliavimus. Be to, tebesitęsiantis gyvenamosios paskirties nekilnojamojo turto sektoriaus silpnumas ir pandemijos padarytas ilgalaikis neigiamas poveikis taip pat galėjo paveikti augimo galimybes ir sumažinti tikimybę, kad Kinijos ekonomika grįš į prieš pandemiją buvusį lygį. Dar reikėtų pažymėti, kad stipresnis Kinijos ekonomikos atsigavimas galbūt turėtų tam tikrą teigiamą poveikį pasaulinei prekių pasiūlai, o ši prisidėtų prie parduodamų prekių kainų dezinfliacijos. Kita vertus, gali paaiškėti, kad euro zonos eksporto kanalas dėl didelės ir vis dar didėjančios euro zonai tenkančios vartojimo prekių eksporto į Kiniją rinkos dalies yra stipresnis.

2 Fiskalinė perspektyva

Nuo 2022 m. gruodžio mėn. prognozių diskretinės fiskalinės politikos priemonių pokyčiai euro zonos lygmeniu buvo palyginti nedideli[11]. Biudžeto srityje esminių pokyčių nebuvo, tad fiskalinių prielaidų korekcijos daugiausia buvo susijusios su tuo, kad fiskalinės paramos, teiktos atsižvelgiant į energijos krizę ir didelę infliaciją, įverčiai sumažinti nuo virš 1,9% BVP, kaip buvo numatyta gruodžio mėn. prognozėse, iki maždaug 1,8 % BVP. Tačiau korekcija euro zonos lygiu yra gana nedidelė dėl šalių tarpusavio skirtumų. Viena vertus, reikšmingai sumažėjus didmeninėms energijos kainoms, sumažėja ir kai kurių priemonių, ypač keliose šalyse taikytų dujų ir elektros kainų viršutinių ribų, fiskalinės sąnaudos, priklausomai nuo to, koks tų priemonių modelis pasirinktas konkrečiose šalyse ir nuo jų energijos rinkų ypatumų. Kita vertus, didelė dalis fiskalinės paramos (beveik 60 %), ypač priemonės, pagal kurias teikiama tiesioginė parama pajamoms arba sumažintas PVM tarifas, nėra tiesiogiai priklausoma nuo energijos kainų. Be to, keliose šalyse fiskalinė parama per laikotarpį nuo gruodžio mėn. prognozių buvo padidinta – priemonės buvo pratęstos ir 2023 m. arba, remiantis galutiniais biudžeto įstatymais, buvo atnaujinti jų įverčiai. Kitos korekcijos susijusios su mažesniu paramos energetikai finansavimu, pavyzdžiui, mažesnėmis nenumatytomis pajamomis iš energetikos sektoriaus pelno mokesčių. Atsižvelgiant į šias korekcijas ir Italijoje įgyvendintą fiskalinių duomenų statistinį perklasifikavimą, prognozuojama, kad euro zonos fiskalinė pozicija, pakoreguota dėl NGEU dotacijų, 2023 m. iš esmės bus subalansuota, 2024 m. – gerokai sugriežtės (nes numatoma, kad apie 70 % paramos energijos krizei ir infliacijai atremti nuo 2023 m. bus panaikinta), o 2025 m. ir vėl bus iš esmės subalansuota. Atsižvelgiant į tai, kad per pandemijos sukeltą krizę fiskalinė pozicija buvo itin skatinamoji, 2023 m. kovo mėn. pagrindinio scenarijaus prognozėse vis dar numatoma nemaža fiskalinė parama, bet, atsižvelgiant į tai, kad energijos kainos pastaruoju metu sumažėjo, paramos energijai dydis pasižymi nemažu neapibrėžtumu.

Prognozuojamu laikotarpiu euro zonos fiskalinė perspektyva turėtų pagerėti. Numatoma, kad, 2022 m. reikšmingai sumažėjęs, euro zonos biudžeto deficitas ir toliau mažės: 2023 m. – šiek tiek, 2024 m. – labiau (iki 2,4 % BVP), o 2025 m. nesikeis[12]. Biudžeto balanso sumažėjimą prognozuojamo laikotarpio pabaigoje, palyginti su 2022 m., galima paaiškinti tuo, kad pagerėjo dėl cikliškumo pakoreguotas pirminis balansas bei ciklinė komponentė, ir tuo, kad palūkanų mokėjimų dalis, palyginti su BVP, prognozuojamu laikotarpiu nuosekliai didėja. Prognozuojama, kad euro zonos skola toliau mažės, nors po 2022 m. kiek lėčiau, ir baigiantis 2025 m. bus kiek mažesnė negu 87 % BVP. Tam daugiausiai įtakos turės neigiami palūkanų normų ir ekonomikos augimo tempo skirtumai, kurie su kaupu atsvers likusį pirminį deficitą. Nepaisant to, numatoma, kad 2025 m. tiek deficito, tiek skolos ir BVP santykis ir toliau viršys ikipandeminį lygį. Palyginti su gruodžio mėn. prognozėmis, 2023–2025 m. biudžeto balanso prognozė buvo padidinta, nors prognozuojamo laikotarpio pabaigoje tik šiek tiek, o palūkanų mokėjimų prognozė padidinta 2024–2025 m. Skolos ir BVP santykio prognozė sumažinta – daugiausia dėl pagerėjusios pirminio balanso prognozės.

3 Kainos ir sąnaudos

Numatoma, kad 2023 m. infliacija pagal SVKI vidutiniškai bus 5,3 %, vėliau mažės ir 2024 m. bus 2,9 %, o 2025 m. – 2,1 %. Pagal pagrindinį scenarijų prognozuojama, kad bendroji infliacija nuo 2022 m. ketvirtąjį ketvirtį fiksuotų 10,0 % iki 2023 m. ketvirtojo ketvirčio sumažės iki 2,8 %, 2024 m. svyruos apie 3,0 %, o iki ECB siekiamo 2,0 % lygio nukris tik 2025 m. trečiąjį ketvirtį (4 pav.). Šis bendrosios infliacijos sumažėjimas prognozuojamu laikotarpiu numatomas atsižvelgiant į tai, kad įvairiu tempu mažėja visų pagrindinių sudedamųjų dalių metinis pokytis, taip pat į fiskalinės politikos priemones ir prielaidas dėl žaliavų kainų (5 pav.).

4 pav.

Euro zonos infliacija pagal SVKI

(metiniai pokyčiai, procentais)

Pastabos: vertikalia linija pažymėta dabartinio prognozuojamo laikotarpio pradžia. Intervalai aplink pagrindines prognozes parodyti remiantis ankstesnių prognozių paklaidomis, įtraukus korekcijas dėl išskirčių (žr. 6 intarpą). Šie intervalai (nuo tamsiausio iki šviesiausio) atitinka 30 %, 60 % ir 90 % tikimybę, kad infliacijos pagal SVKI rezultatai pateks į atitinkamus intervalus.

Numatoma, kad bendroji infliacija 2023 m. gerokai sumažės, nes ją mažins energijos kainų bazės efektai, energijos kainų mažėjimas ir kainodaros grandinės spaudimo švelnėjimas, tačiau vis tiek išliks aukšta. Prie šio bendrosios infliacijos mažėjimo turėtų labai prisidėti energijos infliacija pagal SVKI – daugiausia ją mažins stiprus bazės efektas dėl sumažėjusių energijos žaliavų kainų, kurios 2022 m. buvo stipriai pakilusios, ir pamažu persiduodantis numatomų daug mažesnių naftos, dujų ir elektros kainų poveikis. Atitinkamai energijos infliacijos pagal SVKI mažėjimą prognozuojamu laikotarpiu skatins visų pagrindinių jos sudedamųjų dalių (transporto kuro, dujų ir elektros kainų) mažėjimas. Maisto produktų infliacija, švelnėjant kainų spaudimui vėlyvesniuose gamybos etapuose, taip pat turėtų pastebimai sumažėti. Išblėsus kainas didinusiam spaudimui dėl Europą praėjusią vasarą užklupusios sausros, nuo praėjusio rudens neperdirbtų maisto produktų sudedamosios dalies infliacijos dinamika mažėjo. Kartu laikėsi didelis perdirbtų maisto produktų sudedamosios dalies keliamas kainų spaudimas, trumpuoju laikotarpiu toliau didinęs maisto produktų infliaciją. 2023 m. dėl vis mažėjančio kainų spaudimo vėlyvesniuose gamybos etapuose vartotojų maisto produktų kainoms – nes numatoma, kad mažės supirkimo kainos, energijos ir kitų išteklių kainos, – ir dėl mažinamojo bazės efekto poveikio maisto produktų infliacija vis dėlto turėtų mažėti. Prognozuojama, kad infliacija pagal SVKI, neįskaitant energijos ir maisto produktų, 2023 m. nuosekliai mažės, nes kainų spaudimo vėlyvesniuose gamybos etapuose mažėjimas nusvers infliaciją didinantį spartesnio darbo užmokesčio augimo poveikį. Visų pirma numatoma, kad infliaciją didinęs kainų spaudimas vėlyvesniuose gamybos etapuose, kurį kėlė labai padidėjusios gamybos išteklių kainos ir ankstesnis euro nuvertėjimas, sumažės, o prie to dar prisidės infliaciją mažinantis spaudimas dėl pastaruoju metu fiksuoto euro pabrangimo ir sumažėjęs netiesioginis poveikis dėl numatomų daug mažesnių energijos kainų. Švelnėjant spaudimui, kurį kėlė ankstesnės tiekimo kliūtys ir ekonomikos atsivėrimas, šiais metais infliacija pagal SVKI, neįskaitant maisto produktų ir energijos, turėtų mažėti. Pradėjus veikti konkurencijos spaudimui, 2022 m. padidėjusios pelno maržos turėtų irgi pradėti mažėti. Infliacijos pagal SVKI, neįskaitant energijos ir maisto produktų, mažėjimą iš pradžių skatins pramonės prekių, neįskaitant energijos, infliacija, tačiau dėl spartesnio darbo užmokesčio augimo paslaugų sektoriaus infliacija greičiausiai laikysis ilgiau ir bus gana didelė visus 2023 m. Dėl SVKI lyginamųjų svorių pokyčių poveikio 2023 m. pirmaisiais mėnesiais infliacija pagal SVKI, neįskaitant energijos ir maisto produktų, mažėjo, o trečiąjį ketvirtį greičiausiai didės, tačiau jų poveikis visų 2023 m. bendrajai infliacijai turėtų būti neigiamas.

Numatoma, kad 2024 m. dėl fiskalinių priemonių nutraukimo padidėsiančią bendrąją infliaciją 2025 m. žemyn turėtų stumtelėti energijos infliacija. Tam įtakos turės numatoma naftos, dujų ir elektros kainų mažėjimo tendencija. 2023 m. vidutinis poveikis bendrajai infliacijai bus nedidelis, bet 2024 m. bendroji infliacija padidės daugiausia dėl to, kad bus pamažu nutrauktos vyriausybių taikytos priemonės dujų ir elektros infliacijai slopinti. Apskritai dėl energijos kainų ir infliacijos kompensavimo fiskalinių priemonių 2023 m. bendroji infliacija pagal SVKI turėtų sumažėti 0,3 procentinio punkto, o šias priemones nutraukus, 2024 m. bendroji infliacija turėtų padidėti 0,5 procentinio punkto, 2025 m. – 0,2 procentinio punkto[13].

Remiantis prielaidomis dėl žaliavų kainų, prognozuojama, kad paskutiniaisiais prognozuojamo laikotarpio metais maisto produktų infliacija pagal SVKI mažės. Kadangi maisto produktų, ypač perdirbtų, gamyboje sunaudojama daug energijos, numatomas energijos žaliavų kainų mažėjimas bus svarbus ir maisto produktų infliacijos mažėjimo veiksnys. Be to, numatoma, kad prognozuojamu laikotarpiu iš lėto mažės supirkimo kainos.

Vidutiniu laikotarpiu infliacija pagal SVKI, neįskaitant energijos ir maisto produktų, turėtų sumažėti, nes kainų spaudimas vėlyvesniuose gamybos etapuose vis švelnėja (prie to prisideda pastaruoju metu fiksuojamas energijos kainų mažėjimas), ekonomiką pradeda veikti griežtesnė pinigų politika, tačiau istoriškai spartus darbo užmokesčio augimas prisidės prie didesnės grynosios infliacijos palaikymo. Išsikvėpus kainas didinusiam tiekimo kliūčių ir ekonomikos atsivėrimo poveikiui bei pasireiškiant uždelstam ekonomikos augimo lėtėjimo poveikiui, taip pat šiek kiek sušvelnėjus netiesioginiam didesnių energijos kainų poveikiui, infliacija 2025 m. turėtų sumažėti nuo 4,6 % (2023 m.) iki 2,2 %. Nors dėl didelės didmeninių energijos kainų korekcijos į apačią jų netiesioginis poveikis bus mažesnis, negu buvo numatyta ankstesnėse prognozėse, šios kainos bus vis dar istoriškai didelės, o jų mažėjimo poveikis persiduos tik po truputį. Todėl vertinama, kad grynasis poveikis tebebus teigiamas, bet visą prognozuojamą laikotarpį mažės. Panašiai daroma prielaida, kad grynąją infliaciją didinęs uždelstas ankstesnio euro kurso sumažėjimo poveikis eurui neseniai vėl pabrangus (euro pabrangimas iš dalies susijęs su euro zonoje vykdoma griežtesne pinigų politika), bus mažesnis, negu manyta anksčiau. Tuo pačiu metu, atsižvelgiant į tebesitęsiantį spartų darbo užmokesčio augimą, numatoma, kad 2025 m. grynoji infliacija bus 2,2 %, t. y. gerokai viršys istorinį vidurkį.

5 pav.

Euro zonos infliacija pagal SVKI pagal pagrindines komponentes

(metinis pokytis, procentais; procentiniai punktai)

Pastaba: vertikalia linija pažymėta dabartinio prognozuojamo laikotarpio pradžia.

Prognozuojama, kad darbo užmokestis didės sparčiau, o tam įtakos turės įtampa darbo rinkose, minimaliojo darbo užmokesčio didėjimas ir infliacijos kompensacijos, tad realusis darbo užmokestis galiausiai sugrįš į prieš pandemiją buvusį lygį. Numatoma, kad 2023 m. darbo užmokestis augs vidutiniškai 5,3 %, bet vėliau augimas sumažės ir 2024 m. bus 4,4 %, o 2025 m. – 3,6 %. Palyginti su gruodžio mėn. prognozėmis, 2023 m. dėl tikėtino didesnio spaudimo, susijusio su siekiu sugrąžinti sumažėjusią perkamąją galią, šis rodiklis kiek padidintas. Tačiau 2024 ir 2025 m., atsižvelgiant į mažesnį poreikį kompensuoti infliaciją, prognozės sumažintos. Numatoma, kad iki prognozuojamo laikotarpio pabaigos realusis darbo užmokestis sugrįš į 2022 m. pirmąjį ketvirtį buvusį lygį. Kylant darbo užmokesčiui ir mažėjant našumo augimui, vienetinės darbo sąnaudos 2023 m. tikriausiai toliau augs, bet vėliau, darbo užmokesčio augimui sulėtėjus ir ypač dėl numatomo ekonominio aktyvumo atsigavimo pradėjus augti darbo našumui, turėtų vėl pradėti mažėti.

Numatoma, kad trumpuoju laikotarpiu pelno maržos toliau didės, o jų didėjimą skatins aukštos infliacijos sąlygomis stipriai persiduodantis sąnaudų spaudimas. 2024 m. pelno maržos sumažės, bet 2025 m. vėl šiek tiek atsigaus. 2021 m. prasidėjęs pelno maržų didėjimas trumpuoju laikotarpiu greičiausiai tęsis. Tai rodo, kad prekybos sąlygų spaudimą pelno maržos absorbuoja nedaug, todėl sąnaudų padidėjimo poveikis persiduoda pardavimo kainoms. Be to, tikėtina, kad kai kurie gamintojai toliau naudosis didelės infliacijos sąlygomis ir sumažėjusiu konkurenciniu spaudimu, susiklosčiusiais dėl pasaulinės paklausos ir pasiūlos disbalanso. 2024 m. pelno maržos turėtų šiek tiek sumažėti, nes teks atremti palyginti spartų darbo sąnaudų augimą. 2025 m. pelno maržos greičiausiai vėl pradės šiek tiek didėti, nes, sulėtėjus darbo sąnaudų augimui, atsiras daugiau galimybių naudotis kainodara.

Numatoma, kad 2022 m. šoktelėjęs metinis importo kainų augimo tempas 2023 m. labai sulėtės, taigi, išorės kainų spaudimas visą prognozuojamą laikotarpį bus daug mažesnis. 2022 m. padidėjęs beveik 18 %, importo defliatorius turėtų labai sumažėti, atsižvelgiant į numatomą naftos, dujų ir kitų žaliavų kainų mažėjimą bei tai, kad nyksta importuojamų žaliavų tiekimo kliūtys. Vidutiniu laikotarpiu šio defliatoriaus raida turėtų iš esmės atitikti istorinį 1,1 % vidurkį.

Palyginti su 2022 m. gruodžio mėn. prognozėmis, bendrosios infliacijos pagal SVKI prognozė visais prognozuojamo laikotarpio metais buvo sumažinta (2023 m. – 1,0 procentinio punkto, 2024 m. – 0,5 procentinio punkto, o 2025 m. – 0,2 procentinio punkto). 2023 m. prognozė labai sumažinta, atsižvelgiant į netikėtai gerokai sumažėjusią energijos infliaciją ir į prielaidas dėl daug mažesnių energijos kainų (jų poveikį iš dalies atsveria netikėtai didesnė infliacija pagal SVKI, neįskaitant energijos ir maisto produktų). 2024 ir 2025 m. prognozės sumažintos, kadangi energijos infliaciją mažiau veiks fiskalinių priemonių taikymo nutraukimas, labiau sumažės netiesioginis poveikis ir stipriau persiduos neseniai fiksuoto euro kurso padidėjimo poveikis.

4 intarpas

Jautrumo analizė: alternatyvūs energijos kainų raidos scenarijai

Atsižvelgiant į didelį neapibrėžtumą, gaubiantį būsimą energijos kainų raidą, atlikta įvairių aspektų jautrumo analizė ir įvertintas alternatyvių energijos kainų raidos scenarijų mechaninis poveikis pagrindinio scenarijaus prognozėms. Pirmiausia šiame intarpe nagrinėjama galimų išskirtinai didelių energijos žaliavų kainų pokyčių rizika infliacijos perspektyvoms trumpuoju laikotarpiu, atsižvelgiant į pastaruoju metu fiksuotus didelius energijos žaliavų kainų svyravimus. Paskui įvertinamas ne tokios kraštutinės alternatyvios energijos kainų raidos (remiantis rinkos lūkesčiais arba prielaida, kad dabartinis lygis nesikeis) poveikis realiojo BVP augimui ir infliacijai pagal SVKI per visą prognozuojamą laikotarpį.

Remiantis naujausia patirtimi, alternatyvios naftos ir dujų kainų raidos atveju trumpojo laikotarpio infliacija pagal SVKI 2023 m. antrąjį ketvirtį galėtų svyruoti nuo 5,3 % iki 7,0 %. Tokio didelio trumpalaikio svyravimo, koks buvo stebimas praėjusiais metais, paprastai neatspindi pagal pasirinkimo sandorius išvestas pasiskirstymas aplink ateities sandorius (žr. toliau). Norint įvertinti tokį trumpalaikį jautrumą, viena iš galimybių yra įvertinti naftos ir dujų kainų trumpalaikių svyravimų viršutinę ir apatinę ribas, o tada, remiantis šiomis ribomis, parengti artimiausio laikotarpio infliacijos prognozę. Šioje jautrumo analizėje nusistatytas naftos kainų intervalas yra 55–125 JAV doleriai už barelį, o didmeninių dujų kainų intervalas yra 20–150 EUR už MWh. Šios kainos, kurios, kaip manoma, bus taikomos nuo 2023 m. kovo iki birželio mėn., įtraukiamos į energijos (kuro, elektros energijos ir dujų) rodiklių lygtis, kurias ECB ekspertai naudoja trumpalaikei infliacijai prognozuoti. Jeigu pasitvirtintų prielaidos dėl maksimalaus naftos ir dujų kainų padidėjimo, bendroji infliacija pagal SVKI 2023 m. pirmąjį ketvirtį būtų 0,1 procentinio punkto, o antrąjį ketvirtį – 1,0 procentinio punkto didesnė, negu prognozuojama pagal pagrindinį scenarijų. Pasitvirtinus prielaidoms dėl maksimalaus naftos ir dujų kainų sumažėjimo, bendroji infliacija 2023 m. pirmąjį ketvirtį būtų 0,2 procentinio punkto, o antrąjį ketvirtį – 0,7 procentinio punkto mažesnė.

Pav.

Alternatyvi infliacijos pagal SVKI raida trumpuoju laikotarpiu

(metiniai pokyčiai, procentais)

Visą prognozuojamą laikotarpį apimantys alternatyvūs energijos kainų raidos scenarijai sudaryti pagal naftos ir dujų kainas, išvestas pagal pasirinkimo sandorius, ir palyginamųjų kainų raidą. Šioje jautrumo analizėje naudojamas sintetinis energijos kainų indeksas, apimantis naftos ir dujų ateities sandorių kainas, remiantis importo lyginamaisiais svoriais. Alternatyvūs infliacijos mažėjimo ir didėjimo scenarijai apskaičiuoti pagal neutralių iš pasirinkimo sandorių išvestų naftos ir dujų kainų skirstinių 2023 m. vasario 15 d. (galutinė duomenų, naudotų techninėms prielaidoms parengti, įtraukimo diena) 25-ąjį ir 75-ąjį procentilius. Pasiskirstymas pagal abu scenarijus krypsta aukštyn – iš to galima spręsti apie tam tikrą didesnę riziką 2023 m. kovo mėn. ECB ekspertų makroekonominių prognozių techninėms prielaidoms. Taip pat atsižvelgiama į prielaidas dėl palyginamųjų tiek naftos, tiek dujų kainų.

Šių alternatyvių scenarijų poveikis vertinamas taikant įvairius Eurosistemos ir ECB ekspertų makroekonominius modelius, remiantis sintetiniu energijos kainų indeksu. Vidutinis poveikis realiojo BVP augimui ir infliacijai pagal šiuos modelius parodytas toliau pateiktoje lentelėje. Pagal 75-ojo procentilio rezultatus matyti, kad nuokrypis nuo pagrindinio scenarijaus infliacijos pagal SVKI prognozės didėjimo linkme 2023–2024 m. sudarys 0,6 procentinio punkto, o 2025 m. – 0,3 procentinio punkto. Pagal scenarijų, paremtą palyginamosiomis kainomis, 2023–2024 m. poveikis būtų mažesnis, bet 2025 m. infliacijos pagal SVKI nuokrypis didėjimo linkme būtų panašus. Pagal 25-ojo procentilio scenarijų poveikis infliacijai pagal SVKI 2023, 2024 ir 2025 m. būtų kitoks, atitinkamai -0,4, -0,5 ir -0,3 procentinio punkto. Poveikis realiojo BVP augimui tiek 2023 m., tiek 2024 m. sudarytų -0,1 procentinio punkto (pagal 75-ojo procentilio scenarijų), o pagal 25-ojo procentilio scenarijų BVP augimas kiekvienais prognozuojamo laikotarpio metais būtų 0,1 procentinio punkto didesnis. Numatomos lyginamųjų kainų raidos poveikis BVP prognozuojamu laikotarpiu būtų nedidelis.

Lentelė

Alternatyvios energijos kainų raidos poveikis

Pastabos: šioje jautrumo analizėje naudojamas sintetinis energijos kainų indeksas, apimantis naftos ir dujų ateities sandorių kainas. 25-asis ir 75-asis procentiliai – tai neutralūs pagal pasirinkimo sandorius išvestų naftos kainų skirstiniai 2023 m. vasario 15 d. Palyginamosios naftos ir dujų kainos – tą pačią dieną galiojusios atitinkamos kainos. Nurodomas makroekonominis poveikis yra ECB ir Eurosistemos ekspertų parengtų įvairių makroekonominių modelių vidurkis.

5 intarpas

Kitų institucijų prognozės

Prognozes euro zonai rengia ir kitos tarptautinės organizacijos bei privačiojo sektoriaus institucijos. Tačiau jų negalima tiesiogiai palyginti tarpusavyje ar su ECB ekspertų makroekonominėmis prognozėmis, nes jos buvo baigtos rengti skirtingu metu. Be to, tų prognozių prielaidos dėl fiskalinių, finansinių ir išorinių kintamųjų, įskaitant naftos, dujų ir kitų žaliavų kainas, sudaromos naudojant skirtingus metodus. Skiriasi ir įvairioms prognozėms rengti taikomi koregavimo dėl darbo dienų skaičiaus metodai.

Lentelė

Euro zonos realiojo BVP augimo ir infliacijos pagal SVKI naujausių prognozių palyginimas

(metiniai pokyčiai, procentais)

Šaltiniai: Consensus Economics prognozės, 2023 m. vasario 16 d. (2025 m. duomenys – iš 2023 m. sausio mėn. apklausos); Europos Komisijos 2023 m. ES žiemos ekonominė prognozė (tarpinė), 2023 m. vasario 13 d., ECB profesionaliųjų prognozuotojų apklausa, 2023 m. vasario 3 d.; TVF atnaujintas pasaulio ekonomikos perspektyvos vertinimas, 2023 m. sausio 30 d.; 2022 m. lapkričio mėn. EBPO ekonomikos perspektyvos vertinimas Nr. 112, 2022 m. lapkričio 22 d.

Pastabos: ECB ekspertų makroekonominėse prognozėse pateikti dėl darbo dienų skaičiaus pakoreguoti metiniai augimo tempai, o Europos Komisija ir TVF skelbia dėl darbo dienų skaičiaus per metus nekoreguotus metinio augimo tempus. Kitose prognozėse nenurodoma, ar pateikti duomenys dėl darbo dienų skaičiaus pakoreguoti, ar ne. Istoriniai duomenys gali skirtis nuo pateiktų naujausiose Eurostato publikacijose, nes dalis duomenų buvo paskelbta po galutinės duomenų įtraukimo į šias prognozes dienos.

2023 m. kovo mėn. ECB ekspertų prognozės dėl BVP augimo viršija kitas 2023–2024 m. prognozes arba atitinka didesniąsias iš jų, tačiau patenka į 2025 m. prognozių ribas; 2023 m. infliacijos pagal SVKI prognozės yra mažesnės už kitų prognozių ribas, bet vėlesnių metų prognozės į jas patenka. ECB ekspertų BVP augimo prognozė šiek tiek viršija kitų 2023 m. prognozių ribas. 2024 m. ECB ekspertų prognozės atitinka TVF prognozę, tačiau šiek tiek viršija kitas prognozes, ypač Consensus Economics prognozę, o 2025 m. prognozės yra panašios į kitas prognozes. ECB ekspertų prognozė dėl 2023 m. infliacijos pagal SVKI yra mažesnė už visas kitas 2023 m. prognozes greičiausiai dėl to, kad jose atsižvelgiama į pastaruoju metu fiksuotą energijos kainų sumažėjimą. Prognozės dėl likusio prognozuojamo laikotarpio patenka į kitų prognozių ribas.

6 intarpas

Prognozių neapibrėžtumo paaiškinimas

Kaip bet kuri perspektyvinė analizė, ekonominės prognozės pasižymi tam tikru neapibrėžtumu. Nors prognozių neapibrėžtumas nėra tiesiogiai matomas, jis iš esmės parodo, kiek prognozių rengėjai pasitiki prognozuojamo rodiklio ir apskritai ekonominės perspektyvos įvertinimu. Eurosistemos ir ECB ekspertų prognozių neapibrėžtumas gali kilti iš įvairių šaltinių, pavyzdžiui, daromų prielaidų dėl sąlygų, būsimų sukrėtimų (pvz., jų dydžio ir pobūdžio) ir pagrindinių prognozavimo modelių.

Iki pandemijos Eurosistemos ir ECB ekspertų prognozių neapibrėžtumas viešai skelbiamose prognozėse buvo parodomas aplink prognozuojamą rodiklį pažymint simetrinius pagal ankstesnes prognozių paklaidas išvestus intervalus. Kadangi neapibrėžtumą kiekybiškai įvertinti galima ne visada arba ne visada tai padaryti paprasta, ECB, kaip ir kai kurios kitos panašios institucijos, kaip bendru pakaitiniu neapibrėžtumo rodikliu remiasi ankstesnių prognozių paklaidomis. Šis neapibrėžtumas buvo pavaizduotas intervalais, kurių plotis dvigubai didesnis už prognozių paklaidų absoliučiosios vertės vidurkį, iš paklaidų imties atėmus išskirtis. Be to, buvo daroma prielaida, kad prognozių pasiskirstymas yra tobulai simetriškas, tad parodo neapibrėžtumo lygį, tačiau nesuteikia jokios informacijos apie rizikų prognozėms pusiausvyrą – ši informacija skelbiama pranešime dėl pinigų politikos.

Iškart po pandemijos, atsižvelgiant į išskirtinio dydžio ir pobūdžio euro zoną užklupusius sukrėtimus, neapibrėžtumas buvo parodomos aptariant alternatyvius scenarijus. Kilus pandemijai, viešajame ir privačiajame sektoriuose teko imtis precedento neturinčių priemonių viruso plitimui sustabdyti. Dėl didelio ekonominio poveikio ir neprognozuotumo šios priemonės sukėlė tokį precedento neturinčio lygio prognozių neapibrėžtumą, kad nebuvo įmanoma jį tinkamai parodyti standartiškai apskaičiuotais intervalais. Maža to, dėl pasaulio ekonomikos atsivėrimo spartos, pašalinus pandeminius suvaržymus, ir Rusijos invazijos į Ukrainą kilo papildomi išskirtiniai sukrėtimai, prisidėję prie itin didelio ekonomikos perspektyvos neapibrėžtumo. Siekiant tiksliau iliustruoti šį neapibrėžtumo lygį, buvo pateikiami alternatyvūs scenarijai, pagrįsti skirtingomis prielaidomis dėl tolesnės pandemijos raidos ir su ja susijusių viruso plitimo ribojimo priemonių arba gamtinių dujų prieinamumo euro zonoje. Žvelgiant atgal, galima įvertinti, kad šie scenarijai veiksmingai atspindėjo tvyrojusį didelį neapibrėžtumą.

2023 m. kovo mėn. prognozių neapibrėžtumas pavaizduotas simetrinėmis vėduoklinėmis diagramomis, sudarytomis pagal ankstesnes prognozių paklaidas. Pagal struktūrą jos neatspindi padidėjusio neapibrėžtumo dėl pastaruoju metu finansų rinkoje kilusios įtampos (1 ir 4 pav.). Šiose vėduoklinėse diagramose naudojamų intervalų apskaičiavimo metodika iš esmės atitinka prieš pandemiją taikytus principus, pagal kuriuos daroma prielaida, kad ankstesnių prognozių absoliučiųjų paklaidų pasiskirstymas yra normalus ir pakoreguotas pagal išskirtis[14]. Išskirtys pašalinamos, siekiant parodyti laikotarpių, kai išskirtiniai pokyčiai nevyksta, neapibrėžtumą. Dėl to dabartinis neapibrėžtumas, susijęs su pastarojo meto įtampa finansų rinkoje, gali būti parodytas nepakankamai. Neapibrėžtumas parodomas ne unikaliu simetriniu intervalu kaip prieš pandemiją, bet trimis – bet vis tiek simetriniais – intervalais. Siekiant iliustruoti daugiau neapibrėžtumo niuansų, šie intervalai rodo skirtingas tikimybės ribas (30 %, 60 % ir 90 %). Intervalai rodo tikimybę, kad būsimos stebėjimo vertės pateks į atitinkamą intervalą, jei ankstesniais laikotarpiais stebėti vidutiniai sukrėtimai, neįskaitant išskirtinių įvykių, vėl pasikartotų.

© Europos Centrinis Bankas, 2023 m.

Pašto adresas 60640 Frankfurtas prie Maino, Vokietija

Telefonas +49 69 1344 0

Interneto svetainė www.ecb.europa.eu

Visos teisės saugomos. Leidžiama perspausdinti švietimo ir nekomerciniais tikslais, jei nurodomas šaltinis.

Dėl terminų ir santrumpų žr. ECB glosarijų.

HTML ISBN 978-92-899-5722-9, ISSN 2529-4520, DOI: 10.2866/042436, QB-CE-23-001-LT-Q

Galutinė techninių prielaidų, pavyzdžiui, dėl naftos kainų ir valiutų kursų, duomenų įtraukimo diena – 2023 m. vasario 15 d. Pasaulio ekonomikos prognozės baigtos rengti 2023 m. vasario 16 d., o makroekonominės prognozės euro zonai – kovo 1 d. Į visus istorinius euro zonos duomenis, išskyrus Suderintą vartotojų kainų indeksą (SVKI), įtraukti ir Kroatijos duomenys. Šios prognozės apima 2023–2025 m. laikotarpį. Tokio ilgo laikotarpio prognozėms būdingas labai didelis neapibrėžtumas, todėl jas vertinant būtina į tai atsižvelgti. Žr. straipsnį „The performance of Eurosystem/ECB staff macroeconomic projections since the financial crisis“, Ekonomikos biuletenis, ECB, 2019 m., Nr. 8. Duomenis, pagal kuriuos parengtos kai kurios lentelės ir paveikslai, galima rasti http://www.ecb.europa.eu/pub/projections/html/index.en.html. Visų ankstesnių ECB ir Eurosistemos ekspertų makroekonominių prognozių duomenų bazę galima rasti https://sdw.ecb.europa.eu/browseSelection.do?node=5275746.

Likvidžioji perteklinių santaupų dalis apskaičiuojama kaip namų ūkių sukauptų bankų indėlių suma, viršijanti 2019 m. ketvirtąjį ketvirtį buvusį lygį, išreikšta kaip disponuojamųjų pajamų procentinė dalis.

Apie santaupų koncentraciją skaitykite M. Dossche, D. Georgarakos, A. Kolndrekaj ir F. Tavares straipsnį „Household savings during the COVID-19 pandemic and implications for the recovery of consumption“, 2022 m. ECB ekonomikos biuletenis, Nr. 5.

Prielaida dėl euro zonos 10 m. vyriausybės obligacijų nominaliojo pajamingumo pagrįsta šalių 10 m. lyginamųjų obligacijų pajamingumo svertiniu vidurkiu, svorius apskaičiuojant pagal metinius BVP duomenis, ir papildyta būsima raida, numatyta pagal ECB euro zonos visų obligacijų 10 m. nominalųjį pajamingumą, visu prognozuojamu laikotarpiu išliekant pradiniam šių dviejų duomenų grupių neatitikimui. Daroma prielaida, kad prognozuojamu laikotarpiu konkrečių šalių vyriausybės obligacijų pajamingumo ir atitinkamo euro zonos vidurkio skirtumai nesikeis.

Techninės prielaidos dėl žaliavų kainų grindžiamos dviejų savaičių laikotarpio iki galutinės duomenų įtraukimo dienos (2023 m. vasario 15 d.) tendencijų ateities sandorių rinkose vidurkiu.

Tobino Q rodiklis – tai vertė, gauta esamo būsto vertę padalijus iš jo statybos sąnaudų.

Pagal mokėjimų balanso apibrėžtį.

Pagal šį scenarijų daroma prielaida, kad Kinijos taikyta dinaminė nulinio COVID atvejų skaičiaus strategija buvo pagrindinis veiksnys, trukdęs ekonomikai grįžti į priešpandeminę trajektoriją. Taigi, šį apribojimą pašalinus, susiklostė sąlygos vartojimui visiškai atsigauti. Pagal šį scenarijų taip pat daroma prielaida, kad didesnis vartotojų pasitikėjimas būtų palankus nekilnojamojo turto sektoriui ir šis atsigautų labiau, negu tikėtasi. Pagerėjus ekonominiams vertinimams, gali didėti ir nekilnojamojo turto kainos, o turint galvoje būsto svarbą Kinijos namų ūkių turtui, vartojimą ir būsto kainas siejantis vienas kitą didinantis ryšys gali dar labiau sustiprėti.

Didesnė paklausa Kinijoje didins naftos ir dujų kainas. Padidėjimo mastas apskaičiuotas remiantis Tarptautinės energetikos agentūros (TEA) pateiktomis prielaidomis dėl naftos paklausos, pakoreguotomis pagal modeliuojamo sukrėtimo poveikį BVP, taip pat atsižvelgiant į naftos paklausos ir naftos kainų elastingumą, analizuojamą D. Caldara, M. Cavallo ir M. Iacoviello straipsnyje „Oil price easticities and oil price fluctuations“, Journal of Monetary Economics, Nr. 103, 2019 m. ECB ekspertų dujų rinkos įverčiai apskaičiuoti pagal Europos dujų rinkai pritaikytą Bajeso vektorinės autoregresijos modelį (angl. Bayesian vector autoregressive model) ir TEA parengtus Kinijos perėjimo nuo dujų prie naftos įverčius. Pagal šio scenarijaus prielaidas dėl dujų kainų taip pat numatoma, kad tuo atveju, jeigu nuo dujų nebus pereita prie naftos, Kinijos SGD paklausa turėtų visiškai atsigauti iki 2021 m. lygio. Scenarijuje daroma prielaida ir dėl to, kad Europos dujų kainos įtemptoje Europos dujų rinkoje bus jautresnės tiekimo šokams.

Pagal šį modelį vertinamas poveikis visai euro zonai, neatsižvelgiant į šalių skirtumus ir su tuo susijusį šalutinį poveikį.

Į fiskalines prognozes įtrauktos tik tos diskrecinės priemonės, kurias iki galutinės duomenų įtraukimo datos parlamentai jau buvo patvirtinę arba kurios yra išsamiai apibrėžtos, gavusios vyriausybių pritarimą ir greičiausiai sėkmingai praeis teisėkūros procedūrą.

Tam daugiausia įtakos daro Italijos įgyvendintas didžiulis fiskalinių duomenų perklasifikavimas. Jei jo nebūtų, euro zonos deficitas 2023 m. būtų laikinai padidėjęs. Dabartiniu prognozuojamu laikotarpiu dėl šio perklasifikavimo 2022 m. euro zonos fiskalinis deficitas padidėja maždaug 0,3 procentinio punkto BVP, o 2023–2025 m. prognozė sumažėja maždaug 0,1 procentinio punkto.

Šis poveikis įvertintas pagal priešingos padėties scenarijų, kai fiskalinės priemonės nebūtų taikomos. Poveikis įvairiose šalyse yra nevienodas ir priklauso nuo skirtingų kiekvienos šalies taikytų priemonių. Pavyzdžiui, pradėjus taikyti netiesioginių mokesčių priemones, kainos ir infliacija mažėja, o tas priemones pamažu nutraukiant – didėja. Jeigu fiskalinės priemonės taikomos nustatant kainų viršutinę ribą, infliacijos padidėjimo mastas priklauso nuo to, ar tos priemonės tebėra privalomos, o tai savo ruožtu priklauso nuo didmeninių energijos kainų raidos ir nuo to, kaip greitai ankstesnis kainų padidėjimas persidavė vartotojų kainoms. Kitos priemonės yra susijusios su pervedimais namų ūkiams. Tokios priemonės, skatindamos paklausą, daro mažesnį ir ne tokį tiesioginį poveikį infliacijai.

Vidutinė absoliučioji paklaida yra absoliučiojo skirtumo tarp tam tikro ketvirčio prognozės ir kitą ketvirtį gautų realių duomenų vidurkis. Dabartinė prognozių paklaidų imtis apima laikotarpį nuo 1998 m. ketvirtojo ketvirčio iki 2022 m. ketvirtojo ketvirčio ir po kiekvieno prognozių ciklo bus atnaujinama. Nors neapibrėžtumu pasižymi visi prognozuojami kintamieji, parodyti tik realiojo BVP augimo ir infliacijos pagal SVKI intervalai.

- 16 March 2023