Überblick

Seit ihrem Ausbruch Anfang 2020 hat die Coronavirus-Pandemie (Covid-19) dramatische Auswirkungen auf die wirtschaftliche Aktivität in aller Welt, und die Wirtschaft des Eurogebiets bildet dabei keine Ausnahme. Das reale BIP im Euroraum verzeichnete im ersten Quartal 2020 mit −3,8 % seinen bis dato stärksten Rückgang. Dies war vor allem auf die strikten Lockdown-Maßnahmen zurückzuführen, die die meisten Euro-Länder ungefähr Mitte März ergriffen hatten. Auch wenn die Mehrzahl der Länder mit einer Lockerung dieser Maßnahmen begonnen hat, wird für das zweite Quartal ein weiterer Rückgang des BIP um 13 % erwartet. In Bezug auf die Zeit danach herrscht beispiellose Unsicherheit.

Das Basisszenario beruht auf einer Reihe von grundlegenden Annahmen zum weiteren Verlauf der Pandemie, zu den notwendigen Eindämmungsmaßnahmen sowie zum Verhalten von privaten Haushalten und Unternehmen. Konkret geht dieses Szenario davon aus, dass die Eindämmung des Virus nur teilweise gelingt und es in den kommenden Quartalen zu einem gewissen Wiederaufflammen von Infektionen kommt. Daher ist es erforderlich, die Eindämmungsmaßnahmen beizubehalten, bis eine medizinische Lösung zur Verfügung steht, was den Annahmen zufolge Mitte 2021 der Fall sein wird. Die genannten Eindämmungsmaßnahmen dürften Angebot und Nachfrage belasten. Es wird erwartet, dass eine erhöhte Unsicherheit und eine Verschlechterung der Arbeitsmarktbedingungen die privaten Haushalte und Unternehmen dazu veranlassen werden, ihre Ausgaben weiter zu kürzen. Die erhebliche Unterstützung durch Geld-, Fiskal- und Arbeitsmarktpolitik dürfte zur Einkommenssicherung und zur Begrenzung der wirtschaftlichen Schäden der Gesundheitskrise beitragen. Es wird auch davon ausgegangen, dass sich diese Unterstützungsmaßnahmen bei der Verhinderung negativer Verstärkungseffekte über Finanzkanäle bewähren. Von diesen Annahmen ausgehend wird das reale BIP im Euroraum den Projektionen zufolge 2020 um 8,7 % sinken. 2021 und 2022 dürfte es dann wieder um 5,2 % bzw. 3,3 % ansteigen. Somit läge das reale BIP zum Ende des Projektionshorizonts rund 4 % unter dem im Rahmen der von EZB-Experten erstellten Projektionen vom März 2020 erwarteten Niveau.

Der kürzlich verzeichnete Einbruch der Ölpreise impliziert für die kommenden Quartale einen deutlichen Rückgang der HVPI-Inflation auf Werte um null. Basiseffekte in der Energiekomponente würden dann Anfang 2021 automatisch zu einer Erholung führen. Auch die HVPI-Inflation ohne Energie und Nahrungsmittel dürfte auf kurze Sicht sinken, wenn auch weniger stark als die Gesamtinflation. Angesichts der anhaltend schwachen Nachfrage wird erwartet, dass disinflationäre Effekte bei den Preisen für Waren und Dienstleistungen breit angelegt sein werden. Diese Effekte dürften jedoch zum Teil durch Kosten- und Preisdruck im Zusammenhang mit angebotsseitigen Störungen und Engpässen ausgeglichen werden. Mittelfristig dürfte die Teuerung zunehmen, da mit einer Nachfrageerholung und einem Anziehen der Ölpreise gerechnet wird. Insgesamt wird im Basisszenario ein Rückgang der HVPI-Inflation von 1,2 % im Jahr 2019 auf 0,3 % im Jahr 2020 und ein Anstieg auf 0,8 % bzw. 1,3 % in den Jahren 2021 und 2022 prognostiziert.[1]

Angesichts der beispiellosen Unsicherheit, die in Bezug auf den Verlauf der Pandemie, ihre Auswirkungen auf das Verhalten der Wirtschaftsakteure, die mit der Pandemie verbundenen Eindämmungsmaßnahmen und den Erfolg der von politischer Seite ergriffenen sonstigen Maßnahmen herrscht, wurden zwei alternative Szenarien ausgearbeitet. Im milden Szenario wird von einem zeitlich befristeten Schock mit einer schnellen und erfolgreichen Eindämmung des Virus ausgegangen, was eine rasche Lockerung der Beschränkungen ermöglicht. In diesem Szenario würde das reale BIP 2020 um 5,9 % sinken und sich dann 2021 kräftig erholen. Zum Ende des Projektionszeitraums würde das reale BIP beinahe das in den Projektionen der EZB-Experten vom März 2020 vorhergesagte Niveau erreichen. Die Inflation läge im Jahr 2022 in diesem Szenario bei 1,7 %. Ein schweres Szenario mit einem heftigen Wiederaufflammen von Infektionen bedeutet hingegen strengere Eindämmungsmaßnahmen mit erheblichen Beeinträchtigungen für die Wirtschaft. In diesem Szenario sinkt das reale BIP im Jahr 2020 um 12,6 % und liegt zum Ende des Projektionszeitraums rund 9½ % unter dem Niveau, das in den Projektionen vom März 2020 vorhergesagt wurde. Die Inflationsrate läge im Jahr 2022 bei lediglich 0,9 %.

1 Wesentliche Annahmen und politische Maßnahmen, die den Projektionen zugrunde liegen

Das Basisszenario beruht auf einer Reihe von kritischen Annahmen zum Verlauf der Pandemie. Da die strikten Lockdowns in den Euro-Ländern schrittweise gelockert werden, geht das Basisszenario davon aus, dass die Eindämmung des Virus lediglich teilweise gelingt, sodass es in den nächsten Quartalen zu einem gewissen Wiederaufflammen von Infektionen kommen wird, was die Beibehaltung von Eindämmungsmaßnahmen erforderlich macht. Es wird jedoch erwartet, dass Letztere dank Lern- und Verhaltenseffekten bei Behörden und Wirtschaftsakteuren mit geringeren ökonomischen Kosten verbunden sein werden als die ersten strikten Lockdowns. Es wird davon ausgegangen, dass sich die Wirtschaft während des Übergangszeitraums nach dem Lockdown allmählich, in Phasen, erholen wird. Der Hauptschwerpunkt dürfte dabei auf dem verarbeitenden Gewerbe und bestimmten Dienstleistungssektoren liegen, während andere Dienstleistungen wie etwa die Künste, die Unterhaltungsbranche, das Gastgewerbe sowie Freizeitdienstleistungen weiterhin partiellen Einschränkungen unterlägen. Der Übergangszeitraum endet, sobald eine medizinische Lösung gefunden wurde, was den Annahmen zufolge Mitte 2021 der Fall sein wird.

Ähnliche Annahmen zum Verlauf der Pandemie liegen den internationalen Projektionen zugrunde, die auf einen Einbruch der Auslandsnachfrage nach Produkten des Eurogebiets im Jahr 2020 hindeuten. Das weltweite reale BIP (ohne Euroraum) wird den Projektionen zufolge 2020 um 4 % zurückgehen. 2021 und 2022 dürfte es um 6 % bzw. 3,9 % ansteigen. Der Welthandel wird stärker beeinträchtigt als das weltweite BIP, da die diesbezüglichen Auswirkungen durch Störungen im Bereich Logistik und Grenzschließungen gesteigert werden. Darüber hinaus reagieren Handelsentwicklungen in konjunkturellen Abschwungphasen tendenziell stärker auf die Wirtschaftstätigkeit. Infolgedessen wird die Auslandsnachfrage nach Produkten des Eurogebiets den Projektionen zufolge 2020 um 15,1 % sinken. Für 2021 und 2022 wird ein Wachstum von7,8 % bzw. 4,2 % erwartet.

Umfangreiche geld-, fiskal- und arbeitsmarktpolitische Maßnahmen werden dazu beitragen, die Einkommen zu stützen und Arbeitsplatzverluste sowie Insolvenzen zu reduzieren. Sie werden zudem dafür sorgen, negative Rückkopplungsschleifen zwischen der Realwirtschaft und dem Finanzsektor einzudämmen. Neben den von der EZB seit März 2020 ergriffenen geldpolitischen Maßnahmen umfasst das Basisszenario auch diskretionäre finanzpolitische Maßnahmen in Höhe von 3,5 % des BIP im Jahr 2020. Zu diesen Maßnahmen zählen umfangreiche Kurzarbeitsregelungen und Lohnsubventionen. Diese dürften die Auswirkungen des Konjunktureinbruchs auf Beschäftigung und Arbeitseinkommen abfedern. Unternehmen erhalten beträchtliche Subventionen und Kapitaltransfers. Bei nahezu allen derzeit implementierten finanzpolitischen Notfall-Maßnahmen wird indes davon ausgegangen, dass sie zeitlich befristet sind und Ende 2020 auslaufen, was die anschließende Erholung bremsen dürfte.[2] Zusätzlich wird erwartet, dass Kredite und Garantien oder Kapitalspritzen, die ganz oder teilweise von Staaten zur Verfügung gestellt werden und einen Gesamtumfang von annähernd 20 % des BIP haben, zur Minderung von Liquiditätsengpässen beitragen. Wichtig dabei ist: Sowohl die geldpolitischen Maßnahmen als auch die staatlichen Kredit- und Kapitalinstrumente wirken als Sicherungsmechanismen und reduzieren das Extremrisiko negativer Rückkopplungsschleifen zwischen der Realwirtschaft und dem Finanzsektor.

2 Realwirtschaft

Im ersten Quartal 2020 verzeichnete das reale BIP einen beispiellosen Rückgang. Der Vorausschätzung von Eurostat zufolge sank das reale BIP nach einer beinahe siebenjährigen Aufschwungsphase im ersten Quartal 2020 um 3,8 %. Fast alle Länder des Euroraums verzeichneten in diesem Quartal negative Wachstumsraten. Unter den größeren Euro-Ländern gilt dies insbesondere für Frankreich, Italien und Spanien.[3] Der Konjunktureinbruch im ersten Quartal ist der stärkste, der im Euroraum jemals verzeichnet wurde. Die verfügbaren Daten deuten darauf hin, dass der Einzelhandel, der Transportsektor sowie die Bereiche Kunst, Unterhaltung und Freizeitdienstleistungen am stärksten in Mitleidenschaft gezogen wurden, auch wenn sich das Ausmaß von Land zu Land unterscheidet.

Abbildung 1

Reales BIP des Euro-Währungsgebiets

(Veränderungen gegenüber Vorquartal in %, saison- und arbeitstäglich bereinigte Quartalswerte)

Anmerkung: Diese Abbildung gibt keine Bandbreiten für die projizierten Werte an. Grund dafür ist, dass die Standardberechnung der Bandbreiten (auf Basis historischer Projektionsfehler) unter den gegebenen Umständen keine verlässlichen Hinweise auf die beispiellose Unsicherheit geben würde, mit der die aktuellen Projektionen behaftet sind. Um die derzeitige Unsicherheit besser zu veranschaulichen, werden stattdessen in Kasten 3 Alternativszenarien auf der Grundlage unterschiedlicher Annahmen zur künftigen Entwicklung der Covid-19-Pandemie und der damit verbundenen Eindämmungsmaßnahmen dargelegt.

Zukunftsgerichtete Indikatoren lassen auf einen noch steileren Konjunkturrückgang im zweiten Quartal 2020 schließen. Die Ergebnisse von Umfragen der Europäischen Kommission sowie die Einkaufsmanagerindizes nähern sich historischen Tiefständen oder liegen in vielen Fällen sogar darunter. Der Einkaufsmanagerindex (EMI) für die Produktion im verarbeitenden Gewerbe brach im April auf 13,6 ein. Dies weist, trotz einer Erholung auf 31,9 im Mai, auf einen erheblich stärkeren Rückgang des realen BIP hin als in der Finanzkrise von 2008-2009. Hochfrequente Indikatoren wie Stromverbrauch und GPS-gestützte Mobilitätsindikatoren deuten darauf hin, dass die meisten Euro-Länder im April einen drastischen Konjunkturrückgang erlebt haben. Im Zuge der allmählichen Lockerung der strikten Lockdowns in den Euro-Ländern hat diesbezüglich zwar vor Kurzem eine Erholung eingesetzt, jedoch deuten diese Indikatoren nach wie vor auf einen kräftigen Rückgang des realen BIP im zweiten Quartal hin. Insgesamt wird im zweiten Quartal ein Rückgang der Wirtschaftstätigkeit um 13 % erwartet.

Trotz anhaltender Eindämmungsmaßnahmen dürfte in der zweiten Jahreshälfte 2020 eine Konjunkturerholung einsetzen. Es wird davon ausgegangen, dass die nationalen Behörden die Eindämmungsmaßnahmen lockern und effizienter gestalten und Unternehmen sektorübergreifend die Wiederaufnahme der Produktion ermöglichen. Daher wird für das dritte Quartal eine Belebung des realen BIP um 8,3 % projiziert, wobei eine Erholung der Auslandsnachfrage, eine unterstützende Politik und ein gewisser Nachfragestau die Aktivität in der Folge weiterhin ankurbeln. Dennoch werden einige noch bestehende Eindämmungsmaßnahmen und ein nur allmähliches Nachlassen der hohen Unsicherheit die Wirtschaftstätigkeit weiter einschränken, bis eine medizinische Lösung zur Verfügung steht. Es wird angenommen, dass dies Mitte 2021 der Fall sein wird. Infolgedessen wird sich das reale BIP nur langsam wieder dem Vorkrisenniveau annähern. Zum Ende des Projektionszeitraums würde das reale BIP also rund 4 % unter dem Wert liegen, der in den von Experten der EZB erstellten Projektionen vom März 2020 erwartet wurde.

Tabelle 1

Gesamtwirtschaftliche Projektionen für das Euro-Währungsgebiet

(Veränderung gegenüber Vorjahr in %)

Anmerkung: Das reale BIP und seine Komponenten, die Lohnstückkosten, das Arbeitnehmerentgelt je Arbeitnehmer und die Arbeitsproduktivität beziehen sich auf saison- und arbeitstäglich bereinigte Daten. Diese Tabelle zeigt keine Bandbreiten für die projizierten Werte an. Grund dafür ist, dass die Standardberechnung der Bandbreiten (auf Basis historischer Projektionsfehler) unter den gegebenen Umständen keine verlässlichen Hinweise auf die beispiellose Unsicherheit geben würde, mit der die aktuellen Projektionen behaftet sind. Um die derzeitige Unsicherheit besser zu veranschaulichen, werden stattdessen in Kasten 3 Alternativszenarien auf der Grundlage unterschiedlicher Annahmen zur künftigen Entwicklung der Covid-19-Pandemie und der damit verbundenen Eindämmungsmaßnahmen dargelegt.

1) Einschließlich des Handels der Euro-Länder untereinander.

2) Der Teilindex basiert auf Schätzungen der tatsächlichen Auswirkungen indirekter Steuern. Es könnten sich hier Unterschiede zu Eurostat-Daten ergeben, da diese auf der Annahme beruhen, dass steuerliche Effekte vollständig und unmittelbar auf den HVPI durchwirken.

3) Berechnet als öffentlicher Finanzierungssaldo, bereinigt um vorübergehende Effekte des Konjunkturzyklus und befristete staatliche Maßnahmen. Der strukturelle Finanzierungssaldo berücksichtigt nicht die fiskalischen Auswirkungen vorübergehender Maßnahmen im Zusammenhang mit der Covid-19-Pandemie.

Betrachtet man die Komponenten des BIP eingehender, so dürften die privaten Konsumausgaben 2020 um 7,8 % zurückgehen und sich bis 2022 allmählich erholen. Schätzungen zufolge sind die privaten Konsumausgaben in der ersten Jahreshälfte 2020 stark gesunken. Auf sektoraler Ebene sind die Verkäufe von Kraftfahrzeugen sowie die Ausgaben für Urlaubsreisen und Restaurantbesuche am stärksten betroffen. Während die Verringerung des real verfügbaren Einkommens teilweise durch öffentliche Transfers abgefedert wurde, resultiert der Konsumrückgang aus einer Kombination von unfreiwilligem Sparen (Haushalte mit unverändertem Einkommen konnten keine nicht existenziellen Waren und Dienstleistungen kaufen) und Vorsichtssparen im Zusammenhang mit einem starken Rückgang des Verbrauchervertrauens und einem beispiellosen Anstieg der Unsicherheit über die wirtschaftlichen Aussichten. Da die Länder die Lockdown-Maßnahmen allmählich lockern, dürfte sich der private Konsum ab der zweiten Jahreshälfte 2020 erholen, das Vorkrisenniveau aber erst im Laufe des Jahres 2022 übersteigen. Diese Erholung wird durch ein erwartetes allmähliches Nachlassen der Unsicherheit sowie durch den Abbau einer aufgestauten Nachfrage unterstützt. Gleichzeitig werden eine erhöhte Arbeitslosigkeit und ein Abbau der Nettotransferleistungen die Erholung bremsen.

Kasten 1

Technische Annahmen im Hinblick auf Zinssätze, Wechselkurse und Rohstoffpreise

Gegenüber den von EZB-Experten erstellten Projektionen vom März 2020 beziehen sich die technischen Annahmen auf wesentlich niedrigere Ölpreise und Aktienkurse, einen stärkeren effektiven Euro-Wechselkurs sowie höhere langfristige Zinsen. Die technischen Annahmen zu den Zinssätzen und Rohstoffpreisen beruhen auf den Markterwartungen; Redaktionsschluss war der 18. Mai 2020. Die Kurzfristzinsen beziehen sich auf den Dreimonats-EURIBOR, wobei die Markterwartungen von der Entwicklung der Terminkontrakte abgeleitet werden. Bei Anwendung dieser Methode ergibt sich über den gesamten Projektionszeitraum hinweg ein Durchschnittsniveau der Kurzfristzinsen von −0,4 %. Die Markterwartungen bezüglich der nominalen Renditen von zehnjährigen Staatsanleihen im Eurogebiet implizieren ein durchschnittliches Niveau von 0,3 % im Jahr 2020, 0,4 % im Jahr 2021 und 0,6 % im Jahr 2022.[4] Gegenüber den von EZB-Experten erstellten Projektionen vom März 2020 bleiben die Markterwartungen für Kurzfristzinsen weitgehend unverändert, während die nominalen Renditen zehnjähriger Staatsanleihen im Euroraum für den Zeitraum 2020-2022 um etwa 20 Basispunkte nach oben korrigiert wurden.

Bei den Rohstoffpreisen betrachten wir die von den Terminmärkten anhand des Durchschnitts der zwei Wochen bis zum Redaktionsschluss am 18. Mai 2020 abgeleitete Entwicklung. Auf dieser Grundlage wird angenommen, dass der Preis pro Barrel für Rohöl der Sorte Brent von 64,0 USD im Jahr 2019 auf 36 USD im Jahr 2020 zurückgehen und bis 2022 auf 40,7 USD steigen wird. Dieser Annahme zufolge sind die Ölpreise in US-Dollar gegenüber den von EZB-Experten erstellten Projektionen vom März 2020 über den gesamten Projektionszeitraum hinweg deutlich niedriger. Die in US-Dollar gerechneten Preise für Rohstoffe ohne Energie dürften 2020 weiter fallen und in den folgenden Jahren wieder ansteigen.

Es wird angenommen, dass die bilateralen Wechselkurse über den Projektionszeitraum hinweg unverändert auf dem durchschnittlichen Niveau bleiben, das im Zweiwochenzeitraum bis zum Redaktionsschluss am 18. Mai 2020 vorherrschte. Dies impliziert einen durchschnittlichen EUR/USD-Wechselkurs von 1,08 in den Jahren 2021-2022, der damit etwas niedriger ist als in den von EZB-Experten erstellten Projektionen vom März 2020 angenommen. Der effektive Wechselkurs des Euro (gegenüber 38 Handelspartnern) hat sich seit den von EZB-Experten erstellten Projektionen vom März 2020 um 3,6 % erhöht.

Technische Annahmen

Für 2020 wird ein drastischer und abrupter Rückgang der Wohnungsbauinvestitionen erwartet. Das Angebot an Wohnimmobilien dürfte 2020 durch den Covid-19-Schock stark beeinträchtigt werden. Die negativen Auswirkungen des niedrigeren verfügbaren Einkommens, des geringeren Verbrauchervertrauens und der höheren Arbeitslosigkeit auf die Nachfrage nach Wohnimmobilien dürften zu anhaltend gedämpften Wohnungsbauinvestitionen führen. Es wird erwartet, dass sie zum Ende des Projektionszeitraums deutlich unter ihrem Vorkrisenniveau liegen werden.

Die Unternehmensinvestitionen dürften im Jahr 2020 einbrechen und erheblich stärker zurückgehen als das BIP. Sie werden sich wohl nur allmählich erholen und bis 2022 deutlich unter dem Vorkrisenniveau bleiben. Schätzungen zufolge sind die Unternehmensinvestitionen in der ersten Jahreshälfte 2020 aufgrund der Lockdowns, der schwindenden globalen und inländischen Nachfrage und der sprunghaft steigenden Unsicherheit eingebrochen. In der zweiten Jahreshälfte 2020 wird voraussichtlich eine Erholung einsetzen, deren Geschwindigkeit in den einzelnen Ländern je nach Umfang des ursprünglichen Einbruchs sehr unterschiedlich sein dürfte. Angesichts der erhöhten Unsicherheit wird erwartet, dass Unternehmensinvestitionen verschoben werden. Im Euroraum dürften sie zum Ende des Projektionszeitraums deutlich unter dem Vorkrisenniveau liegen. Aufgrund erhöhter Kapazitätsreserven und der Besorgnis über längerfristige Nachfragetrends angesichts einer alternden und schrumpfenden Bevölkerung wird erwartet, dass die Unternehmensinvestitionen gedämpft bleiben. Gleichzeitig dürfte die Bruttoverschuldung von nichtfinanziellen Kapitalgesellschaften im Jahr 2020 von einem bereits erhöhten Niveau deutlich ansteigen, bevor sie leicht zurückgeht. Der anfängliche Anstieg der Bruttoverschuldung von nichtfinanziellen Kapitalgesellschaften ist auf den deutlichen Rückgang der Unternehmensgewinne im ersten Halbjahr 2020 und dem daraus resultierenden erhöhten Rückgriff auf Fremdfinanzierungsmittel zur Behebung von Liquiditätsengpässen zurückzuführen. Der beobachtete Anstieg der Schuldenquote von Unternehmen dürfte das Wachstum der Unternehmensinvestitionen im Projektionszeitraum begrenzen, da die Unternehmen die Solidität ihrer Bilanzen wiederherstellen müssen. Nichtsdestotrotz sind die Bruttozinszahlungen von nichtfinanziellen Kapitalgesellschaften in den vergangenen Jahren auf ein Rekordtief gesunken und dürften in den nächsten Jahren nur allmählich ansteigen, was mögliche Bedenken hinsichtlich der Schuldentragfähigkeit mindert.

Kasten 2

Das außenwirtschaftliche Umfeld

Die Covid-19-Pandemie hat die Weltwirtschaft zum Erliegen gebracht. Die Maßnahmen, die Staaten weltweit ergriffen haben, um die Ausbreitung des Virus einzudämmen, führen auf kurze Sicht zu einem drastischen Konjunkturrückgang. In China wurden solche Maßnahmen bereits Ende Januar eingeführt, während sie in anderen Ländern im Zuge der weltweiten Ausbreitung des Virus zu einem späteren Zeitpunkt ergriffen wurden. Mehrere Länder haben vor Kurzem mit der Lockerung von strengen Eindämmungsmaßnahmen begonnen, dieser Prozess dürfte allerdings sehr langsam vonstattengehen. Die Wirtschaftstätigkeit, vor allem in den Schwellenländern, wird zudem durch deutlich niedrigere Rohstoffpreise, restriktivere Finanzierungsbedingungen und beträchtliche Kapitalabflüsse beeinträchtigt. Diese schweren globalen Schocks trafen die Weltwirtschaft zu einer Zeit, als nach einer Schwächephase im vergangenen Jahr die Anzeichen für eine Stabilisierung immer deutlicher wurden. Insbesondere war zum Jahreswechsel vor allem in den großen Schwellenländern eine Erholung im verarbeitenden Gewerbe und im Handel im Gange gewesen. Darüber hinaus hätte sich diese Konjunkturerholung angesichts der damals günstigen globalen Finanzierungsbedingungen sowie der teilweisen Deeskalation des Handelskonflikts zwischen den Vereinigten Staaten und China nach der Unterzeichnung des Phase-Eins-Handelsabkommens verfestigen können. Dann jedoch brach die Pandemie aus.

Die Umfragedaten bestätigen, dass die wirtschaftlichen Folgen der Pandemie und der Eindämmungsmaßnahmen schwerwiegend und weitreichend sein werden. Betrachtet man die sektorspezifischen EMI-Daten, so kommen drei Muster zum Vorschein. Erstens brach die Wirtschaftsleistung mit der Einführung strenger Eindämmungsmaßnahmen sektorübergreifend ein. Zweitens waren die Auswirkungen auf den Dienstleistungssektor größer als die auf das verarbeitende Gewerbe. Da die Maßnahmen zur Eindämmung des Virus die Nachfrage und das Angebot weltweit unterdrücken, ist die sektorale Wirtschaftsleistung sowohl im verarbeitenden Gewerbe als auch im Dienstleistungssektor deutlich stärker eingebrochen als während der globalen Finanzkrise. Drittens erholt sich die Wirtschaftsleistung mit der Wiederaufnahme der Produktion von ihrem sehr niedrigen Niveau. Aus mehreren Gründen handelt es sich jedoch lediglich um eine partielle Erholung. Unternehmen, deren Geschäftsbetrieb eine enge soziale Interaktion erfordert, unterliegen immer noch Beschränkungen, das Verbraucherverhalten hat sich angesichts der Befürchtungen hinsichtlich einer zweiten Infektionswelle verändert, und die hohe Unsicherheit behindert Investitionsentscheidungen, was wiederum die Nachfrage auf kurze Sicht drückt und in der Folge die Produktionskapazität belastet.

Die Pandemie und die damit verbundenen strengen Eindämmungsmaßnahmen haben eine synchronisierte und tiefe globale Rezession ausgelöst. Um die potenziellen wirtschaftlichen Verluste zu quantifizieren, die sich aus diesen Maßnahmen für die wichtigsten Industrie- und Schwellenländer ergeben, wurden sektorspezifische Wertschöpfungsdaten herangezogen. Die strikten Eindämmungsmaßnahmen wurden in den Ländern jeweils im Einklang mit den Ankündigungen der Regierungen in Bezug auf die Modalitäten, darunter Zeitpunkt, Dauer und Strenge, umgesetzt.

Für das weltweite reale BIP (ohne Euroraum) wird für 2020 insgesamt ein Rückgang um 4,0 % projiziert. Dieser Rückgang verläuft rascher und ist deutlich stärker, als dies während der globalen Finanzkrise 2008-2009 der Fall war. Infolgedessen wird die Aktivität in den ersten beiden Quartalen dieses Jahres stark zurückgehen und voraussichtlich ab dem dritten Quartal wieder an Fahrt aufnehmen. Mit der Aufhebung der strengen Eindämmungsmaßnahmen wird das BIP zunächst eine Erholung verzeichnen, deren Tempo wird jedoch in den darauffolgenden Quartalen verhaltener sein. Das weltweite reale BIP (ohne Euroraum) dürfte 2021 um 6,0 % und 2022 um 3,9 % wachsen. Gegenüber den Projektionen von EZB-Experten vom März 2020 wurde das globale Wachstum für das laufende Jahr deutlich nach unten korrigiert, während das Wachstum mittelfristig etwas kräftiger ausfallen dürfte. Diese Korrekturen deuten auch darauf hin, dass das Niveau der globalen Produktion hinter der in den Projektionen von EZB-Experten vom März 2020 vorhergesagten Entwicklung zurückbleibt. Für die Schwellenländer wird projiziert, dass die wirtschaftliche Erholung verhaltener ausfallen wird als in früheren Abschwungphasen. Grund hierfür ist eine Kombination negativer Schocks, von denen sie derzeit betroffen sind, darunter die Gesundheitskrise, angespannte Finanzierungsbedingungen, negative Terms-of-Trade-Schocks für Rohstoffexporteure und erhebliche Kapitalabflüsse.

Der Welthandel wird stärker betroffen sein, da logistische Störungen und geschlossene Grenzen die Auswirkungen des Rückgangs von Angebot und Nachfrage verstärken. Darüber hinaus reagieren Handelsentwicklungen tendenziell stärker auf die Wirtschaftstätigkeit, insbesondere in Abschwungphasen. Infolgedessen dürften die weltweiten realen Einfuhren (ohne Euro-Währungsgebiet) in diesem Jahr um 12,9 % zurückgehen, bevor sie 2021 und 2022 um 8,0 % bzw. 4,3 % anziehen. Die Auslandsnachfrage nach Produkten des Eurogebiets wird den Projektionen zufolge in diesem Jahr um 15,1 % sinken. 2021 und 2022 wird sie um 7,8 % bzw. 4,2 % wachsen. Die Auswirkungen der Pandemie auf den Handel sind beträchtlich. Die weltweiten Einfuhren (ohne Euro-Währungsgebiet) werden voraussichtlich erst gegen Ende des Projektionszeitraums wieder das Niveau des vierten Quartals 2019 erreichen. Die Auslandsnachfrage nach Produkten des Eurogebiets bleibt während des gesamten Projektionszeitraums unter diesem Niveau.

Das außenwirtschaftliche Umfeld

(Veränderung gegen Vorjahr in %)

1) Berechnet als gewichteter Durchschnitt der Importe.

2) Berechnet als gewichteter Durchschnitt der Importe von Handelspartnern des Eurogebiets.

Die Covid-19-Pandemie dürfte die Exporte des Euroraums im Jahr 2020 stark belasten. Es wird erwartet, dass die meisten Verluste bis zum Ende des Projektionszeitraums wieder ausgeglichen werden, ausgehend von einem niedrigen Niveau, in dem Handelsspannungen und eine schwache Auslandsnachfrage zum Ausdruck kommen. Die Ausfuhren dürften im ersten Halbjahr 2020 stark beeinträchtigt sein. Die zur Eindämmung der Pandemie ergriffenen Lockdown-Maßnahmen haben sich deutlich auf den Exportsektor des Euroraums und auch auf die Importe ausgewirkt. In den meisten Sektoren gingen die Ausfuhren am Ende des ersten Quartals 2020 rasch zurück; diese Entwicklung wird sich voraussichtlich auch im zweiten Quartal fortsetzen. Zu den am stärksten von der Pandemie betroffenen Sektoren zählen u. a. die Exporte von Reise- und Verkehrsdienstleistungen. Störungen von Lieferketten in Verbindung mit dem Ausbruch von Covid-19 haben insbesondere den exportorientierten Sektoren Automobil, Maschinenbau sowie Chemie zugesetzt. Die Einfuhren dürften im zweiten Quartal 2020 weniger stark zurückgehen als die Ausfuhren, da die großen Exporteure besonders unter dem weltweiten Nachfrageeinbruch bei Kraftfahrzeugen und Investitionsgütern leiden. Die Nettoexporte dürften daher negativ sein. Ab dem dritten Quartal fällt die Erholung bei den Exporten etwas kräftiger aus als bei den Importen, was auf einen positiven Beitrag der Nettoexporte bis Ende 2021 hindeutet, wenn bei den globalen konjunkturabhängigen Sektoren, auf die sich der Euroraum wirtschaftlich in hohem Maße stützt, eine Erholung eintritt. Insgesamt wird erwartet, dass sich die Ausfuhren des Euroraums weitgehend im Einklang mit seiner Auslandsnachfrage entwickeln werden.

Die Lage am Arbeitsmarkt dürfte sich deutlich eintrüben. Während sich die Arbeitsmarktbedingungen während der jüngsten Expansion spürbar verbessert haben, wird für den weiteren Verlauf des Jahres 2020 mit einer deutlichen Verschlechterung gerechnet. Der in der Vorausschätzung von Eurostat erwartete Rückgang der Beschäftigtenzahl um 0,2 % im ersten Quartal 2020 ist nur ein Vorbote der für die kommenden Quartale erwarteten deutlich schlechteren Entwicklung. Der Rückgang der Beschäftigtenzahl dürfte in einigen Ländern durch die ausgiebige Inanspruchnahme von Kurzarbeitsregelungen abgefedert werden, doch die Gesamtbeschäftigung wird im Jahr 2020 den Erwartungen zufolge um 2,8 % sinken und sich dann dank einer Wiederbelebung der Konjunktur über den verbleibenden Projektionszeitraum hinweg allmählich erholen.

Die geleisteten Gesamtarbeitsstunden bilden laut den Projektionen die Entwicklung auf dem Arbeitsmarkt während der Covid-19-Pandemie besser ab als die Beschäftigtenzahl. Die geleisteten Gesamtarbeitsstunden je Beschäftigten dürften im zweiten Quartal 2020 einen ausgeprägten Tiefpunkt erreichen, während bei der Zahl der Beschäftigten im dritten Quartal 2020 voraussichtlich ein weniger tiefes Niveau erreicht wird. Dass die Auswirkungen der Krise auf die Entwicklung der Beschäftigtenzahl geringer sind, ist zum Teil den kompensierenden arbeitsmarktpolitischen Maßnahmen zuzuschreiben. Sowohl die geleisteten Gesamtarbeitsstunden als auch die Zahl der Beschäftigten dürften am Ende des Projektionszeitraums geringfügig unter dem im Schlussquartal 2019 verzeichneten Niveau liegen. Dies ist Hysterese-Effekten (z. B. aufgrund von Firmenpleiten und dauerhaften Arbeitsplatzverlusten) auf dem Arbeitsmarkt des Eurogebiets geschuldet.

Die Auswirkungen der Covid-19-Pandemie auf das Wachstum der Erwerbsbevölkerung dürften über den Projektionszeitraum hinweg moderat ausfallen. Es wird erwartet, dass die Zahl der Erwerbspersonen bis zum dritten Quartal 2020 sinkt. Auf sehr kurze Sicht kommt in dieser Entwicklung zum Ausdruck, dass ein Teil der Beschäftigten aufgrund der Lockdowns aus der Erwerbsbevölkerung ausscheiden wird – u. a., dass manche Arbeitnehmer aufgrund der mit den Lockdowns verbundenen Maßnahmen als für den Arbeitsmarkt verfügbar aber nicht Arbeit suchend eingestuft sind. Außerdem kann eine Verringerung der Beschäftigungsmöglichkeiten während der Pandemie entmutigend wirken und dazu führen, dass sich Menschen aus dem Erwerbsleben zurückziehen. Weitere Faktoren wie eine Verringerung der projizierten Nettozuwanderung von Arbeitnehmern aufgrund der Covid-19-Pandemie und Beschränkungen des internationalen Flugverkehrs können sich ebenfalls negativ auf die Erwerbsbevölkerung auswirken, insbesondere auf kurze Sicht.

Die Arbeitslosenquote dürfte auf die Pandemie reagieren und im dritten Quartal 2020 mit 10,8 % ihren Höchststand erreichen. Ähnlich wie die Beschäftigtenzahl wird auch die Arbeitslosenquote über den Projektionszeitraum hinweg den Erwartungen zufolge nicht wieder ihr Vorkrisenniveau erreichen. Für das Schlussquartal 2022 wird eine Arbeitslosenquote von 8,8 % erwartet (gegenüber 7,3 % im vierten Quartal 2019). Die Projektion für die Arbeitslosenquote liegt weiterhin unter der Entwicklung, die während der globalen Finanzkrise der Jahre 2008 und 2009 beobachtet wurde. Dies ist auf die Wirkung der verabschiedeten arbeitsmarktpolitischen Maßnahmen zurückzuführen, die auf den Erhalt von Arbeitsplätzen zur Ermöglichung einer schnellen Wiederaufnahme des Betriebs nach Ende der strengen Lockdown-Maßnahmen abzielen. Insbesondere haben die Kurzarbeitsregelungen die Arbeitslosigkeit eingedämmt, da die Beschäftigten auf der Lohn- und Gehaltsliste verbleiben und Mittel erhalten, die mit Arbeitslosenunterstützung vergleichbar sind (wobei die Höhe der Ersatzzahlungen für entgangene Löhne und Gehälter von Land zu Land variiert). Bei den Arbeitslosenquoten ist nach wie vor mit erheblichen Unterschieden zwischen den Euro-Ländern zu rechnen. Insgesamt wird davon ausgegangen, dass die Arbeitslosenquoten und Einkommensverluste in Ländern mit einem hohen Anteil befristet Beschäftigter oder Selbständiger höher ausfallen werden.

Das Wachstum der Arbeitsproduktivität dürfte 2020 zurückgehen und sich dann über den Projektionszeitraum hinweg erholen. Angesichts der fiskalpolitischen Maßnahmen, die die Auswirkungen auf die Gesamtbeschäftigung abfedern, dürfte die Arbeitsproduktivität je Beschäftigten im Jahr 2020 drastisch sinken. Der Einfluss auf die Arbeitsproduktivität je Beschäftigten und die Arbeitsproduktivität je geleisteter Arbeitsstunde gestaltet sich unterschiedlich. Die Produktivität je Beschäftigten wird 2020 aufgrund der ausgiebigen Inanspruchnahme von Kurzarbeitsregelungen in den Euro-Ländern stärker beeinträchtigt. Die Produktivität je geleisteter Arbeitsstunde reagiert hingegen deutlich verhaltener auf die Pandemie, da sich die geleisteten Gesamtarbeitsstunden den Erwartungen zufolge weitgehend parallel zum BIP entwickeln werden.

Im Vergleich zu den von Mitarbeitern der EZB erstellten Projektionen vom März 2020 wurde die Projektion hinsichtlich des Wachstums des realen BIP im Jahr 2020 drastisch nach unten und für den verbleibenden Projektionshorizont, insbesondere für 2021, nach oben korrigiert. Hinter der Abwärtskorrektur des Wachstums des realen BIP im Jahr 2020 verbergen sich eine stärkere Abwärtskorrektur in der ersten und gewisse Aufwärtskorrekturen in der zweiten Jahreshälfte. Der daraus resultierende statistische Überhang sowie ein gewisser weiterer Aufholprozess implizieren eine Aufwärtskorrektur des Wachstums des realen BIP in den Jahren 2021 und 2022. Am Ende des Projektionszeitraums würde das reale BIP etwa 4 % niedriger ausfallen als von EZB-Experten im März 2020 projiziert.

Kasten 3

Alternative Szenarien für die wirtschaftlichen Aussichten des Eurogebiets

In Anbetracht der hohen Unsicherheit im Hinblick auf die Folgen der Covid-19-Pandemie für die wirtschaftlichen Aussichten des Euroraums erscheint eine Analyse auf Grundlage alternativer Szenarien geboten. In diesem Kasten werden zwei alternative Szenarien zum Basisszenario der vorliegenden Projektionen der Mitarbeiter des Eurosystems vom Juni 2020 entworfen. Ziel ist es, das Spektrum möglicher Auswirkungen der Covid-19-Pandemie auf die Wirtschaft im Euroraum zu veranschaulichen. Die beiden Szenarien können als der Veranschaulichung dienende Bandbreite rund um das Basisszenario verstanden werden.

Die Szenarien unterscheiden sich in Bezug auf mehrere Faktoren. Zu diesen gehören u. a. die Auswirkungen der strengen Lockdown-Maßnahmen auf die Konjunktur, die Reaktionen von Wirtschaftsakteuren zur Minimierung der anfänglich starken wirtschaftlichen Verwerfungen, die wirtschaftlichen Folgen langwährender Eindämmungsmaßnahmen während der Übergangszeit nach dem Lockdown sowie die länger anhaltenden Auswirkungen auf die Wirtschaftstätigkeit nach Aufhebung sämtlicher Eindämmungsmaßnahmen. Die allgemeinen Aussagen hinsichtlich der Entwicklung der eben genannten Faktoren bestimmen auch die szenariospezifischen Projektionen für die Auslandsnachfrage des Euroraums, die Kreditzinsen und die fiskalpolitischen Antworten.

Das milde Szenario geht von einer erfolgreichen Eindämmung des Virus aus, im schweren Szenario wird hingegen ein heftiges Wiederaufflammen der Infektionen und eine Verlängerung der strengen Eindämmungsmaßnahmen bis Mitte 2021 angenommen. Im milden Szenario folgt auf die strikte Lockdown-Phase ein allmählicher Neustart der Volkswirtschaften. Die erfolgreiche Eindämmung der Ausbreitung des Virus während der sich an den Lockdown anschließenden Übergangszeit ist etwaigen raschen Fortschritten bei medizinischen Behandlungen und Lösungen zu verdanken und ebnet somit den Weg für eine allmähliche Rückkehr zur regulären Wirtschaftstätigkeit. Das milde Szenario geht davon aus, dass es nicht zum Wiederaufflammen des Virus kommt und dass die wirtschaftlichen Reaktionen von Behörden und Wirtschaftsakteuren von großem Erfolg gekrönt sind. Im schweren Szenario schadet die strenge Lockdown-Phase der Wirtschaftstätigkeit massiver und führt nicht zur wirksamen Eindämmung von Covid-19. Strikte Eindämmungsmaßnahmen würden während des an den Lockdown anschließenden Übergangszeitraums beibehalten und dann allmählich gelockert. Das schwere Szenario sieht ein heftiges Wiederaufleben des Virus voraus, stellt aber keine Mutmaßungen dazu an, wann genau dieses stattfindet. Eine heftige zweite Infektionswelle würde die Beibehaltung strenger Eindämmungsmaßnahmen erfordern. Allerdings würden deren wirtschaftliche Kosten aufgrund von Lerneffekten und dem veränderten Verhalten von Behörden und Wirtschaftsakteuren geringer ausfallen als jene der ersten strikten Lockdowns. Bis es eine medizinische Lösung gibt (Annahmen zufolge gegen Mitte 2021), würden die anhaltenden Anstrengungen zur Verhinderung der Ausbreitung des Virus die Aktivität in den Wirtschaftssektoren weiterhin stärker dämpfen als im Basisszenario angenommen. Die sektorübergreifende wirtschaftliche Schwäche wird in gewissem Maße durch vermehrte Insolvenzen verstärkt, was zu Friktionen im Kreditgeschäft führt, die sich nachteilig auf die Kreditkosten von privaten Haushalten und Unternehmen auswirken.

Diese Szenarien für den Euroraum basieren auf den gleichen allgemeinen Aussagen zur Weltwirtschaft und damit zur Auslandsnachfrage des Euroraums. Die rund um den Globus zur Eindämmung des Virus ergriffenen Maßnahmen beeinträchtigen die Weltwirtschaft massiv und schränken den internationalen Handel stark ein. Die Covid-19-Pandemie und ihre Nachwehen führen zu hohen Verlusten beim globalen realen BIP. Aufgrund der hohen Prozyklizität des Welthandels gegenüber der weltwirtschaftlichen Aktivität sinkt die Auslandsnachfrage des Euroraums im Jahr 2020 gemäß dem milden Szenario um etwa 8 % und gemäß dem schweren Szenario um rund 22 %. Mit Blick auf die Zukunft dauern im schweren Szenario die Einbußen bei der Auslandsnachfrage im Eurogebiet verglichen mit ihrem Stand Ende 2019 bis Ende 2022 an.

Im Vergleich zum schweren Szenario geht das milde Szenario von einer weniger deutlichen Abnahme der Wirtschaftstätigkeit im zweiten Quartal und einer kräftigeren Erholung im dritten Quartal aus (siehe Abbildung A). Das reale BIP würde im zweiten Vierteljahr im milden bzw. schweren Szenario um rund 10 % bzw. 16 % nachgeben. In beiden Szenarien würde sich eine Erholung mit vierteljährlichen Wachstumsraten von etwa 10 % bzw. 5 % im dritten Quartal und etwa 3 % im vierten Quartal anschließen. Die schwächere Erholung im schweren Szenario ist der Tatsache zuzuschreiben, dass es von strikteren Eindämmungsmaßnahmen ausgeht als das milde Szenario und das Basisszenario, die angesichts des sehr begrenzten Erfolgs bei der Eindämmung der Infektionen und des heftigen Wiederauflebens des Virus notwendig wären.

Abbildung A

Alternative Szenarien für das reale BIP und die HVPI-Inflation im Euroraum

(Index: Q4 2019 = 100 (linke Abbildung); Rate gegenüber Vorjahr (rechte Abbildung)

Es wird davon ausgegangen, dass sich das reale BIP im milden Szenario in den Jahren 2021 und 2022 im Schnitt stärker erholt als im schweren Szenario (siehe Tabelle A). Dies spiegelt die Normalisierung der Wirtschaftstätigkeit nach der erfolgreichen Eindämmung des Virus im milden Szenario wider. Im schweren Szenario hingegen würden die unsichere Epidemiologie des Virus, die begrenzte Wirksamkeit von Eindämmungsmaßnahmen und die unterstellten anhaltenden ökonomischen Schäden die Konjunktur über den gesamten Betrachtungszeitraum hinweg weiter belasten. Im milden Szenario wird davon ausgegangen, dass sich das reale BIP erholt und 2022 wieder fast das von EZB-Experten im März 2020 projizierte Niveau erreicht, während es im schweren Szenario deutlich (etwa 9½ %) hinter diesem Niveau zurückbleibt.

Tabelle A

Alternative gesamtwirtschaftliche Szenarien für das Eurogebiet

Die Arbeitsmärkte des Euroraums würden sich im milden Szenario erholen, da es dort dank der Maßnahmen weitgehend gelingt, Hysterese-Effekten vorzubeugen, die im schweren Szenario nur teilweise unter Kontrolle gehalten werden. In beiden Szenarien wird die Beschäftigung das von EZB-Experten im März 2020 in ihren Projektionen erwartete Niveau über den Projektionszeitraum hinweg nicht wieder vollständig erreichen. Im milden Szenario wird davon ausgegangen, dass die Beschäftigungsverluste im Vergleich zum Vorkrisenniveau wieder ausgeglichen werden. Im schweren Szenario wird hingegen erwartet, dass sich bis zum Ende des Projektionshorizonts keine Erholung einstellt. Ähnlich wie bei der Beschäftigtenzahl wird im schweren Szenario nicht damit gerechnet, dass die Arbeitslosenquote wieder auf das vor der Krise verzeichnete Niveau zurückkehrt. Im milden Szenario würde sie sich allerdings bis Ende 2022 diesem Niveau annähern.

In Bezug auf die HVPI-Inflation sind auf kurze Sicht kaum Unterschiede zwischen den beiden Szenarien festzustellen. Dies ist vor allem auf die beiden folgenden Gründe zurückzuführen: Erstens wird davon ausgegangen, dass sich die Ölpreise in beiden Szenarien wie im Basisszenario entwickeln, sodass sie durch die Energiepreisinflation einen ähnlich starken abwärtsgerichteten Einfluss haben. Zweitens weist die zugrunde liegende Inflation eine ausgeprägte Persistenz auf, wie sie typischerweise in den frühen Stadien eines Konjunkturabschwungs zu beobachten ist. Solange dieser den Erwartungen zufolge von relativ kurzer Dauer ist, besteht – unabhängig von der Ausgeprägtheit des Abschwungs – womöglich wenig Neigung, die Preissetzung sofort zu ändern. Im Jahr 2020 sinkt die Gesamtinflation im milden Szenario auf 0,4 % und im schweren Szenario auf 0,2 %.

Über die kurze Sicht hinaus sind die Unterschiede bei der Teuerungsrate zwischen den beiden Szenarien aufgrund ungleicher realwirtschaftlicher Bedingungen größer. Der Entwicklungsverlauf des realen BIP impliziert, dass im milden Szenario die mit dem Abschwung verbundene wirtschaftliche Unterauslastung über den Projektionszeitraum hinweg weitgehend verschwinden wird, während dies im schweren Szenario nur teilweise der Fall sein wird. Sowohl der abwärtsgerichtete Nachfrageeffekt als auch der aufwärtsgerichtete Angebotseffekt auf die Inflation dürften im schweren Szenario deutlicher ausfallen als im milden Szenario. Es wird allerdings davon ausgegangen, dass das Überangebot im schweren Szenario deutlich stärker zunimmt als im milden. Im milden Szenario dürfte die HVPI-Inflation ohne Energie und Nahrungsmittel relativ schnell wieder zu einem Mittelwert zurückkehren, während im schweren Szenario eine länger andauernde diesbezügliche Schwäche erwartet wird. Die auf Annahmen beruhende Erholung der Energieinflation ist hingegen in beiden Szenarien ähnlich gelagert. Insgesamt wird die HVPI-Inflation in den Jahren 2021 und 2022 im milden Szenario auf durchschnittlich 1,1 % bzw. 1,7 % und im schweren Szenario auf 0,4 % bzw. 0,9 % geschätzt.

Diese Beispielszenarien abstrahieren von einer Reihe Faktoren, die das Ausmaß der Rezession und die anschließende Erholung im Euroraum ebenfalls beeinflussen könnten. Sie wurden unter den gleichen marktbasierten Annahmen erstellt, die in den gesamtwirtschaftlichen Projektionen der EZB/Eurosystem-Mitarbeiter in Bezug auf die Geldpolitik, die Aktienkurse, die Rohstoffpreise und die Wechselkurse angewandt werden. Darüber hinaus werden negative Rückkopplungsspiralen zwischen Realwirtschaft und Finanzsektor – in unterschiedlichem Maße – so behandelt, als würden sie weitgehend durch wirtschaftspolitische Maßnahmen in Schach gehalten. Obwohl die im Basisszenario enthaltenen angekündigten fiskalpolitischen Maßnahmen in den Szenarien neu skaliert werden, um der erwarteten fiskalpolitischen Unterstützung im Jahr 2020 besser Rechnung zu tragen, werden in allen Szenarien für die späteren Jahre im Großen und Ganzen dieselben fiskalpolitischen Maßnahmen zugrunde gelegt.

3 Preise und Kosten

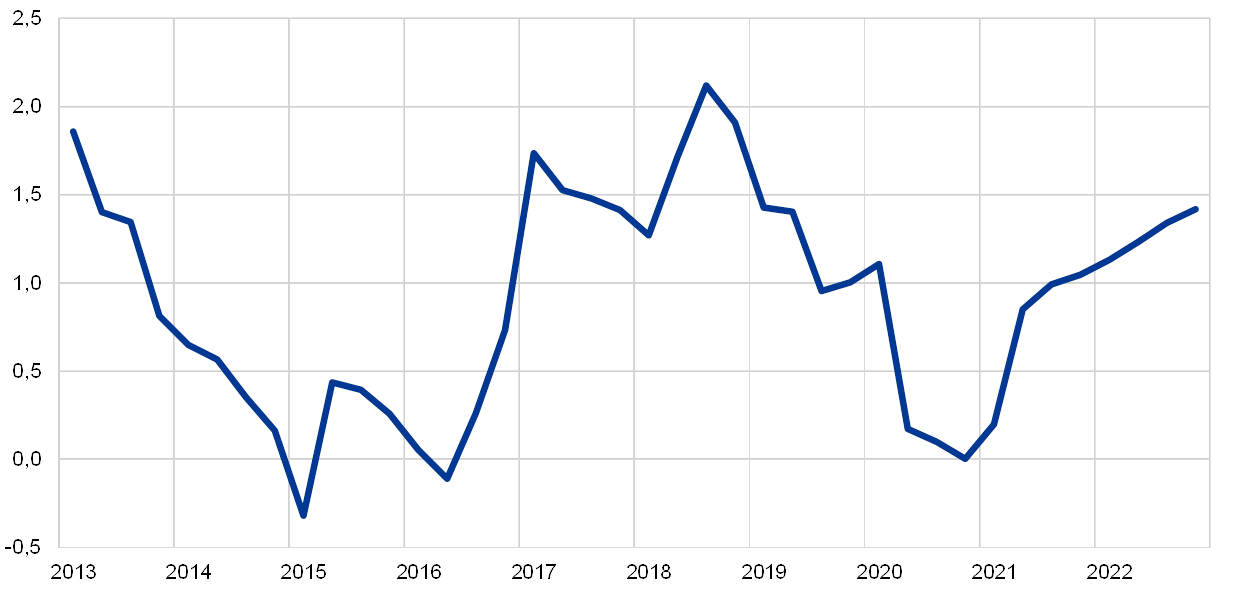

Die HVPI-Inflation dürfte von 1,2 % im Jahr 2019 auf 0,3 % im Folgejahr zurückgehen und dann 2021 auf 0,8 % und 2022 auf 1,3 % steigen (siehe Abbildung 2). Die schwächere Gesamtinflationsrate im Jahr 2020 spiegelt insbesondere einen Einbruch der im HVPI erfassten Energiepreise wider, da die Ölpreise nach dem weltweiten Ausbruch von Covid-19 gesunken sind. Die HVPI-Teuerungsrate für Energie dürfte 2020 einen beträchtlichen negativen Beitrag von 0,8 Prozentpunkten zur Gesamtinflation leisten. Der positive Verlauf der Terminkurve für Ölpreise und einige Aufwärtseffekte aus der Anhebung energiebezogener indirekter Steuern deuten auf steigende Ölpreise hin, die einen Anstieg der HVPI-Inflationsrate für Energie über den verbleibenden Projektionszeitraum implizieren. Die am HVPI gemessene Teuerung bei Nahrungsmitteln hat zuletzt deutlich zugelegt, da die Nachfrage privater Haushalte nach verarbeiteten und unverarbeiteten Nahrungsmitteln vor dem Hintergrund der mit Covid-19 verbundenen Eindämmungsmaßnahmen zugenommen hat und es in einigen Fällen zu Störungen der Lieferketten für frische Nahrungsmittel kam. Der stärkere Preisauftrieb bei Nahrungsmitteln dürfte kurzfristig anhalten, aber im Jahresverlauf sinken und in den beiden kommenden Jahren niedrigere Raten verzeichnen als im Jahr 2020.

Angesichts der deutlich höheren Unterauslastung der Wirtschaft und der indirekten Auswirkungen des Ölpreisverfalls dürfte die HVPI-Inflation ohne Energie und Nahrungsmittel sich im Jahr 2020 auf durchschnittlich 0,8 % abschwächen und erst gegen Ende des Projektionszeitraums wieder ansteigen. Die rückläufige, aber weiterhin beträchtliche Unterauslastung der Wirtschaft dürfte die HVPI-Inflation ohne Energie und Nahrungsmittel im Jahr 2021 und in geringerem Maß auch im folgenden Jahr belasten, weshalb mit durchschnittlichen jährlichen Inflationsraten von 0,7 % bzw. 0,9 % gerechnet wird. Disinflationäre Effekte bei den Preisen für Waren und Dienstleistungen dürften breit angelegt sein, da die Verbrauchernachfrage aufgrund von Einkommensverlusten weiterhin schwach bleibt oder durch staatliche Maßnahmen zur Eindämmung des Virus beeinträchtigt wird. Der von der schwachen Nachfrage ausgehende Abwärtsdruck dürfte in den nächsten Quartalen zum Teil durch Preis- und Kostendruck im Zusammenhang mit angebotsseitigen Störungen und Engpässen ausgeglichen werden. Diese entstehen beispielsweise durch Störungen globaler Wertschöpfungsketten oder geltende Abstandsregeln (wie die Verringerung von Kapazitäten in Friseursalons und Restaurants). Mittelfristig dürfte sich die HVPI-Inflation ohne Energie und Nahrungsmittel erhöhen, da sich der von der steigenden Nachfrage ausgehende Aufwärtsdruck auf die Preise mit fortschreitender Konjunkturerholung verstärken dürfte. Während der von den nachteiligen angebotsseitigen Effekten der Pandemie ausgehende Aufwärtsdruck nachlassen sollte, könnten die aufgestaute Nachfrage und der infolge des Marktaustritts von Unternehmen geringere Wettbewerb die Margen in einigen Märkten über die konjunkturelle Belebung hinaus nach oben treiben. Darüber hinaus werden indirekte Effekte der angenommenen Ölpreiserhöhung zum Anstieg der zugrunde liegenden Inflation beitragen.

Abbildung 2

HVPI des Euro-Währungsgebiets

(Veränderung gegenüber dem Vorjahr in %)

Anmerkung: Diese Abbildung gibt keine Bandbreiten für die projizierten Werte an. Grund dafür ist, dass die Standardberechnung der Bandbreiten (auf Basis historischer Projektionsfehler) unter den gegebenen Umständen keine verlässlichen Hinweise auf die beispiellose Unsicherheit geben würde, mit der die aktuellen Projektionen behaftet sind. Um die derzeitige Unsicherheit besser zu veranschaulichen, werden stattdessen in Kasten 3 alternative Szenarien auf der Grundlage unterschiedlicher Annahmen zur künftigen Entwicklung der Covid-19-Pandemie und der damit verbundenen Eindämmungsmaßnahmen dargelegt.

Die Steigerungsrate beim Arbeitnehmerentgelt je Arbeitnehmer wird sich den Projektionen zufolge auf kurze Sicht ins Negative kehren, sich 2021 aber im Einklang mit der Wirtschaftstätigkeit erholen und 2022 moderate Wachstumsraten aufweisen. Im zweiten Quartal 2020 dürfte das Arbeitnehmerentgelt je Arbeitnehmer deutlich sinken. Dies spiegelt den drastischen und abrupten Rückgang der geleisteten Arbeitsstunden je Arbeitnehmer während der Lockdowns wider, wobei die Einbußen beim Entgelt nur teilweise durch Kurzarbeitsregelungen ausgeglichen wurden. Allerdings überzeichnet die Entwicklung des Arbeitsentgelts je Arbeitnehmer den Verlust an Arbeitseinkommen, da eine Reihe von Ländern die staatlichen Stützungsmaßnahmen statistisch nicht unter Arbeitnehmerentgelt, sondern unter Transfers erfasst. Folglich dürfte das Arbeitnehmerentgelt je Arbeitnehmer angesichts der Konjunkturbelebung und der Zunahme der geleisteten Arbeitsstunden je Arbeitnehmer wieder anziehen und über den Projektionszeitraum hinweg allmählich weiter ansteigen. Was die jährlichen Zuwachsraten betrifft, so deutet diese Entwicklung auf einen starken Rückgang des Wachstums des Arbeitnehmerentgelts je Arbeitnehmer auf −1,9 % im Jahr 2020 hin. Im Jahr darauf dürfte die Rate wieder auf 3,2 % steigen und 2022 mit 1,9 % moderater ausfallen.

Das Wachstum der Lohnstückkosten dürfte über den Projektionszeitraum hinweg starken Schwankungen unterliegen. Darin kommen die ausgeprägten Bewegungen beim Arbeitsproduktivitätswachstum zum Ausdruck. Die im zweiten Quartal 2020 gesunkene Arbeitsproduktivität infolge des starken Rückgangs des realen BIP im Vergleich zum geringeren Beschäftigungsrückgang treibt die Lohnstückkosten deutlich in die Höhe. Der anschließende Wiederanstieg der Arbeitsproduktivität deutet auf eine erhebliche Abnahme der Lohnstückkosten hin. Sieht man von der krisenbedingten Volatilität ab, dürften die Lohnstückkosten nur sehr geringfügig anziehen.

Die Gewinnspannen dürften die starken Schwankungen der Lohnstückkosten über den Projektionszeitraum hinweg weitgehend abfedern. Infolgedessen werden sie im zweiten Quartal 2020 voraussichtlich deutlich sinken und danach wieder spürbar zulegen. Es wird erwartet, dass gegen Ende des Projektionszeitraums wieder das Vorkrisenniveau erreicht wird.

Die Einfuhrpreise dürften 2020 spürbar sinken, in den beiden Folgejahren jedoch wieder leicht ansteigen. Dieses Verlaufsprofil wird in hohem Maße von der Ölpreisentwicklung bestimmt. Der Verlauf der Terminkurve für Ölpreise impliziert eine stark negative Wachstumsrate im Jahr 2020, aber positive Jahreswachstumsraten ab dem zweiten Quartal 2021 und für das Jahr 2022. In den positiven Zuwachsraten der Einfuhrpreise ab 2021 kommt auch ein gewisser Aufwärtsdruck zum Ausdruck, der von den Preisen für Rohstoffe ohne Öl wie auch ganz allgemein von dem zugrunde liegenden globalen Preisauftrieb ausgeht.

Gegenüber den von EZB-Experten erstellten Projektionen vom März 2020 wird der Ausblick für die HVPI-Inflation über den Projektionszeitraum hinweg deutlich nach unten korrigiert. Die von niedrigeren Annahmen bezüglich des Ölpreises ausgehenden starken Abwärtseffekte auf die Gesamtinflation im Jahr 2020 werden nur teilweise durch die angesichts der Covid-19-Krise höher als zuvor erwartet ausfallende Entwicklung der am HVPI gemessenen Inflation bei Nahrungsmitteln ausgeglichen. Die HVPI-Inflation ohne Energie und Nahrungsmittel wird für den gesamten Projektionszeitraums deutlich nach unten korrigiert. Gedämpft wird sie durch die wirtschaftliche Unterauslastung, die erheblich größer ausgefallen ist als zuvor erwartet, und im ersten Abschnitt des Projektionszeitraums auch durch einige von niedrigeren Annahmen bezüglich des Ölpreises ausgehende indirekte Abwärtseffekte.

4 Haushaltsaussichten

Der finanzpolitische Kurs[5] dürfte im Jahr 2020 äußerst akkomodierend ausfallen. Der Kurs wird vor allem durch umfangreiche haushaltspolitische Maßnahmen getragen, die alle Euro-Länder angesichts der Pandemie ergriffen haben. Die Maßnahmen bestehen größtenteils aus zusätzlichen Ausgaben, insbesondere in Form von Kurzarbeitsregelungen, Maßnahmen zur Unterstützung von Unternehmen und privaten Haushalten sowie höheren Ausgaben für das Gesundheitswesen. Die meisten der in jüngster Zeit im Zusammenhang mit der Pandemie ergriffenen Maßnahmen sind zeitlich befristet und laufen Ende 2020 aus. Folglich lässt der finanzpolitische Kurs für 2021 eine deutliche Straffung erwarten. Für das Jahr 2022 wird davon ausgegangen, dass die Maßnahmen im Zusammenhang mit der Pandemie nur eine geringe Auswirkung auf den finanzpolitischen Kurs haben werden, der den Projektionen zufolge leicht expansiv sein wird. Im Vergleich zu den von EZB-Experten erstellten Projektionen vom März 2020 führt die Berücksichtigung der neuen Maßnahmen zu einem deutlich expansiveren finanzpolitischen Kurs im Jahr 2020 und zu einem strafferen Kurs im Jahr 2021, während die Korrekturen für das Jahr 2022 begrenzt sind.

Der Haushaltssaldo des Euroraums dürfte 2020 deutlich sinken und sich 2021 und 2022 leicht erholen. Der starke Rückgang des Haushaltssaldos im Jahr 2020 ist auf haushaltspolitische Notfallmaßnahmen und die negative Konjunkturkomponente zurückzuführen, die die Eintrübung der gesamtwirtschaftlichen Aussichten widerspiegelt. Die Verbesserung im Jahr 2021 resultiert in erster Linie aus dem Auslaufen der haushaltspolitischen Notfallmaßnahmen, während die weniger nachteilige Konjunkturkomponente ebenfalls einen leicht positiven Effekt hat. Der Anstieg der Schuldenquote im Jahr 2020 auf über 100 % des BIP ist vor allem auf ein den Schuldenstand erhöhendes Zins-Wachstums-Differenzial und das hohe Primärdefizit zurückzuführen. In den Jahren 2021-2022 wird der schuldensteigernde Beitrag aus anhaltenden Primärdefiziten durch einen günstigen Schneeballeffekt mehr als ausgeglichen.[6] Dies bewirkt eine leicht sinkende Schuldenquote für den Euroraum.

Die in den Projektionen vom Juni 2020 enthaltenen Haushaltsdefizite sind deutlich höher als die in den von EZB-Experten erstellten Projektionen vom März 2020. Aufgrund der makroökonomischen Auswirkungen der Pandemie und der getroffenen haushaltspolitischen Maßnahmen wurden die Projektionen zum Finanzierungssaldo für 2020 um mehr als 7 Prozentpunkte deutlich nach unten korrigiert. Für die zwei Folgejahre fällt die Abwärtskorrektur geringer aus, da erwartet wird, dass die haushaltspolitischen Sofortmaßnahmen auslaufen und die Konjunktur sich erholt. Das Defizit dürfte aber trotzdem noch um 2,3 Prozentpunkte höher liegen als in den von EZB-Experten erstellten Projektionen vom März 2020 angenommen. Die Schuldenquote dürfte weiterhin deutlich höher ausfallen, was vor allem auf die Aufwärtskorrektur für 2020 und ein höheres Primärdefizit für den gesamten Projektionszeitraum zurückzuführen ist.

Kasten 4

Sensitivitätsanalyse

Die Projektionen stützen sich maßgeblich auf technische Annahmen hinsichtlich der Entwicklung bestimmter Schlüsselgrößen. Da Letztere zum Teil einen großen Einfluss auf die Projektionen für das Eurogebiet haben können, lassen sich aus einer Untersuchung der Sensitivität der Projektionen in Bezug auf divergierende Entwicklungen der zugrunde liegenden Annahmen Aussagen zu den Risiken gewinnen, mit denen die Projektionen behaftet sind.

Mit der Sensitivitätsanalyse sollen die Implikationen divergierender Entwicklungen des Ölpreises beurteilt werden. Die dem Basisszenario zugrunde liegenden technischen Annahmen für die Entwicklung des Ölpreises basieren auf den Ölterminmärkten. Nach dem jüngsten steilen Einbruch wird auf Basis der Terminmärkte ein Anstieg der Ölpreise prognostiziert. Danach dürfte der Preis für Rohöl der Sorte Brent bis 2022 bei 40,7 USD pro Barrel liegen Es werden zwei divergierende Ölpreisentwicklungen analysiert. Die erste basiert auf dem 25. Perzentil der Verteilung der Dichten, die aus Optionen für den Ölpreis am 18. Mai 2020, dem Redaktionsschluss für die technischen Annahmen, gewonnen wurde. Diese Entwicklung impliziert einen allmählichen Rückgang des Ölpreises auf 25,8 USD pro Barrel im Jahr 2022, was 36,7 % unter der im Basisszenario für jenes Jahr geltenden Annahme liegt. Verwendet man den Durchschnitt der Ergebnisse einer Reihe von makroökonomischen Modellen, die von Experten entwickelt wurden, hätte diese Entwicklung geringfügige positive Auswirkungen auf das Wachstum des realen BIP (etwa 0,2 Prozentpunkte im Jahr 2021 und 0,1 Prozentpunkte im Jahr 2022), während die am HVPI gemessene Inflation um 0,2 Prozentpunkte (2020), 0,8 Prozentpunkte (2021) und 0,4 Prozentpunkte (2022) niedriger ausfiele. Die zweite Entwicklung basiert auf dem 75. Perzentil derselben Verteilung und impliziert einen Anstieg des Ölpreises auf 52,1 USD pro Barrel im Jahr 2022, was 28 % über der im Basisszenario für jenes Jahr geltenden Annahme liegt. Diese Entwicklung wäre mit einer um 0,4 Prozentpunkte (2020), 0,6 Prozentpunkte (2021) und 0,1 Prozentpunkte (2022) höheren HVPI-Inflation verbunden, während das Wachstum des realen BIP geringfügig (um 0,1 bis 0,2 Prozentpunkte in den Jahren 2020, 2021 und 2022) niedriger wäre.

Kasten 5

Prognosen anderer Institutionen

Sowohl von internationalen als auch von privatwirtschaftlichen Organisationen liegt eine Reihe von Prognosen für das Euro-Währungsgebiet vor. Diese Prognosen sind jedoch untereinander bzw. mit den von Experten des Eurosystems erstellten gesamtwirtschaftlichen Projektionen nicht vollständig vergleichbar, da sie zu verschiedenen Zeitpunkten fertiggestellt werden. Sie beruhen zudem auf unterschiedlichen Annahmen bezüglich der voraussichtlichen Ausbreitung von Covid-19. Darüber hinaus verwenden diese Projektionen unterschiedliche und teilweise nicht spezifizierte Methoden zur Ableitung von Annahmen über fiskalische, finanzielle und außenwirtschaftliche Variablen (einschließlich Öl- und sonstiger Rohstoffpreise). Schließlich werden bei den verschiedenen Prognosen auch unterschiedliche Methoden der Kalenderbereinigung angewandt (siehe nachfolgende Tabelle).

Die von Experten des Eurosystems erstellten Projektionen für das Wachstum des realen BIP und die HVPI-Inflation liegen in den meisten Jahren weitgehend innerhalb der oder relativ nahe bei der Bandbreite der jüngsten Prognosen anderer Institutionen und privatwirtschaftlicher Organisationen. Die in den aktuellen Projektionen enthaltenen Werte für das Wachstum des realen BIP sind für 2020 niedriger und für 2022 höher als jene anderer Prognosen. Die Projektion bezüglich der HVPI-Inflation in den Jahren 2021 und 2022 ist wiederum niedriger als die Prognosen anderer Institutionen und Organisationen.

Vergleich aktueller Prognosen zum Wachstum des realen BIP und zur HVPI-Inflation im Euro-Währungsgebiet

(Veränderung gegen Vorjahr in %)

Quellen: MJEconomics for the Euro Zone Barometer, 18. Mai 2020, die Daten für das Jahr 2022 stammen aus der Prognose des Euro Zone Barometer vom April 2020; Prognose von Consensus Economics, 11. Mai 2020, die Daten für das Jahr 2022 stammen aus der Consensus-Prognose vom 6. April 2020; Europäische Kommission, Frühjahrsprognose 2020; EZB, Survey of Professional Forecasters, zweites Quartal 2020, durchgeführt vom 31. März bis 7. April 2020; IWF, World Economic Outlook, 6. April 2020.

1) Die von Experten des Eurosystems erstellten gesamtwirtschaftlichen Projektionen verwenden arbeitstäglich bereinigte Jahreswachstumsraten, während die Europäische Kommission und der IWF jährliche Zuwachsraten heranziehen, die nicht um die Zahl der Arbeitstage pro Jahr bereinigt wurden. Andere Prognosen enthalten keine Angaben dazu, ob arbeitstäglich bereinigte oder nicht arbeitstäglich bereinigte Daten ausgewiesen werden. Diese Tabelle zeigt keine Bandbreiten für die Werte aus den von Experten des Eurosystems erstellten Projektionen an. Grund dafür ist, dass die Standardberechnung der Bandbreiten (auf Basis historischer Projektionsfehler) unter den gegebenen Umständen keine verlässlichen Hinweise auf die beispiellose Unsicherheit geben würde, mit der die aktuellen Projektionen behaftet sind. Um die derzeitige Unsicherheit besser zu veranschaulichen, werden stattdessen in Kasten 3 Alternativszenarien auf der Grundlage unterschiedlicher Annahmen zur künftigen Entwicklung der Covid-19-Pandemie und der damit verbundenen Eindämmungsmaßnahmen dargelegt.

© Europäische Zentralbank, 2020

Postanschrift 60640 Frankfurt am Main, Deutschland

Telefon +49 69 1344 0

Website www.ecb.europa.eu

Alle Rechte vorbehalten. Die Anfertigung von Kopien für Ausbildungszwecke und nichtkommerzielle Zwecke ist mit Quellenangabe gestattet.

Informationen zur Fachterminologie finden sich im EZB-Glossar (nur auf Englisch verfügbar).

HTML ISSN 2529-4652, QB-CF-20-001-DE-Q

- Redaktionsschluss für technische Annahmen, beispielsweise zu den Ölpreisen und Wechselkursen, war der 18. Mai 2020 (siehe Kasten 1). Die gesamtwirtschaftlichen Projektionen für das Euro-Währungsgebiet wurden am 25. Mai 2020 fertiggestellt.

Die aktuellen gesamtwirtschaftlichen Projektionen beziehen sich auf den Zeitraum von 2020 bis 2022. Bei ihrer Interpretation ist zu berücksichtigen, dass Projektionen für einen so langen Zeitraum mit einer sehr hohen Unsicherheit behaftet sind. Siehe EZB, Von Experten des Eurosystems erstellte gesamtwirtschaftliche Projektionen für das Euro-Währungsgebiet – eine Bewertung, Monatsbericht Mai 2013. Die den ausgewählten Tabellen und Abbildungen zugrunde liegenden Daten sind unter www.ecb.europa.eu/pub/projections/html/index.en.html abrufbar. - Anmerkung: Die Auswirkungen der fiskalpolitischen Unterstützung der Europäischen Union sind im Basisszenario von Juni 2020 nicht berücksichtigt. Diese Unterstützung setzt sich aus zwei Komponenten zusammen: Die erste Komponente (EIB-Kredite, SURE, Pandemie-ECCL) steht bereits zur Deckung des Finanzierungsbedarfs im Jahr 2020 zur Verfügung und stellt daher ein Aufwärtsrisiko für das Wachstum in diesem Jahr dar. Die zweite Komponente, das kürzlich vorgeschlagene Instrument „Next Generation EU“, dürfte ab 2021 einsatzbereit sein und impliziert zusätzliche Aufwärtsrisiken für das Wachstum in späteren Jahren.

- Anmerkung: Schwierigkeiten bei der Erhebung von Daten haben Auswirkungen auf die Qualität der volkswirtschaftlichen Gesamtrechnungen und anderer Wirtschaftsstatistiken. Unterschiedliche Verfahren beim Umgang mit diesen Schwierigkeiten beeinträchtigen die länderübergreifende Vergleichbarkeit von Daten. Weitere Informationen finden sich in der Mitteilung von Eurostat zu den Auswirkungen der Covid-19-Pandemie auf die volkswirtschaftlichen Gesamtrechnungen „Impact of the COVID-19 outbreak on national accounts“ vom 30. April 2020.

- Die Annahme im Hinblick auf die nominalen Renditen zehnjähriger Staatsanleihen im Euroraum beruht auf dem gewichteten Durchschnitt der Renditen der zehnjährigen Benchmark-Anleihen der Länder. Diese Renditen werden mit den jährlichen BIP-Zahlen gewichtet und anhand eines Zukunftsprofils fortgeschrieben, das aus der Zinsstrukturkurve der EZB für die Zehnjahres-Pari-Rendite aller Anleihen des Euroraums abgeleitet wird. Dabei wird die anfängliche Abweichung zwischen den beiden Reihen über den Projektionszeitraum hinweg konstant gehalten. Die Abstände zwischen länderspezifischen Staatsanleiherenditen und dem entsprechenden Euroraum-Durchschnitt werden über den Projektionszeitraum hinweg als konstant angenommen.

- Die Messgröße für den finanzpolitischen Kurs ist die Veränderung des konjunkturbereinigten Primärsaldos nach Abzug der staatlichen Stützungsmaßnahmen für den Finanzsektor.

- Der Schneeballeffekt gibt den Beitrag des Zins-Wachstums-Differenzials zur Staatsverschuldung multipliziert mit der Schuldenquote des Vorzeitraums wieder.

-

4 June 2020

-

18 June 2020