- Rede

Geldpolitik in Zeiten der Pandemie: die Rolle des PEPP

Rede von Philip R. Lane, Mitglied des Direktoriums der EZB, vor dem Fachbereich Internationale Makroökonomie, Lehrstuhl der Banque de France – Paris School of Economics

Paris, 31. März 2022

Einleitung

Ich freue mich, heute hier zu Ihnen sprechen zu dürfen. Dass ich diesen Vortrag persönlich und nicht online halte, zeigt, dass die Auswirkungen der Pandemie auf die öffentliche Gesundheit nachlassen (wenngleich die Infektionszahlen aktuell hoch sind). Der allmähliche Übergang zur neuen Normalität wird jedoch von der russischen Invasion in der Ukraine überschattet. Dieser Krieg hält uns nicht nur die unmittelbaren Folgen eines Krieges in Europa vor Augen, er erschüttert auch die globale geopolitische und wirtschaftliche Ordnung. Der EZB-Rat bekundet seine volle Unterstützung für das ukrainische Volk. Wir werden komfortable Liquiditätsbedingungen gewährleisten und die Sanktionen umsetzen, die die Europäische Union und die europäischen Regierungen beschließen. Wir werden jegliche Maßnahmen ergreifen, die erforderlich sind, um das Preisstabilitätsmandat der EZB zu erfüllen und die Finanzstabilität zu wahren.

Kommen wir nun zum Schwerpunkt meines Vortrags. Die laufende Woche markiert einen Meilenstein, denn Ende März beendet die EZB ihre Nettoankäufe im Rahmen des Pandemie-Notfallankaufprogramms (Pandemic Emergency Purchase Programme – PEPP). Dies ist ein guter Zeitpunkt, um auf die Durchführung der Geldpolitik während der Pandemie und besonders das PEPP zurückzublicken. Zusätzlich zu dieser Rückschau werde ich auch auf die aktuellen Herausforderungen für die Geldpolitik eingehen.[1]

Die geldpolitische Reaktion auf die Pandemie

Die Pandemie stellte die EZB von Beginn an vor drei Herausforderungen: erstens die Finanzmärkte zu stabilisieren, zweitens die Kreditversorgung zu sichern und drittens den negativen Auswirkungen der Pandemie auf die projizierte Inflationsentwicklung entgegenzuwirken. Die ersten beiden Herausforderungen mussten bewältigt werden, um das Inflationsziel zu erreichen, denn Marktinstabilität oder eine Kreditklemme hätten eine wirksame Geldpolitik unmöglich gemacht.

Was die negativen Auswirkungen auf den projizierten Inflationspfad betrifft, so hatten die Fachleute des Eurosystems in ihren Projektionen vom Juni 2020 für das Jahr 2022 ihre Prognose der jährlichen Inflationsrate zum Ende des Projektionszeitraums von 1,6 % auf 1,3 % gesenkt. In einem schwerwiegenden Pandemieszenario sollte die Inflationsrate zum Ende des Projektionszeitraums den Modellberechnungen zufolge sogar noch stärker sinken, und zwar auf 0,9 %. In dieser starken Herabstufung der Inflationsprognosen spiegelt sich der von uns befürchtete erhebliche Rückgang des BIP und die daraus resultierende projizierte Zunahme der wirtschaftlichen Unterauslastung wider.

Mit Blick auf den geldpolitischen Kurs hätte eine unzureichende Reaktion eine längere Phase niedriger Inflation zur Folge gehabt. Zudem hätte sie die zeitnahe Annäherung der Inflation an den Zielwert (von jetzt 2 %) gefährdet. Eine zu niedrige Inflation hätte höhere Realzinsen bedeutet und so die Erholung der Investitionen und des Konsums geschwächt. Insbesondere vor dem Hintergrund der effektiven Untergrenze der Leitzinsen hätte eine lang andauernde Phase niedriger Inflation zudem einen Abwärtstrend bei den Inflationserwartungen forcieren können. Dieser hätte sich am Ende verfestigen können und das Erreichen unseres Inflationsziels unter Umständen zusätzlich erschwert. Diese Bedenken fanden sich daraufhin in der Erklärung zur geldpolitischen Strategie der EZB im Jahr 2021 wieder, in der festgestellt wird, dass zum Erreichen des symmetrischen Inflationsziels von 2 % in einer Volkswirtschaft, in der die Zinsen nahe ihrer effektiven Untergrenze liegen, besonders kraftvolle oder lang anhaltende geldpolitische Maßnahmen nötig sind, damit sich negative Abweichungen vom Inflationsziel nicht verfestigen.

Die Geldpolitik war vor dem Pandemieschock bereits akkommodierend. Die Aussicht auf eine dauerhaft unter ihrem Zielwert liegende Inflation hatte im September 2019 eine weitere Lockerung des geldpolitischen Kurses zur Folge: Der Einlagesatz wurde auf minus 0,5 % gesenkt, und die Nettoankäufe im Rahmen des Programms der EZB zum Ankauf von Vermögenswerten (Asset Purchase Programme – APP) wurden in einem monatlichen Umfang von 20 Mrd € wieder aufgenommen. Verstärkt wurden diese Maßnahmen durch die Forward Guidance, die zukünftige geldpolitische Entscheidungen an die Inflationsaussichten und die Entwicklung der zugrunde liegenden Inflationsdynamik knüpfte. Zusätzlich wurde die Kreditversorgung durch die dritte Reihe gezielter längerfristiger Refinanzierungsgeschäfte (das GLRG-III-Programm) gestützt.

Als erste Reaktion auf die von der Pandemie ausgelöste Krise beschloss die EZB ein umfassendes Paket von komplementären Maßnahmen. Dessen wichtigste Bestandteile waren die Ausweitung der Ankäufe von Vermögenswerten durch den Beschluss vom 12. März 2020, das bereits laufende APP um zusätzliche 120 Mrd € aufzustocken, die Einführung des Pandemie-Notfallankaufprogramms (PEPP) am 18. März 2020, eine Änderung der Struktur und der Preisgestaltung des GLRG-Programms, eine Lockerung des Sicherheitenrahmens sowie eine Reihe von unterstützenden aufsichtlichen Maßnahmen (der Bankenaufsicht der EZB).

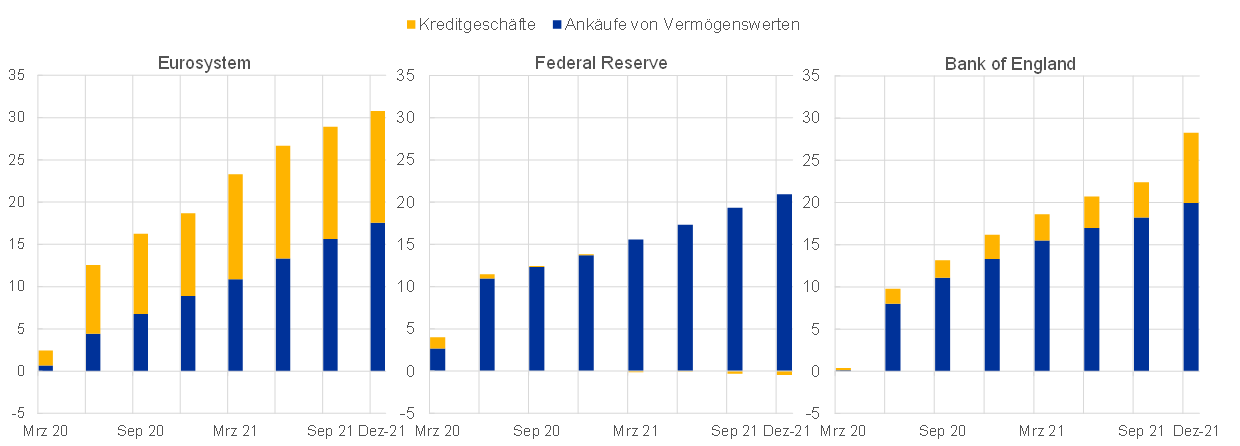

In Kombination mit der kraftvollen finanzpolitischen Reaktion auf nationaler Ebene und auf EU-Ebene – die noch durch Maßnahmen der makroprudenziellen Behörden und Aufsichtsbehörden ergänzt wurde – konnten durch diese Maßnahmen die Finanzmärkte stabilisiert und die Kreditversorgung gesichert werden. Der Beitrag des PEPP zur Stabilisierung der Finanzmärkte, die zusätzliche quantitative Lockerung durch das PEPP sowie die durch das aufgestockte GLRG-Programm extra zugeführte Liquidität haben ebenfalls insgesamt zu einer Lockerung des geldpolitischen Kurses geführt und trugen dazu bei, den negativen Folgen der Pandemie auf die projizierte Inflationsentwicklung entgegenzuwirken. Die Nettoankäufe und das gezielte Kreditprogramm zusammengenommen bewirkten eine erhebliche Ausweitung der Bilanz des Eurosystems, deren Ausmaß mit dem Bilanzzuwachs der Federal Reserve und der Bank of England vergleichbar war (Abbildung 1).

Abbildung 1

Veränderungen der Bilanzen des Eurosystems, der Federal Reserve und der Bank of England seit 2019

(kumulierte Veränderungen gegenüber Januar 2020 in Prozent des BIP im vierten Quartal 2019)

Quellen: EZB, Federal Reserve Bank of New York, Bank of England, Haver Analytics und EZB-Berechnungen.

Anmerkung: Ankäufe von Vermögenswerten durch das Eurosystem umfassen alle Ankäufe im Rahmen des PEPP und des APP. Zu den Kreditgeschäften zählen alle GLRGs, PELTROs, HRGs und LRGs. Die Wertpapierkäufe der Federal Reserve umfassen alle Schatzwechsel, -anweisungen und -obligationen sowie inflationsgeschützte und variabel verzinsliche US-Staatsanleihen. Hierzu zählen auch Agency Bonds und Agency Mortgage-Backed Securities. Zu den Kreditgeschäften zählen sämtliche Repogeschäfte, Kredite und Geschäfte im Rahmen der Commercial Paper Funding Facility II, Corporate Credit Facility, Municipal Liquidity Facility, des Main Street Lending Programme und der TALF II. Zu den Wertpapierkäufen der Bank of England zählen alle britischen Staatsanleihen und Unternehmensanleihen, die im Rahmen der Asset Purchase Facility gehalten werden. Zu den Kreditgeschäften zählen alle Geschäfte im Rahmen von ILTR, CTRF, TFS und TFSME. Die letzten Angaben beziehen sich auf Dezember 2021.

Die Pandemiemaßnahmen sollten dazu beitragen, die Wirkung der bereits niedrigen Leitzinsen zu verstärken. Eine zentrale Rolle bei der Festlegung des allgemeinen geldpolitischen Kurses spielte zudem die Forward Guidance der EZB, die Hinweise auf ihre zukünftigen geldpolitischen Maßnahmen liefert. So knüpfte die Forward Guidance ab September 2019 die zukünftige Festlegung der Leitzinsen an die Inflationsaussichten.[2]

Der EZB-Rat formulierte seine Forward Guidance zur Entwicklung der Leitzinsen im Sinne einer Verpflichtung, das Inflationsziel zu erreichen. Dabei stellte er klar, dass die Leitzinsen erst angehoben werden, wenn ausreichend belastbare Hinweise vorliegen, die mit hoher Sicherheit erwarten lassen, dass die Inflationsrate das 2 %-Ziel dauerhaft erreichen wird.[3] Diese zustandsabhängige Forward Guidance stellt eine klare Verpflichtung dar, die Finanzierungsbedingungen so lange auf einem hinreichend akkommodierenden Niveau zu halten, wie es erforderlich ist, um die Inflation auf dem mittelfristigen Inflationsziel nachhaltig zu stabilisieren.

Der zustandsabhängigen Forward Guidance entsprechend reagierten die Erwartungen der Märkte bezüglich der künftigen Leitzinsentwicklung auf die geänderten Inflationsaussichten und passten sich diesen an. Abbildung 2 zeigt, wie sich seit der Einführung der zustandsabhängigen Forward Guidance zur Zinsentwicklung die Erwartungen im Hinblick auf den Zeitpunkt unserer ersten Leitzinserhöhung entwickelt haben. In den ersten Wochen der Pandemie verschob sich der Zeitpunkt der Zinsanhebung von 2022 auf 2027 und pendelte sich danach über weite Strecken des Jahres 2020 auf die Jahre 2025/2026 ein. Im Laufe der Zeit gingen die Markteinschätzungen aufgrund der sich verändernden Inflationsaussichten von einer früheren Zinsanhebung aus. Sich im Zeitverlauf verändernde Risikoaufschläge (die eventuell auch eine gewisse Unsicherheit hinsichtlich der Reaktionsfunktion der Zentralbank widerspiegeln) bedeuten zwar, dass sich die Verschiebung der Zinswende nicht immer mit dem in Zukunft wahrscheinlichsten Leitzinspfad decken dürfte. Doch die Richtung der Anpassung hat in dieser Zeit über weite Strecken den geldpolitischen Kurs insgesamt verstärkt.

Abbildung 2

Marktbasierter Zeitpunkt der Zinsanhebung

(Zeitpunkt der Zinsanhebung; Zeitpunkt der Beobachtung)

Quelle: Bloomberg, Refinitiv und EZB-Berechnungen.

Anmerkung: Der marktbasierte Zeitpunkt der Zinsanhebung ist der Zeitpunkt, zu dem der €STR-Terminzinssatz den aktuellen €STR-Zinssatz um mindestens 10 Basispunkte oder 25 Basispunkte übersteigt. Die letzten Angaben beziehen sich auf den 25. März 2022.

Wie ich bereits bei anderer Gelegenheit erläutert habe, sollte das PEPP zwei Funktionen erfüllen.[4] Erstens waren die Ankäufe von Vermögenswerten neben den anderen geldpolitischen Instrumenten der EZB der wichtigste Mechanismus, um die zusätzliche geldpolitische Akkommodierung zu erreichen, die erforderlich war, um die wirtschaftlich Erholung zu unterstützen und auf mittlere Sicht Preisstabilität zu gewährleisten. Zweitens war die Flexibilität des PEPP – über die Zeit, Anlageklassen und Länder hinweg – von entscheidender Bedeutung dafür, dass die EZB die Finanzmärkte effizient und effektiv stabilisieren konnte.

Die Forward Guidance für das PEPP war an die Pandemie geknüpft: Die Nettoankäufe im Rahmen des PEPP würden so lange fortgesetzt, bis der EZB-Rat die Coronavirus-Krise für beendet hielt. Im Dezember 2020 wurde die ursprüngliche kalenderbasierte Komponente, nach der die durch die Pandemie ausgelöste Krise mindestens bis Juni 2021 anhalten sollte, bis zum März 2022 verlängert. Im Dezember 2021 wurde der März 2022 als Zeitpunkt des Pandemieendes bestätigt und gleichzeitig die kalenderbasierte Komponente für den Wiederanlagezeitraum geändert und auf mindestens bis Ende 2024 festgelegt. Das zukünftige Auslaufen des PEPP-Portfolios wird in jedem Fall so gesteuert werden, dass der angemessene geldpolitische Kurs nicht beeinträchtigt wird.

Bei der Kalibrierung des PEPP musste berücksichtigt werden, dass die Nettoemission von Wertpapieren des öffentlichen und privaten Sektors im Zuge der Pandemie erheblich angestiegen war (Abbildung 3). Ohne ausreichende Ankäufe von Vermögenswerten durch die EZB hätte dieser außerordentliche Anstieg der Emission einen erheblichen Aufwärtsdruck auf die Finanzierungskosten sowie zusätzlichen finanziellen Druck auf die Unternehmen und privaten Haushalte ausgeübt. Außerdem wäre das Risiko negativer Rückkopplungseffekte zwischen der Realwirtschaft und dem Finanzsektor entstanden. Diese Effekte führen dazu, dass sich restriktivere Finanzierungsbedingungen und eine rückläufige Wirtschaftsaktivität gegenseitig verstärken.

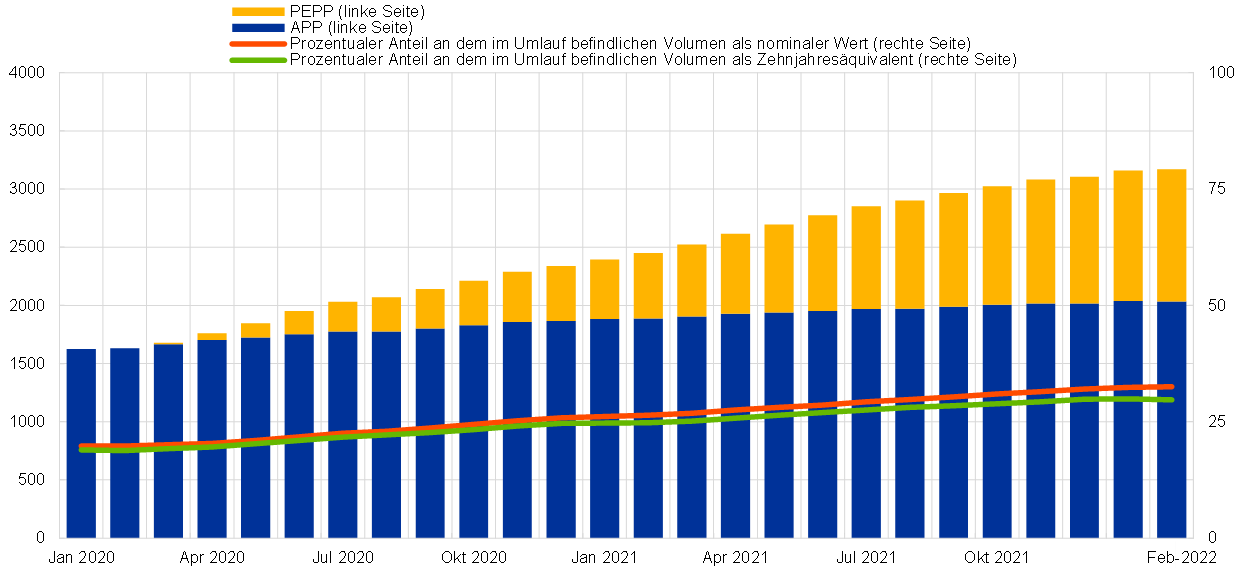

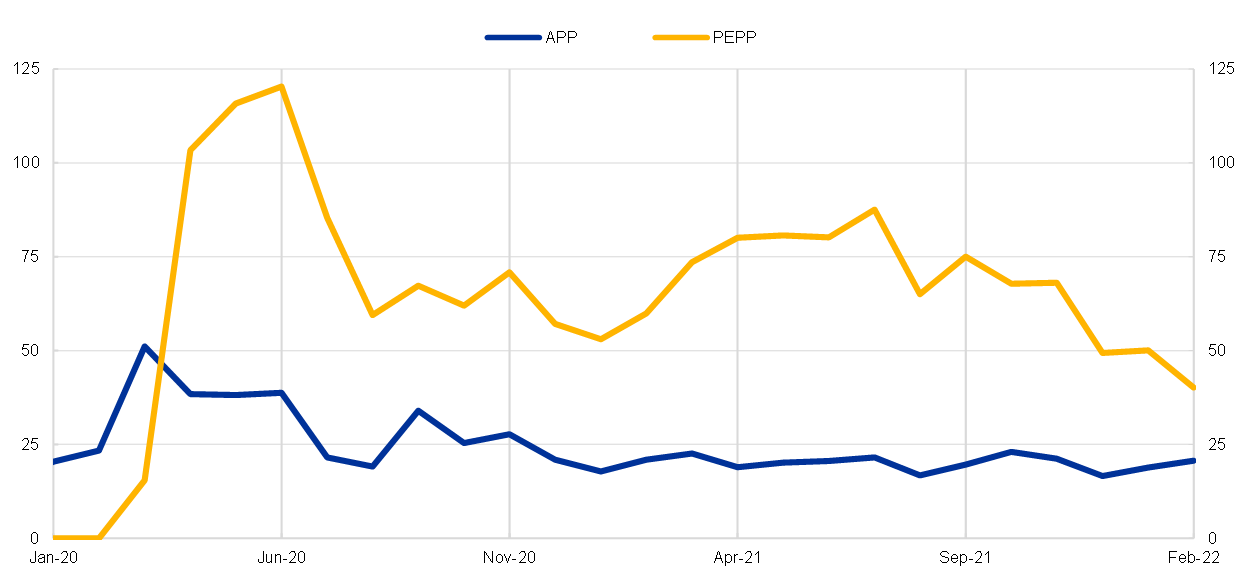

Zusammengenommen belaufen sich die APP- und PEPP-Portfolios auf nunmehr 5 Billionen €. Abbildung 4 zeigt die Entwicklung dieser Bestände in den vier größten Mitgliedstaaten ausgedrückt in Zehnjahresäquivalenten. Auf dieser laufzeitbereinigten Basis stiegen die als Verhältnis zum Gesamtvolumen der im Umlauf befindlichen Anleihen ausgedrückten Bestände des Eurosystems im Zeitraum 2020-2021 von 19 % auf 30 %. Abbildung 5 zeigt die monatlichen Ankäufe während der Pandemie.

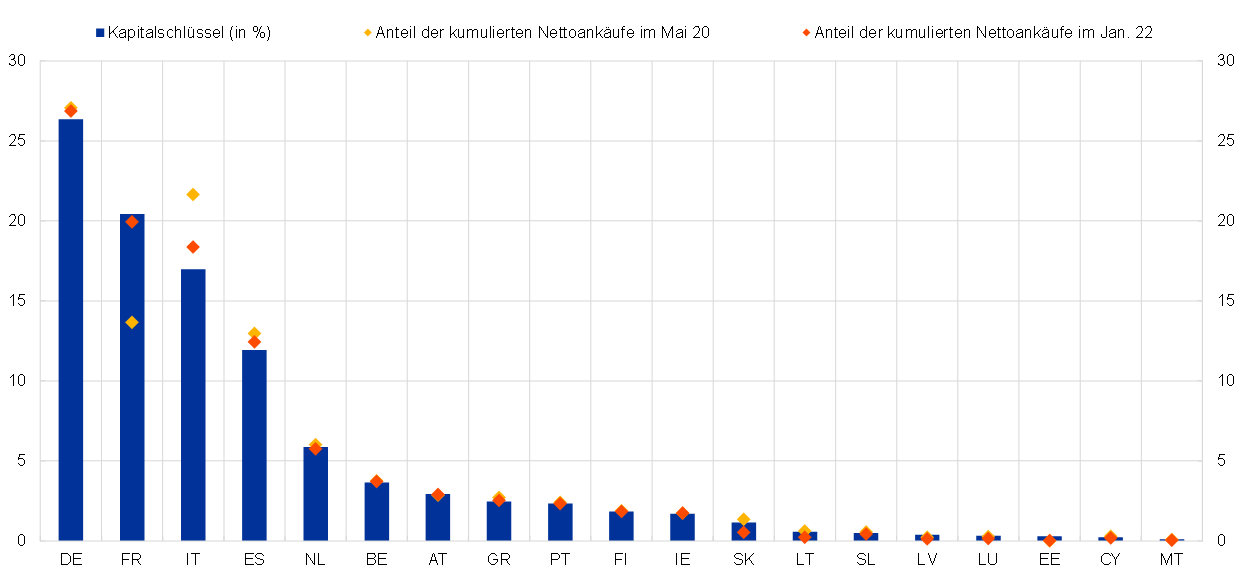

Während die ex ante Flexibilität, vom Kapitalschlüssel abzuweichen, ein wesentliches Merkmal des PEPP war, waren ex post die Abweichungen vom Kapitalschlüssel relativ begrenzt und korrigierten sich auch im Laufe der Zeit von selbst (Abbildung 6). So kam es in den ersten Wochen des PEPP zu den größten Abweichungen vom Kapitalschlüssel, während die anschließenden Ankäufe in der Regel dem Kapitalschlüssel entsprachen, da sich die Renditeunterschiede nach Ankündigung des PEPP rasch stabilisierten.

Abbildung 3

Jährliche Nettoemissionen von Wertpapieren des öffentlichen und des privaten Sektors

(in Mrd €)

Quelle: EZB und EBA.

Anmerkung: Die gepunktete Linie zeigt die von Experten der EZB erstellten Projektionen zur Emission von Anleihen des öffentlichen Sektors und des Sektors der nichtfinanziellen Kapitalgesellschaften sowie Projektionen der Europäischen Bankenaufsichtsbehörde (EBA) für (unbesicherte) Wertpapiere des Bankensektors. Die letzte Angabe bezieht sich auf den 18. März 2022.

Abbildung 4

Bestände der APP- und PEPP-Portfolios

(linke Seite: Mrd €; rechte Seite: Prozent)

Quelle: EZB und EZB-Berechnungen.

Anmerkung: Staatsanleihebestände im PEPP- und APP-Portfolio (einschließlich Staatsanleihen sowie Anleihen regionaler und lokaler Gebietskörperschaften und sonstige relevante Agency Bonds; ausschließlich supranationaler Anleihen) werden in Zehnjahresäquivalenten angezeigt. Der Anteil an dem im Umlauf befindlichen Gesamtvolumen ist sowohl als nominaler Umlaufwert der Bestände und als Zehnjahresäquivalent ausgewiesen. Die letzten Angaben beziehen sich auf Februar 2022.

Abbildung 5

Monatliche Nettoankäufe im Rahmen von APP und PEPP

(in Mrd €)

Quelle: EZB.

Anmerkung: Buchwert der monatlichen Nettoankäufe zum Monatsende. Die letzten Angaben beziehen sich auf Februar 2022.

Abbildung 6

PEPP-Portfolio im Verhältnis zum EZB-Kapitalschlüssel

(in %)

Quelle: EZB.

Anmerkung: Die Abbildung zeigt die kumulierten Nettoankäufe je Land im Rahmen des PEPP als Anteil der kumulierten Gesamtnettoankäufe von Wertpapieren des öffentlichen Sektors im Rahmen des PEPP (ausschließlich supranationaler Wertpapiere) im Mai 2020 und Januar 2022 im Vergleich zum EZB-Kapitalschlüssel. Die letzten Angaben beziehen sich auf Januar 2022.

Die vor der Pandemie ergriffenen und die pandemiespezifischen geldpolitischen Maßnahmen zusammen trugen erfolgreich zur Stabilisierung der Märkte bei und halfen, die reibungslose Transmission der Geldpolitik zu gewährleisten. Die Abbildungen 7 und 8 zeigen die Entwicklung des zehnjährigen risikofreien Zinssatzes (erfasst durch den Zinssatz für Tagesgeldsatz-Swaps (OIS-Satz)) und die Differenz zwischen den BIP-gewichteten Renditen zehnjähriger Staatsanleihen und dem OIS-Satz für diese Laufzeit. Die Renditen von Staatsanleihen sind für die Transmission der Geldpolitik im Euroraum von zentraler Bedeutung, da in jedem Mitgliedstaat die Finanzierungskosten (der privaten Haushalte, Unternehmen und Banken (zusätzlich zu jenen der Staaten) von den Staatsanleiherenditen abhängen.

In Bezug auf die risikofreien Zinssätze zeigt Abbildung 7 einen deutlichen Rückgang des zehnjährigen risikofreien Zinssatzes im Verlauf des Jahres 2020. Da der kurzfristige risikofreie Zinssatz durch die Höhe des Einlagezinses verankert ist, der bei minus 50 Basispunkten lag, und der zehnjährige Zinssatz in etwa auf dieses Niveau sank, war die Zinsstrukturkurve im Dezember 2020 relativ flach. Bei der Durchführung des PEPP erhielt daraufhin die Aufrechterhaltung günstiger Finanzierungsbedingungen ein stärkeres Gewicht. Dadurch sollte insbesondere eine Verschärfung der Finanzierungsbedingungen verhindert werden, die nicht damit vereinbar gewesen wäre, dem Abwärtsdruck der Pandemie auf die projizierte Inflationsentwicklung entgegenzuwirken.[5]

Abbildung 7

10-jähriger OIS-Satz

(in % p. a.)

Quelle: Refinitiv, Bloomberg und EZB-Berechnungen.

Anmerkung: Die letzte Angabe bezieht sich auf den 25. März 2022.

Aus Abbildung 8 geht hervor, dass die Staatsanleiherenditen zwar weitgehend der Entwicklung des risikofreien Zinssatzes folgten, in den ersten Wochen der Pandemie aber eine anfängliche Entkopplung zu beobachten war. Der erhebliche Renditerückgang nach Ankündigung des PEPP zeigte deutlich, wie wichtig es ist, dass Zentralbanken im Falle eines großen negativen Schocks die Marktstabilität unterstützen.

Abbildung 8

Differenz zwischen BIP-gewichteter Rendite 10-jähriger Staatsanleihen aus dem Eurogebiet und dem OIS-Satz

(in % p. a.)

Quelle: Refinitiv, Bloomberg und EZB-Berechnungen.

Anmerkung: Die letzte Angabe bezieht sich auf den 25. März 2022.

In einer Währungsunion, in der es keine gemeinsame sichere Anleihe auf Ebene des Währungsgebiets gibt, haben Episoden der Flucht in sichere Anlagen eine geografische Dimension, angesichts der hohen Substituierbarkeit über die nationalen Finanzsysteme hinweg, die durch das nicht vorhandene Währungsrisikos ermöglicht wird.[6] Das Wesen solcher Episoden besteht darin, dass eine erhöhte Risikoaversion nicht nur eine Neubepreisung der auf Fundamentaldaten basierenden Risiken zur Folge haben kann, sondern auch einen sich selbst erfüllenden Abzug in Länder, die als sogenannte sichere Häfen gelten, aufgrund der Einschätzung dass sich auch andere Anleger für dieselbe geografische Umschichtung entscheiden können.

Bleibt eine aktive Marktstabilisierung durch die Zentralbank aus, so birgt die intrinsisch sich selbst bestätigende Eigenschaft von Fluchtbewegungen in sichere Anlagen das Risiko, dass es zu Vermögenspreisänderungen und grenzüberschreitenden Finanzströmen kommt, die in ihrer Größenordnung nicht durch Fundamentaldaten gerechtfertigt sind, sondern auch einen Wechsel zwischen mehreren sich selbst erfüllenden, überzeugungsgetriebenen Gleichgewichten widerspiegeln.

Zwar ist es immer schwierig, zwischen auf Fundamentaldaten und auf Einschätzungen basierenden Neuwertungs- und Umschichtungsdynamiken zu unterscheiden (besonders in Echtzeit), doch die besonderen Umstände der durch die Pandemie ausgelösten Krise legen nahe, dass es zwingende Gründe dafür gab, dass die Zentralbank marktstabilisierend eingriff. Wie soeben erläutert, war erstens klar, dass sich der von der Flucht in sichere Anlagen ausgehende Druck weltweit bemerkbar machen würde, verbunden mit dem Risiko, dass sich in vielen Märkten die Vermögenspreise weitgehend von den Fundamentaldaten entkoppeln. Zweitens bedeutete die Natur des Schocks (eine weltweite Pandemie), dass Bedenken hinsichtlich des moralischen Risikos weniger ausgeprägt waren als in manch anderem Szenario.

Ein wesentlicher Grund dafür, dass sich die Renditeabstände der Staatsanleihen im Jahresverlauf 2020 verringerten, war die Entwicklung des Programms Next Generation EU (NGEU). Die kollektive Verpflichtung der EU, die wirtschaftliche Erholung in allen Mitgliedstaaten durch eine gemeinsame Finanzierung und einen Verteilungsschlüssel zu unterstützen, der sich nicht lediglich nach der Größe des jeweiligen Landes richtete, veranlasste internationale Anleger, ihre Ansichten über die Widerstandsfähigkeit der EU und des Euro zu ändern.[7]

In Abbildung 9 sind einige der wichtigsten Aspekte erfasst, die bei der Kalibrierung des vierteljährlichen Umfangs der Ankäufe im Rahmen des PEPP beachtet wurden. Während für das PEPP ein indikatives anfängliches Gesamtvolumen vorgesehen war, bot der Rahmen auch die Möglichkeit von Anpassungen des Gesamtumfanges von Anleihenkäufen. So wurde der Gesamtumfang von ursprünglich 750 Mrd € im Juni 2020 auf 1 350 Mrd € und im Dezember 2020 auf 1 850 Mrd € aufgestockt. Maßgeblich hierfür war, dass die voraussichtliche Dauer der Pandemie, die Höhe des Drucks auf dem Anleihemarkt und die Größe der Pandemie-Inflationslücke neu bewertet wurden. Der Beschluss vom Dezember 2020, der (nach Abflachung der Zinsstrukturkurve im Herbst 2020) die Aufrechterhaltung günstiger Finanzierungsbedingungen in den Mittelpunkt rückte, räumte Flexibilität in beide Richtungen ein: Im Hinblick auf den Gesamtumfang in Höhe von 1 850 Mrd € war es einerseits möglich, den insgesamt erwarteten Umfang nach unten zu korrigieren, wenn sich die Finanzierungsbedingungen verbessern oder sich der Abstand der projizierten Inflation vom Zielwert verringert. Andererseits konnte der insgesamt zu erwartende Umfang nach oben korrigiert werden, wenn sich die Finanzierungsbedingungen verschärfen oder sich der Abstand der projizierten Inflation vom Zielwert vergrößern. So konnten vierteljährliche Anpassungen des Umfangs der PEPP-Ankäufe als Hinweis darauf interpretiert werden, dass sich der insgesamt erwartete Umfang an erworbenen Vermögenswerten änderte, und der etablierte Bestandskanal zur quantitativen Lockerung genutzt werden, um Einfluss auf die Renditen zu nehmen.

Wie bereits in der Erläuterung der Abbildungen 7 und 8 angemerkt, zeigt die rechte Grafik von Abbildung 9 die vierteljährliche Entwicklung des risikofreien Zinssatzes und der Abstände von Staatsanleiherenditen. Im Verlauf des Jahres 2020 sank der risikofreie Zinssatz, und die Abstände der Staatsanleiherenditen stabilisierten sich. Dies bedeutete, dass die PEPP-Ankäufe im Sommer 2020 recht zügig zurückgefahren wurden. Ab Anfang 2021 bereitete der Anstieg des risikofreien Zinssatzes Probleme bei der Kalibrierung des PEPP, denn eine verfrühte Verschärfung der Finanzierungsbedingungen unter ansonsten unveränderten Bedingungen stellte ein Risiko für die mittelfristige Inflationsdynamik dar. Die Einschätzung, dass der Anstieg des risikofreien Zinssatzes zu einem erheblichen Teil auf Übertragungseffekte der steigenden Renditen am US-Markt zurückzuführen war, war zu Beginn des Jahres 2021 ein weiteres Argument dafür, dem Renditeanstieg entgegenzuwirken. Dementsprechend wurde im zweiten und dritten Quartal 2021 der Umfang der Ankäufe im Rahmen des PEPP erhöht.

Wie die linke Grafik von Abbildung 9 zeigt, hatte die Verringerung der Pandemie-Inflationslücke (d. h. der Differenz zwischen der Inflationsrate, die in den Projektionen vom Dezember 2019 vor der Pandemie für das Ende des Projektionszeitraums projiziert wurde, und der jüngsten für das Ende des Projektionszeitraums projizierten Inflationsrate) eine gegenläufige Wirkung. Die Projektionen vom Dezember 2020 waren bereits von einer leichten Verringerung der Lücke ausgegangen (die für das Ende des Projektionszeitraums projizierte Inflationsrate stieg von 1,3 % auf 1,4 %). Die Verbesserungen in den Projektionsrunden im September 2021 und Dezember 2021 (Anstieg auf 1,5 % bzw. 1,8 %) sprachen dann dafür, das Ankaufvolumen im letzten Quartal 2021 und im ersten Quartal 2022 deutlicher zu reduzieren.

Abbildung 9

Längerfristige Zinssätze, Pandemie-Inflationslücke und PEPP-Ankaufsummen

(linke Grafik: linke Skala: Mrd €; rechte Skala: Basispunkte; rechte Grafik: % p. a.)

Anmerkung: Die Pandemie-Inflationslücke bezeichnet die Differenz zwischen der Prognose vor der Pandemie von 1,6 % und der Prognose zum Ende des Projektionszeitraums für jedes Quartal. Die Prognose zum Ende des Projektionszeitraums entspricht der aktuellsten Jahresprognose der von Experten des Eurosystems erstellten gesamtwirtschaftlichen Projektionen. Der zehnjährige risikofreie Zinssatz entspricht dem zehnjährigen OIS-Satz. Renditen und Zinssätze werden über das Quartal gemittelt.

Die Kalibrierung des GLRG-III-Programms als Reaktion auf die Pandemie hat für eine erhebliche geldpolitische Akkommodierung gesorgt, die der Sicherung der Kreditversorgung dienen soll. Eine wichtige Neuerung bestand insbesondere darin, den Mindestzins auf 50 Basispunkte unter dem durchschnittlichen Zinssatz für die Einlagefazilität festzulegen. Dadurch sind die Finanzierungskosten für über Banken vermittelte Kredite gesunken, ohne dass die wichtigsten traditionellen Leitzinssätze generell herabgesetzt wurden. Die bemerkenswerte Ausweitung der GLRG III, deren Volumen während der Pandemie um rund 2,2 Billionen EUR gestiegen ist, ist in Abbildung 1 zu sehen. Schätzungen der EZB zufolge dürfte das Kreditvolumen aufgrund der durch die GLRG III bereitgestellte Liquidität stark ansteigen. Der kumulierte Effekt dürfte sich bis 2022 in einer Größenordnung von vier Prozentpunkten bewegen. Außerdem haben diese Geschäfte dazu beigetragen, dass die Zinsen für Kredite an nichtfinanzielle Kapitalgesellschaften deutlich zurückgegangen sind. Die Umfrage zum Kreditgeschäft im Euro-Währungsgebiet bestätigt, dass die GLRG-Finanzierung zu einer höheren Kreditvergabe und Lockerung der Kreditbedingungen geführt haben (Abbildungen 10 und 11).

Abbildung 10

Verwendung von GLRG-III-Liquidität durch Banken

(prozentuale Angaben der Banken für die vorangegangenen bzw. nächsten 6 Monate)

Quelle: Umfrage zum Kreditgeschäft im Euroraum (Bank Lending Survey – BLS).

Anmerkung: Die Banken waren aufgefordert, die Relevanz der verschiedenen Verwendungszwecke anzugeben, wobei Mehrfachnennungen möglich waren. „Erwerb von finanziellen Vermögenswerten“ ist der Durchschnitt aus “Erwerb von inländischen Staatsanleihen“ und „Erwerb sonstiger finanzieller Vermögenswerte“. „Kreditvergabe“ bezieht sich auf Kredite an den nichtfinanziellen privaten Sektor. Der letzte Zeitraum betrifft Erwartungen, die die Banken in der BLS-Umfrage im Oktober 2021 angegeben haben. Die letzten Beobachtungen beziehen sich auf das dritte Quartal 2021.

Abbildung 11

Kreditvergabebedingungen von Banken und Wachstum der Kreditvergabe an Unternehmen und private Haushalte

(linke Seite: Nettoanteil der Banken, die eine Lockerung (+)/ Verschärfung (-) der Kreditvergabebedingungen und eine Zunahme (+)/ Abnahme (-) der Kreditnachfrage melden; rechte Seite: Prozent)

Quelle: EZB (BLS und Statistiken zu den Bilanzpositionen) und EZB-Berechnungen.

Anmerkung: Die aus BLS und den Statistiken zu den Bilanzpositionen stammenden Datenreihen zu Haushalten beziehen sich auf Wohnungsbaukredite. Das Kreditwachstum basiert auf fiktiven Beständen. Die Kredite sind um saisonale Effekte, Verkäufe, Verbriefungen und Cash-Pooling bereinigt. Die letzten Angaben beziehen sich auf das vierte Quartal 2021.

Abbildung 12 zeigt die Zeitreihe des durchschnittlichen Kreditzinssatzes im Euroraum unter Berücksichtigung der Faktoren, die Banken zur Festlegung der Kreditzinsen heranziehen: Basissatz (einen Tagesgeldswap-Satz), Refinanzierungskosten, Kreditrisiko und Kapitalkosten. Trotz eines Anstiegs des Kreditrisikos haben die unterstützenden Refinanzierungsbedingungen der EZB offensichtlich dazu beigetragen, den Kreditzins in etwa auf dem historisch niedrigen Niveau zu halten, auf dem er vor der durch die Pandemie ausgelösten Krise gelegen hatte.

Abbildung 12

Zinssatz für Kredite an nichtfinanzielle Kapitalgesellschaften und Intermediationsdifferenz

(in % p. a.)

Quelle: EZB (MFI-Zinsstatistik) und Bloomberg.

Anmerkung: Die Intermediationsdifferenz ist die Differenz zwischen dem Basissatz (Dreijahres-OIS) und dem realisierten Kreditzinssatz, gemessen am beobachteten Zinssatz für Kredite an nichtfinanzielle Kapitalgesellschaften. Die letzten Angaben beziehen sich auf Januar 2022.

Auswirkungen der geldpolitischen Pandemiemaßnahmen

Um den Beitrag der Geldpolitik zur Bewältigung des Pandemieschocks zu bewerten, bietet es sich an, zum Vergleich die Berechnung der negativen Auswirkungen, die ohne die geldpolitische Reaktion eingetreten wären, heranzuziehen. Welche andere Entwicklung die Wirtschaft ohne geldpolitische Reaktion genommen hätte, lässt sich berechnen, indem kontrafaktische Finanzierungsbedingungen konstruiert und dann in makroökonomische Modelle eingegeben werden.

Ein erster Ansatz zur Berechnung solcher kontrafaktischen Finanzierungsbedingungen besteht darin, anhand von Schätzungen der Auswirkungen früherer geldpolitischer Rekalibrierungen vor der Pandemie zu ermitteln, wie viel höher beispielsweise die Renditen ohne geldpolitische Maßnahmen gewesen wären. EZB-Experten haben auf der Grundlage dieses Ansatzes Untersuchungen durchgeführt, und die Durchschnittswerte einer Reihe von Modellen zeigen, dass ohne unsere geldpolitischen Maßnahmen die Produktion im Euroraum um 1,8 Prozentpunkte niedriger und die jährliche Inflationsrate bis 2023 um kumulativ 1,2 Prozentpunkte niedriger wäre.

Abbildung 13

Geschätzte Auswirkungen der EZB-Beschlüsse seit März 2020 auf die zentrale Tendenz von Inflation und Wirtschaftstätigkeit

(in Prozentpunkten)

Anmerkung: Die anhand einer Reihe von Modellen geschätzten Auswirkungen beziehen sich auf den Durchschnittswert aus einer Reihe von Modellen, die das Eurosystem für geldpolitische Simulationen verwendet, einem Bayesianischen Vektorautoregressionsmodell (M. Rostagno, C. Altavilla, G. Carboni, W. Lemke, R. Motto und A. Saint Guilhem, Combining negative rates, forward guidance and asset purchases: identification and impacts of the ECB’s unconventional policies, Working Paper Series der EZB, Nr. 2564, 2021), dem NAWM-II-Modell und dem BASE-Modell der EZB.

Diese Berechnungen basieren jedoch auf Elastizitäten der Finanzierungsbedingungen gegenüber geldpolitischen Impulsen, die auf der Grundlage von Daten geschätzt werden, die unter nicht angespannten Marktbedingungen zu beobachten sind. Dies wiederum bedeutet, dass die Auswirkungen den Schätzungen nach in der Regel moderat ausfallen. Demzufolge dürfte dieser erste Ansatz zur Quantifizierung der Auswirkungen unserer Maßnahmen deren tatsächliche Auswirkung unter den durch den außergewöhnlichen Pandemieschock geprägten makrofinanziellen Bedingungen beträchtlich unterschätzen. Dieser Ansatz dürfte auch den Gesamteffekt der Geldpolitik während der Pandemie unterschätzen, da nicht berücksichtigt wird, dass die Finanzpolitik ohne günstige Finanzierungsbedingungen wahrscheinlich weniger antizyklisch gewesen wäre.

In den makroökonomischen Modellen, die Zentralbanken üblicherweise für Simulationen und geldpolitische Analysen verwenden, lässt sich generell nur schwer abbilden, dass geldpolitische Maßnahmen einen glaubwürdigen Sicherheitsmechanismus gegen negative Extremrisiken wie z. B. eine Unterbrechung des Kreditflusses in die Wirtschaft und akute finanzielle Instabilität bieten. Bei der Konstruktion von kontrafaktischen Finanzierungsbedingungen wäre es realistischer, davon auszugehen, dass ohne geldpolitische Maßnahmen die bereits stark destabilisierten Finanzmärkte in eine Abwärtsspirale geraten wären und die Wirtschaft mit in den Abgrund gerissen hätten.

Aufbauend auf den jüngsten Fortschritten bei den makroökonometrischen Ansätzen zur Schätzung der Auswirkungen finanzieller Extremrisiken deuten von EZB-Experten vorgelegte vorläufige Ergebnisse darauf hin, dass die Beseitigung der mit der Pandemie verbundenen finanziellen Extremrisiken durch die EZB ein Maß an Wachstumsunterstützung gewährleistete, das um ein Vielfaches größer ist als der Effekt, der sich aus der eingeschränkten Berechnung in Abbildung 13 ergibt. Wie aus Abbildung 14 hervorgeht, zeigt insbesondere eine ökonometrische Analyse zur Quantifizierung der Auswirkungen sich verschärfender Finanzierungsbedingungen im Euroraum – nicht nur auf den Mittelwert des Produktionswachstums, sondern auch auf verschiedene Teile seiner empirischen Verteilung mittels Quantilsregression –, dass die negativen Auswirkungen einer Verschärfung auf die Konjunktur in wirtschaftlich schlechten Zeiten um ein Vielfaches stärker sind, als wenn diese Verschärfung in wirtschaftlich besseren Zeiten erfolgt.

Abbildung 14

Auswirkungen verschärfter Finanzierungsbedingungen auf das Wachstum des realen BIP in den verschiedenen Quantilen der Verteilung

(in Prozentpunkten)

Quelle: EZB-Berechnungen.

Anmerkung: Die Abbildung zeigt die Auswirkungen eines Anstiegs um eine Standardabweichung im zusammengesetzten Indikator für systemischen Stress (Composite Indicator of Systemic Stress – CISS) im Euroraum auf die Jahreswachstumsrate des BIP im Euroraum für das kommende Jahr (in Dezilen). Die Schätzungen basieren auf Quantilsregressionen der BIP-Wachstumsrate für das kommende Jahr auf dem CISS-Index. Die Schätzung erfolgt auf der Grundlage monatlicher Beobachtungen für den Zeitraum von Januar 1999 bis Dezember 2021. Der schattierte Bereich markiert das 64 %-Konfidenzintervall für die Schätzungen der Koeffizienten, und das lineare Modell bezieht sich auf die Kleinste-Quadrate-Schätzung.

Abbildung 15 zeigt die Entwicklung des projizierten Inflationspfads (Inflationsrate am Ende des Projektionszeitraums). In den Jahren 2018–2019 waren die Projektionen für die Inflation zum Ende des Projektionszeitraums in der Zeit vor der Pandemie nach und nach gesunken, sodass bereits vor der Pandemie ein erhöhtes Risiko einer Entankerung der Inflationserwartungen bestand. Die Abbildung zeigt die drastische Verschlechterung der Inflationsaussichten nach dem Pandemieschock. So sank die Projektion für den HVPI am Ende des Projektionszeitraums in der Prognose vom Juni 2020 auf 1,3 %.

Abbildung 15

Prognose für HVPI-Inflation und HVPI-Inflation ohne Energie und Nahrungsmittel zum Ende des Projektionszeitraums

(in % p. a.)  |

Quellen: Gesamtwirtschaftliche Projektionen der Experten von EZB/Eurosystem und EZB-Berechnungen. |

Die mittelfristigen Inflationsaussichten erholten sich ab Mitte 2021 trotz der pandemiebedingten Volatilität deutlich, nachdem erfolgreich Impfstoffe entwickelt worden waren und die Wirtschaft wieder hochgefahren wurde. Dies führte im Jahresverlauf zu einem kräftigen Konjunkturaufschwung. Wichtige Meilensteine waren die Anhebung der Inflationsprognose zum Ende des Projektionszeitraums von 1,4 % im Juni auf 1,5 % im September 2021, ein großer Schritt auf 1,8 % in der Projektionsrunde vom Dezember 2021 und die weitere Anhebung auf 1,9 % im März 2022. Die Verbesserung der Inflationsaussichten im zweiten Halbjahr 2021 führte im Dezember 2021 zu der Einschätzung, dass das Ziel des PEPP, dem negativen Schock der Pandemie auf die Inflationsentwicklung entgegenzuwirken, erreicht wurde.

Bei geldpolitischen Entscheidungen prüft der EZB-Rat systematisch die Verhältnismäßigkeit seiner Maßnahmen, wie wir auch im Ergebnis unserer Überprüfung der geldpolitischen Strategie im vergangenen Juli betont haben.[8] Diese Prüfung umfasst unter anderem eine Analyse des Nutzens und der möglichen Nebenwirkungen geldpolitischer Maßnahmen, ihres Zusammenwirkens und ihrer Ausgewogenheit im Zeitverlauf. Die Prüfung des Nutzens bezieht sich auf die Transmission der Geldpolitik auf die Finanzierungsbedingungen sowie die beabsichtigte Wirkung auf die Inflation, während bei der Prüfung möglicher Nebenwirkungen unbeabsichtigte Auswirkungen auf die Realwirtschaft und das Finanzsystem im Mittelpunkt stehen.

Bei den privaten Haushalten übt der Ankauf von Vermögenswerten einen Abwärtsdruck auf die längerfristigen Zinssätze aus und führt damit tendenziell zu niedrigeren längerfristigen Zinssätzen für private Kreditnehmer und Sparer. Abgesehen von diesen direkten Effekten tragen Ankäufe von Vermögenswerten zu günstigeren gesamtwirtschaftlichen Bedingungen bei. Dies wirkt sich über höhere Beschäftigung und höhere Löhne sowie positive Vermögenseffekte insgesamt positiv auf die Einkommen der privaten Haushalte aus.[9] Die Auswirkungen auf die Verteilung werden ebenfalls regelmäßig verfolgt. Es wird davon ausgegangen, dass geldpolitische Maßnahmen, einschließlich der Programme zum Ankauf von Vermögenswerten, durch positive Beschäftigungs- und Lohneffekte zu einer Verringerung der Einkommensungleichheit beitragen. Ihre Auswirkungen auf die Vermögensungleichheit können dagegen gemischt sein, da Vermögensbestände tendenziell heterogen sind.[10]

Die Sicherung günstiger Finanzierungsbedingungen dürfte zum Überleben vieler Unternehmen beigetragen haben, die andernfalls gezwungen gewesen wären, ihren Betrieb aufgrund des verheerenden Einnahmenverlusts während der Pandemie einzustellen. Niedrige Anleihe- und Bankzinsen sowie günstige Kreditbedingungen trugen unmittelbar dazu bei, die Existenz vieler Unternehmen zu stützen. Noch stärker war jedoch der indirekte Beitrag, den günstige Finanzierungsbedingungen zu einer breit angelegten Kreditaufnahme der öffentlichen Haushalte leisteten, die es den Regierungen wiederum ermöglichte, den Unternehmen verschiedene Subventionen und Kreditgarantien zu gewähren. Die günstigen Finanzierungsbedingungen und Steuersubventionen dürften zwar einige Zombie-Firmen am Leben gehalten haben, doch die Rückkehr auf das vor der Pandemie verzeichnete BIP-Niveau Ende 2021 spricht dafür, dass ein umfassender Ansatz zur Existenzsicherung von Unternehmen insgesamt angemessen war.

Bei der Beurteilung der Auswirkungen unserer Geldpolitik auf die Durchführung der Finanzpolitik muss die zentrale Rolle der Finanzpolitik anerkannt werden. Sie hat wesentlich dazu beigetragen, die Ausbreitung der wirtschaftlichen Folgen der Pandemie abzuwenden, da sie sich besonders dazu eignet, gezielte wirtschaftliche Unterstützung zu leisten. Auch als Treiber der gesamtwirtschaftlichen Nachfrage spielt die Finanzpolitik eine wichtige Rolle. Ihr positiver Beitrag zur Nachfrage steht dabei in offenkundigem Gegensatz zu dem kontraktiven Kurs, der nach der globalen Finanzkrise verfolgt wurde. Die Pandemieerfahrung zeigt also, dass zeitgleiche und ambitionierte politische Maßnahmen von Regierungen und Zentralbanken, die im Rahmen ihrer jeweiligen Zuständigkeiten und Mandate in dieselbe Richtung wirken, sich bei der Bewältigung eines schweren Schocks wirksam ergänzen können. Gleichzeitig ist das vorrangige Mandat zur Wahrung der Preisstabilität, das uns durch den AEU-Vertrag übertragen wurde, eindeutig, und die EZB hält unbeirrt an der Erfüllung dieses Mandats fest.

In Bezug auf das Bankensystem wird geschätzt, dass der Nettoeffekt des APP und des PEPP auf die Rentabilität der Banken insgesamt weitgehend neutral war. Einerseits geht aus der Umfrage zum Kreditgeschäft im Euroraum vom Oktober 2021 hervor, dass die Ankäufe von Vermögenswerten durch die EZB (und vor allem der negative Einlagenzinssatz) nach Einschätzung vieler Banken wegen deren negativen Auswirkungen auf ihre Zinserträge ihre Ertragslage beeinträchtigt haben, während Kapitalgewinne einen positiven Nettoeffekt hatten. Andererseits berichtete ein hoher Prozentsatz der Banken, dass das zweistufige System der EZB für die Verzinsung gehaltener Überschussliquidität die Rentabilität der Banken gestützt hat. Dies war in erster Linie auf einen positiven Effekt auf die Nettozinserträge zurückzuführen, wodurch der Druck, der sich aus der Überschussliquidität infolge des Ankaufs von Vermögenswerten ergab, teilweise ausgeglichen wurde.

Bei einer umfassenden Bewertung der Auswirkungen auf das Bankensystem muss jedoch berücksichtigt werden, dass die stützenden geldpolitischen Maßnahmen während der Pandemie die gesamtwirtschaftlichen Aussichten verbessert haben. Über diesen positiven makroökonomischen Kanal führten höhere Kreditvolumina und geringere Kreditrisiken zu einer Verbesserung der Rentabilität der Banken. Der makroökonomische Kanal dürfte sich während der Pandemie besonders stark ausgewirkt haben. Wenn es in den Anfangsphasen der Pandemie nicht gelungen wäre, das Finanzsystem zu stabilisieren oder dem erheblichen Abwärtsdruck auf die projizierte Inflationsentwicklung entgegenzuwirken, hätte dies zu einer deutlich schlechteren gesamtwirtschaftlichen Entwicklung, sinkenden Vermögenspreisen und steigenden Kreditausfällen führen können. Selbst unter Berücksichtigung der negativen Auswirkungen auf die Nettozinsmargen lassen die günstigen gesamtwirtschaftlichen Auswirkungen darauf schließen, dass der Einfluss der Geldpolitik während der Pandemie auf die Solidität des Bankensystems insgesamt positiv zu bewerten ist.

Was die Effekte des Ankaufs von Vermögenswerten auf die Funktionsfähigkeit der Märkte betrifft, so wirkten sich die Ankaufprogramme insgesamt positiv auf die Marktliquidität und die Preisbildung aus. Vor allem gibt es an den Staatsanleihemärkten des Euroraums keine Anzeichen für einen systematischen negativen Einfluss auf die Liquidität, und die Preisbildung an diesen Märkten wurde nicht beeinträchtigt. Insbesondere in Zeiten starker Stresssituationen, wie z. B. während des Ausbruchs der Covid-19-Krise Anfang 2020, haben die Ankäufe die Funktionsfähigkeit der Märkte gestützt. Gleichwohl müssen die Liquiditätsbedingungen kontinuierlich beobachtet werden, da die Ankäufe zeitweise zu einer Verringerung der Liquidität in einigen kleineren Marktsegmenten geführt haben könnten, was jedoch durch Vorsichtsmaßnahmen wie die Regelung für Wertpapierleihgeschäfte abgemildert wurde.

Im Einklang mit unserer neuen geldpolitischen Strategie beurteilt der EZB-Rat schließlich zweimal jährlich eingehend die Wechselbeziehung zwischen Geldpolitik und Finanzstabilität. Die Beurteilung vom Dezember 2021 ergab, dass eine akkommodierende Geldpolitik das Wachstum gefördert hat, was die Bilanzen von Unternehmen und Finanzinstituten stärkt und dem Risiko einer Marktfragmentierung vorbeugt. Zugleich müssen die Auswirkungen einer akkommodierenden Geldpolitik auf die Immobilien- und Finanzmärkte genau beobachtet werden, weil bestimmte mittelfristige Anfälligkeiten zugenommen haben. Die makroprudenzielle Politik ist dennoch weiterhin die erste Verteidigungslinie, um Finanzstabilität zu gewährleisten und mittelfristigen Anfälligkeiten entgegenzuwirken.

Von der Pandemie zur Gegenwart

In den letzten Monaten wurde die Verbesserung der mittelfristigen Inflationsaussichten durch den Anstieg der jetzigen Inflationsrate überschattet (Abbildung 16). Im Euroraum sind die aktuell hohen Inflationsraten im Wesentlichen eine Folge eines sehr starken Anstiegs der Energiepreise in den letzten Monaten und eines pandemiebedingten Konjunkturverlaufs, der im vergangenen Jahr zu globalen Engpässen bei gewerblichen Erzeugnissen geführt hat. Diese Faktoren tragen dazu bei, dass das Preisniveau steigt, sollten aber bei einer angemessenen Durchführung der Geldpolitik nicht zu einer anhaltenden Inflation führen.

Abbildung 16

Gesamt- und Kerninflation im Euroraum

(jährliche prozentuale Veränderung)  |

Quellen: Eurostat, EZB-Berechnungen und von Experten der EZB erstellte gesamtwirtschaftliche Projektionen vom März 2022. |

Angesichts von Energiepreisen, die im Februar 2022 30 % höher waren als im Februar 2021, ist die hohe Inflationsrate vor allem auf den Energiepreisschock zurückzuführen. Dies liegt daran, dass die Energiepreise unmittelbar in den Gesamtpreisindex einfließen und sich in allen Wirtschaftssektoren indirekt auf die Kosten auswirken. Doch selbst wenn die Energiepreise, bei denen in der Vergangenheit in beträchtlichem Umfang eine Rückkehr zum Mittelwert in kurzer Frist zu beobachten war, in der Nähe ihres aktuellen Niveaus bleiben, fällt die Auswirkung der Niveauverschiebung auf die Inflation im Zeitverlauf automatisch aus der Inflationsberechnung heraus. Ebenso sollten die mit Engpässen verbundenen relativen Preisverwerfungen bzw. Missverhältnisse zwischen Angebot und Nachfrage nachlassen, wenn zusätzliches Angebot verfügbar wird und sich der Nachfrageschub in den Sektoren normalisiert.[11]

Bei der Analyse der derzeit hohen Inflationsrate stellt der Anstieg der Energiepreise einen negativen Schock für die Terms of Trade im Euroraum dar, der mehr als 90 % seines Energieinputs importiert. Darüber hinaus sind die Engpässe in den globalen Lieferketten in erster Linie externer Natur und weniger Ausdruck einer überhitzten Binnennachfrage im Euroraum. Dies wird in Abbildung 17 für die Handelsbilanz veranschaulicht. Während der Warenhandelssaldo des Euroraums vor der Pandemie im Allgemeinen einen Überschuss von rund 2 % aufwies, hat er sich im Laufe des Jahres 2021 allmählich verschlechtert. Dies spiegelt die stetige Verschlechterung der Bilanz des Handels mit Energie und Nahrungsmitteln wider, die vor allem auf die steigenden Kosten für Energieimporte zurückzuführen war. Ebenso haben sich die Terms of Trade im Euroraum im Laufe des Jahres 2021 verschlechtert (Abbildung 18).[12] Durch höhere Importpreise für Energie verringern sich das verfügbare Einkommen der privaten Haushalte und die Cashflows energieintensiver Unternehmen. Die Auswirkungen dieses Terms-of-Trade-Schocks auf die gesamtwirtschaftliche Dynamik des Euroraums müssen in den kommenden Quartalen genau beobachtet werden.

Abbildung 17

(in % des BIP) |

|

Quellen: Eurostat and EZB-Berechnungen. |

Abbildung 18

Terms of Trade des Euroraums

(Auswirkungen auf das jährliche BIP-Wachstum je Quartal in Prozentpunkten) |

|

Quellen: Eurostat and EZB-Berechnungen. |

Dass die Kerninflation aktuell über dem Trend liegt, ist in erheblichem Umfang auf die indirekten Auswirkungen der hohen Energiepreise und auch auf die globalen Engpässe zurückzuführen, wobei alle Sektoren vom Energieschock betroffen sind. Abbildung 19 zeigt, dass rund 70 Basispunkte der Kerninflation dem Energieschock zuzuschreiben sind. Aus den Abbildungen 20 und 21 geht hervor, dass sowohl die Inflation bei den Industrieerzeugnissen ohne Energie (non-energy industrial goods – NEIG) als auch die Teuerung bei den Dienstleistungen erheblich vom Ölpreisschock beeinflusst wurden. Die über den EMI-Angebotsindikator näherungsweise ermittelten Auswirkungen von Engpässen übertrugen sich ebenfalls spürbar auf die Inflation bei den Industrieerzeugnissen ohne Energie.

Abbildung 19

Auswirkungen von Ölpreisänderungen auf den HVPI ohne Energie und Nahrungsmittel

(in Prozentpunkten)  |

Quellen: EZB und EZB-Berechnungen. |

Abbildung 20

Komponenten der Inflation bei Industrieerzeugnissen ohne Energie

(jährliche prozentuale Veränderungen und Beiträge in Prozentpunkten)  |

Quellen: Eurostat, NIPE und EZB-Berechnungen. |

Abbildung 21

Komponenten der Inflation bei Dienstleistungen

(in Prozentpunkten)  |

Quellen: Eurostat und EZB-Berechnungen. |

Ein Vergleich der Inflationsdynamik in den einzelnen Regionen in Abbildung 22 zeigt, dass die Kerninflation in den Vereinigten Staaten deutlich stärker gestiegen ist als im Euroraum. Dies ist auf zwei grundlegende Faktoren zurückzuführen: Zum einen wird die Inflation in den Vereinigten Staaten stärker durch Angebotsengpässe beeinflusst, und zum anderen ist dort die Binnennachfrage höher (siehe Abbildung 23).

Abbildung 22

Inflation ohne Nahrungsmittel und Energie: Euroraum (links) vs. Vereinigte Staaten (rechts)

(jährliche prozentuale Veränderungen)  |

Quellen: Eurostat, Haver und EZB-Berechnungen. |

Abbildung 23

Reale Konsumausgaben: Euroraum (links) vs. Vereinigte Staaten (rechts)

(linke Grafik Index: Q4 2019=100; rechte Grafik Index: Dezember 2019=100)  |

Quellen: Eurostat und EZB-Berechnungen für den Euroraum; US Bureau of Labor Statistics und EZB-Berechnungen für die Vereinigten Staaten. |

Bei den hohen Energiepreisen und globalen Engpässen handelt es sich um einen angebotsseitigen Schock, sodass nicht davon auszugehen ist, dass die Inflation auf dem derzeitigen hohen Niveau verharren wird. Plausibel wäre allerdings auch eine mittelfristige Inflation, die nicht auf das unter dem Zielwert liegende Gleichgewicht vor der Pandemie zurückkehrt, sondern sich bei einer angemessen kalibrierten Geldpolitik um das 2 %-Ziel der EZB herum stabilisiert.

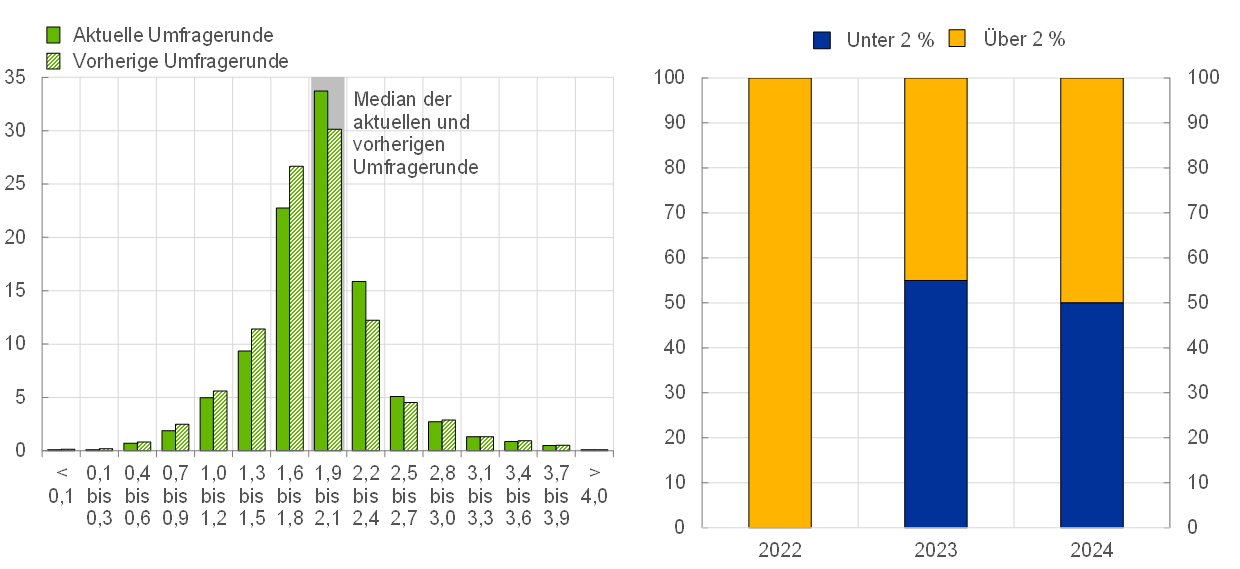

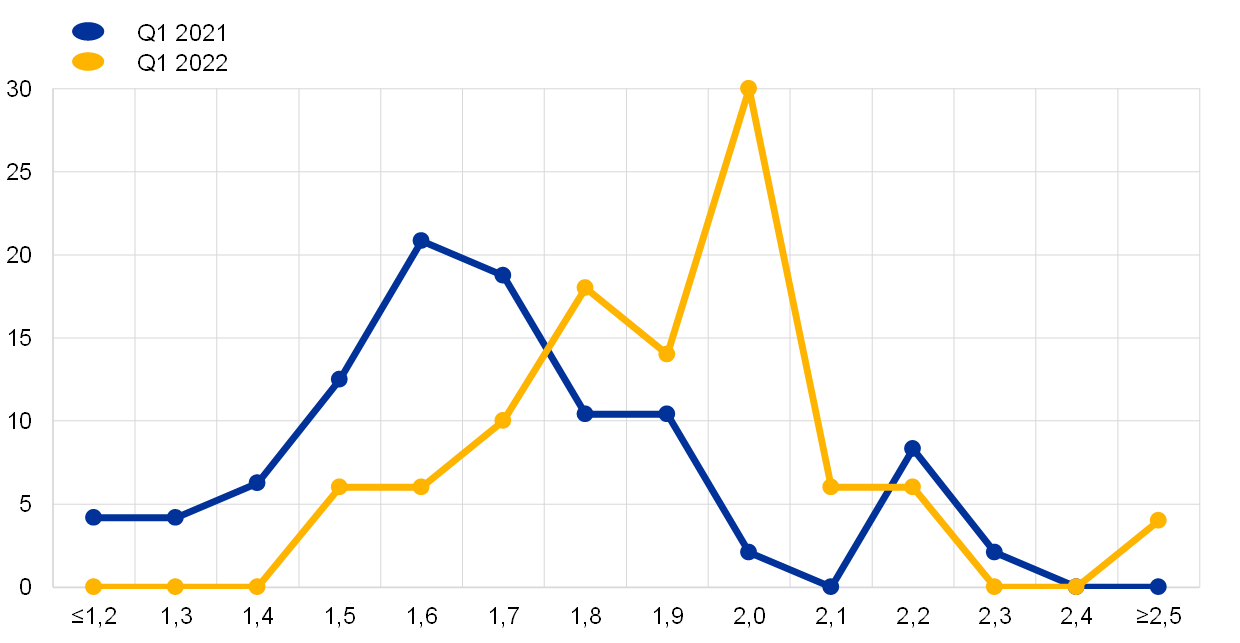

Diese Annahme wird durch zwei grundlegende Trends gestützt. Zum einen haben sich die Inflationserwartungen im letzten Jahr erheblich geändert. Die Verankerung der Inflationserwartungen ist ein vorrangiges Thema, da eine anhaltende Verschiebung der Inflationserwartungen eine wichtige Rolle bei der Ermittlung der mittelfristigen Inflationsdynamik spielen kann. Umfragen deuten auf eine Erholung der längerfristigen Inflationserwartungen hin, was damit vereinbar ist, dass sich die Inflationsrate auf mittlere Sicht bei unserem Ziel von 2 % einpendeln wird. Im von der EZB durchgeführten Survey of Monetary Analysts liegt der Modalwert in der jüngsten Umfragerunde bei rund 2 % (Abbildung 24). Darüber hinaus gehen die Umfrageteilnehmer zwar einstimmig davon aus, dass die Inflation in diesem Jahr weiterhin über 2 % liegen wird, doch ist die Verteilung der Befragten, die für die Jahre 2023 und 2024 von einer Inflation von über 2 % bzw. unter 2 % ausgehen, recht ausgewogen. Auch im Survey of Professional Forecasters hat sich der Modalwert der längerfristigen Inflationserwartungen deutlich von 1,6 % nach 2,0 % verschoben, wenngleich bemerkenswert ist, dass die Menge derjenigen, die von einer niedrigeren Inflation ausgehen, nach wie vor höher ist als die Menge derjenigen, die von einer höheren Inflation ausgehen. Die marktbasierten Indikatoren des Inflationsausgleichs zeigen ebenfalls eine deutliche Verschiebung: Modellgestützte Analysen deuten darauf hin, dass sich die Erwartungskomponente für die Inflation dem 2 %-Ziel angenähert hat, während sie den zuletzt drastischen Anstieg von Messgrößen wie den fünfjährigen inflationsindexierten Swaps größtenteils auf die Höhe der Inflationsrisikoprämien zurückführen (Abbildung 26).

Was könnte der Grund für diese Veränderung der Inflationserwartungen sein? Der Erfolg der Geld- und Finanzpolitik bei der Bewältigung des Pandemieschocks könnte den Optimismus dahingehend gestärkt haben, dass Episoden übermäßig niedriger Inflation von den politischen Entscheidungsträgern nicht hingenommen würden. Die politische Verpflichtung, einer unter dem Zielwert liegenden Inflation entgegenzuwirken, wurde auch durch die Veröffentlichung der Erklärung der EZB zur neuen geldpolitischen Strategie im Juli 2021 bekräftigt. Darin kam unsere Entschlossenheit zum Ausdruck, unser symmetrisches Inflationsziel von 2 % zu erreichen, unter anderem durch kraftvolle oder langanhaltende geldpolitische Maßnahmen, wenn die effektive Zinsuntergrenze nahezu erreicht ist. In jüngerer Zeit hat sich der Inflationsschub seit Herbst 2021 möglicherweise auch auf die Formulierung der Inflationserwartungen ausgewirkt, indem er das vor der Pandemie herrschende Narrativ, dass eine Reihe struktureller Kräfte die Inflation dauerhaft auf niedrigem Niveau halten würde, widerlegt hat.

Eine erneute Verankerung der längerfristigen Inflationserwartungen um den Zielwert von 2 % wirkt zwar stabilisierend und stärkt die Glaubwürdigkeit des Inflationsziels, sollte jedoch kein Anlass zur Selbstzufriedenheit sein. Insbesondere könnte die derzeitige langanhaltende Phase der weit über dem Zielwert liegenden Kassa-Inflationsraten einige Wirtschaftsakteure dazu veranlassen, ihre kurz- und mittelfristigen Inflationserwartungen weiter nach oben zu korrigieren. Daher ist es von entscheidender Bedeutung, dass die EZB ein breites Spektrum von Indikatoren für die Inflationserwartungen genau beobachtet und sicherstellt, dass ihre Verpflichtung, mittelfristig eine Inflation von 2 % zu erreichen, von allen Wirtschaftsakteuren verstanden wird.

Abbildung 24

Inflationserwartungen in der Survey of Monetary Analysts

(links: gepoolte Wahrscheinlichkeitsverteilung; rechts: durchschnittliche Wahrscheinlichkeit)

Quellen: Survey of Monetary Analysts (SMA) vom März und Februar 2022.

Anmerkung: Linke Seite: Die maximale Anzahl der Befragten beträgt 23 für die SMA vom März 2022 und 22 für die SMA vom Februar 2022. Der graue Bereich entspricht dem Median. Rechte Seite: Die Anzahl der Befragten für die SMA vom März 2022 beträgt 21.

Abbildung 25

Langfristige HVPI-Inflationserwartungen im Euroraum: Survey of Professional Forecasters

(x-Achse: jährliche prozentuale Veränderungen; y-Achse: % der Befragten)

Quelle: Survey of Professional Forecasters (EZB).

Anmerkung: Die Teilnehmer der Umfrage werden gebeten, ihre Punktprognosen zu melden und getrennt davon verschiedenen Bandbreiten von Ergebnissen Wahrscheinlichkeiten zuzuweisen. Die Abbildung zeigt die Verteilung der Punktprognosen.

Abbildung 26

5y5y Inflationsswapsätze im Euroraum

(in % p. a.)

Quellen: Refinitiv und EZB-Berechnungen.

Anmerkung: Die durchschnittlichen Schätzungen basieren auf zwei affinen Zinsstrukturmodellen nach Joslin, Singleton und Zhu (2011), die auf die um die Verzögerung bei der Indexierung bereinigten inflationsindexierten Swapsätze wie bei Camba Mendez und Werner (2017) beschrieben angewendet werden (monatliche Daten); siehe V. Burban et al., Decomposing market-based measures of inflation compensation into inflation expectations and risk premia, Wirtschaftsbericht 8/2021, EZB. Die letzten Angaben beziehen sich auf den 25. März 2022.

Zum anderen lässt sich die Verankerung der längerfristigen Inflationserwartungen bei dem 2 %-Ziel durch die Neubewertung des Arbeitsmarktes untermauern. Wie aus Abbildung 27 hervorgeht, führten ein günstiges gesamtwirtschaftliches Umfeld und gezielte arbeitsmarktpolitische Maßnahmen dazu, dass sich der Arbeitsmarkt wesentlich dynamischer entwickelte, als während der Pandemie erwartet worden war. Dadurch wurde das Risiko negativer Langzeitfolgen eingedämmt. Den jüngsten von Experten der EZB erstellten gesamtwirtschaftlichen Projektionen zufolge wird die Arbeitslosenquote im Euroraum im Zeitraum 2022–2024 weiterhin deutlich zurückgehen und auf das niedrigste Niveau seit Jahrzehnten sinken.

Abbildung 27

Arbeitslosenquote in gesamtwirtschaftlichen Projektionen der Experten von EZB/Eurosystem

(in % der Erwerbsbevölkerung)

Quellen: Gesamtwirtschaftliche Projektionen der Experten von EZB/Eurosystem.

Schrittweise Anpassung der Geldpolitik

Vor diesem Hintergrund hält es der EZB-Rat für immer wahrscheinlicher, dass sich die Inflation auf mittlere Sicht bei unserem Zielwert von 2 % stabilisieren wird. Auf diesem Weg können die geldpolitischen Impulse zur Bewältigung der vor der Pandemie bestehenden Herausforderung einer dauerhaft unter ihrem Zielwert liegenden Inflation allmählich normalisiert und auf einen neutraleren Kurs gebracht werden.

Der EZB-Rat gelangte auf seiner geldpolitischen Sitzung im Dezember 2021 zu der Einschätzung, dass es die Fortschritte mit Blick auf die Wirtschaftserholung und die Annäherung an das mittelfristige Inflationsziel erlauben, die Ankäufe von Vermögenswerten in den kommenden Quartalen nach und nach zurückzufahren und die Nettoankäufe im Rahmen des PEPP Ende März zu beenden.

Auf seiner Sitzung im März 2022 gelangte er schließlich zu der Einschätzung, dass das neue Inflationsumfeld für eine weitere Verringerung des Volumens der Ankäufe im Rahmen des APP spricht. Entsprechend werden sich die monatlichen Nettoankäufe im April auf 40 Mrd €, im Mai auf 30 Mrd € und im Juni auf 20 Mrd € belaufen. Die Kalibrierung der Nettoankäufe für das dritte Quartal wird von den Daten abhängen und unserer sich verändernden Beurteilung des Ausblicks Rechnung tragen. Sollten die neu verfügbaren Daten die Erwartung stützen, dass sich die mittelfristigen Inflationsaussichten auch nach dem Ende unserer Nettoankäufe von Vermögenswerten nicht verschlechtern werden, wird der EZB-Rat die Nettoankäufe im Rahmen des APP im dritten Quartal einstellen. Falls sich die mittelfristigen Aussichten ändern und die Finanzierungsbedingungen nicht mehr mit einer weiteren Entwicklung in Richtung unseres 2 %-Ziels im Einklang stehen, sind wir bereit, unsere Planung für die Nettoankäufe von Vermögenswerten hinsichtlich Umfang und/oder Dauer zu ändern.

Gleichzeitig änderte der EZB-Rat seine Forward Guidance zu den Zinssätzen, um zu signalisieren, dass etwaige Änderungen der EZB-Leitzinsen „einige Zeit nach“ dem Ende unserer Nettoankäufe im Rahmen des APP vorgenommen werden. Diese Formulierung impliziert, dass eine Zinsanhebung nicht an das Ende der Nettoankäufe gebunden ist, und bietet zusätzlichen Spielraum, um nach dem Ende des Ankaufs von Anleihen die Bedingungen zu überprüfen, bevor wir den nächsten Schritt hin zu einer Normalisierung unternehmen. Der Ausdruck „einige Zeit“ vermittelt auch, dass vor allem in einem von Unsicherheit geprägten Umfeld die Zeitspanne zwischen dem Ende der Nettoankäufe und der Zinsanhebung nicht vorherbestimmt ist, sondern von dem Zeitrahmen abhängig ist, der für die Erfüllung unserer Kriterien für die Forward Guidance zu den Leitzinsen gilt, sowie davon, dass die vorherrschenden wirtschaftlichen und finanziellen Bedingungen und Marktgegebenheiten bei unseren Zinsentscheidungen angemessen berücksichtigt werden.

Mit dieser neuen Formulierung werden die Flexibilität und Optionalität des EZB-Rats deutlich verbessert, da sie dazu beiträgt, die konkreten Schritte zur Umsetzung der zeitlichen Abfolge von Normalisierungsbeschlüssen auf agilere Weise zu steuern, sodass wir diese Schritte besser auf neu eingehende Daten abstimmen können. Darüber hinaus bekräftigte der EZB-Rat, dass sich die Entwicklung der Leitzinsen weiterhin nach unserer Forward Guidance und unserer strategischen Verpflichtung richtet, die Inflation auf mittlere Sicht bei 2 % zu stabilisieren. Zudem haben wir darauf hingewiesen, dass wir bei etwaigen Änderungen unserer Leitzinsen gerade in Zeiten der Unsicherheit graduell vorgehen werden.

Es ist wichtiger denn je, bei der Durchführung der Geldpolitik Optionalität zu wahren. Unter den gegebenen Umständen kommt es besonders darauf an, dass sich die Geldpolitik weiterhin nach der Datenlage richtet und die Optionalität nach beiden Seiten gewahrt bleibt. Einerseits sollten wir sicherstellen, dass unsere geldpolitischen Rahmenbedingungen angepasst werden, wenn die Gefahr besteht, dass entankerte Inflationserwartungen, eine sich verstärkende Aufholdynamik bei den Löhnen oder eine anhaltende Verschlechterung der Angebotskapazitäten die Inflation auf mittlere Sicht über dem Zielwert halten. Andererseits sollten wir auch voll und ganz bereit sein, unsere geldpolitischen Rahmenbedingungen angemessen zu revidieren, wenn der Energiepreisschock und der Krieg zwischen Russland und der Ukraine zu einer deutlichen Verschlechterung der gesamtwirtschaftlichen Aussichten führen und die mittelfristigen Inflationsaussichten sich dadurch eintrüben sollten.

Schlussbemerkungen

Insgesamt bin ich der Ansicht, dass die geldpolitische Reaktion der EZB auf die Pandemie ein Erfolg war. Mit dem Maßnahmenpaket der EZB (PEPP, überarbeitete GLRG III, Lockerung der Kriterien für Sicherheiten und Aufsichtsmaßnahmen) wurden günstige Finanzierungsbedingungen aufrechterhalten. Die Maßnahmen ermöglichten die umfangreiche finanzpolitische Reaktion, die entscheidend dafür war, dass die wirtschaftlichen und finanziellen Auswirkungen der Pandemie auf die privaten Haushalte und Unternehmen abgemildert wurden. Insbesondere das PEPP war ein verhältnismäßiges, gut konzipiertes und notwendiges Programm zum Ankauf von Vermögenswerten, das seiner doppelten Funktion gerecht wurde, die Finanzmärkte zu stabilisieren und die anfänglichen negativen Auswirkungen der Pandemie auf die projizierte Inflationsentwicklung umzukehren.

Wie Präsidentin Lagarde kürzlich betonte, kommt dem Grundsatz der Flexibilität bei der Durchführung der Geldpolitik in einer Währungsunion besondere Bedeutung zu, da wir kontinuierlich sicherstellen müssen, dass die Geldpolitik in alle Teile des Euroraums gleichmäßig übertragen wird.[13] Bei unterschiedlichen Ausgangsbedingungen können exogene Schocks Volkswirtschaften asymmetrisch beeinflussen. Führt dies zu einer Fragmentierung der Finanzmärkte, kann die Transmission der Geldpolitik beeinträchtigt werden.

Die Pandemie war ein besonders extremer exogener Schock, und das PEPP hat gezeigt, dass unter Stressbedingungen die Flexibilität bei der Gestaltung und Durchführung der Ankäufe von Vermögenswerten dazu beigetragen hat, der Beeinträchtigung der Transmission der Geldpolitik entgegenzuwirken. Zudem hat sie die Effektivität der Bemühungen des EZB-Rats beim Erreichen seines Ziels erhöht. Unter Stressbedingungen wird Flexibilität im Rahmen des Mandats des EZB-Rats auch in Zukunft ein Bestandteil der Geldpolitik bleiben, wann immer das Erreichen von Preisstabilität durch Gefahren für die geldpolitische Transmission bedroht ist. Das bedeutet, dass wir bereit sind, eine breite Palette an Instrumenten einzusetzen, um einer Fragmentierung entgegenzuwirken.

Eine Anwendung des Grundsatzes der Flexibilität betrifft die Wiederanlage des PEPP-Portfolios. Insbesondere können die Wiederanlagen im Rahmen des PEPP jederzeit flexibel im Zeitverlauf über Anlageklassen und Länder hinweg angepasst werden, wenn es im Zusammenhang mit der Pandemie zu einer neuerlichen Marktfragmentierung kommt. Dies könnte auch einen Ankauf von durch die Hellenische Republik begebenen Anleihen umfassen, der über die Wiederanlage von Tilgungsbeträgen hinausgeht, um eine Unterbrechung von Ankäufen in diesem Land zu vermeiden. Eine solche Unterbrechung könnte die Transmission der Geldpolitik auf die griechische Wirtschaft beeinträchtigen, während diese sich noch von den Folgen der Pandemie erholt. Nettoankäufe im Rahmen des PEPP könnten erforderlichenfalls wieder aufgenommen werden, um negativen Schocks im Zusammenhang mit der Pandemie entgegenzuwirken. Eine weitere Anwendung des Grundsatzes der Flexibilität während der Pandemie erfolgte in Form einer Reihe von Maßnahmen zur Lockerung der Kriterien für Sicherheiten. Durch Angabe eines Zeitrahmens für das allmähliche Auslaufen dieser Maßnahmen stellte der EZB-Rat letzte Woche zudem Folgendes fest: „Aufgrund des ihm durch den geldpolitischen Handlungsrahmen eingeräumten Ermessens behält sich der EZB-Rat das Recht vor, auch künftig von den Bonitätsbewertungen der Ratingagenturen abzuweichen, um eine automatische Abhängigkeit von diesen Bewertungen zu vermeiden.“ Wie Präsidentin Lagarde kürzlich in einer Rede allgemein feststellte, bedeutet der Grundsatz der Flexibilität, dass wir bereit sind, eine breite Palette an Instrumenten einzusetzen, um einer Fragmentierung entgegenzuwirken.

Diese Ausführungen stützen sich auf P. R. Lane, The monetary policy response in the euro area, in: B. English, K. Forbes und A. Ubide (Hrsg.), Monetary Policy and Central Banking in the Covid Era, CEPR Press, 2021, sowie P. R. Lane, The Monetary Policy Strategy of the European Central Bank, Sonderausgabe der Revue d’Économie Financière: New Doctrines in Central Banking, 2022; P. R. Lane, The monetary policy strategy of the ECB: the playbook for monetary policy decisions, Rede an der Hertie School, Berlin, 2. März 2022; P. R. Lane, The monetary policy package: an analytical framework, Beitrag im EZB-Blog vom 13. März 2020; P. R. Lane, Understanding the pandemic emergency purchase programme, Beitrag im EZB-Blog vom 22. Juni 2020 P. R. Lane, The pandemic emergency: the three challenges for the ECB, Rede auf dem Jackson Hole Economic Policy Symposium „Navigating the Decade Ahead: Implications for Monetary Policy“, Federal Reserve Bank of Kansas City, 27. August 2020; P. R. Lane, The compass of monetary policy: favourable financing conditions, Rede bei der portugiesischen Wertpapieraufsichtsbehörde Comissão do Mercado de Valores Mobiliários, 25. Februar 2021; P. R. Lane, Inflationsdynamik in der Pandemie, Beitrag im EZB-Blog vom 1. April 2021; P. R. Lane, The Resilience of the Euro, Journal of Economic Perspectives, Bd. 35, Nr. 2, 2021, S. 3-22.

Von September 2019 bis März 2022 war der Zeithorizont für den Nettoankauf von Vermögenswerten im Rahmen des APP an die künftige Anhebung der Leitzinsen geknüpft, und es wurde davon ausgegangen, dass die Nettoankäufe im Rahmen des Programms so lange fortgesetzt würden, wie dies zur Verstärkung der akkommodierenden Wirkung der EZB-Leitzinsen erforderlich wäre, und dass sie beendet würden, kurz bevor mit der Erhöhung der Leitzinsen begonnen würde. Ferner werden die Tilgungsbeträge der im Rahmen des APP erworbenen Wertpapiere bei Fälligkeit weiterhin vollumfänglich wieder angelegt. Dies soll für längere Zeit über den Zeitpunkt hinaus gelten, zu dem die EZB mit der Erhöhung der Zinsen beginnt, und in jedem Fall so lange wie erforderlich, um günstige Liquiditätsbedingungen und eine umfangreiche geldpolitische Akkommodierung aufrechtzuerhalten.

Im September 2019 wurde dies in Form der Erwartung ausgedrückt, dass die Leitzinsen so lange auf ihrem aktuellen oder einem niedrigeren Niveau bleiben werden, bis der EZB-Rat feststellt, dass sich die Inflationsaussichten in dem Projektionszeitraum deutlich seinem Inflationsziel annähern, und sich diese Annäherung in der Dynamik der zugrunde liegenden Inflation durchgängig widerspiegelt. Nach dem Abschluss seiner Überprüfung der geldpolitischen Strategie aktualisierte der EZB-Rat im Juli 2021 seine Forward Guidance, um zwei Neuerungen Rechnung zu tragen: erstens der Festlegung des Preisstabilitätsziels der EZB auf ein symmetrisches Inflationsziel von 2 % auf mittlere Sicht und zweitens der bedingten Verpflichtung, bei der Durchführung der Geldpolitik in einem Umfeld strukturell niedriger Nominalzinsen die Implikationen der effektiven Zinsuntergrenze zu berücksichtigen. Seitdem enthält die Forward Guidance drei Grundbedingungen: „Um sein symmetrisches Inflationsziel von 2 % zu unterstützen und im Einklang mit seiner geldpolitischen Strategie geht der EZB-Rat davon aus, dass die EZB-Leitzinsen so lange auf ihrem aktuellen oder einem niedrigeren Niveau bleiben werden, bis er feststellt, dass die Inflationsrate deutlich vor dem Ende seines Projektionszeitraums 2 % erreicht und diesen Wert im weiteren Verlauf des Projektionszeitraums dauerhaft hält, und er der Auffassung ist, dass die Entwicklung der zugrunde liegenden Inflation hinreichend fortgeschritten ist, um mit einer sich mittelfristig bei 2 % stabilisierenden Inflation vereinbar zu sein. Dies geht unter Umständen damit einher, dass die Inflation vorübergehend moderat über dem Zielwert liegt.“

Siehe P. R. Lane, The macroeconomic impact of the pandemic and the policy response, Beitrag im EZB-Blog vom 4. August 2020, und The market stabilisation role of the pandemic emergency purchase programme, Beitrag im EZB-Blog vom 22. Juni 2020.

Siehe auch P. R. Lane, The compass of monetary policy: favourable financing conditions, Rede bei der portugiesischen Wertpapieraufsichtsbehörde Comissão do Mercado de Valores Mobiliários, 25. Februar 2021.

Für eine ausführlichere Erörterung der marktstabilisierenden Funktion des PEPP siehe P. R. Lane, The Market Stabilisation role of the pandemic emergency purchase programme, Beitrag im EZB-Blog vom 22. Juni 2020.

P. R. Lane, The Resilience of the Euro, Journal of Economic Perspectives, Band 35, Nr. 2, 2021, S. 3-22.

Mein Kollege Frank Elderson hat die Funktion der Verhältnismäßigkeitsprüfung letzte Woche in einem Vortrag erörtert. Siehe F. Elderson, Proportioning policy action to the evidence: making the monetary policy strategy of the ECB concrete, Vortrag beim Webinar des Institute of International & European Affairs, Frankfurt am Main, 24. März 2022.

Die spezifische Wirkung des APP lässt sich nur anhand von ökonometrischen Modellen von den Wirkungen anderer, im selben Zeitraum implementierter geldpolitischer Maßnahmen unterscheiden. Siehe M. Dossche, J. Hartwig und B. Pierluigi, The impact of the PSPP and negative interest rate policy on savers and borrowers, in: M. Rostagno et al., Monetary Policy in Times of Crisis: A Tale of Two Decades of the European Central Bank, Oxford University Press, Oxford, 2021. Siehe auch M. Lenza und J. Slacalek, How does monetary policy affect income and wealth inequality? Evidence from quantitative easing in the euro area, Working Paper Series der EZB, Nr. 2190, Frankfurt am Main, Oktober 2018; J. Slacalek, O. Tristani, und G. L. Violante, Household balance sheet channels of monetary policy: A back of the envelope calculation for the euro area, Journal of Economic Dynamics and Control, Band 115, 2020; D. Christelis, D. Georgarakos, T. Jappelli, L. Pistaferri und M. Van Rooij, Heterogeneous Wealth Effects, CEPR Discussion Papers, Nr. 14453, Centre for Economic Policy Research, Februar 2020; G. Paz-Pardo, Homeownership and portfolio choice over the generations, Working Paper Series der EZB, Nr. 2522, Februar 2021; B. Moll, Comment on Hubmer, Krusell and Smith (2020), ‘Sources of U.S. Wealth Inequality: Past, Present, and Future’, NBER Macroeconomics Annual, erscheint in Kürze; und D. L. Greenwald, L. Leombroni, H. Lustig und S. Van Nieuwerburgh, Financial and Total Wealth Inequality with Declining Interest Rates, Working Paper des NBER, Nr. 28613, 2021.

Siehe M. Dossche, J. Slacalek und G. Wolswijk, Monetary policy and inequality, Wirtschaftsbericht 2/2021, EZB; C. Altavilla, W. Lemke, T. Linzert, J. Tapking und J. von Landesberger, Assessing the efficacy, efficiency and potential side effects of the ECB’s monetary policy instruments since 2014, Occasional Paper Series der EZB, Nr. 278, 2021, Kapitel 3.5.2; und Work stream on employment, Employment and the conduct of monetary policy in the euro area, Occasional Paper Series der EZB, Nr. 275, 2021.

P. R. Lane, Bottlenecks and monetary policy, Beitrag im EZB-Blog vom 10. Februar 2022.

Die steigenden Preise für Ausfuhren des verarbeitenden Gewerbes haben die steigenden Einfuhrpreise teilweise ausgeglichen.

C: Lagarde, Monetary policy in an uncertain world, Rede auf der Konferenz „ECB and Its Watchers XXII“, 17. März 2022.

Europäische Zentralbank

Generaldirektion Kommunikation

- Sonnemannstraße 20

- 60314 Frankfurt am Main, Deutschland

- +49 69 1344 7455

- media@ecb.europa.eu

Nachdruck nur mit Quellenangabe gestattet.

Ansprechpartner für Medienvertreter