Les récentes mesures de politique monétaire de la BCE : efficacité et défis

Cycle de conférences « Camdessus » sur les questions relatives à l’activité de banque centraleIntervention de M. Mario Draghi, président de la Banque centrale européenneWashington D.C., le 14 mai 2015

Mesdames et Messieurs,

Au cours de l’année écoulée, la Banque centrale européenne (BCE) a adopté d’importantes mesures de politique monétaire, la plus emblématique ayant consisté, en janvier, en l’extension de nos achats d’actifs aux titres du secteur public. L’ objectif poursuivi à travers ces mesures reste ce qu’il a toujours été, à savoir le maintien de la stabilité des prix à moyen terme, mais ces mesures prennent une forme sans précédent pour notre banque centrale. Nos décisions de politique monétaire sont ainsi devenues plus complexes de deux façons primordiales.

Premièrement, les taux d’intérêt dans la zone euro ayant atteint leur niveau plancher effectif, notre capacité de recours aux instruments conventionnels de politique monétaire s’est réduite. Cela nous a contraints à mettre en place de nouveaux instruments pour atteindre les mêmes résultats.

Deuxièmement, l’utilisation de ces nouveaux instruments pouvant avoir des conséquences différentes de celles induites par une politique monétaire conventionnelle, notamment en ce qui concerne la distribution de la richesse et l’allocation des ressources, l’identification de ces conséquences, leur mesure et, le cas échéant, leur atténuation ont acquis une importance nouvelle.

Je voudrais, aujourd’hui, évoquer devant vous comment notre politique monétaire a évolué au sein de cet environnement, tant du point de vue de la mise en œuvre de nos instruments que de notre gestion des effets qu’ils produisent.

1. La politique monétaire dans un environnement incertain

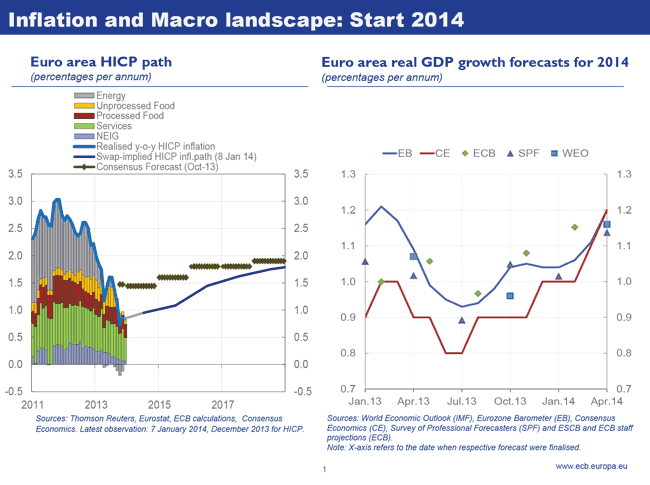

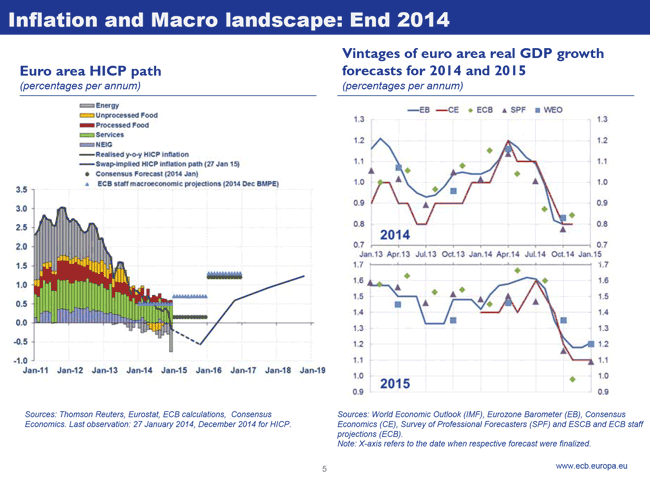

Début 2014, le paysage macroéconomique de la zone euro était caractérisé par un degré élevé d’incertitude.

L’inflation, d’une part, avait enregistré un ralentissement constant et généralisé, étant revenue de 3 % fin 2011 à moins de 1 % début 2014. Mais, d’autre part, le sentiment relatif aux perspectives économiques était relativement confiant pour 2014, pratiquement l’ensemble des prévisionnistes anticipant une consolidation de la reprise au cours de l’année. Dans ce contexte, nous étions relativement confiants dans l’ancrage des anticipations d’inflation à moyen terme, même si les risques entourant ces perspectives étaient élevés. Celles-ci dépendaient fortement de la matérialisation du scénario macroéconomique favorable et de l’absence de nouveaux chocs (cf. graphique 1).

Graphique 1 : Environnement macroéconomique et physionomie de l’inflation début 2014

Au vu de ces incertitudes et de leur incidence sur les anticipations quant à l’évolution de la politique monétaire, il est devenu beaucoup plus important pour nous de communiquer clairement comment nous réagirions si des risques différents devaient commencer à peser sur ces perspectives. C’est ainsi que, dans un discours à Amsterdam, en avril, j’ai expliqué notre fonction de réaction face à ce que nous considérions comme les trois contingences les plus probables [1].

Il s’agissait en premier lieu d’un durcissement injustifié de l’orientation de la politique monétaire résultant d’évolutions extérieures, qui expliquerait une réaction davantage conventionnelle. Une deuxième contingence envisageable consistait en une détérioration persistante du canal du crédit bancaire à laquelle nous réagirions à travers des mesures ciblées d’assouplissement du crédit, c’est-à-dire des mesures visant à fournir des refinancements à plus long terme aux banques et à libérer des capacités d’octroi de nouveaux crédits sur leurs bilans. Enfin, nous devions envisager la possibilité d’une détérioration des perspectives d’inflation à moyen terme et/ou d’un affaiblissement de l’ancrage des anticipations d’inflation, ce qui justifierait de surmonter la contrainte liée au niveau plancher des taux d’intérêt à l’aide d’un vaste programme d’achat d’actifs.

Au cours de 2014, chacune de ces contingences s’est réalisée.

À mesure que les débats s’intensifiaient sur la sortie, aux États-Unis, de la politique monétaire accommodante, il est devenu de plus en plus important pour nous de distinguer les évolutions divergentes de la politique monétaire des deux côtés de l’Atlantique. À partir du mois de juin, nous avons donc réagi à la première contingence et ramené notre principal taux de refinancement à son niveau plancher effectif tout en introduisant également des mesures destinées à favoriser la propagation des taux à court terme sur la courbe des taux à moyen terme. Cela passait par le renforcement de nos indications sur l’orientation future de la politique monétaire ( forward guidance) et l’introduction d’un taux d’intérêt négatif sur notre facilité de dépôt, ces deux mesures combinées ayant notablement augmenté le poids de nos taux directeurs sur la forme de la courbe des rendements.

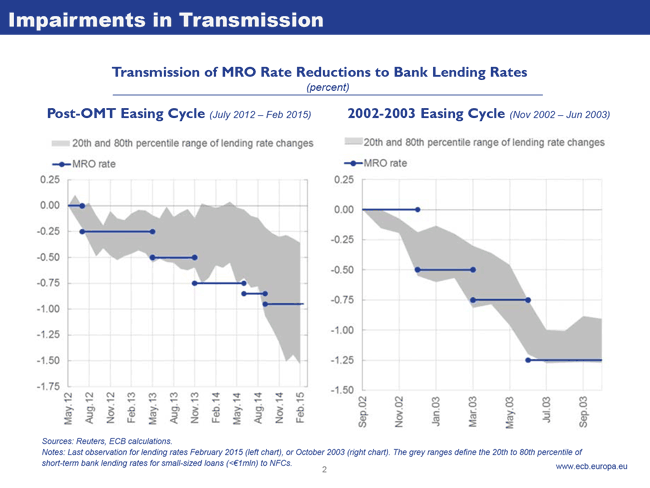

Mais, et c’est là un élément crucial, nous ne constations pas encore, vers la mi-2014, de traduction des évolutions de la courbe des rendements sur les conditions de financement effectives des entreprises et des ménages de la zone euro, ce qui signifiait que notre assouplissement massif ne portait pas tous les fruits que nous aurions pu en attendre en temps normal (cf. graphique 2). C’est dans ce contexte que nous nous sommes attaqués à la deuxième contingence et avons lancé nos mesures d’assouplissement du crédit. Celles-ci ont pris la forme d’opérations de refinancement à plus long terme ciblées (TLTRO), grâce auxquelles les banques obtiennent des financements à long terme bon marché à la condition qu’elles augmentent leurs prêts à l’économie réelle, contribuant ainsi à restaurer une offre et une tarification plus normales du crédit.

Graphique 2 : Difficultés de transmission

Lorsque nous avons introduit ces mesures, certains observateurs extérieurs ont exprimé des doutes sur la vigueur potentielle d’un soutien à l’offre de crédit, en raison de l’incertitude relative à la santé du secteur bancaire de la zone euro et de signes de faiblesse de la demande de crédits. Un élément primordial a par conséquent été l’achèvement à cette période de l’évaluation complète des bilans des banques, qui avait encouragé ces dernières à anticiper leur désendettement et à consolider leurs bilans, de plus de 200 milliards d’euros. Le secteur se trouvait ainsi dans une meilleure position pour transmettre cette nouvelle impulsion monétaire.

Nous estimions de plus qu’un haut degré d’endogénéité caractérisait les évolutions en matière de crédit : les banques assortissaient les nouveaux crédits qu’elles octroyaient de marges plus importantes en raison de leurs perceptions de risques accrus ; ces taux d’intérêt plus élevés pesaient sur les emprunteurs ayant des crédits en cours et limitaient la demande de nouveaux crédits ; cela se répercutait sur la reprise économique et contribuait à un accroissement des défauts sur prêts pour les banques ; et les banques se trouvaient ainsi confortées ex post dans l’application de ces primes de risque. Si nos mesures pouvaient encourager les banques à s’engager à nouveau dans la concurrence pour accorder des crédits de bonne qualité, les taux d’intérêt commenceraient à se réduire et ce cycle pourrait être inversé.

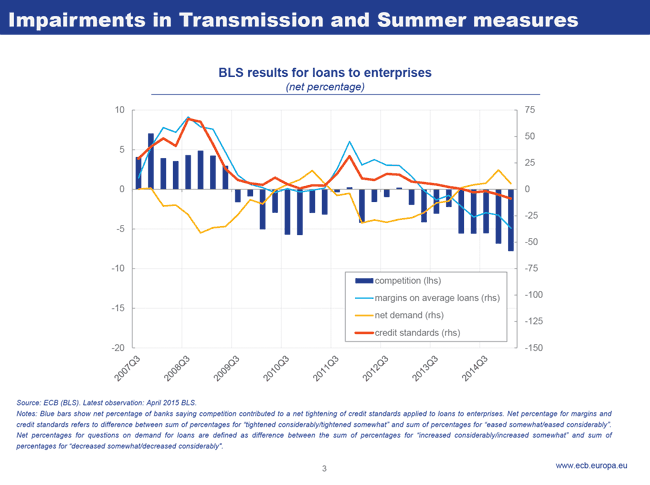

C’est ce à quoi nous avons assisté effectivement lorsque le programme d’assouplissement du crédit a pris de la consistance. Notre enquête sur la distribution du crédit bancaire confirme que la concurrence pour les crédits de bonne qualité a augmenté. Les marges s’en sont trouvées réduites et les taux des crédits bancaires ont reculé. Et ces taux en baisse se sont à leur tour traduits par une hausse de la demande nette de crédits. Les banques se sont alors mises en quête du prochain « niveau » d’emprunteurs, conduisant à un assouplissement progressif de leurs critères d’octroi et - nous espérons - à un nouveau renforcement des pressions concurrentielles (cf. graphique 3).

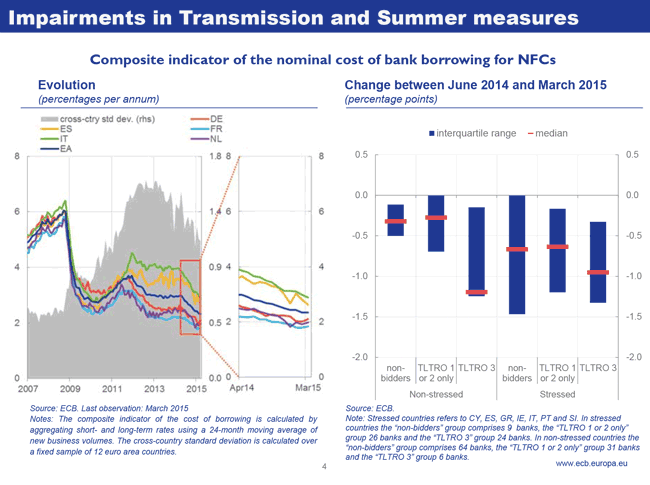

Il est important de noter que ce processus a surtout été induit par les banques qui ont eu recours aux TLTRO et qu’il s’est déroulé tant dans les pays en difficulté que dans les autres. Il en a résulté une convergence du coût d’emprunt entre les pays de la zone euro, avec des mesures de la dispersion des taux débiteurs moyens s’approchant de niveaux qui n’avaient plus été observés depuis le début de la crise de la dette souveraine (cf. graphique 4).

Graphique 3 : Incidence des TLTRO sur les déterminants de l’offre et de la demande de crédits

Graphique 4 : Incidence globale des mesures d’assouplissement du crédit

2. La troisième contingence

Au cours de la dernière partie de l’année dernière, toutefois, les perspectives d’inflation dans la zone euro ont commencé à se détériorer sensiblement, comme je l’ai signalé dans un discours à Jackson Hole [2]..

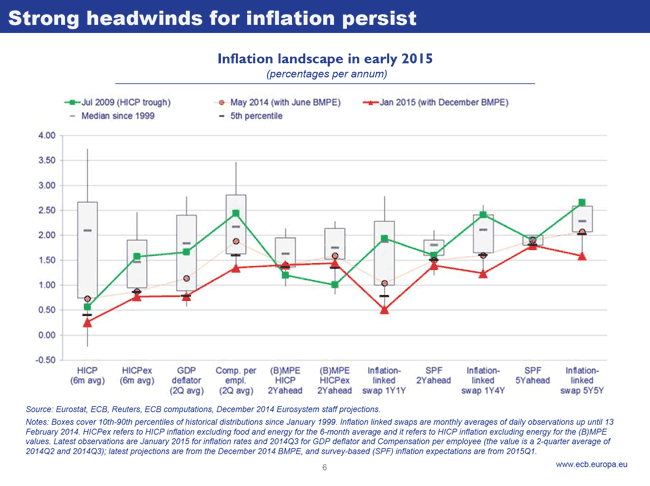

L’environnement macroéconomique s’est dégradé de façon inattendue au cours de l’été, la dynamique sous-jacente constatée plus tôt dans l’année s’amenuisant (cf. graphique 5, échelle de droite). Cela ôtait une force importante dans le scénario de remontée de l’inflation que nous avions anticipé. La forte baisse des cours du pétrole qui s’est amorcée à la fin de l’été a accru les pressions déflationnistes, se propageant également à l’inflation sous-jacente (cf. graphique 5, échelle de gauche). Par conséquent, dès janvier 2015, la zone euro était confrontée à des taux d’inflation négatifs et à un recul généralisé des mesures de l’inflation effective et attendue. Et si l’orientation de moyen terme de notre stratégie de politique monétaire nous permet de « faire abstraction » de telles évolutions des prix si elles sont temporaires par nature, deux raisons nous ont fait craindre que cela ne soit pas le cas.

Tout d’abord, alors que les fluctuations de l’inflation au cours du second semestre résultaient essentiellement de facteurs d’offre, des signes forts existaient que la tendance dépendait d’une faible demande globale. Cela était perceptible tant au niveau macroéconomique, avec un écart de production toujours important et un taux d’inflation sous-jacente en baisse, qu’au niveau microéconomique à travers des évolutions modérées des salaires négociés et une faible capacité des entreprises à imposer leurs prix. En d’autres termes, nous n’étions pas simplement confrontés à un choc baissier sur les prix mais aussi à un choc baissier sur la dynamique de l’inflation, une évolution durablement défavorable.

Graphique 5 : Environnement macroéconomique et physionomie de l’inflation début 2015

La seconde raison est que, sous l’effet de cette faible évolution sous-jacente de l’inflation, il existait un risque accru que la baisse des cours du pétrole ne nourrisse des effets de second tour. En effet, plusieurs facteurs donnaient à penser que la situation était plus préoccupante que certains épisodes antérieurs de désinflation liée aux cours du pétrole, en particulier le plus récent en 2009 à la suite de la faillite de Lehman Brothers. Notre analyse a montré que la persistance d’une faible inflation à travers un large éventail de mesures statistiques était plus forte qu’en 2009. L’ancrage des anticipations d’inflation était également devenu, sur tous les horizons, moins solide par rapport à notre objectif et plus sensible au faible niveau d’inflation effective, alors que ces anticipations avaient très peu varié en 2009. Et la « viscosité » des mesures de l’inflation sous-jacente s’était réduite, ce qui impliquait un risque accru que cette faible inflation effective et anticipée ne s’ancre dans le processus de fixation des salaires (cf. graphique 6).

Un autre élément à prendre en compte tenait à ce que cet affaiblissement des anticipations d’inflation s’est produit alors même que les taux d’intérêt directeurs avaient déjà atteint leur plancher effectif. À ce niveau plancher, une baisse des anticipations d’inflation induit une hausse des taux d’intérêt réels, de telle manière que cette évolution risquait d’entraîner un effet de contraction qui annulerait, du moins en partie, les bénéfices tirés de la baisse des cours du pétrole. Ce processus serait en outre amplifié, au vu des niveaux élevés d’endettement dans certaines parties de la zone euro, si des effets de second tour se déclenchaient et si les charges réelles des dettes augmentaient, les emprunteurs ayant souvent une plus grande propension à consommer et investir que les prêteurs.

Graphique 6 : L’inflation en 2009 et en 2015

C’est dans ce contexte que nous avons fait face à la troisième contingence et entamé nos achats fermes d’actifs. Nous avons annoncé en septembre 2014 que nous achèterions des titres adossés à des actifs et des obligations sécurisées. Une étape supplémentaire a été franchie en janvier 2015 avec l’achat, également, de titres du secteur public dans le cadre de notre programme. Ces achats d’actifs produisent des effets essentiellement de deux façons.

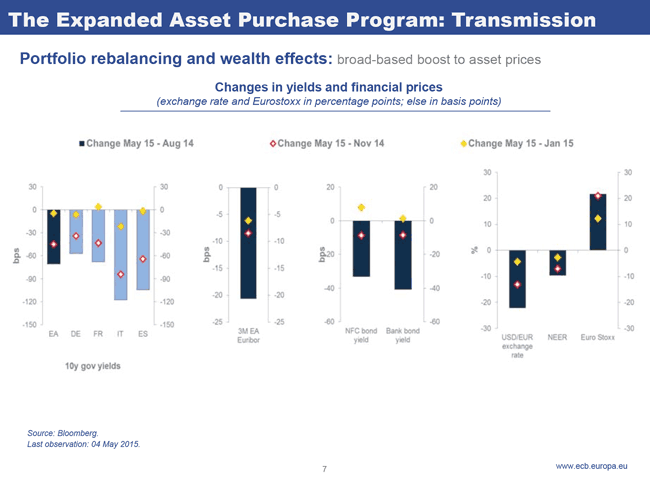

Premièrement, ils ont un effet de signal, qui contribue au réancrage des anticipations d’inflation à des niveaux plus conformes à notre objectif à moyen terme. Cet effet a été essentiel dans l’inversion de la hausse des taux d’intérêt réels constatée en début d’année. Le taux d’intérêt réel à 5 ans au comptant dans la zone euro avait augmenté de 60 points de base entre septembre 2014 et janvier 2015, puis a baissé de 85 points de base entre mi-janvier et avril. Le signal que la liquidité continuera à croître favorise également un aplatissement de la structure par échéances, réduisant donc davantage les taux d’intérêt réels le long de la courbe des rendements. De plus, cet effet ayant contribué aux évolutions divergentes des politiques monétaires entre les régions économiques, il a également exercé une pression à la baisse sur le cours de change.

Deuxièmement, même si nous n’achetons qu’un éventail relativement limité de titres de grande qualité, nos achats influent directement et indirectement sur le système financier dans son ensemble, à travers un effet de rééquilibrage des portefeuilles. Ils influencent non seulement le prix des titres sans risques, qui sont la base de la tarification de tous les instruments financiers. Mais ils induisent également une pénurie sur le marché où nous intervenons, ce qui incite les investisseurs à réaménager leurs portefeuilles au profit d’autres catégories d’actifs, passant par exemple d’obligations souveraines à des titres du secteur privé, de titres de créance aux actions ou changeant de région économique à la suite d’une baisse du cours de change (cf. graphique 7). Ensemble, un plus faible coût de l’endettement et des fonds propres ainsi qu’un repli du cours de change concourent à rendre rentables des projets d’investissement jugés précédemment peu attrayants.

Graphique 7 : Effets de rééquilibrage des portefeuilles

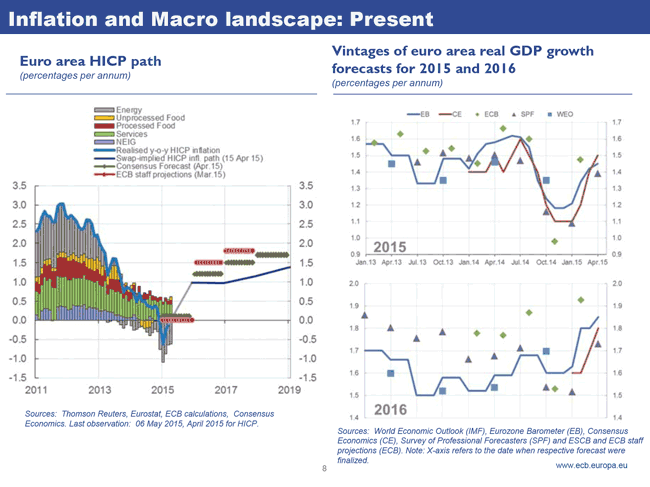

À la suite du cycle complet d’assouplissement monétaire décidé de juin 2014 à janvier 2015, les perspectives d’inflation et de croissance se sont nettement améliorées, et la confiance des consommateurs remonte (cf. graphique 8). Certains observateurs ont pu être étonnés dans la mesure où l’une de leurs objections majeures à notre programme était qu’il serait inopérant dans un environnement de faibles taux d’intérêt et/ou dans le sillage d’une « récession de bilan ».

L’une des causes importantes de la remise en question de cette objection est, selon moi, qu’elle se focalisait exclusivement sur le canal de transmission du taux d’intérêt. Or, nous constatons aussi l’importance des autres canaux de transmission de vastes achats d’actifs. L’effet de rééquilibrage des portefeuilles demeure puissant dans une économie reposant largement sur les banques et lorsque les taux d’intérêt sont bas, voire négatifs ; cet effet est de fait peut-être même plus puissant dans un tel environnement puisque les investisseurs détiennent davantage de positions sur des catégories d’actifs plus risqués, comme les fonds propres. En outre, lorsque l’incertitude est grande, les effets de signal peuvent devenir proportionnellement plus forts s’ils surviennent au moment opportun et font l’objet d’une communication adéquate.

Si nous avons déjà relevé une effet substantiel de nos mesures sur le prix des actifs et la confiance des agents économiques, ce qui compte vraiment est de voir un effet équivalent sur l’investissement, la consommation et l’inflation. À cette fin, nous allons mettre en œuvre pleinement notre programme d’achats comme annoncé et, en tout cas, jusqu’à ce que nous observions un ajustement durable de l’évolution de l’inflation. Après une succession oppressante de près de sept années de crises, les entreprises et les ménages hésitent beaucoup avant de prendre des risques économiques. Cela explique qu’il faille du temps avant de pouvoir crier victoire, alors que notre politique monétaire restera de mise aussi longtemps que nécessaire pour réaliser pleinement et durablement son objectif.

Graphique 8 : Environnement macroéconomique et physionomie de l’inflation début 2015

3. Effets collatéraux de la politique monétaire

Une période prolongée de politique monétaire accommodante peut, cependant, produire des effets collatéraux. Et le fait que notre politique ait été efficace à ce stade ne doit pas nous empêcher de les prendre en compte.

Il ne s’agit pas d’opérer des arbitrages. Nous ne pouvons nous interdire de mener une politique assurant la stabilité des prix au prétexte de possibles effets collatéraux. Nous ne pouvons pas non plus allonger l’horizon de moyen terme au risque de compromettre notre objectif. Mais cela étant, il nous appartient de comprendre et gérer ces effets et de tenter, dans la poursuite de notre mandat, de les atténuer autant que possible. Quand cela n’est pas possible, nous devons sensibiliser les autres intervenants afin qu’ils puissent prendre des mesures d’atténuation ou de correction des risques.

Ainsi, dans ce contexte, je voudrais aborder en particulier deux préoccupations qui sont apparues concernant les éventuels effets collatéraux de nos actions. Il s’agit des conséquences pour l’ allocation des ressources et la répartition des richesses.

En ce qui concerne l’ allocation des ressources, une préoccupation majeure à l’heure actuelle réside dans les conditions de financement très souples qui pourraient les altérer, ce qui finirait par compromettre la stabilité financière. En particulier, d’aucuns ont fait valoir qu’un environnement qui demeure longtemps caractérisé par des taux bas peut induire une prise de risques financiers excessifs, un ajustement différé des bilans et, en fin de compte, une certaine prédominance du secteur financier dans la mesure où la pression s’exerçant sur la banque centrale pour qu’elle retarde une normalisation de la politique monétaire s’accroît. Bien évidemment, je peux discerner la logique de tels arguments : une longue période de taux d’intérêt très bas peut favoriser l’apparition de déséquilibres. Mais il est important de souligner deux points.

En premier lieu, il s’agit d’analyser soigneusement l’équilibre des effets entre la politique monétaire et la stabilité financière. Dans un environnement de surendettement, par exemple, il n’est pas évident qu’une politique monétaire accommodante nuise à l’ajustement des bilans. Dans de nombreux pays, le faible niveau des taux d’intérêt a contribué, en fait, à stabiliser la dynamique d’endettement en réduisant les charges d’intérêts, facilitant par là l’ajustement des bilans. Le ratio des charges d’intérêts des gouvernements des pays de la zone euro par rapport au PIB a diminué en moyenne de 0,4 point de pourcentage du PIB entre 2012 et 2014. De même, la charge de la dette des ménages et des entreprises s’est allégée et la diminution des coûts de financement des banques a contribué positivement à l’augmentation des bénéfices non distribués, ce qui a accéléré le processus de réduction du levier d’endettement dans les bilans. Cette évolution favorise une normalisation de la politique monétaire à moyen terme.

En deuxième lieu, nos décisions de politique monétaire n’ont pas été prises de façon isolée. Elles l’ont été dans le contexte d’un cadre plus large permettant d’atténuer certaines préoccupations relatives à la stabilité financière. À titre d’exemple, les mesures prises récemment par la BCE ont été décidées dans le contexte de l’évaluation complète des bilans des banques, qui comportait un examen de la qualité des actifs d’une profondeur et d’une étendue sans précédent. Notre politique monétaire s’est donc accompagnée à la fois d’une diminution des risques et d’une réduction du levier d’endettement dans les bilans des banques, et non l’inverse [3]. En outre, nous opérons désormais dans un nouvel environnement réglementaire et prudentiel, incluant la mise en place d’une autorité de contrôle bancaire européenne avec le mécanisme de surveillance unique (MSU), qui a été spécifiquement conçue afin de saisir et de modérer la procyclicité. Il ne faut pas oublier que ce sont les banques qui ont été dans le passé au cœur des crises financières les plus graves.

Nous surveillons attentivement les évolutions, mais à l’heure actuelle, rares sont les signes permettant de conclure à l’apparition de déséquilibres financiers généralisés. En réalité, les deux indicateurs les plus importants allant dans le sens d’une accentuation des déséquilibres financiers – les prix de l’immobilier et la croissance du crédit – font seulement apparaître les premiers signes d’un redémarrage de la hausse. Cette évolution montre que la mise en œuvre d’une politique monétaire accommodante à la suite d’une crise financière majeure n’estompe pas forcément une évaluation prudente des risques. Au contraire, elle peut contribuer à une valorisation du risque plus régulière, devenue sans doute trop élevée et allant à l’encontre d’une prise de risques productive.

En définitive, si une période de taux d’intérêt bas se traduit inévitablement, dans une certaine mesure, par une mauvaise allocation des ressources au niveau national, il n’en résulte pas nécessairement une menace pour la stabilité financière globale. Cela dépend au plus haut point de l’intégration de la politique monétaire dans un ensemble complémentaire de politiques prudentielles et réglementaires créant des incitations en faveur d’un ajustement des bilans et d’opérations financières responsables.

Une autre préoccupation, associée à la baisse des taux d’intérêt à leur limite inférieure effective et à l’introduction de mesures non conventionnelles, concerne les conséquences de la politique monétaire en matière de répartition des richesses. En particulier, la persistance de taux très bas pendant une période prolongée pourrait pénaliser les épargnants au profit des débiteurs ou la progression des prix des actifs résultant de nos achats pourrait profiter de manière disproportionnée aux acteurs fortunés, accroissant ainsi les inégalités.

Les questions relatives à la répartition des richesses sont complexes, et le problème se pose avec encore plus d’acuité dans le contexte d’une union monétaire hétérogène. Par conséquent, je me contenterai de vous faire part de quelques observations à ce sujet.

Tout d’abord, il est important de préciser que des effets sur la répartition des richesses découlent également de l’ inaction de la politique monétaire, lorsque la banque centrale ne remplit pas son mandat ou, en d’autres termes, lorsque l’inflation effective s’écarte durablement de l’objectif de la banque centrale. Alors que le taux d’inflation se situe, de manière inattendue, en deçà de l’objectif, les données relatives à la zone euro donnent à penser que les ménages les plus jeunes (dont l’âge est compris entre 16 et 44 ans) seraient le plus durement affectés. Ils sont généralement des débiteurs nets, dont la dette est libellée en termes nominaux, et sont donc les acteurs les plus exposés à un alourdissement de la charge réelle de la dette. À l’inverse, les ménages plus âgés détiennent généralement un patrimoine net positif, dont une partie est constituée d’actifs nominaux. Un taux d’inflation inférieur à l’objectif se traduit donc par une redistribution, des jeunes ménages vers les ménages plus âgés. Cette observation empirique s’applique non seulement à l’ensemble de la zone euro, mais aussi à la plupart des pays [4].

En deuxième lieu, les décisions de politique monétaire ont toujours des répercussions sur la répartition des richesses. Lorsque la politique monétaire agit pour mettre fin à la désinflation en abaissant les taux d’intérêt, il en résulte inévitablement des effets sur la répartition des richesses, cette mesure réduisant les revenus d’intérêts des épargnants et allégeant la charge de la dette pesant sur les emprunteurs. Toutefois, ces réductions des taux d’intérêt sont nécessaires pour faire progresser la demande globale en incitant les entreprises et les ménages à anticiper leurs décisions de dépense, décourageant une épargne excessive et stimulant l’investissement en abaissant le coût des financements. En outre, dans la mesure où les emprunteurs manifestent généralement une plus grande propension à consommer et à investir que les prêteurs, ces effets redistributifs peuvent favoriser la reprise économique.

Je me placerai dans cette même perspective en ce qui concerne la question de la hausse des prix des actifs. Sans aucun doute, le faible niveau de nos taux directeurs, les indications sur l’orientation future de la politique monétaire ( forward guidance) et les achats d’actifs font progresser la valeur de marché actuelle des actifs, ce dont profitent les détenteurs de ces actifs. Mais un élément revêt une plus grande importance, à savoir l’effet de miroir réel de cette hausse des prix des actifs, qui réside dans une diminution du coût des fonds propres pour les entreprises, une baisse du coût de financement pour les investisseurs dans le cadre de projets réels et une réduction du coût des prêts pour les consommateurs.

Ceci dit, nous devons avoir présent à l’esprit qu’une période trop prolongée de taux réels très bas peut avoir des conséquences indésirables dans le contexte de sociétés vieillissantes, dans lesquelles de nombreux ménages n’épargnent pas seulement pour lisser leur consommation sur le cycle, mais aussi pour lisser leur consommation tout au long de leur vie. Pour les retraités, ainsi que pour ceux qui épargnent dans la perspective de leur retraite, le faible niveau des taux d’intérêt peut ne pas constituer une incitation à anticiper des dépenses de consommation. Au contraire, il peut les inciter à épargner davantage, afin de compenser le ralentissement du taux d’accumulation des actifs au titre des retraites.

Toutefois, je tiens à souligner que ces épargnants n’ont aucun intérêt à ce que la banque centrale renonce à accomplir sa mission. Au contraire, les épargnants à long terme ont intérêt à ce que la production s’accroisse pour atteindre son potentiel sans tarder. Cela s’explique par le fait que leurs actifs financiers constituent toujours, en fin de compte, une créance sur la richesse générée par la partie productive de l’économie. Ainsi, ils ont tout intérêt à ce que la production continue de progresser à un rythme soutenu, car cette évolution porte au maximum la probabilité selon laquelle leurs créances seront intégralement honorées. Parallèlement, plus la politique monétaire est en mesure de stimuler l’investissement, plus le retour des taux d’intérêt à un niveau plus normal sera rapide.

4. Conclusion

Je voudrais à présent conclure mon propos.

En présence d’un environnement d’une complexité sans précédent, la BCE a pris une série de mesures non conventionnelles afin d’empêcher que la zone euro ne connaisse une période trop prolongée de faible inflation et pour remplir son mandat. Jusqu’à présent, ces mesures ont démontré leur efficacité, dépassant les anticipations de nombreux observateurs. Mais cette efficacité s’explique également par l’interaction avec d’autres politiques qui ont permis à l’économie et au secteur financier d’être mieux à même de réagir aux impulsions de politique monétaire.

Il convient de mentionner également l’évaluation complète des bilans des banques de la zone euro ainsi que les réformes structurelles mises en œuvre dans certains pays. De la même manière, les réformes structurelles qui renforcent la confiance dans les perspectives économiques et incitent les entreprises à mettre à profit les conditions de financement extrêmement accommodantes rendront notre politique encore plus efficace dans des proportions correspondantes.

Les responsables de la politique économique dans la zone euro sont indépendants, mais les effets de leurs politiques sont interdépendants. Pour cette raison, seule la combinaison de politiques complémentaires et cohérentes les unes par rapport aux autres permettra en définitive à notre politique monétaire de faire sentir pleinement ses effets, entraînant un retour durable de la prospérité et de la stabilité dans l’ensemble de la zone euro.

[1]Cf. le discours de Mario Draghi, Monetary policy communication in turbulent times, lors de la Conference De Nederlandsche Bank 200 years: Central banking in the next two decades, Amsterdam, 24 avril 2014 (en anglais).

[2]Cf. le discours de Mario Draghi, Le chômage dans la zone euro, Symposium annuel des banques centrales, Jackson Hole, 22 août 2014.

[3]D’une manière générale, Homar et Van Wijnbergen (2014) arrivent à la conclusion que la recapitalisation et la fourniture de liquidité sont deux facteurs complémentaires de l’accélération de la reprise au lendemain de crises financières. Cf. Homar, Timotej et Sweder van Wijnbergen (2014), On Zombie Banks and Recessions after Systemic Banking Crises: Government Intervention Matters, Tinbergen Institute Discussion Paper 13-039/IV/DSF54.

[4]Cf. Adam, Klaus et Junyi Zhu (2014), Price Level Changes and the Redistribution of Nominal Wealth Across the Euro Area, Working Papers, No. 14(11), Université de Mannheim.

Banque centrale européenne

Direction générale Communication

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Allemagne

- +49 69 1344 7455

- media@ecb.europa.eu

Reproduction autorisée en citant la source

Contacts médias