Le politiche economiche sulle due sponde dell’Atlantico: (perché) sono diverse?

Lezione di Lorenzo Bini Smaghi, Membro del Comitato esecutivo della BCECollegio Carlo Alberto, Moncalieri, 7 novembre 2008

1. Introduzione [1]

Gli Stati Uniti e l’area dell’euro rappresentano le due principali aree economiche e monetarie del pianeta, assai simili per dimensioni: una popolazione di oltre 300 milioni di abitanti (300 negli Stati Uniti e 320 nell’area dell’euro) e un prodotto interno lordo attorno ai 10 mila miliardi di euro a prezzi correnti (al cambio attuale - circa 1,30 dollari per euro - il PIL degli Stati Uniti si aggira intorno a 11 mila miliardi di euro, mentre quello dell’area dell’euro è pari a circa 9). Le politiche economiche messe in atto nelle due aree costituiscono un punto di riferimento per l’economia mondiale. Vengono esaminate e confrontate con attenzione da accademici, operatori di mercato e commentatori.

Nel corso degli ultimi anni il confronto è stato fatto in larga parte in modo asimmetrico, possibile retaggio di un assetto istituzionale e di un quadro di riferimento analitico superati. Mentre negli Stati Uniti le politiche sono valutate principalmente in base alle condizioni sottostanti all’economia americana, nell’area dell’euro, la valutazione viene fatta non soltanto in base ai fondamentali dell’economia europea ma anche, e talvolta soprattutto, con riferimento a quanto è stato deciso in materia oltre Atlantico. Nel nostro continente le politiche monetaria e di bilancio vengono spesso giudicate non in quanto tali ma in paragone con ciò che viene deciso negli Stati Uniti. L’opposto accade invece assai raramente. Soprattutto in periodi come quelli che stiamo attraversando, si sente spesso chiedere come mai le politiche monetaria e di bilancio nell’area dell’euro non seguano strettamente le strategie messe in atto negli Stati Uniti, senza considerare per un attimo se queste ultime siano adeguate per l’economia europea. C’è ancora in Europa un riflesso incondizionato da parte di alcuni, che induce a ritenere che le nostre autorità di politica economica debbano adottare lo stesso atteggiamento di quelle statunitensi, e quando non lo fanno sbagliano.

Questa asimmetria nel metodo di valutazione poteva forse andare bene nel sistema di Bretton Woods, nel quale i paesi europei legavano le proprie monete al dollaro, o nel successivo sistema di fluttuazione, in cui i singoli paesi europei erano relativamente piccoli per poter beneficiare di una certa autonomia nei confronti delle decisioni prese oltre Atlantico. Ma con la creazione dell’euro, e lo sviluppo dell’area sui livelli dell’economia statunitense, sarebbe alquanto paradossale se le decisioni di politica economica in Europa dovessero semplicemente riflettere i comportamenti di altre autorità. Dovrebbe essere ovvio che la politica monetaria e la politica di bilancio nell’area dell’euro siano definite in funzione degli andamenti sottostanti e degli obiettivi politici europei. È dunque in base a questi ultimi che vanno valutate.

Ciò non esclude che le politiche economiche messe in atto sulle due sponde dell’Atlantico possano essere confrontate. Ma tale confronto, per essere corretto, deve avere come variabile di controllo proprio gli andamenti sottostanti e gli obiettivi delle politiche nelle due aree. In altre parole, deve essere un confronto simmetrico, alla pari, che consenta di spiegare eventuali differenze anche in base alle diverse caratteristiche delle due economie.

Vorrei oggi presentare uno schema analitico che dovrebbe aiutare a capire se, ed eventualmente perché, le politiche economiche dell’area dell’euro e statunitensi siano state diverse, con particolare riferimento alle politiche monetarie e di bilancio. Ciò può essere utile per chi si chiede, soprattutto in Europa, perché vengano prese certe decisioni nel nostro continente e il motivo per cui talvolta differiscono da quelle americane.

2. La politica monetaria

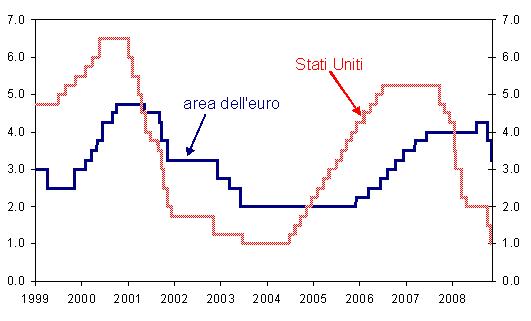

Non sono necessarie molte tavole e figure per mostrare che in questi ultimi dieci anni le politiche monetarie dell’area dell’euro e degli Stati Uniti sono state in parte diverse. Dall’avvio dell’Unione economica e monetaria, nel 1999, a oggi la BCE ha modificato il tasso di interesse ufficiale venticinque volte, inclusa quella di ieri (cfr. figura 1). Nello stesso periodo il tasso di politica monetaria statunitense è stato modificato quarantacinque volte, quasi il doppio della frequenza. Anche in termini di variazioni cumulate, la differenza si nota. Ad esempio, la restrizione monetaria – o piuttosto la rimozione della politica monetaria accomodante messa in atto dopo lo scoppio della bolla tecnologica – che avviata nel 2004 negli Stati Uniti e nel 2005 nell’area dell’euro evidenzia una chiara differenza di intensità. Fino all’agosto 2007 l’aumento cumulato del tasso ufficiale è stato pari a 200 punti base nell’area dell’euro e a 425 punti base negli Stati Uniti; dall’agosto 2007 a oggi la riduzione cumulata dei tassi di riferimento è stata di 100 punti base nell’area dell’euro e 425 punti base negli Stati Uniti.

Come spiegare queste differenze nel grado di attivismo della politica monetaria? Si possono considerare tre potenziali fattori. Il primo riguarda gli shock macroeconomici che hanno colpito le due aree in questo periodo. Se gli shock sono stati diversi, ciò può spiegare reazioni differenti della politica monetaria. Il secondo criterio riguarda la struttura economica sottostante a ciascuna area. Ad esempio, se i mercati del lavoro e dei beni e servizi hanno caratteristiche divergenti, i meccanismi di propagazione degli shock e di trasmissione della politica monetaria possono essere diversi, il che può richiedere risposte diverse in termini di variazione e di livelli di tassi d’interesse. Infine, il terzo criterio riguarda le preferenze della banca centrale e più in generale della società nel suo complesso, che possono giustificare comportamenti differenti.

Vorrei approfondire brevemente questi tre aspetti (shock, strutture e preferenze) in base a considerazioni analitiche e risultati empirici.

2.1 Gli shock macroeconomici

Consideriamo il caso estremo in cui due paesi hanno banche centrali perfettamente identiche in termini di preferenze e di sistema decisionale. In altre parole, facciamo conto che a decidere la politica monetaria europea non sia la BCE ma la Riserva federale. Ipotizziamo poi che le due aree siano colpite da shock macroeconomici diversi, per dimensioni, natura o tempistica. In questo caso, anche se fosse la stessa banca centrale ad adottare le decisioni di politica monetaria in entrambe le aree, la differenza di shock potrebbe essere tale da richiedere in un caso aggiustamenti ampi e frequenti del tasso ufficiale, mentre nell’altro potrebbero essere sufficienti interventi più moderati e graduali. Il grado di attivismo della politica monetaria può così risultare diverso, ma non a seguito di una differente strategia decisionale bensì per effetto della diversa natura dei disturbi che colpiscono le due aree. Dalle analisi comparative emerge che gli shock macroeconomici sulle due sponde dell’Atlantico, seppure di dimensioni analoghe, sembrano di natura parzialmente diversa. [2] Negli ultimi dieci anni l’area dell’euro è stata colpita da “shock di offerta” in misura maggiore rispetto agli Stati Uniti. Uno shock di offerta tende a produrre un effetto sulla crescita di segno opposto rispetto a quello sull’inflazione. Un esempio è il calo della produttività totale dei fattori (PTF) all’inizio di questo decennio, che ha creato una pressione al rialzo sull’inflazione proprio in fase di rallentamento dell’attività economica, come si è verificato a seguito del dissolversi della bolla tecnologica. L’evidenza disponibile sembra suggerire peraltro che l’esacerbarsi degli shock negativi di offerta sia una caratteristica ricorrente delle fasi di rallentamento economico nell’area dell’euro. In conseguenza di questo fenomeno, l’inflazione nell’area dell’euro tende a reagire in modo più lento alla decelerazione dell’economia rispetto agli Stati Uniti. Tale differenza può spiegare perché, in particolare nelle fasi di rallentamento ciclico, l’azione di politica monetaria nell’area dell’euro tenda ad essere meno aggressiva rispetto agli Stati Uniti.

Negli Stati Uniti, d’altra parte, l’analisi sembra mostrare che tendono a prevalere gli shock di domanda, che creano pressioni simultanee sull’inflazione e sull’attività economica. Anche gli shock di offerta, come quelli relativi alla produttività, tendono ad avere una componente di domanda rilevante se gli operatori ne anticipano l’impatto in termine di reddito permanente, con effetto sui consumi. Ad esempio, l’aumento della produttività della seconda metà degli anni 1990 ha determinato un forte aumento dei consumi negli Stati Uniti, finanziati attraverso indebitamento. In questo contesto, la reazione della politica monetaria può essere più decisa, e attuata attraverso aggiustamenti relativamente più marcati e più frequenti dei tassi ufficiali. Ciò si applica nelle fasi sia di crescita che di rallentamento economico.

In conclusione, se l’economia europea e quella americana subiscono shock di natura diversa è normale verificare reazioni in parte differenti. Secondo alcuni studi, il ruolo degli shock è preponderante nello spiegare le divergenze di comportamento tra la BCE e la Riserva federale. [3]

2.2. La struttura economica: la propagazione degli shock

Passiamo ora alle possibili differenze di struttura delle due economie. Nel decidere il tasso di interesse, le banche centrali non tengono conto unicamente della natura degli shock economici ma anche del modo in cui tali shock si propagano all’economia e del meccanismo di trasmissione della politica monetaria. Queste caratteristiche sono determinate da istituzioni e prassi che evolvono lentamente rispetto all’orizzonte in cui la politica monetaria influenza gli andamenti economici e sono quindi tipicamente considerate come date dalla banca centrale.

Una caratteristica distintiva del contesto strutturale dell’area dell’euro è rappresentato dal grado di rigidità sia reale che nominale dei mercati. L’indicatore di regolamentazione dei mercati dei beni e servizi costruito dall’OCSE, spesso citato come misura della rigidità dei mercati, è più alto del 50% nell’area dell’euro rispetto agli Stati Uniti. Tutti gli indicatori disponibili sulla rigidità reale del mercato del lavoro sono più elevati nell’area dell’euro. Basti ricordare l’indicatore dell’OCSE sulla legislazione in materia di tutela del posto di lavoro, che per l’area dell’euro è dieci volte quello degli Stati Uniti. La copertura dei meccanismi di negoziazione collettiva è pari al 76% nell’area dell’euro e al 14% negli Stati Uniti. [4] Evidenza empirica più esauriente è disponibile riguardo alle rigidità nominali. La durata media dei prezzi al consumo – una misura del tempo impiegato dai dettaglianti per modificare il prezzo dei loro prodotti – è di tredici mesi nell’area dell’euro, mentre risulta inferiore a sette mesi negli Stati Uniti [5].

Queste caratteristiche incidono in particolare sulle proprietà dinamiche dell’inflazione. Nell’area dell’euro i prezzi riflettono con maggiore lentezza le nuove informazioni economiche. Questo implica che le pressioni inflazionistiche producono i loro effetti più lentamente sulla dinamica dei prezzi. L’aggiustamento agli shock macroeconomici tende a ricadere inizialmente soprattutto sull’occupazione e sull’attività economica e solo successivamente sui prezzi. Ciò significa che se si lascia che l’inflazione aumenti è poi più costoso e difficile per la politica monetaria riportare l’inflazione a livelli accettabili. In altre parole, il cosiddetto “tasso di sacrificio”, ossia il costo in termini di PIL e di occupazione per ripristinare la stabilità dei prezzi, appare più elevato nell’area dell’euro che in un’economia più flessibile come quella degli Stati Uniti. L’evidenza empirica basata sulla curva di Phillips, che discuterò in maniera più approfondita tra breve, conferma che la reattività dell’inflazione al grado di utilizzo delle risorse è inferiore nell’area dell’euro rispetto agli Stati Uniti. [6]

La maggiore rigidità nella formazione dei prezzi nell’area dell’euro influisce sul meccanismo di trasmissione della politica monetaria. Analisi empiriche confermano che, nel caso in cui l’economia europea fosse flessibile come quella statunitense, l’impatto sull’inflazione di un dato incremento del tasso d’interesse sarebbe superiore. [7] Questo ha un’implicazione diretta sul livello desiderabile di attivismo della politica monetaria. In primo luogo, in base ai modelli economici neo-keynesiani una diminuzione del tasso di interesse produce un impatto sull’attività economica tanto più elevato quanto maggiore è il grado di rigidità dei prezzi. Quindi, per una data variazione del tasso d’interesse l’impatto sull’attività economica tende ad essere maggiore nell’area dell’euro rispetto agli Stati Uniti. In altre parole, per produrre lo stesso impatto sull’attività economica di quello determinato nell’area dell’euro, la Riserva federale deve modificare il tasso d’interesse di un ammontare maggiore. Alcuni studi hanno mostrato che nella fase negativa del ciclo, benché il tasso di interesse nell’area dell’euro sia variato in misura più contenuta che negli Stati Uniti, l’impatto esercitato dalla politica monetaria sull’attività economica è stato più forte.

In secondo luogo, la maggiore rigidità dei mercati europei rende necessaria l’adozione di una strategia di politica monetaria “preventiva”, che ancori stabilmente le aspettative di inflazione. Questa è una diretta conseguenza del fatto che, in presenza di forti rigidità, più si lascia crescere l’inflazione più diventa costoso poi, in termini di aumenti del tasso di interesse, riportarla entro l’obiettivo stabilito. In effetti, la sfida che la Banca centrale ha dovuto affrontare nell’area dell’euro fin dagli esordi è stata proprio di potenziare la capacità della politica monetaria di prevenire che l’inflazione si radichi nelle aspettative degli operatori. [8] Il paradosso è che, quanto più la politica monetaria è capace di agire in modo preventivo e di ancorare le aspettative di inflazione, tanto più l’inflazione rimane sotto controllo e quindi minore è l’esigenza di intervenire sui tassi di interesse in modo aggressivo. Se una tale strategia ha successo, e la banca centrale è credibile nella sua politica anti-inflazionista, le statistiche comunemente utilizzate per valutare l’attivismo della politica monetaria (come la frequenza e l’ampiezza delle modifiche del tasso di interesse ufficiale) mostrano paradossalmente il contrario, ossia che la politica monetaria è poco attiva, se non addirittura passiva, mentre è vero esattamente l’opposto.

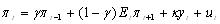

Un modo per rafforzare l’efficacia della politica monetaria è di ridurre la persistenza complessiva dell’inflazione, che può essere semplicemente definita come il periodo di tempo che impiega in media l’inflazione per ritornare al suo valore iniziale dopo uno shock. La persistenza complessiva dell’inflazione può essere rappresentata come una funzione di due fattori, [9] oltre alla rigidità dei prezzi di cui ho appena parlato. Il primo è collegato alla misura in cui gli operatori, nel determinare i prezzi, restano focalizzati sull’obiettivo di inflazione di lungo termine, anziché lasciarsi guidare dagli andamenti più recenti; nel modello della curva di Phillips questo è catturato dal coefficiente sull’evoluzione passata dell’inflazione. Il secondo fattore è dato dal processo di formazione delle aspettative ed è colto, nel modello neo-keynesiano, dal termine che indica le attese future di inflazione. Se l’informazione è imperfetta circa la natura degli shock e la struttura dell’economia o riguardo la determinazione della banca centrale nell’assicurare la stabilità dei prezzi, gli operatori devono compiere un lungo processo di apprendimento. Ciò aumenta il rischio che uno shock che innalza temporaneamente il livello di inflazione, come ad esempio un forte rincaro del petrolio, finisca per radicarsi nelle aspettative di inflazione anziché dissiparsi velocemente. Questo è il motivo per cui l’efficacia della politica monetaria dipende fortemente dall’ancoraggio delle aspettative all’obiettivo di stabilità dei prezzi.

2.3 Le preferenze

Il terzo elemento di differenza tra le due sponde dell’Atlantico può essere rappresentato dai comportamenti delle banche centrali, che riflettono in certa misura anche il mandato affidato loro, nelle forme istituzionali specifiche di ogni paese. Nell’area dell’euro, il mandato della Banca centrale europea è sancito nel Trattato di Maastricht, che pone in chiaro risalto il mantenimento della stabilità dei prezzi come obbiettivo primario della politica monetaria. Per sostenere l’applicazione di questo principio, la BCE ha adottato una definizione quantitativa della stabilità dei prezzi – ossia un tasso di inflazione inferiore ma prossimo al 2%. Ciò agevola il processo di apprendimento degli operatori e riduce l’incertezza dei mercati, promuovendo così la stabilità macroeconomica. [10] Tale stabilità comporta una minore variabilità del tasso di interesse di riferimento. Il mandato attribuito alla banca centrale negli Stati Uniti prevede invece due obiettivi: mantenere la stabilità dei prezzi e assicurare la crescita sostenibile. Non è stata adottata alcuna definizione quantitativa di stabilità dei prezzi.

Un ulteriore principio che guida la politica monetaria della BCE è la nozione secondo cui un corso più stabile e meno volatile della politica monetaria è in grado di accrescerne l’efficacia, aumentando la capacità della banca centrale di influenzare i tassi di interesse lungo tutta la curva dei rendimenti. Questa caratteristica assume particolare rilevanza nel contesto di economie relativamente inerziali come quella dell’area dell’euro. Al contrario, una politica monetaria che tende a reagire fortemente alle nuove informazioni e alla volatilità degli indicatori ha minori possibilità di controllare le aspettative di inflazione, con il rischio di allungare il tempo che l’inflazione impiega per rientrare nei parametri di controllo dopo uno shock. Analisi empiriche basate sulla stima della “funzione di reazione” della banca centrale, tipicamente nella forma della cosiddetta “Regola di Taylor”, evidenziano che il grado di persistenza della politica monetaria è maggiore nell’area dell’euro che negli Stati Uniti, anche tenendo conto del diverso andamento degli indicatori congiunturali. [11]

Non bisogna comunque esagerare le differenze nella conduzione della politica monetaria nell’area dell’euro e negli Stati Uniti. Da un lato, anche la banca centrale statunitense attribuisce un’importanza primaria alla stabilità dei prezzi, come è stato ribadito più volte dagli ultimi presidenti della Riserva federale. Ad esempio, l’attuale presidente della Federal Reserve ha sostenuto (cito testualmente): “ Experience shows that low and stable inflation and inflation expectations are also associated with greater short-term stability in output and employment, perhaps in part because they give the central bank greater latitude to counter transitory disturbances to the economy. […] In sum, achieving price stability is not only important in itself; it is also central to attaining the other mandated objectives of maximum sustainable employment and moderate long-term interest rates”. [12] D’altro lato, la BCE persegue il mantenimento della stabilità dei prezzi nel “medio periodo”, minimizzando pertanto le fluttuazioni economiche a breve termine. La BCE, insomma, non è indifferente all’evoluzione della crescita economica nel breve termine, in linea con il mandato del Trattato di Maastricht.

2.4 I risultati empirici

Nel complesso, quali sono stati i fattori sottostanti alla diversità di comportamento tra la politica monetaria europea e quella americana?

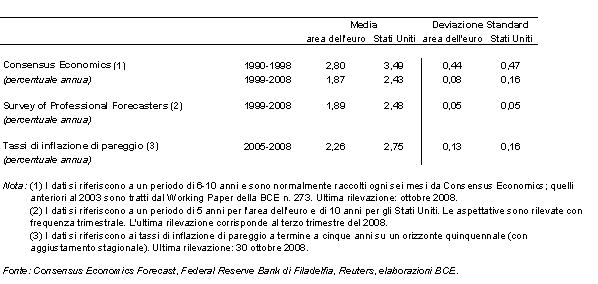

Dai risultati empirici emerge che la persistenza complessiva dell’inflazione è sostanzialmente simile nell’area dell’euro e negli Stati Uniti, benché le rigidità siano di gran lunga superiori nella prima. In secondo luogo, l’evidenza suggerisce che la politica monetaria incide sul processo di formazione delle aspettative di inflazione nell’area dell’euro. Tali aspettative si sono mantenute sostanzialmente in linea con la definizione quantitativa della stabilità dei prezzi data dalla BCE per la maggior parte degli ultimi dieci anni, evidenziando peraltro una bassa variabilità, come mostra la tavola 1. Studi recenti hanno confermato l’importanza di una chiara definizione dell’obiettivo della stabilità dei prezzi. Ad esempio, la reazione dei tassi di interesse a lungo termine (che dovrebbero meglio cogliere l’ancoraggio delle aspettative di inflazione) a nuove informazioni si è praticamente annullata. [13] In terzo luogo, le analisi strutturali suggeriscono che il peso attribuito dagli operatori all’andamento passato dell’inflazione – uno dei fattori che determinano la persistenza dell’inflazione menzionati precedentemente – sia meno accentuato nell’area dell’euro rispetto agli Stati Uniti. [14] È importante sottolineare peraltro che nell’area dell’euro non solo la variabilità dell’inflazione, ma anche quella della crescita economica, è stata inferiore rispetto agli Stati Uniti. [15] Peraltro, contrariamente a quanto spesso si crede, la maggiore stabilità dell’area dell’euro non è stata ottenuta a scapito della crescita, che in termini pro capite è stata sostanzialmente uguale a quella degli Stati Uniti negli ultimi dieci anni. Lo stesso vale per la creazione di nuovi posti di lavoro, che sono stati 17 milioni dall’introduzione dell’euro. Non è corretto affermare, quindi, come invece si fa spesso, che la stabilizzazione dell’inflazione in Europa ha danneggiato la crescita economica.

3. La politica di bilancio

Le differenze tra le politiche di bilancio europee e statunitensi sono ascrivibili a una combinazione di fattori, tra cui: l’assetto politico-istituzionale, le preferenze del pubblico in merito al ruolo e alle dimensioni delle amministrazioni dello Stato e la struttura dell’economia in senso più ampio. Nel complesso, la politica di bilancio, analogamente alla politica monetaria, risulta meno attivista in Europa e più basata su regole rispetto a quella degli Stati Uniti, dove la discrezionalità è maggiore.

Vorrei iniziare con l’analizzare brevemente le due componenti del bilancio pubblico, cioè gli stabilizzatori automatici e le misure discrezionali, per poter meglio esaminare le differenze tra le politiche europee e statunitensi, seguendo lo stesso modello interpretativo usato per la politica monetaria.

3.1 Stabilizzatori automatici e politiche di bilancio discrezionali

Gli stabilizzatori automatici sono la componente delle entrate e della spesa pubblica che varia automaticamente con il ciclo economico, senza richiedere una decisione esplicita da parte delle amministrazioni pubbliche. Tali meccanismi sono il risultato del sistema previdenziale e assistenziale, delle istituzioni sottostanti al mercato del lavoro e di varie componenti del sistema fiscale e della spesa pubblica. Sono in larga parte indipendenti dalle decisioni politiche e operano in modo automatico e anticlicico, nel senso di ridurre le entrate e aumentare le uscite quando il ciclo rallenta, e viceversa.

Per quanto riguarda le misure discrezionali, che risultano da decisioni politiche specifiche, la loro utilità come strumento anticiclico è stata al centro di un lungo dibattito, sia nell’area dell’euro sia negli Stati Uniti. Nel complesso, l’evidenza mostra un effetto moderatamente positivo dello stimolo fiscale discrezionale sulla crescita del prodotto nelle economie avanzate. Tuttavia, l’efficacia di tali misure dipende dai modi e dai tempi con cui vengono prese, in particolare per quel che riguarda i ritardi nel processo di riconoscimento, di decisione e di attuazione. Proprio a causa di tali difficoltà, la politica di bilancio orientata ex-ante in senso anticiclico tende a produrre effetti prociclici ex-post. [16] L’efficacia delle misure discrezionali dipende anche dal carattere temporaneo e dalla possibilità di un loro tempestivo ritiro una volta superato lo shock a cui devono far fronte al fine di assicurare la sostenibilità delle posizioni di bilancio.

3.2 L’importanza relativa degli stabilizzatori automatici e delle politiche discrezionali nell’area dell’euro e negli Stati Uniti

Confrontando le politiche di bilancio sulle due sponde dell’Atlantico, emerge che gli stabilizzatori automatici svolgono un ruolo più rilevante nell’area dell’euro. [17]

In primo luogo, maggiore è la quota di spesa pubblica sul prodotto interno, maggiore è la reattività della posizione di bilancio alle fluttuazioni dell’attività economica. La dimensione degli stabilizzatori automatici è minore negli Stati Uniti, che hanno un settore pubblico relativamente meno importante (la spesa pubblica è pari al 37% del PIL, mentre nei paesi dell’area dell’euro supera in media il 45% [18]). Inoltre, il livello delle prestazioni sociali pubbliche (incluse assicurazione di disoccupazione, prestazioni previdenziali e assistenziali, assicurazione per assistenza in vecchiaia) è sistematicamente inferiore negli Stati Uniti rispetto ai paesi dell’area dell’euro; attualmente ammonta al 12% del PIL negli Stati Uniti e al 15% del PIL nell’area dell’euro. [19] In terzo luogo, l’importanza degli stabilizzatori automatici dipende anche dal regime fiscale, in termini di livello delle imposte e della progressività complessiva del sistema tributario. Oltre ad avere un gettito assai più elevato in percentuale del PIL, le amministrazioni pubbliche europee presentano anche un’ampia quota di contributi previdenziali rispetto all’imposizione diretta e indiretta (15% del PIL dell’area dell’euro contro 7% negli Stati Uniti), che tende a rendere il sistema più progressivo. In quarto luogo, le politiche redistributive si esplicano anche sotto forme diverse dalla spesa pubblica, ad esempio attraverso la regolamentazione dei mercati del lavoro. In base a una serie di indicatori, quali i salari minimi, la protezione giuridica degli occupati e il tasso di sostituzione del sussidio di disoccupazione, gli Stati Uniti si collocano su livelli inferiori rispetto alla media dell’UE. [20]

Una misura della dimensione degli stabilizzatori automatici è la sensibilità complessiva del bilancio alle fluttuazioni cicliche dell’economia, che si può esprimere in termini di elasticità del saldo di bilancio primario (in percentuale del PIL) in relazione all’ output gap, ossia allo scarto fra il reddito effettivo e il suo livello potenziale. [21] Se la politica di bilancio è anticiclica il coefficiente dovrebbe essere positivo (ossia aumenta nelle fasi di espansione e diminuisce in recessione). Uno studio dell’OCSE calcola una correlazione pari a 0,48 per l’area dell’euro e a 0,34 per gli Stati Uniti. [22] La minore reattività complessiva del bilancio al ciclo economico negli Stati Uniti è riconducibile sia a una minore elasticità della spesa corrente sia alla più bassa reattività delle imposte rispetto alla maggior parte dei paesi dell’area dell’euro.

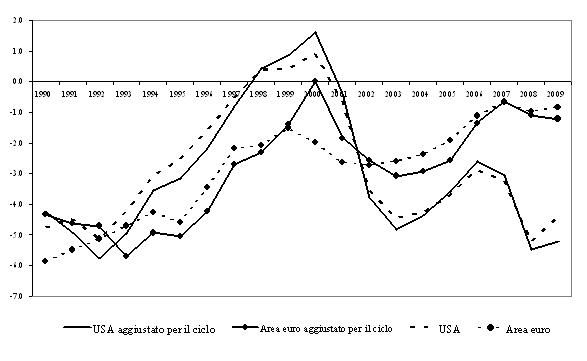

La componente discrezionale della politica di bilancio può essere misurata invece dalle variazioni del saldo primario corretto per gli effetti del ciclo. Secondo i dati dell’OCSE il saldo di bilancio degli Stati Uniti, corretto per il ciclo economico, in percentuale del PIL è passato da una situazione di pareggio nel 1998 a un avanzo dello 0,9% nel 2000 e quindi a un disavanzo del 4,5% nel 2003 (e del 3,2% nel 2007; figura 2). Il disavanzo aggregato dell’area dell’euro corretto per il ciclo è oscillato fra il 2,7% (nel 2002) e lo 0,7% del PIL (nel 2007). L’ampiezza delle fluttuazioni del saldo di bilancio è stata quindi significativamente più contenuta rispetto agli Stati Uniti. [23]

In sintesi, gli stabilizzatori automatici di bilancio sono più importanti nell’area dell’euro mentre gli Stati Uniti fanno maggior ricorso alla politica discrezionale.

3.3 Gli shock

Come per la politica monetaria, la differenza di shock che colpiscono le due economie possono spiegare il diverso grado di attivismo fiscale. In teoria, un’economia colpita principalmente da shock di domanda dovrebbe fare maggior uso di politiche di bilancio anti-cicliche, rispetto a un’economia colpita prevalentemente da shock reali. Questo è un argomento su cui, almeno a mia conoscenza, non esistono finora studi empirici ed è quindi un campo di ricerca particolarmente interessante. Un’ipotesi da verificare è la misura in cui la maggior frequenza di shock di domanda negli Stati Uniti abbia giustificato un maggior attivismo fiscale, in senso anti-ciclico. Nell’area dell’euro, invece, l’adozione di politiche di bilancio attive dovrebbe essere scoraggiata dalla maggior frequenza di shock reali.

3.4 I fattori strutturali

Passo ora a discutere i fattori strutturali, che sono di natura sia politico-istituzionale che più strettamente economica.

3.4.1 I fattori politico-istituzionali

In termini generali, i fattori di natura politica e istituzionale aiutano a spiegare le differenze sul piano delle politiche di bilancio più di quanto non facciano per le politiche monetarie. In particolare, vi è un ampio filone di letteratura in economia politica che mostra come il principio maggioritario, così come viene applicato nel sistema politico statunitense, unitamente a un più spiccato accentramento fiscale, tende a impedire a gruppi di interesse minoritari di ottenere quell’influenza politica necessaria per favorire una più ampia redistribuzione di reddito. [24] La radicata tradizione di rigorosa tutela della proprietà privata e il sistema giudiziario statunitense hanno rappresentato ulteriori freni alle tendenze redistributive. La stessa struttura federale potrebbe aver contribuito a limitare il ruolo delle amministrazioni centrali nelle politiche di bilancio. Le costituzioni degli Stati membri dell’UE sono invece più orientate al principio di rappresentanza proporzionale, che secondo alcuni studi favorisce programmi universali a beneficio di vari gruppi e quindi una più ingente spesa pubblica. [25]

Come è noto, per evitare le insidie di politiche di bilancio non sostenibili il Trattato di Maastricht e il Patto di stabilità e crescita del 1997 definiscono le condizioni necessarie a salvaguardia della disciplina di bilancio all’interno di uno spazio valutario unico. La filosofia alla base del Patto, in materia di bilancio, è che i paesi devono perseguire saldi strutturalmente in pareggio o in avanzo, per poi consentire agli stabilizzatori automatici di funzionare senza restrizioni. Questo assetto istituzionale, caratterizzato da vincoli di natura quasi costituzionale in materia di politica di bilancio, si differenzia da quello degli Stati Uniti, in cui le regole fiscali sono più flessibili, ma hanno anche subito notevoli modifiche negli ultimi decenni. È stato più volte proposto anche negli Stati Uniti di introdurre una regola del pareggio di bilancio, ma finora senza successo. Un altro esempio dell’importanza attribuita alla discrezionalità fiscale negli Stati Uniti è il fatto che, mentre il debito pubblico è in teoria soggetto a un limite massimo approvato dal Congresso, tale limite viene regolarmente modificato, per cui di fatto non risulta vincolante.

Ad esempio, gli obiettivi di disavanzo stabiliti nel Budget and Emergency Deficit Control Act ( Gramm-Rudman Act) del 1985 sono stati ampiamente superati e in seguito sono stati allentati. A fronte di ciò, il Budget Enforcement Act (BEA) del 1990 ha introdotto limiti alla componente discrezionale della spesa e regole tese a limitare gli esborsi alle entrate effettive; in base a tali regole le nuove spese discrezionali, esclusa la legislazione sulla previdenza sociale e sul gettito, dovevano avere impatto neutro sul bilancio. In tal modo, per un periodo dell’amministrazione Clinton è stato conseguito e mantenuto un saldo di bilancio positivo. Tuttavia, la rimozione del disavanzo si è dimostrata di breve durata; saldi negativi sono stati ripetutamente registrati a seguito delle politiche fiscali e di spesa dell’amministrazione Bush.

3.4.2 La struttura economica

Passando alle divergenze di struttura economica tra gli Stati Uniti e l’area dell’euro, un aspetto fondamentale risiede nelle dimensioni di gran lunga inferiori del settore pubblico americano. Ne consegue che gli stabilizzatori automatici, in particolare, operano in contesti piuttosto diversi nelle due aree economiche. Ciò spiegherebbe in parte perché paesi con settori pubblici di dimensioni maggiori registrerebbero generalmente una minore variabilità del prodotto. Tuttavia, oltre una certa soglia la relazione sembra annullarsi o assumere persino segno opposto; si calcola che un aumento delle dimensioni del settore pubblico abbia un effetto marginale trascurabile sulla variabilità del prodotto qualora la spesa pubblica si collochi oltre il 40% del PIL. [26] Dati recenti tendono inoltre a indicare che dagli anni novanta sembra essere diminuita la correlazione negativa tra le dimensioni del settore pubblico e la variabilità del prodotto, e dunque il ruolo delle politiche di stabilizzazione di bilancio, nell’attenuare le fluttuazioni dei consumi. [27] I moltiplicatori fiscali sembrano peraltro essersi ridotti nel corso del tempo (e potrebbero persino avere assunto segno negativo) sia negli Stati Uniti sia nei paesi dell’area dell’euro.

3.5 Le preferenze dei cittadini

Infine, il diverso livello di attivismo fiscale fra gli Stati Uniti e l’area dell’euro può essere riconducibile alle preferenze del pubblico, che si riflettono nelle decisioni delle autorità di bilancio. Spesso si sostiene che gli europei siano più avversi degli americani alle sperequazioni; ciò spiegherebbe il ruolo più importante del settore pubblico, che ha un ruolo redistributivo ma anche di stabilizzazione del reddito. La minor attenzione data alle disuguaglianze sociali negli Stati Uniti, rispetto all’Europa, potrebbe essere connessa alle maggiori aspettative di mobilità sociale. Sebbene la mobilità di reddito non si dimostri particolarmente elevata, almeno secondo alcune statistiche, [28] l’idea del “sogno americano” continua comunque a esercitare un forte impatto psicologico sulla popolazione nonché sulle scelte politiche della nazione.

Le tendenze dell’ultimo decennio, che hanno aumentato le disuguaglianze, soprattutto nei paesi anglo-sassoni, e la crisi finanziaria in atto potrebbero determinare dei cambiamenti nelle preferenze della popolazione statunitense, a favore di un ruolo più importante dello Stato in alcuni settori come l’istruzione e la sanità. Questo sembra almeno quanto emerge dalla scelta del nuovo presidente degli Stati Uniti.

La minor importanza del settore pubblico come stabilizzatore automatico tende ad accentuare la variabilità del ciclo negli Stati Uniti e a creare lo spazio per interventi di stabilizzazione della politica fiscale discrezionale. La preferenza per interventi discrezionali è accentuata dalla scarsa disponibilità della società statunitense ad accettare periodi protratti di rallentamento economico. Un motivo è rappresentato proprio dall’impatto che tale rallentamento può avere sulla coesione sociale in un contesto caratterizzato da minori stabilizzatori. Un altro motivo è legato alla frequenza delle tornate elettorali, riguardanti non solo l’esecutivo ma soprattutto il potere legislativo, di cui una parte viene sottoposta al giudizio popolare ogni due anni. È ben noto che la situazione economica ha un’importanza essenziale nella scelta degli elettori.

Un’altra differenza di preferenze e di comportamento tra le due sponde dell’Atlantico può riguardare la cosiddetta equivalenza ricardiana degli operatori, che riflette la misura in cui essi prendono in considerazione gli sviluppi futuri, in particolare della tassazione, nel prendere decisioni di consumo e di risparmio. Un agente economico ricardiano tende a non modificare le proprie decisioni di spesa a seguito di uno stimolo fiscale, perché anticipa l’effetto negativo derivante dall’aumento futuro di imposizione che si renderà necessario per rimborsare il debito determinato dallo stimolo iniziale. L’analisi empirica ha prodotto risultati contrastanti e non permette di trarre chiare conclusioni riguardo l’equivalenza ricardiana, né per gli Stati Uniti né per l’area dell’euro. Nell’area dell’euro l’equivalenza sembra confutata da una prova a campione condotta su un gruppo selezionato di quindici paesi dell’UE fra il 1970 e il 2000 [29]. Sembrerebbe tuttavia che i consumi privati rispondano maggiormente agli incrementi di ricchezza nei paesi “meno indebitati” rispetto a quelli con debito più elevato. Da questo punto di vista, un più alto livello di indebitamento pubblico potrebbe implicare un comportamento più ricardiano dei consumatori europei, che riduce l’efficacia della politica di bilancio e dunque ne riduce l’incentivo all’attivismo.

4. Conclusioni

In conclusione, se le politiche monetarie e di bilancio possono apparire in parte diverse tra le due sponde dell’Atlantico, e se lo sono è soprattutto in termini di gradualità e di intensità di azione, il motivo è legato soprattutto alle diversità di struttura e di funzionamento delle due economie. Esaminiamo brevemente la situazione attuale, in particolare in termini di politica monetaria, caratterizzata da un tasso d’interesse che negli Stati Uniti è stato portato all’1% a fine ottobre, 350 punti in meno di un anno fa, mentre nell’area dell’euro è stato appena ridotto al 3,25%, 75 punti base in meno di un anno fa. Considerare il divario del livello dei tassi senza analizzare la differenza degli shock che hanno colpito in questi mesi le due economie e senza prendere in considerazione il loro diverso funzionamento porta a valutazioni sbagliate. In particolare, l’economia statunitense è stata colpita da una forte contrazione del settore immobiliare, che invece in Europa è limitato ad alcuni paesi. La crisi finanziaria, partita oltre Atlantico ma propagatasi rapidamente anche da noi, incide in modo maggiore sulla capacità del sistema bancario statunitense di far affluire finanziamenti al settore produttivo, a causa della diversa struttura del mercato dei capitali. Solo per citare un paio di dati, paragonando il risultato delle inchieste presso le banche europee e statunitensi di questo ottobre, emerge che la percentuale netta delle banche che riporta un inasprimento delle condizioni creditizie nei confronti delle aziende medio-grandi è salita all’84% negli Stati Uniti, contro il 68% nell’area dell’euro, mentre per i mutui residenziali la percentuale è del 69% negli Stati Uniti contro il 36% nell’area dell’euro. D’altra parte l’economia europea, anch’essa in forte rallentamento, registra notevoli rigidità dal lato dell’offerta, con una considerevole diminuzione della produttività e il perdurare di una dinamica sostenuta del costo del lavoro, che invece negli Stati Uniti rimane più moderata. Il calo dell’inflazione europea potrebbe risultarne rallentato, soprattutto per quel che riguarda le componenti interne, gravando maggiormente sull’occupazione. Ad esempio nel secondo trimestre di quest’anno le remunerazioni sono cresciute a un ritmo annuo del 3,1% negli Stati Uniti, più o meno in linea con il 3,5% nell’area dell’euro, ma per effetto della dinamica più sostenuta della produttività del lavoro statunitense il costo del lavoro è aumentato solo dello 0,6% contro il 3,2% dell’area dell’euro. Infine, nonostante la diversa dinamica dei tassi di politica monetaria, i tassi d’interesse di mercato, praticati agli operatori finali, non sono stati sostanzialmente diversi. In alcuni casi risultano anzi più favorevoli nell’area dell’euro. Ad esempio i tassi sui titoli pubblici a 10 anni hanno sostanzialmente lo stesso rendimento, il che, dato il livello più basso dei tassi a breve negli Stati Uniti significa un’aspettativa di aumento dei tassi oltre Atlantico maggiore nei prossimi anni. I tassi a lungo termine sui prestiti obbligazionari alle imprese non finanziarie variavano tra il 4,9% e l’8,2% nell’area euro in ottobre, a seconda del grado di rischio, e tra il 5,7% e il 9,6% negli Stati Uniti. Per quanto riguarda il credito alle famiglie, i tassi sui mutui a breve termine erano più bassi negli Stati Uniti in settembre (5,1% contro 5,8%), ma quelli a lungo termine, che negli Stati Uniti sono la maggioranza, erano più elevati che nell’area euro (5,8% contro 5,4%). [30] In sintesi, il finanziamento di imprese e famiglie è rimasto leggermente più favorevole nell'area euro, e continueranno ad esserlo dopo la riduzione dei tassi decisa ieri dalla BCE.

In conclusione, le economie sulle due sponde dell’Atlantico sono in parte diverse e la loro gestione richiede politiche monetarie e di bilancio in parte diverse. Sono più graduali e meno “attiviste” in Europa rispetto agli Stati Uniti. Se le autorità europee decidessero di seguire quelle americane, ignorando le differenze di struttura e di shock, la politica europea sarebbe destabilizzante, con effetti simili a quelli che si verificarono sul nostro continente negli anni settanta, che ebbe come conseguenze inflazione e bilanci pubblici elevati.

Questa valutazione deriva da analisi approfondite, che - forse inconsciamente - sono state in larga parte recepite anche dai cittadini europei e da chi li governa. In effetti, chi ha vissuto l’esperienza degli anni di instabilità sembra aver capito che cercare di scaricare sulle prossime generazioni il peso dell’aggiustamento è effimero e controproducente. Con l’allungamento della vita, gli errori fatti da una generazione vengono pagati in larga parte dalla stessa che li ha commessi. Tanto vale allora evitare da subito gli errori, e dare alle politiche economiche delle regole di buon comportamento.

Grazie per l’attenzione.

Figura 1. Tassi di interesse ufficiali nell’area dell’euro e negli Stati Uniti

(punti percentuali)

Fonte: BCE e Consiglio della Federal Reserve. Nota: ultima rilevazione al 6 novembre 2008. Il tasso di interesse di riferimento dell’area dell’euro corrisponde al tasso sulle operazioni di rifinanziamento principali fino al giugno 2000 e successivamente al tasso minimo di offerta. Il tasso di interesse ufficiale degli Stati Uniti corrisponde al tasso sui fondi federali.

Tavola 1. Misure delle aspettative di inflazione a lungo termine nell’area dell’euro e negli Stati Uniti

Figura 2. Saldo di bilancio pubblico nell’area dell’euro e negli Stati Uniti

Nota: il saldo di bilancio totale dà una misura del grado di espansione o restrizione della politica di bilancio. Il saldo aggiustato per il ciclo è una misura, sia pure imperfetta, della componente “discrezionale” della politica di bilancio.

-

[1] Ringrazio Roberto Motto e Adina Popescu per il loro contributo nella preparazione di questa lezione.

-

[2] Cfr., ad esempio, Smets, F. e R. Wouters (2005), “Comparing shocks and frictions in US and euro area business cycles: a Bayesian DSGE approach”, Journal of Applied Econometrics, vol. 20, n. 2, pp. 161-183; Christiano, L., R. Motto e M. Rostagno, “Shocks, Structures or Policies? A comparison of the Euro area and the US”, Journal of Economic Dynamics and Control (di imminente pubblicazione).

-

[3] Cfr. in particolare Sahuc, J.-G. e F. Smets (2008): “Differences in interest rate policy at the ECB and the Fed: an investigation with a medium-scale DSGE model”, Journal of Money, Credit and Banking, vol. 40, n. 2-3, pp. 505-521.

-

[4] Gli indicatori dei mercati del lavoro e dei beni e servizi sono compilati dall’OCSE. I dati relativi ai singoli paesi dell’area dell’euro sono stati aggregati.

-

[5] Per l’area dell’euro cfr. Dhyne, E. et al. (2005), Price-setting in the euro area: some stylised facts from individual consumer price data, Working Paper della BCE, n. 524; per gli Stati Uniti cfr. Bils, M. e P. J. Klenow (2004), “Some evidence on the importance of sticky prices”, Journal of Political Economy, vol. 112, n. 5, pp. 947-985.

-

[6] Cfr. ad esempio Sahuc e Smets (op. cit.).

-

[7] Cfr. Sahuc e Smets (op. cit.) e Cristiano, Motto e Rostagno (op. cit.).

-

[8] Cfr. l’articolo intitolato “Attivismo” della politica monetaria pubblicato nel Bollettino mensile della BCE di novembre 2006. Cfr. anche J.-C. Trichet (2006), allocuzione presidenziale pronunciata in occasione della conferenza “The ECB and its Watchers IX”, tenutasi a Francoforte sul Meno il 7 settembre 2007.

-

[9] Una curva di Phillips neo-keynesiana stilizzata può essere rappresentata nel modo seguente:

ove

ove  è il tasso di inflazione,

è il tasso di inflazione,  è l’operatore aspettativa,

è l’operatore aspettativa,  denota il processo fondamentale che spinge l’inflazione (ossia l’ output gap), e ut è uno shock che esercita una pressione sui costi. La persistenza dovuta alla dipendenza dell’inflazione dai suoi passati andamenti è spesso denominata “persistenza intrinseca”, mentre quella connessa alla formazione delle aspettative di inflazione è definita “basata sulle attese”. Cfr. Altissimo, F., M. Ehrmann e F. Smets (2006), Inflation persistence and price-setting behaviour in the euro area, Occasional Paper della BCE n. 46.

denota il processo fondamentale che spinge l’inflazione (ossia l’ output gap), e ut è uno shock che esercita una pressione sui costi. La persistenza dovuta alla dipendenza dell’inflazione dai suoi passati andamenti è spesso denominata “persistenza intrinseca”, mentre quella connessa alla formazione delle aspettative di inflazione è definita “basata sulle attese”. Cfr. Altissimo, F., M. Ehrmann e F. Smets (2006), Inflation persistence and price-setting behaviour in the euro area, Occasional Paper della BCE n. 46. -

[10] Sull’importanza dell’impegno a perseguire l’obiettivo primario della stabilità dei prezzi e della trasparenza riguardo alla definizione quantitativa di stabilità dei prezzi, cfr. Orphanides, A. e J. C. Williams (2006), Inflation targeting under imperfect knowledge, Working Paper del Banco Central de Chile n. 398.

-

[11] Cfr. Sahuc e Smets (op. cit.) e Cristiano, Motto e Rostagno (op. cit.).

-

[12] Bernanke, B. (2006), Semi-annual Monetary Policy Report to the Congress, 15 febbraio 2006.

-

[13] Cfr., Ehrmann, M. et al. (2007), Convergence and anchoring of yield curves in the Euro area, Working Paper della BCE n. 817.

-

[14] Cfr. Christiano, Motto e Rostagno, (op. cit).

-

[15] Cfr Bini Smaghi, L. Il paradosso dell’euro (2008), Rizzoli.

-

[16] Cimadomo, J. (2008), Fiscal Policy in Real Time, Working Paper della BCE, n. 919.

-

[17] Cfr., ad esempio, Brunila, A., M. Buti e J. in’t Veld (2002), Cyclical Stabilisation Under the Stability and Growth Pact: How Effective are Automatic Stabilisers?, Bank of Finland Research Discussion Paper, n. 6; Darby, J. e J. Melitz (2008), “Social spending and automatic stabilizers in the OECD”, Economic Policy, vol. 23, pp. 715-756.

-

[18] Girouard, N. e C. André (2005), Measuring Cyclically-Adjusted Budget Balances for OECD Countries, Working Paper del Dipartimento economico dell’OCSE, n. 434.

-

[19] Debrun, X., J. Pisani-Ferry e A. Sapir (2008), Government Size and Output Volatility: Should We Forsake Automatic Stabilization?, European Economy – Economic Paper della Commissione europea, n. 316.

-

[20] Akkoyunlu, S., I. Neustadt e P. Zweifel (2008), Why Does the Amount of Income Redistribution Differ Between United States and Europe? The Janus Face of Switzerland, Working Paper dell’Istituto socioeconomico dell’Università di Zurigo, n. 810.

-

[21] Misura la variazione del saldo di bilancio, in percentuale del PIL, per una variazione del PIL dell’1%.

-

[22] Cfr. tavola 9 in Girouard. e André (op. cit.).

-

[23] OCSE (2008), Economic Outlook, n. 83.

-

[24] Alesina, A. e E. L. Glaeser (2005), Un mondo di differenze. Combattere la povertà negli Stati Uniti e in Europa, Editori Laterza, Bari.

-

[25] Persson, T., G. Roland e G. Tabellini (2000), “Comparative politics and public finance” , Journal of Political Economy, n. 108, pp. 1121-1161; Persson, T. e G. Tabellini (2003), The Economic Effects of Constitutions, Munich Lectures in Economics, MIT Press, Cambridge.

-

[26] Debrun, Pisani-Ferry e Sapir (op. cit).

-

[27] Debrun, Pisani-Ferry e Sapir (op. cit).

-

[28] Échevin, D. (2008), Social Polarization vs Income Polarization: An International Comparison, Cahier de recherche/Working Paper del Gruppo di ricerca in economia e sviluppo internazionale dell’Università di Sherbrooke, n. 08-02.

-

[29] Afonso, A. (2001), Government Indebtedness and European Consumers Behaviour, Working Paper del dipartimento di economia dell’ISEG, n. 12/2001/DE/CISEP.

-

[30] Da notare che i dati sui tassi per i mutui non sono strettamente comparabili in quanto includono solo i mutui primary per gli Stati Uniti e l’intero insieme dei mutui per l’area euro.

Banca centrale europea

Direzione Generale Comunicazione

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Germany

- +49 69 1344 7455

- media@ecb.europa.eu

La riproduzione è consentita purché venga citata la fonte.

Contatti per i media