Western Democracy and its Discontents: Economic and Political Challenges

Discorso di Lorenzo Bini Smaghi, Membro del Comitato esecutivo della BCE, all’ “Aspen Transatlantic Dialogue: Western Democracies under Pressure”, Roma, 14 ottobre 2010

Il tema di questa conferenza, e in particolare di questa prima sessione - che riguarda la capacità dei sistemi democratici di far fronte alle sfide poste dalla crisi economica e finanziaria – è stato affrontato in passato da illustri studiosi, come ad esempio Ralph Dahrendorf. Per riprendere le sue parole:

“Per restare competitivi in un mercato globale in crescita [i paesi dell’OCSE] devono prendere misure destinate a danneggiare irreparabilmente la coesione delle rispettive società civili. Se sono impreparati a prendere queste misure, devono ricorrere a restrizioni delle libertà civili e della partecipazione politica che configurano addirittura un nuovo autoritarismo... Il compito che incombe sul Primo Mondo nel decennio prossimo venturo è quello di far quadrare il cerchio fra creazione di ricchezza, coesione sociale e libertà politica.” [1]

Questo testo è stato scritto a metà degli anni Novanta, ma la crisi che stiamo attraversando rende il tema ancor più attuale. È il dubbio sulla capacità dei paesi (cosidetti) avanzati di riuscire ad adottare quelle misure impopolari, ma necessarie, per superare la crisi che induce i mercati finanziari a disinvestire, o addirittura a scommettere sulla loro bancarotta, determinando un deflusso di capitale che così ritarda l’uscita dalla crisi.

Che insegnamenti possiamo trarre da questa crisi per il funzionamento dei sistemi democratici e in particolare la loro capacità di far fronte alle sfide dell’economia globale? Vorrei cercare di stimolare qualche risposta partendo da alcune riflessioni intorno alla crisi in corso. Ne propongo tre.

La prima riflessione riguarda le cause stesse della crisi. Sono stati scritti fiumi di parole sui fattori che l’hanno scatenata. Alcuni hanno sottolineato l’inadeguatezza della regolamentazione finanziaria, o l’inefficacia della vigilanza sui mercati e sugli operatori. Altri hanno evidenziato l’eccessiva espansione monetaria messa in atto in alcuni paesi. Altri ancora la mancanza di coordinamento internazionale, che ha generato ampi squilibri a livello globale. C’è un po’ di verità in ognuna di queste analisi. Ma se si rimane su questo livello di approfondimento si rischia di non cogliere l’essenza del problema e di non porvi rimedio. Ci si deve chiedere perché la regolamentazione è stata insufficiente, perché le politiche monetarie sono state così espansive, perché non c’è stata sufficiente cooperazione internazionale. Sono stati semplici errori umani o errori dettati da fattori più profondi e radicati nelle nostra società, che riguardano proprio il tema in discussione oggi?

Sono in pochi ad aver avviato questo tipo di riflessione, che è essenziale per capire la crisi e dunque come uscirne. Raghu Rajan, ad esempio, prende come punto di partenza dell’analisi l’aumento delle disuguaglianze che si è verificato negli ultimi anni nelle società avanzate, che si è tradotto in un ristagno dei redditi delle classi medie. [2] I cambiamenti tecnologici registrati in questi anni hanno accentuato il divario di produttività nei vari settori dell’economia e determinato forti differenziazioni di reddito. Vi ha contribuito anche, a mio avviso, la rapida modifica dei vantaggi comparati delle economie avanzate, associata al processo di globalizzazione, che ha danneggiato le componenti meno istruite della popolazione.

I cambiamenti tecnologici e l’integrazione economica sono in atto da secoli e hanno spinto i sistemi economici verso nuovi equilibri, in cui il benessere è generalmente aumentato, per tutti. Non c’è motivo per cui ciò non debba avvenire anche in questa fase. Questi processi comportano tuttavia dei periodi di transizione, durante i quali si possono verificare ingenti dislocazioni di risorse e un relativo impoverimento di alcuni ceti sociali. La crescita economica può addirittura rallentare e le disuguaglianze peggiorare. La transizione può inoltre durare a lungo, se i fattori che hanno innescato i cambiamenti sono di natura e di dimensione sistemica, come è la transizione di centinaia di milioni di persone verso l’economia di mercato che è stata avviata dalla seconda metà degli anni Ottanta.

È durante la transizione che entra in gioco l’ingegneria finanziaria. La finanza consente di anticipare il futuro. Chi si aspetta un incremento di reddito può, grazie ai nuovi strumenti finanziari – cioè il debito – aumentare da subito i propri consumi e anticipare il miglioramento del tenore di vita: acquistare casa, mandare i figli all’università, comprare auto di grossa cilindrata. L’ingegneria finanziaria soddisfa i bisogni di chi non è ancora in grado di permetterseli, aumenta i ricavi delle istituzioni finanziarie – e dunque degli azionisti e dei manager - arricchisce l’erario. L’ingegneria finanziaria contribuisce a risolvere i problemi di transizione che devono affrontare le società avanzate di fronte ai cambiamenti posti dall’innovazione tecnologica e della globalizzazione, sopratutto per le fasce meno abbienti della popolazione. L’innovazione finanziaria viene dunque favorita e incoraggiata, da tutte le forze politiche, come ricorda Rajan. Così si spiegano le misure volte a favorire l’acquisto di abitazioni a costi accessibili dell’Amministrazione Clinton a quelle della cosiddetta ownership society dell’Amministrazione Bush. L’innovazione finanziaria è stata anche agevolata dalla politica dei tassi d’interesse tenuti bassi, per un periodo di tempo prolungato.

Il problema si pone – e si è posto - quando la transizione verso il nuovo equilibrio è molto lunga, più lunga del previsto. Se la transizione è più lunga del previsto, l’ingegneria finanziaria non è più una soluzione e può diventare un problema. L’onere del debito diventa insostenibile e non può essere ripagato, a cominciare dai meno abbienti il cui reddito non cresce di pari passo con il valore degli immobili, gonfiato dai tassi d’interesse bassi. La crisi del subprime è nata da un eccesso di debito contratto non dai più abbienti, come era avvenuto altre volte in passato, ma dai meno abbienti, la cui posizione relativa nella società stava arretrando e a cui il debito aveva dato l’illusione di poter per alcuni anni vivere al di sopra dei propri mezzi.

Il succo di questa prima riflessione è che un’analisi approfondita della crisi mostra che essa nasce proprio da un tentativo - fallito - di far quadrare il cerchio di Dahrendorf. Il fallimento è stato di non riconoscere che i processi tecnologici e globali determinano una transizione più lunga e difficile del previsto per una parte della popolazione. È consistito nell’illudersi che tale transizione possa essere agevolata attraverso il debito facile e a bassi tassi d’interesse. Riconoscere questo fallimento è il primo passo per non fallire di nuovo.

La seconda riflessione nasce dal modo in cui le società avanzate hanno fatto fronte alla crisi. Senza portare un giudizio di valore, ma considerando solo l’efficacia e la tempestività delle azioni che sono state messe in atto per contrastare la crisi e ridurre gli effetti negativi sulle nostre società, non si può negare che nella maggior parte dei casi la reazione è stata lenta. Una lentezza che ha contribuito ad aumentare il costo della crisi stessa e la dimensione dell’aggiustamento richiesto. Faccio un paio di esempi. Se si fosse stato evitato il fallimento di Lehman Brothers, nel settembre 2008, con un intervento efficace e tempestivo, non ci sarebbe probabilmente stato il crollo di fiducia che nei mesi successivi ha determinato la crisi dell’economia globale. Il pacchetto di salvataggio – cosiddetto TARP – sarebbe con molta probabilità stato inferiore ai 700 miliardi di dollari poi resi necessari per riportare la calma sui mercati. In Europa - per citare un altro esempio - se il governo greco avesse deciso di intervenire con una manovra correttiva già nell’autunno 2009, appena scoperto il buco di bilancio lasciato dalla precedente amministrazione, avrebbe potuto evitare la crisi del debito sovrano e il ricorso al drastico programma di aggiustamento che ha poi dovuto mettere in atto sotto la pressione dei mercati. Se i paesi europei si fossero messi d’accordo sin dai primi di febbraio a sostenere finanziariamente il programma di risanamento della Grecia, avrebbero probabilmente evitato l’ escalation delle tensioni sui mercati nella primavera di quest’anno e la connessa crisi di fiducia. Avrebbero evitato di erogare finanziamenti di proporzioni enormi, che sono divenuti necessari quando la Grecia ha perso l’accesso ai mercati finanziari.

Questi esempi mostrano che nei paesi avanzati le misure di politica economica necessarie per salvaguardare la fiducia dei mercati tendono ad essere prese solo quando i mercati sono sull’orlo della crisi, o già ci si trovano. Solo sotto la pressione dei mercati i governi sembrano trovare la forza, e il consenso, per adottare le misure necessarie ad assicurare la stabilità finanziaria. Ciò aumenta la dimensione dell’aggiustamento richiesto e di conseguenza le ripercussioni negative sull’economia. Il dubbio sulla capacità dei governi di adottare le misure necessarie alimenta a sua volta la sfiducia dei mercati finanziari e tende ad accelerare la crisi.

Da cosa deriva questo circolo perverso? Provo ad identificare alcuni aspetti che caratterizzano la difficoltà che le nostre società incontrano nel trovare il consenso per un’azione decisa in caso di crisi.

Il primo aspetto riguarda la percezione stessa della crisi finanziaria da parte dei cittadini, e talvolta anche dalle autorità di politica economica. Nelle nostre società affluenti, abituate alla crescita economica e al benessere, i rischi per la stabilità finanziaria non sono compresi dalla maggior parte dei cittadini. Erano in pochi quelli che, anche nella cerchia ristretta dei decision-makers, avevano capito la gravità della situazione in cui versavano i mercati nei primi giorni di maggio di quest’anno.

Il secondo aspetto è che di fronte a crisi sistemiche come quella che abbiamo attraversato, chi governa deve talvolta prendere decisioni che contravvengono le regole di lungo periodo. Il caso più eclatante è il salvataggio di una banca o di un paese, che in teoria non dovrebbe avvenire, perché il denaro dei contribuenti non deve essere utilizzato per salvare chi si è comportato male o non ha rispettato le regole, ma in alcuni casi è necessario se si vuole evitare una crisi sistemica che può avere effetti ancor più devastanti. In un sistema democratico è molto difficile convincere gli elettori, sopratutto se non hanno una percezione immediata del pericolo, che in alcuni casi è necessario violare il principio del non salvataggio per evitare il peggio. Lo si è visto in modo chiaro in Europa quando si è trattato di decidere il pacchetto di sostegno alla Grecia. Negli Stati Uniti, l’Amministrazione non è riuscita ad andare contro il sentimento generale, contrario all’utilizzo di fondi pubblici per salvare una banca, e decise di lasciar fallire Lehman Brothers. Il successivo salvataggio di AIG per evitare il panico e il tracollo finanziario fu poi molto più costoso per il contribuente. Fortunatamente ciò non è avvenuto in Europa.

La terza ed ultima riflessione riguarda il dopo-crisi. I paesi industriali escono dalla crisi più indebitati, più poveri e con prospettive di crescita riviste al ribasso. Il processo di risanamento delle finanze pubbliche deve rimanere il cardine della politica economica, su cui poggiare una profonda riforma del funzionamento delle economie per generare più crescita. In questo contesto, vedo due rischi cui devono far fronte le nostre democrazie nei prossimi anni.

Il primo rischio è l’illusione; l’illusione che questa crisi sia di natura ciclica, invece che strutturale, che non abbia impatti di lungo periodo sul potenziale di crescita delle nostre economie. Si rischia in questo caso di illudersi che le tradizionali politiche macroeconomiche (monetarie e fiscali) siano da sole in grado di riportare la crescita sui livelli precedenti alla crisi. Si rischia in questo modo di innescare politiche non sostenibili, che generano nuovi squilibri che prima o poi imploderanno.

Il secondo rischio è la rassegnazione. Rassegnarsi a non avere la capacità e la forza di affrontare i nodi che strangolano il nostro potenziale di crescita. Rassegnarsi alla stagnazione economica. Di recente il Presidente dell’Eurogruppo, Jean-Claude Juncker, ha affermato, in modo provocatorio: “ Sappiamo quello che dobbiamo fare, ma non sappiamo come farci rieleggere dopo”. Questo tipo di ragionamento spinge talvolta alcuni a sostenere che i sistemi democratici non siano adeguati per far digerire alle nostre società la cura ricostituente necessaria a riprendere a crescere. Le riforme strutturali comportano infatti una redistribuzione di reddito a sfavore dei settori meno efficienti, caratterizzati da rendite di posizione, che si oppongono fortemente al cambiamento. Si sente spesso ventilare l’idea che alcuni paesi emergenti sono in grado di gestire meglio la crisi in atto perché dispongono di regimi più “forti”, che non richiedono il confronto frequente con gli elettori.

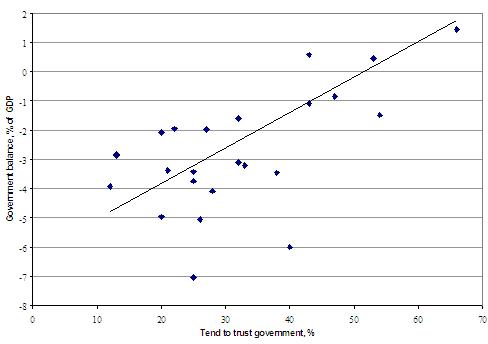

Sono posizioni a mio avviso pericolose e non giustificate dall’evidenza empirica. La frase provocatoria di Juncker non è infatti sostanziata dai fatti. Lo stesso Juncker è uno dei leader politici più longevi in Europa, che ha assicurato rigore e sviluppo al proprio paese ed è stato rieletto ben tre volte di seguito. Analizzando la correlazione tra variabili economiche e popolarità politica, in Europa, si scopre che contrariamente a quello che molti credono, il rigore di bilancio e le riforme non sono penalizzanti. Al contrario, negli ultimi anni vi è in Europa una correlazione positiva tra popolarità politica e rigore di bilancio (figura 1), maggiore di quella tra crescita economica e popolarità politica (figura 2), il che indica che a parità di crescita un bilancio pubblico sano premia il governo. Ciò suggerisce che i leader politici che hanno il coraggio e la capacità di riconciliare finanze pubbliche in ordine e crescita economica vengono premiati nel tempo.

I sistemi democratici non hanno nessuna colpa se le economie avanzate non crescono e rischiano la stagnazione. Sono in pericolo solo se i cittadini cadono nell’illusione o nella rassegnazione, che le democrazie non consentono il cambiamento. Secoli di storia dimostrano proprio il contrario, che senza democrazia non c’è cambiamento e prima o poi c’è declino.

Chart 1: Trust in national government vs. government balance (average 2005-2009) – EU

Sources: Eurostat, Eurobarometer and ECB calculations.

Note: “Tend to trust government” is the proportion of respondents to the May 2010 Eurobarometer survey who reported trusting their national government.

Chart 2: Trust in national government vs. growth per capita (average 2005-2009) – EU

Sources: Eurobarometer, EC and ECB calculations.

Note: “Tend to trust government” is the proportion of respondents to the May 2010 Eurobarometer survey who reported trusting their national government.

-

[1] R. Dahrendorf, “Quadrare il Cerchio. Ieri e Oggi.”, Laterza, 2009.

-

[2]R. Rajan, “ Fault Lines”, Princeton University Press, 2010.

Banca centrale europea

Direzione Generale Comunicazione

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Germany

- +49 69 1344 7455

- media@ecb.europa.eu

La riproduzione è consentita purché venga citata la fonte.

Contatti per i media